Quỹ ETF mang lại cho nhà đầu tư nhiều cơ hội đầu tư dài hạn. Bạn có muốn biết đâu là loại quỹ ETF phổ biến nhất?

Trong suốt hai thập kỷ qua, lịch sử đã ghi nhận việc đầu tư vào quỹ ETF dài hạn mang lại nhiều tiềm năng tích cực cho nhà đầu tư. Các quỹ hoán đổi danh mục này mang đến cho các nhà đầu tư những cơ hội cạnh tranh vô song. Để biết được “Liệu lịch sử có lặp lại?” và “Xu hướng ETF sắp tới là gì?”, hãy cùng XTB tìm hiểu thêm về hình thức đầu tư này qua bài viết này!

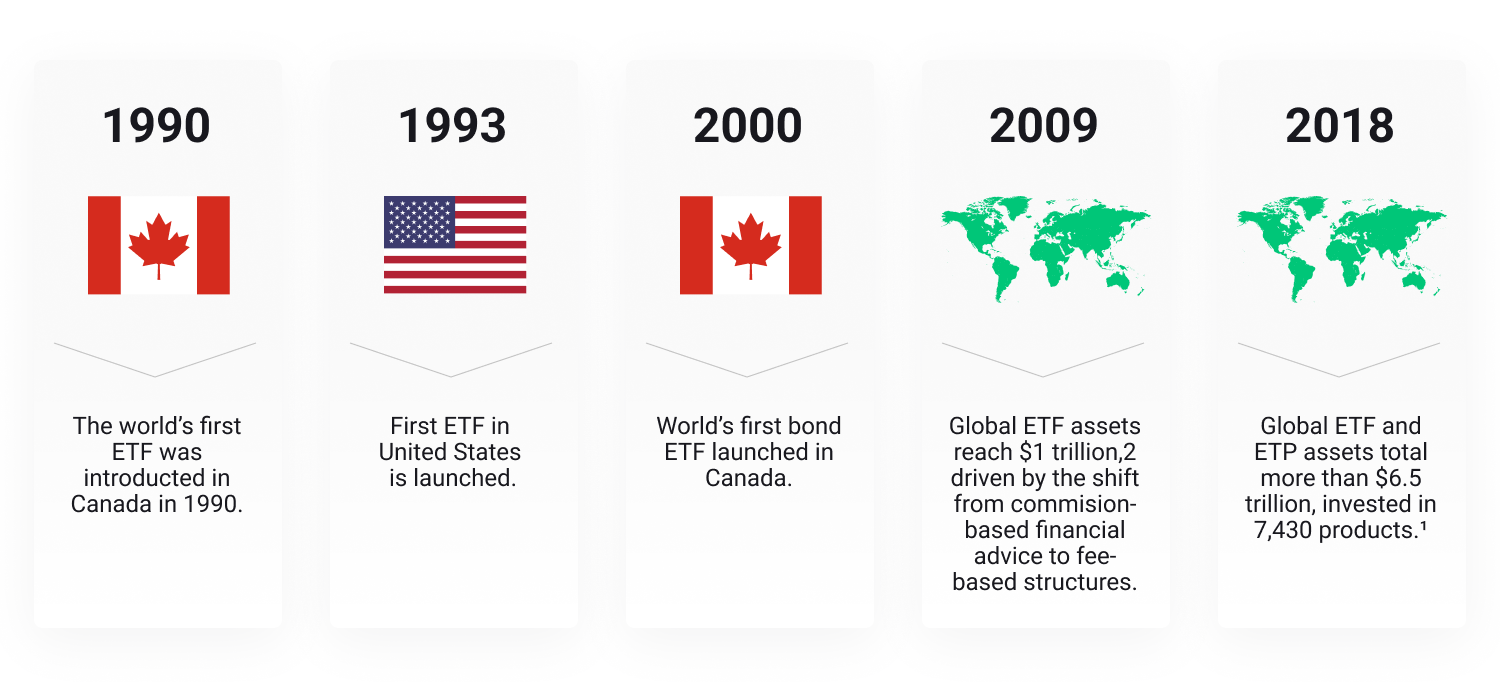

Sự xuất hiện của ETF đã được ghi nhận và trở nên phổ biến trong vài thập kỷ trở lại đây. Kể từ khi quỹ đầu tư chỉ số đầu tiên được John Bogle của Vanguard thành lập vào năm 1976, chúng vẫn luôn bảo tồn được vị trí cố định của mình trong số các loại tài sản lớn trên toàn cầu. Hơn một thập kỷ sau khi quỹ đầu tư chỉ số đầu tiên - Vanguard S&P 500 được thành lập, Sở giao dịch chứng khoán Toronto đã phát hành Quỹ hoán đổi danh mục đầu tiên.

Ngày nay, nhờ vào những lợi ích mà ETF mang lại nên hàng triệu nhà đầu tư khắp thế giới có cơ hội đầu tư vào các loại tài sản được xác định rõ ràng. Quỹ BlackRock (iShares) - nhà phát hành ETF lớn nhất thế giới đã ghi nhận lợi nhuận hàng tỷ USD nhờ dòng vốn ETF tăng lên.

Phương pháp đầu tư này được nhận xét là đa dạng và đơn giản để nhà đầu tư có thể tự mình thực hiện mà không phải trả khoản chi phí nào cho các quỹ tương hỗ. Bên cạnh đó, nhờ vào các đặc tính của ETF mà giờ đây việc tiếp xúc trực tiếp trên thị trường toàn cầu trở nên dễ dàng hơn bao giờ hết.

Hiện nay, nhiều nhà đầu tư hướng sự quan tâm đến tiềm năng của các quỹ ETF (Exchange Traded Funds) do thị trường chứng khoán Mỹ đã có một chuỗi tăng trưởng ngoạn mục trong dài hạn. Theo ghi nhận, chỉ số đại diện cho 500 công ty lớn nhất Mỹ niêm yết trên sàn giao dịch chứng khoán New York - S&P 500 đã mang lại lợi nhuận dài hạn cho nhà đầu tư cao hơn 5% so với trái phiếu kho bạc Mỹ kỳ hạn 10 năm (và trung bình 10% hàng năm trong 100 năm qua). Điều này nhờ cả vào xu hướng kinh tế tích cực và chính sách tiền tệ hiệu quả. Vì sự kiện này, một lượng lớn tiền đầu tư đã được đổ vào S&P 500, và những người nắm giữ ETF dài hạn trong những năm gần đây không có gì để than phiền.

Các quỹ ETF đã góp phần “dân chủ hóa” thị trường tài chính bằng cách mở rộng cánh cửa tiếp cận thị trường chứng khoán cho hàng triệu nhà đầu tư ở khắp nơi trên thế giới. Cụ thể, phương pháp này hoạt động thông qua việc theo dõi các quỹ chỉ số hoặc các quỹ theo dõi cổ phiếu và tài sản của các công ty trong các lĩnh vực cụ thể, chẳng hạn như ETF hàng hóa, ETF công nghệ mới hoặc ETF trái phiếu.

Để hiểu rõ hơn về 7 loại ETF phổ biến hiện nay cũng như ưu và nhược điểm của chúng, mời bạn tiếp tục xem phần tiếp theo của bài viết này. Những tài sản này cùng với các Kế hoạch Đầu tư, có thể giúp bạn xây dựng một danh mục đầu tư dài hạn đáng kể. Vậy bắt đầu bằng cách nào?

![Các cá»t má»c lá»ch sá» của viá»c phát triá»n quỹ ETF]() Các cột mốc lịch sử của việc phát triển quỹ ETF

Các cột mốc lịch sử của việc phát triển quỹ ETF

Ưu điểm và nhược điểm của đầu tư ETF

![Ưu và nhược Äiá»m Äầu tÆ° quỹ ETFs]() Hiểu rõ những ưu và nhược điểm của việc đầu tư ETF

Hiểu rõ những ưu và nhược điểm của việc đầu tư ETF

Trước hết, cần lưu ý rằng đầu tư vào ETF không đảm bảo lợi nhuận tuyệt đối cho nhà đầu tư. Mức lợi nhuận này sẽ được xác định dựa trên cách thị trường định giá những gì có trong danh mục đầu tư của quỹ đó (cổ phiếu, trái phiếu,...) hoặc hành vi giá của loại tài sản mà quỹ đang theo dõi (giá xăng, vàng, bạc,...).

Những phương pháp đầu tư khác nhau có những điểm mạnh và điểm yếu khác nhau và đầu tư ETF cũng không ngoại lệ. Sau đây là một số ưu điểm và nhược điểm của đầu tư ETF mà nhà đầu tư có thể tham khảo để phân tích tiềm năng và rủi ro của chúng trước khi đưa ra quyết định

Ưu điểm

- Thích hợp với những nhà đầu tư dài hạn theo đuổi phong cách đầu tư thụ động

- Rào cản gia nhập thấp, tỷ lệ chi phí tổng hợp (TER) thấp và thanh khoản cao

- Hạn chế rủi ro nhưng đồng thời đa dạng hóa danh mục đầu tư

- Biến động giá trị đầu tư thấp hơn

- Dành cho cả người mới bắt đầu và nhà đầu tư lâu năm

- Khả năng đầu tư vào nhiều loại tài sản như chỉ số, trái phiếu hoặc hàng hóa

- Nhà đầu tư có thể chắc chắn rằng quỹ chỉ số chứng minh được hiệu suất tương tự với các chỉ số chứng khoán, chẳng hạn như chỉ số S&P 500 hoặc Nasdaq 100

Nhược điểm

- Không phù hợp với nhu cầu của những nhà giao dịch hoặc nhà đầu tư ngắn hạn theo đuổi xu hướng đầu tư lướt sóng

- Lợi nhuận có thể thấp hơn do rủi ro cũng thấp hơn các phương pháp đầu tư khác

- Quỹ ETF do nhà đầu tư lựa chọn có thể hoạt động kém hơn so với các công ty hoặc chỉ số hàng đầu trong thị trường giá lên (thị trường bò)

- Sự đa dạng trong quỹ không đảm bảo luôn mang lại sự an toàn mà có thể gây ra thất thoát

- Trong một danh mục đầu tư, một số quỹ giao dịch trao đổi có thể làm hỏng hiệu quả hoạt động của những quỹ đang hoạt động tốt

- Rủi ro sai lệch của ETF trong danh mục đầu tư

- Sự tập trung vốn quá mức vào đầu tư thụ động có thể hạn chế các lựa chọn phân bổ đối với các tài sản có rủi ro cao hơn (đi kèm khả năng thu được lợi nhuận tốt hơn)

![iShares Core S&P UCITS]()

Quỹ chỉ số ETF thường đảm bảo cho các nhà đầu tư rằng họ sẽ tái tạo chính xác lợi nhuận từ công cụ cơ bản trong dài hạn. Ở đây chúng ta có thể thấy iShares Core S&P UCITS được theo dõi bởi Chỉ số tổng lợi nhuận ròng S&P 500. Trong đó, hiệu suất của chỉ số iShares ETF thậm chí còn “tốt hơn” với mức Tổng lợi nhuận là 204% từ năm 2013 so với 194% lợi nhuận của S&P 500 NTR. Nguồn: Bloomberg Finance LP

Xin lưu ý rằng dữ liệu trình bày ở trên đề cập đến hiệu suất trong quá khứ và không phải là chỉ báo đáng tin cậy cho hiệu suất trong tương lai.

Những quỹ ETFs phổ biến

![Má»t sá» quỹ ETF phá» biến ngà y nay]() Một số quỹ ETF phổ biến ngày nay

Một số quỹ ETF phổ biến ngày nay

Các quỹ hoán đổi danh mục (ETF) cho phép nhà đầu tư tiếp cận hầu hết mọi loại tài sản, bao gồm:

- Chỉ số thị trường chứng khoán (chỉ số Hoa Kỳ, chỉ số Châu Âu, chỉ số của các nền kinh tế mới nổi,...)

- Các quỹ ETF theo ngành (công nghệ mới, ngân hàng, công nghệ sinh học,...)

- Đầu tư xanh và ESG (năng lượng tái tạo, ô tô điện,...)

- Trái phiếu (từ trái phiếu doanh nghiệp có lãi suất cao đến trái phiếu 10 năm của Hoa Kỳ)

- Năng lượng và vật liệu (hàng hóa khí đốt tự nhiên, đồng)

- Kim loại quý (vàng, bạc)

- Quỹ ETF cổ phiếu trả cổ tức (các quỹ ETF mô hình phân phối)

Có thể bạn muốn biết

Kết quả của bất kỳ quỹ hoán đổi danh mục nào cũng đều thay đổi dựa vào các biến động tương lai và thường không thể dự đoán trước được trong ngắn hạn, mà phải dựa trên sự phát triển của thị trường và nền kinh tế toàn cầu.

Trong dài hạn, một nền kinh tế toàn cầu mạnh mẽ được xem là động lực tích cực cho thị trường chứng khoán - mức tiêu thụ tăng cao đồng nghĩa với lợi nhuận doanh nghiệp cao hơn và khả năng vượt qua kỳ vọng của các nhà phân tích.

Các quyết định của ngân hàng Trung ương không chỉ ảnh hưởng đến thị trường chứng khoán mà còn đặc biệt tác động đến trái phiếu (và quỹ ETF trái phiếu) và cả ngành kim loại quý hoặc hàng hóa năng lượng. Vì vậy, đừng quên thực hiện nghiên cứu của riêng bạn và thu thập kiến thức tài chính - ngay cả khi bạn đầu tư một cách thụ động

Một nguyên tắc tài chính cơ bản nêu rõ rằng phương án đầu tư có rủi ro càng thấp thì đi kèm lợi tức đầu tư tiềm năng tương ứng. Lý thuyết này cũng ngụ ý điều ngược lại - khi chấp nhận rủi ro cao hơn, nhà đầu tư có thể nhận lại lợi nhuận cao hơn (nhưng không đảm bảo rằng sẽ nhận được nó)

Thông tin chi tiết về từng quỹ hoán đổi danh mục có thể được tìm thấy trên trang web của nhà phát hành nó. Ví dụ, quỹ iShares ETF có thể được tìm thấy tại tổ chức chịu trách nhiệm phát hành là BlackRock

Khi sàn giao dịch chứng khoán mở cửa, nhà đầu tư có thể bán các quỹ ETFs của mình bất cứ khi nào họ muốn

Một số quỹ ETFs đang phổ biến có thể kể đến như:

- Quỹ iShares Core MSCI World UCITS EUNL.DE - Tiếp cận thị trường chứng khoán các nước phát triển đa dạng

- iShares S&P 500 UCITS SXR8.DE - Cổ phiếu của 500 công ty lớn nhất Hoa Kỳ được niêm yết theo chỉ số S&P 500

- iShares Nasdaq 100 UCITS SXRV.DE - Cổ phiếu theo chỉ số Nasdaq 100 gồm 100 công ty công nghệ dẫn dầu kinh tế Hoa Kỳ

- iShares MSCI World SRI UCITS 2B7K.DE - Danh mục các công ty có chỉ số ESG cao

- iShares Core MSCI Europe UCITS IMAE.NL - Danh mục đầu tư gồm các công ty lớn và có tính thanh khoản cao ở các nước phát triển thuộc Châu Âu

- iShares Core MSCI World EM IMI UCITS IS3N.DE - Danh mục đa dạng gồm các công ty lớn, vừa và nhỏ từ các thị trường mới nổi trên toàn cầu

- iShares MSCI Asia EM UCITS CEBL.DE - Danh mục đầu tư các công ty lớn và vừa trong các thị trường đang phát triển ở khu vực châu Á (bao gồm Trung Quốc)

Các quỹ hoán đổi danh mục được nêu bên trên tuy có phần nổi bật và phổ biến, nhưng chỉ mới là một phần nhỏ trong số hàng trăm quỹ trên thị trường được phân bổ để phù hợp với các phân khúc đa dạng của thị trường tài chính. Đối với các nhà đầu tư dài hạn, tỷ lệ chi phí quản lý (TER) rất quan trọng. Vì vậy, sau đây chúng tôi sẽ liệt kê thêm một vài quỹ ETF liên quan:

Quỹ iShares Core MSCI World

Quỹ ETF này thích hợp cho các nhà đầu tư dài hạn, có thể là nòng cốt danh mục đầu tư để đánh giá các cơ hội tăng trưởng dài hạn ở các nước phát triển. Chỉ số MSCI World bao phủ 85% cổ phiếu niêm yết của 23 nền kinh tế, nghĩa là danh mục được đa dạng hóa về mặt địa lý và phân bổ giữa các nước phát triển như Mỹ, Canada, Đức, Thụy Sĩ, hay Vương quốc Anh. Quỹ này tập trung đầu tư vào các công ty lớn, có hoạt động kinh doanh toàn cầu và cung cấp mức độ tiếp xúc lớn với thị trường kinh tế Mỹ.

- Mục tiêu đầu tư: Theo dõi hoạt động chứng khoán của các công ty từ các nước phát triển

- Số cổ phiếu đang nắm giữ: 1513

- Tỷ lệ chi phí tổng hợp (TER): 0,2%

- Chính sách phân phối: Tích lũy (Accumulation)

- 15 cổ phiếu nắm giữ lớn nhất bao gồm: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, Exxon Mobil, JP Morgan, Johnson & Johnson, Visa, Broadcom

- Lĩnh vực: Công nghệ (22%), Tài chính (14,7%), Chăm sóc sức khỏe (12,7%), Công nghiệp (10,7%), Hàng tiêu dùng (10,7%)

- Độ lệch chuẩn (3 năm): 17,64% (tính đến hết tháng 9 năm 2023)

- Lợi nhuận tích lũy (5 năm): 42,49% (tính đến hết tháng 9 năm 2023)

- Xếp hạng ESG: A

- Điều chỉnh danh mục đầu tư: Hằng quý

Quỹ iShares S&P 500 UCITS

Quỹ ETF này bao gồm 500 công ty lâu đời của Mỹ và thường xuyên hoạt động kinh doanh toàn cầu. Tiếp xúc với Chỉ số S&P 500 Net Total Return Index có nghĩa là ETF này phản ánh lợi nhuận của chỉ số S&P 500 cộng với cổ tức đã phân phối (bao gồm cả thuế thu nhập - withholding tax) của các công ty niêm yết trong chỉ số. Thành phần của Chỉ số S&P 500 thay đổi theo thời gian - một số công ty rời khỏi chỉ số và được thay thế bởi các doanh nghiệp mới. Các ETF tính đến thực tế này và không yêu cầu nhà đầu tư chủ động quản lý danh mục. Bằng cách mua ETF này, nhà đầu tư được đảm bảo rằng giá trị của nó sẽ phản ánh giá trị của S&P 500 - trong mọi điều kiện kinh tế và trong dài hạn.

- Mục tiêu đầu tư: Theo dõi hiệu suất của S&P 500 NTR (Chỉ số Lợi nhuận Tổng Ròng)

- Số cổ phiếu đang nắm giữ: 503

- Tỷ lệ chi phí tổng hợp (TER): 0,07%

- Chính sách phân phối: Tích luỹ (Accumulation)

- 15 cổ phiếu nắm giữ lớn nhất bao gồm: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, Exxon Mobil, JP Morgan

- Lĩnh vực: Công nghệ (28%), Chăm sóc sức khỏe (13,3%), Tài chính (12,6%), Hàng tiêu dùng không thiết yếu (10,5%), Truyền thông (9%)

- Độ lệch chuẩn (3 năm): 17,85% (tính đến hết tháng 9 năm 2023)

- Lợi nhuận tích lũy (5 năm): 57,98% (tính đến hết tháng 9 năm 2023)

- Xếp hạng ESG: A

- Điều chỉnh danh mục đầu tư: Hằng quý

Quỹ iShares Nasdaq 100 UCITS

Đầu tư vào ETF này đồng nghĩa với việc tiếp xúc rộng rãi với các lĩnh vực công nghệ mới của Mỹ như phần mềm, phần cứng, bán dẫn, quảng cáo kỹ thuật số và cả AI. Hơn nữa, các công ty trong lĩnh vực công nghệ sinh học, bán lẻ và bán buôn hay viễn thông cũng là những điểm chuẩn đầu tư. Chỉ số này tập trung vào các công ty vốn hóa lớn và vừa. Nó được biết đến như là thước đo động lực tâm lý công nghệ toàn cầu.

- Mục tiêu đầu tư: Theo dõi hiệu quả hoạt động của 100 công ty phi tài chính lớn nhất niêm yết trên Nasdaq

- Số cổ phiếu đang nắm giữ: 101

- Tỷ lệ chi phí tổng hợp (TER): 0,33%

- Chính sách phân phối: Tích lũy (Accumulation)

- 15 cổ phiếu nắm giữ lớn nhất bao gồm: Apple, Microsoft, Amazon, Nvidia, Meta Platforms, Tesla, Alphabet, Broadcom, Costco Wholesale, Adobe, Pepsico, Cisco, Comcast, AMD, Netflix

- Lĩnh vực: Công nghệ (49%), Truyền thông (16%), Hàng tiêu dùng không thiết yếu (13,9%), Chăm sóc sức khỏe (7%), Hàng tiêu dùng thiết yếu (6%)

- Độ lệch chuẩn (3 năm): 22,49% (tính đến hết tháng 9 năm 2023)

- Lợi nhuận tích lũy (5 năm): 97,15% (tính đến hết tháng 9 năm 2023)

- Xếp hạng ESG: A

- Điều chỉnh danh mục đầu tư: Hằng quý

Quỹ iShares MSCI World SRI UCITS

Chỉ số này bao gồm hàng trăm công ty có chỉ số ESG cao (được đánh giá theo tiêu chí Môi trường - Xã hội - Quản trị doanh nghiệp), trong đó bao gồm năng lượng sạch, sinh thái, trách nhiệm xã hội và quản trị doanh nghiệp. Chỉ số này đánh giá mức độ liên quan của các công ty đến các ngành công nghiệp quốc phòng (bao gồm vũ khí hạt nhân, vũ khí thông thường gây tranh cãi), ngành đồ uống có cồn, sòng bạc hoặc vấn đề thực phẩm biến đổi gen. Ngoài ra, còn có những hạn chế bổ sung đối với năng lượng xanh và bảo vệ môi trường, thông qua các điều khoản hạn chế đối với các công ty trong lĩnh vực than, cát dầu, sản xuất điện, khai thác khí gas và dầu. Chỉ số này đặc biệt thu hút các nhà đầu tư coi trọng những khoản đầu tư đáp ứng các tiêu chí về đạo đức và môi trường hơn hết.

- Mục tiêu đầu tư: Chỉ số theo dõi bao gồm các công ty từ các nước phát triển có xếp hạng ESG cao

- Số cổ phiếu đang nắm giữ: 415

- Tỷ lệ chi phí tổng hợp (TER): 0,2%

- Chính sách phân phối: Tích lũy (Accumulation)

- 15 cổ phiếu nắm giữ lớn nhất bao gồm: Tesla, Microsoft, Home Depot, Novo Nordisk, Adobe, ASML, Pepsico, Coca Cola, Walt Disney, Danaher, Intuit, Amgen, Texas Instruments, Verizon Communications, S&P Global

- Lĩnh vực: Tài chính (17%), Công nghệ (15%), Hàng tiêu dùng không thiết yếu (15%), Chăm sóc sức khỏe (15%), Công nghiệp (13%), Hàng tiêu dùng thiết yếu (8%)

- Độ lệch chuẩn (3 năm): 16,14% (tính đến hết tháng 9 năm 2023)

- Lợi nhuận tích lũy (5 năm): 65,89% (tính đến hết tháng 9 năm 2023)

- Xếp hạng ESG: AA

- Điều chỉnh danh mục đầu tư: Hằng quý

Quỹ iShares Core MSCI Europe

Quỹ ETF này cung cấp cho các nhà đầu tư mức độ tiếp xúc rộng hơn với thị trường chứng khoán bằng cách chỉ tập trung đầu tư vào cổ phiếu châu Âu. Số lượng lớn các cổ phiếu đa dạng từ các công ty phát triển trong khu vực này có thể phù hợp với một chiến lược đầu tư dài hạn, xem xét châu Âu là một đối thủ lớn trên thị trường tài chính (ngân hàng Thụy Sĩ - UBS), công nghiệp (ô tô - Volkswagen, BMW, Porsche, Mercedes), hàng tiêu dùng không thiết yếu (Nestle), y tế (NovoNordisk) và các thương hiệu xa xỉ (LVMH).

- Mục tiêu đầu tư: Theo dõi hiệu quả hoạt động của các công ty niêm yết lớn nhất từ các nước Châu Âu

- Số cổ phiếu đang nắm giữ: 428

- Tỷ lệ chi phí tổng hợp (TER): 0,12%

- Chính sách phân phối: Phân phối (Distribution) - trả cổ tức nửa năm một lần

- 15 cổ phiếu nắm giữ lớn nhất bao gồm: Nestle, Novo Nordisk, ASML, Shell, LVMH, AstraZeneca, Novartis, Roche, HSBC, Total Energies, SAP, Sanofi, Unilever, BP, Siemens

- Lĩnh vực: Tài chính (17%), Công nghiệp(16%), Chăm sóc sức khỏe (15%), Hàng tiêu dùng thiết yếu (11%), Hàng tiêu dùng không thiết yếu (11%), Vật liệu (7%)

- Độ lệch chuẩn (3 năm): 15,59% (tính đến hết tháng 9 năm 2023)

- Lợi nhuận tích lũy (5 năm): 34,9% (tính đến hết tháng 9 năm 2023)

- Xếp hạng ESG: AA

- Điều chỉnh danh mục đầu tư: Hằng quý

Quỹ iShares MSCI Asia EM

Quỹ ETF này mang lại cho nhà đầu tư khả năng tiếp cận dễ dàng hơn với thị trường cổ phiếu đa dạng tại châu Á, tiêu biểu là cổ phiếu Ấn Độ hoặc Việt Nam. Những quốc gia này dù không nổi bật nhưng có tiềm năng tăng trưởng cao hơn Trung Quốc, nhờ vào mức độ tăng trưởng dân số hợp lí và số lượng lớn các công ty công nghệ startup thành công.

- Mục tiêu đầu tư: Theo dõi hiệu suất của các công ty được chọn lọc từ các nền kinh tế mới nổi tại Châu Á (Tổng lợi nhuận ròng của chỉ số MSCI EM Asia)

- Số cổ phiếu đang nắm giữ: 642

- Tỷ lệ chi phí tổng hợp (TER): 0,18%

- Chính sách phân phối: Tích lũy (Accumulation)

- 15 cổ phiếu nắm giữ lớn nhất bao gồm: China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy, Netease, Ping an Insurance, Baidu, Mediatek, JD Com, Samsung, Bank Central Asia, BYD Ltd, Bank of China, POSCO

- Lĩnh vực: Công nghệ (24%), Tài chính (23%), Hàng tiêu dùng không thiết yếu (15%), Truyền thông (10%), Công nghiệp (5%)

- Độ lệch chuẩn (3 năm): 19,64% (tính đến hết tháng 9 năm 2023)

- Lợi nhuận tích lũy (5 năm): 3,38% (tính đến hết tháng 9 năm 2023)

- Xếp hạng ESG: BBB

- Điều chỉnh danh mục đầu tư: Hằng quý

Quỹ iShares Core MSCI World EM IMI

Khi lựa chọn quỹ iShares Core MSCI World EM IMI, nhà đầu tư có được khả năng tiếp cận các thị trường mới nổi có thể bị hạn chế bởi một số rào cản nhất định. Chỉ số này cung cấp thông tin về hơn 2.800 công ty từ các quốc gia như Trung Quốc, Brazil, Ấn Độ và cả Việt Nam. Nhờ đó, các nhà đầu tư sẽ không bỏ lỡ tiềm năng tăng trưởng tiềm ẩn của các công ty nhỏ bên ngoài các nền kinh tế đã phát triển. ETF này có thể rủi ro hơn do có nhiều quốc gia nhỏ tham gia vào danh mục, nhưng vẫn có thể là nòng cốt của danh mục đầu tư toàn cầu, đa dạng.

- Mục tiêu đầu tư: Chỉ số theo dõi bao gồm các công ty lớn, vừa và nhỏ từ các thị trường mới nổi

- Số cổ phiếu đang nắm giữ: 3186

- Tỷ lệ chi phí tổng hợp (TER): 0,18%

- Chính sách phân phối: Tích lũy (Accumulation)

- 15 cổ phiếu nắm giữ lớn nhất bao gồm: Taiwan Semiconductor, ISH MSCI China, Tencent Holdings, Samsung, Alibaba, Meituan, Reliance Industries, PDD Holdings, Infosys, Ngân hàng Icici, China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultant

- Lĩnh vực: Công nghệ (20%), Tài chính (20%), Hàng tiêu dùng không thiết yếu (13%), Truyền thông (8%), Vật liệu (8%)

- Độ lệch chuẩn (3 năm): 17,49% (tính đến hết tháng 9 năm 2023)

- Lợi nhuận tích lũy (5 năm): 6,44% (tính đến hết tháng 9 năm 2023)

- Xếp hạng ESG: BBB

- Điều chỉnh danh mục đầu tư: Hằng quý

* Lấy ví dụ về iShares Nasdaq 100 UCITS ETF - chi phí TER là 0,33% có nghĩa là sau khoản đầu tư 10.000 USD - phí năm đầu tiên sẽ là 33 USD. Tỷ lệ chi phí tổng hợp (TER) chủ yếu bao gồm phí quản lý và các chi phí khác như người quản lý, lưu ký, phí đăng ký và các chi phí hoạt động khác. Dữ liệu đã được chứng minh ở trên có thể thay đổi theo thời gian - thông tin được chứng minh dựa trên số liệu vào ngày 9 tháng 10 năm 2023.

Nội dung tài liệu này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị được hiểu theo luật pháp của Belize.

Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm. XTB sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn.

Các cột mốc lịch sử của việc phát triển quỹ ETF

Các cột mốc lịch sử của việc phát triển quỹ ETF Hiểu rõ những ưu và nhược điểm của việc đầu tư ETF

Hiểu rõ những ưu và nhược điểm của việc đầu tư ETF

Một số quỹ ETF phổ biến ngày nay

Một số quỹ ETF phổ biến ngày nay