Khi tham gia đầu tư vào thị trường chứng khoán, đã bao giờ bạn có cảm giác mệt mỏi vì phải liên tục theo dõi thị trường để đưa ra các quyết định đầu tư kịp thời?

Việc phải theo dõi thị trường này yêu cầu bạn phải cập nhật tin tức cũng như các biến động liên tục của thị trường mà đôi khi bạn sẽ không có đủ thời gian để làm điều đó thường xuyên trong ngày ngày hoặc trong tuần. Nếu đây là một vấn đề chung, chắc hẳn bạn đã từng nghe về câu chuyện của các nhà đầu tư nổi tiếng như Warren Buffett, Peter Lynch và John C. Bogle.

Đối mặt với vấn đề này, trong thị trường tài chính có một giải pháp dành cho các nhà đầu tư ưu tiên các chiến lược dài hạn cho phép tối thiểu hoá thời gian quản lý danh mục đầu tư. Đúng vậy, chiến lược đầu tư thụ động là một hình thức có thể mang lại cho bạn những cơ hội đầu tư hấp dẫn, đồng thời mở ra cánh cửa cho các mục tiêu tài chính dài hạn.

Bài viết này sẽ mang lại cái nhìn chi tiết về khái niệm đầu tư thụ động và hướng dẫn cách giúp bạn mở rộng danh mục đầu tư của mình thông qua việc nắm giữ tài sản trong dài hạn. Tất nhiên, cả chiến lược chủ động và thụ động đều có những ưu điểm riêng biệt, nhưng bài viết này sẽ tập trung vào các quỹ thụ động. Bây giờ, hãy cùng khám phá sự đa dạng của các quỹ ETF, cổ phiếu và chiến lược mua và nắm giữ.

![Chủ Äá»ng và thụ Äá»ng - Hai hÆ°á»ng lá»±a chá»n cho hà nh trình Äầu tÆ°]() Chủ động và thụ động - Hai hướng lựa chọn cho hành trình đầu tư

Chủ động và thụ động - Hai hướng lựa chọn cho hành trình đầu tư

Đầu tư thụ động là gì?

Phương pháp đầu tư thụ động có thể giúp phát triển danh mục đầu tư của bạn với nỗ lực tối thiểu. So với đầu tư thụ động, các nhà quản lý chủ động phải thường xuyên thực hiện giao dịch và điều chỉnh danh mục đầu tư dựa trên dự đoán về thị trường. Trong khi đó, các nhà quản lý thụ động có thể thực hiện điều này với hiệu quả thuế khác biệt.

Đầu tư thụ động có thể là một chiến lược phù hợp cho nhà đầu tư, đặc biệt với mục tiêu đầu tư dài hạn. Thông thường, đầu tư thụ động liên quan đến việc đầu tư vào các quỹ thụ động như ETFs, đặc biệt là các quỹ chỉ số và đôi khi là cả cổ phiếu riêng lẻ. Hình thức này thực hiện theo chiến lược "mua và nắm giữ", nghĩa là nắm giữ các khoản đầu tư trong thời gian dài mà không chủ động giao dịch hoặc thay đổi thường xuyên.

Cách tiếp cận này cho phép nhà đầu tư (cũng như các chuyên gia đầu tư) hưởng lợi từ sự tăng trưởng chung của toàn bộ công ty, ngành hoặc toàn bộ thị trường theo thời gian, thay vì cố gắng bắt đáy thị trường (market timing) hoặc giao dịch nhanh chóng. Một câu nói cổ điển trên thị trường chứng khoán là " Thành công tài chính dài hạn phụ thuộc vào thời gian trên thị trường, chứ không phải việc bắt kịp thị trường "

Đầu tư thụ động có thể phù hợp cho cả nhà đầu tư mới bắt đầu và cả nhà đầu tư dày dặn kinh nghiệm. Lịch sử đã chứng minh điều này qua tiểu sử và thành tích của các nhà đầu tư huyền thoại trên Phố Wall như Peter Lynch hay Warren Buffett.

Nhờ công sức của John C. Bogle, tập đoàn Vanguard là công ty đầu tiên mang đến cho các nhà đầu tư cá nhân cơ hội đầu tư vào quỹ chỉ số. Đây là một bước ngoặt quan trọng cho triết lý đầu tư thụ động.

Các nhà đầu tư chủ động và nhà quản lý danh mục đầu tư gặp nhiều khó khăn trong việc nỗ lực vượt qua mức sinh lợi trung bình hàng năm của chỉ số S&P 500. Trên thực tế, hiệu suất của họ thường kém hơn so với các quỹ chỉ số. Đây cũng chính là lý do chính khiến đầu tư thụ động được chấp nhận và phổ biến!

Nhờ sự phát triển của công nghệ, nhà đầu tư giờ đây có thể dễ dàng mua các quỹ ETFs theo dõi chỉ số của các cổ phiếu hàng đầu của Mỹ hoặc châu Âu. Hình thức này cũng cho phép nhà đầu tư mong đợi mức hiệu suất trung bình trong cả thời gian thị trường tốt và xấu.

Quỹ chỉ số hoạt động theo cách sao chép diễn biến của một chỉ số chuẩn. Ví dụ như S&P 500, Nasdaq hoặc thậm chí là các phân khúc cụ thể như ngành công nghệ sinh học hoặc giá của hàng hóa.

Nếu bạn cảm thấy mệt mỏi vì phải liên tục theo dõi thị trường chứng khoán và đưa ra các quyết định giao dịch, hoặc đơn giản là không có đủ thời gian, thì đầu tư thụ động có thể là giải pháp thiết thực dành cho bạn.

Lợi ích của phương pháp đầu tư thụ động

Đầu tư thụ động mang lại nhiều lợi ích cho nhà đầu tư. Đầu tiên, nó giảm thiểu đáng kể những nỗ lực theo dõi thị trường chứng khoán liên tục, điều giúp nhà đầu tư tiết kiệm thời gian và công sức. Nhờ đó, thay vì đưa ra các quyết định giao dịch thường xuyên, nhà đầu tư thụ động có thể tiếp cận chiến lược đầu tư dài hạn, giúp giảm căng thẳng và tốn ít thời gian hơn.

Nhìn chung, nhà đầu tư theo phương pháp "mua và nắm giữ" ưu tiên các quỹ ETFs chỉ số có thể hưởng lợi từ tăng trưởng chung của thị trường, thay vì phụ thuộc vào thành công của một công ty hoặc ngành riêng lẻ. Đồng thời, chi phí đầu tư thụ động thấp hơn nhiều so với các quỹ do người quản lý chủ động, giúp nhà đầu tư tiết kiệm chi phí.

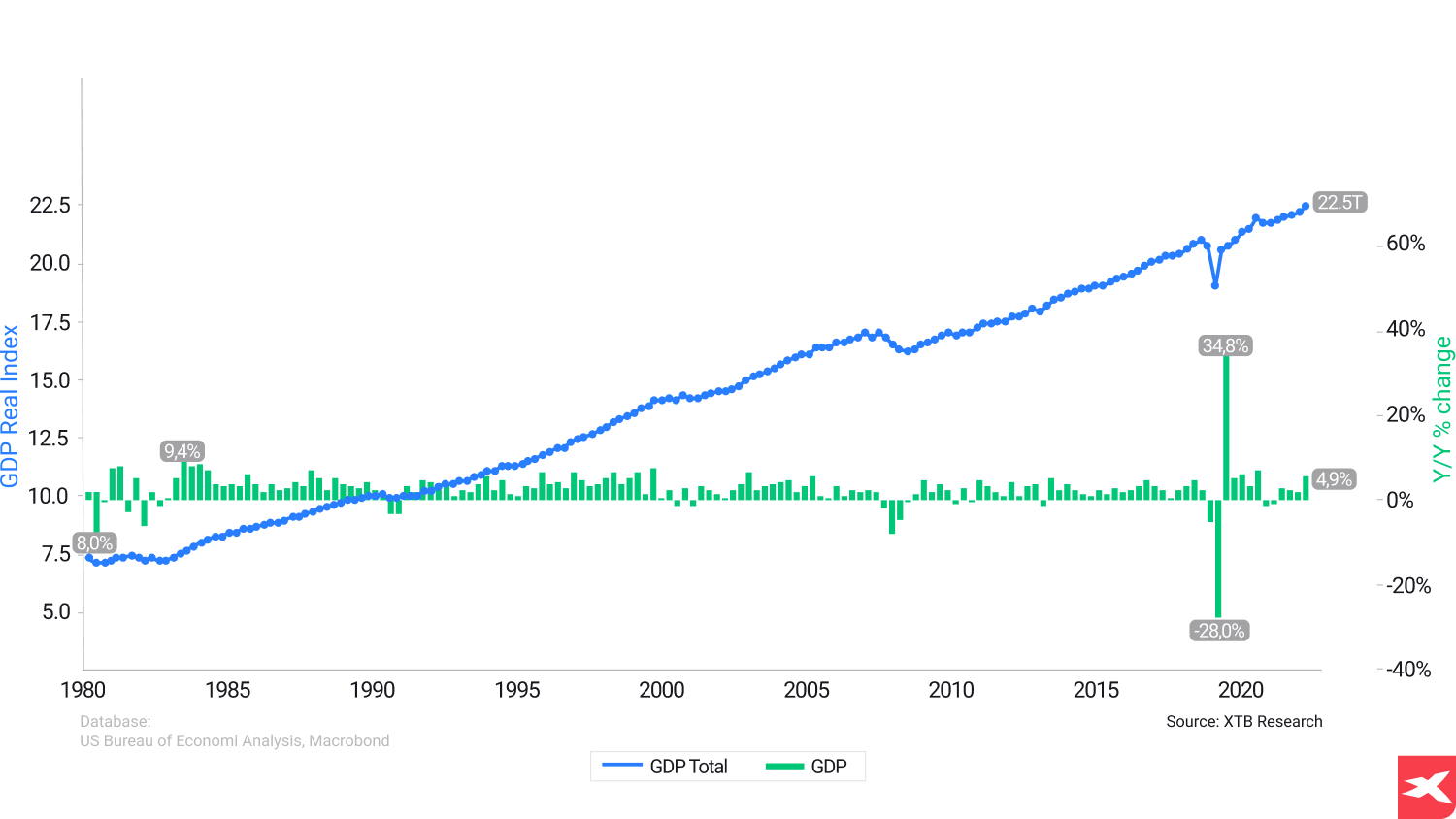

![GDP của Mỹ Äã tÄng trÆ°á»ng vá»i tá»c Äá» vượt trá»i ká» từ những nÄm 1980]()

Về lâu dài, thị trường chứng khoán có mối tương quan với tăng trưởng kinh tế. Như được đề cập trong biểu đồ, GDP của Mỹ đã tăng trưởng với tốc độ vượt trội kể từ những năm 1980. Một nền kinh tế mạnh đồng nghĩa với người tiêu dùng khỏe mạnh có thu nhập cao hơn - đây là yếu tố tích cực cho biên lợi nhuận và lợi nhuận của các công ty. Nguồn: XTB Research

Xin lưu ý rằng dữ liệu trình bày ở trên đề cập đến hiệu suất trong quá khứ và không phải là chỉ báo đáng tin cậy cho hiệu suất trong tương lai.

![Ưu và nhược Äiá»m của Äầu tÆ° thụ Äá»ng]() Ưu và nhược điểm của đầu tư thụ động

Ưu và nhược điểm của đầu tư thụ động

Ưu điểm và nhược điểm của đầu tư thụ động

Ưu điểm

- Hiệu suất danh mục trung bình (ít nhất có thể đạt mức chấp nhận được trong thị trường tăng giá)

- Chi phí thấp (phí giao dịch, chi phí nắm giữ cổ phiếu, v.v.)

- Tiết kiệm thời gian (không cần phân tích và nghiên cứu chuyên sâu)

- Phân tán rủi ro (tăng trưởng toàn bộ thị trường hoặc ngành, không phụ thuộc vào một công ty cụ thể)

- Tuỳ thuộc vào sự xây dựng danh mục của từng quỹ ETF, một số quỹ sẽ có rủi ro đầu tư thấp hơn do biến động danh mục thấp và được tái cân bằng bởi các thành phần trong danh mục.

- Xác suất cao hưởng lợi từ xu hướng tăng trưởng dài hạn của thị trường chứng khoán

Nhược điểm

- Ít có khả năng đạt lợi nhuận vượt trội

- Phụ thuộc vào hiệu suất trung bình có thể là vấn đề khi thị trường giảm

- Không thể vượt qua hiệu suất thị trường trong thời kỳ thị trường giảm hoặc điều chỉnh

- Sự đa dạng hoá có thể gây thua lỗ nếu quỹ ETFs chọn lọc các công ty hoạt động kém

- Thời gian chờ đợi phục hồi thị trường lâu hơn (biến động thấp hơn và cải thiện lợi nhuận danh mục)

- Nhà đầu tư không phải là người lựa chọn các khoản đầu tư trực tiếp (phụ thuộc vào hiệu suất của ETF hoặc chỉ số chứng khoán)

- Có thể bỏ lỡ các xu hướng tăng trưởng riêng biệt do phân tán rủi ro rộng rãi

Quỹ chỉ số và quỹ ETFs

Đầu tư thụ động được giới thiệu như một phương pháp giúp phát triển danh mục của nhà đầu tư với mức độ nỗ lực tối thiểu.

Hình thức này bao gồm việc đầu tư vào quỹ chỉ số kết hợp với chiến lược mua và nắm giữ, điều này đồng nghĩa rằng nhà đầu tư sẽ giữ khoản đầu tư trong một thời gian dài mà không cần chủ động tham gia vào các giao dịch hoặc thực hiện thay đổi thường xuyên. Bên cạnh đó, các lợi ích của đầu tư thụ động cũng là yếu tố được nhấn mạnh như việc không cần thiết phải theo dõi liên tục thị trường chứng khoán, tiết kiệm thời gian và công sức, thúc đẩy chiến lược đầu tư dài hạn, tăng khả năng hưởng lợi từ sự tăng trưởng tổng thể của thị trường, các khoản phí và chi phí thấp hơn và đặc biệt, đây là một cách tiếp cận nhẹ nhàng và đơn giản hơn so với phương pháp đầu tư chủ động.

Các quỹ chỉ số theo dõi và sao chép hiệu suất của một chỉ số cụ thể, chẳng hạn như chỉ số Nasdaq 100, S&P 500 hoặc Stoxx Europe 600. Các quỹ này đầu tư vào một danh mục cổ phiếu rộng lớn và đa dạng dưới tỷ lệ phản ánh cấu trúc tài sản cơ bản của chúng. Mục tiêu của quỹ chỉ số là cung cấp cho nhà đầu tư khả năng tiếp cận với thị trường rộng lớn và đồng thời có mức lợi tức phù hợp với chỉ số mà họ đang theo dõi.

Hình thức đầu tư này là sự lựa chọn phổ biến cho những nhà đầu tư thụ động vì chúng là một hướng đầu tư tiết kiệm và dễ dàng để tiếp cận đầu tư vào thị trường tổng thể. Hơn nữa, khi đầu tư vào các quỹ thụ động, nhà đầu tư còn có thể lựa chọn các loại quỹ ETF đa dạng như: Các thị trường mới nổi, sản phẩm dầu mỏ, ngành công nghiệp khai thác uranium hoặc thậm chí là lĩnh vực trí tuệ nhân tạo - AI.

Quỹ chỉ số hoạt động như thế nào?

Quỹ chỉ số hoạt động bằng cách đầu tư vào một danh mục cổ phiếu đa dạng hóa, bao gồm các cổ phiếu tạo nên một chỉ số thị trường cụ thể hoặc các quỹ cổ phiếu. Cơ cấu danh mục của quỹ phản ánh tỷ trọng của các cổ phiếu trong chỉ số, nhằm mục đích sao chép hiệu suất của chỉ số đó. Các quỹ chỉ số được thiết kế để cung cấp cho nhà đầu tư khả năng tiếp cận rộng rãi với thị trường và đạt được lợi nhuận tương đương với chỉ số mà chúng theo dõi. Nhà đầu tư thụ động lựa chọn quỹ chỉ số bởi vì chúng cung cấp cách thức đầu tư vào toàn bộ thị trường với chi phí và phí duy trì thấp.

Ưu điểm khi đầu tư quỹ chỉ số

Ưu điểm lớn nhất của quỹ chỉ số bao gồm khả năng tiếp cận rộng rãi thị trường với chi phí thấp và cách thức đầu tư ít cần phí duy trì. Như đã biết, thị trường chứng khoán nổi tiếng với xu hướng tăng trưởng dài hạn. Vậy nên, bằng việc tích lũy quỹ chỉ số, bạn được đảm bảo rằng mình sẽ là một phần của xu hướng này.

Khi đầu tư thụ động vào quỹ chỉ số, bạn không có rủi ro do cổ phiếu của một công ty cụ thể không tham gia vào xu hướng chung. Bởi vì các cổ phiếu trong các chỉ số như S&P 500 được lựa chọn tự động với các hạn chế nhất định. Tuy nhiên, hãy luôn lưu ý đề phòng rủi ro vì việc ngoại suy xu hướng quá mức có thể dẫn đến rủi ro đầu tư.

Về lâu dài, yếu tố rủi ro chính đối với các chỉ số chứng khoán là suy thoái kinh tế (tương tự như sự sụp đổ năm 1929 của Mỹ) và những hậu quả của nó cả trên thực tế và về mặt tâm lý đối với các nhà đầu tư.

Nhìn chung, bằng cách đầu tư vào một danh mục đa dạng hóa theo dõi một chỉ số thị trường cụ thể, quỹ chỉ số cho phép nhà đầu tư hưởng lợi từ tăng trưởng chung của thị trường. Một số quỹ chỉ số (ETFs) thường xuyên trả cổ tức cho các bên liên quan, vì vậy nhà đầu tư có thể tạo ra thu nhập thụ động từ cổ tức.

Ngoài ra, quỹ chỉ số thường có chi phí thấp hơn so với các quỹ được người quản lý, do đó chúng là lựa chọn tiết kiệm chi phí hơn so với hình thức chỉ động.

Có thể nói, quỹ chỉ số đòi hỏi rất ít nỗ lực vì chúng áp dụng chiến lược mua và nắm giữ, vì vậy giảm thiểu sự cần thiết phải theo dõi liên tục và giao dịch thường xuyên. Nhìn chung, quỹ chỉ số là một hình thức đầu tư đơn giản và thoải mái hơn so với đầu tư chủ động nhưng vẫn đảm bảo những lợi ích thiết yếu cho nhà đầu tư.

![Äiá»m Äáng chú ý của hình thức Äầu tÆ° thụ Äá»ng]() Điểm đáng chú ý của hình thức đầu tư thụ động

Điểm đáng chú ý của hình thức đầu tư thụ động

Chiến lược đầu tư thụ động

Xây dựng một chiến lược đầu tư thụ động liên quan đến việc sử dụng các quỹ chỉ số như một thành phần then chốt, trái ngược với các chiến lược đầu tư chủ động.

Quỹ chỉ số là các quỹ đầu tư nhằm mục đích sao chép hiệu suất của các khoản đầu tư cụ thể, như S&P 500, Nasdaq 100 hoặc Dow Jones. Bằng cách đầu tư vào một danh mục cổ phiếu đa dạng hóa theo tỷ trọng của chỉ số, các quỹ chỉ số cung cấp khả năng tiếp cận rộng rãi thị trường và hưởng lợi từ tăng trưởng chung của thị trường. Việc lựa chọn các quỹ ETF và quỹ chỉ số phù hợp liên quan đến cách nhận biết các quỹ sao chép chặt chẽ hiệu suất của một chỉ số thị trường cụ thể.

Mục tiêu là đạt được khả năng tiếp cận rộng rãi thị trường và sao chép lợi nhuận của chỉ số được theo dõi. Nhà đầu tư thụ động lựa chọn quỹ chỉ số vì chúng cung cấp cách thức đầu tư vào toàn bộ thị trường với chi phí và phí duy trì thấp. Một số nhà đầu tư có thể thích đầu tư thụ động vào cổ phiếu của các công ty riêng lẻ. Tuy nhiên, phương pháp này rủi ro hơn và đòi hỏi kiến thức chuyên sâu về định giá, phân tích cơ bản và phân tích chuyên sâu về chu kỳ thị trường và tâm lý thị trường vì đây là những yếu tố luôn ảnh hưởng đến giá cả.

Sự đa dạng hoá

Việc đa dạng hóa danh mục đầu tư đòi hỏi bạn phải đầu tư vào đa dạng các loại tài sản để phân tán rủi ro. Trong trường hợp của quỹ chỉ số và quỹ ETFs, điều này bao gồm việc lựa chọn một danh sách kết hợp các quỹ theo dõi nhiều chỉ số thị trường khác nhau.

- Khi đa dạng hóa danh mục đầu tư với quỹ chỉ số, bạn có thể tham gia vào thị trường rộng lớn và thu được lợi ích từ tiềm năng tăng trưởng chung của thị trường.

- Đầu tư vào quỹ ETFs đặc biệt hấp dẫn đối với các nhà đầu tư thụ động vì đây là những người thích cách tiếp cận đầu tư với chi phí và phí duy trì thấp.

- Trước khi chọn lựa một quỹ ETF cụ thể, bạn nên tìm hiểu về các chỉ số chúng theo dõi và cấu tạo danh mục của chúng như thế nào.

Xác định ngưỡng chấp nhận rủi ro

Để xác định khả năng chịu rủi ro của bản thân, trước hết bạn cần đánh giá mức độ sẵn sàng và khả năng chấp nhận những biến động có thể xảy ra đối với phần giá trị đầu tư của bạn. Đây là một yếu tố quan trọng cần cân nhắc khi lựa chọn các quỹ chỉ số vì các quỹ khác nhau có thể có mức độ rủi ro khác nhau. Điều quan trọng là chọn các quỹ chỉ số phù hợp với sở thích rủi ro của bạn để đảm bảo bạn cảm thấy thoải mái với những biến động tiềm ẩn của thị trường.

- Nhà đầu tư thụ động thường ưu tiên cách tiếp cận bảo thủ hơn và có thể lựa chọn các quỹ chỉ số cung cấp sự ổn định và biến động thấp hơn, chẳng hạn như S&P 500 hoặc Dow Jones. Lý do là vì các công ty trong các chỉ số này thường ít biến động hơn (nhiều công ty "kinh tế cũ" hơn, các công ty vốn hóa lớn với mô hình kinh doanh dễ dự đoán hơn).

- Thông thường, các quỹ ETF công nghệ và chỉ số vốn hóa nhỏ có tính biến động cao hơn (ví dụ như các quỹ ETF Nasdaq 100 hoặc Russell 2000). Trong thời kỳ thị trường tăng giá, công nghệ thường vượt trội so với bất kỳ lĩnh vực kinh doanh nào khác, nhưng nếu tâm lý thị trường thiên về phòng thủ hơn, các công ty khác có thể vượt trội hơn, thậm chí cả lĩnh vực dầu mỏ (năm 2022 là một ví dụ rất điển hình).

- Tuy nhiên, trong các sự kiện cụ thể, các quỹ ETF liên kết với các tổ chức tài chính được lựa chọn, thậm chí cả ngân hàng, cũng có thể biến động. Rủi ro rất khó đo lường, nhưng các quỹ chỉ số như S&P 500 hoặc Nasdaq được xây dựng từ cổ phiếu của các công ty lớn nhất Hoa Kỳ. Đồng thời, bất kỳ công ty nào cũng phải vượt qua các yêu cầu khắt khe để được đưa vào chỉ số.

Chiến lược mua và nắm giữ

Chiến lược mua và nắm giữ là khi một nhà đầu tư mua các chứng khoán và giữ chúng trong một khoảng thời gian dài, bất kể những biến động ngắn hạn của thị trường. Chiến lược này thường được các quỹ chỉ số áp dụng, vì chúng nhằm mục đích sao chép lợi nhuận của một chỉ số thị trường cụ thể hoặc cổ phiếu của một công ty trong dài hạn. Một số nhà đầu tư cá nhân cũng sử dụng chiến lược này.

Khi áp dụng chiến lược , nhà đầu tư không cần theo dõi liên tục và thực hiện giao dịch thường xuyên. Cách tiếp cận này được ưa chuộng bởi các nhà đầu tư thụ động vì họ một thích cách thức thoải mái và đơn giản hơn để gia tăng giá trị danh mục đầu tư của mình. Ngoài ra, đầu tư thụ động còn phù hợp với các nhà đầu tư nghĩ rằng họ khó có thể vượt qua mức trung bình của thị trường hoặc không có thời gian để tìm hiểu sâu có thể sử dụng chiến lược này với các loại tài sản khác nhau. Điều quan trọng luôn là giá mua và lựa chọn tài sản.

Thực hiện chiến lược mua và nắm giữ

Thực hiện chiến lược mua và nắm giữ liên quan đến việc mua các chứng khoán và giữ chúng trong một khoảng thời gian đáng kể, bất kể những biến động ngắn hạn của thị trường. Đây là một điều không hề dễ dàng, đặc biệt khi tâm lý thị trường tiêu cực và áp lực bán tăng cao. Trong những giai đoạn đó, lời nhận xét của Warren Buffett có thể phù hợp để lý giải: " Mua một cổ phiếu giống như mua một ngôi nhà, nhưng có người ở đó liên tục hò hét giá mua, mỗi ngày, mỗi giờ "

So với các lợi ích từ đầu tư thụ động, việc quản lý chủ động có thể là một vấn đề, đặc biệt là khi người quản lý danh mục đầu tư chủ động (nhà đầu tư) thực hiện các hành thay đổi dựa trên cảm xúc (sợ hãi hoặc tham muốn). Vì vậy, các nhà quản lý quỹ có thể cân nhắc điều chỉnh phong cách chủ động và thụ động của họ.

- Ưu điểm của nhà đầu tư thụ động là họ có thể không cần phải theo dõi thị trường trong các giai đoạn đi xuống.

- Điều quan trọng cần nhớ rằng việc lựa chọn chiến lược thụ động không có nghĩa là bạn có thể mua bất cứ thứ gì, với bất kỳ giá nào và chờ đợi tăng trưởng dài hạn.

- Đối với các nhà đầu tư dài hạn, theo lịch sử, thời điểm tốt nhất để mua là trong thời kỳ thị trường chứng khoán lao dốc và thị trường giảm điểm.

Đầu tư thụ động với XTB

Hiện nay, XTB đã mở khoá tính năng đầu tư thụ động giúp nhà đầu tư có thể tham gia hình thức đầu tư này. Đặc biệt, khi đầu tư vào các quỹ chỉ số, nhà đầu tư có thể tận hưởng lợi thế không phí hoa hồng và không phí quản lý*. Sau đây là danh sách các quỹ ETF hiện đang được cung cấp tại XTB:

*Giá trị luân chuyển hàng tháng dưới 100.000 EUR. Các giao dịch trên mức này sẽ tính phí hoa hồng 0,2% (tối thiểu 10 EUR). Có thể áp dụng phí chuyển đổi ngoại tệ 0,5%.

Quỹ ETF chỉ số

- Accumulating ETF iShares Core S&P 500 CSPX.UK

- iShares S&P500 UCITS IDUS.UK

- SPDR S&P 500 ETF SPY5.UK

- iShares Nasdaq 100 CNDX.US

- Invesco EQQQ Nasdaq100 UCITS EQQQ.UK

- iShares Dow Jones Industrials Avg UCITS CIND.UK

- iShares Dow Jones Asia Pacific Sel Dividend 30 UCITS APSDEX.DE

Quỹ ETF thị trường mới nổi và thị trường toàn cầu

- iShares Core MSCI EM IMI UCITS EIMI.UK

- Amundi MSCI EM Asia UCITS AASI.FR

- iShares MSCI China A UCITS CNYA.DE

- Lyxor MSCI China ESG Leaders Extra UCITS ASR.FR

- iShares MSCI World Small Cap UCITS IUSN.DE

- iShares MSCI Brazil 4BRZ.DE

- iShares MSCI EM Value Factor UCITS 5MVL.DE

- iShares MSCI Emerging Markets Islamic UCITS ISDE.UK

- iShares MSCI Brazil IBZL.NL

- iShares MSCI Turkey ITKY.NL

- Xtrackers MSCI Malaysia UCITS XCS3.DE

- Xtrackers MSCI Thailand UCITS XCS4.DE

- iShares MSCI World IQQW.DE

Quỹ ETFs Châu Âu, Bắc Mỹ và Châu Á

- iShares MSCI Europe SRI UCITS IESE.NL

- iShares Edge MSCI Value Factor UCITS CEMS.DE

- iShares Core MSCI EMU UCITS CEU1.UK

- iShares MSCI North America UCITS IDNA.UK

- iShares MSCI USA ESG Screened UCITS SASU.UK

- iShares MSCI Japan UCITS SJPA.UK

- Xtracker MSCI Singapore UCITS XBAS.DE

- Ngoài ra, nhà đầu tư cũng có thể đầu tư thụ động với quỹ ETFs trong một số lĩnh vực, ngành nghề cụ thể như:

- Lyxor MSCI Robotics & AI ROAI.DE

- Communication sector ETF S&P 500 iShares IUCM.UK

- Consumer discretionary ETF S&P 500 iShares IUCD.UK

- Energy sector S&P 500 ETF iShares IUES.UK

- Financial sector S&P 500 ETF iShares IUFS.UK

- Information technology S&P 500 ETF iShares QDVE.DE

- Utilities ETF S&P 500 iShares IUUS.UK ETF

- iShares Nasdaq US Biotechnology (BTEC.DE)

Quỹ ETFs kim loại quý

- IGLN.UK iShares Physical Gold

- ISLN.UK iShares Physical Silver

- GDX.UK VanEck Vectors Gold Miners UCITS ETF (Acc)

- GDXJ.UK VanEck Vectors Junior Gold Miners ETF

- IAUP.UK iShares Gold Producers UCITS ETF

- IS0E.DE iShares Gold Producers UCITS ETF

Quỹ ETFs hàng hoá

Deutsche Boerse Commodities GmbH ETC (4GLD.DE), iShares Commodity Diversified Swap (ICOM.UK), ETF WTI Crude Oil (OD7F.DE), iShares Oil & Gas Exploration & Production (IOGP.UK), iShares Stoxx 600 Oil & Gas (SXEPEX.UK), ETFS Natural Gas (NGAS.UK), SPDR S&P Oil & Gas Exploration (XOP.US), ETF Industrial Metals (AIGI.UK), ETF Dow Jones Industrial Average UCITS ETF (CIND.UK), SPDR Industrial Average Trust (DIA.US)

Cổ phiếu

Bên cạnh ETFs, XTB cũng cung cấp cho nhà đầu tư đa dạng lựa chọn cổ phiếu từ những công ty nằm trong các danh sách uy tín như S&P 500, Nasdaq và Dow Jones. Cụ thể bao gồm Apple AAPL.US, Microsoft MSFT.US, Nvidia NVDA.US Amazon AMZN.US, Berkshire Hathaway BRKA.US, Coca-Cola KO.US, McDonald’s MCD.US và hàng nghìn công ty khác.

* Giá trị luân chuyển trên tài khoản đầu tư XTB được tính bằng tổng giá trị của các lệnh mua bán đã đóng và đang mở đối với cổ phiếu và quỹ ETF.

Những lưu ý quan trọng khi đầu tư thụ động vào thị trường chứng khoán

- Tâm lý thị trường: Luôn nhớ rằng tâm lý thị trường ảnh hưởng mạnh mẽ nhất đến giá tài sản.

- Xu hướng dài hạn: Về lâu dài, nếu tình hình của một công ty hoặc ngành nào đó khả quan, cổ phiếu hoặc ETF của họ cũng có xu hướng đi lên.

- Giá mua: Đối với nhà đầu tư dài hạn, yếu tố quan trọng nhất là giá mua, nhà đầu tư nên mua ở mức càng rẻ càng tốt.

- Cơ hội thị trường: Những cơ hội lớn nhất trên thị trường thường xuất hiện trong giai đoạn thị trường trên đà giảm (bear market).

- Mua vào khi thị trường giảm: Nhà đầu tư thụ động nên mua cổ phiếu và ETF trong giai đoạn thị trường đi xuống để tận dụng lợi thế từ phí rủi ro (risk premium) và biên an toàn (margin of safety).

- Mua vào khi thị trường tăng: Tuy nhiên, mua các quỹ ETF chỉ số hoặc cổ phiếu trong giai đoạn thị trường tăng giá không phải là sai lầm và cũng có thể mang lại lợi nhuận hấp dẫn cho nhà đầu tư.

- Kiểm soát cảm xúc: Khi tham gia đầu tư dài hạn, điều quan trọng là việc kiểm soát cảm xúc để đạt được các mục tiêu đã đề ra.

- Rủi ro: Đầu tư thụ động cũng có thể tiềm ẩn rủi ro và các sự kiện bất ngờ có thể ảnh hưởng đến giá tài sản.

- Phân tán rủi ro: Bạn có thể phân bổ danh mục đầu tư thụ động của mình bằng cách mua các tài sản không hoặc ít tương quan với nhau (ví dụ: mua ETF vàng vật chất như IGLN.UK để cân bằng rủi ro từ QQQ.UK - ETF của Nasdaq 100).

Khi mở tài khoản tại XTB, bạn có thể kết hợp cả hình thức đầu tư thụ động và chủ động trên cùng một tài khoản hoặc nhiều tài khoản khác nhau (một khách hàng của XTB có thể có tới 4 tài khoản với các lựa chọn tiền tệ và danh mục đầu tư khác nhau).

Khi kết hợp đầu tư thụ động và chủ động, nhà đầu tư có thể tận dụng chiến lược mua và nắm giữ để có sự ổn định lâu dài kết hợp với phương pháp quản lý chủ động để đạt được lợi nhuận ngắn hạn tiềm năng. Sự kết hợp này cho phép nhà đầu tư tận dụng lợi thế từ đà tăng trưởng ổn định và đa dạng hóa của đầu tư thụ động, đồng thời tận dụng các cơ hội để có lợi nhuận cao hơn (với rủi ro cao hơn) thông qua giao dịch chủ động và đầu tư ngắn hạn.

3 lầm tưởng phổ biến về đầu tư thụ động

Vì có những đặc điểm khác biệt so với hình thức đầu tư chủ động, đầu tư thụ động thường bị hiểu sai do những quan niệm sai lầm phổ biến sau đây:

- Không cần nỗ lực tham gia và các hoạt động giao dịch: Một hiểu lầm phổ biến là đầu tư thụ động là cách tiếp cận thiếu nỗ lực và không tham gia vào thị trường. Tuy nhiên, đầu tư thụ động đòi hỏi phải cân nhắc cẩn thận và nghiên cứu chuyên sâu khi lựa chọn các công ty cụ thể hoặc quỹ hoán đổi danh mục (ETF) phù hợp để đầu tư.

- Chỉ tập trung vào lợi nhuận dài hạn: Một hiểu lầm khác mà đầu tư thụ động gặp phải là hình thức này chỉ tập trung vào lợi nhuận dài hạn và không tính đến những biến động ngắn hạn của thị trường. Sự thật là mặc dù các nhà đầu tư thụ động có xu hướng nắm giữ các khoản đầu tư trong thời gian dài nhưng họ vẫn lưu ý đến xu hướng thị trường và thực hiện điều chỉnh danh mục đầu tư khi cần thiết.

- Giới hạn lợi nhuận: Một số người tin rằng đầu tư thụ động hạn chế lợi nhuận tiềm năng so với đầu tư chủ động. Tuy nhiên, các nghiên cứu đã chỉ ra rằng trong dài hạn, tiềm năng của đầu tư thụ động thường vượt trội hơn so với tiếp cận chủ động nhờ vào tính tập trung vào phí thấp. Mặt khác, đầu tư chủ động tiếp cận rộng rãi thị trường, do đó có thể bị ảnh hưởng bởi các công ty có hiệu suất kém.

Điều quan trọng là phải loại bỏ những hiểu lầm này và nhận ra giá trị của phong cách thụ động trong việc đạt được các mục tiêu đầu tư dài hạn. Nhà đầu tư thụ động không hề thiếu nỗ lực hoặc không tham gia, vì họ vẫn cần nghiên cứu và lựa chọn các khoản đầu tư một cách cẩn thận. Hơn nữa, đầu tư thụ động vẫn cân nhắc đến những biến động ngắn hạn của thị trường và có thể điều chỉnh các thay đổi trong danh mục đầu tư nếu cần thiết.

Kết luận

Đầu tư thụ động có thể là lựa chọn phù hợp cho những người không có thời gian phân tích thị trường mỗi ngày. Thậm chí, đây cũng là chiến lược được áp dụng bởi những nhà đầu tư hàng đầu Phố Wall như Warren Buffett. Hay như Peter Lynch, người đã quản lý quỹ đầu tư Magellan với mức lợi suất trung bình ấn tượng trên 29,2% mỗi năm. Đặc điểm của những nhà đầu tư giỏi nhất là có thể chủ động quản lý danh mục đầu tư tích cực hơn trong các giai đoạn thị trường đi xuống và thực hiện rất ít thay đổi khi thị trường đi lên trở lại.

Đối với nhà đầu tư mới bắt đầu mong muốn tích lũy nhiều kiến thức và tìm hiểu về phân tích rủi ro một cách tỉnh táo thì chiến lược đầu tư phù hợp nhất là đầu tư thụ động vào các quỹ ETF chỉ số. Tại XTB, chúng tôi cung cấp cho nhà đầu tư nhiều lựa chọn để đầu tư. Đặc biệt, nếu bạn tập trung vào một ngành cụ thể hoặc có kiến thức về phân khúc thị trường nào đó, bạn có thể phân tích đầu tư thụ động vào một ETF hoặc công ty cụ thể.

Các sản phẩm tài chính do chúng tôi cung cấp, đặc biệt là CFD, có rủi ro đáng kể.

Bạn nên tìm hiểu cách thức hoạt động của các sản phẩm tài chính và cân nhắc khả năng chấp nhận rủi ro thua lỗ vốn đầu tư của bản thân.

Các sản phẩm tài chính có thể không phù hợp cho tất cả mọi khách hàng, do đó hãy đảm bảo rằng bạn đã hiểu đầy đủ mọi rủi ro đi kèm.

Nội dung tài liệu này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị được hiểu theo luật pháp của Belize.

Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm. XTB sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn.

Nội dung tài liệu này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị được hiểu theo luật pháp của Belize.

Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm. XTB sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn.

Chủ động và thụ động - Hai hướng lựa chọn cho hành trình đầu tư

Chủ động và thụ động - Hai hướng lựa chọn cho hành trình đầu tư

Ưu và nhược điểm của đầu tư thụ động

Ưu và nhược điểm của đầu tư thụ động  Điểm đáng chú ý của hình thức đầu tư thụ động

Điểm đáng chú ý của hình thức đầu tư thụ động