Bạn đã bao giờ nghe đến phố tài chính Wall Street và các quỹ chỉ số hay chưa? Hãy cùng theo dõi bài viết này để có cái nhìn chi tiết hơn về ETFs!

Đầu tư vào ETF mở ra cho bạn những cơ hội phong phú để tham gia vào các xu hướng đầu tư trong thị trường tài chính. Theo dõi bài viết này để biết chi tiết về xu hướng đầu tư này.

Quỹ hoán đổi danh mục (ETF) đang giúp việc đầu tư trở nên dễ tiếp cận hơn cho hàng triệu người. Nếu bạn muốn tiếp cận với thị trường tài chính toàn cầu, thì đây chính là sản phẩm bạn có thể cân nhắc.

ETF bao gồm rất nhiều loại tài sản khác nhau bao gồm vàng, cổ phiếu của các công ty lớn tại Mỹ và châu Âu cho đến trái phiếu và các thị trường mới nổi. Đối với những người chưa từng nghe về chu kỳ thị trường tăng giá (bull market) của Phố Wall và sự bùng nổ của cổ phiếu công nghệ hoặc đầu tư vào kim loại quý, thì ETF chính là giải pháp tuyệt vời. Nhờ có ETF, việc đầu tư thụ động đang ngày càng được ưa chuộng.

ETF cung cấp cho nhà đầu tư khả năng tiếp cận đa dạng với các thị trường. Bạn không cần phải là chuyên gia về định giá công ty hay theo dõi thị trường hàng ngày. Bằng cách đầu tư vào các ETF theo các ngành, chỉ số, hàng hóa hoặc tài nguyên cụ thể, bạn có thể bắt kịp các cơ hội thị trường và xu hướng dài hạn mà không cần phải đầu tư vào từng công ty riêng lẻ. Với các quỹ chỉ số, bạn có thể tiếp cận với các chỉ số thị trường chứng khoán có lịch sử lâu đời, chẳng hạn như S&P 500 hoặc Nasdaq 100 nổi tiếng.

Bài viết này sẽ cung cấp cho bạn những kiến thức cơ bản cần thiết để hiểu cách thức hoạt động của ETF. Bài viết sẽ được bắt đầu với những điều cơ bản nhất và giải thích một cách đơn giản về khái niệm ETF. Bên cạnh đó, những ưu - nhược điểm của hình thức đầu tư này cũng sẽ được phân tích, từ đó giới thiệu các chiến lược cơ bản khi nhà đầu tư có ý định đầu tư vào ETF.

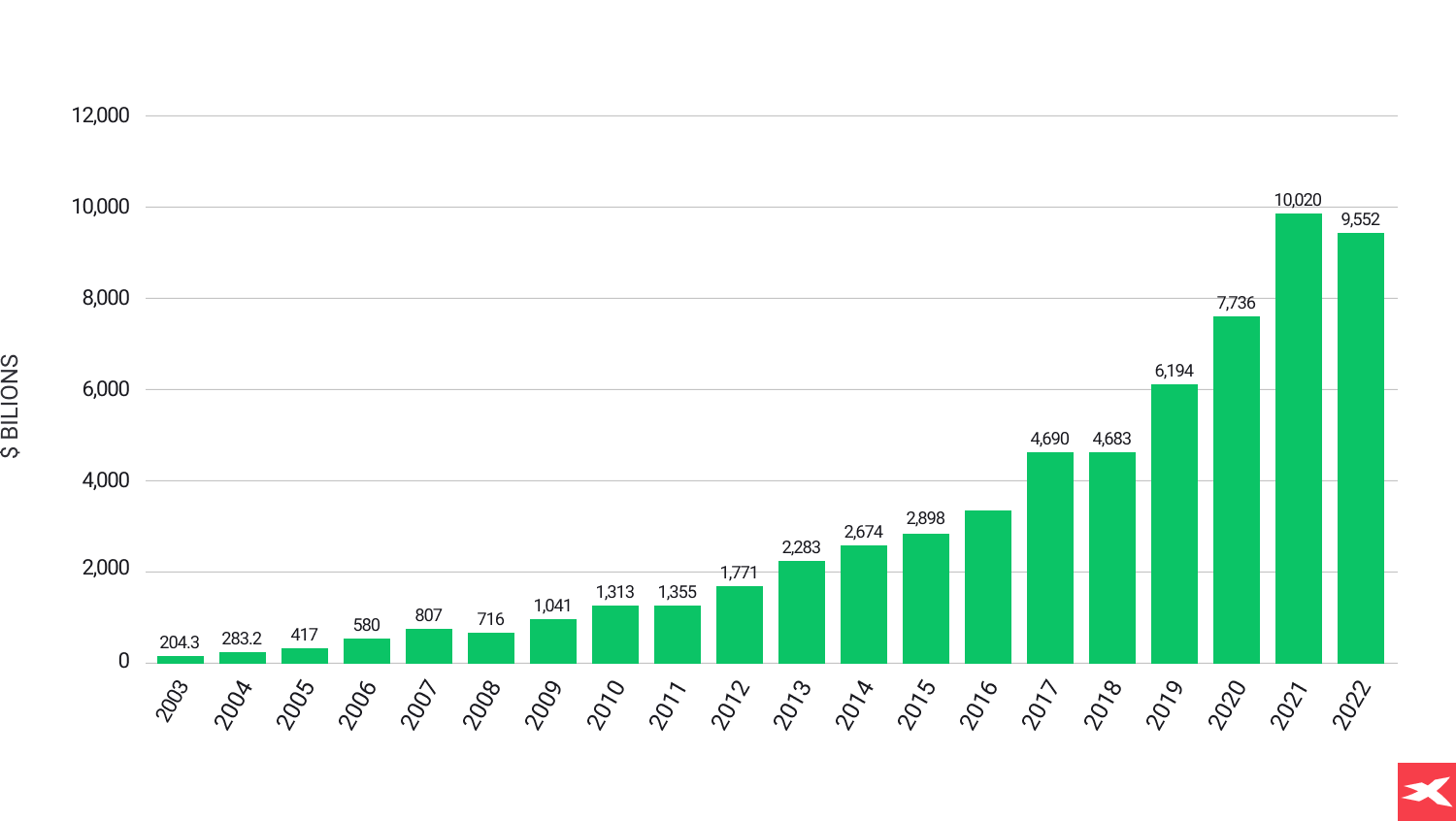

![Tá»ng tà i sản Äầu tÆ° và o ETF từ nÄm 2003 - nÄm 2022]() Đầu tư vào Quỹ hoán đổi danh mục (ETF) đang trở thành một hình thức đầu tư phổ biến nhờ khả năng đầu tư thụ động (đặc biệt là các quỹ chỉ số như S&P 500 hoặc Nasdaq). Tổng tài sản đầu tư vào ETF không ngừng tăng trưởng, từ 204 tỷ USD vào năm 2003 lên đến 9,55 nghìn tỷ USD vào năm 2022. Nguồn: XTB

Đầu tư vào Quỹ hoán đổi danh mục (ETF) đang trở thành một hình thức đầu tư phổ biến nhờ khả năng đầu tư thụ động (đặc biệt là các quỹ chỉ số như S&P 500 hoặc Nasdaq). Tổng tài sản đầu tư vào ETF không ngừng tăng trưởng, từ 204 tỷ USD vào năm 2003 lên đến 9,55 nghìn tỷ USD vào năm 2022. Nguồn: XTB

Mô tả chung

- Quỹ hoán đổi danh mục (ETFs) có nét tương đồng với cổ phiếu vì chúng đều được định giá và giao dịch trên các sàn chứng khoán mở

- Có hai chiến lược đầu tư ETFs cơ bản: chủ động và thụ động. Ngoài ra, ETF có thể được cân nhắc cho mọi kế hoạch đầu tư dài hạn

- Nhờ ETF, bạn có thể đầu tư vào vàng, quỹ chỉ số, các ngành cụ thể, trái phiếu, thị trường mới nổi hoặc thậm chí cả lĩnh vực bất động sản.

- Một số ETFs phổ biến có tính thanh khoản cao, đa dạng hoá tốt (kể cả về mặt địa lý) và cơ hội đầu tư rộng khắp.

- Phí giao dịch ETFs thường thấp hơn đáng kể so với các quỹ đầu tư truyền thống. Bên cạnh đó, bạn có thể thực hiện mua và bán ETFs bất cứ khi nào thị trường mở cửa, nhất là khi biến động thị trường cao và trong giai đoạn thanh khoản mạnh.

ETF là gì?

![ETF là gì]() Quỹ ETFs được định nghĩa như thế nào

Quỹ ETFs được định nghĩa như thế nào

Quỹ hoán đổi danh mục (ETF) là một loại chứng khoán theo dõi một ngành, chỉ số, hàng hóa hoặc nhiều tài sản khác. Vì tính chất đa dạng này, ETF có thể đóng vai trò quan trọng trong bất kỳ kế hoạch đầu tư nào. Đặc biệt, ETF có thể được mua hoặc bán trên sàn giao dịch giống như cổ phiếu thông thường. Cấu trúc của một quỹ ETF phụ thuộc vào chiến lược của nhà sáng lập quỹ. Bằng cách này, ETF có thể theo dõi bất cứ chỉ số nào, từ giá của một loại hàng hóa duy nhất hoặc một vài cổ phiếu đến một danh mục đầu tư lớn và đa dạng gồm các loại chứng khoán khác nhau.

Quỹ hoán đổi danh mục (ETF) cũng giúp tiếp cận đến trái phiếu hoặc kim loại quý như vàng và lĩnh vực hàng hóa. ETF ngày càng trở nên phổ biến trong giới đầu tư nhờ sự kết hợp độc đáo giữa tính đơn giản, đa dạng hóa và linh hoạt.

Vậy chính xác thì ETF là gì? Về bản chất, đây là các công cụ đầu tư cho phép bạn mua và bán các danh mục đầu tư đa dạng gồm cổ phiếu, trái phiếu hoặc các tài sản khác. Về mặt kỹ thuật, đầu tư vào ETF tương tự như đầu tư vào cổ phiếu vì được giao dịch trên sàn chứng khoán và có thể mở rộng sự tiếp xúc vào nhiều lựa chọn đầu tư khác nhau.

ETFs hoạt động như thế nào?

Việc tạo lập và quản lý ETF do các nhà cung cấp quỹ đảm nhiệm. Họ phát hành các đơn vị cổ phần có thể được mua bán trên thị trường chứng khoán trong suốt phiên giao dịch. Quỹ ETF được chia thành hai loại chính là quản lý thụ động (passive ETFs) và quản lý chủ động (actively Managed ETFs)

Đối với loại quỹ được phân tích thụ động, loại ETF này theo dõi một chỉ số, ngành hoặc hàng hóa cụ thể. Mục tiêu của chúng là sao chép chính xác hiệu suất của chỉ số cơ bản. Trong khi đó, quỹ quản lý chủ động có sự tham gia của một nhà quản lý quỹ, người đưa ra các quyết định đầu tư nhằm mục đích vượt trội so với một chỉ số chuẩn (benchmark index).

Điểm mấu chốt trong giao dịch ETF nằm ở cơ chế thị trường thứ cấp (arbitrage mechanism). Theo đó, các nhà tạo lập thị trường (Authorized Participants - APs) đóng vai trò quan trọng trong việc tạo lập và hủy bỏ các khối lượng lớn đơn vị cổ phần của ETF, được gọi là "creation units" (đơn vị tạo lập). Cơ chế này giúp ETF giao dịch trên thị trường, đảm bảo tính thanh khoản cho nhà đầu tư ETF. Đối với thuế, lợi nhuận từ việc bán ETF và cổ tức nhận được sẽ phải chịu thuế thu nhập theo quy định về thuế thu nhập từ vốn (capital gains tax).

Các loại ETFs

ETF cung cấp cho nhà đầu tư một loạt các lựa chọn đầu tư phong phú. Bên cạnh các loại ETF phổ biến như ETF hàng hóa hay ETF trái phiếu, còn có nhiều loại khác để bạn lựa chọn. Trong đó, bao gồm các loại ETF phổ biến như quỹ chỉ số (Index funds), quỹ ETF theo ngành (Sector-specific ETFs) và ETF với đòn bẩy tài chính (Leveraged ETFs).

Ngoài các quỹ ETFs phổ biến kể trên thì quỹ ETF bất động sản (REIT ETFs) cũng là loại quỹ rất đáng nhận được sự quan tâm. Loại ETF này tập trung vào các cổ phiếu của các quỹ đầu tư bất động sản (REITs). Đây là một cách tuyệt vời để tiếp cận với thị trường bất động sản và đa dạng hóa danh mục đầu tư của bạn. Với sự đa dạng của các loại ETF hiện có, nhà đầu tư có thể xây dựng danh mục đầu tư phù hợp với mục tiêu tài chính và khả năng chịu rủi ro của mình.

3 trở ngại tiềm năng của việc đầu tư ETFs

Mặc dù đầu tư vào ETF có nhiều ưu điểm, nhưng cũng tồn tại một số hạn chế tiềm ẩn cần cân nhắc, chẳng hạn như:

- Các quỹ ETF được quản lý chủ động thường đi kèm với phí cao hơn so với quỹ chỉ số thụ động do chi phí nghiên cứu và quản lý tăng lên. Điều này có thể làm giảm lợi nhuận tiềm năng, đặc biệt nếu ETF được quản lý chủ động không vượt trội so với chỉ số chuẩn của nó.

- Một mối quan ngại tiềm ẩn khác là tính đa dạng hóa hạn chế trong một số ETF theo ngành. Trong khi các quỹ này có thể cung cấp sự tiếp xúc tập trung vào một ngành hoặc hàng hóa cụ thể, thì phạm vi hẹp của chúng có thể dẫn đến rủi ro và biến động cao hơn so với các ETF đa dạng hóa hơn.

- Cuối cùng, tính thanh khoản có thể là vấn đề đối với các ETF có khối lượng giao dịch thấp. Trong trường hợp đó, nhà đầu tư có thể gặp khó khăn trong việc mua và bán cổ phiếu nhanh chóng và với mức giá hợp lý.

Mặc dù có những hạn chế tiềm ẩn nhưng ETFs vẫn có một số lợi ích và có thể là sự bổ sung giá trị cho danh mục đầu tư đối với một số nhà đầu tư.

![Lợi thế, bất lợi và những trá» ngại có thá» xuất hiá»n trong Äầu tÆ° ETFs]() Ưu-nhược điểm và những trở ngại có thể xuất hiện trong đầu tư ETFs

Ưu-nhược điểm và những trở ngại có thể xuất hiện trong đầu tư ETFs

Ưu điểm và nhược điểm của việc đầu tư ETFs

Mặc dù được coi là an toàn hơn do cấu trúc cơ bản của nó, tuy nhiên hình thức này, cũng giống như bất kỳ khoản đầu tư nào trên thị trường tài chính, đều tiềm ẩn rủi ro và có cả ưu và nhược điểm song hành. Dưới đây là một số điểm cần lưu ý về ETFs:

Ưu điểm

- Chi phí thấp: Mua tất cả các cổ phiếu riêng lẻ trong một ETF sẽ tốn nhiều phí giao dịch. Do đó, đầu tư vào ETF giúp giảm thiểu chi phí giao dịch, tiết kiệm tiền cho nhà đầu tư.

- Tiếp cận đa dạng các tài sản: ETF giúp bạn tiếp xúc trực tiếp với nhiều loại tài sản khác nhau, chẳng hạn như giá cả hàng hóa, lợi suất bất động sản từ các khu vực khác nhau, trái phiếu và các quỹ chỉ số theo dõi thị trường, điều mà việc đầu tư trực tiếp trên thị trường chứng khoán khó có thể thực hiện được.

- Đa dạng hóa danh mục đầu tư: Bằng việc đầu tư vào ETF, bạn có thể tiếp cận nhiều cổ phiếu thuộc bất kỳ ngành nào mình lựa chọn. Điều này giúp giảm thiểu rủi ro đầu tư đáng kể trong khi vẫn tập trung vào phân khúc thị trường mong muốn.

- Quản lý rủi ro: Phân bổ danh mục đầu tư (diversification) là một trong những yếu tố quan trọng để kiếm tiền trên thị trường. Bằng cách phân tán rủi ro, xác suất thua lỗ do một công ty phá sản giảm thiểu đáng kể.

Một số ETF được hỗ trợ bởi dự trữ thực tế: Ví dụ, một số ETF được hỗ trợ bởi vàng hoặc kim loại quý vật chất, do đó nhà đầu tư có thể tiếp xúc với vàng hoặc bạc mà không cần mua vàng vật chất.

Nhược điểm

- Giảm tiềm năng lợi nhuận: Do nắm giữ nhiều cổ phiếu khác nhau, ETF thường có tiềm năng lợi nhuận thấp hơn so với việc mua bán từng cổ phiếu riêng lẻ. Lợi nhuận từ một công ty có thể bị bù trừ bởi thua lỗ từ một công ty khác trong cùng ETF. Đây là quy tắc quan trọng: rủi ro thấp thường đi kèm với lợi nhuận thấp.

- Rủi ro từ các tài sản có hiệu quả yếu kém: Cổ phiếu của một số công ty yếu kém có thể được đưa vào danh mục nắm giữ của ETF, làm tăng rủi ro đầu tư. Do đó, nhà đầu tư cần nghiên cứu kỹ danh mục đầu tư của ETF trước khi quyết định.

- Rủi ro ngành: Ngay cả khi tập trung vào một ngành cụ thể, ETF theo ngành vẫn có thể mất giá hoặc tăng trưởng chậm mặc dù ngành đó đang phát triển.

- Phần mềm theo dõi ngành không chính xác: Một ETF có thể được quảng cáo là tập trung vào điện toán đám mây hoặc robot học, nhưng danh mục đầu tư của nó lại chứa cổ phiếu của các công ty từ các ngành khác. Điều này có thể dẫn đến việc bạn đầu tư vào những thứ không mong muốn và không phản ánh hiệu quả thực sự của ngành.

Chiến lược đầu tư và các rủi ro liên quan

![Chiến lược nà o thÃch hợp cho viá»c Äầu tÆ° ETFs]() Chiến lược nào thích hợp cho việc đầu tư ETFs

Chiến lược nào thích hợp cho việc đầu tư ETFs

Quỹ ETF là một hình thức đầu tư thường được các nhà đầu tư dài hạn tin chọn. Trong số các chiến lược đầu tư phổ biến, dưới đây là hai chiến lược được ưa chuộng nhất với một vài ví dụ minh họa:

Chiến lược thụ động "Mua và nắm giữ" (Wait and See)

Nhà đầu tư theo đuổi chiến lược này dựa trên các giả định dài hạn và mua cổ phiếu ETF với mục tiêu đầu tư lâu dài. Họ không có ý định bán cổ phiếu ETF và coi chúng như một phần của danh mục đầu tư dài hạn. Chiến lược này có phần giống với cách đầu tư của Warren Buffett, người ngoài việc phân tích giá trị cơ bản, còn dựa trên niềm tin vào sự tăng trưởng của hoạt động kinh doanh và quản trị tốt của công ty.

Nếu việc tiếp xúc với thị trường toàn cầu thông qua ETF như World ETF iShares MSCI World UCITS (IWRD.UK) là chưa đủ, thì ETF cung cấp cho bạn nhiều lựa chọn hơn thế nữa. Dưới đây là 4 ví dụ về những giả định nhà đầu tư thụ động có thể đưa ra khi lựa chọn ETF:

- Nhiều nhà đầu tư tin tưởng vào tiềm năng tăng trưởng dài hạn của các nền kinh tế và thị trường tài chính mới nổi. Họ có thể lựa chọn các ETF liên quan đến các thị trường này. Ví dụ như Ấn Độ hay Việt Nam với thành tích tăng trưởng GDP rất ấn tượng hoặc Trung Quốc - nước sản xuất hàng hóa lớn nhất thế giới. Các quỹ ETF như iShares Core MSCI Emerging Markets (EIMI.UK) là lựa chọn đầu tư hấp dẫn cho những nhà đầu tin vào thị trường mới nổi.

- Nhiều nhà đầu tư khác kỳ vọng vào sự thống trị của các doanh nghiệp Mỹ và thị phần toàn cầu ngày càng tăng của họ. Chỉ số S&P 500 đại diện cho 500 công ty lớn nhất và có tiềm năng tốt nhất tại Hoa Kỳ. Các quỹ ETF theo dõi chỉ số này, chẳng hạn như iShares Core S&P 500 UCITS (CSPX.UK), giúp nhà đầu tư tiếp xúc với nhiều công ty hàng đầu của Mỹ. Chỉ số S&P 500 được rà soát định kỳ, loại bỏ các công ty không đáp ứng yêu cầu và thay thế bằng các công ty khác phù hợp với tiêu chí của Standard & Poor's. Do đó, về lâu dài, cơ cấu của chỉ số luôn được cập nhật, giúp nhà đầu tư tin tưởng rằng nó phản ánh tốt tình hình hiện tại của các doanh nghiệp Mỹ.

- Bên cạnh đó, một số nhà đầu tư tin tưởng vào sự phát triển của các công nghệ mới như trí tuệ nhân tạo, điện toán đám mây hoặc chất bán dẫn. Họ có thể chọn đầu tư vào các ETF theo ngành cụ thể hoặc toàn bộ chỉ số Nasdaq 100, nổi tiếng với sự tập trung của các công ty công nghệ Mỹ. Ví dụ, iShares Nasdaq 100 UCITS (CNDX.UK) cung cấp cho nhà đầu tư cách tiếp cận với các tên tuổi công nghệ lớn như Nvidia hay Alphabet (Google). Quỹ ETF này giúp nhà đầu tư kỳ vọng vào hiệu quả tăng trưởng dài hạn của chỉ số Nasdaq, phản ánh sự phát triển chung của lĩnh vực công nghệ thông qua việc nắm giữ cổ phiếu của các công ty trong rổ chỉ số.

- Đối với nhà đầu tư tin tưởng vào vàng là tài sản phòng thủ và kỳ vọng giá vàng tăng trưởng dài hạn do nguồn cung hạn chế, họ có thể chọn các ETF đầu tư trực tiếp vào vàng như iShares Gold ETF (IGLN.UK). Điều tương tự cũng áp dụng với giá dầu hoặc khí đốt. Nhà đầu tư tin tưởng vào triển vọng tăng giá dài hạn của các mặt hàng này có thể lựa chọn từ nhiều loại ETF khác nhau. Và nếu bạn quan tâm đến đầu tư cổ phiếu có trả cổ tức thì các quỹ như Vanguard FTSE All-World High Dividend Yield UCITS (VHYD.UK) là lựa chọn đáng cân nhắc.

ETF mang đến cho các nhà đầu tư dài hạn cơ hội đầu tư rất rộng rãi từ vốn cổ phần tư nhân đến lợi tức tài sản hoặc ngành công nghệ được lựa chọn. Nếu bạn muốn xây dựng một kế hoạch đầu tư đa dạng thì những lựa chọn này thực sự đáng cân nhắc.

Chiến lược đầu tư thuận xu thế (Momentum strategy)

Không phải nhà đầu tư nào cũng hứng thú với đầu tư dài hạn. Một số người thích giao dịch năng động, chấp nhận rủi ro cao hơn để có khả năng sinh lời lớn hơn. Giống như cổ phiếu, quỹ ETF cũng có thể được giao dịch linh hoạt trong thời gian ngắn, từ vài giờ, vài ngày, vài tuần đến vài tháng.

Dù bạn là nhà đầu tư theo trường phái đi ngược thị trường (contrarian investor) hay bạn muốn "bắt đáy thị trường" (timing the markets) thì ETF cũng mang đến cho bạn nhiều cơ hội để thực hiện điều đó.

![Chiến lược Äầu tÆ° ETFs phù hợp vá»i nhiá»u yêu cầu từ nhà Äầu tÆ°]() Chiến lược đầu tư ETFs phù hợp với nhiều yêu cầu từ nhà đầu tư

Chiến lược đầu tư ETFs phù hợp với nhiều yêu cầu từ nhà đầu tư

4 ví dụ minh hoạ

- Nếu dự đoán lạm phát tăng cao trong khi nền kinh tế toàn cầu vẫn mạnh, nhà đầu tư có thể cân nhắc các công ty dầu khí. Mặc dù giá cả hàng hóa khó dự đoán nhưng nhà đầu tư có thể nắm bắt xu hướng này bằng cách theo dõi các quyết định của OPEC hoặc số liệu kinh tế vĩ mô. Các quỹ ETF như WisdomTree WTI Crude Oil (CRUDE.UK) hoặc iShares Oil & Gas Exploration & Production (IOGP.UK) sẽ là lựa chọn phù hợp.

- Nhà đầu tư tin tưởng vào sự phát triển mạnh mẽ của trí tuệ nhân tạo (AI), robot học hoặc tự động hóa có thể tham gia vào lĩnh vực này thông qua các ETF như iShares Automation & Robotics (RBOT.UK) hoặc Global X Robotics & AI (BOTZ.UK). Lưu ý rằng do biến động cao của ngành công nghệ, các ETF này thường được giao dịch ngắn hạn.

- Nhà đầu tư theo trường phái đi ngược thị trường (contrarian) hoặc ưa thích trái phiếu lợi suất cao có thể tìm hiểu các ETF như: iShares Fallen Angels High Yield Corp Bond (WIAU.UK), iShares High Yield Bond UCITS (EUNW.UK), iShares Developed Markets Property UCITS (IDWP.UK) hoặc iShares Asia Property Yield (IASP.UK).

- Nhà giao dịch ETF tích cực có thể sử dụng các công cụ rủi ro cao hơn nh: ETF đòn bẩy sử dụng đòn bẩy giúp nhân gấp bội kết quả của tài sản cơ bản. Ví dụ như quỹ WisdomTree S&500 x 3 Daily Leveraged (3USL.UK) hoặc Lyxor Nasdaq 100 x2 Leveraged Daily UCITS (LQQ.FR).

Ngoài ra, ETFs đảo ngược (reversed ETFs) là một quỹ ETFs khác ít phổ biến hơn nhưng lại thu hút những nhà đầu tư bán khống (short sellers) và đầu cơ. Những người dự đoán giá khí tự nhiên hoặc thị trường chứng khoán Đức giảm và muốn hưởng lợi từ đó, ví dụ WisdomTree Natural Gas x3 Daily Short ETC (3NGS.UK) hoặc Lyxor Daily ShortDAX x2 (DSD.FR).

ETFs có thể đóng vai trò là chất xúc tác mạnh mẽ cho mọi kế hoạch đầu tư và danh mục đầu tư. Tất nhiên, các khả năng với ETF còn phong phú hơn nhiều so với những ví dụ được đề cập ở trên. Hãy nhớ rằng việc nhà đầu tư tự nghiên cứu đầu tư luôn được khuyến khích mạnh mẽ. Mỗi ETF đều có tài liệu giới thiệu chi tiết, giúp bạn nắm được các tài sản mà quỹ đang nắm giữ.

Hãy dành thời gian tìm hiểu kỹ các tài sản mà chúng nắm giữ trước khi đưa ra quyết định đầu tư. Điều này đặc biệt quan trọng đối với các quỹ ETF đầu tư vào cổ phiếu, vì giá trị của chúng phụ thuộc trực tiếp vào hiệu quả hoạt động của các công ty riêng lẻ trong danh mục.

Các xu hướng đầu tư khác nhau

Đầu tư chủ động là lựa chọn hấp dẫn cho các nhà đầu tư chấp nhận rủi ro. Ngược lại, đầu tư thụ động phù hợp với nhà đầu tư ưu tiên giảm thiểu rủi ro.

Phí giao dịch

Đầu tư chủ động thường đi kèm chi phí giao dịch cao hơn do tần suất giao dịch và số lượng nắm giữ lớn hơn. Đầu tư thụ động giúp tiết kiệm chi phí giao dịch nhờ tần suất giao dịch thấp.

Quản lý quỹ chủ động

Mặc dù một số quỹ quản lý chủ động có thể vượt trội so với các quỹ đầu tư thụ động trong ngắn hạn, nhưng việc duy trì hiệu quả vượt trội trong dài hạn là rất khó khăn. Do đó, ETF chủ yếu phù hợp với các khoản đầu tư trung và dài hạn.

Biến động giá

Đầu tư chủ động tập trung tận dụng các biến động giá ngắn hạn để kiếm lợi nhuận. Tuy nhiên, các biến động giá dài hạn và xu hướng chung của thị trường cũng đóng vai trò quan trọng trong đầu tư.

Xây dựng chiến lược đầu tư

Một chiến lược đầu tư vững chắc là yếu tố then chốt cho thành công khi đầu tư vào ETF. Chiến lược đầu tư là kế hoạch đưa ra các quyết định đầu tư dựa trên mục tiêu tài chính, khả năng chịu rủi ro và nhu cầu vốn trong tương lai. Một chiến lược đầu tư hiệu quả có thể bao gồm:

- Xác định mục tiêu tài chính

- Hiểu rõ khả năng chịu rủi ro

- Nghiên cứu và lựa chọn ETF

- Phân tán rủi ro cho danh mục đầu tư

- Thường xuyên đánh giá và điều chỉnh chiến lược nếu cần (đối với nhà đầu tư dài hạn, việc "bắt đáy thị trường" thường không cần thiết)

Bằng cách giám sát chặt chẽ chiến lược đầu tư và điều chỉnh khi cần thiết, bạn đảm bảo danh mục đầu tư luôn phù hợp với mục tiêu và khả năng chịu rủi ro của mình, đồng thời tận dụng các cơ hội mới và biến động thị trường. Hãy nhớ rằng, không chỉ riêng trong lĩnh vực ETF, một chiến lược đầu tư được xây dựng kỹ lưỡng là nền tảng cho thành công trong đầu tư và tích lũy tài sản dài hạn.

Làm thế nào để bắt đầu đầu tư ETFs

![Cách bắt Äầu Äầu tÆ° ETFs dà nh cho nhà Äầu tÆ° má»i]() Cách bắt đầu đầu tư ETFs dành cho nhà đầu tư mới

Cách bắt đầu đầu tư ETFs dành cho nhà đầu tư mới

Hành trình đầu tư ETF của bạn bao gồm một vài bước thiết yếu như mở tài khoản môi giới, nghiên cứu và lựa chọn các quỹ ETF, và xây dựng chiến lược đầu tư cá nhân.

Mở tài khoản môi giới

Quy trình mở tài khoản môi giới rất đơn giản và yêu cầu gửi thông tin cá nhân của bạn, chẳng hạn như tên, địa chỉ và ngày sinh, cũng như thông tin tài chính như thu nhập, giá trị tài sản ròng và mục tiêu đầu tư. Các công ty môi giới trực tuyến cũng sẽ yêu cầu xác minh giấy tờ của bạn, chẳng hạn như xác nhận địa chỉ và giấy tờ tùy thân.

Sau khi tài khoản môi giới được mở, bạn có thể bắt đầu đầu tư vào ETF bằng cách thực hiện các bước sau:

- Nạp tiền vào tài khoản và đợi tiền được xử lý.

- Sử dụng "ký hiệu mã" của ETF (thường là mã bốn chữ cái đại diện cho quỹ) để đặt lệnh mua.

- Bắt đầu xây dựng danh mục đầu tư ETF của bạn.

Nghiên cứu và lựa chọn quỹ ETF phù hợp

Khi nghiên cứu và lựa chọn ETF, nhà đầu tư cần cân nhắc các yếu tố như:

- Tỷ lệ chi phí (Expense ratio)

- Mục tiêu đầu tư

- Phí hành chính

- Phí hoa hồng

- Khối lượng giao dịch

- Danh mục nắm giữ

- Hiệu suất dài hạn của ETF

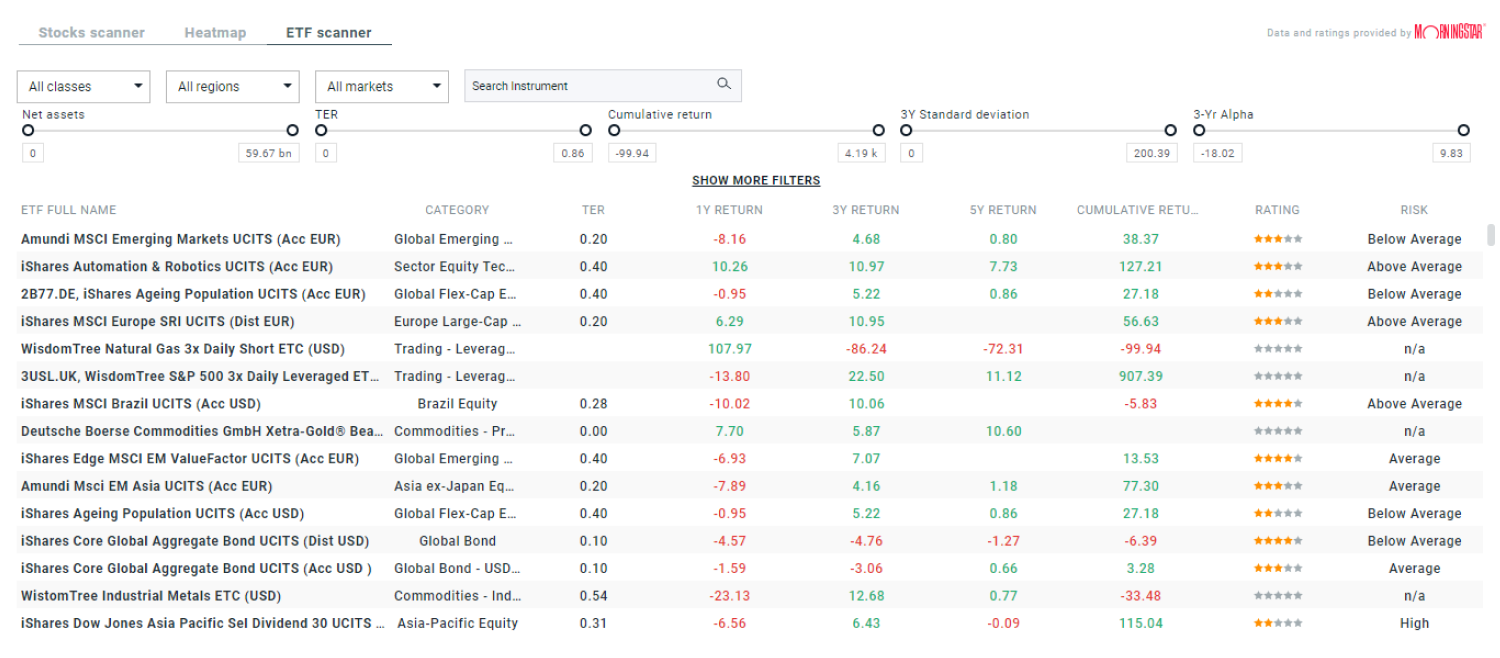

Để tối ưu hóa việc tìm kiếm ETF phù hợp, nền tảng XTB cung cấp cho nhà đầu tư công cụ " máy quét ETF", bao gồm cả xếp hạng Morningstar và lịch sử trả cổ tức.

![ETF Scanner từ ná»n tảng XTB]() Ảnh chụp màn hình chế độ xem máy quét ETF từ nền tảng XTB. Nguồn: xStation5

Ảnh chụp màn hình chế độ xem máy quét ETF từ nền tảng XTB. Nguồn: xStation5

Tỷ lệ chi phí (Expense Ratio) là một yếu tố quan trọng cần cân nhắc khi lựa chọn quỹ ETF vì nó ảnh hưởng trực tiếp đến tổng lợi nhuận của bạn. Đối với nhà đầu tư mới bắt đầu, các quỹ chỉ số thụ động thường là hình thức được ưu tiên do chi phí thấp hơn so với các quỹ được quản lý chủ động.

Ngoài ra, lịch sử cho thấy quỹ chỉ số thụ động có xu hướng vượt trội so với các quỹ được quản lý chủ động trong dài hạn. Nghiên cứu và lựa chọn quỹ ETF là điều cần thiết để đảm bảo các quỹ bạn chọn phù hợp với mục tiêu đầu tư và khả năng chịu rủi ro của mình.

Bên cạnh đó, phân tán rủi ro là một chiến lược quan trọng để thành công trong đầu tư. Hãy lựa chọn các quỹ ETF thuộc các ngành, lớp tài sản và quốc gia khác nhau để giảm thiểu rủi ro và tối đa hóa lợi nhuận. Lưu ý rằng các tài sản không tương quan có thể giúp giảm mức độ rủi ro cho toàn bộ danh mục đầu tư của bạn.

Bằng cách nghiên cứu và lựa chọn quỹ ETF cẩn thận, bạn có thể xây dựng một danh mục đầu tư toàn diện, phù hợp với các nhu cầu đầu tư cụ thể của mình.

Kết luận

Nhìn chung, đầu tư quỹ ETF mang lại cơ hội tuyệt vời cho nhà đầu tư nhằm đa dạng hóa danh mục đầu tư, giảm thiểu chi phí và tiếp cận nhiều loại tài sản khác nhau. Bằng cách nắm vững những kiến thức cơ bản về ETF, nghiên cứu và lựa chọn quỹ phù hợp, xây dựng chiến lược đầu tư vững chắc, bạn có thể đặt nền tảng cho hành trình đầu tư thành công. Hãy nhớ rằng chìa khóa để thành công trong đầu tư dài hạn là tính kỷ luật, chăm chỉ và tập trung vào mục tiêu.

Để hiểu sâu sắc thị trường, bạn có thể tìm hiểu thêm về các khía cạnh tâm lý đầu tư và thiên kiến nhận thức. Bất kỳ khoản đầu tư nào cũng không thể đảm bảo lợi nhuận, nhưng không chấp nhận rủi ro thì không thể sinh lời trên thị trường tài chính. Luôn để ý đến phí rủi ro (risk premium) và biên độ an toàn (margin of safety) ngay cả khi sản phẩm bạn đầu tư là ETF vì cả hai yếu tố này thường cao hơn đáng kể khi giá tài sản thấp và tâm lý né tránh rủi ro phổ biến.

Tuy nhiên, mua theo xu hướng ngược với giá hời không phải là chiến lược phù hợp với mọi người. Và cuối cùng, quỹ ETF có thể là một phần của danh mục đầu tư cân bằng.

Giờ giao dịch ETFs

![Giá» giao dá»ch của các quỹ ETFs]() Giờ giao dịch của các quỹ ETFs diễn ra khi nào

Giờ giao dịch của các quỹ ETFs diễn ra khi nào

Thông tin về giờ giao dịch của quỹ ETFs không chỉ quan trọng nhà giao dịch ngắn hạn mà còn cả với nhà đầu tư dài hạn. Giao dịch ETFs diễn ra từ Thứ Hai đến Thứ Sáu, trong khung giờ hoạt động của các sàn giao dịch chứng khoán.

Ngoài ra, giờ giao dịch cụ thể còn tùy thuộc vào từng sàn. Vào cuối tuần, các sàn đóng cửa nên giá của quỹ ETF sẽ không biến động. Trong khi đó, vào khoảng thời gian trong tuần thì giá của quỹ ETF liên tục biến động theo từng phiên giao dịch.

Thông thường, bạn có thể giao dịch ETF từ 8:00 AM đến 4:00 PM Giờ Anh Quốc (BST), trùng với phiên giao dịch chứng khoán tại châu Âu. Phiên giao dịch của Mỹ mở cửa muộn hơn, vào 2:30 PM Giờ Anh Quốc (BST) và hãy lưu ý về sự chênh lệch múi giờ. Giống như thị trường chứng khoán, các sàn giao dịch ETF cũng có thể đóng cửa vào các ngày lễ quốc gia quan trọng, chẳng hạn như ngày Quốc Khánh Mỹ (4/7), Tết Nguyên Đán hoặc Giáng sinh.

Các sản phẩm tài chính do chúng tôi cung cấp, đặc biệt là CFD, có rủi ro đáng kể. Bạn nên tìm hiểu cách thức hoạt động của các sản phẩm tài chính và cân nhắc khả năng chấp nhận rủi ro thua lỗ vốn đầu tư của bản thân. Các sản phẩm tài chính có thể không phù hợp cho tất cả mọi khách hàng, do đó hãy đảm bảo rằng bạn đã hiểu đầy đủ mọi rủi ro đi kèm.

Nội dung tài liệu này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị được hiểu theo luật pháp của Belize. Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm. XTB sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn.

Nội dung tài liệu này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị được hiểu theo luật pháp của Belize.

Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm. XTB sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn.

Đầu tư vào Quỹ hoán đổi danh mục (ETF) đang trở thành một hình thức đầu tư phổ biến nhờ khả năng đầu tư thụ động (đặc biệt là các quỹ chỉ số như S&P 500 hoặc Nasdaq). Tổng tài sản đầu tư vào ETF không ngừng tăng trưởng, từ 204 tỷ USD vào năm 2003 lên đến 9,55 nghìn tỷ USD vào năm 2022. Nguồn: XTB

Đầu tư vào Quỹ hoán đổi danh mục (ETF) đang trở thành một hình thức đầu tư phổ biến nhờ khả năng đầu tư thụ động (đặc biệt là các quỹ chỉ số như S&P 500 hoặc Nasdaq). Tổng tài sản đầu tư vào ETF không ngừng tăng trưởng, từ 204 tỷ USD vào năm 2003 lên đến 9,55 nghìn tỷ USD vào năm 2022. Nguồn: XTB Quỹ ETFs được định nghĩa như thế nào

Quỹ ETFs được định nghĩa như thế nào  Ưu-nhược điểm và những trở ngại có thể xuất hiện trong đầu tư ETFs

Ưu-nhược điểm và những trở ngại có thể xuất hiện trong đầu tư ETFs Chiến lược nào thích hợp cho việc đầu tư ETFs

Chiến lược nào thích hợp cho việc đầu tư ETFs Chiến lược đầu tư ETFs phù hợp với nhiều yêu cầu từ nhà đầu tư

Chiến lược đầu tư ETFs phù hợp với nhiều yêu cầu từ nhà đầu tư Cách bắt đầu đầu tư ETFs dành cho nhà đầu tư mới

Cách bắt đầu đầu tư ETFs dành cho nhà đầu tư mới Ảnh chụp màn hình chế độ xem máy quét ETF từ nền tảng XTB. Nguồn: xStation5

Ảnh chụp màn hình chế độ xem máy quét ETF từ nền tảng XTB. Nguồn: xStation5 Giờ giao dịch của các quỹ ETFs diễn ra khi nào

Giờ giao dịch của các quỹ ETFs diễn ra khi nào