Spośród setek dostępnych funduszy ETF każdy inwestor chce wybrać ten, który przyniesie najwyższą stopę zwrotu w przyszłości. Jednocześnie, nasza wiedza na temat przyszłości jest bardzo ograniczona. Oceniając „jakość” wybranych przez nas funduszy ETF, możemy przyjrzeć się kilku podstawowym informacjom, które powiedzą nam więcej o związanych z nimi kosztach i, co najważniejsze, czy rzeczywiście odzwierciedlają one zwrot z aktywów, sektora lub indeksu, który śledzą. W poniższym artykule rozważymy, które fundusze ETF możemy uznać za najlepsze do zakupu.

Fundusze ETF są przeznaczone głównie dla inwestorów długoterminowych poszukujących sposobu na dywersyfikację swojego portfela inwestycyjnego. Pisząc w tym artykule o „najlepszych” ETF, będziemy odnosić się do tych funduszy, które uznawane są przez szerokie grono inwestorów i analityków za fundusze wysokiej jakości. Nie przesądza to oczywiście o przyszłych zwrotach z inwestycji w te fundusze. Bez wątpienia bardzo popularnymi ETF są te fundusze, które oferują ekspozycję na amerykański rynek akcji i indeksy takie jak S&P 500 czy Nasdaq 100. Niemniej jednak, rośnie również popularność funduszy ETF dających ekspozycję na gospodarki wschodzące czy rynek metali szlachetnych.

Fundusze ETF umożliwiają uzyskanie zdywersyfikowanej ekspozycji na globalne rynki finansowe, bez konieczności analizy i zakupu akcji setek lub tysięcy spółek. Co więcej, fundusze ETF pozwalają również w przystępny i relatywnie tani sposób inwestować w akcje największych spółek z całego świata, obligacje wielu państw, a nawet kryptowaluty czy metale szlachetne (za pomocą Exchange Traded Product). W tym artykule przyglądamy się zaletom i wadom inwestowania w fundusze ETF, prezentujemy zestawienie 6 funduszy ETF wysokiej jakości oraz odpowiadamy na pytanie - jak znaleźć najlepsze fundusze ETF do inwestycji.

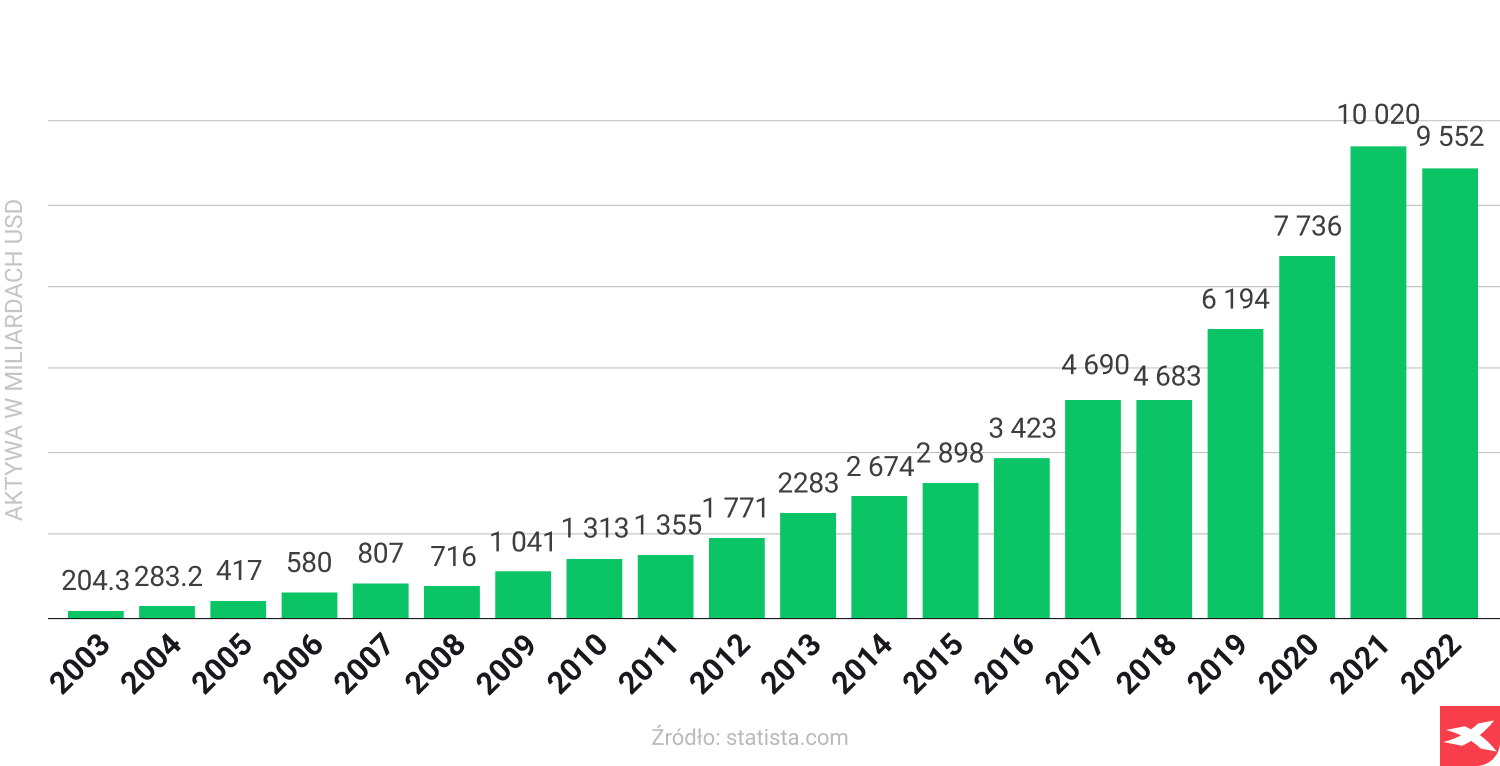

Wzrost wartości środków lokowanych w funduszach ETF na przestrzeni lat 2003 - 2022. Fundusze ETF stają się coraz częstszym wyborem wielu inwestorów. Trudno się temu dziwić - możliwość pasywnego inwestowania np. w najważniejsze indeksy giełdowe świata takie jak S&P 500 czy Nasdaq 100 sprawiła, że wartość środków lokowanych w fundusze ETF stale rośnie. Źródło: Statista

Jak inwestować w ETF?

Fundusze ETF (ang. Exchange Traded Funds) są nieco podobne do akcji spółek giełdowych - podobnie jak akcje są one wyceniane i notowane na giełdach papierów wartościowych. Fundusze ETF śledzą zazwyczaj wyceny indeksów giełdowych, takich jak S&P 500 lub Nasdaq 100, określonych sektorów rynku, takich jak technologia, finanse, biotechnologia, farmaceutyka itp. a za pomocą Exchange Traded Commodities (ETC) również ceny metali szlachetnych.

W przypadku inwestowania w fundusze ETF istnieją dwie podstawowe strategie inwestycyjne - pasywna i aktywna. Ze względu na swoją specyfikę, która wspiera inwestorów długoterminowych, fundusze ETF są zwykle uważane za ważny element zdywersyfikowanych portfeli długoterminowych. Fundusze ETF, podobnie jak akcje, oferują zazwyczaj wysoką płynność, wysoki poziom dywersyfikacji oraz szerokie możliwości inwestycyjne, przy jednoczesnym zachowaniu efektywności podatkowej. W przypadku inwestowania w ETF, opłaty są zazwyczaj znacznie niższe niż w przypadku tradycyjnych funduszy inwestycyjnych co powoduje, że fundusze ETF są również atrakcyjną kosztowo opcją inwestycyjną.

Jednocześnie fundusze ETF niosą ze sobą pewne ryzyko inwestycyjne związane z aktywami, które śledzą. Znalezienie najlepszych funduszy ETF nie jest najłatwiejszym zadaniem, ponieważ choć możemy przeanalizować dotychczasowe zwroty wielu funduszy ETF, nigdy nie mamy pewności, czy osiągną one podobne wyniki w przyszłości. Należy pamiętać, że wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość. Stopa zwrotu z inwestycji w ETF (lub szerzej ETP) będzie zależeć od tego, jak rynek wyceni to, co dany fundusz posiada w swoim portfelu (akcje, obligacje itp.) lub zachowania cen aktywów, które śledzą (np. ceny gazu, złota, srebra itp.).

Fundusze ETF oferują inwestorom ekspozycję na niemal każdą klasę aktywów:

- Indeksy giełdowe (S&P 500, Nasdaq 100, WIG20 czy indeksy gospodarek wschodzących)

- Wybrane sektory (na przykład sektor nowych technologii, sektor bankowy czy biotechnologii)

- Zielone inwestycje oraz ESG (energia odnawialna, samochody elektryczne)

- Obligacje (obligacje korporacyjne, obligacje skarbowe)

- Surowce (np. ETC na ropę naftową czy gaz ziemny)

- Metale szlachetne (za pomocą ETC na złoto, srebro)

- Spółki dywidendowe

Warto wiedzieć:

- Choć fundusze ETF często wybierane są przez inwestorów długoterminowych, ich wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość.

- W dłuższej perspektywie silna gospodarka powinna być postrzegana jako pozytywny czynnik napędzający wzrosty na rynku akcji - wzrost konsumpcji oznacza wyższe zyski przedsiębiorstw i możliwość przekroczenia oczekiwań analityków, co jest dobre dla wyceny ETF-ów

- Rozwój globalnej gospodarki może być ważny, ale to nastroje inwestorów, a nie jakiekolwiek dane, są motorem zysków giełdowych. Rynek może zareagować pozytywnie lub negatywnie na niemal każdą wiadomość

- Decyzje banków centralnych mogą mieć wpływ nie tylko na rynek akcji, ale przede wszystkim obligacji (oraz obligacyjnych funduszy ETF), ale również metali szlachetnych czy nawet surowców energetycznych (i opartych na nich ETC).

- Podstawowa zasada inwestowania mówi, że im niższe ryzyko, tym niższy oczekiwany potencjalny zwrot z inwestycji (nie oznacza to, że nie istnieje możliwość osiągnięcia spektakularnych wyników). Zasada ta działa również w drugą stronę - za podjęcie wyższego ryzyka inwestorzy mogą oczekiwać wyższej stopy zwrotu (chociaż nie jest jednak powiedziane, że rzeczywiście będzie ona wysoka)

- Szczegółowe informacje na temat każdego funduszu ETF można znaleźć na stronie jego emitenta. W przypadku najpopularniejszych ETF-ów iShares - instytucją odpowiedzialną za ich emisję jest BlackRock.

Fundusze ETF - zalety i wady

Fundusze ETF mają swoje zalety i wady, które opisujemy poniżej, aby pomóc potencjalnym inwestorom przeanalizować potencjał i ryzyko związany z inwestowaniem w fundusze ETF. Nie wolno jednak zapominać o przeprowadzeniu własnych analiz oraz dążeniu do zdobywania dodatkowej wiedzy - nawet jeśli mówimy o inwestycjach pasywnych. Jak stwierdził niegdyś Charlie Munger, „inwestowanie jest proste, ale nie może być łatwe”. Mając to na uwadze, przyjrzyjmy się zaletom i wadom funduszy ETF.

Zalety

- Fundusze ETF to doskonałe instrumenty do inwestowania długoterminowego i pasywnego

- ETF są odpowiednie zarówno dla początkujących, jak i profesjonalnych inwestorów

- Fundusze ETF charakteryzują się niską barierą wejścia, niskimi opłatami (TER) oraz zazwyczaj wysoką płynnością

- Fundusze ETF charakteryzują się również ograniczonym ryzykiem oraz możliwością dywersyfikacji portfela inwestycyjnego inwestora

- Ze względu na dywersyfikację zmienność funduszy ETF może być niższa w porównaniu z akcjami pojedynczych spółek

- Fundusze ETF dają możliwość inwestowania w szereg aktywów, takich jak indeksy giełdowe, obligacje czy surowce

- Inwestor może mieć pewność, że fundusz ETF wykazuje dokładnie takie same wyniki jak indeksy giełdowe takie jak S&P 500 lub Nasdaq 100.

Wady

- Inwestowanie w fundusze ETF może nie być odpowiednie dla traderów i inwestorów krótkoterminowych, którzy preferują bardziej agresywny styl inwestowania.

- Niższe ryzyko funduszy ETF jest równoważone przez możliwe niższe zyski

- Wybrany przez inwestora fundusz ETF może osiągać gorsze wyniki względem akcji najlepszych spółek lub indeksami giełdowymi w trakcie hossy.

- Dywersyfikacja nie gwarantuje zysków i może również prowadzić do strat.

- Kilka funduszy ETF w portfelu może zepsuć wyniki tych, które radzą sobie świetnie.

- Istnieje ryzyko niewłaściwego dopasowania ETF w portfelu

- Nadmierna koncentracja kapitału w inwestycjach pasywnych może ograniczyć opcje alokacji w kierunku bardziej ryzykownych aktywów (możliwość osiągnięcia znakomitych zwrotów).

Indeksowe fundusze ETF zazwyczaj dają inwestorom gwarancję dokładnej replikacji zwrotu z instrumentu bazowego w perspektywie długoterminowej. Na grafice powyżej przedstawiony został fundusz ETF iShares Core S&P 500 UCITS, który śledzi wyniki indeksu S&P 500 Net Total Return. Pamiętaj, że wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość. Źródło: Bloomberg Finance LP

7 wysokiej jakości funduszy ETF

Jak zaznaczyliśmy wcześniej, trudno jest obiektywnie wybrać najlepsze fundusze ETF do kupienia, ale poniżej wymieniamy 6 bardzo wysokiej jakości funduszy ETF o niskich kosztach (TER). Wymienione poniżej fundusze ETF są z pewnością jednymi z najpopularniejszych, ale stanowią tylko ułamek szerokiej oferty różnych funduszy umożliwiających ekspozycję na różne segmenty rynku finansowego. Dla inwestorów długoterminowych wskaźnik kosztów całkowitych (TER) jest bardzo ważny, więc uwzględniliśmy go w naszej liście.

iShares Core MSCI World

Fundusz ETF skierowany do inwestorów długoterminowych, który może być podstawą portfela inwestycyjnego dającego ekspozycję na gospodarki krajów rozwiniętych. MSCI World obejmuje portfel akcji notowanych w 23 gospodarkach, co oznacza świetną geograficzną dywersyfikację oraz alokację środków w takich krajach jak USA, Kanada, Niemcy, Szwajcaria czy Wielka Brytania. Ten ETF akumuluje w swoim portfelu dobrze rozwinięte spółki o globalnym zasięgu i zapewnia szeroką ekspozycję na rynek amerykański.

- Cel inwestycyjny: Śledzenie wyników akcji spółek z krajów rozwiniętych

- Liczba aktywów: 1513

- TER (wskaźnik kosztów całkowitych): 0.2%

- Polityka dystrybucji: Fundusz akumulacyjny

- 15 spółek o największej wadze w portfelu: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, ExxonMobil, J.P. Morgan, Johnson & Johnson, Visa, Broadcom

- Sektory: Technologia (22%), Finanse (14.7%), Służba zdrowia (12.7%), Przemysł(10.7%), Dobra konsumpcyjne (10.7%)

- Odchylenie standardowe (3 lata): 17.64% (na dzień 30 września 2023 r.)

- Skumulowana stopa zwrotu (5 lat): 42.49% (na dzień 30 września 2023 r.)

- Rating ESG: A

- Rebalancing: Kwartalnie

iShares S&P 500 UCITS

Ten fundusz ETF gwarantuje ekspozycję na 500 amerykańskich spółek wchodzących w skład indeksu S&P 500, które często prowadzą globalną działalność. Ekspozycja na indeks S&P 500 Net Total Return oznacza, że ETF odzwierciedla zwrot z indeksu S&P 500 powiększony o dywidendy wypłacone (po potrąceniu podatku u źródła) przez spółki w nim wymienione. Skład indeksu S&P 500 zmienia się w czasie - niektóre spółki opuszczają indeks i są zastępowane przez nowe, debiutujące w nim firmy. Fundusze ETF uwzględniają ten fakt i nie wymagają od inwestora aktywnego zarządzania portfelem. Kupując ten fundusz ETF, inwestor ma pewność, że jego portfel inwestycyjny będzie odzwierciedlać notowania indeksu S&P 500 - w każdych warunkach ekonomicznych oraz w długim terminie.

- Cel inwestycyjny: Śledzenie wyników indeksu S&P 500 Net Total Return

- Liczba aktywów: 503

- TER: 0.07%

- Polityka dystrybucji: Fundusz akumulacyjny

- 15 spółek o największej wadze w portfelu: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, ExxonMobil, J.P. Morgan

- Sektory: Technologia (28%), Służba zdrowia (13.3%), Finanse (12.6%), Dobra konsumpcyjne (10.5%), Telekomunikacja(9%)

- Odchylenie standardowe (3 lata): 17.85% (na dzień 30 września 2023 r.)

- Skumulowana stopa zwrotu (5 lat): 57.98% (na dzień 30 września 2023 r.)

- Rating ESG: A

- Rebalancing: Kwartalnie

iShares Nasdaq 100 UCITS

Inwestycja w ten ETF oznacza szeroką ekspozycję na amerykański sektor nowych technologii oraz spółki z takich branż jak oprogramowanie, sprzęt, półprzewodniki, reklama cyfrowa, a także sztuczna inteligencja. Co więcej, benchmarkiem inwestycyjnym są również spółki z branży biotechnologicznej, handlu detalicznego i hurtowego czy telekomunikacji. Fundusz ten jest zdominowany przez spółki o dużej i średniej kapitalizacji.

- Cel inwestycyjny: Śledzenie wyników 100 największych spółek technologicznych notowanych na Nasdaq

- Liczba aktywów: 101

- TER: 0.33%

- Polityka dystrybucji: Fundusz akumulacyjny

- 15 spółek o największej wadze w portfelu: Apple, Microsoft, Amazon, Nvidia, Meta Platforms, Tesla, Alphabet, Broadcom, Costco Wholesale, Adobe, PepsiCo, Cisco, Comcast, AMD, Netflix

- Sektory: Technologia (49%), Telekomunikacja (16%), Dobra konsumpcyjne (13.9%), Służba zdrowia(7%), Podstawowe dobra konsumpcyjne (6%)

- Odchylenie standardowe (3 lata): 22.49% (na dzień 30 września 2023 r.)

- Skumulowana stopa zwrotu (5 lat): 97.15% (na dzień 30 września 2023 r.)

- Rating ESG: A

- Rebalancing: Kwartalnie

iShares MSCI World SRI UCITS

W skład tego funduszu ETF wchodzi kilkaset spółek o bardzo wysokich wynikach ESG Environmental - Social - Governance (czysta energia, ekologia, odpowiedzialność społeczna i ład korporacyjny). ETF weryfikuje spółki pod kątem ich ekspozycji na przemysł obronny (w tym broń jądrową, kontrowersyjną konwencjonalną broń palną), alkohol, hazard lub organizmy modyfikowane genetycznie. Dodatkowe ograniczenia dotyczą również zielonej energii i ochrony środowiska, dzięki dodatkowym restrykcjom nałożonym na spółki z sektorów wydobycia węgla, piasków roponośnych, wytwarzania energii, gazu i ropy naftowej. Ten fundusz ETF jest szczególnie interesujące dla inwestorów, którzy cenią sobie inwestycje spełniające przede wszystkim kryteria etyczne i środowiskowe.

- Cel inwestycyjny: Śledzenie indeksu złożonego ze spółek z krajów rozwiniętych o wysokim ratingu ESG.

- Liczba aktywów: 415

- TER: 0.2%

- Polityka dystrybucji: Fundusz akumulacyjny

- 15 spółek o największej wadze w portfelu: Tesla, Microsoft, Home Depot, Novo Nordisk, Adobe, ASML, PepsiCo, Coca-Cola, Walt Disney, Danaher, Intuit, Amgen, Texas Instruments, Verizon Communications, S&P Global

- Sektory: Finanse (17%), Technologia (15%), Dobra konsumpcyjne (15%), Służba zdrowia (15%), Przemysł(13%), Podstawowe dobra konsumpcyjne (8%)

- Odchylenie standardowe (3 lata): 16.14% (na dzień 30 września 2023 r.)

- Skumulowana stopa zwrotu (5 lat): 65.89% (na dzień 30 września 2023 r.)

- Rating ESG: AA

- Rebalancing: Kwartalnie

iShares Core MSCI Europe

Ten fundusz ETF daje inwestorom szerszą ekspozycję na europejski rynek akcji. Jednocześnie, wysoka liczba akcji spółek z krajów rozwiniętych może być częścią długoterminowego spojrzenia na Europę jako ważnego globalnego gracza sektora finansowego (szwajcarska bankowość - UBS), przemysłowego (motoryzacja - Volkswagen, BMW, Porsche czy Mercedes), dóbr konsumpcyjnych (Nestle), służby zdrowia (Novo Nordisk) i marek luksusowych (LVMH).

- Cel inwestycyjny: ETF śledzi wyniki największych spółek giełdowych z krajów europejskich.

- Liczba aktywów: 428

- TER: 0.12%

- Polityka dystrybucji: Fundusz dystrybucyjny (dywidendy wypłacane co pół roku)

- 15 spółek o największej wadze w portfelu: Nestle, Novo Nordisk, ASML, Shell, LVMH, AstraZeneca, Novartis, Roche, HSBC, Total Energies, SAP, Sanofi, Unilever, BP, Siemens

- Sektory: Finanse (17%), Przemysł (16%), Służba zdrowia (15%), Podstawowe dobra konsumpcyjne (11%), Dobra konsumpcyjne (11%), Surowce (7%)

- Odchylenie standardowe (3 lata): 15.59% (na dzień 30 września 2023 r.)

- Skumulowana stopa zwrotu (5 lat): 34.9% (na dzień 30 września 2023 r.)

- Rating ESG: AA

- Rebalancing: Kwartalnie

iShares MSCI Asia EM

Ten fundusz ETF oferuje inwestorom zdywersyfikowaną ekspozycję na azjatycki rynek akcji, w tym także na akcje spółek z Indii lub Wietnamu, które mogą mieć nawet większy potencjał wzrostu niż Chiny ze względu na wzrost liczby ludności i ogromną liczbę odnoszących sukcesy firm technologicznych.

- Cel inwestycyjny: Śledzenie wyników wybranych spółek z wybranych gospodarek wschodzących Azji.

- Liczba aktywów: 642

- TER: 0.18%

- Polityka dystrybucji: Fundusz akumulacyjny

- 15 spółek o największej wadze w portfelu: China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy, Netease, Ping an Insurance, Baidu, Mediatek, JD Com, Samsung, Bank Central Asia, BYD Ltd, Bank of China, POSCO

- Sektory: Technologia (24%), Finanse (23%), Podstawowe dobra konsumpcyjne (15%), Telekomunikacja (10%), Przemysł (5%)

- Odchylenie standardowe (3 lata): 19.64% (na dzień 30 września 2023 r.)

- Skumulowana stopa zwrotu (5 lat): 3.38% (na dzień 30 września 2023 r.)

- Rating ESG: BBB

- Rebalancing: Kwartalnie

iShares Core MSCI World EM IMI

Dostęp do rynków wschodzących dla wielu inwestorów może być ograniczony, jednak iShares Core MSCI World EM IMI rozwiązuje ten „problem”. Ten fundusz ETF ten daje ekspozycję na ponad 2800 spółek z krajów takich jak Chiny, Brazylia, Indie, czy nawet Wietnam. Dzięki temu inwestorzy nie przegapią ukrytego potencjału wzrostu małych spółek spoza gospodarek rozwiniętych. Ten ETF może być bardziej ryzykowny ze względu na większą liczbę małych krajów, z „egzotycznych” rynków, ale nadal może być bardzo ważnym elementem zdywersyfikowanego portfela inwestycyjnego.

- Cel inwestycyjny: Śledzenie indeksu złożonego z dużych, średnich i małych spółek z rynków wschodzących.

- Liczba aktywów: 3186

- TER: 0.18%

- Polityka dystrybucji: Fundusz akumulacyjny

- 15 spółek o największej wadze w portfelu: Taiwan Semiconductor, ISH MSCI China, Tencent Holdings, Samsung, Alibaba, Meituan, Reliance Industries, PDD Holdings, Infosys, Icici Bank, China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy

- Sektory: Technologia (20%), Finanse (20%), Podstawowe dobra konsumpcyjne (13%), Telekomunikacja (8%), Surowce (8%)

- Odchylenie standardowe (3 lata): 17.49% (na dzień 30 września 2023 r.)

- Skumulowana stopa zwrotu (5 lat): 6.44% (na dzień 30 września 2023 r.)

- Rating ESG: BBB

- Rebalancing: Kwartalnie

*Biorąc iShares Nasdaq 100 UCITS ETF jako przykład - koszt TER w wysokości 0,33% oznacza, że po zainwestowaniu 10 000 USD - opłaty za pierwszy rok wyniosą 33 USD. Całkowity wskaźnik kosztów (TER) składa się głównie z opłaty za zarządzanie i innych kosztów, takich jak koszty powiernicze, koszty przechowywania, opłaty rejestracyjne i inne koszty operacyjne. Powyższe dane mogą ulec zmianie w czasie - informacje są uśrednione na dzień 9 października 2023 r.

Jak znaleźć najlepsze fundusze ETF?

Wybór odpowiednich funduszy ETF jest istotnym krokiem w rozwoju warsztatu inwestycyjnego. Podczas wyboru funduszy ETF w które zamierzamy zainwestować ważne jest, aby rozważyć następujące kluczowe czynniki oraz dostosować je do własnych celów inwestycyjnych:

- Wskaźnik kosztów całkowitych (TER)

- Cele oraz strategia inwestycyjna

- Efektywność zarządzania oraz historyczne stopy zwrotu

- Płynność oraz dywersyfikacja

- Wielkość funduszu (wartość aktywów pod zarządem), posiadane aktywa oraz kompozycja portfela funduszu

- Efektywność podatkowa

- Analiza oraz due diligence

- Konto inwestycyjne

- Aby skutecznie ocenić wyniki ETF, zaleca się:

- Porównanie z innymi funduszami ETF oraz indeksem odniesienia

- Dokładny przegląd opłat i kosztów inwestycji w fundusz

- Monitorowanie wyników funduszu

- Ocena efektywności podatkowej na podstawie historii dystrybucji zysków kapitałowych

Ważne: Rolą ETF jest odzwierciedlanie wyników wybranego benchmarku. Jeśli jakikolwiek ETF osiąga gorsze wyniki niż określony sektor rynku lub indeks, który śledzi, prawdopodobnie powinieneś znaleźć lepszy. Najbardziej znani i cenieni emitenci funduszy ETF to BlackRock (iShares), Vanguard, Invesco, State Street, VanEck, WisdomTree, JP Morgan, ProShares, Global X i PIMCO.

FAQ

Na to pytanie niezwykle trudno jest odpowiedzieć ponieważ analiza historycznych stóp zwrotu funduszy ETF nie gwarantuje osiągnięcia podobnych (lub nawet pozytywnych) zwrotów w przyszłości. Stojąc przed wyborem funduszu ETF, który najlepiej kupić warto zadać sobie pytanie o własne cele inwestycyjne oraz skłonność do ryzyka. Wielu inwestorów decyduje się kupić najbardziej popularne fundusze ETF, na przykład te, dające ekspozycję na popularne indeksy giełdowe takie jak S&P 500 lub Nasdaq 100. Niektórzy inwestorzy chcą partycypować w globalnych trendach takich jak na przykład elektromobilność, zielona energia czy sztuczna inteligencja i kupują fundusze ETF dające ekspozycję na właśnie te sektory rynku. Najlepszy fundusz ETF to taki, który nie tylko pasuje do naszych celów inwestycyjnych oraz poziomu tolerancji na ryzyko, ale również oferuje najniższe koszty.

Aby inwestować w fundusze ETF potrzebne jest konto inwestycyjne - najlepiej takie, które jest oferowane przez uznane podmioty rynku finansowego. Po zasileniu konta inwestycyjnego oraz odpowiedniej analizie, inwestor może przejść do zakupu jednostek wybranych funduszy ETF. Fundusze ETF są nieco podobne do akcji spółek giełdowych - podobnie jak akcje są one wyceniane i notowane na giełdach papierów wartościowych.

To zależy wyłącznie od Ciebie. Najważniejszą zasadą jest jednak inwestowanie wyłącznie tych środków, na utratę których możesz sobie pozwolić. Jeżeli dopiero zaczynasz inwestować - zacznij od mniejszych wartości. Dzięki Akcjom Ułamkowym XTB możesz zainwestować w swoje ulubione spółki i fundusze ETF za ułamek ich ceny już od kwoty 1 PLN. Pozwoli Ci to na dostosowanie wartości inwestycji do swoich możliwości. Zawsze możesz skorzystać z Planów Inwestycyjnych, aby rozpocząć długoterminową podróż z funduszami ETF. Pasywnie zarządzany fundusz ETF może być częścią lub nawet podstawą długoterminowego sukcesu rynkowego.

Fundusze ETF stanowią świetny wybór dla każdego inwestora, oferując takie korzyści jak dywersyfikacja i płynność, które są często lepsze niż w przypadku funduszy inwestycyjnych. Fundusze ETF wiążą się również z niższymi opłatami. Należy pamiętać, że aktywnie zarządzane fundusze ETF, podobnie jak inne fundusze inwestycyjne, nie mogą zagwarantować wyników inwestycyjnych i są zazwyczaj znacznie droższe.

Wybór funduszy ETF jest naprawdę szeroki i inwestorzy mogą dzięki nim uzyskać ekspozycję na niemal każdy rynek. Za pomocą funduszy ETF można inwestować w akcje największych spółek oraz najpopularniejsze indeksy giełdowe, obligacje, poszczególne sektory rynku, surowce, metale szlachetne, a nawet kryptowaluty.

Odpowiedź na to pytanie zależeć będzie w dużej mierze od indywidualnych potrzeb i celów inwestora. Choć fundusze ETF zapewniają wystarczający poziom dywersyfikacji oraz korzyści z tym związane, to jednak powinny być jedynie częścią portfela inwestycyjnego. Inwestując wszystkie, lub większość swoich środków w ETF, inwestor pozbawia się szansy na uzyskanie ponadprzeciętnych stóp zwrotu, które osiągnąłby inwestując np. w akcje wybranych spółek.

Ryzyko jest nieodłączną częścią inwestowania i nie można się go całkowicie pozbyć. Choć fundusze ETF charakteryzują się wysokim stopniem dywersyfikacji, co pomaga w ograniczeniu ryzyka inwestycyjnego, nie gwarantują one uzyskania pozytywnej stopy zwrotu. Należy pamiętać, że fundusze ETF śledzą wyniki określonej części rynku (np. wycenę danego indeksu giełdowego lub portfela akcji wybranych spółek giełdowych) i możliwym jest scenariusz, w którym duża część, lub nawet cały rynek będzie generował straty.

Do niewątpliwych zalet funduszy ETF zaliczyć należy dywersyfikację, która minimalizuje ryzyko związane z inwestowaniem. Poza dywersyfikacją warto wymienić również niskie koszty oraz możliwość uzyskania ekspozycji na szereg rynków i branż, takich jak sztuczna inteligencja, elektromobilność czy zielona energia.

Inwestowanie w czasie kryzysu - strategie i wskazówki

Inwestowanie pasywne czy trading? Co wybrać?

Wolność finansowa - jak osiągnąć wolność finansową?

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.