Technologia od wieków zmieniała naszą rzeczywistość. Wynalazki i odkrycia takie jak maszyna parowa, elektryczność, komputery czy internet sprawiły, że efektywność ludzkiej pracy drastycznie wzrosła. Odkąd sztuczna inteligencja wkroczyła do świata biznesu oraz codziennego życia milionów ludzi, coraz częściej mówi się o nowej rewolucji technologicznej - rewolucji AI. Choć sama technologia wciąż jest dopracowywana, już teraz zastosowania sztucznej inteligencji pozwalają na zwiększenie efektywności monotonnych, powtarzalnych operacji. Czy będziemy świadkami kolejnego skoku cywilizacyjnego, w którym to AI będzie odgrywać główną rolę? Jeśli tak, które spółki na tym zyskają?

Próba przewidzenia przyszłości rzadko kończy się sukcesem. Przykładem tego mogą być prognozy dotyczące obecnych czasów, które głoszone były na początku ubiegłego wieku. Choć ludzkość wciąż nie dysponuje latającymi samochodami czy robotycznymi służącymi, sztuczna inteligencja nie jest już wytworem literatury science-fiction, a rzeczywistą technologią stosowaną na co dzień w wielu przedsiębiorstwach. Dynamiczna natura sektora technologii sprawia, że wszystkie prognozy należy traktować z pewnym dystansem, jednak już teraz istnieją rozwiązania pozwalające na inwestowanie w wiodących przedstawicieli rewolucyjnej technologii sztucznej inteligencji. W tym artykule przypatrujemy się funduszom ETF, które oferują pośrednią lub bezpośrednią ekspozycję na sektor AI. Pokażemy wady i zalety tej metody inwestowania w sztuczną inteligencję oraz spróbujemy zidentyfikować najbardziej obiecujące spółki AI.

Kluczowe wnioski

- Inwestorzy, którzy chcą skorzystać z trendu AI, mają trzy podstawowe możliwości: zakup akcji spółek AI, inwestowanie w fundusze ETF lub połączenie obu strategii

- Ponieważ sztuczna inteligencja jest przełomową technologią podlegającą dynamicznym zmianom, może być trudno przewidzieć które spółki AI będą zyskiwać bez ponoszenia ryzyka inwestycji w potencjalnych przegranych.

- Fundusze AI ETF oferują inwestorom zdywersyfikowaną ekspozycję na rynek sztucznej inteligencji, pozwalając inwestować w wiodące spółki z branży AI.

- Zamiast stawiać na jedną lub kilka spółek, AI ETF pozwala na inwestowanie w dziesiątki lub setki spółek AI jednocześnie. Daje to ekspozycję na wyniki całego sektora, a nie pojedynczych spółek.

- Włączenie tego typu funduszy ETF do dobrze zbilansowanego portfela inwestycyjnego może być kluczem do odpowiedniego zarządzania ryzykiem i zabezpieczenia długoterminowej stopy zwrotu.

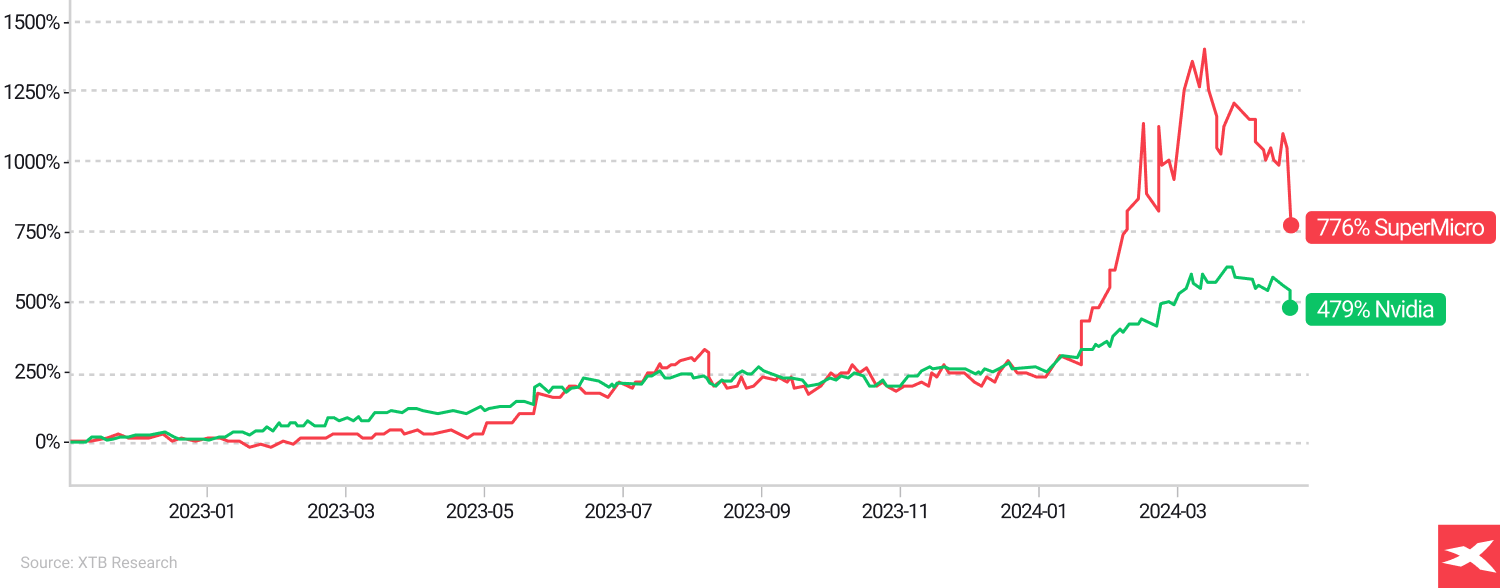

Od momentu powstania ChataGPT jesienią 2022 r. do kwietnia 2024 r., akcje związane z sztuczną inteligencją, takie jak Nvidia (największy producent chipów AI i dostawca technologii) czy Super Micro Computers (producent szaf serwerowych dla centrów danych) gwałtownie zaczęły drożeć. Zmienność tych akcji jest jednak wysoka, a ryzyko koncentracji może nie być akceptowane przez niektórych inwestorów. Pamiętaj, że wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość. Źródło: Dział Analiz XTB, Bloomberg Finance LP

Zrozumieć AI ETF

AI ETF to potoczna nazwa dla funduszy ETF, które koncentrują się na spółkach zaangażowanych w rozwój sztucznej inteligencji. Działając podobnie do akcji, AI ETF oferują jednak dodatkową zaletę w postaci dywersyfikacji. Inwestując w AI ETF, inwestor może mieć pewność, że uzyskuje ekspozycję na spółki, których działalność związana jest z technologią sztucznej inteligencji. Wśród komponentów AI ETF znaleźć więc można przedsiębiorstwa produkujące układy scalone czy startupy opracowywując najnowocześniejsze narzędzia oparte o AI. AI ETF może stanowić świetne uzupełnienie portfela inwestycyjnego, pozwalając uzyskać ekspozycję na dynamicznie rozwijający się sektor AI.

Typy funduszy ETF inwestujących w AI

Wśród funduszy ETF pozwalających na inwestowanie w AI rozróżnić możemy:

- ETF-y technologiczne: Koncentrują się one na inwestowaniu w spółki z sektora technologicznego oraz przedsiębiorstwa, które są bezpośrednio zaangażowane w rozwój sztucznej inteligencji i przemysł półprzewodników.

- ETF-y tematyczne: Koncentrują się one na konkretnych tematach w pewien sposób związanych ze sztuczną inteligencją, takich jak robotyka czy autonomiczne pojazdy.

Ciekawą opcją inwestycyjną są tematyczne fundusze ETF, zaprojektowane wokół określonych branż, trendów lub tematów. Ich celem jest wykorzystanie bieżących trendów związanych ze sztuczną inteligencją. Jednak jak już wcześniej wspomnieliśmy, na rynku trudno jest jednoznacznie wskazać zwycięzców oraz trudno jest przewidzieć, który sektor zyska dzięki trwającej rewolucji AI. Ze względu na ten fakt, technologiczne fundusze ETF mogą być znacznie bardziej konserwatywnym wyborem.

Wycena AI ETF - kluczowe czynniki

Przy ocenie potencjału wybranych AI ETF należy wziąć pod uwagę takie czynniki, jak wskaźniki kosztów, wyniki historyczne czy poziom dywersyfikacji. Poniżej można znaleźć kilka kluczowych czynników, które należy wziąć pod uwagę przed inwestycją w AI ETF:

- Wskaźnik kosztów całkowitych (TER): jego wartość określa poziom opłat pobieranych przez dostawcę ETF. Wysokość TER może bezpośrednio wpływać na długoterminowy zwroty z inwestycji w AI ETF. Ogólnie rzecz biorąc - im taniej niższy TER, tym lepiej.

- Wyniki historyczne: uwzględnienie historycznych wyników w analizie funduszu ETF ma kluczowe znaczenie, ponieważ zapewnia wgląd w jego zdolność do śledzenia indeksu bazowego lub osiągania dodatnich zwrotów z inwestycji w czasie. Należy jednak pamiętać, że że wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość.

- Poziom dywersyfikacji: ocena poziomu dywersyfikacji funduszu ETF może pomóc w określeniu jego profilu ryzyka oraz potencjalnej stopy zwrotu z inwestycji. Zawsze staraj się analizować, jak skoncentrowany jest ETF. Im fundusz jest bardziej skoncentrowany, tym większe ryzyko związane z niektórymi zakłóceniami sektorowymi.

Sztuka dywersyfikacji

Odpowiednia dywersyfikacja może pomóc w ograniczeniu ryzyka poprzez rozłożenie inwestycji na różne branże sektora AI, klasy aktywów czy regiony geograficzne, zmniejszając w ten sposób ryzyko związane inwestycją. Indeks bazowy, który dyktuje wyniki oraz strategię inwestycyjną ETF, jest kolejnym ważnym aspektem, który należy dokładnie przeanalizować.

Dobrze przeprowadzona dywersyfikacja skutecznie obniża ryzyko specyficzne związane z inwestycją - na przykład w tak dynamiczny sektor jak sztuczna inteligencja. Dlatego warto uwzględnić dywersyfikację, nie tylko w ramach jednego funduszu ETF w który zamierzamy zainwestować, ale w ramach całego portfela inwestycyjnego. Niemniej jednak, należy pamiętać, że nadmierna dywersyfikacja może znacząco ograniczyć potencjał zwrotu z inwestycji, nie zmniejszając jednocześnie poziomu ryzyka.

Najciekawsze AI ETF

Poniżej zamieszczamy listę najciekawszych funduszy AI zapewniających ekspozycję na sektor AI:

- iShares Nasdaq100 UCITS

- Wisdom Tree Artificial Intelligence UCITS

- iShares Information technology UCITS

- Amundi MSCI World Information Technology UCITS

- iShares S&P 500 Information technology sector UCITS

- iShares Electric Vehicles and Driving technology UCITS

- xTrackers Artificial intelligence and Big Data UCITS

- Global X Robotics & Artificial Intelligence UCITS

- L&G Artificial intelligence UCITS

- iShares Automation and Robotics UCITS

- VanEck Semiconductor UCITS

Te fundusze ETF oferują zdywersyfikowaną ekspozycję na szereg spółek giełdowych zaangażowanych w sektor sztucznej inteligencji oraz powiązane sektory jak:

- Oprogramowanie i centra danych

- Chmura i inne technologie informatyczne

- Półprzewodniki i sprzęt

- Reklamy i media cyfrowe

- Robotyka i automatyzacja

- Samochody autonomiczne

Wymienione powyżej sektory są w pewien sposób powiązane ze sztuczną inteligencją. Dalszy rozwój AI może zmienić każdą z tych branż. Niektóre z największych firm technologicznych, takich jak Nvidia, Alphabet czy Microsoft, są obecne w prawie wszystkich wymienionych ETF-ach. Aby dowiedzieć się więcej o którymkolwiek z wymienionych funduszy ETF, warto odwiedzić oficjalną stronę internetową każdego z nich. Należy pamiętać, że „wagi” poszczególnych spółek w każdym portfelu ETF mogą odgrywać kluczową rolę w ostatecznej stopie zwrotu osiągniętej przez dany fundusz.

Wady i zalety AI ETF

Jak w przypadku każdej innej inwestycji, również inwestycja w fundusze ETF na sztuczną inteligencję wiąże się z pewnym ryzykiem. Do podstawowych czynników ryzyka w przypadku AI ETF należy zaliczyć zmienność rynku oraz zmiany regulacyjne, które mogą mieć wpływ na sektor AI, a w konsekwencji na wyniki funduszy ETF opartych na sztucznej inteligencji. Fundusze ETF mają jednak możliwość dostosowania alokacji aktywów w celu faworyzowania inwestycji, które mogą osiągać lepsze wyniki w okresach zmienności rynkowej.

Ze względu na znaczenie oraz dynamiczny rozwój sztucznej inteligencji, potencjalne korzyści z inwestowania w AI ETF są znaczące. Oferując ekspozycję na szeroką gamę spółek AI, zapewniając inwestorom szansę na skorzystanie z potencjalnego wzrostu znaczenia sztucznej inteligencji w światowej gospodarce. Poniżej przedstawiamy listę zalet i wad związanych z inwestowaniem w AI ETF.

Zalety

- Dywersyfikacja - duża liczba akcji w pojedynczym funduszu ETF ogranicza ryzyko związane z inwestycją w jedną lub małą grupę spółek.

- Ekspozycja na szeroki sektor technologiczny - spółki sektora nowych technologii osiągały bardzo dobre wyniki w ostatnich latach. Choć wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość, wydaje się, że sztuczna inteligencja może być czynnikiem, który wydłuży ten trend.

- Efektywność kosztowa i wachlarz propozycji inwestycyjnych - w porównaniu do tradycyjnych funduszy inwestycyjnych, fundusze ETF są zazwyczaj znacznie tańszym sposobem na uzyskanie ekspozycji na rynek akcji. Jak wspomnieliśmy powyżej, sztuczna inteligencja może być czynnikiem, który wpłynie na szereg różnych sektorów rynku, a obecna oferta ETF jest dość szeroka.

- Prosta budowa - inwestowanie może być proste, ale niekoniecznie jest łatwe. Fundusze ETF są instrumentami o dość prostej budowie i nawet początkujący inwestor powinien szybko pojąć zasadę ich działania. Są to produkty inwestycyjne, skierowane zarówno do profesjonalnych, jak i początkujących inwestorów i są szeroko stosowane w pasywnych strategiach inwestycyjnych.

Wady

- Ryzyko osiągnięcia słabych wyników - fundusze ETF mogą osiągać gorsze wyniki niż akcje pojedynczych spółek. Wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość, jednak na przykład akcje Nvidia w ciągu ostatnich pięciu lat osiągnęły czterocyfrową stopę zwrotu. Podobne osiągnięcie w przypadku funduszu ETF może nie być możliwe.

- Nieprawidłowa alokacja - wybrany AI ETF może posiadać w portfelu spółki słabe fundamentalnie lub przewartościowane.

- Pułapka dywersyfikacji - nadmierna dywersyfikacja portfela może doprowadzić do niższych zwrotów z inwestycji, ponieważ inwestycja w szeroki wachlarz słabszych spółek może ograniczyć ekspozycję na te kilka spółek, których akcje znacząco podrożeją.

- Droższe niż akcje - choć wskaźnik kosztów całkowitych wielu funduszy ETF nie przekracza 0,2%, to jednak posiadanie otwartej pozycji w ETF wciąż generuje pewne koszty. Dla porównania - posiadanie akcji na rachunku maklerskim jest praktycznie darmowe.

Sztuczna inteligencja i portfolio inwestycyjne

Inwestorzy chcący inwestować w sztuczną inteligencję za pomocą funduszy ETF mogą rozważyć kilka strategii. Zaliczyć do nich można:

- Wykorzystanie sztucznej inteligencji do stworzenia kompleksowej strategii inwestycyjnej

- Dywersyfikacja za pomocą funduszy ETF skoncentrowanych na sztucznej inteligencji

- Eksplorowanie tematycznych funduszy ETF w celu uzyskania bardziej skoncentrowanego podejścia do sektora AI

- Utrzymanie zróżnicowanej mieszanki funduszy ETF dających ekspozycję na różne sektory i klasy aktywów

Tolerancja ryzyka jest ważnym czynnikiem przy włączaniu ETF-ów AI do portfela inwestycyjnego. Inwestorzy z wyższą tolerancją ryzyka mogą uznać AI ETF za szczególnie atrakcyjne ze względu na ich potencjał do zwiększonych zwrotów i odpowiednią ekspozycję na ryzyko. Aby osiągnąć dywersyfikację portfela w różnych klasach aktywów, sektorach i regionach, ważne jest utrzymanie zrównoważonego portfela, który obejmuje AI ETF wraz z innymi rodzajami inwestycji.

AI ETF vs akcje AI

Częstym pytaniem wśród inwestorów pragnących uzyskać ekspozycję na sektor AI jest to, czy zdecydować się na fundusze ETF, czy też na akcje poszczególnych spółek AI. Fundusze ETF oferują inwestorom możliwość uzyskania ekspozycji na akcje wielu różnych spółek AI, umożliwiając tym samym dywersyfikację inwestycji. Spółki, które często wchodzą w skład AI ETF są zwykle związane półprzewodnikami (Nvidia, AMD, Qualcomm, Intel, Broadcom) lub centrami danych (Arista Networks), ale również usługami takimi jak przetwarzanie w chmurze (Microsoft, Alphabet, Amazon) i cyberbezpieczeństwo (Palo Alto Networks, CrowdStrike).

W przeciwieństwie do ETF-ów, inwestujących w wiele spółek, inwestowanie w akcje poszczególnych spółek AI jest zazwyczaj bardziej ryzykowna (ale może być bardziej opłacalna, jeśli firma, której akcje kupiliśmy odniesie rynkowy sukces). Podsumowując, inwestorzy preferujący bardziej defensywny styl inwestowania powinni wybrać fundusze ETF. Z kolei inwestorzy poszukujących wyższych stóp zwrotu przy jednocześnie wyższym poziomie ryzyka utraty kapitału mogą być bardziej zainteresowani akcjami pojedynczych spółek.

Inwestowanie w AI ETF pozwala na:

- Ekspozycję na zróżnicowany portfel najlepszych spółek AI, eliminującą konieczność przeprowadzania własnych, dogłębnych badań i analiz rynkowych.

- Wykorzystanie strategii zarządzania ryzykiem, takich jak optymalizacja portfela i dywersyfikacja w celu ograniczenia ryzyka.

- Wyspecjalizowane, ale zdywersyfikowane podejście inwestycyjne do sektora technologicznego poprzez oferowanie ekspozycji na wiele różnych spółek AI.

Należy pamiętać, że inwestowanie w sztuczną inteligencję - czy to poprzez ETF, czy akcje pojedynczych spółek - może być ryzykowne ze względu na dynamiczny rozwój tego sektora. Inwestorzy powinni mieć również świadomość wpływu napięć geopolitycznych czy zmian regulacyjnych na sektor technologii.

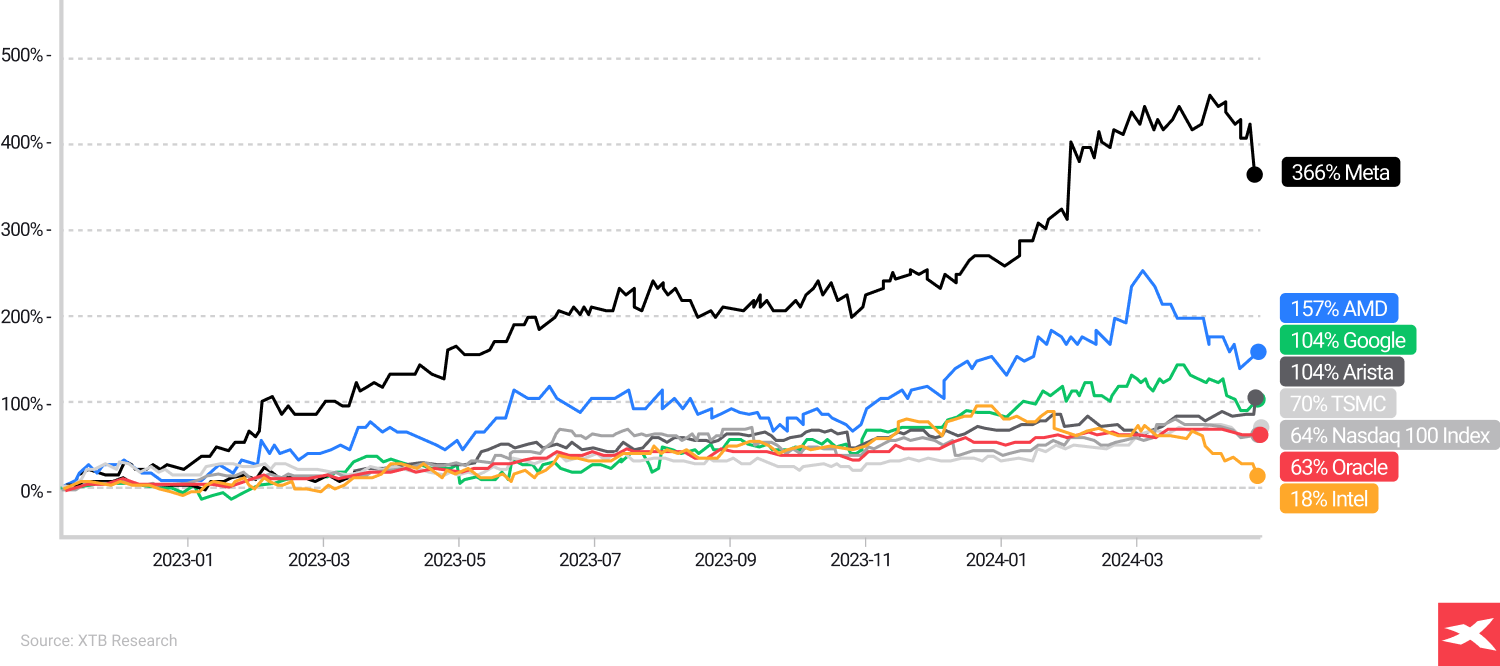

Jak widać, od jesieni 2022 r. do kwietnia 2024 r. niektóre z najważniejszych spółek związanych z sektorem sztucznej inteligencji (centra danych, półprzewodniki, oprogramowanie czy reklamy cyfrowe) osiągnęły lepsze wyniki niż Nasdaq 100. Niechlubne wyjątki stanowią Oracle i Intel, które osiągnęły gorsze wyniki niż amerykański indeks. Pamiętaj, że wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość. Źródło: Dział Analiz XTB, Bloomberg Finance LP

Przyszłość sektora AI i wpływ na inwestycje

Oczekuje się, że sztuczna inteligencja wywrze znaczący wpływ na strategie inwestycyjne inwestorów w przyszłości. Dzięki zdolności do napędzania ekspansji gospodarczej, zwiększania możliwości technologicznych i poprawy procesów inwestycyjnych, sztuczna inteligencja stwarza wiele możliwości dla inwestorów. Należy jednak wziąć pod uwagę potencjalne ryzyko związane z inwestowaniem w sektor AI. Do czynników ryzyka zaliczyć można:

- Nieumyślne utrwalanie lub wzmacnianie uprzedzeń społecznych

- Brak przejrzystości sektora

- Utrata miejsc pracy z powodu automatyzacji AI

Rozwój sektora sztucznej inteligencji może mieć wpływ na wyniki AI ETF, zapewniając im możliwość:

- Wykorzystanie zaawansowanych technik zarządzania ryzykiem, takich jak optymalizacja portfela i dywersyfikacja w celu ograniczenia ryzyka

- Usprawnianie procesów decyzyjnych i ulepszanie strategii inwestycyjnych

- Szybka i dokładna analiza dużych ilości danych w celu identyfikacji trendów i wzorców rynkowych

- Automatyzacja handlu i redukcja błędów ludzkich

Podsumowanie

Podsumowując, fundusze ETF umożliwiające ekspozycję na sztuczną inteligencję stanowią interesującą okazję inwestycyjną dla tych, którzy chcą wykorzystać wzrost i potencjał sektora AI. Wybierając spośród różnych funduszy ETF, inwestorzy będą mogli wybrać najlepsze narzędzia do realizacji własnej strategii inwestycyjnej.

Inwestując w AI, inwestorzy powinni zwrócić uwagę na koszty związane z inwestowaniem i wybrać odpowiednie aktywa, aby osiągnąć założone cele inwestycyjne. Oczekuje się, że wpływ AI na inwestowanie wzrośnie, ale inwestorzy powinni również być świadomi potencjalnych ryzyk związanych z tym sektorem. Głównym czynnikiem ryzyka dla każdej inwestycji jest możliwe spowolnienie gospodarcze. Inwestorzy powinni mieć na uwadze, jak ważne jest włączenie zdywersyfikowanych funduszy ETF do swoich portfeli inwestycyjnych

FAQ

Najlepszym funduszem ETF dającym ekspozycję na sektor AI będzie fundusz notujący najwyższe stopy zwrotu. Warto jednak mieć na uwadze, że wyniki osiągnięte w przeszłości nie stanowią pewnego wskaźnika na przyszłość. Szukając najlepszych funduszy ETF warto przeprowadzić własne badania i sprawdzić komponenty wybranych funduszy, ich poziom kosztów czy dywersyfikację.

Przy ocenie potencjału wybranych AI ETF należy wziąć pod uwagę takie czynniki, jak wskaźniki kosztów, wyniki historyczne czy poziom dywersyfikacji.

AI ETF to fundusze inwestycyjne, które koncentrują się na spółkach zaangażowanych w rozwój sztucznej inteligencji. Zapewniają one dywersyfikację i ekspozycję na dynamicznie rozwijający się sektor AI.

Inwestowanie w czasie kryzysu - strategie i wskazówki

Inwestowanie pasywne czy trading? Co wybrać?

Wolność finansowa - jak osiągnąć wolność finansową?

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.