W długoterminowej perspektywie, inwestowanie staje się niezbędnym elementem budowania kapitału - zwłaszcza, jeżeli naszym celem jest zapewnienie sobie odpowiedniego poziomu życia na emeryturze. W obliczu niepewności związanych z powszechnym systemem emerytalnym, coraz więcej osób decyduje się na samodzielne inwestowanie swoich środków z myślą o emeryturze. Jednak nawet utrzymanie długoterminowego horyzontu inwestycyjnego nie gwarantuje wykorzystania procentu składanego w sposób efektywny. Jednym z rozwiązań tego problemu jest Indywidualne Konto Emerytalne. IKE pozwala na efektywne budowanie kapitału, przy zachowaniu atrakcyjnych korzyści podatkowych.

Co to jest IKE?

Indywidualne Konto Emerytalne (IKE) to jeden z kluczowych elementów trzeciego filaru polskiego systemu emerytalnego. Rozwiązanie to przeznaczone jest do systematycznego inwestowania z myślą o emeryturze w sposób korzystny pod względem podatkowym i elastyczny w zakresie zarządzania środkami i wyborze instrumentów finansowych. Inwestujący w ramach IKE mogą lokować swój kapitał w akcje wybranych spółek czy fundusze ETF, a po spełnieniu określonych warunków, wypłacić zgromadzone środki bez konieczności zapłaty podatku od zysków kapitałowych, który w Polsce wynosi 19%. Dzięki IKE, każdy inwestor może zacząć efektywniej inwestować z myślą o swojej przyszłej emeryturze, zachowując przy tym elastyczność swoich inwestycji.

Do najważniejszych cech IKE należy więc zaliczyć:

- Dobrowolność - dołączenie do IKE jest zależne od indywidualnej decyzji inwestora, podobnie jak to kiedy oraz ile środków zamierza on wpłacić na Indywidualne Konto Emerytalne.

- Elastyczność - podobnie jak dołączenie, tak również wypłata swoich środków z konta emerytalnego jest całkowicie dobrowolna. Inwestując w ramach IKE, to inwestor wybiera instrumenty w których zamierza lokować swoje środki.

- Korzyści podatkowe - po spełnieniu warunków określonych w ustawie, inwestor może wypłacić środki z konta IKE bez konieczności zapłaty podatku

Jak działa IKE?

IKE nie jest instrumentem czy produktem finansowym, lecz “opakowaniem prawnym”, którego zasady działania reguluje ustawa o indywidualnych kontach emerytalnych oraz indywidualnych kontach zabezpieczenia emerytalnego z dnia 20 kwietnia 2004 roku. Każdy inwestor może założyć wyłącznie jedno IKE w wybranym podmiocie oferującym prowadzenie takiego konta. Indywidualne Konto Emerytalne dostępne jest już dla osób, które ukończyły 16 lat, jednak małoletni posiadają ograniczone prawo do dokonywania wpłat na IKE - mogą to robić jedynie w latach kalendarzowych, w których osiągnęły dochody z tytułu umowy o pracę.

W przypadku osób dorosłych, powyższy warunek nie obowiązuje jednak kluczową wartością, na którą muszą zwrócić inwestorzy, jest limit wpłat na konto emerytalne. Zgodnie z przepisami wpłaty na konto IKE nie mogą przekroczyć trzykrotności przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce na dany rok. W 2025 roku, limit wpłat na IKE wynosi 26 019 PLN, jednak jest on corocznie aktualizowany.

Konto IKE może założyć każdy obywatel Polski - niezależnie od swojego statusu zawodowego, formy zatrudnienia, czy nawet kraju, w którym przebywa na stałe. Oznacza to, że inwestować w ramach IKE może zarówno bezrobotny, osoba zatrudniona w ramach umowy o pracę, mikroprzedsiębiorca, jak i emeryt lub rencista. Indywidualne Konto Emerytalne założyć mogą również inwestorzy z państw Europejskiego Obszaru Gospodarczego, który obejmuje wszystkie kraje Unii Europejskiej, Norwegię, Islandię oraz Liechtenstein.

Najważniejszą cechą konta IKE jest niewątpliwie możliwość zwolnienia z podatku od zysków kapitałowych (tzw. “podatek Belki”), który w Polsce wynosi 19%. Aby jednak tego dokonać, należy spełnić określone warunki. Jako że IKE powstało z myślą o dodatkowym zabezpieczeniu emerytalnym, z ulgi podatkowej skorzystać będą mogły jedynie osoby, które skończyły 60 lat (lub 55 lat w przypadku wcześniejszego nabycia praw emerytalnych). Dodatkowymi warunkami uprawniającymi do wypłaty środków z IKE bez konieczności zapłaty podatku od zysków są jeszcze:

- wymóg wpłat na IKE w co najmniej 5 dowolnych latach kalendarzowych albo

- dokonanie wpłaty ponad połowy wartości wszystkich wpłat na IKE nie później niż na 5 lat przed dniem złożenia wniosku o dokonanie wypłaty.

Środki zgromadzone w ramach IKE można wycofać w dowolnym momencie — nie istnieją w tej materii żadne ograniczenia. Należy jednak pamiętać, że inwestor wypłacający swój kapitał z IKE przy braku spełnienia powyższych warunków, będzie musiał zapłacić podatek od dochodów kapitałowych na powszechnie obowiązujących zasadach.

Dlaczego warto korzystać z IKE?

IKE cieszy się coraz większą popularnością wśród Polaków, głównie ze względu na korzystne warunki podatkowe oraz elastyczność inwestycyjną. Inwestowanie w ramach IKE pozwala bowiem na długoterminowe planowanie finansowe przy jednoczesnym utrzymaniu kontroli nad środkami tak jak w przypadku tradycyjnych rachunków maklerskich. W kolejnych akapitach przyjrzymy się powodom, dla których warto korzystać z IKE.

Korzyści podatkowe

Jedną z największych zalet IKE jest wspomniana już możliwość uzyskania zwolnienia z podatku od zysków kapitałowych. Konieczność zapłaty tzw. “podatku Belki” w wysokości 19% zysku z inwestycji dotyczy każdego — zarówno inwestorów sprzedających posiadane akcje lub jednostki funduszy ETF jak i oszczędzających na lokatach bankowych. Możliwość uzyskania zwolnienia z płacenia tego podatku sprawia, że inwestor jest w stanie reinwestować całość zysków wygenerowanych na Indywidualnym Koncie Emerytalnym, co — zwłaszcza w długim okresie — znacząco zwiększa efektywność inwestycji.

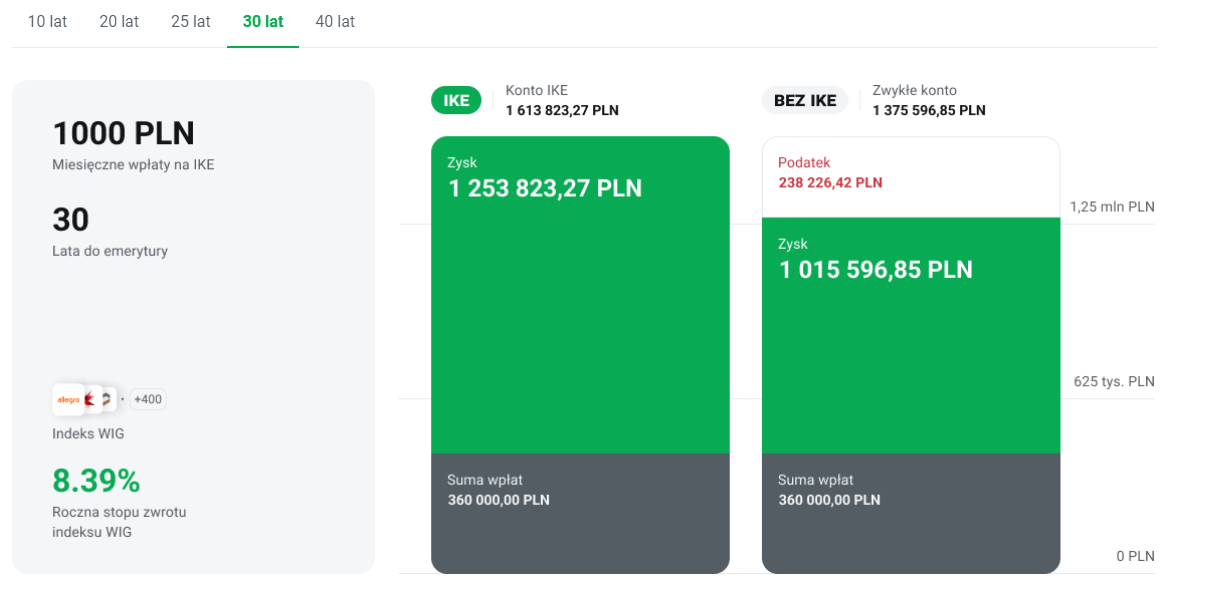

Aby podkreślić znaczenie korzyści podatkowych wynikających z inwestowania w ramach IKE, posłużmy się przykładem. Załóżmy, że inwestor dokonuje regularnych wpłat w kwocie 1000 PLN i lokuje je w zdywersyfikowanym funduszu ETF na indeks WIG, którego średnia roczna stopa zwrotu wynosi 8,39%. Po 30 latach inwestycji, na swoim Indywidualnym Koncie Emerytalnym inwestor powinien zebrać kwotę 1 613 823,27 PLN, z czego 360 000 PLN to suma samych wpłat, a 1 253 823,27 PLN stanowi hipotetyczny zwrot z inwestycji w fundusz.

Grafiki są ilustracyjne i przedstawiają stopę zwrotu indeksu WIG w okresie 08.2019-08.2024. Przeszłe wyniki nie gwarantują przyszłych rezultatów. Oferowane instrumenty finansowe są ryzykowne. XTB nie gwarantuje osiągnięcia założonego celu inwestycyjnego. Wypłata bez podatku od zysków kapitałowych jest możliwa po spełnieniu warunków ustawowych. Handel ETF i akcjami spółek zagranicznych wiąże się z 0,5% kosztem przewalutowania.

W przypadku inwestowania w ramach IKE oraz po spełnieniu wszystkich wymogów, inwestor jest w stanie wypłacić całość środków z konta, nie płacąc przy tym ani grosza podatku od zysków kapitałowych. Ile wyniósłby ostateczny wynik z takiej inwestycji przy założeniu, że środki lokowane byłyby na zwykłym rachunku maklerskim? Od kwoty 1 253 823,27 PLN (zysk z inwestycji) należy odjąć 19% podatku, który w tym przykładzie wyniósłby 238 226,42 PLN. Dokładnie o tę kwotę pomniejszony zostałby zysk 1 613 823,27 PLN, gdyby inwestor wykorzystywał zwykły rachunek maklerski.

Elastyczność inwestycji

Jak wspomniano, Indywidualne Konto Emerytalne jest jedynie prawnym “opakowaniem” dla długoterminowych inwestycji z myślą o emeryturze. W ramach IKE inwestor może wykorzystywać szereg instrumentów - podobnie jak w przypadku zwykłego rachunku maklerskiego. W zależności od własnych preferencji oraz tolerancji na ryzyko, inwestor korzystający z IKE może inwestować między innymi w:

- Akcje

- Obligacje

- Fundusze ETF

Podobnie jak w przypadku zwykłego rachunku maklerskiego, inwestor może swobodnie zmieniać klasy aktywów, w które inwestuje oraz korzystać z dowolnej strategii inwestycyjnej. Nic nie stoi na przeszkodzie, aby w ramach IKE inwestować krótkoterminowo, kupując i sprzedając akcje w trakcie jednej sesji. Dodatkowo, inwestor może dokonywać wpłat na IKE w dogodnym dla siebie momencie — co miesiąc, kwartał, rok lub wtedy, gdy dysponuje on nadwyżkami finansowymi, które może zainwestować. Kluczowym ograniczeniem pozostaje jedynie limit wysokości wpłat na Indywidualne Konto Emerytalne, o którym wspomniano wyżej.

Długoterminowe bezpieczeństwo finansowe

Indywidualne Konto Emerytalne — obok Pracowniczych Planów Kapitałowych, Pracowniczych Planów Emerytalnych czy Indywidualnego Konta Zabezpieczenia Emerytalnego — jest elementem III filaru polskiego systemu emerytalnego. Wpłacane na IKE środki pozostają prywatną własnością właściciela takiego konta i to od indywidualnej decyzji inwestora zależeć będzie co się z nimi stanie.

Inwestor bez przeszkód może wycofać zgromadzone w ramach IKE środki i wykorzystać je na przykład jako wkład własny w momencie podpisywania z bankiem umowy kredytu hipotecznego na zakup nieruchomości. Należy jednak pamiętać, że wypłata środków z IKE bez spełnienia warunków określonych w prawie będzie skutkować koniecznością zapłaty podatku od zysków kapitałowych na zasadach ogólnych.

Fakt, że środki gromadzone na Indywidualnym Koncie Emerytalnym są w pełni prywatne, oznacza również, że w razie śmierci właściciela takiego konta są w pełni dziedziczone. Co ważne, osoby dziedziczące nie muszą odprowadzać od odziedziczonych środków podatku od spadków i darowizn. Mogą je również przenieść na własne IKE lub w całości wypłacić bez konieczności zapłaty tzw. “podatku Belki”.

Konto IKE - zalety i wady rozwiązania

Indywidualne Konto Emerytalne to rozwiązanie, które pozwala na bardziej efektywne inwestowanie swoich środków z myślą o przyszłej emeryturze i być może to jest największa jego zaleta. Niemniej jednak inwestowanie w ramach IKE nie jest pozbawione wad. W tym akapicie przyjrzymy się bliżej najważniejszym zaletom i wadom korzystania z IKE.

Zalety

Korzyści podatkowe — możliwość uzyskania zwolnienia z podatku od zysków kapitałowych jest jedną z najważniejszych zalet IKE. Dla osób planujących długoterminowe inwestowanie, oszczędności wynikające z braku konieczności zapłaty 19% podatku od zysków kapitałowych mogą sięgnąć nawet kilkudziesięciu procent wartości kapitału (w zależności od rentowności i czasu trwania inwestycji).

Dziedziczenie środków — środki zgromadzone na IKE podlegają dziedziczeniu, co oznacza, że w przypadku śmierci właściciela konta, jego bliscy będą mieli dostęp do zgromadzonych oszczędności. To istotny element planowania majątkowego, szczególnie dla osób dbających o zabezpieczenie przyszłości swoich bliskich.

Brak obowiązkowych wpłat — zarówno założenie, jak i korzystanie z Indywidualnego Konta Emerytalnego jest indywidualną decyzją każdego inwestora. Posiadanie IKE wcale nie oznacza, że musimy dokonywać regularnych wpłat na swoje Konto. Inwestor samodzielnie decyduje o częstotliwości oraz wysokości wpłat w ramach IKE, co czyni Indywidualne Konto Emerytalne niezwykle elastycznym rozwiązaniem.

Wady

Limit wpłat — osoby, które zamierzają aktywnie inwestować w ramach IKE, muszą pamiętać o rocznym limicie wpłat, który ogranicza możliwość lokowania większego kapitału. Ustawowy limit w wysokości trzykrotności przeciętnego wynagrodzenia miesięcznego (w 2024 roku wynosi on 23 472 PLN) jest co roku aktualizowany, jednak wciąż może stanowić barierę dla osób, które chciałyby inwestować większe kwoty w ramach IKE.

Konsekwencje wcześniejszej wypłaty środków — wypłata środków gromadzonych w ramach IKE przed osiągnięciem wymaganego wieku (60 lat, lub 55 lat w przypadku uzyskania praw do wcześniejszej emerytury) oraz braku spełnienia pozostałych wymogów ustawowych będzie powodować konieczność zapłaty podatku od zysków kapitałowych. Dla osób planujących krótko- lub średnioterminowe oszczędzanie, może to być istotna wada.

Ryzyko inwestycyjne — podobnie jak w przypadku innych inwestycji, lokowanie środków na IKE wiąże się z ryzykiem utraty części kapitału, zwłaszcza jeśli środki są inwestowane w bardziej ryzykowne instrumenty, takie jak akcje.

Jak wykorzystać konto IKE?

Indywidualne Konto Emerytalne to atrakcyjne narzędzie do długoterminowego inwestowania oszczędności. Korzyści podatkowe oraz elastyczność wyboru instrumentów, oraz stosowanej strategii inwestycyjnej sprawia, że IKE coraz częściej jest wybierane przez polskich inwestorów. Aby w pełni wykorzystać potencjał tego konta, kluczowe jest podjęcie kilku kroków, które pozwoli na efektywne pomnażanie środków. O jakich krokach mowa?

Regularne wpłaty

Systematyczne wpłaty na IKE są fundamentem budowania kapitału w długim okresie. Ze względu na obecność ustawowego limitu wpłat, regularne zasilanie konta, nawet niewielkimi kwotami, umożliwia wykorzystanie efektu procentu składanego, który z czasem może znacząco zwiększyć wartość portfela. Regularne wpłaty zmniejszają również prawdopodobieństwo prób “wyczucia rynku”, czyli prób inwestowania w punktach zwrotnych na wykresie. Choć niezwykle efektowne, inwestowanie w ten sposób jest trudne oraz ryzykowne i kończy się najczęściej stratami. Rozłożenie wpłat w czasie pozwala łagodzić wpływ wahań rynkowych i uśredniać koszty inwestycji, co jest korzystne w długoterminowej perspektywie.

Dywersyfikacja inwestycji

Ryzyko pozostaje niezmiennym elementem inwestowania, a inwestując z myślą o przyszłej emeryturze, wraz z wiekiem powinniśmy dążyć do jego minimalizacji. Inwestowanie w różne klasy aktywów, takie jak akcje, obligacje czy fundusze ETF, to skuteczny sposób na minimalizowanie ryzyka utraty kapitału. Dywersyfikacja jest kluczowym elementem każdej strategii inwestycyjnej — również tej wykorzystywanej w ramach IKE — ponieważ pozwala rozłożyć ryzyko inwestycyjne na wiele różnych aktywów, co z kolei zwiększa szanse na osiągnięcie stabilnych zysków. Odpowiedni dobór proporcji między bardziej ryzykownymi aktywami (takimi jak na przykład akcje pojedynczych spółek) a instrumentami mogącymi zapewnić bardziej stabilny zwrot (jak obligacje czy fundusze ETF) powinien być dostosowany do indywidualnej tolerancji na ryzyko, wieku oraz horyzontu czasowego inwestora. Więcej na temat dywersyfikacji przeczytasz w tym artykule.

Monitorowanie i dostosowywanie strategii

Rynki finansowe są dynamiczne i podlegają ciągłym zmianom. Dokonywanie regularnego przeglądu portfela inwestycyjnego oraz dostosowywanie własnej strategii inwestycyjnej do zmieniających się warunków rynkowych zwiększa szanse na osiągnięcie zysków w długim terminie. Kluczowe jest, aby na bieżąco oceniać wyniki swoich inwestycji, analizować zmiany w otoczeniu makroekonomicznym oraz dostosowywać alokację aktywów, jeśli zajdzie taka potrzeba. W długim okresie, elastyczność i zdolność do reagowania na nowe informacje mogą pomóc w uniknięciu strat i maksymalizacji zysków.

Konto IKE w XTB

XTB rozszerzyło swoją ofertę dla inwestorów długoterminowych wprowadzając do niej na początku IV kwartału 2024 roku Indywidualne Konto Emerytalne. Dzięki XTB, każdy inwestor pragnący inwestować z myślą o swojej emeryturze, może cieszyć się prowizją 0%* przy inwestowaniu w tysiące akcji oraz funduszy ETF do kwoty 100 000 EUR miesięcznie, przy jednoczesnym oprocentowaniu wolnych środków w ramach konta IKE. W jaki sposób otworzyć IKE w XTB?

*Transakcje powyżej 100 000 EUR zostaną obciążone prowizją w wysokości 0,2% (min.10 EUR). Może mieć zastosowanie 0,5% koszt przewalutowania. Oferowane instrumenty finansowe są ryzykowne. Inwestuj odpowiedzialnie.

Jak założyć konto IKE w XTB?

Proces zakładania IKE w XTB jest prosty i odbywa się w całości za pomocą aplikacji mobilnej XTB. Aby otworzyć konto IKE w XTB, należy wcześniej posiadać już konto inwestycyjne w XTB oraz posiadać rezydencję podatkową w Polsce.

Konto IKE założysz klikając odpowiednią opcję w zakładce Save w aplikacji XTB. Rozpoczynając proces zakładania nowego konta IKE, zostaniesz poinstruowany między innymi o możliwości posiadania wyłącznie jednego konta tego typu oraz możliwości wcześniejszej wypłaty środków. Dla inwestorów posiadających rachunki IKE w innych instytucjach finansowych, możliwość przenoszenia konta do XTB będzie udostępniana stopniowo od połowy listopada 2024 roku.

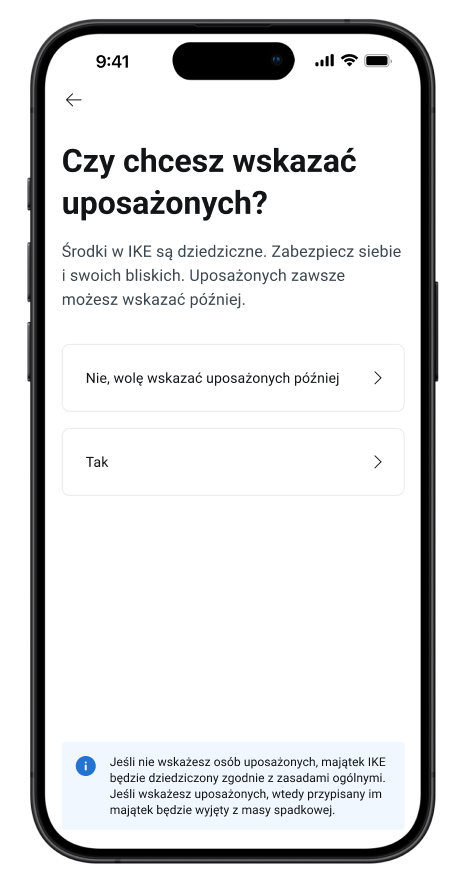

Środki w IKE są dziedziczne, dlatego otwierając konto IKE w XTB aplikacja zapyta o wskazanie uposażonych.

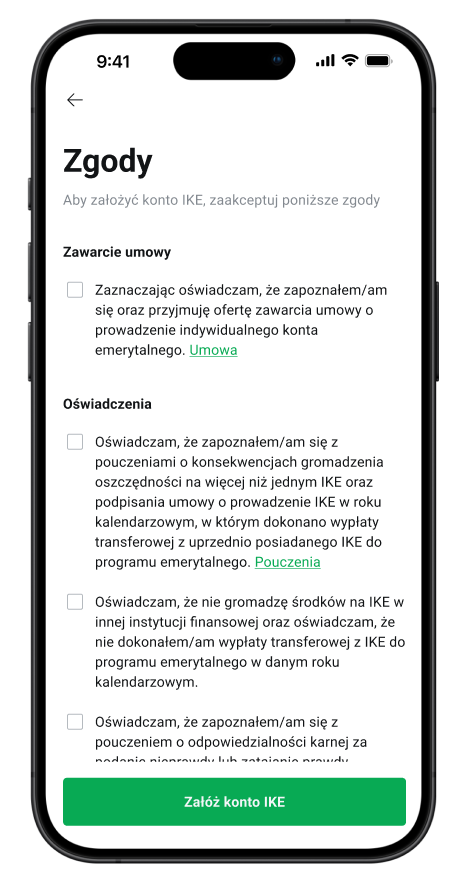

Uposażonych można wskazać w trakcie zakładania nowego konta IKE, lub można dodać tę informację później. Aby założyć konto IKE, wymagana jest natomiast akceptacja określonych zgód.

Otworzenie konta IKE w XTB zajmuje kilka chwil.

O tym, że konto IKE zostało założone, zostaniesz poinformowany odpowiednim komunikatem.

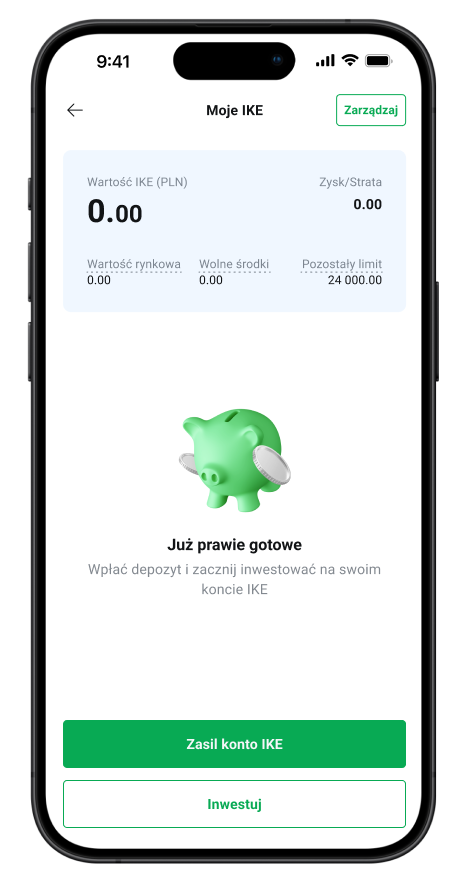

Po zakończeniu procesu zakładania nowego konta — możesz od razu je zasilić. Limit oraz wartość dokonanych wpłat można sprawdzić bezpośrednio w aplikacji XTB.

Po zaksięgowaniu wpłaty na konto IKE możesz rozpocząć inwestowanie w tysiące akcji i funduszy ETF, a także w Prawa Ułamkowe pozwalające na zakup akcji lub jednostek funduszy ETF za ułamek ich ceny rynkowej.

_fc47466e64.png)

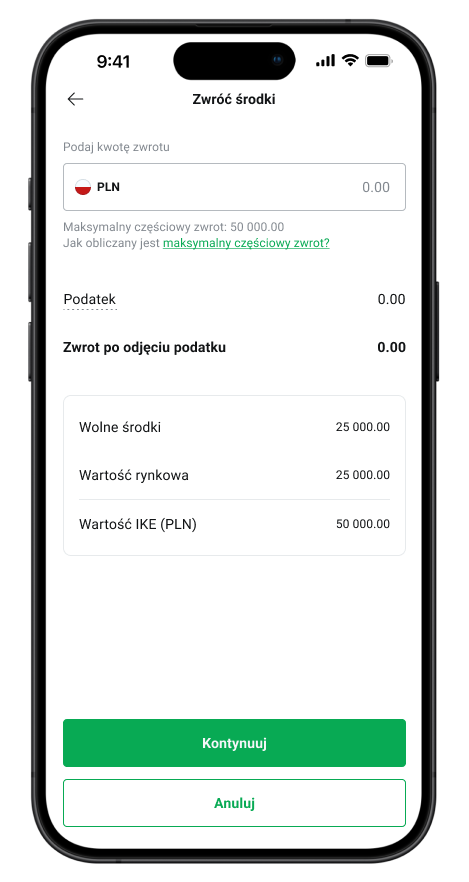

Kontem IKE można zarządzać z poziomu aplikacji. Proces wypłaty środków z IKE jest tak samo prosty jak wpłata na konto. Należy jednak pamiętać o tym, że wypłacając środki przed spełnieniem warunków określonych w ustawie, należy liczyć się z koniecznością zapłaty podatku od zysków kapitałowych.

Inwestując w ramach IKE w XTB zyskujesz nie tylko możliwość zwolnienia z podatku od zysków kapitałowych, ale również atrakcyjne warunki handlu. Inwestowanie w akcje i ETF-y do kwoty 100 000 EUR obrotu miesięcznie w XTB odbywa się bez prowizji*, a inwestorzy czekający na właściwą okazję inwestycyjną mogą cieszyć się z oprocentowania wolnych środków na rachunkach.

*Transakcje powyżej 100 000 EUR zostaną obciążone prowizją w wysokości 0,2% (min.10 EUR). Może mieć zastosowanie 0,5% koszt przewalutowania. Oferowane instrumenty finansowe są ryzykowne. Inwestuj odpowiedzialnie.

Konto IKE w XTB - jak uzyskać pomoc?

Konto IKE w XTB to wciąż nowy produkt w naszej ofercie, który będzie stopniowo rozwijany w kolejnych miesiącach. XTB oferuje swoim klientom wsparcie na każdym etapie korzystania z konta IKE. W razie jakichkolwiek pytań lub wątpliwości zachęcamy do kontaktu z działem obsługi klienta:

- Pod adresem email: pomoc@xtb.pl

- Telefonicznie od poniedziałku do piątku w godzinach 8:00 - 19:00: +48 22 273 99 60

- Lub za pomocą chatu online dostępnego na stronie www.xtb.pl

Podsumowanie

Indywidualne Konto Emerytalne (IKE) to rozwiązanie, które pozwala na efektywne inwestowanie z myślą o przyszłości, przy jednoczesnym zachowaniu możliwości skorzystania z atrakcyjnych preferencji podatkowych. Brak konieczności zapłaty podatku od zysków kapitałowych oraz możliwość elastycznego inwestowania w szeroki wachlarz instrumentów finansowych powoduje, że coraz więcej Polaków inwestuje w ramach IKE. Dla osób, które myślą o długoterminowym bezpieczeństwie finansowym, IKE stanowi idealne uzupełnienie tradycyjnych form inwestowania swoich środków.

FAQ

Indywidualne Konto Emerytalne (IKE) to jeden z kluczowych elementów trzeciego filaru polskiego systemu emerytalnego. Rozwiązanie to przeznaczone jest do systematycznego inwestowania z myślą o emeryturze w sposób korzystny pod względem podatkowym i elastyczny w zakresie zarządzania środkami i wyborze instrumentów finansowych. Inwestujący w ramach IKE mogą lokować swój kapitał w akcje wybranych spółek czy fundusze ETF, a po spełnieniu określonych warunków, wypłacić zgromadzone środki bez konieczności zapłaty podatku od zysków kapitałowych, który w Polsce wynosi 19%.

Inwestor pragnący inwestować w ramach IKE może mieć wyłącznie jedno konto tego typu. Indywidualne Konto Emerytalne nie może być prowadzone wspólnie — np. z małżonkiem lub dzieckiem, a podpisując umowę z podmiotem prowadzącym IKE, inwestor zobligowany jest do złożenia stosownego oświadczenia o braku posiadania takiego rachunku.

Tak, środki gromadzone w ramach IKE są prywatną własnością właściciela takiego konta i to od jego decyzji zależeć będzie kiedy zostaną one wypłacone. W momencie wypłaty, przy jednoczesnym braku spełnienia warunków określonych ustawą (a więc np. przed ukończeniem 60 roku życia) należy liczyć się z koniecznością zapłaty podatku od zysków kapitałowych.

Tak, w każdym momencie można zmienić instytucję finansową prowadzącą nasze IKE na inny podmiot. Transfer środków pomiędzy instytucjami nie będzie wiązał się z koniecznością zapłaty podatku od zysków kapitałowych, jednak może być objęty opłatami, jeśli transferu dokonujemy przed upływem 12 miesięcy od momentu zawarcia umowy o prowadzenie IKE.

Zmiana IKE będzie również wiązać się z kosztami w przypadku chęci przeniesienia papierów wartościowych pomiędzy podmiotami. Opłata nie wystąpi, jeśli sprzedamy posiadane aktywa i wytransferujemy jedynie gotówkę.

Tak, środki zgromadzone w ramach IKE stanowią prywatny majątek inwestora, więc podlegają dziedziczeniu. Warto wskazać uposażonych już w momencie zakładania konta IKE — w ten sposób instytucja obsługująca nasze Indywidualne Konto Emerytalne będzie mogła szybko wypłacić środki po naszej śmierci. W przeciwnym przypadku, środki będą dziedziczone na zasadach ogólnych.

Co ważne, w momencie dziedziczenia środków z IKE — uposażony nie będzie objęty obowiązkiem zapłaty podatku. Środki te mogą zostać również przeniesione na rachunek IKE uposażonego lub wypłacone w formie gotówki.

Na to pytanie trudno jest odpowiedzieć w sposób jednoznaczny, jednak wiele zalet konta IKE przemawia za tym stwierdzeniem. Konto IKE warto założyć choćby z powodu możliwości zwolnienia z podatku od zysków kapitałowych. Dla osób planujących długoterminowe inwestowanie, oszczędności wynikające z braku konieczności zapłaty 19% podatku od zysków kapitałowych mogą sięgnąć nawet kilkudziesięciu procent wartości kapitału (w zależności od rentowności i czasu trwania inwestycji).

Jako, że IKE powstało z myślą o dodatkowym zabezpieczeniu emerytalnym, z ulgi podatkowej skorzystać będą mogły jedynie osoby, które skończyły 60 lat (lub 55 lat w przypadku wcześniejszego nabycia praw emerytalnych). Dodatkowymi warunkami uprawniającym do wypłaty środków z IKE bez konieczności zapłaty podatku od zysków są jeszcze:

- wymóg wpłat na IKE w co najmniej 5 dowolnych latach kalendarzowych albo

- dokonanie wpłaty ponad połowy wartości wszystkich wpłat na IKE nie później niż na 5 lat przed dniem złożenia wniosku o dokonanie wypłaty.

Zgodnie z przepisami, wpłaty na konto IKE nie mogą przekroczyć trzykrotności przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce na dany rok. W 2024 roku, limit wpłat na IKE wynosi 23 472 PLN, jednak jest on corocznie aktualizowany.

Jak założyć rachunek w XTB?

Broker forex - jak zacząć inwestować na rynku forex?

IKZE - co to jest i jak działa to konto emerytalne?

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.