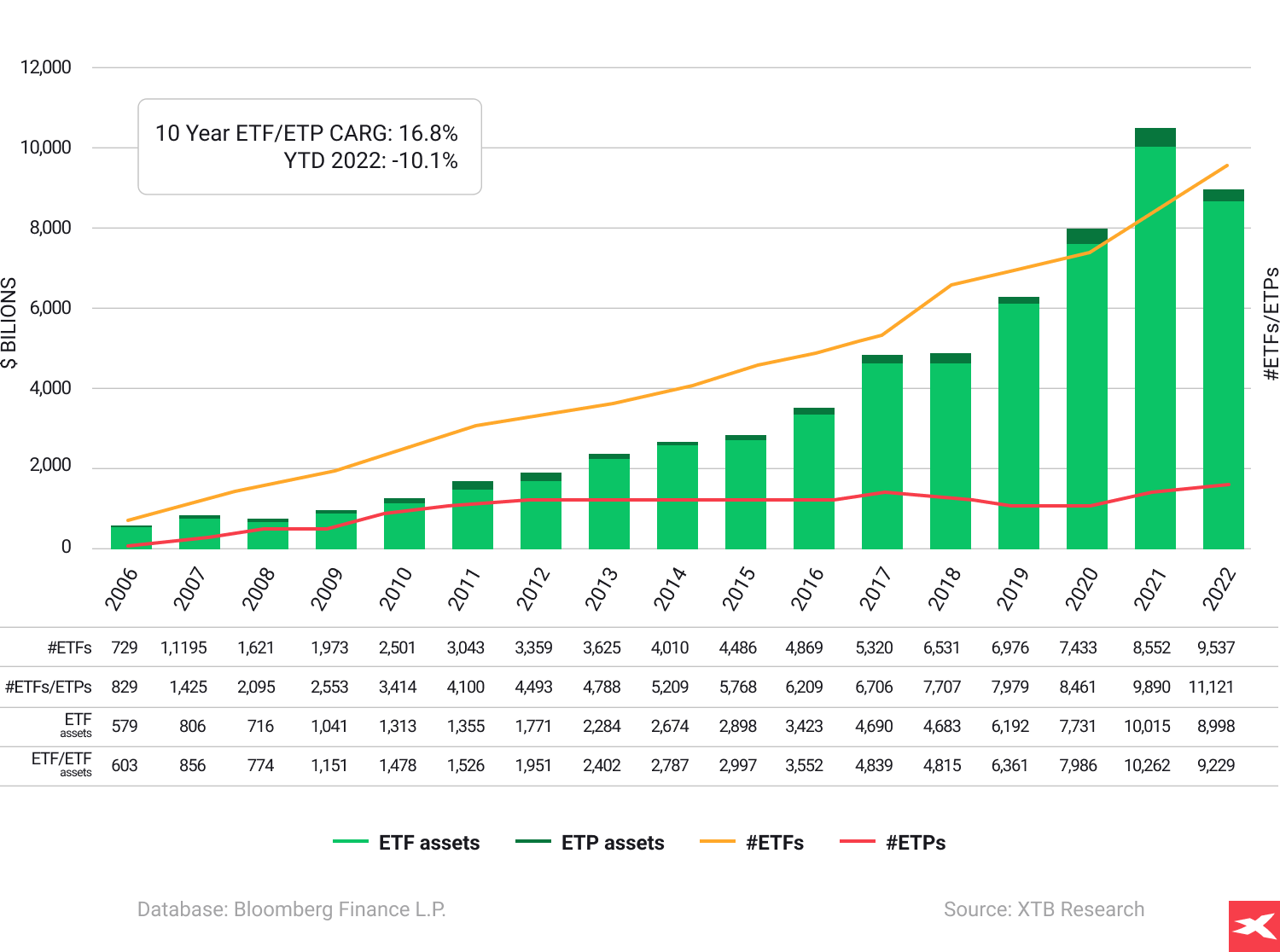

Świat funduszy ETF (Exchange Traded Funds) jest rozległy i zróżnicowany, a przy odpowiedniej strategii i podejściu do zdobywania wiedzy może zapewnić wiele możliwości inwestycyjnych. Osiągnięcie celów finansowych za pomocą funduszy ETF zależy jednak od dobrze opracowanej strategii inwestycyjnej. W tym artykule za pomocą kilkunastu wskazówek podpowiadamy jak inwestować w fundusze ETF oraz prezentujemy siedem strategii, które mogą zostać wykorzystane przez każdego inwestora chcącego inwestować w ETF-y. Pomimo faktu, że 2022 rok był ogólnie słabym okresem dla rynku akcji, do funduszy ETF napłynęło w tym czasie 856 miliardów USD. To bardzo dobry wynik, choć wciąż niższy od rekordowych napływów rzędu 1,29 biliona USD jakie odnotowano w 2021 roku. Średni 10-letni wskaźnik CAGR dla zarządzanych aktywów ETF/ETP wynosi 16,8%. Na koniec grudnia 2022 r. globalna branża funduszy ETF składała się z 11 119 produktów, notowanych na 81 parkietach giełdowych w 64 krajach świata, a aktywa agregowane przez 671 dostawców wyceniane były na poziomie 9,229 bln USD. Źródło: ETFGi od sponsorów ETF/ETP, giełd i zgłoszeń regulacyjnych.

Pomimo faktu, że 2022 rok był ogólnie słabym okresem dla rynku akcji, do funduszy ETF napłynęło w tym czasie 856 miliardów USD. To bardzo dobry wynik, choć wciąż niższy od rekordowych napływów rzędu 1,29 biliona USD jakie odnotowano w 2021 roku. Średni 10-letni wskaźnik CAGR dla zarządzanych aktywów ETF/ETP wynosi 16,8%. Na koniec grudnia 2022 r. globalna branża funduszy ETF składała się z 11 119 produktów, notowanych na 81 parkietach giełdowych w 64 krajach świata, a aktywa agregowane przez 671 dostawców wyceniane były na poziomie 9,229 bln USD. Źródło: ETFGi od sponsorów ETF/ETP, giełd i zgłoszeń regulacyjnych.

Co to jest ETF?

Fundusze ETF (Exchange Traded Funds) to zdywersyfikowane narzędzia inwestycyjne, które oferują ekspozycję na różne klasy aktywów, takie jak indeksy, metale szlachetne, towary lub określone sektory, umożliwiając inwestorom poszukiwanie możliwości wzrostu przy jednoczesnym ograniczeniu poziomu ryzyka. Fundusze ETF, tak samo jak akcje, są przedmiotem obrotu na giełdach papierów wartościowych, co pozwala na ich swobodny zakup lub sprzedaż oraz daje inwestorowi podobne możliwości kontroli nad inwestycją. Dzięki dużej konkurencji pomiędzy dostawcami ETF, koszty zarządzania są stosunkowo niskie, co jest ważnym czynnikiem dla osób inwestujących długoterminowo.

Podobnie jak w przypadku akcji, kluczem zyskownego inwestowania w ETF jest posiadanie dobrze przemyślanej strategii oraz zrozumienie ryzyka. Podczas budowania portfela inwestycyjnego należy wziąć pod uwagę własną tolerancję na ryzyko, horyzont czasowy oraz cele inwestycyjne. Kluczowe znaczenie w przypadku inwestycji długoterminowych jest również rebalancing portfela, pozwalający utrzymać pożądaną alokację aktywów. Ważną zaletą funduszy ETF jest fakt, że są one zarządzane przez zespoły wykwalifikowanych profesjonalistów, więc inwestowanie w ETF nie wymaga posiadania dogłębnej wiedzy czy przeprowadzania własnej analizy rynku. Inwestorzy mają dostęp do szerokiej gamy funduszy ETF, które śledzą znane indeksy, takie jak S&P 500 lub Nasdaq Composite, a także te zapewniające ekspozycję na określone klasy aktywów, regiony lub sektory, takie jak technologia lub bankowość.

Jak inwestować w ETF - wskazówki dla początkujących

Uzbrojony w podstawową wiedzę na temat funduszy ETF, możesz teraz zacząć myśleć nad własną strategią. Poniżej znajdziesz 16 wskazówek dotyczących tego jak inwestować w ETF. Mamy nadzieję, że naprowadzą Cię na właściwy tor:

- Ustal swój cel oraz horyzont czasowy inwestycji - pomoże Ci to w śledzeniu postępów oraz usprawni proces decyzyjny.

- Przeanalizuj swój budżet przed dokonaniem inwestycji, aby ograniczyć potencjalne ryzyko.

- Inwestuj ograniczone kwoty w każdy ETF, aby uniknąć negatywnych efektów zmienności rynku.

- Oszacuj skalę swoich inwestycji w konserwatywny sposób.

- Kontroluj swoje emocje i nie pozwól aby dyktowały one sposób w jaki zarządzasz swoimi pieniędzmi.

- Regularnie rebalansuj swój portfel inwestycyjny ale tylko pod warunkiem, że dysponujesz wiedzą na ten temat oraz poświęciłeś odpowiednio dużo czasu na analizę rynku.

- Dobieraj fundusze ETF na podstawie aktywów, które chcesz mieć w portfelu.

- Staraj się aby Twoje podejście do rynku było zrównoważone - nie bój się podejmować ryzyka, ale też nie ryzykuj nadmiernie w imię niepewnych zysków.

- Dokładnie przeanalizuj fundusz ETF w który chcesz inwestować.

- Inwestowanie aktywne czy pasywne? Przeanalizuj potencjał i ryzyko obu strategii.

- Zapoznaj się z koncepcjami ryzyka, zysku oraz marginesu bezpieczeństwa.

- Nie skupiaj się jedynie na pozytywnych aspektach inwestowania - spróbuj znaleźć czynniki ryzyka, które mogą zagrozić Twojej inwestycji.

- Nie wpadaj w panikę podczas korekt rynkowych, ale w razie potrzeby bądź gotowy na cięcie strat.

- Nie próbuj "kupować dołka", jeśli nie posiadasz odpowiedniej wiedzy i doświadczenia.

- Mając na uwadze długoterminową perspektywę, rozważ stosowanie strategii DCA (Dollar-Cost-Average).

- Wybierz najlepszy rachunek maklerski, aby zacząć inwestować w ETF, ale przedtem dokładnie go przetestuj.

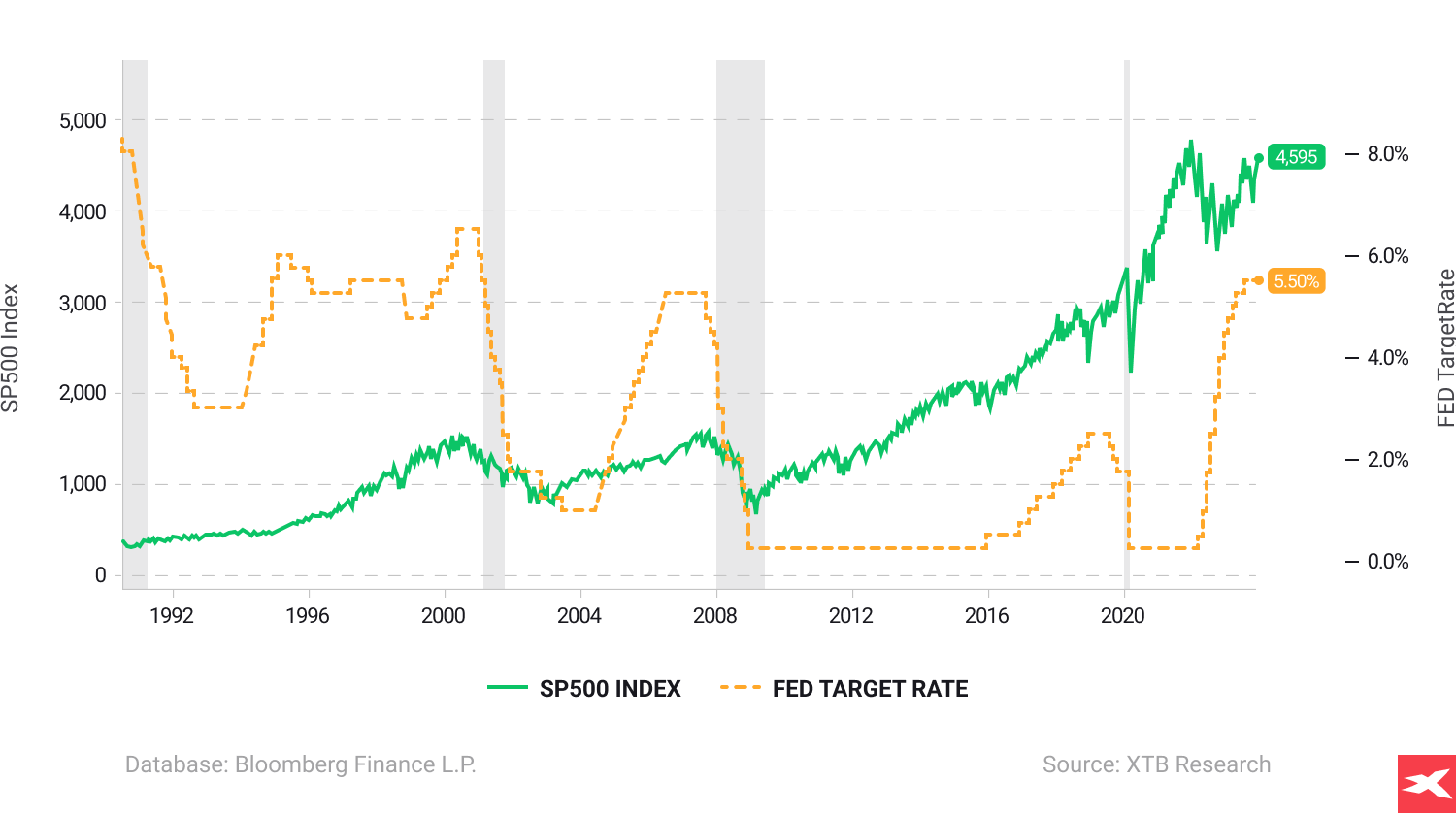

Fundusze ETF na indeks S&P 500 pozostają jednymi z najbardziej popularnych na rynku. Na powyższej grafice widzimy wykres indeksu S&P 500 (czarna linia) wraz z poziomem stóp procentowych Fed (niebieska linia). Jak widać, korelacja pomiędzy poziomem stóp procentowych w USA a sytuacja na rynku akcji nie jest oczywista i jasno zdefiniowana. Po tak zwanej “bańce dot-com” z początku lat 2000 oraz światowym kryzysie finansowym z 2008 roku, S&P 500 tracił w momencie gdy Fed obniżał stopy procentowe. Warto jednak zauważyć, że pomimo trzech krachów giełdowych (2000, 2008 oraz 2020 r.) indeks S&P 500 na przestrzenii lat prezentował niezwykłą odporność (wzrost z 400 do 4600 punktów w latach 1990-2023). Źródło: Bloomberg Finance LP, Dział Analiz XTB

Fundusze ETF na indeks S&P 500 pozostają jednymi z najbardziej popularnych na rynku. Na powyższej grafice widzimy wykres indeksu S&P 500 (czarna linia) wraz z poziomem stóp procentowych Fed (niebieska linia). Jak widać, korelacja pomiędzy poziomem stóp procentowych w USA a sytuacja na rynku akcji nie jest oczywista i jasno zdefiniowana. Po tak zwanej “bańce dot-com” z początku lat 2000 oraz światowym kryzysie finansowym z 2008 roku, S&P 500 tracił w momencie gdy Fed obniżał stopy procentowe. Warto jednak zauważyć, że pomimo trzech krachów giełdowych (2000, 2008 oraz 2020 r.) indeks S&P 500 na przestrzenii lat prezentował niezwykłą odporność (wzrost z 400 do 4600 punktów w latach 1990-2023). Źródło: Bloomberg Finance LP, Dział Analiz XTB

Inwestowanie w ETF - 7 strategii dla każdego typu inwestora

Inwestowanie pasywne/Inwestowanie długoterminowe

Dla wielu inwestorów inwestowanie w ETF jest prostym sposobem na uzyskanie “rynkowej stopy zwrotu” oferowanej przez wybrany indeks giełdowy (np. S&P 500 czy Nasdaq 100). Za sprawą niskich kosztów, fundusze ETF są również popularnym instrumentem wykorzystywanym przez inwestorów długoterminowych. Najprostszą ze strategii inwestowania w ETF jest po prostu jego zakup - inwestor w tym przypadku zakłada, że aktywo bazowe, a wraz z nim fundusz ETF zyskają na wartości w odpowiednio długim horyzoncie czasowym. Mając na uwadze wyniki historyczne np. indeksu S&P 500, strategia ta może być całkiem atrakcyjna. Oczywiście, inwestor długoterminowy nie może zwracać nadmiernej uwagi na krótkoterminowe wahania rynku, a nawet przeciągające się korekty rynkowe powinny być dla niego okazją do dalszej akumulacji wybranego funduszu. Kluczową w tym podejściu do rynku jest jego wcześniejsza analiza.

Spekulacja

To niemal kompletne przeciwieństwo długoterminowego podejścia do inwestowania. Spekulanci z reguły bowiem posiadają krótko- lub średnioterminowy horyzont inwestycyjny. W przypadku spekulacji podstawowym założeniem jest rozegranie konkretnego scenariusza. Może to być na przykład zakup ETF na złoto w oczekiwaniu na spowolnienie gospodarcze i osłabienie dolara amerykańskiego. Może to być również inwestowanie w ETF dające ekspozycję na rynki wschodzące i Chiny, oczekując dalszego wzrostu znaczenia tychże w globalnej gospodarce. Z drugiej strony, spekulanci mogą również inwestować w ETF, które oferują ekspozycję na określone sektory rynku, takie jak nowe technologie czy służba zdrowia.

Trading

Aktywni traderzy wykorzystują nie tylko przekonanie spekulacyjne, ale także szereg innych wskaźników, w tym analizę techniczną, do otwierania pozycji. Traderzy zazwyczaj są na rynku najkrócej i utrzymują otwarte pozycje od jednego do kilku dni. Często wybierają oni CFD na fundusze ETF, które zapewniają inwestorom dźwignią finansową. Należy jednak mieć na uwadze fakt, że dźwignia finansowa nie tylko pozwala na otwieranie większych pozycji i przez to czerpanie większych zysków w przypadku poprawnej analizy, ale również zwiększa ogólne ryzyko inwestycyjne.

Dollar Cost Averaging - uśrednianie

Niektórzy inwestorzy uważają, że kluczową strategią pozwalającą czerpać długoterminowe korzyści inwestycyjne jest tzw. uśrednianie (Dollar Cost Averaging, w skrócie DCA). Oznacza to regularne inwestowanie w ETF, bez zwracania uwagi na nastroje rynkowe lub bieżące warunki rynkowe. Zamiast otwierać jedną dużą pozycję, inwestorzy praktykujący DCA otwierają serię mniejszych inwestycji w regularnych odstępach czasu, niezależnie od ceny. Strategia ta często oznacza również tzw. uśrednianie strat.

Momentum

Inwestorzy Momentum czekają na odpowiedni moment do rozpoczęcia inwestycji. Zwykle dzieje się tak, gdy nastroje są bardzo negatywne lub ma miejsce jakieś wydarzenie, które ich zdaniem wywoła dodatkowy popyt. Może to być na przykład odwrócenie "jastrzębiej" narracji Fed i związane z tym oczekiwanie złagodzenia polityki pieniężnej poprzez obniżki stóp procentowych (zwykle pozytywne dla rynków akcji i obligacji). Może to być również oczekiwanie na informacje, które poprawią nastroje wokół konkretnego sektora lub akcji wybranych spółek, np. wzrost zainteresowania sztuczną inteligencją oraz związana z tym euforia na akcjach spółek technologicznych i producentów chipów.

Podążanie za trendem

Inwestorzy, którzy nie czują się komfortowo inwestując w ETF, gdy rynek akcji traci, zazwyczaj wybierają strategię inwestowania zgodnie z trendem. Podążając za zasadą "trend jest twoim przyjacielem", tacy inwestorzy podłączają się do trwających trendów rynkowych. Zazwyczaj im szybciej je zdefiniują, tym większe zyski z inwestycji mogą odnotować.

Podejście kontrariańskie

To przeciwieństwo podążania za trendem. Sednem podejścia kontrariańskiego jest przeświadczenie, że większość uczestników rynku zazwyczaj nie ma racji. Jednak nawet w przypadkach gdy konsensus rynkowy ma ugruntowanie w rzeczywistości, inwestorzy kontrariańscy czekają na moment w którym optymizm lub pesymizm względem rynku jest przesadzony.

Inwestorzy stosujący podejście kontrariańskie mają tendencję do stawania w kontrze do ogółu. Gdy większość kupuje akcje będąc przekonanymi o kontynuacji dotychczasowych wzrostów, inwestorzy kontrariańscy sprzedają w momencie pojawienia się pierwszych oznak słabości rynku. Inwestorzy stosujący te podejście są zazwyczaj bardzo aktywni w trakcie giełdowych panik i krachów, bowiem momenty te często oferują bardzo atrakcyjny stosunek ryzyka do potencjalnego zysku. Problemem kontrariańskiego podejścia do rynku jest jednak określenie momentu, w którym nastroje rynku są przesadzone. Aby inwestować kontrariańsko i zarabiać na rynku, inwestor musi dysponować nie tylko odpowiednią wiedzą i doświadczeniem, ale również musi mistrzowsko panować nad własnymi emocjami oraz być przygotowanym na szybkie cięcie strat w momencie, gdy jego analiza okaże się błędna.

Fundusze ETF vs akcje

Inwestowanie w ETF pozwala zazwyczaj uzyskać ekspozycję na akcje dziesiątek lub setek różnych spółek giełdowych poprzez śledzenie indeksów lub określonych sektorów. Inwestowanie w akcje pojedynczych spółek polega pozwala jednak na uzyskanie znacząco wyższych stóp zwrotu - pod warunkiem dobrze przeprowadzonej analizy. Jednak potencjalnie wyższe zyski idą w parze z wyższym ryzykiem. Inwestowanie w ETF wiąże się zazwyczaj z niższą zmiennością w porównaniu z inwestowaniem w akcje bowiem fundusze ETF składają się z wielu aktywów. Poniżej przedstawiamy krótką charakterystykę obu tych instrumentów:

Akcje

- Analiza i badania przed inwestycją mogą wymagać więcej czasu

- Wyższa zmienność

- Ryzyko, że zakupione akcje nie osiągną rynkowej stopy zwrotu

- Ryzyko związane z wydarzeniami i wyceną pojedynczej spółki

- Premia za ryzyko może być wyższa

- Możliwość pobicia wyników rynkowych

ETF

- Dywersyfikacja inwestycji

- Oszczędność czasu, ekspozycja na akcje dziesiątek lub setek spółek jednocześnie

- Możliwość wyboru spośród funduszy skoncentrowanych wyłącznie na konkretnym regionie, sektorze lub branży

- Swoboda ekspozycji na wybrany sektor rynku

- Niższa zmienność

- Ryzyko związane z spadkiem nastroju względem rynku

- Wybrany ETF może osiągnąć znacznie niższe wyniki niż akcje najlepszych spółek

- Inwestowanie w ETF zazwyczaj oznacza zgodę na osiąganie rynkowych stóp zwrotu

- Dodatkowe koszty inwestycyjne (TER)

Uwaga: Nie jest prawdą, że fundusze ETF nie są ryzykowne. Trudno oczekiwać, by wycena funduszu gromadzącego dziesiątki czy setki akcji różnych spółek zależała od jednej z nich. Ryzyko wiąże się z możliwym osłabieniem się sentymentu inwestorów do wybranego rynku, co mogłoby doprowadzić do sytuacji, w której pomimo dywersyfikacji oraz odpowiedniego zarządzania fundusz ETF wygeneruje stratę.

Inwestowanie w ETF - zalety i wady

Zalety

- Doskonały instrument do inwestowania długoterminowego i pasywnego

- Odpowiedni zarówno dla początkujących inwestorów, jak i profesjonalistów

- Niska bariera wejścia, niskie opłaty (TER) oraz wysoka płynność

- Ograniczone ryzyko i możliwość dywersyfikacji portfela

- Ze względu na dywersyfikację zmienność może być niższa niż w przypadku pojedynczych akcji

- Możliwość inwestowania w szereg aktywów, takich jak indeksy, obligacje lub surowce

- Inwestor może mieć pewność, że fundusz indeksowy wykazuje dokładnie takie same wyniki jak indeksy giełdowe takie jak na przykład S&P 500 lub Nasdaq 100.

Wady

- ETF-y mogą nie być odpowiednie dla traderów i inwestorów krótkoterminowych, którzy preferują agresywny styl inwestowania.

- Niższe ryzyko jest równoważone przez potencjalnie niższe zyski

- Wybrany przez inwestora fundusz może osiągać gorsze wyniki w porównaniu z akcjami najlepszych spółek w trakcie hossy.

- Dywersyfikacja nie gwarantuje zysków i może również prowadzić do strat.

- Kilka funduszy ETF w portfelu może zepsuć wyniki tych, które radzą sobie świetnie.

- Ryzyko niewłaściwego dopasowania ETF w portfelu

- Nadmierna koncentracja kapitału w inwestycjach pasywnych może ograniczyć opcje alokacji w bardziej ryzykowne aktywa (możliwość osiągnięcia ponadprzeciętnych stóp zwrotu)

Dlaczego zarządzanie ryzykiem jest tak ważne?

Przyjrzyjmy się teraz jak wygląda zarządzanie ryzykiem i zyskiem w ramach portfela. W tym miejscu warto zwrócić uwagę na inteligentną alokację aktywów. Jednak kluczowym elementem każdej udanej strategii inwestycyjnej jest dywersyfikacja. Inwestowanie w ETF pozwala na uzyskanie ekspozycji na wiele różnych klas aktywów. Może to zmniejszyć ogólne ryzyko inwestycyjne, zmienność i zoptymalizować zwroty.

Inwestorom o krótszym stażu często zaleca się alokowanie większej części portfela w fundusze indeksowe. Ma to na celu maksymalizację zysków w okresie przedemerytalnym. Wysoka ekspozycja na rynek akcji powinna być jednak równoważona inwestycjami w inne klasy aktywów, aby zapewnić dobrze zdywersyfikowany portfel.Do tych “innych klas aktywów” zaliczyć można:

- Obligacje

- Surowce

- Aktywa alternatywne

Tolerancja na ryzyko i horyzont inwestycyjny

Inwestowanie w ETF warto poprzedzić analizą własnej tolerancji na ryzyko oraz ustaleniu horyzontu czasowego dla inwestycji. To dwa kluczowe czynniki, które powinny wpływać na strategię inwestowania w ETF. Tolerancja na ryzyko to gotowość i zdolność do radzenia sobie z potencjalnymi wahaniami i spadkiem wartości inwestycji. Z kolei przy ocenie osobistej tolerancji na ryzyko należy wziąć pod uwagę różne czynniki, takie jak wiek, zdolność do kontroli własnych emocji czy kwota jaką zamierzamy inwestować w ETF. Wydłużony horyzont czasowy pozwala wytrzymać wahania rynkowe i czerpać korzyści z długoterminowych wyników wybranych funduszy ETF.

Rebalancing i dostosowywanie inwestycji

Oprócz dywersyfikacji oraz określenia swojej tolerancji na ryzyko i horyzontu inwestycyjnego, regularny przegląd portfela i jego rebalancing w celu utrzymania preferowanej alokacji aktywów może mieć kluczowe znaczenie, jeśli chcesz inwestować w ETF. Proces ten obejmuje sprzedaż niektórych aktywów i zakup innych w celu utrzymania pożądanej struktury swojego portfela inwestycyjnego. Określenie idealnej alokacji aktywów wymaga wykonania następujących kroków:

- Poszukaj informacji na temat aktualnych nastrojów na rynkach finansowych

- Przyjrzyj się indeksom, obligacjom, konkretnym branżom, sektorom, towarom lub metalom szlachetnym, które zdobyły Twoją uwagę.

- Pomyśl o strategii, którą chcesz stosować.

- Przeanalizuj i wybierz najlepiej dopasowane do siebie fundusze ETF.

- Określ budżet na inwestycje.

- Ustal docelową alokację aktywów w swoim portfelu inwestycyjnym.

- Jasno zdefiniuj swoją tolerancję na ryzyko oraz oczekiwania względem stopy zwrotu z inwestycji.

- Nie bój się kupować lub sprzedawać fundusze ETF, aby osiągnąć idealną alokację aktywów.

Uwaga: Rebalancing portfela nie jest kluczowym elementem strategii inwestycyjnej, a inwestorzy długoterminowi mogą zrezygnować z jego przeprowadzania. Regularne równoważenie portfela inwestycyjnego, które odbywa się zwykle co sześć miesięcy lub w momencie gdy odbiega on o co najmniej 5 punktów procentowych od docelowej alokacji, zapewnia zgodność strategii inwestycyjnej z celami finansowymi. Niektóre domy maklerskie oferują inwestorom specjalne narzędzia do pasywnych strategii inwestowania w ETF, takie jak Plany Inwestycyjne. Pamiętaj, że rebalancing portfela inwestycyjnego wiąże się również z pewnym ryzykiem i nie zawsze musi być właściwą decyzją.

FAQ

Tak, inwestowanie w fundusze ETF to dobra decyzja dla wielu inwestorów ze względu na niskie koszty, dywersyfikację i szeroką ofertę funduszy ETF. Są one idealne dla początkujących inwestorów i oferują długoterminowy potencjał inwestycyjny. Stworzenie zdywersyfikowanego portfela powinno być celem każdego inwestora długoterminowego. Fundusze ETF są do tego odpowiednie ponieważ zazwyczaj są znacznie tańsze niż tradycyjne fundusze inwestycyjne a oferują podobne walory inwestycyjne.

Tak, inwestowanie w fundusze ETF ma swoje wady i zaliczyć do nich można choćby opłaty prowizyjne za kupno i sprzedaż czy ryzyko rynkowe, które jest nierozerwalnie związane z inwestowaniem. Inwestowanie w ETF może być również droższe niż inwestowanie w akcje pojedynczych spółek choćby ze względu na opłaty za zarządzanie (TER). Należy również pamiętać, że inwestowanie w ETF - tak jak każda inwestycja - wiąże się z ryzykiem rynkowym. Wycena funduszy ETF zależy również od ogólnych nastrojów rynkowych co sprawia, że pomimo dywersyfikacji i profesjonalnego zarządzania inwestowanie w ETF również może przynieść straty.

Fundusze ETF (exchange-traded funds) to instrumenty finansowe, które funkcjonują podobnie do akcji spółek giełdowych, jednak oferują zdywersyfikowany portfel aktywów oferując przy tym różne strategie inwestycyjne, przy zwykle niskim koszcie (TER). Jako aktywa skierowane głównie do inwestorów długoterminowych, fundusze ETF zazwyczaj odzwierciedlają wyniki indeksów giełdowych (takich jak Nasdaq100, S&P 500, DAX itp.) lub wyniki spółek z określonych sektorów, takich jak technologia, opieka zdrowotna czy produkty konsumenckie.

Alokacja aktywów jest ważna w procesie inwestowania w ETF, ponieważ pomaga zrównoważyć ryzyko i zysk w portfelu inwestycyjnym. Odbywa się to poprzez podział inwestycji na różne klasy aktywów w oparciu o tolerancję na ryzyko, wiedzę i cele inwestora. Może to mieć kluczowe znaczenie dla optymalizacji strategii, ale ważne są również dwie rzeczy. Pierwszą z nich jest długoterminowe podejście do utrzymywania funduszy ETF - czasami nic nie robienie jest lepszą (i efektywną podatkowo) strategią, podobną do filozofii inwestowania Warrena Buffetta. Po drugie, każdy inwestor popełnia błędy. Trudno ich uniknąć. Co więcej, zazwyczaj każdy aktywny inwestor akceptuje większe ryzyko niż inwestor z długoterminowymi celami inwestycyjnymi.

Nie można wybrać i zainwestować w najlepszy fundusz ETF ponieważ przyszłe wyniki inwestycji są nieznane. Najlepszym funduszem ETF będzie ten, który jest najlepiej dopasowany do oczekiwań i preferencji inwestora. Oczywiście, warto zwrócić uwagę na obiektywne wskaźniki takie jak choćby marka dostawcy ETF, koszty związane z utrzymaniem inwestycji w ETF czy wyniki historyczne funduszu. Należy jednak pamiętać, że przeszłe wyniki nie są gwarancją osiągnięcia podobnych wyników w przyszłości dlatego przed inwestycją w ETF warto przeprowadzić własną analizę sytuacji rynkowej oraz konkretnego funduszu.

Najciekawsze fundusze ETF - na które warto zwrócić uwagę?

ETF - inwestowanie w ETF krok po kroku

Inwestowanie w ETF na uran - przewodnik inwestora

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.