📆 Dane o amerykańskim wskaźniku inflacji CPI za kwiecień mają zostać opublikowane dzisiaj o 14:30 czasu polskiego

Rynki czekają na kluczowy makro raport tygodnia – dane dotyczące inflacji CPI za kwiecień, które poznamy o 14:30. Raport będzie uważnie śledzony przez uczestników rynku, ponieważ inflacja jest obecnie kluczowym czynnikiem w procesie decyzyjnym Fedu. Jednak ostatnie dane z amerykańskiej gospodarki były raczej jastrzębie. Rzućmy okiem na to, czego rynki i ekonomiści oczekują od dzisiejszej publikacji.

Czego oczekuje rynek?

Zacznij inwestować już dziś, dzięki wielokrotnie nagradzanej platformie

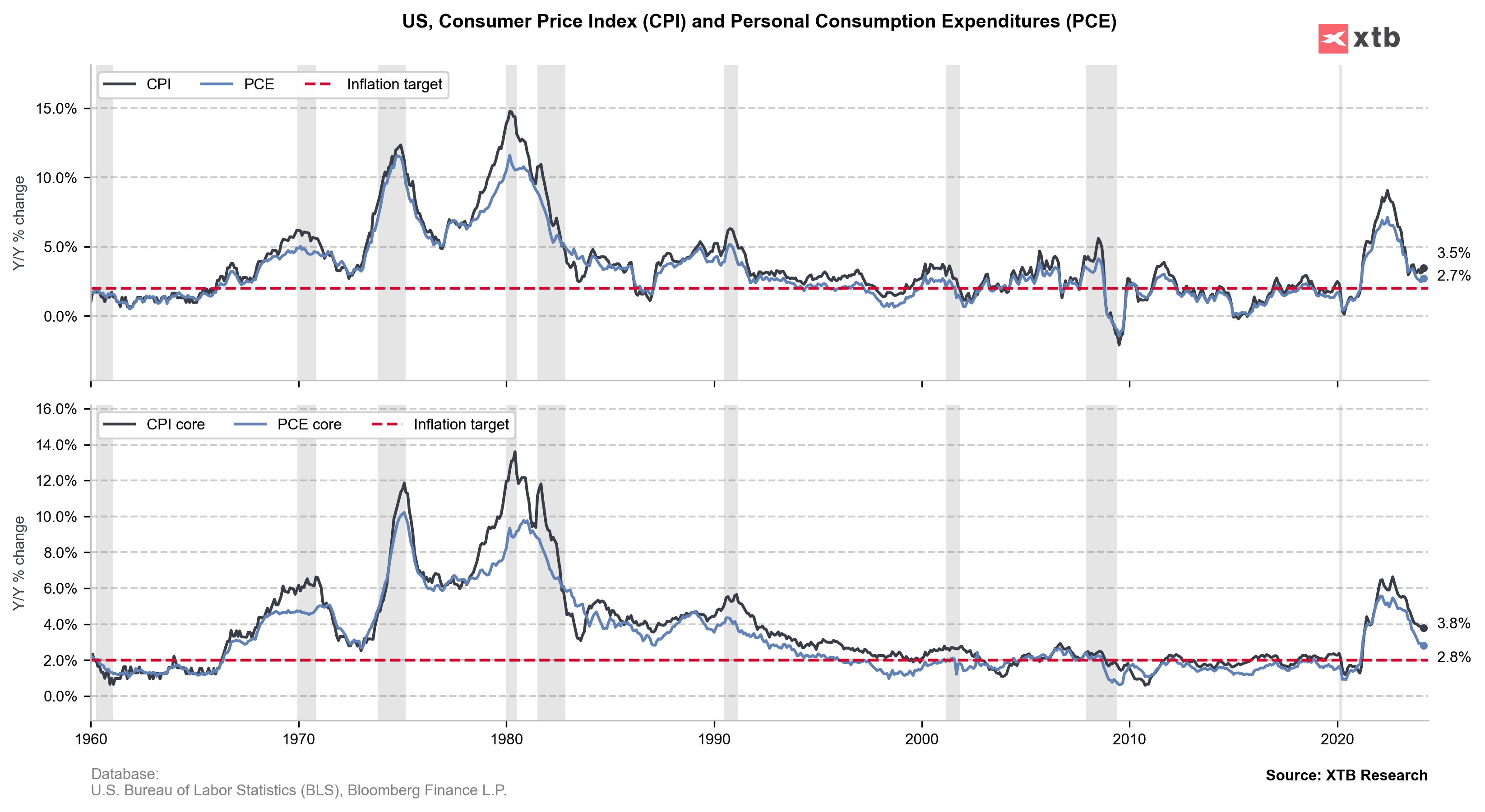

Otwórz konto Pobierz aplikację mobilną Pobierz aplikację mobilnąOczekiwania rynku co wskazują na spowolnienie głównego i bazowego rocznego wskaźnika CPI. Oczekuje się, że główny wskaźnik zwolni z 3,5% do 3,4% w ujęciu rocznym, podczas gdy bazowy wskaźnik ma spaść z 3,8% do 3,6% w ujęciu rocznym. Spowolnienie byłoby mile widziane przez Fed i wspierałoby gołębie oczekiwania dotyczące stóp procentowych. Należy jednak zauważyć, że od początku 2024 roku każdy odczyt wskaźnika CPI zaskakiwał w górę.

Zakres szacunków ekonomistów w sondażu Bloomberga wynosi 3,2-3,5% dla głównego odczytu wskaźnika CPI i 3,5-3,8% dla bazowego odczytu wskaźnika CPI. Oznacza to, że żaden z ponad 40 ankietowanych ekonomistów nie spodziewa się przyspieszenia, co jest pozytywnym aspektem po dwóch miesiącach przyspieszenia inflacji. Niemniej oznacza to również, że reakcja rynku w przypadku niespodziewanego przyspieszenia może być znacząca.

USA, raport inflacyjny CPI za kwiecień:

- Główny (roczny). Oczekiwano: 3,4% r/r. Poprzednio: 3,5% r/r

- Główny (miesięczny). Oczekiwano: 0,4% m/m. Poprzednio: 0,4% m/m

- Bazowy (roczny). Oczekiwano: 3,6% r/r. Poprzednio: 3,8% r/r

- Bazowy (miesięczny). Oczekiwano: 0,3% m/m. Poprzednio: 0,4% m/m

Źródło: Bloomberg Finance LP, XTB Research

Co inne raporty mówią nam o inflacji w USA?

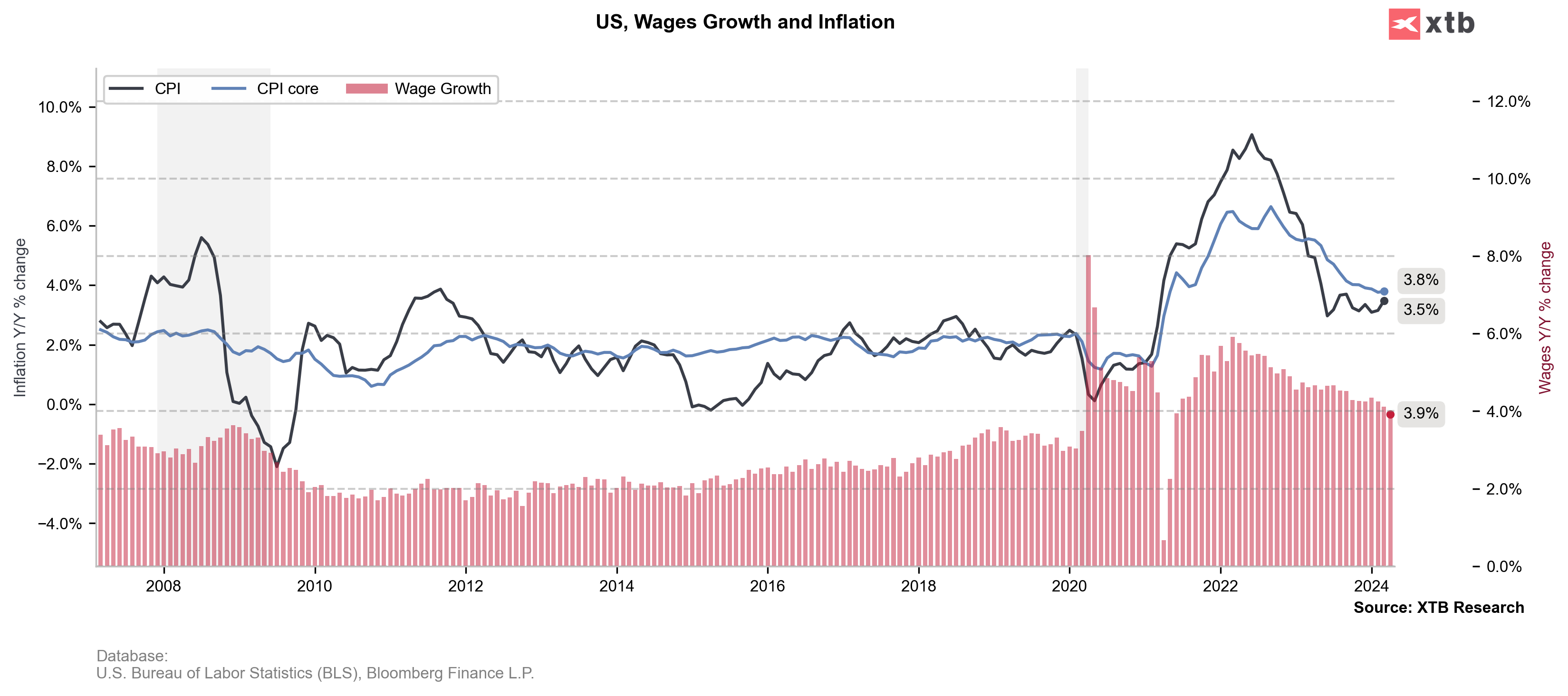

Ostatnie dane ze Stanów Zjednoczonych wydają się potwierdzać pogląd, że inflacja pozostaje argumentem przeciwko obniżkom stóp procentowych. Raport o inflacji PPI za kwiecień, który został opublikowany wczoraj, pokazał wyższy odczyt rocznej bazowej inflacji i wyraźnie przyspieszenie obu miesięcznych wskaźników, choć było to związane z rewizją do niższych poziomów za marzec. Kluczowe są jednak wysokie odczyty subindeksów cenowych ISM oraz wzrost oczekiwań inflacyjnych Uniwersytetu Michigan. Z drugiej strony, dalsze spowolnienie wzrostu płac może pomóc schłodzić inflację usług.

- Główna inflacja PPI w USA przyspieszyła z 1,8% do 2,2% w ujęciu rocznym w kwietniu, zgodnie z oczekiwaniami rynku.

- Inflacja miesięczna wyniosła 0,5% m/m, czyli więcej niż 0,3% m/m oczekiwane przez ekonomistów.

- Bazowa inflacja PPI w USA przyspieszyła z 2,1% do 2,4% w ujęciu rocznym w kwietniu, również zgodnie z oczekiwaniami rynku. Jednak bazowy PPI miesięczny wyniósł 0,5% m/m i również przekroczył oczekiwania ekonomistów (0,2% m/m)

- Subindeks cen w przetwórstwie ISM wzrósł z 55,8 do 60,9 w kwietniu (oczekiwano 55,5)

- Wskaźnik cen w przemysłowym ISM (subindeks cenowy) wzrósł z 55,8 do 60,9 w kwietniu (oczekiwano 55,5).

- Wskaźnik cen w usługowym ISM (subindeks cenowy) wzrósł z 53,4 do 59,2 w kwietniu (oczekiwano 55,0).

- Średnia godzinowa dynamika płac zwolniła z 4,1% do 3,9% w ujęciu rocznym (rok do roku) (oczekiwano 4,0% w ujęciu rocznym). W ujęciu miesięcznym dynamika płac wyniosła 0,2% (miesiąc do miesiąca) (oczekiwano 0,3% miesiąc do miesiąca).

- Oczekiwania inflacyjne Uniwersytetu Michigan na 1 rok wzrosły z 3,2% do 3,5% w maju (oczekiwano 3,2%), a oczekiwania inflacyjne na 5 lat wzrosły z 3,0% do 3,1% (oczekiwano 3,1%).

Źródło: Bloomberg Finance LP, XTB Research

Co dzisiejszy odczyt będzie oznaczał dla Fed?

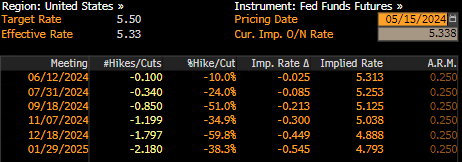

Pierwsza obniżka stóp procentowych przez Fed wydaje się być coraz bardziej odległa. Jeszcze kilka miesięcy temu rynki pieniężne widziały obniżkę stóp w czerwcu jako nie tylko prawdopodobną, ale wręcz pewną. Jednak dane z USA, które napływają od początku 2024 roku, są utrzymane w jastrzębim tonie - wzrost gospodarczy i rynek pracy pozostają silne, a inflacja nadal utrzymuje się powyżej celu Fedu.

Co więcej, komentarze prezesa Fed, Jerome Powella z tego tygodnia dodatkowo sugerują, że obniżka stóp w czerwcu to raczej mrzonka. Powell przyznał, że ostatnie dane nie dają pewności, że inflacja zmierza w kierunku celu, a jego przekonanie do spowolnienia inflacji nie jest już tak mocne, jak na początku roku.

Mimo to, nawet gołębie zaskoczenie w dzisiejszych danych raczej nie skłoni Fedu do obniżki stóp w pierwszej połowie tego roku. Mogłoby to jednak pomóc skierować oczekiwania rynku w stronę września jako terminu pierwszej obniżki. Niemniej jednak, aby Fed nabrał wystarczającej pewności, że inflacja wraca do celu i nadeszła pora na obniżki stóp, potrzebne będzie prawdopodobnie dalsze potwierdzenie w nadchodzących miesiącach. Obecnie rynki pieniężne widzą jedynie około 50% szans na to, że Fed dokona pierwszej obniżki stóp we wrześniu.

Rynek widzi jedynie 50% szans na cięcie stóp we wrześniu. Z drugiej strony łączone prawdopodobieństwo wynosi ponad 80%. Źródło: Bloomberg Finance LP, XTB

Dolar amerykański słabnie przed publikacją wskaźnika CPI

Kurs dolara amerykańskiego najprawdopodobniej doświadczy wzrostu zmienności po opublikowaniu danych o inflacji CPI z USA za kwiecień. Należy również zauważyć, że dane o amerykańskiej sprzedaży detalicznej za kwiecień zostaną opublikowane jednocześnie o 14:30 dzisiaj i również wpłyną na reakcję rynku. USD traci dzisiaj do większości walut i jest najsłabiej radzącą sobie walutą G10 w chwili publikacji. Rzucając okiem na wykres USDJPY na interwale H1, możemy zobaczyć, że para walutowa zatrzymała ostatni ruch wzrostowy i cofnęła się do poziomu zniesienia 23,6% impulsu wzrostowego rozpoczętego 3 maja 2024 roku. Jastrzębie zaskoczenie w danych, a zwłaszcza nieoczekiwane przyspieszenie inflacji, mogłoby pomóc ożywić ruch wzrostowy i pchnąć parę powyżej 156,75.

Źródło: xStation5

Źródło: xStation5

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.