O risco e a volatilidade podem desencorajar muitas pessoas de investir. Mas a história diz-nos que o mercado financeiro pode ser um enorme veículo de riqueza a longo prazo. Por isso, a questão é saber como lidar com o risco e a incerteza do mercado, que estão sempre presentes tanto nos investimentos como nos negócios. O conhecimento profundo da natureza do mercado não é apenas útil. É essencial para os investimentos. Vamos saber mais sobre o assunto.

O risco e a volatilidade podem desencorajar muitas pessoas de investir. Mas a história diz-nos que o mercado financeiro pode ser um enorme veículo de riqueza a longo prazo. Por isso, a questão é saber como lidar com o risco e a incerteza do mercado, que estão sempre presentes tanto nos investimentos como nos negócios. O conhecimento profundo da natureza do mercado não é apenas útil. É essencial para os investimentos. Vamos saber mais sobre o assunto.

Principais conclusões

- A volatilidade do mercado é influenciada por notícias económicas, acontecimentos globais e psicologia dos investidores. Pode ser medida utilizando indicadores como o índice VIX. A construção de uma carteira de investimentos estável exige a diversificação entre classes de ativos, o investimento em rendimento fixo e investimentos alternativos para mitigar os riscos do mercado de ações.

- A volatilidade pode ser arriscada, mas as flutuações do mercado são uma parte regular do investimento. Compreender este facto pode ajudar a manter a calma e a tomar decisões mais informadas. Mantenha-se a par das notícias financeiras e das tendências do mercado, mas evite tomar decisões com base nas emoções. Reagir impulsivamente pode prejudicar qualquer estratégia de investimento. Os investidores devem compreender factores cruciais como a incerteza e o risco de cada decisão de investimento;

- Concentrar-se nos objetivos financeiros a longo prazo e não no desempenho do mercado a curto prazo. Historicamente, o mercado tem mostrado uma tendência para crescer ao longo do tempo. O cálculo da média do custo do dólar, a estratégia de investir regularmente um montante fixo, pode ajudá-lo a comprar mais ações quando os preços estão baixos e menos quando os preços estão altos.

- Lembre-se de que nada é garantido, a menos que o futuro seja desconhecido e que muitos eventos aleatórios atinjam os mercados globais todos os dias. Além disso, outro mercado em baixa é altamente provável no futuro, mas isso não significa que se deva preparar para ele agora e estar sempre na defensiva. A carteira defensiva geralmente tem um desempenho inferior ao de uma exposição mais agressiva durante as corridas de touros. Pensar na diversificação.

Compreender a volatilidade do mercado

A volatilidade é o batimento cardíaco do mercado de ações. O termo "volatilidade do mercado" refere-se à gama de alterações de preços que as ações e outros títulos sofrem ao longo do tempo. É uma expressão do temperamento do mercado, oscilando entre períodos de crescimento rápido e declínio súbito.

Alta volatilidade significa que o preço de um título pode mudar drasticamente durante um curto período em qualquer direção, enquanto baixa volatilidade significa que o preço é relativamente estável. Normalmente, os pânicos de mercado são muito mais voláteis (e mais curtos) do que as tendências dos mercados em alta. É por isso que a volatilidade geralmente aumenta quando os sentimentos dos investidores enfraquecem. É também a razão pela qual o VIX é chamado de "índice do medo", no entanto, ele não mede o medo. Ele mede a expectativa de volatilidade do mercado de ações com base nas opções do índice S&P 500. Mas o que faz com que essas ondas de risco de mercado aumentem e diminuam? E como é que podemos quantificar o seu impacto nos nossos investimentos?

- Catalisadores: A volatilidade do mercado pode ser desencadeada pela divulgação de dados económicos, acontecimentos geopolíticos, mudanças na política fiscal, catástrofes naturais, pandemias, grandes falências, corridas aos bancos, escândalos de investimento e mudanças cíclicas no sentimento dos investidores,

- Volatilidade vs Risco: Embora a volatilidade e o risco estejam intimamente relacionados, não são a mesma coisa. A volatilidade tem a ver com a frequência e a magnitude dos movimentos de preços, enquanto o risco é o potencial de perda de parte ou da totalidade de um investimento.

- Criar oportunidades: Para os investidores e comerciantes experientes, a volatilidade pode apresentar oportunidades para comprar ativos a preços mais baixos ou para vender quando os preços são invulgarmente elevados. Além disso, os investidores e especuladores de curto prazo podem utilizar estratégias de "retorno à média" que medem as anomalias do desvio-padrão

- Impacto nas carteiras: O pico de volatilidade pode afetar o desempenho global das carteiras de investimento. Especialmente se causar o chamado "Chamada de margem" (colapso do capital da Archegos em 2021). A diversificação é uma estratégia fundamental utilizada para mitigar os efeitos negativos da volatilidade, uma vez que distribui o risco por diferentes ativos.

- Longo prazo vs. curto prazo: A volatilidade a curto prazo pode ser inquietante para os investidores, mas a visão dos investimentos numa perspetiva de longo prazo proporciona frequentemente uma imagem mais clara do potencial de crescimento e recuperação.

- Efeitos psicológicos: A volatilidade também pode ter efeitos psicológicos sobre os investidores, levando a vendas de pânico ou excesso de confiança, o que pode prejudicar os resultados do investimento. A disciplina emocional e uma estratégia de investimento bem definida são fundamentais durante os períodos de volatilidade.

- Mas também pode não ser um sinal de problemas: A volatilidade não indica necessariamente que um mercado financeiro ou uma economia estejam em apuros. Os mercados podem ser voláteis tanto durante as subidas como durante as descidas. Além disso, as recessões podem conduzir a uma forte recuperação do mercado.

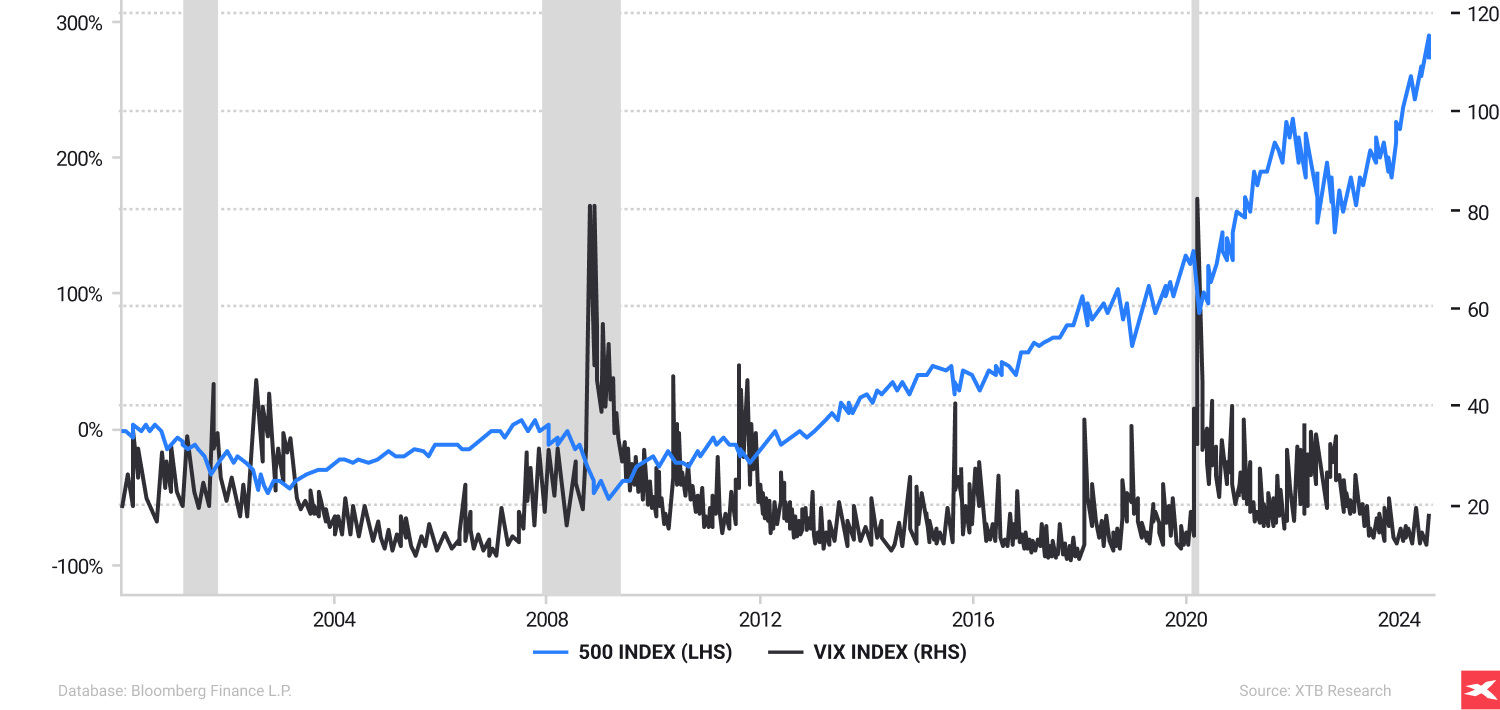

Retorno total do SP500 e índice de volatilidade VIX a partir de 2000

Historicamente, o Índice de Volatilidade CBOE (VIX) subiu juntamente com as tendências de baixa registadas no S&P 500. O VIX é também analisado como uma excelente referência da volatilidade esperada, nos mercados financeiros em geral. O desempenho passado não garante resultados futuros. Fonte: XTB Research, Bloomberg Finance L.P.

Utilização de técnicas de gestão do risco

Navegar nas águas do investimento exige também um conhecimento profundo das técnicas de gestão do risco. Em mercados voláteis, pode ser fundamental para o sucesso do investimento detetar uma oportunidade lucrativa. Não existem fórmulas mágicas, mas algumas estratégias podem apoiar o desempenho global da carteira, limitando o risco de queda. Lembre-se de que os mercados financeiros são criados por reações humanas (compradores e vendedores) a dados e notícias. Essas reações são difíceis de prever. Todos os dias acontecem acontecimentos inesperados no mundo, que podem afetar as avaliações das empresas e a perceção do risco. A incerteza conduz a excessos de mercado - pânico e euforia.

Ordens Stop-Loss

As ordens defensivas são semelhantes a uma rede de segurança, concebida para proteger as suas transacções de caírem demasiado. A definição de um preço específico a que uma ação deve ser vendida, a definição de uma ordem de paragem de venda, bem como as ordens de paragem de perda no mercado de futuros, podem reduzir significativamente o potencial de grandes perdas. Estas ordens funcionam automaticamente, proporcionando paz de espírito e comodidade aos investidores que não podem monitorizar as suas acções diariamente.

- No entanto, nem todos os títulos oferecem ordens stop-loss e, durante períodos de elevada volatilidade, devem ser geridos cuidadosamente para evitar vender com prejuízo devido a flutuações a curto prazo.

- As ordens de trailing stop oferecem uma alternativa dinâmica, ajustando automaticamente o preço de paragem à medida que o preço de mercado flutua, assegurando que os ganhos são bloqueados enquanto as perdas potenciais são minimizadas.

Estratégias de cobertura

As estratégias de cobertura são o equivalente financeiro da proteção contra as intempéries da sua carteira. Utilizando instrumentos como opções e ETFs inversos, os investidores podem proteger os seus investimentos contra as quedas do mercado e até mesmo aumentar os lucros durante períodos de elevada volatilidade. O put de proteção, por exemplo, é um mecanismo de cobertura popular utilizado para proteger contra perdas numa ação ou carteira existente.

Os instrumentos que acompanham o VIX (por exemplo, Amundi S&P 500 VIX Futures Enhanced Roll UCITS ETF Acc) são particularmente úteis em estratégias de cobertura, uma vez que:

- Reflectem a volatilidade do mercado

- Fornecer um barómetro para a necessidade de ajustar a proteção da carteira

- Influenciar o preço das opções

- Permitir que os investidores utilizem prémios temporais mais elevados durante períodos de volatilidade para obterem lucros ou proteção adicionais.

Importante: Diversificação não significa exposição a ações do mesmo sector ou com o mesmo fornecedor. Por exemplo, se um investidor investir em empresas que têm quase 100% das suas fábricas na China, estão todos expostos ao mesmo risco. A diversificação deve significar a recolha de ativos de diferentes sectores, que podem não estar correlacionados ou dar um potencial de cobertura em caso de tentativa de ocorrência de um evento de risco. Como exemplo, podemos utilizar a exposição a empresas tecnológicas, que podem perder com as tensões geopolíticas. Um investidor bem diversificado pode ter também empresas petrolíferas na sua carteira, o que pode limitar as perdas em tecnologia ou mesmo ter um desempenho superior, durante esse período; com um potencial de queda limitado se as tensões geopolíticas diminuírem.

Swing Trading

O swing trading é a estratégia de eleição para quem procura lucrar com os movimentos de preços a curto prazo. Ao identificar potenciais pontos de inversão no mercado, os operadores de swing podem aproveitar as ondas de volatilidade do mercado em seu benefício.

- Indicadores técnicos como as Bandas de Bollinger e o índice de força relativa (RSI), juntamente com uma análise do volume e dos níveis de suporte e resistência, servem de bússola para esta abordagem de negociação.

- Padrões clássicos como topos duplos e triplos, bem como cabeça e ombros, muitas vezes sinalizam reversões de mercado. Os investidores em swing podem explorar estes padrões, particularmente no final da fase de distribuição, para se posicionarem para transações lucrativas.

- É uma estratégia que requer uma boa compreensão das tendências do mercado e a disciplina para atuar no momento certo. Alguns investidores utilizam médias móveis como a EMA200 para reconhecer a tendência e os chamados padrões "death-cross", bem como a distribuição/acumulação de Wyckoff ou a cabeça e ombros sinais técnicos para a inversão da tendência.

Média do custo do dólar

O cálculo da média do custo do dólar serve como uma mão firme nos mares imprevisíveis da volatilidade do mercado. Ao investir consistentemente um montante fixo de dinheiro em intervalos regulares, os investidores podem evitar os perigos do market timing e beneficiar da compra de mais ações quando os preços estão baixos.

- Esta estratégia garante que nem todo o dinheiro é investido em níveis de preços máximos, proporcionando uma abordagem equilibrada para a construção de uma carteira de investimentos ao longo do tempo.

- Este método de investimento oferece uma estrutura disciplinada para capitalizar os preços mais baixos durante as quedas do mercado, suavizando o custo médio por ação ao longo do tempo.

- É uma estratégia particularmente adequada para aqueles que desejam evitar o stress e a incerteza de tentar prever o tempo do mercado, especialmente durante períodos voláteis.

Indicadores económicos

Para seguir um rumo firme, os investidores precisam de se familiarizar com uma série de indicadores económicos que funcionam como estrelas de navegação.

- O Índice de Preços no Consumidor (IPC), as vendas a retalho ou os dados sobre a indústria transformadora e os serviços fornecem informações valiosas sobre a economia e as tendências do mercado. Estes indicadores, incluindo o Dow Jones Industrial Average, vão desde o leading ao lagging, ajudando os investidores a discernir as correntes subjacentes que podem afetar as suas carteiras.

- Em conjunto com outros relatórios económicos, como os dados do mercado de trabalho ou os números das vendas a retalho, estes indicadores podem confirmar tendências que exigem ajustamentos nas estratégias de investimento.

- Ao analisar regularmente estes indicadores económicos no contexto do desempenho do investimento, os investidores podem determinar se os níveis de rendibilidade e de risco estão em conformidade com os seus objectivos. Informações claras e bem apresentadas, como gráficos ou resumos de painéis de controlo, podem facilitar avaliações rápidas e ações decisivas.

Reequilíbrio da carteira

Navegar pelos mares do investimento requer não só definir um rumo, mas também fazer ajustes periódicos para manter a direção desejada. Reequilibrar uma carteira é o ato de realinhar o peso de cada classe de ativos para corresponder à alocação de ativos pretendida. Este processo envolve frequentemente a venda de ativos que cresceram desproporcionalmente e a compra de ativos sub-representados para garantir que a carteira continua a estar alinhada com a tolerância ao risco e os objectivos financeiros de um investidor.

Normalmente, os investidores reequilibram as suas carteiras em intervalos de tempo definidos ou quando a variação percentual dos pesos das classes de ativos atinge um limiar pré-determinado. No entanto, o reequilíbrio não exige necessariamente a venda de ativos existentes; também pode ser efectuado utilizando novos fundos ou dividendos reinvestidos. O reequilíbrio regular não só gere os níveis de risco, como também assegura que os investimentos permanecem em sintonia com os objectivos a longo prazo, ajustando-se às expectativas realistas do mercado, se necessário.

Resumo

À medida que a nossa viagem através da paisagem fluida da volatilidade do mercado chega ao fim, refletimos sobre as principais estratégias que foram traçadas. Compreender e medir a volatilidade dos mercados permite aos investidores anteciparem-se e prepararem-se para os caprichos dos mercados bolsistas. O mercado acionista tem tendência para os excessos: o pânico e a euforia. Ambos se refletem nos preços dos ativos. A construção de uma carteira resiliente através da diversificação e da incorporação de investimentos alternativos e de rendimento fixo cria um baluarte contra as convulsões do mercado. A adoção de uma perspetiva de investimento a longo prazo, sustentada por técnicas de disciplina e de gestão do risco, proporciona um caminho estável através das tempestades das oscilações do mercado.

- Diversifique os seus investimentos em vários tipos de ativos (ações, obrigações, ETF) para reduzir o risco. Pode ajudar a atenuar o impacto de um investimento com fraco desempenho na sua carteira global. Mas geralmente também reduz o potencial de retorno do investimento considerar investir em ativos não correlacionados.

- Avalie a quantidade de risco com que se sente confortável. Esta compreensão orienta as suas escolhas de investimento e ajuda-o a manter a calma durante as quedas do mercado. Além disso, se a sua tolerância ao risco for baixa, a escolha de ativos muito voláteis, como ações de baixa capitalização ou empresas tecnológicas, pode não ser adequada para si. Como Peter Lynch disse uma vez, investir não é apenas uma questão de cérebro, mas também de estômago

- Compreender a volatilidade, que não é arriscada em si mesma. A sua resposta pode torná-la arriscada, pois os preços voláteis atingem psicologicamente. Por outro lado, para os investidores de curto prazo, a volatilidade pode ser arriscada com maior probabilidade de atingir o mecanismo de stop loss ou margin stop out;

- Considerar a estratégia de dollar-coast averaging (DCA), que consiste em investir regularmente um montante fixo de dinheiro, independentemente da situação do mercado, o que pode reduzir o custo médio dos seus investimentos ao longo do tempo.

- Mantenha uma perspetiva a longo prazo e concentre-se nos seus objectivos financeiros a longo prazo. Historicamente, os mercados têm recuperado e crescido ao longo do tempo, pelo que a paciência compensa muitas vezes.

- Manter-se informado e acompanhar as notícias financeiras e as tendências do mercado, mas evitar tomar decisões impulsivas com base em flutuações e emoções de curto prazo

- Utilizar técnicas de gestão do risco, como ordens de paragem de perda e estratégias de cobertura, se for um investidor. Os mercados financeiros são por vezes movidos pela aleatoriedade e não se deixe enganar por ela.

Ao adotar estas estratégias, os investidores podem gerir melhor as suas reações à volatilidade do mercado, tornando-a uma parte do seu percurso de investimento e não um obstáculo. Lembre-se, a volatilidade é uma parte normal do investimento; aceitá-la com uma estratégia bem pensada pode até descobrir oportunidades de crescimento.

FAQ

Emoções como o otimismo, o entusiasmo, o medo e o pânico podem levar a que se compre muito e se venda pouco nos investimentos. Este impacto emocional pode fazer com que os investidores tomem decisões menos corretas e subestimem os riscos, o que acaba por afetar os resultados dos seus investimentos.

Para eliminar a emoção do investimento, diversifique a sua carteira para reduzir o impacto das oscilações do mercado e evite ficar emocionalmente ligado aos seus investimentos.

Um exemplo de investimento emocional é quando os investidores tomam decisões com base no que os outros estão a fazer, como comprar uma determinada ação só porque toda a gente o está a fazer, mesmo que isso não esteja de acordo com o seu plano de investimento a longo prazo.

Os comerciantes diários têm normalmente como objetivo ganhar 1%-2,5% do saldo da sua conta diariamente, mas é importante lembrar que os rendimentos mais elevados implicam riscos mais elevados, o que pode levar a uma conta de negociação rebentada.

Ter um plano de investimento sólido é crucial, pois fornece estrutura e reduz a probabilidade de tomar decisões financeiras impulsivas. Orienta as suas escolhas e ajuda a minimizar a influência emocional.

Existem três formas básicas de incerteza - modal, empírica e normativa. Cada uma delas corresponde a diferentes aspectos do julgamento e do questionamento.

A redução da volatilidade pode ser conseguida através da diversificação dos investimentos em diferentes ativos, o que ajuda a suavizar os rendimentos e reduz os riscos desnecessários. Por outro lado, não existe uma estratégia única e garantida que permita limitar a volatilidade, sem limitar os rendimentos potenciais dos investimentos. A volatilidade é especialmente um dilema para os investidores ativos e depois para os investidores a longo prazo.

A volatilidade do mercado refere-se às flutuações dos preços das ações e é importante que os investidores a compreendam porque indica o nível de risco associado aos investimentos. Compreender a volatilidade ajuda os investidores a prepararem-se para as mudanças do mercado e a navegarem nelas.

As estratégias de diversificação ajudam durante os mercados em baixa, distribuindo os investimentos por diferentes ativos, indústrias e regiões, o que minimiza o impacto de uma recessão em qualquer área individual na carteira global. Isto ajuda a reduzir o risco e a proteger contra perdas significativas.

A adoção de uma perspetiva de investimento a longo prazo proporciona o potencial para retornos compostos, reduz os custos de negociação e, historicamente, aumenta a probabilidade de retornos positivos ao longo do tempo. É uma estratégia benéfica a considerar para objetivos financeiros a longo prazo. Os investidores a longo prazo compreendem a incerteza e não tentam prever o mercado.

Gestão de Risco: Percepções chave para investidores de longo prazo

Como construir um portfólio de ações e ETFs?

O que fazer quando o mercado accionista desvaloriza - Guia de um investidor inteligente

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.