Investimentos na bolsa de valores, criptomoedas, ETFs ou obrigações. Qualquer que seja o investimento é sempre uma questão de controlo do risco, porque a história mostra que os mercados são imprevisíveis. A longo prazo, quase tudo pode acontecer, como o pânico de Wall Street ou a queda das ações de uma determinada empresa. Como se pode proteger disso? Trata-se de investir, com o risco sob controlo.

Está a tentar proteger a sua carteira de investimentos contra riscos potenciais? A gestão do risco de investimento é uma estratégia de defesa no mundo imprevisível dos mercados financeiros. O artigo descreve técnicas e considerações que todos os investidores devem ter em conta. O futuro é desconhecido e o risco é difícil de contar. Como geri-lo e equilibrar o risco com a recompensa? Não existe uma “receita de ouro”... No entanto, a consciência do risco é fundamental, por isso leia o artigo para saber porque é que é tão importante.

Principais conclusões

- Compreender os riscos de investimento é crucial para uma gestão eficaz dos riscos e para se orientar nos mercados financeiros. Um acontecimento do tipo cisne negro influencia a imaginação dos investidores

- O crash de Wall Street pode acontecer quase a qualquer momento e o risco é um elemento de especulação e investimento, desde o início da negociação

- Um futuro incerto indica aos investidores que a gestão do risco é um método crucial para superar o desempenho médio do mercado a longo prazo

- Os investidores que alcançam os melhores resultados são, por vezes, aqueles que correm os maiores riscos. Mas e a longo prazo? Será que vai ter o mesmo desempenho todos os anos?

- A tolerância ao risco de um investidor é moldada por fatores como os objectivos de investimento, o horizonte temporal e o conforto pessoal com a volatilidade

- As estratégias de gestão do risco, incluindo a diversificação, a cobertura, o reequilíbrio da carteira e o acompanhamento dos indicadores de desempenho ajustados ao risco, são vitais para navegar nos mares imprevisíveis dos mercados financeiros.

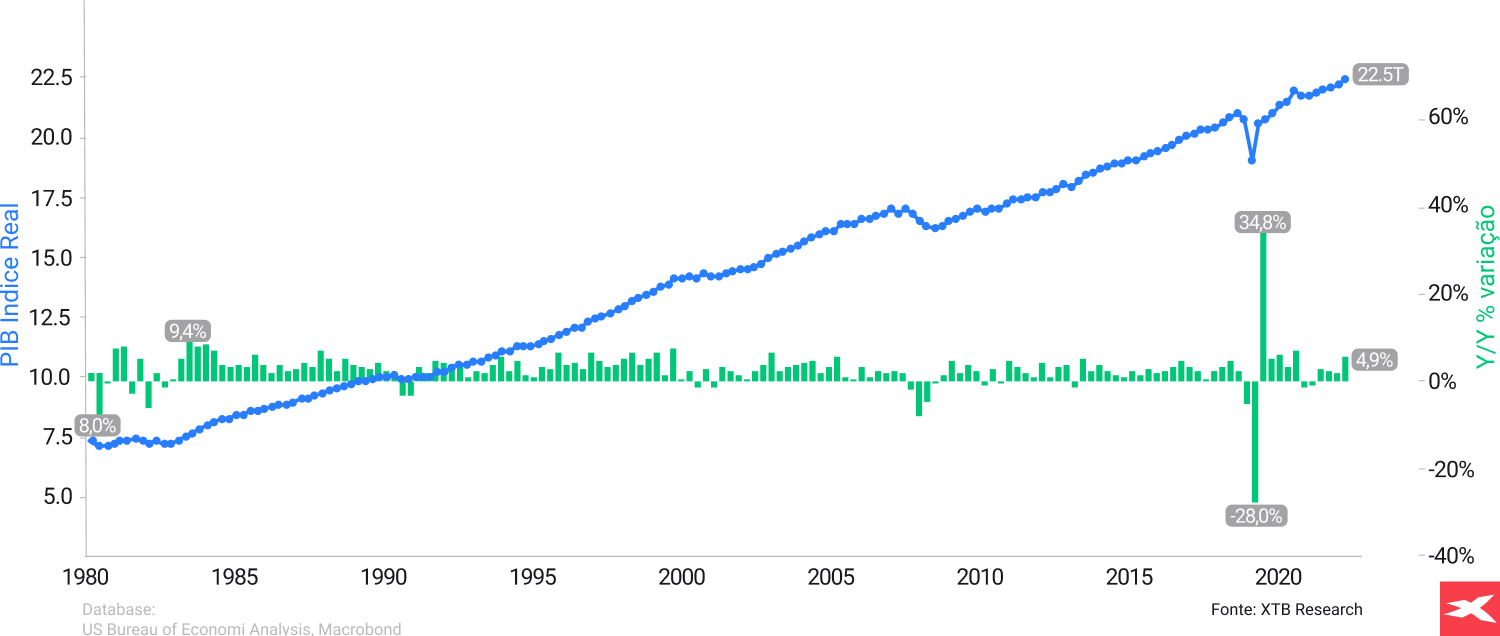

![]() A longo prazo, o mercado de ações está correlacionado com o crescimento económico. Como podemos ver acima, o PIB dos EUA está a aumentar desde a década de 1980, com um ritmo extraordinário. Uma economia forte significa consumidores saudáveis com rendimentos mais elevados, o que é um fator positivo para as margens e os lucros das empresas. Apesar disso, devido à ciclicidade e a acontecimentos imprevisíveis, por vezes as ações têm um desempenho inferior e os sentimentos são muito baixos. Fonte: XTB Research

A longo prazo, o mercado de ações está correlacionado com o crescimento económico. Como podemos ver acima, o PIB dos EUA está a aumentar desde a década de 1980, com um ritmo extraordinário. Uma economia forte significa consumidores saudáveis com rendimentos mais elevados, o que é um fator positivo para as margens e os lucros das empresas. Apesar disso, devido à ciclicidade e a acontecimentos imprevisíveis, por vezes as ações têm um desempenho inferior e os sentimentos são muito baixos. Fonte: XTB Research

Risco e gestão de risco

![Homem jovem a caminhar em equilÃbrio, entre as montanhas, com o céu azul em fundo.]()

- Volatilidade do mercado (pânicos no mercado de ações e outros picos nas variações de preços)

- Alterações económicas (por exemplo, dados macroeconómicos, taxas de juro)

- Questões específicas da empresa ou da mercadoria (por exemplo, ciclo oferta-procura, ganhos trimestrais)

- Acontecimentos aleatórios imprevisíveis (por exemplo, guerras, falhas, catástrofes naturais, acontecimentos do tipo “cisne negro”)

A gestão de riscos envolve o processo de identificação, avaliação e mitigação de riscos potenciais para proteger os investimentos e minimizar o impacto de eventos adversos nos objetivos financeiros. O seu objetivo é equilibrar o risco e a recompensa através da implementação de estratégias para reduzir a incerteza e aumentar a probabilidade de alcançar os resultados desejados. A gestão profissional do risco exige o controlo das emoções.

Entender o risco

Navegar nos mercados financeiros é semelhante a navegar em águas desconhecidas. Uma variedade de riscos espreita sob a superfície, cada um com o potencial de perturbar a sua viagem. Compreender estes riscos é o primeiro passo para traçar uma rota mais segura. Antes de mais, existem algumas regras básicas de gestão de riscos, tais como:

- Não invista mais do que pode perder e nunca o faça com dinheiro emprestado

- Invista uma quantia de dinheiro que não afecte o seu psicológico e o faça sentir-se confortável, apesar da volatilidade do mercado

- Tente não entrar em fases extremas de alta do mercado e de pânico, em que normalmente os investidores cometem erros ou são forçados a vender ou a comprar

- Controle as suas emoções e não se irrite consigo próprio durante os períodos de perdas. Os mercados são difíceis de prever e, a curto prazo, há uma série de fatores imprevisíveis que influenciam os preços dos activos

- Esteja atento à ciclicidade e aos excessos provocados pelas negociações, que podem trazer oportunidades a longo prazo, bem como fracassos agressivos

Eis algumas das principais categorias de riscos a que deve estar atento:

- Risco de mercado: o risco de perder dinheiro devido a alterações no mercado global.

- Risco de crédito: o risco de perder dinheiro devido ao incumprimento de um mutuário.

- Risco de liquidez: o risco de não ser capaz de comprar ou vender um investimento rapidamente e a um preço justo.

- Risco de inflação: o risco de perder poder de compra devido ao aumento dos preços

- Risco cambial: o risco de perder dinheiro devido a flutuações nas taxas de câmbio

Importante: Lembre-se que o sistema da Reserva Federal dos EUA é importante. É como um tipo específico de governo. Afecta os mercados de ações e os mercados estrangeiros, bem como a dívida. O período de declínio esperado é geralmente afetado pelas consequências da política monetária. As empresas, bem como os fundos geridos, são altamente dependentes dos custos de empréstimo e da relação entre a economia e as taxas de juro.

9 aspetos importantes sobre a gestão de risco

![Contexto da avaliação e gestão de riscos.]()

Ao concentrarem-se nos seguintes aspectos da gestão de risco, os investidores podem proteger melhor os seus investimentos e aumentar as suas hipóteses de sucesso financeiro a longo prazo.

- Reconhecer os potenciais perigos ou incertezas que podem afetar os seus investimentos, tais como flutuações do mercado, alterações económicas ou questões específicas das empresas.

- Avaliar o risco através da avaliação da probabilidade e do impacto potencial de cada risco identificado nos seus investimentos. Isto ajuda a definir as prioridades dos riscos em que se deve concentrar e a forma de os abordar.

- Compreender a tolerância ao risco, sabendo quanta incerteza pode suportar confortavelmente nos seus investimentos sem se sentir ansioso ou tomar decisões precipitadas.

- Estabelecer objectivos de investimento, definindo claramente os seus objectivos de investimento, como o crescimento, o rendimento ou a preservação do capital, para orientar as suas decisões de gestão do risco.

- Diversificação, distribuindo os investimentos por diferentes classes de ativos, sectores ou regiões geográficas para reduzir o impacto de qualquer risco individual na sua carteira global. Além disso, a compra de ativos não correlacionados pode aumentar as hipóteses de rendimentos superiores ajustados ao risco

- Pesquisa e estudo através de uma análise exaustiva de potenciais investimentos, incluindo os fundamentos da empresa, as tendências do sector e as condições de mercado, para tomar decisões informadas

- Monitorizar a carteira, acompanhando os investimentos e a evolução do mercado para identificar quaisquer alterações ou novos riscos que possam surgir ao longo do tempo.

- Manter-se informado é estar atualizado sobre notícias financeiras, indicadores económicos e alterações regulamentares que possam ter impacto na estratégia de investimento

- Adaptar-se à mudança e ser flexível de uma forma inteligente; estar disposto a ajustar a estratégia de investimento à medida que as condições de mercado evoluem ou que surgem novos riscos.

5 conselhos para investidores de longo-prazo

- Diversificar a carteira: Distribua os seus investimentos por diferentes classes de ativos, indústrias e regiões geográficas para reduzir o impacto de qualquer risco individual na sua carteira. Isto ajuda a mitigar o risco de perdas significativas de participações individuais.

- Concentre-se nos fundamentos: Invista em empresas com fundamentos sólidos, tais como um desempenho financeiro sólido, vantagens competitivas sustentáveis e equipas de gestão competentes. Dê prioridade ao potencial de crescimento a longo prazo e evite investimentos especulativos impulsionados por tendências de mercado a curto prazo.

- Mantenha-se disciplinado: Mantenha-se fiel à sua estratégia de investimento e evite tomar decisões impulsivas com base nas flutuações do mercado a curto prazo. Mantenha uma perspetiva de longo prazo e resista ao impulso de reagir de forma exagerada à volatilidade ou ao ruído temporário do mercado.

- Reveja a carteira de vez em quando: Reveja periodicamente os seus investimentos para garantir que estão alinhados com os seus objetivos financeiros a longo prazo e com a sua tolerância ao risco. Reequilibre a sua carteira, se necessário, para manter a diversificação e responder a quaisquer alterações nas condições de mercado ou circunstâncias pessoais.

- Mantenha os custos de investimento baixos: Minimize os custos de investimento, tais como taxas, comissões e impostos, uma vez que estes podem corroer os seus rendimentos ao longo do tempo. Considere fundos de índice de baixo custo ou fundos negociados em bolsa (ETFs) para uma exposição alargada ao mercado a um custo mais baixo.

5 conselhos para investidores de curto-prazo

- Gerir o tamanho das posições: Limite o tamanho das suas posições a uma pequena percentagem da sua carteira global para mitigar o impacto de transacções individuais que correm mal. Evite arriscar demasiado capital numa única transação, uma vez que as perdas podem aumentar rapidamente em transações de curto prazo.

- Defina ordens de defesa: Utilize ordens stop-loss para vender automaticamente um título se este atingir um nível de preço pré-determinado, limitando as perdas potenciais em transações perdedoras. A implementação de ordens stop-loss ajuda a impor disciplina e evita a tomada de decisões emocionais.

- Cumpra o plano: Desenvolva um plano de negociação claro com pontos de entrada e saída predefinidos, rácios de risco-recompensa e objetivos de lucro. Cumpra rigorosamente o seu plano e evite desviar-se dele com base em emoções ou impulsos.

- Mantenha-se informado: Mantenha-se atualizado sobre as notícias do mercado, os dados económicos e os principais indicadores técnicos relevantes para a sua estratégia de negociação. Estar bem informado ajuda-o a tomar decisões informadas e a adaptar-se rapidamente às mudanças nas condições do mercado.

- Pratique a gestão do risco: Dê prioridade à preservação do capital, limitando o montante do risco por transação e mantendo um rácio risco-recompensa favorável. Evite perseguir perdas ou alavancar excessivamente as suas posições, uma vez que estes comportamentos podem levar a perdas significativas em transacções de curto prazo.

Risco e recompensa

![Empresário a equilibrar o conceito de negociação entre recompensa e risco no cimo de uma montanha.]()

Rácio de risco-recompensa

O rácio risco-recompensa é um conceito simples, mas poderoso, utilizado no investimento e na gestão de risco. Não é o Santo Graal do investimento, mas mede a recompensa potencial de um investimento em relação ao montante do risco assumido. Eis uma explicação simples:

Imagine que está a considerar duas oportunidades de investimento diferentes: O investimento A e o investimento B.

- O investimento A oferece-lhe a possibilidade de obter um rendimento elevado, mas tem um nível de risco mais elevado.

- O investimento B oferece-lhe um potencial de retorno mais baixo, mas tem um nível de risco mais baixo.

O rácio risco-recompensa ajuda-o a avaliar qual a oportunidade de investimento mais atractiva, comparando a recompensa potencial com o montante de risco envolvido. Por exemplo, se o investimento A oferece uma rendibilidade potencial de 20% com um nível de risco com que se sente confortável, enquanto o investimento B oferece uma rendibilidade potencial de 10% com um risco mínimo. Então, deve calcular o rácio risco-recompensa para cada investimento:

- Para o investimento A, o rácio risco-recompensa seria 20% de retorno potencial dividido pelo nível de risco.

- Para o investimento B, o rácio risco-recompensa seria 10% da rendibilidade potencial dividida pelo nível de risco.

Um rácio risco-recompensa mais elevado indica que a recompensa potencial supera o montante do risco assumido, tornando o investimento mais atrativo. Por outro lado, um rácio risco-recompensa mais baixo sugere que a recompensa potencial pode não justificar o nível de risco envolvido.

Em última análise, o rácio risco-recompensa ajuda os investidores a tomar decisões informadas, considerando tanto os ganhos como as perdas potenciais associados a uma oportunidade de investimento. É uma ferramenta fundamental na gestão do risco, permitindo aos investidores avaliar o compromisso entre o risco e a recompensa e escolher investimentos que se alinham com os seus objetivos e tolerância ao risco.

Tolerancia ao risco

Tal como cada navio é concebido para resistir a diferentes intensidades de tempestade, cada investidor tem um nível diferente de risco que está disposto a aceitar. Esta é a sua tolerância ao risco. É moldada por uma multiplicidade de factores, desde os seus objectivos financeiros, condições de vida, saúde e relações até à sua experiência de investimento. Avaliar a sua tolerância ao risco e identificar os riscos é semelhante a compreender as capacidades da sua embarcação, um passo crucial antes de se lançar ao mar dos investimentos.

Objetivos do investimento

Os seus objectivos de investimento são a sua bússola, orientando o seu percurso no mar dos investimentos. Quer esteja a navegar para a reforma, a poupar para uma casa ou a acumular riqueza, estes objectivos moldam a sua tolerância ao risco. Determinam o grau de agressividade ou de conservadorismo que deve ter, orientando a sua carteira tanto em águas calmas como em mares tempestuosos.

O horizonte temporal

A duração da sua viagem de investimento, o seu horizonte temporal, é outro fator crítico que influencia a sua tolerância ao risco. Os investidores de curto prazo, semelhantes a marinheiros de curta distância, preferem frequentemente investimentos mais seguros e mais conservadores. Em contrapartida, os que estão numa viagem de longo prazo têm a vantagem do tempo, o que lhes permite resistir às tempestades do mercado e expor-se a mais riscos em busca de rendimentos mais elevados.

Conforto pessoal

No mar dos investimentos, o seu conforto pessoal com a incerteza e a volatilidade é como as suas pernas de marinheiro. É um fator psicológico que desempenha um papel crucial na determinação da sua tolerância ao risco. Alguns investidores conseguem enfrentar as tempestades do mercado sem perder o equilíbrio, enquanto outros preferem águas mais calmas. Compreender o seu nível de conforto pessoal face aos riscos de investimento é crucial para uma experiência de navegação tranquila.

Como gerir o risco?

![Conceito de Internet, negócio, tecnologia e rede. Conceito de gestão e avaliação de riscos para investimentos empresariais]() À medida que se torna um marinheiro experiente no mundo do investimento, pode empregar técnicas avançadas de gestão de risco para navegar melhor nos mares financeiros. Estas técnicas, tal como um sistema de navegação sofisticado, podem ajudá-lo a evitar riscos potenciais e a capitalizar as oportunidades. Vamos explorar algumas dessas técnicas.

À medida que se torna um marinheiro experiente no mundo do investimento, pode empregar técnicas avançadas de gestão de risco para navegar melhor nos mares financeiros. Estas técnicas, tal como um sistema de navegação sofisticado, podem ajudá-lo a evitar riscos potenciais e a capitalizar as oportunidades. Vamos explorar algumas dessas técnicas.

Estratégias de Hedging (cobertura)

As estratégias de cobertura são como um seguro para a sua viagem de investimento. Envolvem a utilização de instrumentos financeiros como os futuros para se proteger contra potenciais perdas. É como fazer um seguro para a sua carga; se houver uma tempestade e perder parte dela, o seu seguro ajuda a mitigar a perda.

Rebalanceamento do Portfolio

O reequilíbrio da carteira é como ajustar as suas velas para manter o seu rumo. Envolve o ajuste das suas estratégias de investimento para se alinharem com a sua alocação de ativos alvo. Especialmente se as correntes das condições de mercado o desviarem da rota. O reequilíbrio regular garante que está no bom caminho para chegar ao seu destino de investimento.

Indicadores de desempenho ajustado ao risco

Os indicadores de desempenho ajustados ao risco são como as ferramentas de navegação que o ajudam a avaliar o grau de risco da sua viagem. As métricas, como o rácio de Sharpe e o rácio de Treynor, ajudam-no a avaliar o risco que os seus investimentos comportam em comparação com uma base de investimentos de baixo risco. Estas ferramentas orientam-no na tomada de decisões informadas sobre o seu percurso de investimento.

Diversificação

Como diz o velho ditado, “não ponha todos os ovos no mesmo cesto”. Em termos de investimento, isto traduz-se em diversificação. É uma estratégia fundamental de gestão de riscos que envolve a distribuição dos seus investimentos por uma gama de produtos e mercados, reduzindo a dependência do desempenho de um único investimento. Pense nisso como se estivesse a navegar com uma frota de navios em vez de apenas um, proporcionando-lhe uma proteção contra potenciais perdas. Mas lembre-se que a diversificação também pode limitar os seus potenciais ganhos de investimento.

Alocação de ativos

A alocação de ativos é como distribuir a sua carga pela sua frota de navios, uma prática vital na gestão do risco de investimento. Diferentes tipos de carga (investimentos) acarretam riscos e recompensas diferentes. Por exemplo, as ações podem ser arriscadas, mas oferecem rendimentos elevados, enquanto as obrigações são estáveis com rendimentos moderados.

A forma como distribui a sua carga (a sua alocação de ativos) deve refletir a sua tolerância ao risco e os seus objectivos de investimento.

Diversificação dos setores

A diversificação de setores é semelhante à distribuição da sua frota por diferentes rotas comerciais. Cada sector, tal como cada rota, tem o seu próprio conjunto de oportunidades e desafios. Ao diversificar os seus investimentos em diferentes sectores, reduz a sua exposição aos riscos específicos de um único sector, protegendo a sua frota contra as quedas de um sector individual.

Diversificação geográfica

A diversificação geográfica é como navegar a sua frota para várias regiões e países. Tal como as diferentes regiões têm diferentes oportunidades e riscos comerciais, os diferentes mercados também têm as suas condições e riscos económicos únicos. Ao investir globalmente, pode proteger a sua carteira contra riscos específicos de cada país e participar nas histórias de crescimento de várias economias, incluindo a economia mundial.

Análise do mercado

Neste caso, a análise do mercado é como estudar os padrões climáticos e as correntes marítimas. Manter-se informado sobre as tendências do mercado, os indicadores económicos e a produção industrial ajuda-o a antecipar as mudanças e a tomar decisões de investimento mais informadas. É como saber quando se aproxima uma tempestade ou quando os ventos são favoráveis à navegação.

Fazer ajustamentos às suas estratégias de investimento é como alterar a sua rota com base na mudança das condições meteorológicas e das correntes marítimas. Implica ter em conta as alterações na tolerância ao risco pessoal, nos objectivos financeiros e nas condições de mercado. Tal como um bom marinheiro se adapta ao mar, um bom investidor adapta-se ao mercado.

Resumo

A gestão do risco nos investimentos é o processo de identificação, avaliação e atenuação dos riscos potenciais. Os investidores fazem-no para proteger o capital e atingir os objectivos de investimento. Implica compreender os vários tipos de riscos que podem afetar os investimentos, como o risco de mercado, o risco de crédito, o risco de liquidez e o risco operacional.

- Compreender o risco é fundamental para ambos: gestão financeira ativa e investimentos passivos a longo prazo. Os investidores devem lembrar-se de que as ações, as matérias-primas e as criptomoedas são mercados orientados para as negociações, que suportam pânicos e euforias que acabam por conduzir à subvalorização e à sobrevalorização dos ativos

- Todos os que decidem investir aceitam o risco e a melhor maneira de o fazer é fazê-lo conscientemente. Não é possível não arriscar nada no mercado e tentar ganhar dinheiro sem correr riscos. Os investidores devem considerar o risco como o ponto-chave de qualquer decisão de investimento devido ao enorme papel da incerteza e dos acontecimentos imprevisíveis que afetam a psicologia dos preços e dos investidores

- De acordo com investidores como Howard Marks e a Wharton School, os resultados não dizem nada sobre a qualidade de uma determinada decisão de investimento. O mais importante é o processo e as escolhas do investidor a longo prazo, em que o papel da aleatoriedade se torna limitado

- As estratégias eficazes de gestão do risco incluem a diversificação, a investigação exaustiva, a definição de objectivos de investimento, a manutenção de uma perspetiva de longo prazo e a aplicação de técnicas de redução do risco, como a cobertura de riscos.

- Ao gerir os riscos de forma proactiva, os investidores podem minimizar a probabilidade de perdas e aumentar a probabilidade de atingir os seus objectivos de investimento ao longo do tempo. Mas o risco não é algo contabilizável.

- Os investidores a longo prazo podem ter em conta outros factores de risco que não os day traders ou os especuladores. A volatilidade pode ser arriscada para os investidores de curto prazo, mas os investidores a longo prazo podem não ver uma maior volatilidade como um fator de risco (desde que não afete a sua psicologia). Os investidores profissionais podem utilizar técnicas matemáticas avançadas, como a simulação de Monte Carlo ou a análise de regressão.

- A regra básica da gestão do risco diz que o controlo das emoções é crucial. A entrada nos mercados durante as fases extremas das bull runs (ganância) e a venda de ativos durante os pânicos (medo) foram, em grande medida, preconceitos cognitivos durante os últimos cem anos da história dos mercados financeiros. Por outro lado, tentar prever as fases extremas do mercado pode levar ao fracasso do investimento.

![SÃmbolo de perguntas frequentes. Conceito de palavras FAQ perguntas mais frequentes em blocos sobre uma bela mesa cinzenta fundo cinzento.]()

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.

A longo prazo, o mercado de ações está correlacionado com o crescimento económico. Como podemos ver acima, o PIB dos EUA está a aumentar desde a década de 1980, com um ritmo extraordinário. Uma economia forte significa consumidores saudáveis com rendimentos mais elevados, o que é um fator positivo para as margens e os lucros das empresas. Apesar disso, devido à ciclicidade e a acontecimentos imprevisíveis, por vezes as ações têm um desempenho inferior e os sentimentos são muito baixos. Fonte: XTB Research

A longo prazo, o mercado de ações está correlacionado com o crescimento económico. Como podemos ver acima, o PIB dos EUA está a aumentar desde a década de 1980, com um ritmo extraordinário. Uma economia forte significa consumidores saudáveis com rendimentos mais elevados, o que é um fator positivo para as margens e os lucros das empresas. Apesar disso, devido à ciclicidade e a acontecimentos imprevisíveis, por vezes as ações têm um desempenho inferior e os sentimentos são muito baixos. Fonte: XTB Research

À medida que se torna um marinheiro experiente no mundo do investimento, pode empregar técnicas avançadas de gestão de risco para navegar melhor nos mares financeiros. Estas técnicas, tal como um sistema de navegação sofisticado, podem ajudá-lo a evitar riscos potenciais e a capitalizar as oportunidades. Vamos explorar algumas dessas técnicas.

À medida que se torna um marinheiro experiente no mundo do investimento, pode empregar técnicas avançadas de gestão de risco para navegar melhor nos mares financeiros. Estas técnicas, tal como um sistema de navegação sofisticado, podem ajudá-lo a evitar riscos potenciais e a capitalizar as oportunidades. Vamos explorar algumas dessas técnicas.