As ações e os ETFs podem ser amigos de qualquer investidor a longo prazo. Começar a criar uma carteira de investimentos pode ser um desafio. O nosso guia sobre como criar uma carteira de investimentos foi concebido para desmistificar o processo. Com passos concretos e concretizáveis, aprenderá a iniciar uma estratégia de investimento resiliente e a construir riqueza ao longo do tempo.

As ações e os ETFs podem ser amigos de qualquer investidor a longo prazo. Começar a criar uma carteira de investimentos pode ser um desafio. O nosso guia sobre como criar uma carteira de investimentos foi concebido para desmistificar o processo. Com passos concretos e concretizáveis, aprenderá a iniciar uma estratégia de investimento resiliente e a construir riqueza ao longo do tempo.

Criar uma carteira de investimentos pode ser desafiante, por isso, o nosso guia sobre como criar um portfólio de investimentos foi concebido para desmistificar todo o processo de uma forma simples, fornecendo as ferramentas necessárias para definir os seus objetivos financeiros e compreender a sua tolerância ao risco. Assim, como a melhor combinação de ativos para um bom crescimento. O nosso guia contém os passos concretos que ensinam os alicerces de uma estratégia de investimento resiliente, de forma a resistir às mudanças e volatilidade do mercado ao longo do tempo.

O investimento em ações e ETFs pode proporcionar aos investidores um rendimento maior, não podendo ser comparado a outro ativo. Contudo, os preços destes ativos são altamente voláteis e considerados mais arriscados. Por isso, é importante compreender os riscos para conseguir tirar partido da tendência de subida do mercado de ações a longo prazo.

Principais pontos-chave

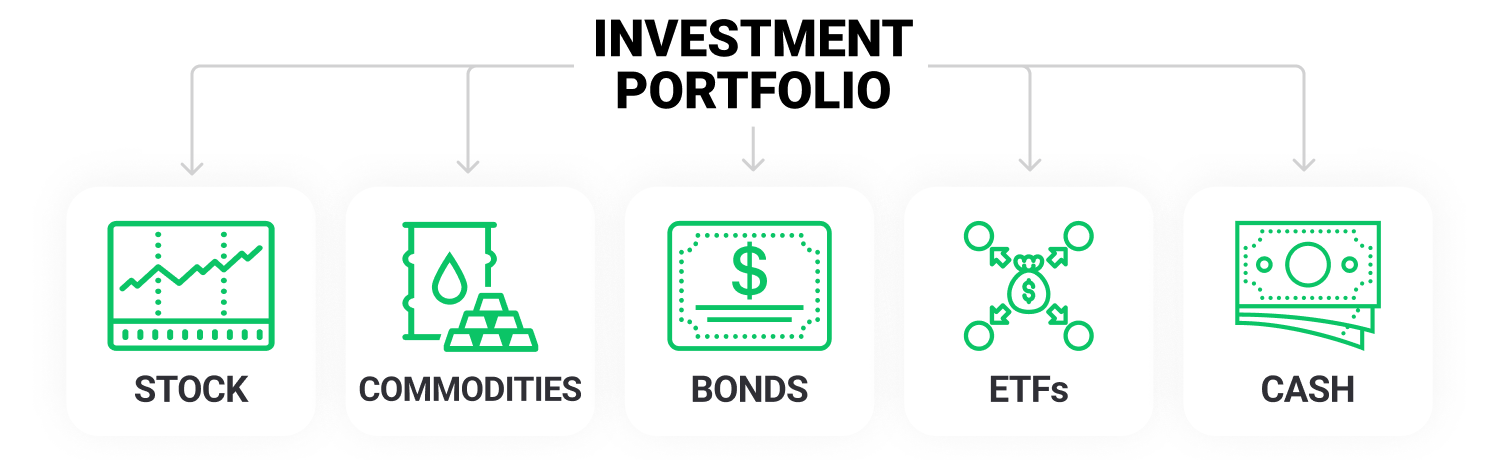

- Uma carteira de investimentos deve ser diversificada em diferentes classes de ativos, como ações, obrigações, futuros, matérias-primas e cash , para reduzir o risco e otimizar os rendimentos. Sublinhando a importância de compreender o papel de cada ativo e a forma como responde às condições do mercado.

- Os investidores devem definir objetivos financeiros claros, avaliar a sua tolerância ao risco e ter em conta o seu horizonte temporal para elaborar uma simulação estratégica de ativos, equilibrando o crescimento e a segurança da sua carteira de acordo com os seus objetivos de investimento e preferência pelo risco.

- Uma questão eficaz da carteira de investimentos envolve um reequilíbrio regular, ter uma perspectiva a longo prazo e ir navegando pela volatilidade do mercado, compreendendo as implicações fiscais associadas e, eventualmente, ter aconselhamento profissional para otimizar o crescimento da sua carteira.

Compreender os fundamentos da carteira de investimentos

Navegar no mercado de ações sem compreender os fundamentos de uma carteira de investimentos é como tentar ler um livro numa língua que não se compreende. Uma carteira de investimentos é um conjunto de investimentos financeiros como:

- ações

- matérias-primas

- obrigações

- ETFs

- dinheiro

Para reduzir o risco e maximizar os rendimentos, estes investimentos devem ser meticulosamente selecionados e diversificados em várias classes de ativos. Como se cada ativo fosse um instrumento que desempenhasse um papel numa sinfonia financeira. A diversificação é um elemento-chave em qualquer estratégia de investimento. Em termos financeiros, investir em diferentes classes de ativos, tais como ações, obrigações e mercados monetários é a melhor forma de diversificar a sua carteira e distribuir os seus investimentos por diferentes oportunidades. Compreender a correlação entre as diferentes classes de ativos e a forma como respondem às condições de mercado é vital para uma estratégia de diversificação eficaz.

Definir os objetivos financeiros

Já deu por si perdido no caminho sem destino? O mesmo pode acontecer quando os seus objetivos financeiros não estão definidos no seu percurso de investimentos. Definir um objetivo financeiro antes de decidir a sua estratégia de investimentos é crucial para obter resultados com sucesso. O seu objetivo financeiro será como uma estrela guia, orientando-o para os investimentos mais adequados em termos de risco e prazo.

Imagine que estabelece um objetivo financeiro de poupar $1,000,000. Decide investir $10,000 (por ano) durante 29 anos, aguardando uma rentabilidade anual de 8%. Este objetivo claro vai orientar a sua estratégia de investimento e ajudá-lo a mantê-la a longo prazo. O estabelecimento destes objetivos são essenciais principalmente para jovens adultos, numa altura em que é importante reforçar e desenvolver a paciência durante os seus investimentos e avaliar regularmente o seu progresso para evitar decisões premeditadas.

Avaliação da tolerância ao risco

Sente-se mal disposto quando anda numa montanha-russa? Ou gosta da adrenalina? A sua reação a uma montanha-russa é semelhante à sua resposta emocional ao risco de investimento. A sua tolerância ao risco reflete a sua capacidade emocional para lidar com as quedas do mercado. Determina até que ponto se sente confortável com o potencial de flutuações do mercado. Trata-se de perceber qual o nível de risco financeiro que consegue suportar.

Os principais fatores a considerar para determinar a sua tolerância ao risco:

- Idade

- Rendimentos

- Tempo até a reforma

- Reação emocional às mudanças do mercado

Compreender a sua tolerância ao risco ajuda-o a fazer escolhas de investimento informadas e a manter-se fiel à estratégia de investimento escolhida quando confrontado com as flutuações do mercado. Se conseguir suportar a montanha-russa dos investimentos de risco mais elevado, poderá ser recompensado com rendimentos mais elevados.

O Papel do Horizonte Temporal no Investimento

O tempo é um fator fundamental no investimento. O seu horizonte temporal desempenha um papel significativo na definição da sua estratégia de investimento. Investir com uma compreensão clara do seu horizonte temporal implica saber quanto tempo falta para atingir os seus objetivos financeiros. Por exemplo, se estiver a poupar para o fundo da faculdade de um filho, o seu horizonte temporal pode ser de 10 anos. Se estiver a investir para a reforma, o seu horizonte temporal pode ser de 30 anos ou mais.

Os investidores com um horizonte temporal mais alargado podem dar-se ao luxo de correr mais riscos. Podem adaptar a sua afetação de ativos de modo a incluir uma proporção mais elevada de ações ou outros investimentos de risco mais elevado, que têm potencial para obter rendimentos mais elevados, mas que podem sofrer uma maior volatilidade a curto prazo. Os investidores a longo prazo podem beneficiar da tendência histórica de subida do mercado de ações e têm a vantagem de não precisarem de acompanhar ativamente as flutuações do mercado a curto prazo

Elaborar o Plano de Alocação de Ativos

Equipado com objetivos financeiros claros, uma compreensão da sua tolerância ao risco e um horizonte temporal bem definido, está agora pronto para elaborar o seu plano de afetação de ativos. A alocação de ativos é o processo de divisão dos seus investimentos entre diferentes tipos de ativos, tais como:

- ações

- obrigações

- imóveis

- dinheiro

- matérias-primas

numa carteira para reduzir o risco e alinhar-se com os objetivos de investimento. É como planear uma dieta equilibrada para atingir os seus objetivos de saúde.

A composição da sua carteira de investimentos é influenciada pela sua tolerância ao risco. Eis alguns factores a considerar:

- Os investidores conservadores podem preferir obrigações e ações com dividendos.

- Os investidores com maior tolerância ao risco podem optar por ações de crescimento devido ao seu perfil de maior risco e maior rendibilidade.

- A diversificação entre várias classes de ativos é uma estratégia crucial para gerir o risco, especialmente em condições de mercado incertas.

Equilíbrio entre crescimento e segurança

Encontrar um equilíbrio entre crescimento e segurança na sua carteira é como andar na corda bamba. De um lado, temos as ações de crescimento que podem subir rapidamente, mas que também implicam um risco mais elevado. Por outro lado, existem investimentos mais seguros, como as obrigações, que oferecem rendimentos estáveis ao longo do tempo. As ações de crescimento são ideais para investidores com uma elevada tolerância ao risco ou para aqueles que têm uma estratégia de longo prazo de, pelo menos, três a cinco anos.

O equilíbrio da sua carteira evolui com o tempo. Enquanto jovem investidor, a afetação inicial da sua carteira pode inclinar-se mais para ações e ETFs orientados para o crescimento, que são melhores para as fases iniciais do investimento devido ao período de recuperação mais longo disponível. À medida que envelhece, pode dar por si a inclinar-se mais para obrigações e ativos de rendimento fixo para diminuir a volatilidade da carteira.

Incorporar Títulos de Rendimento Fixo

Os títulos de rendimento fixo, como as obrigações, são as tartarugas na corrida contra as lebres das ações de crescimento. Podem não ter grandes ganhos, mas proporcionam rendimentos estáveis ao longo do tempo. As obrigações são empréstimos a empresas ou governos que são reembolsados ao longo do tempo com juros e são considerados investimentos mais seguros do que as ações com rendimentos mais baixos.

Os investimentos de rendimento fixo, como as obrigações, flutuam menos do que outros tipos de investimentos e oferecem a vantagem de um pagamento regular em dinheiro. Proporcionam uma fonte de rendimento relativamente previsível e segura. O investimento em rendimento inclui frequentemente obrigações e ações que pagam dividendos. No entanto, os riscos do investimento em rendimentos fixos incluem a possibilidade de cortes nos dividendos das ações e rendimentos pouco atrativos das obrigações que podem não ultrapassar a inflação.

Investimentos Alternativos

Para além dos domínios tradicionais das ações e das obrigações, existe o mundo dos investimentos alternativos. Estes investimentos, como as participações privadas, os metais preciosos e as criptomoedas, oferecem uma camada adicional de diversificação a uma carteira.

Os chamados produtos de investimento em Bitcoin (ETP) são uma das formas possíveis de ganhar exposição à Bitcoin. Os investidores podem optar por investir nesses produtos, como as notas negociadas em bolsa da Bitcoin (ETN), como a Van Eck Bitcoin ETN ou a BTC etc. Bitcoin Exchange Traded Crypto ETN, para ganharem exposição à Bitcoin. Tecnicamente, o investimento em ETNs é semelhante ao dos ETFs.

A expansão da presença geográfica de uma carteira de investimentos ajuda a captar múltiplas oportunidades e a atenuar a tendência do país de origem.

Selecionar o Veículo de Investimento certo

Tal como um carpinteiro tem uma caixa de ferramentas cheia para tarefas diferentes, como investidor, tem que ter uma variedade de veículos de investimento à sua disposição. Estes veículos, como os fundos de investimento, os ETFs e as ações individuais, têm as suas próprias vantagens e podem ser utilizados de acordo com a sua estratégia e objetivos de investimento.

Os fundos mútuos e os ETFs têm caraterísticas e vantagens diferentes:

- Os ETFs ou outros ETPs, como os ETNs, são normalmente geridos de forma passiva e podem ser transacionados como ações.

- Os ETFs proporcionam a flexibilidade de serem transacionados como ações e podem ser um veículo de baixo custo para conseguir a diversificação da carteira.

- O investimento em fundos de ações exige menos esforço de acompanhamento e gestão do que a detenção de ações individuais.

- Os fundos de ações oferecem rendimentos estáveis e proporcionam um rendimento médio ponderado de todas as empresas incluídas no fundo.

Fundos Mútuos: Diversificação Simplificada

Os fundos mútuos são como um buffet no restaurante. Oferecem uma grande variedade de investimentos num único local, geridos por um gestor de fundos profissional, proporcionando aos investidores uma carteira diversificada. Pode escolher entre fundos geridos ativamente, que visam superar o desempenho do mercado através da seleção de especialistas, e fundos de índice, que seguem um índice de referência.

Os fundos geridos de forma passiva ou as carteiras preconcebidas por especialistas oferecem uma solução de investimento que poupa tempo aos indivíduos que preferem não se dedicar a uma investigação exaustiva.

Fundos Negociados em Bolsa: Flexibilidade e Controlo

Os Fundos Negociados em Bolsa (ETFs) são como menus “à la carte” num restaurante. Oferecem a flexibilidade de construir uma carteira diversificada que pode acompanhar vários índices do mercado de ações. O investimento passivo, que tem por objetivo reproduzir os rendimentos de um índice do mercado de ações, é uma estratégia fundamental facilitada por muitos ETFs.

A implementação de uma estratégia de compra e manutenção com ETFs baseados em índices pode ser uma abordagem simples e eficaz para o sucesso do investimento a longo prazo. Trata-se de fazer uma escolha estratégica do menu e de a manter, em vez de mudar constantemente de prato.

Ações individuais: Vantagens da propriedade direta

Investir diretamente em ações individuais dá-lhe uma sensação de propriedade. É proprietário de uma parte da empresa e pode colher benefícios como os dividendos, que são os lucros da empresa distribuídos aos acionistas. As empresas de topo pagam por vezes 3 ou 4 por cento por ano em dividendos.

O investimento em ações implica o risco de não haver lucros garantidos devido a desafios como:

- flutuações do mercado

- mudanças económicas

- alterações políticas

- grandes acontecimentos mundiais

Uma análise eficaz das ações requer uma combinação de processos analíticos para melhor compreender o risco e os potenciais rendimentos.

Navegar pela Volatilidade do Mercado

Os mercados nem sempre são fáceis de navegar. Por vezes, podem ser turbulentos, com os preços a subir e a descer. A isto chama-se volatilidade do mercado, e navegar através dela exige perícia e paciência. O aumento da volatilidade e da incerteza tornaram-se características fundamentais do novo cenário de investimento, impulsionado em parte por fatores como a incerteza da inflação e as mudanças de política.

Recomenda-se o investimento numa perspetiva de longo prazo para atenuar os efeitos da volatilidade. Historicamente, os investimentos a longo prazo no S&P 500 têm sido rentáveis para os particulares ao longo de um período de 20 anos. Apesar das quedas do mercado, manter o investimento durante esses períodos é crucial, pois permite ganhos a longo prazo e a superação de perdas a curto prazo. No entanto, nada pode ser garantido nos mercados financeiros, e o desempenho passado não garante retornos futuros; também de investir no S&P 500.

Reequilíbrio Estratégico: Manter o seu Portfólio no foco

Tal como um navio precisa de ajustar o seu rumo com base nas correntes e nos ventos, a sua carteira de investimentos precisa de ser reequilibrada regularmente para se manter no rumo certo. Para manter uma carteira estável ao longo do tempo, que se alinhe com os objetivos de um investidor, é importante reequilibrar ativamente a carteira, vendendo ativos com bom desempenho e reinvestindo-os de acordo com o quadro de afetação de ativos pretendido.

O crescimento sustentável de uma carteira é apoiado pelo reinvestimento de dividendos para tirar partido dos juros compostos e pela realização de contribuições regulares que beneficiam do cálculo da média dos custos em dólares. A implementação de uma revisão anual da carteira permite que os investidores façam os ajustes necessários para se manterem no caminho certo, enquanto a manutenção de uma reserva ajuda a navegar através da volatilidade do mercado sem se desviarem da estratégia de investimento a longo prazo.

Integrar as implicações fiscais na sua estratégia

Os impostos podem ser uma parte significativa dos seus rendimentos de investimento. Ignorar as implicações fiscais pode ser como ignorar o elefante na sala. Os ETFs podem ser mais eficientes do ponto de vista fiscal do que os fundos mútuos, devido a um menor volume de negócios e ao processo de criação/resgate em espécie, que pode reduzir os eventos tributáveis.

As mais-valias de curto prazo são tributadas como rendimento ordinário, com taxas que podem atingir 37%, enquanto as mais-valias de longo prazo são tributadas a taxas reduzidas de 0%, 15% ou 20%. Um indivíduo pode utilizar estrategicamente as deduções e isenções fiscais anuais para satisfazer as necessidades de rendimento sem incorrer em qualquer obrigação fiscal sobre as mais-valias. A compreensão de todos os custos envolvidos no aconselhamento financeiro é crucial para que os clientes tomem decisões informadas.

A Mentalidade do Investidor: Paciência e Persistência

Investir não é apenas uma questão de números e mercados. É também uma questão de mentalidade. A paciência e a persistência são características vitais de um investidor de sucesso. Os rendimentos compostos podem aumentar significativamente o património ao longo do tempo quando os investimentos são mantidos a longo prazo. O reinvestimento de dividendos pode fazer crescer exponencialmente uma carteira de investimentos devido aos efeitos da capitalização.

O investimento a longo prazo exige que se aguentem as quedas do mercado e que se tenha paciência para uma potencial recuperação e crescimento. A acumulação consistente de investimentos enquanto os preços estão baixos através de planos de poupança regulares pode resultar na aquisição de ações a melhores preços, o que beneficia os investidores quando o mercado recupera.

Aproveitar Aconselhamento Profissional

Não tentaria resolver um problema complexo num automóvel sem um mecânico, pois não? Da mesma forma, procurar aconselhamento profissional de um consultor financeiro pode ser inestimável no complexo mundo dos investimentos. A contratação de um consultor financeiro é recomendada para investidores que necessitem de assistência na avaliação da sua tolerância ao risco, objetivos futuros e gestão da sua carteira.

Um consultor financeiro pode ser uma ferramenta valiosa na sua caixa de ferramentas de investimento. Aqui estão algumas coisas importantes a considerar ao escolher um consultor financeiro:

- Deve ter um mínimo de Nível 4 no Quadro de Qualificações e Créditos

- Deve estar registado na Autoridade de Conduta Financeira

- A compreensão de todos os custos envolvidos no aconselhamento financeiro é crucial para que os clientes tomem decisões informadas.

Preparar o futuro: Os jovens investidores e o planeamento da reforma

Quanto mais cedo iniciar a sua viagem de investimento, melhor. Começar a investir cedo permite aos investidores tirar partido do poder da capitalização, aumentando significativamente o valor potencial do seu fundo de reforma. Atrasar o investimento numa década pode diminuir substancialmente os potenciais rendimentos a longo prazo, reduzindo potencialmente para metade as eventuais poupanças.

À medida que a reforma se aproxima, os investidores ajustam normalmente as suas carteiras para investimentos mais conservadores, equilibrando o potencial de crescimento com a necessidade de estabilidade e rendimento. Os jovens investidores beneficiam das recessões do mercado, uma vez que podem adquirir mais ativos a preços mais baixos, e mesmo pequenos aumentos nos rendimentos anuais podem prolongar significativamente a duração do seu fundo de reforma, sem terem de se preocupar com oportunidades de perder dinheiro.

Para além do básico: Técnica avançada de portefólios

Depois de dominar as noções básicas de investimento, pode explorar técnicas avançadas de carteira. O investimento em valor envolve a procura de ações subvalorizadas com base em fundamentos como as receitas, a margem de lucro e a força competitiva, e é adequado para investidores a longo prazo. O investimento em crescimento centra-se em empresas que se espera que cresçam a uma taxa superior à média e, embora possam oferecer recompensas potencialmente ilimitadas, também acarreta um risco mais elevado, sendo particularmente adequado para perspectivas de mercado optimistas.

O investimento momentâneo visa títulos que se encontram em tendência de subida, utilizando análise técnica e estratégias de negociação baseadas em dados, visando ganhos a curto prazo, mas exigindo uma gestão ativa e tolerância a potenciais perdas. Tem-se verificado uma rotação notável do investimento em crescimento para o investimento em valor, o que indica a necessidade de os investidores adaptarem as suas estratégias à evolução das condições de mercado.

Resumo

Investir é uma viagem, não um destino. Envolve a compreensão dos fundamentos, a elaboração de estratégias, a seleção dos veículos certos, a navegação pela volatilidade do mercado e o recurso a aconselhamento profissional. Requer paciência, persistência e um conhecimento profundo dos objetivos financeiros, da tolerância ao risco e do horizonte temporal de cada um. Com estes instrumentos no seu conjunto de ferramentas de investimento, pode navegar com confiança em direção a um futuro financeiro seguro.

FAQ

Uma carteira de investimentos é um conjunto de investimentos financeiros diversificados em várias classes de ativos para reduzir o risco e maximizar os rendimentos. Inclui acções, mercadorias, obrigações, ETFs e numerário.

Os objetivos financeiros são importantes no investimento, uma vez que orientam a sua estratégia de investimento e o ajudam a selecionar investimentos adequados com base no risco e no calendário.

A afectação de ativos é a distribuição estratégica de investimentos por várias classes de activos, como acções e obrigações, para gerir o risco e cumprir os objectivos de investimento.

A principal diferença entre fundos mútuos e ETF é que os fundos mútuos são frequentemente geridos de forma ativa com um requisito de investimento mínimo, enquanto os ETF são normalmente geridos de forma passiva e podem ser negociados como ações. Escolha com base no estilo de gestão e na flexibilidade de negociação.

Um consultor financeiro desempenha um papel fundamental ao ajudar os investidores a avaliar a tolerância ao risco, definir objetivos futuros e gerir a sua carteira. Oferecem conselhos e orientações essenciais no intrincado domínio do investimento.

Gestão de Risco: Percepções chave para investidores de longo prazo

Oscilações do mercado: O papel da volatilidade e da incerteza

O que fazer quando o mercado accionista desvaloriza - Guia de um investidor inteligente

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.