Każdy zgodzi się, że przygotowanie odpowiedniej poduszki finansowej na czas emerytury jest bardzo ważne. Jednak tylko nieliczni zaczynają interesować się tym tematem odpowiednio wcześnie. Większość osób zdaje sobie sprawę z konieczności posiadania oszczędności na emeryturę dopiero w momencie osiągnięcia wieku emerytalnego. Tymczasem najlepiej zainteresować się tym jak najwcześniej, nawet jeśli ma się dopiero 20 lub 30 lat. Dzięki rozważnym inwestycjom oraz dodatkowym oszczędnościom można zapewnić sobie i swojej rodzinie odpowiedni standard życia, przygotować się na nieoczekiwane wydatki lub spełnić swoje marzenia. Także tych, na które nie mogłeś sobie pozwolić będąc młodszym ze względu na natłok obowiązków i brak czasu.

Odpowiednie oszczędzanie pieniędzy może sprawić, że „złote lata” swojego życia spędzisz w dostatku, realizując swoje marzenia i oddając się swoim pasjom. Nawet jeśli Twoje marzenia wcale nie wymagają dużej ilości środków, zadowalająca emerytura oznacza przede wszystkim bezpieczeństwo finansowe, niezależność i wolność. To niewątpliwie wystarczające powody, by zainteresować się tym, jak stworzyć odpowiedni plan inwestycyjny, jak zacząć oszczędzać na emeryturę i jak inwestować z myślą o niej. W tym artykule przedstawiamy przydatne wskazówki na temat tego jak oszczędzać, jak inwestować z myślą o emeryturze oraz jak osiągnąć wolność finansową, która może okazać się niezwykle przydatna w ostatnich latach życia każdego z nas.

Jak oszczędzać na emeryturę - 6 podstawowych zasad

Źródło: Adobe Stock Photos

Oszczędzaj i kontroluj wydatki

Dodatkowy etat czy wysokie zarobki mogą nie wystarczyć do zapewnienia sobie dostatniego życia na emeryturze. Jeśli wydajesz wszystko, co zarabiasz - nie zostanie ci wiele na późniejsze lata. Perspektywa zwiększenia dochodów jest atrakcyjna, jednak czasem może nie być możliwa. Na szczęście można poprawić swoją sytuację finansową zwracając uwagę na ponoszone wydatki.

- Dobrym pomysłem pozwalającym wyrobić nawyk regularnego oszczędzania jest odkładanie określonego (nawet niewielkiego) procentu swoich dochodów na koniec każdego miesiąca. W idealnej sytuacji powinno to być co najmniej 25% miesięcznego dochodu, jednak nie przejmuj się za bardzo, jeżeli jesteś w stanie co miesiąc zaoszczędzić jedynie niewielką kwotę - każda wartość jest odpowiednia. Po czasie zorientujesz się, że nawet niewielkie oszczędności kumulują się i mogą zostać np. zainwestowane.

- Stwórz swój budżet domowy i kontroluj na co wydajesz pieniądze. Ciastko i kawa może nie wydają się być dużym wydatkiem, jednak w skali całego miesiąca lub roku - ta przyjemność może nas dużo kosztować. Dzięki uważnemu śledzeniu własnych wydatków będziesz w stanie zlokalizować te najmniej potrzebne koszty, z których będziesz mógł zrezygnować. Pozwoli ci to nie tylko odkładać więcej na koniec każdego miesiąca, ale również pomoże w wyrabianiu dobrych nawyków.

Kalkuluj wszystko

Nie bój się kalkulować. Określ, jak powinien wyglądać budżet Twój lub całej Twojej rodziny. Weź pod uwagę takie kwestie jak codzienne koszty utrzymania, koszty opieki zdrowotnej, czynszu czy raty kredytu, ale także podróże czy rozrywkę. Na tej podstawie będziesz w stanie z grubsza określić, jaki procent swoich dochodów możesz zaoszczędzić. Spróbuj też odpowiedzieć sobie na pytanie, jakie życie chciałbyś prowadzić na emeryturze. Na podstawie swoich marzeń możesz oszacować, ile pieniędzy rocznie będziesz potrzebował, aby cieszyć się życiem w „złotym wieku”.

Dokształcaj się

Nie jest prawdą stwierdzenie, że do skutecznego oszczędzania i inwestowania swoich pieniędzy nie trzeba mieć żadnej wiedzy. Pamiętaj też, że zdobywając wiedzę samodzielnie, możesz zaoszczędzić na usługach zewnętrznych instytucji czy doradców finansowych. Korzystanie z ich porad może być dobre, ale też nigdy nie gwarantuje sukcesu czy jakichkolwiek zwrotów z inwestycji.

Skup się na zapoznaniu się z podstawami funkcjonowania gospodarki, pieniądza i wyceny spółek. Możesz również analizować psychologię rynku w oparciu o cykle, których punktami zwrotnymi są momenty paniki i manii. Dzięki temu możesz zdobyć szansę na zakup akcji świetnych spółek, indeksów giełdowych lub tanich aktywów w odpowiednim momencie.

Ograniczaj ryzyko

Inwestowanie zawsze wiąże się z ryzykiem, ale każdy inwestor powinien być świadomy strategii jego ograniczania. Zapoznaj się z terminami takimi jak „margines bezpieczeństwa” i „premia za ryzyko”. Pamiętaj, że inwestowanie zbyt dużej ilości pieniędzy może zwiększyć ryzyko i negatywnie wpłynąć na Twój sposób myślenia, a przez to - również na wyniki inwestycyjne.

Możesz także zapoznać się z hedgingiem lub akumulacją nieskorelowanych ze sobą aktywów, które mogą obniżyć całkowity poziom ryzyka całego portfela. Oszczędzając pieniądze w gotówce czy na rachunku bankowym musisz liczyć się z postępującą utratą siły nabywczej pieniądza. Dlatego myśląc o emeryturze warto zadbać o to, by nasze oszczędności “pracowały” generując nam odsetki od zgromadzonego kapitału. Ciekawą opcją dla inwestorów długoterminowych mogą być obligacje skarbowe indeksowane inflacją, metale szlachetne, nieruchomości lub zdywersyfikowane fundusze ETF.

Długi termin kluczem do sukcesu

Dane historyczne wskazują na to, że jeśli mowa o relacji stopy zwrotu do ponoszonego ryzyka, inwestowanie długoterminowe posiada znaczną przewagę nad krótkoterminową spekulacją. Tym bardziej, jeśli inwestor angażuje się w rynek bez odpowiedniej wiedzy, doświadczenia i przygotowania psychologicznego. W długim terminie istotne może być gromadzenie akcji odpowiednich spółek lub całych indeksów giełdowych, takich jak S&P 500 czy Nasdaq 100, co umożliwiają np. fundusze ETF (Exchange Traded Funds).

Przy długim horyzoncie inwestycyjnym wynoszącym nawet kilkadziesiąt lat, można skorzystać nawet z kilku cykli rynkowych, które są zjawiskami o wyraźnym łańcuchu przyczynowo-skutkowym. Znani inwestorzy, tacy jak np. Howard Marks, autor książki “Najważniejsza rzecz” mogą być dla Ciebie kierunkowskazem w świecie, w którym nabywasz aktywa z zamiarem trzymania ich przez dekady.

Źródło: Adobe Stock Photos

Fundusz awaryjny, oczekiwana długość życia i inflacja

Jak ustaliliśmy już wcześniej, aby wieść wymarzony styl życia będąc na emeryturze - potrzebny jest odpowiedni budżet. Życie bywa jednak przewrotne i często pojawiają się nieoczekiwane wydatki przed którymi może Cię uchronić fundusz awaryjny. Wraz z odpowiednio zdywersyfikowanym portfelem inwestycyjnym, pomoże Ci on utrzymać docelowe tempo oszczędzania na emeryturę. Zautomatyzowane przelewy na konto emerytalne lub konto planu inwestycyjnego również są pomocne, ponieważ zapewniają regularne wpływy do portfela inwestycyjnego, co w długim terminie jedynie zwiększy efekt procentu składanego Twoich inwestycji.

Podczas planowania emerytury kluczowe znaczenie ma również uwzględnienie oczekiwanej długości życia. Średnia długość życia Polaków po 65 roku życia wynosi około 20 lat, a 1 na 10 osób osiąga wiek 100 lat. Gromadzenie dodatkowych środków pomoże pokryć koszty utrzymania, w tym opieki zdrowotnej, w późniejszych latach, bez nadmiernego wyczerpania oszczędności, zapewniając tym samym bezpieczną emeryturę. Weź to pod uwagę przy opracowywaniu planu emerytalnego, ponieważ posiadanie wystarczająco wysokich przepływów pieniężnych po przejściu na emeryturę może okazać się kluczowe do uniknięcia problemów finansowych w przyszłości.

W trakcie oszczędzania na emeryturę ważne jest również, aby pamiętać o ryzyku inflacji. Siła nabywcza naszych oszczędności może z czasem ulec zmniejszeniu ze względu na wzrost cen w gospodarce. Aby efektywnie zarządzać tego typu ryzykiem, dywersyfikacja, a także inwestowanie w papiery wartościowe, które zapewniają pewien poziom ochrony przed wzrostem cen, może pomóc w utrzymaniu odpowiedniej wartości środków przeznaczonych na emeryturę. Historycznie, ogromnymi beneficjentami inflacji były również akcje spółek giełdowych, nieruchomości czy surowce (zwłaszcza metale szlachetne).

Emerytalny plan inwestycyjny

Źródło: Adobe Stock Photos

Możesz stworzyć swój własny emerytalny plan inwestycyjny korzystając jedynie z kilku klas aktywów:

- Fundusze ETF (zwłaszcza fundusze indeksowe dające ekspozycję na najważniejsze indeksy giełdowe takie jak S&P 500 lub Nasdaq 100)

- Akcje (to najbardziej ryzykowna i zmienna klasa aktywów w tym zestawieniu - staraj się wybierać spółki o niskim poziomie zadłużenia oraz dodatnich przepływach pieniężnych)

- Obligacje (mogą zabezpieczać przed ryzykiem związanym z inwestycjami w akcje oraz zmniejszać wpływ inflacji na siłę nabywczą posiadanych środków)

- Gotówka (także waluty obce takie jak dolar amerykański czy euro)

- Metale szlachetne (zwłaszcza złoto i srebro)

Po analizie przedstawionych powyżej klas aktywów możesz zdecydować o procentowym udziale każdej z nich w portfelu inwestycyjnym. W zależności od wieku, możesz chcieć posiadać więcej obligacji, gotówki i metali szlachetnych lub funduszy ETF i akcji. Jak wynika z danych historycznych, najwyższą stopę zwrotu zazwyczaj przynosi inwestowanie w akcje, ale fundusze ETF mogą być lepszą alternatywą dla inwestorów długoterminowych inwestujących z myślą o emeryturze ze względu na ich dywersyfikację oraz niższą zmienność.

Możliwości funduszy indeksowych i ETF

Źródło: Adobe Stock Photos

Dane historyczne wskazują, że w długim terminie najwyższe stopy zwrotu wśród wszystkich klas aktywów generował rynek akcji. Nie jesteśmy jednak w stanie stwierdzić, czy tak samo będzie w przyszłości. Warto jednak zadać pytanie: dlaczego rynek akcji w przeszłości zapewniał inwestorom wyższe stopy zwrotu niż np. nieruchomości czy obligacje?

- Przede wszystkim - spółki giełdowe (i przedsiębiorstwa w ogóle) codziennie dostarczają miliardom ludzi na całym globie potrzebne dobra i usługi. Kto nigdy nie napił się Coca-Coli lub nie korzystał z systemu Windows? Popyt na produkty spółek giełdowych przekłada się na dochody tych firm, które następnie mogą być redystrybuowane pomiędzy inwestorami.

- Jedną z najważniejszych zasad biznesu jest rozwój, a dobrze zarządzane firmy są w stanie pomnażać kapitał inwestorów przez lata. To efekt nie tylko kolejnych usprawnień i wprowadzania nowych produktów czy usług do oferty, ale także odpowiedniego zarządzania finansami przedsiębiorstwa.

- Indeksy giełdowe takie jak S&P 500 czy Nasdaq 100 składają się wyłącznie z akcji spółek, które przechodzą uprzednią selekcję. Indeksy giełdowe są również na bieżąco aktualizowane (słabsze spółki w indeksie zastępowane są przez te silniejsze).

- Wycena spółek i cena ich akcji jest w dużej mierze powiązana z rynkową oceną przyszłego potencjału wzrostu i jakości zarządzania przedsiębiorstwa.

- Przez kilka dziesięcioleci stopy procentowe zachęcały inwestorów do inwestowania w akcje, ponieważ inwestycje o stałym dochodzie oferowały coraz niższe stopy zwrotu.

- Ogólny wzrost PKB gospodarek rozwiniętych, wraz z „tanim kredytem” (niskie stopy procentowe) stymulował popyt na produkty prywatnych firm.

- Boom technologiczny (Internet, a obecnie sztuczna inteligencja) sprawia, że inwestorzy spodziewają się dalszego wzrostu zysków spółek technologicznych oraz ponadprzeciętnych zwrotów z inwestycji.

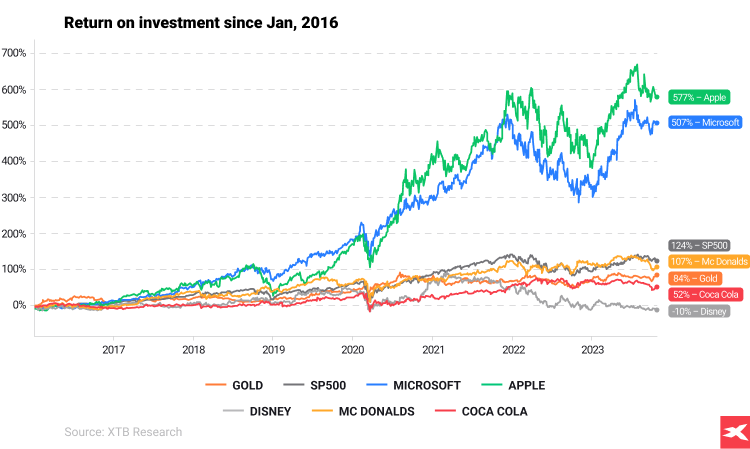

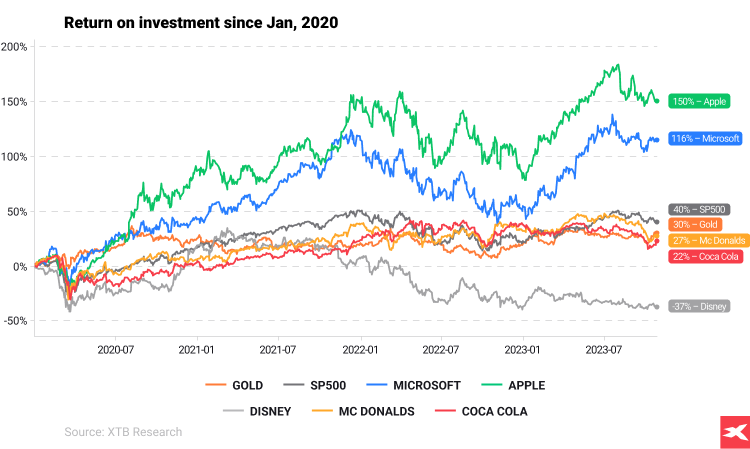

Warto jednak wziąć pod uwagę, że inwestycje w akcje poszczególnych spółek mogą być niekiedy bardzo ryzykowne. Nawet jeśli są to już bardzo duże, globalne firmy - doskonale odzwierciedla to przypadek spadków akcji Disneya na przestrzeni dwóch lat między 2021 a 2023 rokiem. Między innymi z tego powodu inwestorzy często decydują się na bardziej zdywersyfikowaną ekspozycję na rynek akcji wybierając indeksowe fundusze ETF.

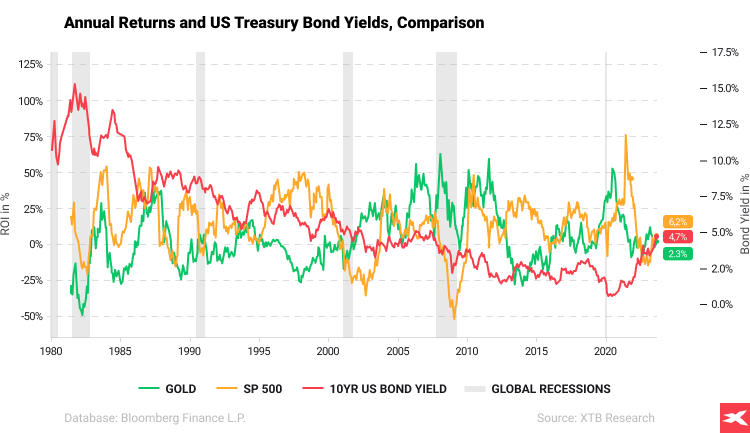

Średnia roczna stopa zwrotu fizycznego złota (zielona linia), S&P 500 (żółta linia) oraz 10-letnich amerykańskich obligacji skarbowych (czerwona linia). Zazwyczaj w trakcie okresów recesji (kolor szary) zarówno rentowność inwestycji w akcje jak i obligacje skarbowych pozostawała pod presją, a stopy zwrotu z inwestycji w złoto były wyższe niż w przypadku bardziej ryzykownych aktywów. W okresach gdy sytuacja gospodarcza ulegała normalizacji, zarówno zwroty zarówno z rynku akcji jak i obligacji przewyższały stopy zwrotu z inwestycji w złoto. Należy pamiętać, że przedstawione dane odnoszą się do wyników z przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: Dział Analiz XTB, Bloomberg Finance LP

Średnia roczna stopa zwrotu fizycznego złota (zielona linia), S&P 500 (żółta linia) oraz 10-letnich amerykańskich obligacji skarbowych (czerwona linia). Zazwyczaj w trakcie okresów recesji (kolor szary) zarówno rentowność inwestycji w akcje jak i obligacje skarbowych pozostawała pod presją, a stopy zwrotu z inwestycji w złoto były wyższe niż w przypadku bardziej ryzykownych aktywów. W okresach gdy sytuacja gospodarcza ulegała normalizacji, zarówno zwroty zarówno z rynku akcji jak i obligacji przewyższały stopy zwrotu z inwestycji w złoto. Należy pamiętać, że przedstawione dane odnoszą się do wyników z przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: Dział Analiz XTB, Bloomberg Finance LP

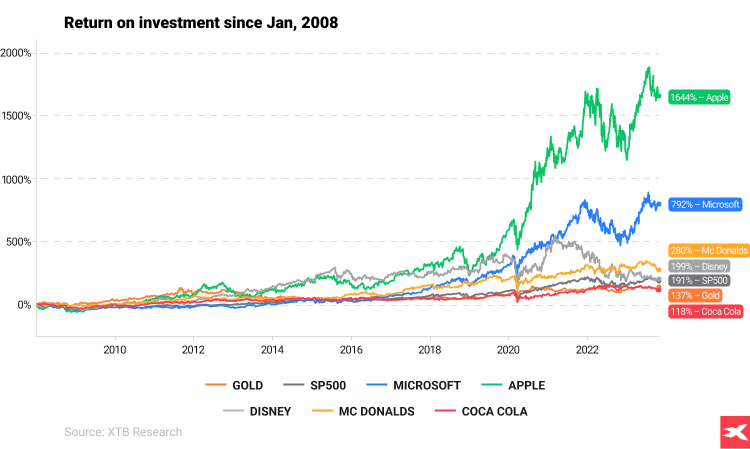

Stopy zwrotu z inwestycji w złoto, indeks S&P 500, akcje Microsoft, Apple, McDonald's i Disney od 2008/2016/2020 roku do 25 października 2023 r. Należy pamiętać, że przedstawione dane odnoszą się do wyników z przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: Dział Analiz XTB

Stopy zwrotu z inwestycji w złoto, indeks S&P 500, akcje Microsoft, Apple, McDonald's i Disney od 2008/2016/2020 roku do 25 października 2023 r. Należy pamiętać, że przedstawione dane odnoszą się do wyników z przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: Dział Analiz XTB

Plany Inwestycyjne XTB

Biorąc pod uwagę, za jak dużą część światowej produkcji odpowiadają spółki prywatne (niektóre z nich są również notowane na giełdach), możemy być niemal pewni, że w długim terminie część z nich będzie zwiększać swoje zyski, co powinno wpłynąć na wzrost wycen ich akcji. Coraz większa liczba inwestorów długoterminowych skłania się jednak ku inwestycjom w zdywersyfikowane fundusze ETF, pozwalające uzyskać ekspozycję nie tylko na rynek akcji, ale również (za pomocą Exchange Traded Products, ETP) obligacji, kryptowalut czy surowców.

Dzięki funduszom ETF inwestor nie musi analizować każdej spółki z osobna, lecz może nabyć jednostkę uczestnictwa funduszu ETF, który śledzi wyniki indeksów giełdowych, takich jak np. amerykański S&P 500. Ciekawą propozycją dla inwestorów długoterminowych mogą być Plany Inwestycyjne XTB. Więcej na temat zasady ich działania można znaleźć w tym artykule.

Jak inwestować, by osiągnąć wolność finansową?

Wcześniejsza emerytura lub osiągnięcie wolności finansowej to marzenie wielu. Jak inwestować na giełdzie aby to marzenie ziścić? Jak wspomniano wyżej, inwestowanie na giełdzie zawsze wiąże się z ryzykiem. Jednak zdobycie odpowiedniej wiedzy, właściwa analiza bieżącej sytuacji rynkowej oraz dyscyplina mogą pomóc w minimalizacji tego ryzyka. Tworząc swój długoterminowy plan inwestycyjny warto pamiętać, że:

- Poziom Twojego rocznego dochodu może być nawet ważniejszy niż procent pieniędzy, które możesz zaoszczędzić. Staraj się gromadzić pieniądze tak szybko, jak to możliwe.

- Możesz odkładać określoną kwotę co tydzień lub co miesiąc, trzymać ją w gotówce lub ją inwestować. Ta druga opcja przyniesie Ci większe zyski, jednak pamiętaj - im bliżej jesteś emerytury tym mniejsze ryzyko powinieneś tolerować, dlatego zbliżając się do momentu przejścia na zasłużoną emeryturę, coraz większą część swoich oszczędności powinieneś trzymać w gotówce lub dobrze zdywersyfikowanym portfelu funduszy ETF.

- Rady doradców finansowych mogą być pomocne, podobnie jak analiza potrzeb dochodowych, która pomaga w stworzeniu odpowiedniego planu emerytalnego. Nie bój się szukać profesjonalnej pomocy, jednak pamiętaj, że zwykle najtańszą i najlepszą metodą jest samodzielne zdobywanie wiedzy

- Unikaj przepłacania - nawet za akcje dobrych spółek. Naucz się, lub przynajmniej poznaj podstawy analizy fundamentalnej lub skup się na inwestycjach w dobrze zdywersyfikowane fundusze ETF, które mogą obniżyć ogólny poziom ryzyka Twojego portfela inwestycyjnego.

- Nie musisz płacić żadnemu doradcy finansowemu, aby zacząć inwestować w fundusze ETF dające ekspozycję na indeksy giełdowe, takie jak S&P lub Nasdaq 100. Możesz to zrobić samodzielnie, z pomocą rachunku maklerskiego oferującego dostęp do ETF-ów.

- Napięcia geopolityczne, okresy recesji lub okresy stagflacji mogą być ogromnymi czynnikami ryzyka dla ryzykownej części portfela.

- Dobrze przemyśl swoją decyzję inwestycyjną. Nie spiesz się podczas analizy i nie reaguj emocjonalnie na ruchy na rynku.

- Posiadanie pewnej odłożonej kwoty pieniędzy w gotówce lub innych płynnych inwestycjach krótkoterminowych może być ważne w przypadku nagłych zawirowań lub krachu na rynku. Posiadanie takiej “poduszki” pozwoli Ci w takich sytuacjach na szybką reakcję i zakup dobrych aktywów po znacznie niższej cenie.

- Procent składany w dłuższej perspektywie może mieć ogromny wpływ na wartość portfela inwestycyjnego - nie pomijaj tego faktu w swoim procesie doboru spółek lub funduszy ETF.

- Trudno jest dokładnie oszacować ryzyko portfela, jednak co do zasady - zakup silnie skorelowanych ze sobą aktywów zwiększa jego poziom.

- Dywersyfikacja jest ważna, zwłaszcza podczas inwestowania z myślą o emeryturze.

- Jeśli Twoja tolerancja na ryzyko jest wysoka, gromadzenie akcji o niskiej kapitalizacji rynkowej może przynieść Ci znacznie większe zyski niż kupowanie akcji o dużej kapitalizacji ze względu na większy potencjał wzrostu tych pierwszych. Jednocześnie inwestowanie w akcje o niskiej kapitalizacji jest znacznie bardziej ryzykowne. Jeśli chcesz inwestować w konkretne spółki, zapoznaj się z analizą fundamentalną.

Strategie inwestycyjne dla oszczędzających na emeryturę

Inwestowanie z myślą o emeryturze jest istotnym krokiem w zachowaniu i powiększaniu oszczędności. Dywersyfikacja portfela inwestycyjnego, dostosowanie swoich inwestycji do własnej tolerancji na ryzyko oraz okresowa kontrola i aktualizacja strategii inwestycyjnej może pomóc zagwarantować bezpieczną emeryturę. Rozsądną strategią jest skonstruowanie zdywersyfikowanego portfela, w którego skład wchodzą zarówno aktywa o niskim profilu ryzyka, jak i te nieco bardziej ryzykowne, jednak dające szansę na wyższą stopę zwrotu. Tak skonstruowane portfolio - za sprawą mniej zmiennych inwestycji - powinno zapewnić stabilny zwrot nawet w okresach zawirowań na rynku oraz daje szansę na zadowalające zwroty.

Dywersyfikacja

Dywersyfikacja polega na łączeniu różnych typów inwestycji w ramach jednego portfela w celu minimalizacji jego ogólnego poziomu ryzyka. Inwestowanie w zdywersyfikowany portfel to skuteczny sposób na zmniejszenie prawdopodobieństwa poniesienia znacznych strat w wyniku wahań rynkowych. Inwestowanie w akcje, obligacje, fundusze ETF czy inne klasy aktywów pomaga zminimalizować ryzyko ponoszone przez inwestora, jednocześnie dając mu dostęp do możliwości oferowanych przez różne sektory rynku. Dzięki rozłożeniu inwestycji na różne rynki i typy aktywów, można nie tylko zminimalizować ryzyko straty w okresach rynkowej bessy czy recesji, ale również skorzystać na ewentualnych hossach dotyczących wyłącznie jednego rynku, tak jak to miało miejsce np. w przypadku technologii AI oraz akcji spółek technologicznych.

Alokacja aktywów

Określenie właściwej proporcji pomiędzy zakupionymi akcjami, obligacjami czy funduszami ETF również jest ważną częścią procesu inwestycyjnego, która zależeć będzie od osobistych preferencji inwestora. Osoby o niższej tolerancji na ryzyko wybiorą raczej obligacje skarbowe lub indeksowe fundusze ETF, natomiast inwestorzy z nieco większym apetytem na ryzyko mogą skłonić się do alokacji większej części portfela np. w akcjach spółek technologicznych.

Właściwa alokacja aktywów może pomóc w skutecznym zarządzaniu ryzykiem, a także w generowaniu zadowalających stóp zwrotu - ważne jest, aby regularnie sprawdzać skład swojego portfela i reagować w przypadku znacznych odchyleń od założonych proporcji. Warto mieć na uwadze, że im bliżej jesteśmy momentu przejścia na emeryturę, tym wyższy odsetek naszych inwestycji powinny stanowić aktywa o niższym profilu ryzyka - np. obligacje czy fundusze ETF.

Rebalancing

Rebalancing jest istotną częścią zarządzania portfelem, ponieważ pomaga zachować założony wcześniej cel inwestycyjny oraz ogólny poziom ryzyka. Praktyka ta polega na dostosowywaniu alokacji aktywów poprzez dokupowanie aktywów o niższej wartości rynkowej przy jednoczesnej sprzedaży tych, które mają wyższą wartość, a wszystko to w celu zapewnienia utrzymania docelowej alokacji środków. Rebalancing można przeprowadzać regularnie - co najmniej raz w roku lub co pół roku - lub po wszelkich ważnych wydarzeniach rynkowych. Pamiętaj, że rebalancing nie jest zalecany dla początkujących inwestorów nieposiadających odpowiedniej wiedzy.

Wybory życiowe

Poważne zmiany życiowe, takie jak małżeństwo, rozwód, utrata pracy lub zmiany w dochodach, mogą mieć poważny wpływ zarówno na nasze inwestycje jak i na proces oszczędzania na emeryturę. Ważne jest, aby być przygotowanym na modyfikację swoich planów inwestycyjnych w oparciu o te wydarzenia i dostosować odpowiednio swoją strategię inwestycyjną. Ponowna ocena celów inwestycyjnych, a nawet ich zmiana również może być pomocna, a nawet konieczna w takich przypadkach. Dlatego tak bardzo ważna jest właściwa alokacja aktywów - powinna ona umożliwiać w miarę szybką zmianę struktury portfela i dostosowanie jej do nowych warunków.

Zwróć uwagę na ryzyko

Źródło: Adobe Stock Photos

Korzyści z inwestowania są ogromne, jednak przepłacanie za wybrane aktywa jest jednym z największych zagrożeń dla długoterminowego portfela inwestycyjnego. Przykładem takich “pomyłek” może być zakup nieruchomości w szczycie bańki na rynku nieruchomości w 2008 r. lub zakup akcji popularnych spółek technologicznych w trakcie ostatniego etapu bańki dot-com na początku wieku. Na rynkach finansowych emocje są najgorszym doradcą. Dlatego inwestując z myślą o emeryturze nie warto kierować się strachem czy chciwością. Kontrola ryzyka i emocji może być trudna nawet dla profesjonalistów, ale przestrzegając tych 10 podstawowych zasad masz szansę na minimalizację ryzyka straty:

- Nie inwestuj w wybrane aktywa wyłącznie dlatego, że ich cena wzrosła w ostatnim czasie. Kierowanie się wyłącznie dynamiką ceny to prosty sposób na poniesienie strat.

- Przyszłość zazwyczaj nie jest ani tak zła, jak tego obawiają się “niedźwiedzie”, ani tak wspaniała jak prognozują to “byki”. Prognozy nadzwyczajnych wzrostów lub spadków wyceny danego aktywa zazwyczaj nie są wiarygodne.

- Kupno dokładnie w dołku czy sprzedaż dokładnie na szczycie jest bardzo mało prawdopodobna. Podobnie rzecz ma się z prognozami rynkowymi - przewidzenie kryzysu finansowego lub krachu na giełdzie jest niezmiernie trudne. Inwestując długoterminowo warto pozostawać optymistą - najważniejszy jest odpowiedni dobór aktywów (np. akcji spółek, których produkty czy usługi będą konsumowane przez kolejne lata).

- Brak aktywności na rynku nie jest czymś złym - inwestowanie nie jest procesem, który powinien być ekscytujący. Paul Samuelson, laureat nagrody Nobla w dziedzinie ekonomii porównał kiedyś inwestowanie z obserwowaniem schnącej farby. Inwestowanie z myślą o emeryturze zakłada przynajmniej kilkunastoletni okres inwestycji, dlatego kluczowym jest skupienie się na właściwym doborze aktywów do portfela oraz czerpanie zysków z efektu procentu składanego.

- Kontrola emocji jest kluczowa w inwestowaniu. Czasami, w trakcie bessy lub krachu giełdowego, na rynku pojawia się mnóstwo atrakcyjnych okazji. Jeśli jednak nie jesteś w stanie otworzyć lub utrzymać pozycji w warunkach dużej zmienności - nie powinieneś inwestować w tych okresach, a raczej skupić się na długoterminowych inwestycjach.

- Staraj się inwestować większe kwoty w fundusze ETF lub akcje, gdy ceny na rynku są niższe, a inwestorzy są pesymistycznie nastawieni co do przyszłości. To doskonała okazja na zakup dobrych aktywów po znacznie niższych cenach, co pozwala osiągnąć zdecydowanie wyższą stopę zwrotu.

- Stare giełdowe powiedzenie brzmi: nie wkładaj wszystkich jaj do jednego koszyka. Rola dywersyfikacji w inwestowaniu jest trudna do przecenienia dlatego inwestując z myślą o emeryturze poza akcjami i funduszami ETF nie bój się włączyć do swojego portfela inwestycyjnego metali szlachetnych, obligacji czy nieruchomości.

- Nie słuchaj prognoz “rynkowych guru” - naprawdę trudno jest znaleźć kogoś, kto jest w stanie dokładnie określić przyszłe warunki rynkowe i sytuację makroekonomiczną. Konsensus rynkowy ma zazwyczaj rację co do przyszłości.

- Zawsze trzymaj trochę oszczędności w gotówce - pozwoli ci to na szybki zakup dobrych aktywów po znacznie niższej cenie w przypadku nagłego krachu rynkowego lub recesji.

- Wyraźnie określ własne cele inwestycyjne i podejdź do nich w realistyczny sposób. Osiągnięcie dwucyfrowej stopy zwrotu rokrocznie może być trudne, jednak osiąganie rynkowych stóp zwrotu jest osiągalne m.in. za pomocą funduszy ETF.

Podsumowanie

Źródło: Adobe Stock Photos

Tworząc przemyślany plan inwestycyjny, możesz zapewnić sobie łatwiejsze i wygodniejsze życie po przejściu na emeryturę. Dane historyczne wskazują, że rynek akcji w długim okresie generuje najwyższe stopy zwrotu, ale należy pamiętać o tym, że przeszłe wyniki nie są gwarancją podobnych stóp zwrotu w przyszłości, a właściwa wycena akcji spółek giełdowych jest jednym z głównych czynników ryzyka w inwestowaniu długoterminowym. Ogólnie rzecz biorąc, im jesteś młodszy, tym większe ryzyko możesz podjąć w swoim „portfelu emerytalnym”. Bardzo popularnymi formami inwestowania są akcyjne fundusze ETF (także fundusze indeksowe), metale szlachetne (złoto, srebro), obligacje i akcje spółek giełdowych.

Wybór właściwych celów inwestycyjnych jest kluczowy, przy czym powinieneś pamiętać, że Twój horyzont inwestycyjny to nie kilka lat, lecz prawdopodobnie kilka dekad. To duża różnica. Oszczędzając jedynie w gotówce narażasz się z czasem na utratę siły nabywczej swoich pieniędzy. Dlatego dokonywanie inteligentnych inwestycji, regularne oszczędzanie, a także dostosowywanie swojego portfela i strategii inwestycyjnej do zmieniających się warunków rynkowych jest kluczowe przy inwestowaniu z myślą o emeryturze.

Ważne jest również, aby zacząć oszczędzać tak wcześnie, jak to możliwe, aby zmaksymalizować potencjalne zyski. Jeśli masz aktualnie 20 lat - jest to najlepszy czas na rozpoczęcie inwestycji. Nic jednak nie stoi na przeszkodzie, by o własną emeryturę zacząć dbać w wieku 30, 40 a nawet 50 lat. Nigdy nie jest za późno by zacząć myśleć o swojej emeryturze. Jednocześnie, należy pamiętać o ryzyku - mając przed sobą trzydziestoletni horyzont inwestycyjny, będziesz mógł pozwolić sobie na poświęcenie przynajmniej części portfela na bardziej ryzykowne inwestycje. Jednak im bliżej jesteś momentu przejścia na emeryturę, tym bardziej konserwatywne powinno być Twoje podejście do inwestowania. Wybór zdywersyfikowanych funduszy ETF jest dobrym pomysłem dla obu typów inwestora.

FAQ

Wielu ekspertów radzi, aby przed przejściem na emeryturę dążyć do zaoszczędzenia około 35% dochodu przed opodatkowaniem w celu zapewnienia sobie komfortowego życia na emeryturze. Jednak to, ile dokładnie pieniędzy powinieneś zaoszczędzić zależy w dużej mierze od tego, jaki styl życia zamierzasz prowadzić na emeryturze. Jeśli marzysz o zagranicznych wycieczkach i życiu “all inclusive” - powinieneś oszczędzać więcej. Jeśli przyjemność sprawiają Ci “tańsze” pasje i aktywności, możesz zdecydować się na oszczędzanie mniejszej części swoich dochodów. Podstawową zasadą jest jednak unikanie trzymania dużej ilości gotówki - zwłaszcza na przestrzeni wielu lat. Ze względu na inflację, wartość nabywcza Twoich środków będzie spadać, dlatego kluczowym w oszczędzaniu na emeryturę jest również odpowiednie zainwestowanie swoich pieniędzy. Dobrze zdywersyfikowany portfel inwestycyjny pozwoli Ci bowiem nie tylko na utrzymanie wartości nabywczej Twoich środków, ale daje również szanse na zyski.

Nie każdy może zaoszczędzić aż 25% swoich miesięcznych dochodów, ale warto dążyć do regularnego oszczędzania jak najwyższych kwot. Eksperci zalecają, aby zacząć odkładać 25% swoich dochodów na względnie wczesnych etapach swojego życia, aby zaoszczędzić wystarczająco dużo na emeryturę. Chociaż może wydawać się to przytłaczającą wartością - może to pomóc w wygodnym życiu na emeryturze.

Nie istnieje sztywna granica wieku, po przekroczeniu której oszczędzanie na emeryturę staje się bezcelowe. Odkładać pieniądze z myślą o przyszłości można zacząć w każdym wieku. Warto jednak robić to właściwie, dlatego przygotowaliśmy 5 rad dla oszczędzających na emeryturę:

- Akcje i fundusze ETF mogą być ryzykowne, ale jak wynika z danych historycznych - zapewniają najwyższe stopy zwrotu. Posiadanie w portfelu nieskorelowanych ze sobą aktywów może znacząco zmniejszyć ogólny poziom ryzyka portfela.

- Zawsze posiadaj trochę gotówki, aby móc zareagować w trakcie nagłych spadków na rynku. Jeśli inwestujesz długoterminowo, takie sytuacje mogą być dobrym momentem na zakup dobrych aktywów (akcji, obligacji, a nawet nieruchomości) po niższej cenie.

- Posiadanie odpowiedniej wiedzy inwestycyjnej oferuje ogromne korzyści - zwłaszcza w długim terminie. Podobnie rzecz ma się z wiedzą na temat psychologicznych aspektów inwestowania. Zapoznaj się z tymi kwestiami na jak najwcześniejszym etapie swojej przygody z rynkami finansowymi aby ograniczyć ryzyko potencjalnych strat.

- Inwestując na rynkach finansowych Twoim celem jest osiągnięcie zysku. W rzeczywistości, przy odpowiednim doborze aktywów w portfelu, nie jest to bardzo trudne (zwłaszcza w okresie hossy). Najtrudniejszym elementem inwestowania jest jednak osiągnięcie zysku przy kontrolowanym ryzyku. Inwestując długoterminowo skup się na utrzymaniu odpowiedniej (właściwej dla Ciebie) relacji pomiędzy ponoszonym ryzykiem, a osiąganymi stopami zwrotu.

- Jak mówi Howard Marks, „możesz nie wiedzieć, dokąd zmierzasz, ale powinieneś wiedzieć, gdzie jesteś”. Trudno jest przewidzieć przyszłość, ale czasami analiza aktualnej sytuacji rynkowej może być wystarczająca.

To zależy od tego, jaki styl życia zamierzasz prowadzić na emeryturze. Pamiętaj, że ze względu na inflację trudno jest teraz określić, ile oszczędności potrzebujesz, aby przejść na emeryturę w wieku 55 lat. Wiele zależy również od tego, w jakim wieku aktualnie jesteś. Co do zasady, powinieneś skupić się na inwestowaniu i oszczędzaniu pieniędzy, aby osiągnąć wolność finansową tak wcześnie jak to możliwe.

Jeśli chodzi o długoterminowe inwestowanie na emeryturę, rozsądnym podejściem jest stworzenie zdywersyfikowanego portfela. W jego skład mogą wchodzić akcje, fundusze ETF, obligacje, metale szlachetne lub nawet nieruchomości. Zawsze warto również trzymać trochę gotówki (także w postaci walut obcych). Pamiętaj jednak, że w długoterminowej perspektywie inflacja może znacząco wpłynąć na wartość oszczędności trzymanych w gotówce. Pamiętaj również o odpowiednim poziomie ryzyka inwestycji - zależeć on będzie nie tylko od Twoich preferencji, ale również wieku. Im bliżej jesteś przejścia na emeryturę, tym bardziej konserwatywne powinny być Twoje inwestycje.

Tak, każdy może oszczędzać na emeryturę, ale wartość odkładanych środków może być różna, w zależności od osobistej sytuacji (dochód, koszty utrzymania, nawyki itp.). Należy pamiętać, że starsi inwestorzy powinni posiadać bardziej konserwatywne podejście do inwestowania i skupić się na innych aktywach niż młodsi inwestorzy. Im dłuższy jest Twój horyzont inwestycyjny, tym lepiej ponieważ możesz wykorzystać zalety procentu składanego. Zwykle inwestowanie w akcje dużych i znanych firm jest dobrym pomysłem dla inwestorów o niskiej tolerancji na ryzyko. Inwestorzy szukający wyższych stóp zwrotu mogą zainteresować się akcjami spółek o niższej kapitalizacji lub funduszami ETF na wybrane sektory takie jak biotechnologia, sztuczna inteligencja czy technologia kosmiczna. Należy jednak pamiętać o tym, że wraz z potencjalnie wyższymi zwrotami, rośnie również poziom ryzyka.

Oszczędzanie za pomocą akumulacji gotówki wydaje się być bezpieczne, jednak należy wziąć pod uwagę inflację, która z biegiem lat będzie uszczuplała wartość nabywczą odłożonych środków. Możesz podjąć minimalne ryzyko i skupić się na inwestowaniu w obligacje skarbowe. Nieco bardziej ryzykowną formą inwestowania, jednak zapewniającą wyższe stopy zwrotu, jest inwestycja w zdywersyfikowane fundusze ETF dające ekspozycję na popularne indeksy giełdowe takie jak S&P500 czy NASDAQ 100. W obu przypadkach poziom ponoszonego ryzyka powinien być akceptowalny dla większości inwestorów, a mając na uwadze długoterminową perspektywę tych inwestycji - osiągnięta stopa zwrotu powinna wielokrotnie przekroczyć średnioroczny poziom inflacji. Istnieją również bardziej ryzykowne opcje, takie jak inwestycja w akcje wybranych spółek czy otwarcie własnego biznesu jednak należy mieć na względzie, że osiągnięta w ten sposób stopa zwrotu może nie być zadowalająca (ani nawet dodatnia). Pamiętaj tylko, że oszczędzanie to nie to samo co inwestowanie, ale oba podejścia są czasami łączone ze sobą w celu osiągnięcia najlepszych wyników.

Prawdopodobnie nie, ponieważ nawet oszczędzanie gotówki wiąże się z ryzykiem utraty mocy nabywczej pieniądza w wyniku inflacji. Ryzyko jest częścią życia każdego z nas, a ryzyko utraty pieniędzy jest w większości przypadków nieuchronne. Właściwym celem nie powinno być unikanie ryzyka, lecz mądre jego podejmowanie. Zazwyczaj związane jest to ze zdobywaniem odpowiedniej wiedzy oraz kontrolą emocji. Jeżeli Twoja tolerancja na ryzyko jest niska, warto rozważyć inwestycję w obligacje skarbowe, które są papierami wartościowymi o niskim profilu ryzyka. Stworzenie odpowiednio zdywersyfikowanego portfela inwestycyjnego złożonego z funduszy ETF, akcji spółek o wysokiej kapitalizacji, surowców czy nawet nieruchomości również może być właściwą strategią dla osób unikających nadmiernego ryzyka.

Najlepsze konto maklerskie - jak wybrać?

Zielona energia - jak inwestować w odnawialne źródła energii (OZE)?

Inwestowanie uwzględniające zmiany klimatu

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.