-

Microsoft ogłosił wartą 68,7 miliarda dolarów transakcję przejęcia Activision-Blizzard

-

Największe fuzje i przejęcia w historii gier komputerowych

-

Microsoft stanie się trzecią co do wielkości firmą w branży gier na świecie

-

Activision zyskuje na tej wiadomości, inni producenci gier również notują wzrosty

-

Akcje Sony tracą na wartości, ponieważ Xbox zyskuje przewagę nad PlayStation

-

Oczekiwania na więcej transakcji w sektorze gier

-

Ubisoft i Electronic Arts na celowniku inwestorów

Początek roku 2022 charakteryzuje się wzmożoną aktywnością M&A w sektorze gier. W zeszłym tygodniu Take-Two Interactive ogłosiło przejęcie Zyngi, a teraz Microsoft ogłosił swoje plany przejęcia Activision-Blizzard w największej transakcji M&A w historii gier! Wiadomość ta wywołała duże ruchy cen akcji w całej branży, ponieważ oczekiwania na kolejne fuzje i przejęcia w sektorze gier rosły. Przyjrzyjmy się potencjalnym zwycięzcom i przegranym oferty Activision.

Microsoft przejmuje Activision Blizzard

Microsoft ogłosił plany przejęcia Activision Blizzard w ramach transakcji all-cash za prawie 69 miliardów dolarów! Jest to nie tylko największa gotówkowa transakcja M&A od początku pandemii, ale również największa w historii fuzja i przejęcie w branży gier komputerowych! Jest to kolejny krok w ekspansji Microsoftu w kierunku gier po przejęciu Bethesdy za 7,5 miliarda dolarów, innej firmy zajmującej się grami wideo. Firma będzie teraz w stanie dodać franczyzy Acitivision do swojej usługi subskrypcji, zwiększając zainteresowanie swoją marką Xbox. Przejęcie Activision może również zapoczątkować nowy trend w branży gier, gdzie firmy produkujące konsole do gier mogą zacząć kupować całych wydawców zamiast wyłącznych praw do wybranych tytułów.

Zwycięzcy: Firmy produkujące gry wideo

Microsoft zaoferował prawie 50% premię w stosunku do ceny udziału Activision w rynku. Pomimo tego, że Microsoft zaproponował transakcję w całości gotówkową i miał wystarczająco dużo pieniędzy, aby ją sfinansować, akcje Activision skoczyły z 65 do 87 dolarów, wciąż nie osiągając proponowanych 95 dolarów za akcję. Ponieważ była to już druga duża transakcja fuzji i przejęć w branży gier komputerowych ogłoszona w ostatnim czasie, akcje innych producentów gier wideo podskoczyły w oczekiwaniu na większą konsolidację w branży. Ubisoft skoczył o 12%, CD Projekt zyskał 3%, a Electronic Arts wzrósł o 6%. Akcje japońskich firm Capcom, Square Enix i Konami skoczyły o ponad 2%.

Akcje spółki Activision (ATVI.US) rozpoczęły wtorkowe notowania z ogromną byczą luką cenową. Cena akcji nie zdołała jednak przebić oferty 95 dolarów za akcję zaproponowanej przez Microsoft (MSFT.US). Rajd został zatrzymany w strefie oporu 86,35 USD, gdzie znajduje się zniesienie 61,8%, ruchu spadkowego z 2021 roku. Jednak biorąc pod uwagę silną pozycję finansową Microsoftu i znaczną premię, transakcja ma szansę dojść do skutku. Źródło: xStation 5

Akcje spółki Activision (ATVI.US) rozpoczęły wtorkowe notowania z ogromną byczą luką cenową. Cena akcji nie zdołała jednak przebić oferty 95 dolarów za akcję zaproponowanej przez Microsoft (MSFT.US). Rajd został zatrzymany w strefie oporu 86,35 USD, gdzie znajduje się zniesienie 61,8%, ruchu spadkowego z 2021 roku. Jednak biorąc pod uwagę silną pozycję finansową Microsoftu i znaczną premię, transakcja ma szansę dojść do skutku. Źródło: xStation 5

Przegrani: Sony

Activision Blizzard to znany wydawca gier wideo, który ma w swoim portfolio kilka przebojowych tytułów. Microsoft po przejęciu Activision stanie się trzecią największą firmą na świecie pod względem przychodów z gier, ustępując jedynie Tencent i Sony. Sony (SONY.US) może być postrzegane jako jeden z głównych przegranych fuzji Activision-Microsoft. Przejęcie Activision może zachęcić Microsoft do włączenia franczyzy Activision do usług abonamentowych - dostępnych tylko na konsolach Xbox, a nie na PlayStation od Sony, w celu zwiększenia sprzedaży krzyżowej swoich produktów. Sony nie ma takiej samej styczności z rynkami gier na komputery PC i urządzenia mobilne jak Microsoft, a ekspansja tak dużego konkurenta na rynku konsol do gier może zachęcić zarząd do rozważenia ekspansji. Sony nie ma jednak tak silnej pozycji finansowej jak Microsoft i tak dużych środków pieniężnych do wydania.

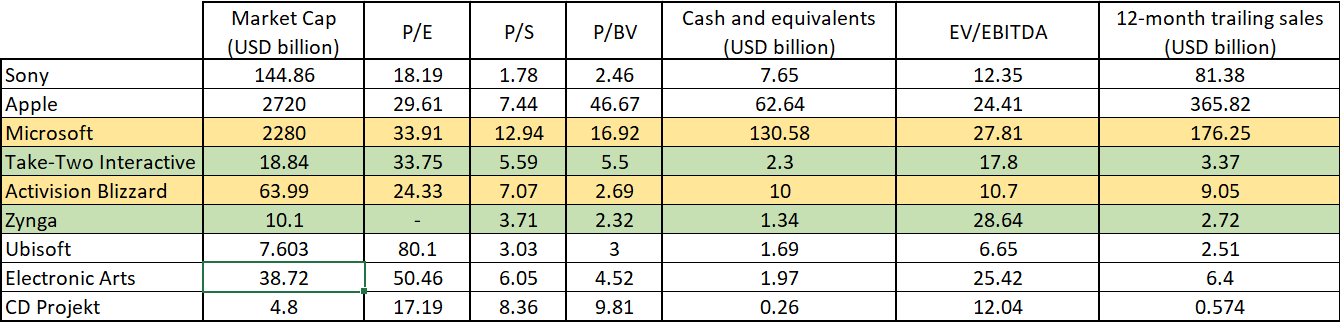

Sony ma znacznie mniej gotówki do wydania niż giganci tacy ak Apple czy Microsoft. Jednak należy również zauważyć, że Activision-Blizzard był jednym z największych wydawców zewnętrznych i Sony może nadal patrzeć w kierunku przejęcia niektórych mniejszych firm. Źródło: Bloomberg, XTB Research

Sony ma znacznie mniej gotówki do wydania niż giganci tacy ak Apple czy Microsoft. Jednak należy również zauważyć, że Activision-Blizzard był jednym z największych wydawców zewnętrznych i Sony może nadal patrzeć w kierunku przejęcia niektórych mniejszych firm. Źródło: Bloomberg, XTB Research

Potencjalne cele M&A w sektorze gier

Przejęcie Activision Blizzard przez Microsoft nie było jedyną dużą transakcją M&A w sektorze gier ogłoszoną w ostatnim czasie. Take-Two Interactive, amerykański wydawca gier wideo, ogłosił fuzję z Zynga, producentem gier mobilnych, na początku tego roku. Wzmożona aktywność M&A w sektorze gier na początku 2022 roku rozbudziła nadzieję, że wkrótce ogłoszone zostaną kolejne transakcje, zwłaszcza że oferty przejęcia zarówno Take-Two, jak i Microsoftu oferowały znaczące premie w stosunku do ceny rynkowej. O ile wspomnieliśmy już o kilku akcjach, które podskoczyły po informacji o przejęciu Acitivison, to niektóre z nich wydają się być bardziej narażone na stanie się celem przejęcia. Ubisoft, francuskie studio gier znane z serii "Assassin's Creed", czy polski CD Projekt, znany z serii "Wiedźmin", są postrzegane jako potencjalni kandydaci.

Ubisoft

Spekulacje o możliwym przejęciu Ubisoftu (UBI.FR) rozpoczęły się w 2018 roku, gdy chiński gigant Tencent nabył 5% udziałów w studiu. Inwestycja pomogła Ubisoftowi obronić się przed próbą przejęcia ze strony Vivendi i wywołała debatę, czy francuska firma może zostać przejęta przez Tencent. Spekulacje podsyca fakt, że Ubisoft jest notowany z dyskontem w stosunku do amerykańskich konkurentów, jeśli weźmiemy pod uwagę stosunek ceny do sprzedaży. Spółka posiada w swoim portfolio kilka znanych franczyz, skupiając się głównie na grach na PC i konsole.

Informacja o przejęciu przez Activision pomogła Ubisoftowi (UBI.FR) wybić się ponad górne ograniczenie kanału spadkowego. W kolejnych dniach spółka nadal zyskiwała i ze względu na niską wycenę jest często wymieniana jako potencjalny kolejny cel M&A. Powtórzenie ruchu spadkowego z 2021 roku powinno być uważane za poziom oporu do obserwacji. Źródło: xStation 5

Informacja o przejęciu przez Activision pomogła Ubisoftowi (UBI.FR) wybić się ponad górne ograniczenie kanału spadkowego. W kolejnych dniach spółka nadal zyskiwała i ze względu na niską wycenę jest często wymieniana jako potencjalny kolejny cel M&A. Powtórzenie ruchu spadkowego z 2021 roku powinno być uważane za poziom oporu do obserwacji. Źródło: xStation 5

CD Projekt

CD Projekt (CDR.PL) jest również wymieniany jako potencjalny kandydat do kolejnej fuzji i przejęć w branży gier. Polska spółka po nieudanej premierze gry "Cyberpunk 2077" notowana jest 60% poniżej rekordowych poziomów. CD Projekt ma w swoim portfolio dwie wielkie marki - Cyberpunk i Wiedźmin - ale nie ma prawie nic innego godnego uwagi. To ograniczone portfolio czyni go nieco mniej prawdopodobnym celem firm z sektora Big Tech, takich jak Microsoft czy Apple. Kurs akcji CD Projekt (CDR.PL) skoczył po informacji o przejęciu przez Activision i przetestował górne ograniczenie formacji trójkąta. Część zysków została jednak wymazana po tym, jak bykom nie udało się przebić powyżej oporu 205,00 PLN. Najbliższe wsparcie można znaleźć na dolnym ograniczeniu formacji trójkąta w rejonie 182,00 PLN. Źródło: xStation 5

Kurs akcji CD Projekt (CDR.PL) skoczył po informacji o przejęciu przez Activision i przetestował górne ograniczenie formacji trójkąta. Część zysków została jednak wymazana po tym, jak bykom nie udało się przebić powyżej oporu 205,00 PLN. Najbliższe wsparcie można znaleźć na dolnym ograniczeniu formacji trójkąta w rejonie 182,00 PLN. Źródło: xStation 5

Electronic Arts

Electronic Arts (EA.US) jest również sugerowane jako potencjalny cel fuzji i przejęć. EA jest znacznie większa niż Ubisoft czy CD Projekt i posiada bogate portfolio franczyz, które są często wybierane przez graczy konsolowych, jak Fifa czy Battlefield, co czyni ją dobrym celem do przejęcia przez firmy takie jak Microsoft czy Sony. Jednak jako, że EA jest dużą firmą z bogatym portfolio, może stać się celem przejęcia przez stosunkowo nowego, ale dużego gracza w sektorze gier, potencjalnie Apple lub Amazon, który dałby nabywcy natychmiastową, silną obecność w tej dynamicznie rozwijającej się branży.

Kurs Electronic Arts (EA.US) wzrósł na wieść o transakcji, ale później straciło większość zysków. W szerszym ujęciu EA odbija się od ostatniego spadku do poziomu 121,00 USD, a pierwszą poważną strefę oporu wyznaczają wieloletnie maksima w rejonie 150,00 USD. Źródło: xStation 5

Kurs Electronic Arts (EA.US) wzrósł na wieść o transakcji, ale później straciło większość zysków. W szerszym ujęciu EA odbija się od ostatniego spadku do poziomu 121,00 USD, a pierwszą poważną strefę oporu wyznaczają wieloletnie maksima w rejonie 150,00 USD. Źródło: xStation 5

Podsumowanie dnia: Srebro traci 9% 📉Indeksy, kryptowaluty i metale pod presją

📉US100 traci 1,5%

Czy obecna wyprzedaż oznacza zmierzch spółek kwantowych?

Akcje Howmet Aerospace rosną 10% po wynikach📈Gigant przemysłowy na fali

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.