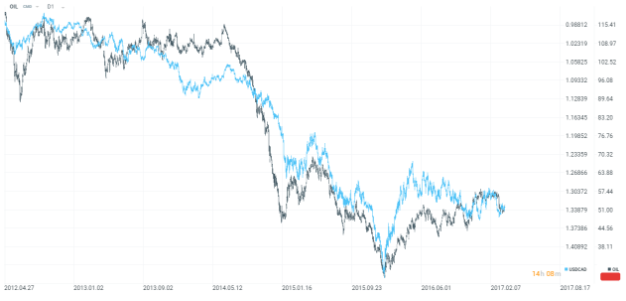

I mercati finanziari sono sistemi di vasi comunicanti. Se il valore delle obbligazioni diminuisce o aumenta in modo significativo, ciò può influenzare il prezzo delle valute e delle azioni. Questa non è una regola generale, ma ci sono alcuni strumenti che si muovono storicamente in tandem. Perché? Ebbene, ci sono vari motivi. Il dollaro canadese è un esempio perfetto. La valuta è fortemente correlata all'OIL, poiché quest'ultimo ha un impatto significativo sull'economia canadese. Guardiamo alcune correlazioni popolari per vedere come possono essere utilizzate nelle tue strategie di trading.

Come misurare la correlazione?

La correlazione è una delle statistiche più comuni e più utili. Una correlazione è un singolo numero che descrive il grado di relazione tra due asset. Può essere utilizzato per singole azioni o attività, oppure può misurare come i mercati più ampi si muovano tra di loro. Viene misurato su una scala da -1 a +1. Una perfetta correlazione positiva tra due asset ha una lettura di +1. Una perfetta correlazione negativa ha una lettura di -1. Tuttavia, tali casi sono estremamente rari. Diamo un'occhiata ad un esempio grafico.

Come si può vedere, c'è un'evidente correlazione tra il dollaro canadese e l'Oil. Essa è definita come una correlazione positiva, perché entrambi i mercati si muovono in tandem - in altre parole, un mercato aumenta mentre l'altro mercato aumenta e diminuisce mentre l'altro diminuisce. Naturalmente, è una regola generale e una deviazione da essa potrebbe a volte apparire.

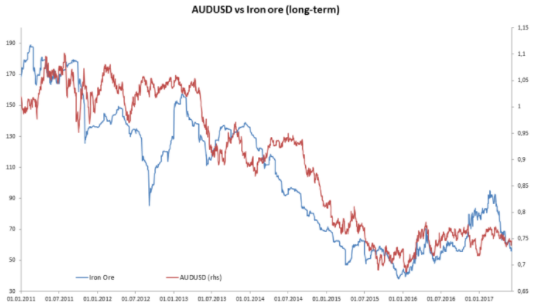

AUD vs. Iron Ore

Il dollaro australiano è una valuta di materie prime, il che significa che la sua forza dipende principalmente dai prezzi di materie prime specifiche. L'Australia è il più grande produttore di minerali di ferro nel mondo e non dovrebbe quindi sorprendere che la ricchezza dell'economia e il valore della sua moneta dipenda fortemente dalle prospettive di minerale di ferro. Pertanto, le prospettive di questa commodity potrebbero essere considerate come un proxy per le prospettive di fronte al dollaro australiano.

Ad esempio, se il prezzo del minerale di ferro aumenta, gli investitori devono solitamente acquistare più dollari australiani per acquistare la stessa quantità di minerale di ferro dall'Australia. Ciò aumenta la domanda aggregata della valuta che rafforza AUD.

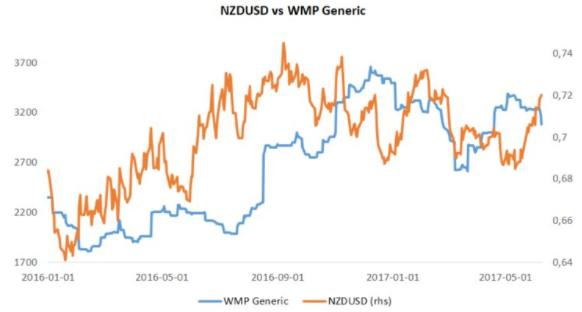

NZD vs. Dairy Prices

Proprio come il Canada, la Nuova Zelanda è fortemente dipendente dai prezzi del latte. A differenza dell'olio o dell'oro, il latte non è una merce su cui i traders trascorrano molto tempo a pensare. Inoltre, raramente si sente una cosa sui prezzi del latte in TV o alla radio. Non significa, tuttavia, che il latte non sia cruciale nella negoziazione dello NZD.

Si potrebbe dire che la Nuova Zelanda è l'Arabia Saudita del latte. È il più grande esportatore di latte al mondo che rappresenta il 40 per cento del commercio internazionale dei lattiero-caseari. I prodotti lattiero-caseari rappresentano il 7 per cento della produzione economica totale del paese. Inoltre, la più grande azienda esportatrice di latte, Fonterra, è anche la più grande azienda neozelandese. Così come si può vedere, un peggioramento dei prezzi del latte potrebbe influenzare l'intera economia, portando così ad una valuta più debole.

Quando i prezzi del latte sono elevati, i paesi importatori hanno bisogno solitamente di acquistare più dollari della Nuova Zelanda per acquistare latte da loro. Quando i prezzi del latte scendono, c'è meno domanda per il dollaro della Nuova Zelanda e quindi può diminuire.

USD e Gold

A differenza dei casi di AUD e NZD, l'economia statunitense non dipende dai prezzi di una merce specifica, in questo caso l'oro. Tuttavia, si può notare una forte correlazione inversa tra il dollaro e l'oro. Una correlazione inversa, nota anche come correlazione negativa, è una relazione contraria tra due mercati. Quindi, quando un mercato aumenta di valore, l'altro di solito diminuisce. Ciò è giusto per due ragioni importanti:

Un dollaro in calo può aumentare il valore di altre valute. Ciò spesso aumenta la domanda di materie prime, compreso l'oro.

Quando il dollaro inizia a perdere il suo valore, gli operatori cercano fonti alternative per memorizzare il valore. Ciò è dovuto al fatto che una diminuzione di USD è di solito connesso con i tassi di interesse in calo. Poiché i tassi sono più bassi, i trader stanno cercando un profitto altrove e l'oro potrebbe essere un'alternativa.

Come si può vedere sul grafico seguente, l'oro è stato fortemente correlato con USDCHF invertito. Ciò significa che quando il suo prezzo è aumentato, il valore del dollaro è sceso.

Tuttavia, è importante ricordare che è possibile aumentare contemporaneamente il dollaro e l'oro. Ciò può accadere quando si potrebbe vedere una crisi o un deterioramento del sentimento del mercato. Un tale scenario potrebbe spingere gli operatori alla ricerca di risorse tradizionalmente "sicure", tra cui il dollaro e l'oro.

Fare trading sulle divergenze (spread trading)

Ci sono molti strumenti che sono correlati tra loro, quindi è quasi impossibile presentarli tutti. Ad esempio, sia il dollaro che l'oro dipendono in gran parte dalle mosse sul mercato delle obbligazioni, mentre il Nikkei si muove normalmente in combinazione con il USDJPY. L'Oil pesa sul prezzo del rublo russo e della corona norvegese, mentre il rand sudafricano (ZAR) è correlato all'oro. Non ci concentreremo su ognuno, ma potremmo vedere come utilizzare la correlazione come parte della tua strategia commerciale. Facciamo un ultimo esempio. Come possiamo vedere, ci sono stati periodi in cui il tasso USDCHF era superiore o inferiore al prezzo indicato dall'oro (evidenziato con linee verticali azzurre).

Questo è conosciuto come divergenza tra due strumenti e potrebbe essere utilizzato per aprire un ordine. Se sapete chei due strumenti si spostano in tandem allora ci si aspetta che i loro prezzi si incontrino di nuovo in futuro. Quindi, se USDCHF è superiore a quello suggerito da oro, un commerciante potrebbe vendere la coppia e comprare oro. Tuttavia, una cosa deve essere notata: i periodi di divergenza possono durare più a lungo, rendendo così un tale trade ostico.

Opportunità e correlazioni

La correlazione intermarket è una parte importante dell'analisi fondamentale. Come accennato in precedenza, alcune commodity potrebbero avere un impatto significativo sulle diverse valute. D'altra parte, alcune valute come il dollaro statunitense potrebbero avere un impatto sui prezzi delle materie prime. Inoltre, i periodi di divergenza tra strumenti correlati potrebbero offrire alcune opportunità commerciali interessanti. Ecco perché vale la pena di guardare altri mercati mentre si scambiano valute, non solo per stimare il loro valore, ma anche per vedere se un commercio interessante potrebbe essere aperto.

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.