Il trading sui mercati può sembrare estremamente scoraggiante e complicato quando inizi per la prima volta. Con una grande quantità di informazioni facilmente accessibili online, così come modi sempre maggiori di interpretare grafici, dati e mercati in rapida evoluzione, è facile sentirsi sopraffatti o soccombere alla paura dell'ignoto. Una delle cose migliori da tenere a mente allora è la semplicità. Iniziamo passo dopo passo con termini e definizioni semplici che verranno utilizzati nel tuo viaggio di trading.

Il trading sui mercati può sembrare estremamente scoraggiante e complicato quando inizi per la prima volta. Con una grande quantità di informazioni facilmente accessibili online, così come modi sempre maggiori di interpretare grafici, dati e mercati in rapida evoluzione, è facile sentirsi sopraffatti o soccombere alla paura dell'ignoto. Una delle cose migliori da tenere a mente allora è la semplicità. Iniziamo passo dopo passo con termini e definizioni semplici che verranno utilizzati nel tuo viaggio di trading.

Cos'è la leva?

La leva consente di ottenere un'ampia esposizione a un mercato per un deposito iniziale relativamente piccolo. Ogni volta che vedi una percentuale come 5% o 10:1 quando fai riferimento al deposito iniziale, questa è la quantità di leva disponibile su questo particolare mercato.

Confrontiamo la leva finanziaria con l'investimento tradizionale. Se, ad esempio, volessi acquistare 10.000 azioni Barclays e il prezzo delle azioni fosse di 280 pence, il tuo investimento totale ti costerebbe £ 28.000, escluse le commissioni o altre commissioni che il tuo broker addebiterebbe per la transazione. Con il trading di CFD, tuttavia, avresti bisogno solo di una piccola percentuale del valore totale del trade per aprire la posizione e mantenere lo stesso livello di esposizione. Ricorda che quando fai trading di CFD non possiedi effettivamente l'attività sottostante.

Diamo un'occhiata a un esempio di come funzionerebbe in pratica:

Supponiamo che XTB ti dia una leva 5:1 (o 20%) sulle azioni Barclays. In questo caso dovrai solo depositare un iniziale £ 5.600 per negoziare lo stesso importo.

Se le azioni Barclays salissero del 10% a 308p, il valore della posizione sarebbe di £ 30.800. Quindi, con un deposito iniziale di soli £ 5.600, questa particolare operazione di CFD potrebbe realizzare un profitto di £ 2.800. Questo è un ritorno del 50% sul tuo investimento, rispetto a un solo rendimento del 10% se le azioni fossero state acquistate fisicamente.

Se le azioni Barclays scendessero del 10% a 252p, il valore della posizione sarebbe di £ 25.200. Quindi, con un deposito iniziale di soli £ 5.600, questa particolare operazione di CFD farebbe una perdita di £ 2.800. Questa è una perdita del -50% sul tuo investimento, rispetto a una perdita del -10% se le azioni fossero state acquistate fisicamente.

Benefici e Rischi della Leva

Nel mondo del trading al dettaglio di FX e CFD, l'uso della leva è fondamentale.

Benefici:

- La leva può consentirti di ottenere il massimo dai tuoi fondi di investimento essendo in grado di negoziare posizioni di grandi dimensioni e impegnando solo una frazione del valore commerciale come deposito iniziale.

- Puoi anche assumere posizioni molto più grandi di quelle che altrimenti saresti in grado di fare con gli acquisti fisici.

- I tuoi rendimenti in proporzione al tuo investimento iniziale possono essere molto maggiori.

- Puoi aumentare il tuo capitale investendo o negoziando in una gamma di attività diverse.

Rischi:

- Proprio come i tuoi guadagni possono essere amplificati, così possono essere le tue potenziali perdite.

- Se il mercato va contro le tue posizioni, potresti perdere tutti i fondi del tuo conto, quindi è importante capire come gestire il tuo livello di rischio quando fai trading.

Cosa sono i pip?

Un pip significa "percentuale in punti".

Un pip è la più piccola variazione di prezzo che un mercato può fare. La dimensione dei pip cambia nella maggior parte dei mercati.

Ad esempio, noterai che la maggior parte delle valute ha un prezzo di quattro cifre decimali, il che significa che il passaggio da 1,2545 a 1,2546 GBPUSD è un movimento di un pip. Tuttavia, un pip nella coppia USDJPY equivale a una variazione del prezzo di 0,01, poiché quella particolare coppia ha un prezzo solo con due cifre decimali.

Puoi determinare quanto guadagni o perdi per pip usando la dimensione del lotto per impostare il volume del tuo scambio. Ad esempio, una transazione di 1 lotto su EURUSD fornisce un valore in pip di £ 7,62.

Ciò significa che se il mercato si muove a tuo favore di 10 pip, genereresti un profitto di £ 76,20 (7,62 x 10). Allo stesso modo, tuttavia, se il mercato si muove contro di te di 10 pip, genereresti una perdita di £ 76,20 (7,62 x 10). È molto importante conoscere il valore del pip prima di aprire una transazione sul mercato per comprendere appieno l'entità del tuo potenziale profitto o perdita.

Cosa sono il prezzo Bid e quello Ask?

Quando fai trading sui mercati finanziari, ti vengono forniti due prezzi: il prezzo ask (buy) e il prezzo bid (sell).

Il prezzo bid è sempre inferiore al prezzo ask e la differenza tra il prezzo ask e il prezzo bid è chiamata spread, che è anche uno dei costi per aprire una posizione su qualsiasi mercato.

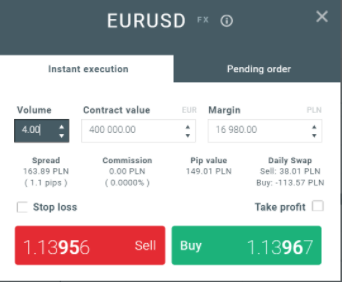

Ad esempio, se la finestra di mercato sulla tua piattaforma di trading quota EURUSD a 1,13956/1,13961, ciò significherebbe che il prezzo bid è 1,13956 e il prezzo ask è 1,13961.

Quando si va "long" o si acquista uno strumento specifico, la posizione verrà aperta sul prezzo ask e chiusa sul prezzo bid. D'altra parte, quando vai "short" o vendi la tua posizione verrà aperta sul prezzo bid e chiusa su ask.

Cos'è lo spread?

Lo spread sui mercati finanziari è la differenza tra il prezzo di acquisto (ask) di uno strumento e il prezzo di vendita (bid) di uno strumento. Quando si inserisce un'operazione sul mercato, lo spread è anche il costo principale della posizione. Più stretto è lo spread, minore è il costo del trading. Più ampio è lo spread, maggiori sono i suoi costi. Puoi anche visualizzare lo spread come la distanza minima che il mercato deve percorrere a tuo favore prima che tu possa iniziare a guadagnare.

Ad esempio, supponiamo che il nostro mercato EURUSD sia quotato con un prezzo di acquisto di 1,0984 e un prezzo di vendita di 1,0983, quindi lo spread viene calcolato sottraendo 1,0983 da 1,0984, ottenendo uno spread totale di 0,0001 o 1 pip. Dopo aver effettuato un'operazione sul mercato EURUSD e il mercato si muove di almeno 1 pip a tuo favore, la tua posizione può iniziare a generare profitti. Questo è anche il motivo per cui quando effettui il trade per la prima volta, inizierai a perdere.

Come capire il costo dello spread con xStation

La nostra piattaforma, xStation, possiede un calcolatore di trading avanzato integrato, che determina istantaneamente il costo dello spread in base alle dimensioni della transazione. Nell'esempio seguente, una transazione di 1 lotto sull'EURUSD con uno spread di 1,1 pip fornisce un valore monetario di £ 8,38, per lo spread.

Cos'è lo stop loss?

I trader esperti testimonieranno che una delle chiavi per raggiungere il successo sui mercati finanziari a lungo termine è una gestione prudente del rischio. L'utilizzo di uno stop loss è uno dei modi più popolari per un trader di gestire il proprio rischio, 24 ore su 24.

Che cos'è un ordine Stop Loss?

Uno stop loss è un tipo di ordine di chiusura, che consente al trader di specificare un livello specifico nel mercato in cui, se i prezzi dovessero raggiungere, il trade verrebbe chiuso automaticamente dai nostri sistemi, in genere per una perdita. È da qui che ha origine il nome Stop Loss, perché l'ordine ferma effettivamente le tue perdite.

Come funziona in pratica un ordine Stop Loss?

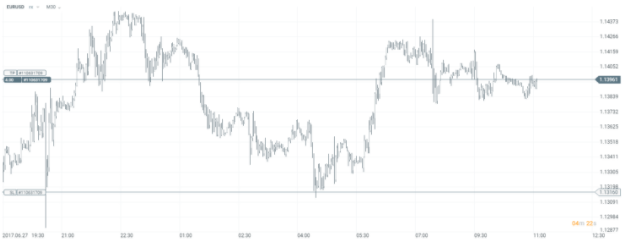

Diamo un'occhiata all'esempio sopra. Il trader ha aperto una posizione lunga su EURUSD in attesa che aumenterà di valore sopra 1,13961, come mostrato dalla prima riga. Noterai una seconda riga sotto quella, che è uno Stop Loss impostato a 1.13160. Ciò significa che se il mercato scende al di sotto di questo livello, la posizione del trader verrà automaticamente chiusa in perdita e il trader sarà protetto da eventuali perdite aggiuntive qualora il prezzo si abbassi. Uno Stop Loss aiuta a gestire il rischio e mantenere le perdite a un importo minimo accettabile e controllato.

Sebbene gli ordini Stop Loss siano uno dei modi migliori per garantire che il tuo rischio sia gestito e che le potenziali perdite siano mantenute a livelli accettabili, non forniscono una sicurezza del 100%.

Gli stop loss sono gratuiti e proteggono il tuo account da movimenti di mercato avversi, ma tieni presente che non possono garantire la tua posizione ogni volta. Se il mercato diventa improvvisamente volatile e supera il tuo livello di stop (salta da un prezzo all'altro senza scambiare ai livelli intermedi), è possibile che la tua posizione venga chiusa a un livello peggiore di quello richiesto. Questo è noto come slittamento del prezzo.

Cos'è il Take Profit?

Un ordine Take Profit è un ordine che chiude il tuo trade una volta raggiunto un certo livello di profitto. Quando il tuo ordine Take Profit viene colpito su un'operazione, l'operazione viene chiusa al valore di mercato corrente. Sebbene arresti qualsiasi ulteriore anticipo di profitto, garantisce un profitto specifico dopo che un livello è stato raggiunto.

Come funziona in pratica un ordine Take Profit?

Diamo un'occhiata all'esempio menzionato in precedenza. Il trader ha aperto una posizione corta su EURUSD in attesa che diminuisca di valore al di sotto di 1,13941, come mostrato dalla prima riga. Noterai una riga sotto quella, che è un Take Profit impostato su 1.12549. Ciò significa che se il mercato scende verso questo livello, la posizione del trader verrà automaticamente chiusa con un profitto - e quindi il trader è protetto da eventuali ulteriori ribassi di prezzo. Tuttavia, interrompe anche qualsiasi ulteriore anticipo di profitto se il mercato scende ulteriormente. Il profitto specifico verrà prelevato dal tavolo e la posizione verrà chiusa.

7 Passi per il tuo primo trade

Investire in azioni con dividendi: la guida completa

Come costruire un portafoglio di azioni ed ETF?

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.