Una delle prime decisioni che dovrai prendere come trader quando avvii il tuo processo di investimento è scegliere un volume di trading che puoi applicare alle tue posizioni. La scelta del volume degli scambi dipenderà da molti fattori psicologici come il comfort emotivo e l'avversione al rischio, ma la scelta del volume dei trade sarà anche fortemente connessa con la gestione del rischio che si intende applicare.

Una delle prime decisioni che dovrai prendere come trader quando avvii il tuo processo di investimento è scegliere un volume di trading che puoi applicare alle tue posizioni. La scelta del volume degli scambi dipenderà da molti fattori psicologici come il comfort emotivo e l'avversione al rischio, ma la scelta del volume dei trade sarà anche fortemente connessa con la gestione del rischio che si intende applicare.

Una delle prime decisioni che dovrai prendere come trader quando inizi il tuo viaggio di trading è scegliere un volume di trading che puoi applicare alle tue posizioni. Una cosa è identificare le tendenze e individuare le opportunità di trading. Ma quanti soldi stai usando per ogni posizione?

La scelta del volume degli scambi dipenderà da molti fattori psicologici, come il comfort emotivo e l'avversione al rischio, ma la scelta del volume degli scambi sarà anche fortemente connessa con la gestione del rischio che si intende applicare. In altre parole, capire in che modo il volume di trading può influire su di te è fondamentale, perché il volume che scegli determinerà sia il margine per operazione che il valore del pip.

Margine per operazione

Quando apri un'operazione, avrai bisogno di una certa quantità di esborso. Questo è noto come margine. Il margine non è un costo, ma è una somma di denaro che viene congelata quando apri una posizione e ti viene restituita una volta che la transazione è stata chiusa. È importante sapere quale sarà l'importo del margine in modo da poter valutare non solo il rischio stesso, ma anche calcolare se i fondi rimanenti ti permetteranno di aprire posizioni aggiuntive.

Ricorda che con i CFD ti basta una frazione del valore nominale per poter aprire una posizione. Ad esempio, con una leva di 30:1 avresti bisogno solo del 3,33% del valore nominale per il margine della transazione. Una leva tipica per FX è compresa tra 1 e 30, il che significa che avresti bisogno solo del 3,33% del valore nominale del margine.

Ciò ti consente di generare potenzialmente un rendimento maggiore sul capitale investito, ma aumenta anche il rischio, il che significa che potrebbe essere necessario depositare fondi aggiuntivi per coprire la tua posizione. Subirai anche maggiori perdite se la posizione si muove contro di te.

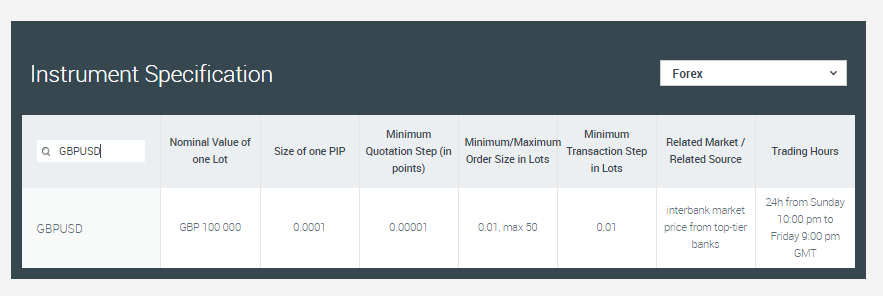

Diciamo che desideri aprire una transazione di 1 lotto su GBP/USD con una leva di 30:1, ma non sai quale sia il valore nominale per lotto di questo strumento. Queste informazioni possono essere trovate nella tabella delle specifiche dello strumento.

Sul GBP/USD, il valore nominale per lotto è di £ 100.000. Se la leva è 30:1, hai solo bisogno del 3,33% per il margine di questo trade, calcolato nella valuta di base della coppia. Pertanto, sono necessari £ 3.333,33 per il margine di una transazione di 1 lotto.

Dal punto di vista della gestione del rischio, il margine è molto importante e l'idea generale è che i trader non dovrebbero entrare in operazioni con un margine superiore al 30% del capitale investito totale.

Torniamo all'esempio sopra. Supponiamo che il tuo capitale iniziale sia di £ 5.000 e desideri aprire una transazione di 1 lotto. In tal caso, ciò rappresenterebbe il 66,67% del capitale totale, perché il margine richiesto con una leva di 30:1 sarebbe £ 3.333,33.

Per imparare di più sul margine, ti consigliamo questo articolo.

Valore del pip

Il secondo fattore che influenzerà la dimensione del volume è il valore del pip. Nel processo di investimento, è molto importante conoscere il valore del pip, soprattutto ai fini della gestione del rischio. Dovresti sapere come sarà influenzato il tuo portafoglio se il mercato va 100 pip a tuo favore o 100 pip contro di te.

Per calcolare il valore del pip, è possibile utilizzare nuovamente la tabella delle specifiche dello strumento.

Per calcolare il valore in pip per 1 lotto, è necessario moltiplicare il "Valore nominale di un lotto" per la "Dimensione di un PIP" e il valore sarà nella valuta quotata:

100000 x 0,0001 = 10 USD

Ciò significa che se aprissi una transazione di 1 lotto sulla coppia GBP/USD e il mercato si spostasse di 100 pip a tuo favore, guadagneresti un profitto di $ 1.000 (10 USD x 100 pips). D'altra parte, se il mercato non si muovesse a tuo favore, genereresti una perdita di $ 1.000. Questo calcolo può aiutarti a valutare a quale livello di mercato potrebbe essere la tua perdita massima accettata e dove puoi eventualmente assegnare un ordine Stop Loss.

L'idea generale è che non dovresti rischiare più del 5% del tuo capitale totale in una posizione. La ragione di ciò è che il trading si basa sulla probabilità e dovresti dare alla tua strategia una possibilità di valutazione, per identificare se hai una probabilità maggiore di raggiungere il successo piuttosto che la sconfitta.

Apri una transazione di 1 lotto su GBP/USD con un valore in pip di £ 10. Seguirai anche la regola di non accettare una perdita superiore al 5% del tuo capitale totale. Pertanto, il tuo capitale totale è di £ 5.000, quindi la tua perdita massima accettata è di £ 250, che è di circa $ 380.

Se sai che 1 pip vale $ 10 e la tua perdita massima accettata ammonta a $ 380, allora dividendo $ 380 per 10, il tuo livello massimo di Stop Loss è 38 pip.

Devi fare questi calcoli a mano?

Fortunatamente no! La piattaforma xStation ha una calcolatrice incorporata che ti aiuta in tutti questi calcoli. Devi semplicemente fare doppio click su un qualsiasi strumento che si trova nella sezione “Vista del Mercato”.

Gestisci il rischio in modo corretto

Come mostrato sopra, sia il valore del pip che il margine svolgono un ruolo importante nel trading. La scelta di una dimensione ottimale della tua posizione di trading è una parte vitale del trading, in quanto può rendere più facile o più difficile gestire la tua posizione dopo l'apertura di un trade.

Inoltre, il valore del pip e il margine sono importanti anche dal punto di vista del rischio. Se il tuo trade è troppo grande, una piccola mossa può metterti fuori gioco. Ecco perché è importante comprendere entrambi questi concetti per fare trading in modo responsabile e potenzialmente aumentare le tue possibilità di fare trading con successo.

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.