Exchange Traded Funds (ETFs) machen das Investieren für Millionen von Menschen einfacher. Wenn man sich an den globalen Finanzmärkten engagieren möchte, ist diese Anlageklasse genau das Richtige. Vom Goldmarkt über Aktien großer Unternehmen in den Vereinigten Staaten und Europa bis hin zu Anleihen und Schwellenländern. All das geht ganz einfach dank ETFs. Wer hat schon einmal etwas von den Bullenmarktzyklen an der Wall Street, den Rallyes der Technologieaktien oder den Edelmetallanlagen gehört? Dank ETFs wird das passive Investieren immer beliebter.

Die Fonds bieten ein diversifiziertes Engagement an den Märkten. Sie erfordern kein Expertenwissen über Unternehmensbewertungen oder tägliche Marktbeobachtung. Indem Sie in ETFs für bestimmte Sektoren, Indizes, Rohstoffe oder Ressourcen investieren, können Sie sicherstellen, dass Sie keine Marktchancen und langfristigen Trends verpassen. Jetzt müssen Sie nicht mehr in ein einzelnes Unternehmen oder mehrere Unternehmen investieren. Wenn Sie ETFs kaufen, können Sie sich an Börsenindizes mit einer langen Geschichte beteiligen, wie dem S&P 500 oder dem bekannten Nasdaq 100.

Dieser Artikel vermittelt Ihnen das nötige Grundwissen, um zu verstehen, wie Sie ETF kaufen können und wie ETFs funktionieren. Wir werden mit den Grundlagen beginnen und erklären, was ETFs sind.

Exchange Traded Funds (ETFs) machen das Investieren für Millionen von Menschen einfacher. Wenn man sich an den globalen Finanzmärkten engagieren möchte, ist diese Anlageklasse genau das Richtige. Vom Goldmarkt über Aktien großer Unternehmen in den Vereinigten Staaten und Europa bis hin zu Anleihen und Schwellenländern. All das geht ganz einfach dank ETFs. Wer hat schon einmal etwas von den Bullenmarktzyklen an der Wall Street, den Rallyes der Technologieaktien oder den Edelmetallanlagen gehört? Dank ETFs wird das passive Investieren immer beliebter.

Die Fonds bieten ein diversifiziertes Engagement an den Märkten. Sie erfordern kein Expertenwissen über Unternehmensbewertungen oder tägliche Marktbeobachtung. Indem Sie in ETFs für bestimmte Sektoren, Indizes, Rohstoffe oder Ressourcen investieren, können Sie sicherstellen, dass Sie keine Marktchancen und langfristigen Trends verpassen. Jetzt müssen Sie nicht mehr in ein einzelnes Unternehmen oder mehrere Unternehmen investieren. Wenn Sie ETFs kaufen, können Sie sich an Börsenindizes mit einer langen Geschichte beteiligen, wie dem S&P 500 oder dem bekannten Nasdaq 100.

Dieser Artikel vermittelt Ihnen das nötige Grundwissen, um zu verstehen, wie Sie ETF kaufen können und wie ETFs funktionieren. Wir werden mit den Grundlagen beginnen und erklären, was ETFs sind.

Vor dem ETF-Kauf: Was ist ein ETF überhaupt?

Ein Exchange Traded Fund (ETF) ist eine Art von Wertpapier, das einen Sektor, einen Index, eine Ware oder einen anderen Vermögenswert abbildet. Aus diesem Grund können ETFs für jeden Sparplan sehr wichtig sein. Sie können an der Börse genauso gekauft oder verkauft werden wie normale Aktien. Die Ausgestaltung eines ETF bleibt beliebig und hängt von der Strategie seiner Schöpfer ab. So kann ein börsengehandelter Fonds alles abbilden, vom Preis eines einzelnen Rohstoffs oder einiger weniger Aktien bis hin zu einem großen und vielfältigen Portfolio verschiedener Wertpapiere.

ETFs können auch so strukturiert sein, dass sie ein Engagement in Anleihen oder Edelmetallen wie Gold und dem Rohstoffsektor bieten. Börsengehandelte Fonds (ETFs) erfreuen sich aufgrund ihrer einzigartigen Kombination aus Einfachheit, Diversifizierung und Flexibilität zunehmender Beliebtheit bei den Anlegern. Aber was genau sind ETFs? Im Wesentlichen handelt es sich um Anlageinstrumente, mit denen Sie diversifizierte Portfolios von Aktien, Anleihen oder anderen Vermögenswerten kaufen und verkaufen können. Die Anlage in ETFs ist technisch gesehen mit der Anlage in Aktien an einer Börse vergleichbar und bietet einen einfachen Zugang zu einer breiten Palette von Anlagemöglichkeiten.

Wie funktionieren ETFs?

Die Schaffung und Verwaltung von ETFs wird von Fondsanbietern übernommen, die Anteile auflegen, die während des gesamten Handelstages an der Börse gekauft und verkauft werden können. ETFs gibt es in zwei Arten:

- Passiv verwaltete und

- Aktiv verwaltete.

Passive ETFs, auch als passiv verwaltete ETFs bekannt, bilden einen bestimmten Index, Sektor oder Rohstoff ab, während bei aktiv verwalteten ETFs ein Fondsmanager Anlageentscheidungen trifft, um einen Referenzindex zu übertreffen.

Die Magie hinter dem ETF Kauf liegt im Arbitrage-Mechanismus, bei dem zugelassene Teilnehmer (APs) große Blöcke von Anteilen, sogenannte Creation Units, erstellen und zurücknehmen. Durch diesen Mechanismus können ETFs auf dem Markt gehandelt werden, was den ETF-Anlegern Liquidität verschafft, und was die steuerlichen Auswirkungen betrifft, so unterliegen Gewinne aus dem Verkauf von ETFs und erhaltene Dividenden den Kapitalertragssteuerregeln.

Arten von ETFs

Es gibt eine Vielzahl von ETFs, die Anlegern eine breite Palette von Anlagemöglichkeiten bieten. Zu den gebräuchlichsten Arten gehören ETF auf Rohstoffe oder sogar Anleihen, aber nicht nur. Am beliebtesten sind Indexfonds und sektorspezifische ETFs mit Aktien als Basiswert. Einige börsengehandelte Aktienfonds setzen sogar eine finanzielle Hebelwirkung auf die zugrunde liegenden Vermögenswerte ein, um die Renditen des zugrunde liegenden Index oder Sektors zu verstärken.

Ein weiterer erwähnenswerter Typ ist der Real Estate Investment Trust (REIT) ETF, der sich auf Aktien konzentriert, die als REITs klassifiziert sind. Diese ETFs ermöglichen den Anlegern ein Engagement im Immobiliensektor und bieten eine einzigartige Gelegenheit zur Diversifizierung. Da so viele Arten von ETFs zur Verfügung stehen, können Anleger ihre Portfolios so zusammenstellen, dass sie ihren Anlagezielen und ihrer Risikotoleranz entsprechen.

ETF Handelszeiten

Wie sieht es mit den Handelszeiten der ETFs aus? Diese Information kann nicht nur für Day Trader, sondern auch für langfristige Anleger wichtig sein. Der Handel mit ETFs ist von Montag bis Freitag möglich, wenn die Börsen geöffnet sind.

Die Öffnungszeiten für den Handel sind natürlich von der jeweiligen Börse abhängig. An den Wochenenden sind die Börsen geschlossen und die Kurse der ETFs sind statisch. Unter der Woche schwanken die Preise der ETFs ständig.

In der Regel können Sie während der Börsensitzungen in Europa von 8 Uhr morgens MESZ bis 16 Uhr nachmittags MESZ mit ETFs handeln. In den USA beginnt der Trade um 14:30 Uhr MESZ, aber denken Sie an die Zeitzonen. An wichtigen nationalen Feiertagen wie dem Unabhängigkeitstag am 4. Juli in den USA, Neujahr oder Weihnachten kann jeder Börsenmarkt geschlossen sein.

Was sind Chancen und Risiken des ETF-Kaufs?

Die Anlage in ETFs gilt aufgrund ihrer Konstruktionsgrundlagen als sicherer, ist aber wie jede Anlage auf dem Finanzmarkt mit Risiken verbunden und hat potenzielle Vor- und Nachteile. Im Folgenden werden wir einige davon nennen.

Chancen

- ETFs bieten niedrigere Kosten, da die Eröffnung einer Position in jeder Aktie, die ein ETF in seinem Portfolio hält, zu höheren Gebühren führen könnte. Durch die Minimierung der Anzahl der Transaktionen sind die Positionskosten niedriger.

- Mit börsengehandelten Fonds können Sie sich direkt an verschiedenen Vermögenswerten beteiligen. Zum Beispiel auf Rohstoffpreise, Immobilienrenditen aus verschiedenen Regionen, Anleihen und die Nachbildung von Indexfonds, was bei Aktienmarktanlagen nicht möglich ist.

- Investitionen in ETFs bieten Zugang zu einer breiten Palette von Aktien aus jeder Branche Ihrer Wahl und können so Ihr Anlagerisiko erheblich begrenzen, während Sie sich weiterhin auf den von Ihnen gewählten Marktsektor konzentrieren.

- Risikomanagement ist bekanntlich einer der Schlüsselfaktoren, um auf dem Markt Geld zu verdienen. Durch die Diversifizierung oder mathematische Aufteilung des Portfolios ist die Wahrscheinlichkeit, dass eine Investition aufgrund eines Konkurses eines Unternehmens scheitert, wesentlich geringer.

- Einige ETFs sind durch physische Reserven eines bestimmten Rohstoffs oder Edelmetalls unterlegt, die sie im Auftrag der ETF-Anleger (Kunden) auf dem Markt kaufen. Dank ETFs können Sie sich beispielsweise in Gold oder Silber engagieren, ohne physisches Gold zu kaufen.

Risiken

- Da ETFs eine vielfältige Mischung von Aktien halten, haben sie nicht so viel Renditepotenzial wie der Kauf von Einzelaktien, da ein Gewinn bei der Aktie eines Unternehmens durch einen Verlust bei der Aktie eines anderen Unternehmens ausgeglichen werden kann. Die sehr wichtige Regel funktioniert hier sehr gut - geringeres Risiko bedeutet wahrscheinlich geringere Rendite

- Exchange Traded Funds können falsche (oder langfristig schwache) Werte in ihren Beständen haben. In diesem Fall kann ihr Anlagerisiko höher sein als erwartet (führen Sie vor einer Investition immer eine eigene Untersuchung des ETF-Portfolios durch).

- Ein ETF, der sich auf eine bestimmte Branche konzentriert, könnte trotz des Wachstums in dem Sektor, auf den er sich konzentriert, möglicherweise an Wert verlieren oder sich deutlich verlangsamen.

- Sie können in einen ETF investieren, der angibt, sich auf Cloud Computing oder Robotik zu konzentrieren, aber sein Portfolio kann Unternehmen aus anderen Branchen oder Aktien von Firmen enthalten, bei denen diese Sektoren nicht so wichtig für das Kerngeschäft sind. In diesem Fall kann das ein großer Nachteil sein, denn Sie können in etwas investieren, das Sie gar nicht besitzen wollen und das die Performance des Sektors nicht widerspiegelt.

Mögliche Strategien für den Kauf von ETFs

In der Regel werden ETFs am häufigsten von langfristig orientierten Anlegern gewählt. Wir können jedoch zwei der beliebtesten Anlagestrategien unterscheiden, die immer wieder stark nachgefragt werden, und werden zu diesem Zweck einige Beispiele vorstellen.

Passive “buy and hold” Strategie

Anleger, die langfristig denken, entscheiden sich oft dafür, ETFs zu kaufen, da sie auf langfristige Annahmen setzen. Diese passive Anlagestrategie bedeutet, dass sie ETFs als dauerhaften Bestandteil ihres Portfolios betrachten und nicht darauf abzielen, diese wieder zu verkaufen. Diese Herangehensweise erinnert an die Strategie von Warren Buffett, der auf eine fundamentale Bewertung und das zukünftige Wachstum eines Unternehmens setzt. Neben dem beliebten World ETF iShares MSCI World UCITS (IWRD.UK) gibt es viele weitere Optionen, um ETFs zu kaufen und global zu diversifizieren. Passive Anleger treffen ihre Entscheidungen auf Basis mehrerer Annahmen, von denen einige im Folgenden beispielhaft aufgeführt sind:

Schwellenländer

Anleger setzen oft auf das langfristige Wachstum der Volkswirtschaften und Finanzmärkte der Schwellenländer. Daher entscheiden sie sich häufig dafür, ETFs zu kaufen, die diese Märkte abbilden. Das beeindruckende BIP-Wachstum von Ländern wie Indien oder Vietnam und Chinas Rolle als größter Rohstoffproduzent der Welt machen ETFs wie den iShares Core MSCI Emerging Markets (EIMI.UK) attraktiv für diejenigen, die an das Potenzial der Schwellenländer glauben.

US-Aktienmarkt

Viele Anleger sind überzeugt vom anhaltenden Wachstumspotenzial der US-Unternehmen und deren zunehmendem globalen Marktanteil. Der S&P 500 Index bietet ein diversifiziertes Engagement in die 500 größten und vielversprechendsten Unternehmen der USA. Da die Zusammensetzung des Index ständig aktualisiert wird und Unternehmen, die die Kriterien nicht mehr erfüllen, durch andere ersetzt werden, spiegelt der Index stets die aktuelle Situation der US-Wirtschaft wider. Wer den US-Aktienmarkt abbilden möchte, könnte ETFs wie den iShares Core S&P 500 UCITS (CSPX.UK) kaufen.

Gold

Anleger, die an einen langfristigen Anstieg des Goldpreises glauben, der durch das begrenzte Angebot unterstützt wird, können ETFs kaufen, die ein direktes Engagement in Gold bieten, wie den iShares Gold ETF (IGLN.UK). Ähnlich können Anleger, die auf steigende Öl- oder Gaspreise setzen, aus einer Vielzahl von ETFs wählen, die diese Rohstoffe abbilden. Dividendenorientierte Anleger könnten sich für ETFs auf Dividendenunternehmen interessieren, wie den Vanguard FTSE All-World High Dividend Yield UCITS (VHYD.UK), um von regelmäßigen Ausschüttungen zu profitieren.

ETFs bieten langfristigen Anlegern sehr breite Anlagemöglichkeiten von Private Equity bis hin zu ausgewählten Immobilienrenditen oder Technologiebranchen. Wer einen diversifizierten Sparplan aufstellen möchte, sollte sich diese Optionen unbedingt ansehen.

Aktive “Momentum” Strategie

Einige Anleger halten langfristige Geldanlagen nicht für eine attraktive Option oder wollen einfach nur aktiv traden, mit der Chance (mehr Risiko) auf höhere künftige Renditen. Anleger können ETFs auf die gleiche Weise wie Aktien handeln und sie für einige Stunden, Tage, Wochen oder Monate halten. Sind Sie ein konträrer Anleger? Oder wollen Sie die Märkte "timen"? ETFs bieten Ihnen zahlreiche Möglichkeiten dazu:

Öl

Anleger, die bei einer nach wie vor recht starken Weltwirtschaft Chancen für eine höhere Inflation sehen, könnten in Öl- oder Öl- und Gasunternehmen investieren wollen. Natürlich ist es schwer, die Rohstoffpreise vorherzusagen, aber Anleger, die die Entscheidungen der OPEC oder Makrodaten verfolgen, können dies durch den Kauf von Anteilen an ETFs wie WisdomTree WTI Crude Oil (CRUDE.UK) oder iShares Oil & Gas Exploration & Production (IOGP.UK) tun.

Anleihen und Immobilien

Sind Sie ein Contrarian- oder High-Yield-Anleger? Möchten Sie ein Engagement im aggressiven Anleihenmarkt oder in Immobilien aufbauen? Diese ETFs iShares Fallen Angels High Yield Corp Bond (WIAU.UK), iShares High Yield Bond UCITS (EUNW.UK) oder iShares Developed Markets Property UCITS (IDWP.UK) oder iShares Asia Property Yield (IASP.UK)

ETFs mit höherem Risiko

Aktive ETF Trader können auf wesentlich riskantere gehebelte ETF zurückgreifen, die die Ergebnisse des Basiswerts vervielfachen, wie der WisdomTree S&P 500 x 3 Daily Leveraged (3USL.UK) oder der Lyxor Nasdaq 100 x2 Leveraged Daily UCITS (LQQ.FR). Es gibt auch weniger populäre, umgekehrte ETFs, die so genannte "Leerverkäufer" und Spekulanten anlocken können, die fallende Preise für Erdgas oder den deutschen Aktienmarkt erwarten und davon profitieren wollen. Diese Optionen sind WisdomTree Natural Gas x3 Daily Short ETC (3NGS.UK) oder Lyxor Daily ShortDAX x2 (DSD.FR)

ETFs können ein enormer Katalysator für jeden Sparplan und jedes Portfolio sein. Natürlich sind die Möglichkeiten dieser Anlagen viel größer als oben erwähnt. Denken Sie daran, dass es immer sehr empfehlenswert ist, selbst zu recherchieren, und dass jeder ETF immer sehr gut beschrieben ist.

Dadurch können Sie wissen, welche Vermögenswerte in ETFs enthalten sind und welche nicht. Die Zusammensetzung des Portfolios bestimmt die Qualität und die Perspektiven der Anlage. Verlassen Sie sich nicht nur auf die "Ein-Satz-Beschreibung" und sehen Sie sich vor der Investition zumindest an, welche Vermögenswerte ein ETF hat. Das ist besonders wichtig bei ETFs, die in Aktien investieren.

Verschiedene Investoren

Aktives Investieren ist eine beliebte Option für risikofreudige Anleger. Anleger, die das Risiko so weit wie möglich reduzieren wollen, können sich auf passive Anlagen konzentrieren.

Handelskosten

Aktives Investieren ist aufgrund der Häufigkeit des Tradings und der Anzahl der eröffneten Positionen mit höheren Transaktionskosten verbunden. Bei passiven Anlagen sind die Transaktionskosten aufgrund der geringen Häufigkeit des Tradings gering.

Aktive Manager

Die Spitzenergebnisse aktiver Manager übertreffen die Ergebnisse passiver Anleger, aber langfristig sind diese außergewöhnlichen Ergebnisse nur schwer zu halten. Letztendlich sind ETFs vor allem für mittel- und langfristige Anlagen gedacht.

Preisbewegungen

Das Ziel aktiver Investitionen ist es, mit kurzfristigen Kursbewegungen Geld zu verdienen. Langfristige Kurs- und Marktbewegungen spielen beim Investieren eine wichtige Rolle.

Wie kann man ETFs kaufen?

Der Einstieg in die ETF-Investition erfordert einige wesentliche Schritte, darunter die Eröffnung eines Maklerkontos, die Recherche und Auswahl von ETFs und die Entwicklung eigener Anlagestrategien. Der erste Schritt, die Eröffnung eines Maklerkontos, ist ein einfacher Prozess, der die Angabe persönlicher und finanzieller Informationen erfordert. Sobald Ihr Konto eingerichtet und verifiziert ist, können Sie mit der Recherche und Auswahl von ETFs beginnen, die Sie in Ihr Portfolio aufnehmen möchten.

Ein Handelskonto eröffnen

Die Eröffnung eines Handelskontos ist unkompliziert und erfordert die Angabe Ihrer persönlichen Daten, wie Name, Adresse und Geburtsdatum, sowie finanzieller Informationen wie Einkommen, Nettovermögen und Anlageziele. Online Broker benötigen auch eine Überprüfung Ihrer Dokumente, die Ihre Adresse und Ihren Ausweis bestätigen können.

Sobald Ihr Handelskonto eröffnet ist, können Sie mit der Anlage in ETFs beginnen, indem Sie die folgenden Schritte befolgen:

- Einzahlung von Geldern auf das Konto und Warten auf die Freigabe der Gelder

- Verwenden Sie das "Tickersymbol" des ETF (in der Regel ein aus vier Buchstaben bestehender Code, der für den Fonds steht), um einen Auftrag zu erteilen.

- Beginnen Sie mit dem Aufbau Ihres ETF-Portfolios

Recherche und Auswahl der ETFs

Bei der Recherche und Auswahl von ETFs sind Faktoren wie diese zu berücksichtigen:

- Aufwandsquoten

- Anlageziele

- Verwaltungskosten

- Provisionen

- Volumen

- Bestände

- Langfristige Wertentwicklung des ETF

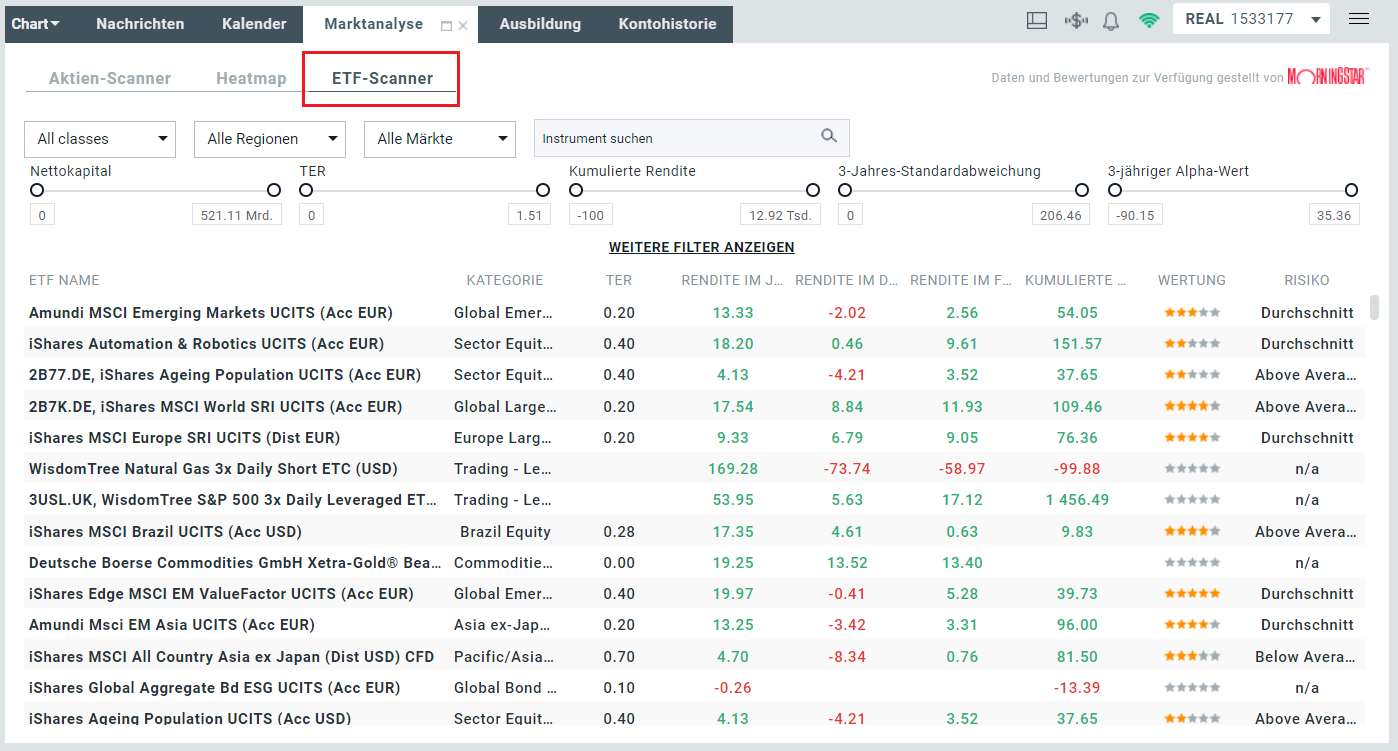

Um die Suche nach dem richtigen ETF zu optimieren, können Anleger auf der XTB-Plattform einen so genannten "ETF-Scanner" nutzen, der auch über ein Morningstar-Rating verfügt und die Dividendenhistorie anzeigt.

Die Kostenquote, d. h. die jährlichen Gebühren für die Verwaltung des ETF, ist ein entscheidender Faktor, der zu berücksichtigen ist, da er sich auf Ihre Gesamtrendite auswirkt. Für Anfänger (aber nur für diese) werden oft passive Indexfonds empfohlen, da sie im Vergleich zu aktiv verwalteten Fonds niedrigere Gebühren haben und in der Vergangenheit langfristig besser abgeschnitten haben als aktiv verwaltete Fonds. Wenn Sie in einen Indexfonds investieren und sich über ETFs informieren, müssen Sie auch sicherstellen, dass die ausgewählten Fonds Ihren Anlagezielen und Ihrer Risikotoleranz entsprechen.

Denken Sie daran, dass die Diversifizierung ein entscheidender Aspekt erfolgreicher Investitionen sein kann. Achten Sie also darauf, ETFs aus verschiedenen Sektoren, Anlageklassen und Ländern auszuwählen, um das Risiko zu minimieren und die Erträge zu optimieren. Denken Sie auch daran, dass unkorrelierte Vermögenswerte das Risikoniveau aller Anlageportfolios senken können.

Durch sorgfältige Recherche und Auswahl von ETFs können Sie ein abgerundetes Portfolio zusammenstellen, das auf Ihre spezifischen Anlagebedürfnisse zugeschnitten ist.

Abschließendes zum Kaufen von ETFs

Zusammenfassend lässt sich sagen, dass ETF-Investitionen Anlegern, die ihr Portfolio diversifizieren, die Gebühren minimieren und sich in verschiedenen Anlageklassen engagieren wollen, eine große Chance bieten. Wenn Sie die Grundlagen der ETFs verstehen, die richtigen Fonds recherchieren und auswählen und eine solide Anlagestrategie entwickeln, können Sie sich auf eine erfolgreiche Investitionsreise begeben. Denken Sie daran, dass der Schlüssel zum langfristigen Anlageerfolg und zur finanziellen Freiheit darin besteht, diszipliniert und hart zu arbeiten und sich auf Ihre Ziele zu konzentrieren.

Um die Märkte besser zu verstehen, können Sie psychologische Aspekte des Investierens und kognitive Verzerrungen lernen. Jede Investition kann Ihnen keine Gewinne garantieren, aber es gibt keine Gewinne, ohne Risiken auf den Finanzmärkten einzugehen. Denken Sie immer an die Risikoprämie und die "Sicherheitsmarge" - auch bei der Anlage in ETFs. Beide sind in der Regel viel höher, wenn die Preise von Vermögenswerten niedrig sind und die Risikoaversion weit verbreitet ist. Das "Contrarian Buying", also das Kaufen von Dingen zu Schnäppchenpreisen, ist jedoch nicht für jeden eine Strategie. ETFs können ein Teil eines ausgewogenen Portfolios sein.

FAQ

Exchange Traded Funds (ETFs) sind Investmentfonds, die ähnlich wie Aktien funktionieren. Sie können mit einem Gesamtbestand an Aktien ausgewählter börsennotierter Unternehmen oder mit einem Vehikel verglichen werden, das die Wertentwicklung eines bestimmten Rohstoffs, eines ausgewählten Sektors oder eines ganzen Index abbildet.

- ETFs haben in der Regel ein diversifiziertes Portfolio, das die Volatilität und das Risiko, das mit einer einzelnen Komponente des Gesamtportfolios verbunden ist, in der Regel ausgleicht.

- Die genaue Vermögensaufteilung ihres Portfolios ist transparent und öffentlich zugänglich. Sie kann laufend überprüft werden. Der Handel mit ETFs unterscheidet sich im Wesentlichen nicht vom Handel mit Aktien.

ETFs können eine geeignete Anlageoption für unerfahrene Anleger sein. Das bedeutet natürlich nicht, dass eine Investition in sie eine inhaltliche Vorbereitung oder den Erwerb von Wissen erfordert. Das bedeutet nicht, dass ETFs völlig sicher sind und Gewinne garantieren - das ist immer unmöglich. Die Unsicherheit auf den Finanzmärkten ist immer groß.

- Solche Fonds bieten jedoch eine intuitive, einfache und kostengünstige Möglichkeit, sich an Indizes wie dem Nasdaq 100, dem S&P 500, Anleihen, Gold, Silber, Öl oder Erdgas zu beteiligen.

- ETFs sind in der Regel weniger risikoreich als Anlagen in Einzelaktien. Sowohl die Volatilität als auch die Wertentwicklung eines bestimmten ETF hängen ausschließlich von den darin enthaltenen Vermögenswerten ab.

- Neulinge sollten jedoch stets bedenken, dass Wissen und die Fähigkeit, die Marktpsychologie einzuschätzen und in die Praxis umzusetzen, von entscheidender Bedeutung sind.

- ETFs haben in der Regel ein geringeres Risiko als Aktien, da sie in großer Zahl im Portfolio enthalten sind. Die Diversifizierung trägt zur Verringerung der Gesamtvolatilität bei und macht sie im Allgemeinen widerstandsfähiger gegenüber zufälligen, negativen Ereignissen im Zusammenhang mit den Aktien des ausgewählten Unternehmens.

- Generell gilt jedoch, dass die Volatilität nicht das einzige Risikomaß ist und von vielen Analysten (insbesondere von Value-Investoren) als solches in Frage gestellt wird. Es ist jedoch wichtig, das Portfolio eines bestimmten Fonds vor einer Investition zu analysieren.

Es stimmt, dass ETFs einige Gemeinsamkeiten mit Aktien haben. Zum Beispiel werden sie an öffentlichen Börsen gehandelt, so dass die Handelszeiten die gleichen sein können. Auch der "Investitionsprozess" bei ETFs ist technisch gesehen derselbe. Aber es handelt sich definitiv nicht um dieselbe "Investition".

In erster Linie können Sie mit ETFs direkt in bestimmte Investmentfonds wie den S&P 500 oder den Nasdaq 100 investieren. Wenn Sie sich für Aktien entscheiden, die den Nasdaq 100 widerspiegeln, müssen Sie Aktien von 100 Unternehmen kaufen und alle Veränderungen im Index verfolgen. Mit ETFs können Sie sich nicht nur auf dem Aktienmarkt engagieren. Sie können auch die Preise von Rohstoffen, Anleihen oder Schwellenländern verfolgen, deren Engagement in vielen Industrieländern immer noch problematisch ist.

Impact Investing: So kann Ihre Geldanlage etwas bewegen

Gold, Öl & Co.: So investieren Sie erfolgreich in Rohstoff ETFs und stärken Ihr Portfolio

Mehr aus dem Ersparten machen: Clevere Alternativen zum Tagesgeld

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.