إن عالم الصناديق المتداولة في البورصة (ETFs) واسع ومتنوع، وعند وضع استراتيجية صحيحة مع نهج لاكتساب المعرفة، قد يتوفر لك الكثير من فرص الاستثمار. يعتمد تحقيق الأهداف المالية من خلال صناديق الاستثمار المتداولة على استراتيجية استثمار محكمة. في هذه المقالة، نوضح كيفية اختيار صناديق الاستثمار المتداولة وتخصيص الأصول، مما يوفر لك رؤى قابلة للتنفيذ لتحسين نهجك. وربما بعد ذلك تكون مستعدًا لبناء أو تعزيز استراتيجية استثمار لصندوق الاستثمار المتداول الخاص بك؟ لنبدأ ونتعرف على استراتيجيات الاستثمار في صناديق الاستثمار المتداولة (ETF).

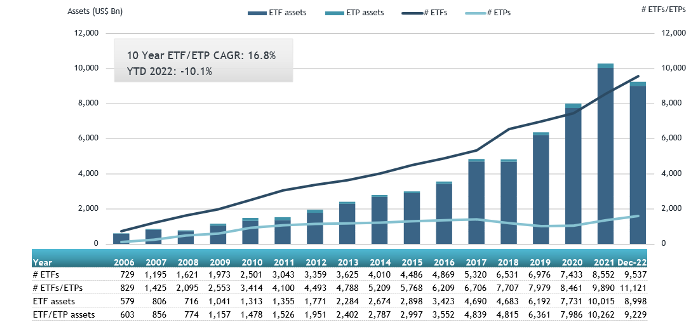

على الرغم من ضعف الأسهم في عام 2022، اكتسب سوق صناديق ETFs العالمية تدفقات واردة بقيمة 856 مليار دولار، وهو ثاني أكبر تدفق بعد بلوغه 1.29 تريليون دولار في عام 2021. متوسط العشر سنوات لصناديق الاستثمار المتداولة ETF /منتجات الاستثمار المتداولة ETP تحت إدارة معدل النمو السنوي المركب كان رائعًا حيث وصل إلى 16.8٪. تضم صناعة صناديق الاستثمار المتداولة العالمية 11,119 منتجًا، مع 22860 قائمة، وأصول بقيمة 9.229 تريليون دولار أمريكي، من 671 مزودًا في 81 بورصة مدرجة في 64 دولة في نهاية ديسمبر 2022. المصدر: ETFGi من رعاة ETF/ETP والبورصات والملفات التنظيمية

على الرغم من ضعف الأسهم في عام 2022، اكتسب سوق صناديق ETFs العالمية تدفقات واردة بقيمة 856 مليار دولار، وهو ثاني أكبر تدفق بعد بلوغه 1.29 تريليون دولار في عام 2021. متوسط العشر سنوات لصناديق الاستثمار المتداولة ETF /منتجات الاستثمار المتداولة ETP تحت إدارة معدل النمو السنوي المركب كان رائعًا حيث وصل إلى 16.8٪. تضم صناعة صناديق الاستثمار المتداولة العالمية 11,119 منتجًا، مع 22860 قائمة، وأصول بقيمة 9.229 تريليون دولار أمريكي، من 671 مزودًا في 81 بورصة مدرجة في 64 دولة في نهاية ديسمبر 2022. المصدر: ETFGi من رعاة ETF/ETP والبورصات والملفات التنظيمية

خصائص صندوق الاستثمار المتداول للبيع على المكشوف

الصناديق المتداولة في البورصة (ETFs) هي أدوات استثمارية متنوعة توفر التعرض لمختلف فئات الأصول مثل المؤشرات أو المعادن الثمينة أو السلع أو قطاعات محددة، مما يسمح للمستثمرين بتخفيف المخاطر مع البحث عن فرص النمو. يتم تداول صناديق الاستثمار المتداولة في البورصات العالمية بنفس طريقة تداول الأسهم. يمكن للمستثمرين اختيار صناديق الاستثمار المتداولة لتتبع المؤشرات، أو صناديق الاستثمار المتداولة للسندات، أو صناديق الاستثمار المتداولة الدولية، أو صناديق الاستثمار المتداولة الخاصة بقطاعات محددة مما يتيح للمستثمرين التعرض للتكنولوجيا أو الأسهم ذات الأرباح أو أسواق السلع.

السر يكمن في أن يكون لديك استراتيجية وأن تدرك قدرتك على تحمل المخاطر. ضع في اعتبارك تحمل المخاطر والأفق الزمني والأهداف الاستثمارية عند بناء المحفظة. وأيضًا قد يكون إعادة التوازن أمرًا حاسمًا لتخصيص الأصول المرغوبة. وفوق كل ذلك، تمكنك صناديق الاستثمار المتداولة من المغامرة في القطاعات دون الحاجة إلى المعرفة الدقيقة والأبحاث المتعمقة للأسهم الفردية. يمكن للمستثمرين الوصول إلى مجموعة واسعة من صناديق الاستثمار المتداولة التي تتتبع مؤشرات بارزة مثل مؤشر S&P 500 أو مؤشر ناسداك المركب، بالإضافة إلى الصناديق التي توفر التعرض لفئات أصول أو مناطق أو قطاعات محددة مثل التكنولوجيا أو الخدمات المصرفية. دعونا نقارن الأسهم المستثمرة بصناديق الاستثمار المتداولة.

نصائح للاستثمار

عندما تتسلح بالمعرفة حول هيكل وأنواع صناديق الاستثمار المتداولة، تستطيع تنفيذ إستراتيجيتك الخاصة. ها هي أهم 16 نصيحة أساسية:

عندما تتسلح بالمعرفة حول هيكل وأنواع صناديق الاستثمار المتداولة، تستطيع تنفيذ إستراتيجيتك الخاصة. ها هي أهم 16 نصيحة أساسية:

- حدد هدفك الاستثماري والأفق الزمني فهما أمران في غاية الأهمية.

- قم بتحليل ميزانيتك قبل الاستثمار للحد من المخاطر.

- استثمر مبلغًا محدودًا في كل صندوق استثمار متداول، لتجنب عواقب تقلبات السوق.

- قم بتقييم حجم استثماراتك بأسلوب معتدل.

- تحكم دائمًا في انفعالاتك أثناء استثمار الأموال.

- قم بإعادة توازن المحفظة بانتظام فقط عندما يزيد تركيزك المعرفي والبحثي.

- اختر صناديق الاستثمار المتداولة في مؤشرات السوق التي ترغب في الاحتفاظ بها في محفظتك.

- حاول الموازنة بين العدوانية واستراتيجيات تجنب المخاطرة.

- قم دائمًا بإجراء بعض الأبحاث حول أي صندوق ETF تستثمر فيه.

- . الاستثمار السلبي أم النشط؟ قم بتحليل إمكانات ومخاطر كليهما

- . كن على دراية بمفاهيم مثل نسبة المخاطر إلى المكافأة وهامش السلامة.

- اسأل نفسك: لماذا أنت متفائل إلى هذا الحد بمستقبل قطاع أو مؤشر معين؟

- . لا داعي للذعر أثناء تصحيحات السوق، ولكن كن مستعدًا لخفض الخسائر إذا لزم الأمر.

- لا تحاول "مجاراة السوق" إذا كانت معرفتك وثقتك وفهمك للمخاطر غير كافية.

- مع رؤية استثمارية طويلة المدى، يمكنك استخدام استراتيجية DCA (متوسط التكلفة بالدولار).

- اختر أفضل حساب وساطة لبدء العملية ولكن قم باختباره قبل الاستثمار.

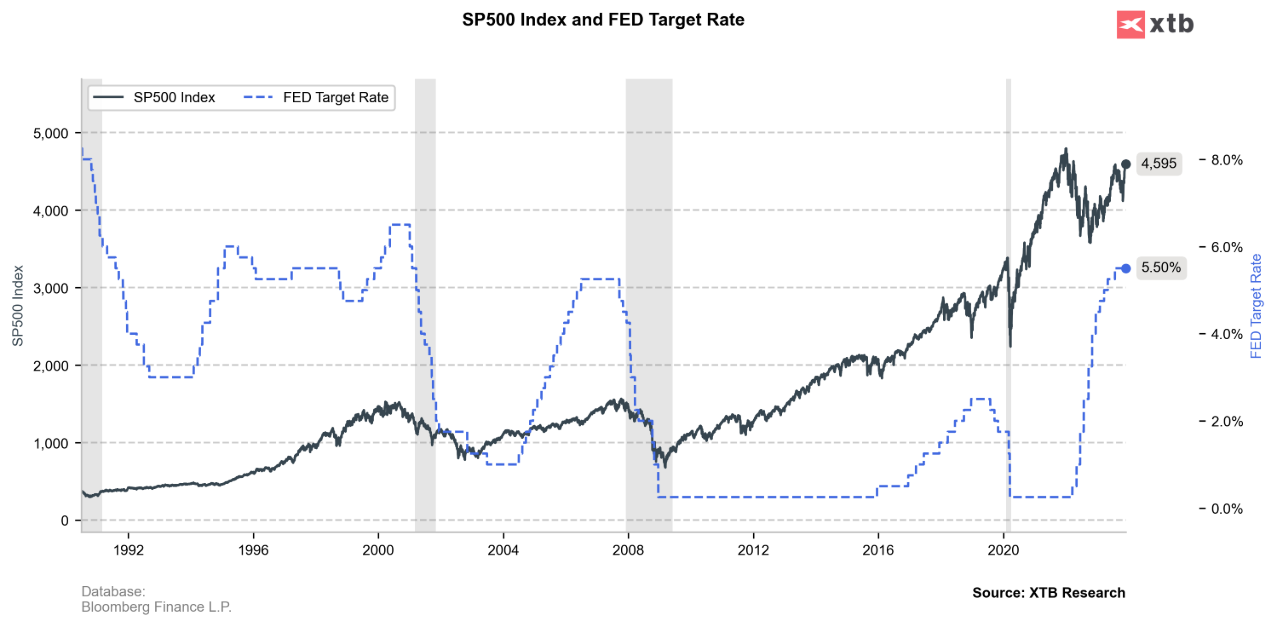

تشتهر صناديق ETFs في أكبر مؤشر لسوق البورصة، وهو مؤشر S&P 500 الأمريكي. ويعكس الرسم البياني أعلاه أداءها (الخط الأسود) من عام 1990 إلى عام 2023 مع مستويات أسعار فائدة الاحتياطي الفيدرالي (الخط الأزرق). وكما نرى، فإن العلاقة بين مستوى أسعار الفائدة الفيدرالية وأداء سوق البورصة ليست واضحة ومحددة. بعد ما يسمى بفقاعة الدوت كوم في العقد الأول من القرن الحادي والعشرين والأزمة المالية العالمية في عام 2008، ضعف مؤشر ستاندرد آند بورز مع قيام بنك الاحتياطي الفيدرالي بتخفيض أسعار الفائدة. في الوقت نفسه، وعلى الرغم من ثلاث انهيارات للأسهم (في الأعوام 2000 و2008 و2020) والأداء طويل المدى لمؤشر S&P 500، ظل أكبر مؤشر لسوق الأوراق المالية العالمية محتفظًا بتميزه (حيث ارتفع من 400 نقطة إلى 4600 نقطة بين عامي 1990 و2023). المصدر: بلومبرج فاينانس إل بي، أبحاث XTB.

تشتهر صناديق ETFs في أكبر مؤشر لسوق البورصة، وهو مؤشر S&P 500 الأمريكي. ويعكس الرسم البياني أعلاه أداءها (الخط الأسود) من عام 1990 إلى عام 2023 مع مستويات أسعار فائدة الاحتياطي الفيدرالي (الخط الأزرق). وكما نرى، فإن العلاقة بين مستوى أسعار الفائدة الفيدرالية وأداء سوق البورصة ليست واضحة ومحددة. بعد ما يسمى بفقاعة الدوت كوم في العقد الأول من القرن الحادي والعشرين والأزمة المالية العالمية في عام 2008، ضعف مؤشر ستاندرد آند بورز مع قيام بنك الاحتياطي الفيدرالي بتخفيض أسعار الفائدة. في الوقت نفسه، وعلى الرغم من ثلاث انهيارات للأسهم (في الأعوام 2000 و2008 و2020) والأداء طويل المدى لمؤشر S&P 500، ظل أكبر مؤشر لسوق الأوراق المالية العالمية محتفظًا بتميزه (حيث ارتفع من 400 نقطة إلى 4600 نقطة بين عامي 1990 و2023). المصدر: بلومبرج فاينانس إل بي، أبحاث XTB.

سبع استراتيجيات للاستثمار في صناديق الاستثمار المتداولة

الاستثمار طويل الأجل / الملكية

صناديق الاستثمار المتداولة هي أداة يستخدمها المستثمرون على المدى الطويل في المقام الأول، وذلك لعدة أسباب. إحدى الاستراتيجيات الشائعة بين مستثمري صناديق الاستثمار المتداولة هي ببساطة الاستثمار طويل الأجل. باختصار، يعتمد ذلك على الاعتقاد بأن سوق الأوراق المالية أو الأصول الأخرى التي يتتبعها صندوق الاستثمار المتداول (ETF) تحافظ على الاتجاه الصعودي على المدى البعيد. لا يهتم المستثمرون على المدى الطويل، ويطلق عليهم اسم "المالكين"، بتصحيحات السوق المؤقتة ولا يميلون إلى بيع حصصهم في صناديق الاستثمار المتداولة. إنهم يميلون إلى استغلال فترات الانخفاض عندما تكون المعنويات ضعيفة للشراء وزيادة مراكزهم.

المضاربة

كقاعدة عامة، لدى المضاربين أفق استثماري قصير إلى متوسط الأجل. وغالبًا ما يفترضون تنفيذ سيناريو محدد. قد يكون، على سبيل المثال، شراء صندوق ETF بسعر الذهب تحسبًا للتباطؤ الاقتصادي وضعف الدولار الأمريكي. وقد يكون أيضًا شراء صناديق ETF في الأسواق الناشئة والصين، متوقعة تحسن المعنويات بعد فترة كارثية للأسهم الصينية. من ناحية أخرى، يمكن للمضاربين أيضًا اختيار صناديق ETFs التي توفر التعرض لقطاعات معينة من السوق مثل التكنولوجيا الجديدة أو الرعاية الصحية.

التداول

لا يستخدم المتداولون النشطون مبدأ المضاربة فحسب، بل يستخدمون أيضًا عددًا من المؤشرات الأخرى، بما في ذلك التحليل الفني، لفتح الصفقات. عادةً ما يتواجد المتداولون في السوق لأقصر وقت ويحتفظون بصفقاتهم مفتوحة لمدة يوم إلى عدة أيام. غالبًا ما يختارون أدوات عقود الفروقات على صناديق الاستثمار المتداولة، والتي تتميز باستخدام الرافعة المالية. تزيد الرافعة المالية من مخاطر الاستثمار بينما تسمح لهم بفتح مراكز أكبر مع زيادة فرصة جني الأرباح (أو الخسائر).

متوسط تكلفة الدولار DCA

يعتقد بعض المستثمرين أن الاستراتيجية الرئيسية لجني فوائد الاستثمار على المدى الطويل تسمى DCA اختصارًا لمتوسط تكلفة الدولار. وهذا يعني شراء صناديق استثمار متداولة محددة على أساس منتظم، دون الاهتمام بميول السوق أو ظروف السوق الحالية. فبدلاً من فتح مركز واحد كبير، يقوم المستثمرون الذين يمارسون استراتيجية DCA بفتح سلسلة من الاستثمارات الأصغر، على فترات منتظمة، بغض النظر عن السعر. غالبًا ما تعني هذه الإستراتيجية أيضًا ما يسمى بـ "متوسط الخسارة".

القوة الدافعة

ينتهز مستثمرو القوة الدافعة اللحظة المناسبة لبدء الاستثمار. يحدث هذا عادةً عندما يكون المزاج سلبيًا للغاية أو عند وقوع حدث ما يعتقدون أنه سيثير طلبًا إضافيًا. قد يكون ذلك في الأسواق، على سبيل المثال، عكس الرواية "المتشددة" لأعضاء بنك الاحتياطي الفيدرالي والتوقعات المرتبطة بالتيسير النقدي من خلال تخفيضات أسعار الفائدة (عادةً ما يكون ذلك إيجابيًا للأسهم والسندات). يمكن أن يكون أيضًا توقع الأخبار التي تعمل على تحسين المشاعر حول قطاع معين أو أسهم شركات مختارة، على سبيل المثال. صعود روبوت المحادثة Chat-GPT والانتعاش المترتب عليه في أسهم التكنولوجيا وصانعي الرقائق.

اتباع الاتجاه

المستثمرون الذين لا يشعرون بالارتياح تجاه الشراء عندما يخسر سوق الأسهم يميلون إلى اختيار استراتيجية الاستثمار جنبًا إلى جنب مع الاتجاه. باتباع مبدأ "الاتجاه هو صديقك"، يتفاعل هؤلاء المستثمرون مع اتجاهات السوق المستمرة. في العادة، كلما أسرعوا في تحديدها، زادت الأرباح التي يمكنهم تسجيلها من الاتجاه المستمر.

الاستثمار المتناقض

هناك ما يسمى بالمستثمرين المتناقضين، وهم يعتقدون بأن الأغلبية في السوق مخطئون عادةً. وحتى لو كان الإجماع على حق، قد يتوقع المتناقضون المبالغة في لحظة تفاؤل السوق أو تشاؤمه.

إنهم يميلون إلى بيع الأسهم مع زيادة التفاؤل عندما يصبح السوق مقتنعًا بأن المؤشرات سوف ترتفع مرة أخرى. من ناحية أخرى، عندما يتراجع المزاج ببطء وتنخفض الأسهم، ففي الغالب، يقوم المستثمرون المتناقضون بشراء أسهم مقومة بأعلى من قيمتها. فهم نشطاء للغاية أثناء حالات الذعر والانهيار في سوق الأسهم.

لكن المشكلة هنا تكمن في تحديد التوقيت الذي يرجح فيه المزاج أيًا من الاتجاهين بشكل مبالغ. فالمشكلة الأساسية لاستراتيجيات الاستثمار المتناقض ليست المعرفة والتحكم في العواطف والكفاءة المهنية فقط. قبل كل شيء، لا يجب أن يكون الرأي المخالف مختلفًا عن معتقدات المستثمرين الشائعة فحسب. بل يجب أن يكون أفضل وأكثر دقة، مما يجعل هذه الإستراتيجية صعبة للغاية.

صناديق الاستثمار المتداولة مقابل الأسهم

عادة ما تقدم صناديق الاستثمار المتداولة تعرضًا لعشرات أو مئات من الشركات المدرجة المختلفة، من خلال تتبع مؤشر أو قطاعات محددة. أما الاستثمار في الأسهم الفردية، فهو يتضمن شراء أسهم شركة واحدة فقط (أو أكثر إذا اشترى المستثمر أسهم أكثر من شركة واحدة). نظرًا للعدد الكبير من الأسهم التي تتراكم في صناديق الاستثمار المتداولة، فإن تقلباتها تكون أقل في العادة مقارنة بالأسهم. كما أنها لا تتعرض للمخاطر المرتبطة بالاستثمار في شركة واحدة فقط. تقوم بعض صناديق المؤشرات بتتبع تحركات الأسعار لمؤشرات سوق الأوراق المالية بأكملها، والتي تتضمن العشرات أو المئات من أسهم الشركات المختلفة. غالبًا ما تكون الأسهم الفردية أكثر تقلبًا من صناديق ETFs.

الأسهم

- قد يتطلب التحليل والبحث المزيد من الوقت.

- تقلبات عالية.

- المخاطرة بأن السهم الذي تمتلكه لن يفوق عائد المؤشر العام.

- المخاطر المرتبطة بالأحداث وتقييم الشركة بمفردها.

- قد ترتفع نسبة علاوة المخاطرة.

- إمكانية التفوق على أداء الأسواق.

صناديق الاستثمار المتداولة

- تنوع الاستثمارات وقلة التقلبات.

- توفير الوقت، والتعرض لأسهم عشرات أو مئات الشركات في وقت واحد.

- القدرة على الاختيار من بين الصناديق التي تركز حصرًا على منطقة معينة.

- حرية التعرض لقطاع السوق المحدد.

- انخفاض التقلبات.

- ترتبط المخاطر بالضعف واسع النطاق في معنويات سوق الأسهم.

- هناك خطورة بأن أداء صندوق ETF معين سيكون أضعف بكثير من أقوى الأسهم.

- الاستثمار يعني الموافقة على الأداء الذي يعكس "متوسط السوق."

- تكاليف الاستثمار الإضافية (نسبة المصروفات الإجمالية TER).

هام: ليس صحيحًا القول بأن صناديق ETFs ليست محفوفة بالمخاطر. ومن الصعب أن نتوقع أن تقييم صندوق يجمع عشرات أو مئات الأسهم من شركات مختلفة يعتمد على إحداها. يكمن الخطر في احتمال حدوث ضعف أوسع نطاقًا في معنويات الأسهم، مما قد يؤدي إلى انخفاضات في جميع الأسهم المدرجة تقريبًا وصناديق الاستثمار المتداولة التي تتبع المؤشرات.

إيجابيات وسلبيات

الإيجابيات

- اختيار رائع للاستثمار السلبي والاستثمار طويل الأجل.

- مناسب لكل من المبتدئين والمحترفين.

- حاجز دخول منخفض، رسوم TER منخفضة وسيولة عالية.

- محدودية المخاطر وإمكانية تنويع المحفظة.

- قد تكون التقلبات أقل مقارنة بالأسهم الفردية وذلك بسبب التنويع.

- إمكانية الاستثمار في مجموعة من الأصول مثل المؤشرات أو السندات أو السلع.

- قد يتأكد المستثمر من أن صندوق المؤشر يثبت نفس الأداء تمامًا لمؤشرات الأسهم مثل مؤشر S&P 500 أو ناسداك 100.

السلبيات

- قد لا يناسب المتداولين والمستثمرين على المدى القصير الذين يفضلون أسلوب الاستثمار العدواني.

- يتوازن انخفاض المخاطر مع انخفاض العوائد المحتملة.

- خلال الأسواق الصاعدة، قد يقل أداء الصناديق المتداولة في البورصة التي يختارها المستثمرون عن أداء الشركات الكبرى أو المؤشرات.

- التنويع لا يضمن العائدات ويمكن أن يؤدي أيضًا إلى خسائر.

- في المحفظة، قد يفسد أداء عدد قليل من صناديق ETFs أداء الصناديق التي تحقق أداءً رائعًا.

- هناك خطورة باختلال صناديق الاستثمار المتداولة في المحفظة.

- زيادة تركيز رأس المال في الاستثمارات السلبية يمكن أن يحد من خيارات التخصيص نحو الأصول الأكثر خطورة (إمكانية تحقيق عوائد مستحقة).

المخاطر والتنويع

الآن، دعونا نتفحص عملية الموازنة بين المخاطر والمكافآت ضمن محفظتك الاستثمارية. وهنا يأتي دور التوزيع الذكي للأصول. يعد التنويع عنصرًا أساسيًا في أي استراتيجية استثمار ناجحة. توفر صناديق ETFs الاستثمار في مزيج من فئات الأصول، مما قد يقلل من مخاطر الاستثمار الإجمالية والتقلبات ويحسن العائدات.

هام: يُنصح المستثمرون الشباب، على وجه الخصوص، في كثير من الأحيان بتخصيص جزء كبير من محافظهم الاستثمارية لصناديق مؤشرات الأسهم، وذلك لتعظيم العوائد خلال سنوات ما قبل التقاعد. ومع ذلك، ينبغي موازنة هذا الميل الكبير نحو الأسهم من خلال الاستثمارات في فئات الأصول الأخرى لضمان محفظة متنوعة بشكل جيد. تتضمن بعض فئات الأصول الأخرى التي يجب مراعاتها ما يلي:

- السندات

- السلع

- الأصول البديلة

صناديق الاستثمار المتداولة تعطي كل ذلك: التعرض للأسهم والسندات والسلع والصناديق المتداولة في البورصة الخاصة بقطاع معين.

تحمل المخاطر وأفق الاستثمار

يعد تحمل المخاطر والأفق الزمني من العوامل الحاسمة التي يجب أن تؤثر على استراتيجية استثمارك في صناديق الاستثمار المتداولة. فقدرتك على تحمل المخاطر تدل على استعدادك وقدرتك على التعامل مع التقلبات والخسائر المحتملة في قيمة استثماراتك في صناديق الاستثمار المتداولة. يجب مراعاة العوامل المختلفة مثل العمر وقدرة تحمل المخاطر ومبلغ الاستثمار المتاح عند تقييم مدى تحملك الشخصي للمخاطر فيما يتعلق باستثمارات صناديق ETFs. يسمح لك الأفق الزمني الطويل بمقاومة تقلبات السوق وجني ثمار الأداء طويل المدى لصناديق الاستثمار المتداولة المختارة.

إعادة التوازن والضبط

بجانب التنويع وفهم قدرتك على تحمل المخاطر وفترة الاستثمار، فالمراجعة المنتظمة للمحفظة وتعديلها لدعم توزيع الأصول المفضلة لديك قد يشكلان أهمية كبيرة لك إذا كنت محترفًا. يتضمن ذلك بيع أصول معينة وشراء أصول أخرى لدعم توزيع الأصول المطلوب. عند تحديد التوزيع المثالي للأصول، يجب اتباع الخمس خطوات الآتية:

- قم ببعض الأبحاث حول معنويات السوق المالية.

- ضع في اعتبارك المؤشرات أو السندات أو الفروع أو القطاعات المحددة أو السلع أو المعادن الثمينة.

- فكر في الإستراتيجية التي ترغب في امتلاكها.

- حلل أفضل صناديق الاستثمار المتداولة لتحقيق أهدافك وقم باختيارها.

- ضع ميزانية ذكية للاستثمارات.

- حدد التوزيع المستهدف

- حدد قدرتك على تحمل التقلبات ونتائج المحفظة.

- قم بتنفيذ عمليات شراء أو بيع صناديق الاستثمار المتداولة إذا لزم الأمر من أجل تحقيق التوزيع الأمثل للأصول.

هام: إعادة التوازن للمحفظة ليست أمرًا حاسمًا، وقد ينكر المستثمرون على المدى الطويل القيام بذلك. إن إعادة التوازن المنتظمة، عادةً كل ستة أشهر أو عندما تنحرف المحفظة بنسبة 5 نقاط مئوية أو أكثر عن التوزيع المستهدف، تضمن بقاء استراتيجية الاستثمار الخاصة بك متوافقة مع الأهداف المالية. توفر بعض شركات الوساطة للمستثمرين أدوات خاصة لاستراتيجيات صناديق ETFs السلبية، مثل خطط استثمار صناديق الاستثمار المتداولة. لا تنسَ أن إعادة التوازن تنطوي أيضًا على بعض المخاطر، وقد يكون ذلك خطأً. قد تكون الأصول التي ستبيعها وتشتريها أقل من أداء محفظتك السابقة.