سوق الديون العالمي أكبر بكثير من سوق الأسهم. هل يمكن فهم آليات سوق السندات أن يساعد في الاستثمار الاستراتيجي؟ بعد قراءة هذا المقال، ستعرف الإجابات.

سوق الديون العالمي أكبر بكثير من سوق الأسهم. هل يمكن فهم آليات سوق السندات أن يساعد في الاستثمار الاستراتيجي؟ بعد قراءة هذا المقال، ستعرف الإجابات.

هل تبحث عن تنويع استثماراتك أو إيجاد مصدر دخل ثابت؟ قد يكون الجواب عن ذلك هو تعلم كيفية الاستثمار في السندات. في هذا الدليل نقوم بشرح المصطلحات التي توضح لك السبيل لشراء السندات، والاستثمار في صناديق الاستثمار المتداولة للسندات، وفهم عوائدها، ودمجها في استراتيجيتك المالية. سواء كنت مستثمرًا متمرسًا أو جديدًا على الساحة، فلدينا الأفكار والأدوات التي تحتاجها للتنقل في سوق السندات بثقة.

ملاحظة تسويقية: سوق الديون العالمية أكبر بكثير من سوق الأسهم. هل يمكن أن يساعد فهم آليات سوق السندات في الاستثمار الاستراتيجي؟ بعد قراءة هذا المقال ستعرف الإجابات.

في هذه المقالة سوف تتعلم:

- ما هو السند، وكيف يعمل؟

- السندات مقابل الأسهم

- أمثلة على أنواع السندات

- التسعير وأسعار الفائدة

- استراتيجيات الاستثمار في صناديق السندات

- الأسئلة الشائعة

ما هو السند وكيف يعمل؟

كل يوم، يرغب آلاف المستثمرين من جميع أنحاء العالم في إدارة المخاطر واختيار أفضل السندات الممكنة، مع عوائد جذابة قدر الإمكان. لفهم هذه الأدوات بشكل صحيح، يمكن لأي مستثمر تحليل السندات على أنها اتفاق بين المقرض (مستثمر السندات) ومتلقي رأس المال (دولة أو شركة). يقوم أحد الطرفين بإعطاء المال، بينما يعد الجانب الآخر بإعادته مع علاوة فائدة ثابتة لمنح رأس المال.

يمكن لأحد الجانبين انتظار المال والعائد من اقتراضه (حسب الاتفاق، قد يكون شهرين، سنة واحدة، 10 سنوات وهكذا). لدى الجانب الآخر رأس مال للاستثمار فيه وازدهاره (على أمل إعادته). هذه هي الطريقة التي يتحدث بها المستثمرون عن السندات كسندات دين وسوق للديون. وتعتمد ظروف هذا السوق بشكل خاص على سياسة البنك المركزي (أسعار الفائدة)، والتضخم ودورة السوق. اقرأ هذه المقالة لمعرفة المزيد عن أسواق الدخل الثابت واستثمار السندات.

نقاط مهمة في السندات

- في سوق السندات، يستطيع المستثمرون شراء سندات الدين من كيانات مثل الشركات أو الحكومات، التي تحمل مستويات مخاطر مختلفة، مع عوائد ثابتة.

- يمكن للمستثمرين الاستثمار في صناديق الاستثمار المتداولة للسندات من خلال وسطاء على منصات التداول، أو مباشرة من المصدرين. يوصى بالسندات بشكل خاص باعتبارها الجانب الدفاعي لمحفظة المستثمر.

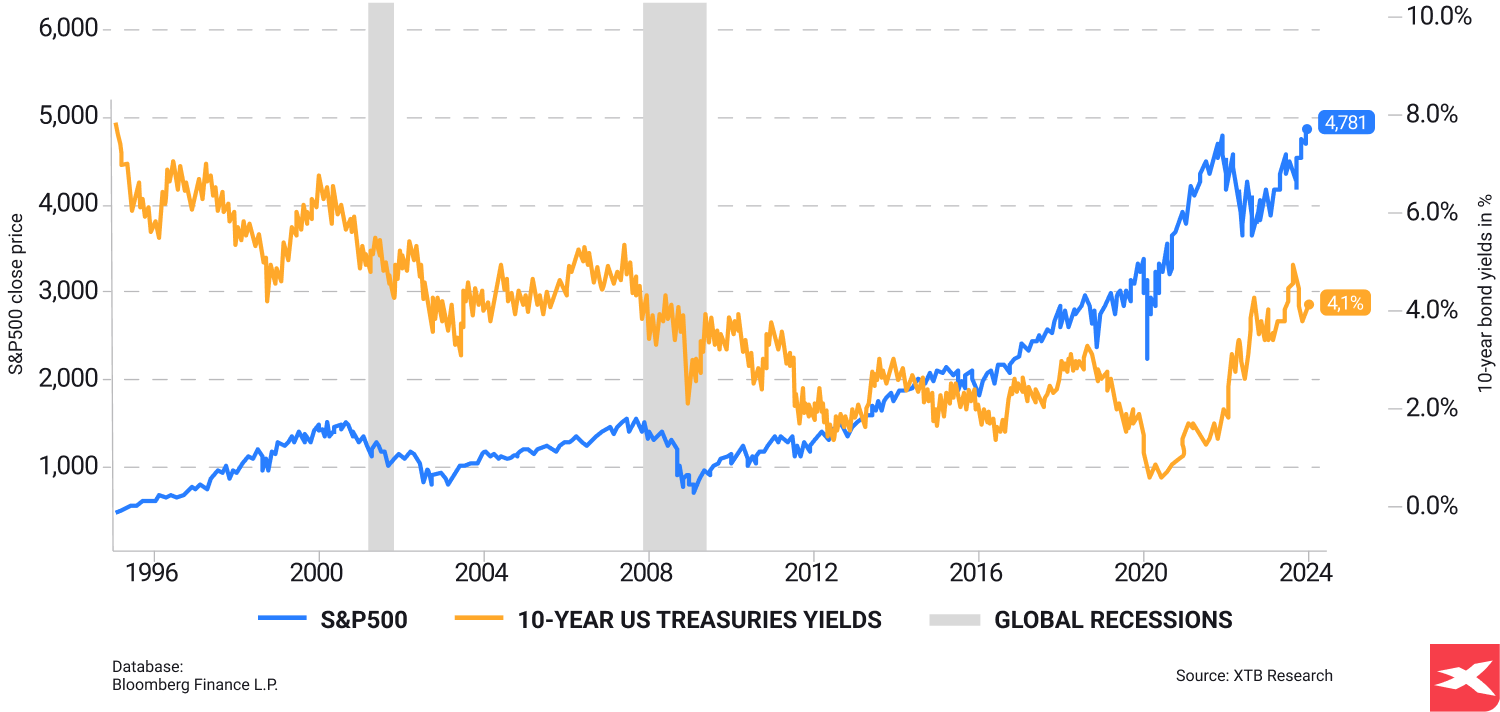

- عادة عندما ترتفع أسعار الفائدة، ترتفع عوائد السندات أيضا، وتنخفض أسعار السندات. وعندما تغير البنوك المركزية سياستها وتقلل قيودها، يتم تداول السندات بشكل أعلى وتنخفض العائدات.

- تعتبر عائدات السندات المرتفعة مفيدة للمستثمرين الجدد، الذين يرغبون في الاستثمار في أصول الدخل الثابت، ولكن من الضروري أن نفهم أنه إذا ارتفعت العائدات، فإن "المالكين الحاليين" لتلك السندات يخسرون.

- السندات قد تكون محفوفة بالمخاطر أيضًا. يتم دفع أعلى العوائد من سندات الشركات المتعثرة، ولكنها علاوة على المخاطر العالية للاستثمار. من المهم أن نفهم العلاقة بين المخاطر والعائد لأن السندات الأكثر خطورة (السندات طويلة الأجل أيضًا) عادةً ما يكون لها عائد كبير. بالطبع، ليس هناك ما يضمن أن نفس السندات في المستقبل ستكون أكثر جاذبية، مما يضغط على أسعارها عند السوق المفتوحة.

- يجب فهم الجدارة الائتمانية للسندات من خلال التصنيفات ومؤشرات السوق، وتسعير السندات وأسعار الفائدة، واستراتيجيات التنويع، وتواريخ الاستحقاق، والدور الحاسم الذي تلعبه في اتخاذ قرارات استثمارية مستنيرة.

السندات مقابل الأسهم

بداية من الأساسيات، سوق السندات هو سوق مالي حيث يقوم المستثمرون بشراء أوراق الدين، المعروفة باسم السندات. عندما تشتري سندًا، فإنك تقرض المال بشكل أساسي للكيان الذي أصدر السند، سواء كان شركة أو حكومة.

- في المقابل، يعد مُصدر السندات بدفع الفائدة لك على فترات زمنية محددة مسبقًا وإعادة المبلغ الأصلي عندما يصل السند إلى تاريخ الاستحقاق.

- يشبه الأمر إقراض المال لصديق يعدك بأن يرد لك مبلغًا إضافيًا قليلًا كشكر لك على مساعدتك. وتلعب أسواق السندات دورًا حاسمًا في هذه العملية، حيث توفر المنصة لإجراء هذه المعاملات.

- في حين أن السندات والأسهم هما وسيلتان للشركات لجمع الأموال، إلا أنهما يعملان بشكل مختلف. باستخدام الأسهم، يمكنك شراء جزء من ملكية في الشركة، ولكن باستخدام السندات، يمكنك إقراض المال لجهة الإصدار. على عكس الأسهم، التي يتم تداولها في البورصات، يتم بيع معظم السندات خارج البورصة.

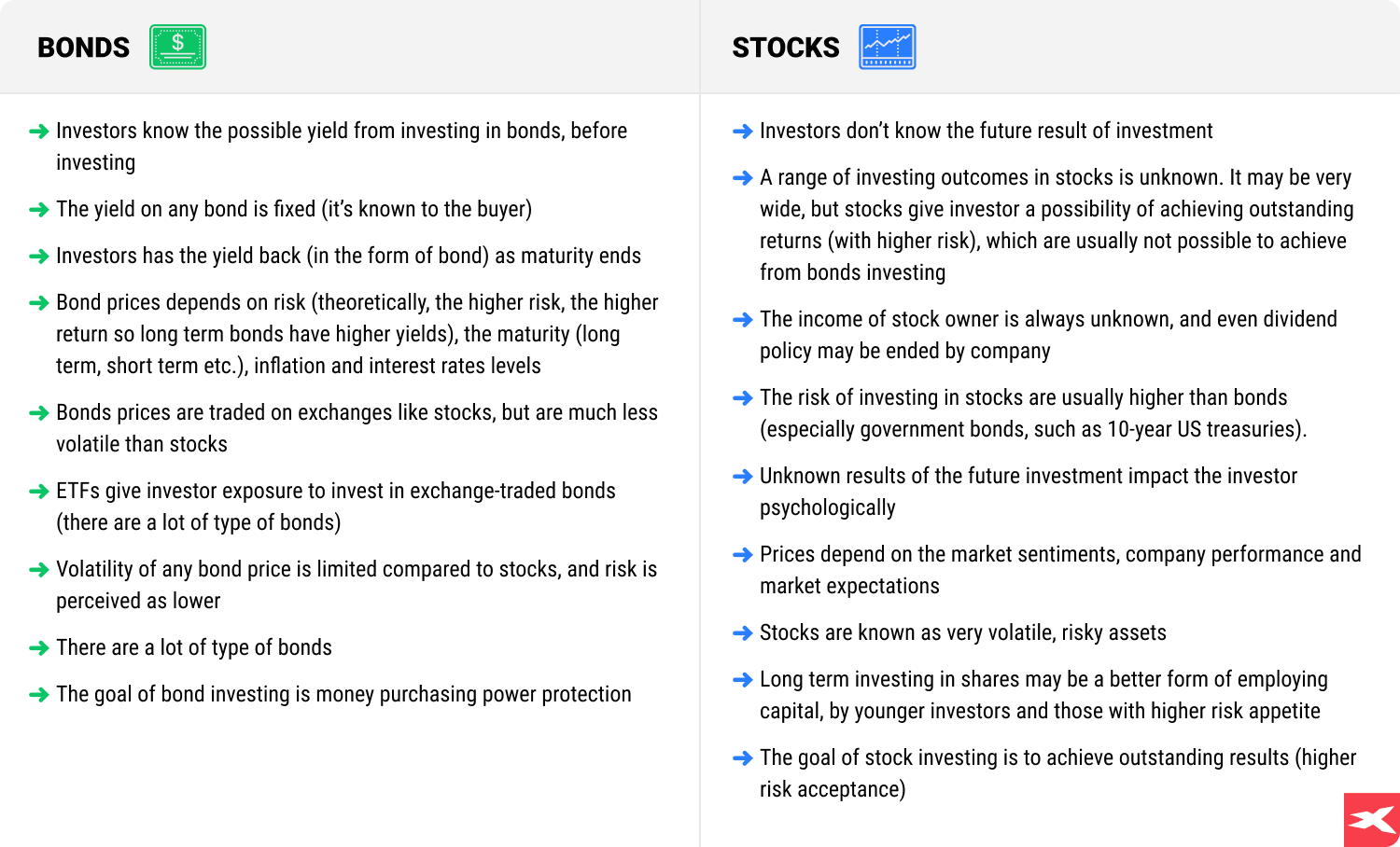

دعونا نقارن السندات بالأسهم هنا.

السندات

- يعرف المستثمرون العائد المحتمل من الاستثمار في السندات، قبل الاستثمار.

- العائد على أي سند ثابت (معلوم للمشتري).

- يستعيد المستثمرون العائد (على شكل سندات) مع انتهاء فترة الاستحقاق.

- تعتمد أسعار السندات على المخاطر (من الناحية النظرية، كلما زادت المخاطر، كلما ارتفع العائد، بحيث يكون للسندات طويلة الأجل عوائد أعلى)، وتاريخ الاستحقاق (طويل الأجل وقصير الأجل وما إلى ذلك)، والتضخم ومستويات أسعار الفائدة.

- يتم تداول أسعار السندات في البورصات مثل الأسهم، ولكنها أقل تقلبًا بكثير من الأسهم.

- تمنح صناديق الاستثمار المتداولة المستثمرين فرصة للاستثمار في السندات المتداولة في البورصة (هناك الكثير من أنواع السندات).

- يكون تقلب أسعار أي سندات محدودًا مقارنة بالأسهم، ويُنظر إلى المخاطر على أنها أقل.

- توجد أنواع كثيرة من السندات.

- الهدف من استثمار السندات هو حماية القوة الشرائية للأموال.

الأسهم

- لا يعرف المستثمرون النتيجة المستقبلية للاستثمار.

- دخل مالك السهم غير معروف دائمًا، وحتى سياسة توزيع الأرباح قد يتم إنهاؤها من قبل الشركة.

- مجموعة من نتائج الاستثمار في الأسهم غير معروفة. قد يكون الأمر واسعًا جدًا، لكن الأسهم تمنح المستثمر إمكانية تحقيق عوائد متميزة (مع مخاطر أعلى)، والتي عادة لا يمكن تحقيقها من الاستثمار في السندات.

- مخاطر الاستثمار في الأسهم عادة ما تكون أعلى من السندات (وخاصة السندات الحكومية، مثل سندات الخزانة الأمريكية لأجل 10 سنوات).

- عدم معرفة نتائج الاستثمار المستقبلي يؤثر على المستثمر نفسيا.

- تعتمد الأسعار على معنويات السوق وأداء الشركة وتوقعات السوق.

- تُعرف الأسهم بأنها أصول شديدة التقلب ومحفوفة بالمخاطر.

- قد يكون الاستثمار في الأسهم على المدى الطويل شكلاً أفضل لتوظيف رأس المال، من قبل المستثمرين الأصغر سنًا وأولئك الذين لديهم رغبة أكبر في المخاطرة.

- الهدف من الاستثمار في الأسهم هو تحقيق نتائج متميزة (تحمل أعلى للمخاطر).

هام: السندات أقل تقلبًا ولكنها لا تضمن للمستثمرين دخلاً حقيقيًا، والأكثر من ذلك، أن الاستثمار في الأسهم (على سبيل المثال في مؤشر S&P 500) يمنح المستثمرين عوائد أعلى بكثير على المدى الطويل.

أمثلة على أنواع السندات

بعد أن استوعبنا الأساسيات، حان الوقت لاستكشاف الأنواع المختلفة للسندات. سوق السندات كبير جدًا، وموطن لسندات الشركات، والسندات الحكومية، والسندات البلدية. يحمل كل نوع من هذه الأنواع خصائص فريدة وملفات تعريف المخاطر

بعد أن استوعبنا الأساسيات، حان الوقت لاستكشاف الأنواع المختلفة للسندات. سوق السندات كبير جدًا، وموطن لسندات الشركات، والسندات الحكومية، والسندات البلدية. يحمل كل نوع من هذه الأنواع خصائص فريدة وملفات تعريف المخاطر

سندات الشركات

نبدأ بسندات الشركات. تصدر الشركات سندات لجمع الأموال لتلبية احتياجات أعمالها. عندما تشتري سندات شركة، فإنك تقدم للشركة قرضًا بشكل أساسي. في المقابل، تتعهد الشركة بدفع فائدة دورية لك وإعادة أصل القرض عند الاستحقاق.

تتعاون الشركة المصدرة مع بنك أو وسيط تداول لتقييم وضعها المالي واتخاذ قرار بشأن طرح السندات. في حين أن سندات الشركات عادة ما تقدم عوائد أعلى مقارنة بالسندات الحكومية، فإنها تحمل المزيد من المخاطر. وتشمل هذه المخاطر:

- مخاطر أسعار الفائدة

- مخاطر إعادة الاستثمار

- مخاطر التضخم

- مخاطر الائتمان والتخلف عن السداد

وقد تؤدي المخاطر المرتفعة إلى زيادة العوائد المحتملة، ولهذا السبب عادة ما تدر سندات الشركات أكثر من السندات الحكومية. هناك صناديق استثمار متداولة، والتي تتبع أسعار سندات الشركات، مثل: صندوق iShares Corpbond EUN5.DE أو صندوق iShares EUNW.DE وهي سندات شركات ذات عائد مرتفع.

السندات الحكومية

التالي هو السندات الحكومية، مثل سندات الخزانة الأمريكية. يتم إصدارها من قبل الحكومات وتعتبر بشكل عام استثمارات أكثر أمانًا. يتم دعم السندات الحكومية بالاعتبار الكامل والائتمان من الحكومة المصدرة، مما يجعلها أوراق مالية منخفضة المخاطر. خاصة عندما تتحكم الدولة في عملتها الخاصة ولديها القدرة على "طباعة النقود" مثل الولايات المتحدة (الاحتياطي الفيدرالي)، فمن الصعب حقًا التكهن بشأن حالات التخلف عن السداد (ولكن بالطبع، هناك نسبة لاحتمالية حدوثها تتخطى الصفر، خاصة عندما ترتفع الديون).

- ربما تفكر في "مخاطر منخفضة، ومكاسب منخفضة"، ولكن ليس بالضرورة. يعتمد عائد السندات الحكومية على عوامل مختلفة، بما في ذلك القيمة الاسمية للسندات، وسعر الفائدة، والعوامل التي يحركها السوق.

بعد أن أصبحت على دراية بالأنواع المختلفة للسندات، أصبحت جاهزًا لبدء رحلتك الاستثمارية في السندات. يمكنك شراء السندات من خلال وسطاء السندات ذات الخدمة الكاملة أو الخصم. يمكنك أيضًا التفكير في التنويع، باعتباره عاملًا مهمًا لبدء اختيار الاستثمار في صناديق الاستثمار المتداولة للسندات، داخل منصة التداول. سواء اخترت شراء سندات فردية أو صناديق سندات، تذكر أهمية إدارة المخاطر. من خلال توزيع استثماراتك عبر أنواع مختلفة من السندات، والجهات المصدرة، وآجال الاستحقاق، يمكنك تقليل المخاطر وزيادة العوائد المحتملة.

التسعير وأسعار الفائدة

بعد تقييم الجدارة الائتمانية للسندات، يمكنك المتابعة لفهم تسعير السندات وأسعار الفائدة. وهذان العاملان مترابطان بشكل وثيق. عندما تنخفض أسعار الفائدة، ترتفع أسعار السندات بشكل عام بسبب جاذبية سعر الفائدة الثابت، مما يؤدي إلى ارتفاع الطلب. والعكس صحيح، عندما ترتفع أسعار الفائدة، تنخفض أسعار السندات عادة حيث يصبح سعر الفائدة الثابت أقل جاذبية، مما يؤدي إلى انخفاض الطلب.

عائد السند هو العائد الذي يمكنك توقعه من السند. ويتم تحديده بقسمة القيمة الاسمية للسند على الفائدة التي يدفعها. لكن ضع في اعتبارك أن العائد ليس هو العامل الوحيد الذي يجب مراعاته عند الاستثمار في السندات. هناك عوامل أخرى، مثل العائد الاسمي للسند، والعائد الحالي، والعائد حتى تاريخ الاستحقاق، يمكن أن تؤثر هذه العوامل أيضًا على قرارك الاستثماري.

الجدارة الائتمانية للسندات

قبل الانغماس في استثمار السندات، من المهم تقييم الجدارة الائتمانية للسند. وهنا يأتي دور التصنيفات الائتمانية. تقوم وكالات التصنيف الائتماني، مثل Moody’s، Standard & Poor’s، وFitch بتقييم الجدارة الائتمانية للسندات وتعيين درجة على مقياس يتراوح من AAA إلى D أو Aaa إلى D. بهذه التصنيفات يمكنك الحصول على فكرة عن مستوى مخاطر السندات، مما يساعدك على اتخاذ قرار استثماري مستنير.

ولكن تذكر أن التصنيفات الائتمانية ليست هي الحل النهائي. إنها مجرد أداة واحدة في مجموعة أدواتك. ومن المهم أيضًا إجراء تقييم مستقل للجدارة الائتمانية للسندات من خلال مراقبة مؤشرات السوق واستخدام التصنيفات الائتمانية المقدمة من وكالات أخرى. قد يساعدك هذا على تجنب المخاطر المحتملة وتحقيق أقصى استفادة من استثماراتك في السندات.

استراتيجيات الاستثمار في صناديق السندات

في حين أن شراء السندات الفردية يمكن أن يكون وسيلة رائعة للدخول في مجمع استثمار السندات، إلا أن صناديق السندات توفر طريقة أكثر ملاءمة لتحقيق التنويع. توفر صناديق السندات إمكانية الوصول إلى التسعير المؤسسي، مما يتيح تسعير أفضل للسندات الفردية. بالإضافة إلى ذلك، فهي توفر طريقة أكثر ملاءمة لتحقيق التنويع مقارنة بالاستثمار في السندات الفردية.

يمكن أن يساعدك التنويع في استثمار السندات على إدارة المخاطر والاستفادة من الفرص المحتملة. فيما يلي بعض الطرق لتنويع استثماراتك:

- توزيع استثماراتك عبر الأدوات المالية المختلفة، على سبيل المثال صناديق الاستثمار المتداولة.

- دمج الأصول غير المرتبطة في محفظتك للتحكم في استراتيجية المخاطر.

- تنويع الاستثمارات عبر مختلف فئات الأصول.

من خلال اتباع هذه الاستراتيجيات، يمكنك التخفيف من التقلبات والمخاطر في استثمارات السندات الخاصة بك.

التنويع في استثمار السندات

يحمل التنويع أهمية كبيرة في استثمار السندات. تقدم بعض صناديق الاستثمار المتداولة مجموعة من السندات المختلفة داخل الصندوق. يمكن لأي مستثمر توزيع الاستثمارات عبر مختلف:

- أنواع السندات

- التوزيع الجغرافي

- القطاعات

- آجال الاستحقاق

- الخواص الائتمانية

يمكنك إدارة المخاطر وتحسين العائدات. قد تتكون محفظة السندات المتنوعة من مجموعة متنوعة من استثمارات الدخل الثابت، بما في ذلك:

- السندات الحكومية

- سندات الشركات

- سندات ذات عائد مرتفع

- الأوراق المالية المحمية من التضخم

- ديون الأسواق الناشئة

ويساعد هذا النهج على التخفيف من التقلبات والمخاطر من خلال ضمان أن أداء صندوق السندات لا يعتمد فقط على سند واحد أو نوع سند واحد. عند الاستثمار في السندات، فإن أهم العناصر التي يجب مراعاتها هي تواريخ الاستحقاق والاسترداد. تاريخ استحقاق السند هو التاريخ المحدد الذي من المقرر فيه سداد المبلغ الأصلي للسند. يتم تحديد هذا التاريخ في وقت إصدار السند ويشير إلى الموعد النهائي لسداد المبلغ الأصلي. عند استحقاق السند واسترداده، يقوم المصدر بسداد المبلغ الأصلي للسند لحامل السند.

هذه العملية تسمى استرداد السندات. يمكن أن يساعدك فهم آجال استحقاق السندات ومدتها في تطوير استراتيجية استثمار أكثر فعالية وزيادة عائداتك إلى أقصى حد. تذكر أنك عندما تستثمر في صناديق الاستثمار المتداولة، فإنك تتبع سعر السندات المتداولة في البورصة. يمكنك البيع والشراء أينما تريد، بغض النظر عن تاريخ الاستحقاق.

شراء السندات: الشراء المباشر أم شراء صناديق ETFs

يقدم لك شراء السندات خيارين أساسيين: الشراء المباشر أو شراء صناديق الاستثمار المتداولة في البورصة (ETFs). كل طريقة لها مزاياها وعيوبها.

- توفر صناديق السندات المتداولة سيولة خلال اليوم وتمكنك من تنويع محفظتك بسرعة. ومع ذلك، فإنها قد تنطوي على عمولات تداول، مما يجعلها أكثر ملاءمة للتداولات الأكبر حجمًا والأقل تكرارًا. بعض شركات الوساطة المالية الكبرى تجعل الاستثمار في الأسهم وصناديق الاستثمار المتداولة بدون رسوم للعملاء، ولكن لأي صندوق استثماري متداول ما يسمى بتكاليف TER (التكاليف السنوية للاحتفاظ). عادةً ما يكون معدل TER أقل من 0.1% (لمدة عام واحد).

- على سبيل المثال، سندات الخزينة iShares USD المشهورة لأجل 20 سنة فأكثر (DTLA.UK) لديها نسبة TER تبلغ 0,07%. من ناحية أخرى، يوفر شراء السندات مباشرة ملكية كاملة للسندات، مما يعني أنك ستتلقى مدفوعات فائدة منتظمة وعائد رأس المال عند الاستحقاق. ولكن ضع في اعتبارك أن شراء السندات المباشرة قد يتطلب استثمارًا أكبر وقد لا يوفر نفس المستوى من التنويع مثل صناديق الاستثمار المتداولة للسندات، والتي تستخدم أيضًا لتحوط المحفظة.

قراءة منحنى العائد

يعتبر منحنى العائد بمثابة أداة قيمة لمستثمر السندات. يمكن أن يقدم هذا التمثيل الرسومي لعوائد السندات رؤى قيمة حول أسعار الفائدة المستقبلية والظروف الاقتصادية. على سبيل المثال، يشير منحنى العائد الحاد المائل إلى الأعلى إلى توقعات بارتفاع أسعار الفائدة المستقبلية، مما يؤدي إلى زيادة عوائد السندات وانخفاض أسعار السندات.

وعلى العكس من ذلك، يشير منحنى العائد المسطح أو المقلوب إلى توقعات بانخفاض أسعار الفائدة المستقبلية، مما يؤدي إلى انخفاض عوائد السندات وزيادة أسعار السندات. إن فهم كيفية تفسير منحنى العائد يمكن أن يساعدك على اتخاذ قرارات استثمارية أكثر استنارة وربما زيادة عوائدك إلى أقصى حد.

هذه مجرد واحدة من الطرق العديدة التي يمكنك من خلالها الاستفادة من بيانات السوق لصالحك عند الاستثمار في السندات.

السندات والتضخم: إدارة المخاطر

هناك عنصر حاسم آخر يجب مراعاته عند الاستثمار في السندات وهو التضخم. يمكن أن يؤدي ارتفاع التضخم إلى ارتفاع أسعار الفائدة، مما قد يقلل من قيمة السندات الحالية. يمكن أن يؤدي ذلك إلى تآكل عوائدك وربما يؤدي إلى خسائر.

إحدى طرق التحوط ضد مخاطر التضخم هي الاستثمار في الأوراق المالية المحمية من التضخم (TIPS). تقوم هذه السندات بتعديل قيمتها الأساسية وفقًا للتضخم، مما يوفر الحماية ضد تأثير التضخم المتآكل.

السندات ذات العائد المرتفع مقابل السندات ذات الدرجة الاستثمارية

يمثل الاستثمار في السندات في كثير من الأحيان خيارًا بين السندات ذات العائد المرتفع (أو غير المرغوب فيها) والسندات ذات الدرجة الاستثمارية. توفر السندات ذات العائد المرتفع عوائد أعلى بسبب ارتفاع مستوى المخاطر. يمكن أن تكون خيارًا جيدًا للمستثمرين العدوانيين الذين هم على استعداد لتحمل المزيد من المخاطر مقابل عوائد أعلى محتملة.

ومن ناحية أخرى، تتمتع سندات الدرجة الاستثمارية بتصنيف عالي الجودة ومخاطر منخفضة نسبيا للتخلف عن السداد. وقد تكون أكثر ملاءمة للمستثمرين المحافظين الذين يقدرون السلامة والاستقرار على العائدات المرتفعة.

متى يتم بيع السندات: اعتبارات التوقيت والقيمة السوقية

إن فهم الوقت المناسب لبيع السندات يحمل نفس القدر من الأهمية مثل معرفة الوقت الأمثل للشراء. يمكن أن تؤثر التغيرات في أسعار الفائدة ومخاطر الائتمان والقيمة السوقية على قرارك بالبيع. على سبيل المثال، عندما ترتفع أسعار الفائدة، تنخفض أسعار السندات عادة، مما قد يدفع بعض المستثمرين إلى البيع.

ومع ذلك، فإن بيع السندات لا يتعلق فقط بتوقيت السوق. يتعلق الأمر أيضًا بإدارة إستراتيجية الاستثمار الشاملة الخاصة بك. سواء كنت تعيد موازنة محفظتك الاستثمارية، أو تعدل مستوى المخاطرة، أو تحافظ على المكاسب، فإن بيع السندات يمكن أن يكون جزءًا مهمًا من رحلتك الاستثمارية.

الاستثمار خارج الحدود: السندات الأجنبية وأسعار صرف العملات

في حين أن استثمارات السندات الأجنبية توفر فرصا عديدة، إلا أنها تأتي أيضا مع مخاطر فريدة من نوعها. يمكن أن يكون للتغيرات في أسعار صرف العملات تأثير كبير على أداء استثماراتك في السندات الأجنبية. في حين أن العملة المحلية القوية يمكن أن تضر بعوائدك، فإن العملة المحلية الضعيفة يمكن أن تعززها.

الاستثمار في السندات الأجنبية ليس للجميع. فهو يتطلب فهمًا قويًا للأسواق الخارجية وأسعار صرف العملات. ولكن بالنسبة لأولئك الذين هم على استعداد لمواجهة التحدي، يمكن أن يوفر ذلك طريقة مثيرة لتنويع محفظتك الاستثمارية وربما زيادة عوائدك.

السندات: المحفظة الاستثمارية المتوازنة

تلعب السندات دورا هاما في المحفظة الاستثمارية المتنوعة جيدًا. ويمكنها المساعدة في إدارة المخاطر، وتوفير مصدر ثابت للدخل، وتوفير حاجز ضد تقلبات السوق. سواء كنت مستثمرًا محافظًا يبحث عن الأمان والاستقرار أو مستثمرًا جريئًا يسعى لتحقيق عوائد عالية، يمكن أن تكون السندات إضافة قيمة إلى محفظتك الاستثمارية.

تذكر أن الاستثمار في السندات لا يقتصر فقط على الشراء بسعر منخفض والبيع بسعر مرتفع. وإنما الأمر يتعلق بـ:

- فهم السوق

- تقييم المخاطر

- اتخاذ قرارات مستنيرة

- بناء محفظة متوازنة تتوافق مع أهدافك المالية وقدرتك على تحمل المخاطر.

في عالم استثمار السندات، المعرفة هي القوة. إن فهم سوق السندات، وفك تشفير أنواع السندات، والتنقل عبر أصول الدخل الثابت يمكن أن يساعدك على اتخاذ قرارات استثمارية مستنيرة.

سواء كنت تشتري السندات مباشرة أو من خلال صناديق الاستثمار المتداولة للسندات، أو تقيم الجدارة الائتمانية للسندات، أو تقرأ منحنى العائد، فإن كل خطوة من رحلة استثمار السندات الخاصة بك تلعب دورًا حاسمًا في تشكيل محفظتك الاستثمارية. تذكر أن الهدف النهائي ليس مجرد كسب المال. وإنما بناء محفظة متوازنة تتوافق مع الأهداف المالية وتحمل المخاطر، وهو وضع شخصي للغاية.

الأسئلة الشائعة

صناديق الاستثمار المتداولة للسندات توفر سيولة خلال اليوم ويمكن تداولها بأسعار السوق، في حين توفر عمليات شراء السندات المباشرة ملكية كاملة للسندات واليقين بمدفوعات الفائدة المنتظمة وعائد رأس المال عند الاستحقاق.

يمكن أن تكون السندات استثمارًا جيدًا نظرًا لقدرتها على توفير مستوى لائق من دخل الفوائد وتقديم فوائد التنويع ضمن المحفظة الاستثمارية. لكن الهدف من استثمار السندات يختلف عن استثمار الأسهم. الهدف من أي استثمار في السندات هو الاحتفاظ بالأموال وشراء الأموال خلالها وسط عالم المخاطر التضخمية. ومع ذلك، يجب على الجميع أن يتذكروا أن الاستثمار في السندات قد يكون محفوفًا بالمخاطر، وليس كل من يشتري السندات رابح. يمكن أن يخسر حاملو السندات كل أموالهم إذا أفلس مصدر السندات. وكما يظهر التاريخ، فقد تكون شركة خاصة أو حتى دولة. في الأسواق المالية، رأس مالك دائمًا في خطر.

الأنواع الرئيسية للسندات هي سندات الشركات، والسندات الحكومية، وسندات البلدية، ولكل نوع خصائصه المميزة ومخاطره.

عندما ترتفع أسعار الفائدة، تنخفض أسعار السندات بشكل عام، والعكس صحيح. وتعرف هذه العلاقة بالعلاقة العكسية. يستخدم بعض المستثمرين إشارات الانعكاس (خاصة سندات الخزانة الأمريكية لمدة 10 سنوات وسنتين) كإشارة لخطر الركود.