V roku 2022 sa pozornosť finančných trhov obrátila k prudkej inflácii, ktorú vyvolala asociácia s búrlivou dekádou 70. rokov v USA, keď vysoké úrokové sadzby a agresívna politika centrálnej banky zapríčinili tlak na rizikové aktíva a spôsobili medvedí trh. Teraz, keď inflácia opäť stúpa a spôsobuje riziko recesie v dôsledku globálneho ekonomického spomalenia, sú zručnosti defenzívneho investovania dôležitejšie ako inokedy. Indexy sú pod tlakom, technologické akcie klesajú a dokonca ani komodity nie sú v skvelej kondícii kvôli rizikám recesie. Investori hľadajú riešenia a informácie o tom, čo robiť v ťažkých časoch, keď je americký dolár opäť kráľom.

Svetové popredné ekonomiky nezažili taký prudký vzostup inflácie za takmer 40 rokov. Stúpajúce úrokové sadzby vyvolali nepokoj takmer po celom svete a radikálna zmena menovej politiky spôsobila šok medzi investormi. Niektorí analytici varovali pred takýmto vývojom už v roku 2021, keď Federálny rezervný systém tlačil obrovské množstvo dolárov na zmiernenie dopadu pandémie. Centrálne banky však tvrdili, že inflácia bude pod kontrolou. Ale tá sa vymkla kontrole a odmieta spomaľovať. V nasledujúcom článku popíšeme tento proces a pozrieme sa na dopad na jednotlivé triedy aktív a tiež upozorníme na tie, ktoré by mohli predstavovať „bezpečné prístavy“ v novej investičnej realite. Po prečítaní tohto článku pre vás bude investovanie počas inflácie oveľa jednoduchšie.

Čo je inflácia a prečo vzniká?

Predtým, než sa zameriame na jednotlivé triedy aktív, radi by sme stručne a jednoducho odpovedali na otázku, prečo inflácia vzrástla.

Cena je samozrejme výsledkom ponuky a dopytu. Ak dopyt prevyšuje ponuku, ceny rastú. Významný dopyt pri obmedzenej ponuke môže spôsobiť zásobovací šok. Tieto princípy sú základom, ale v skutočnosti je to zložitejšie a nie tak zrejmé. Ten, kto očakáva jednoduché pravidlá pre investovanie počas inflácie, by sa mohol mýliť.

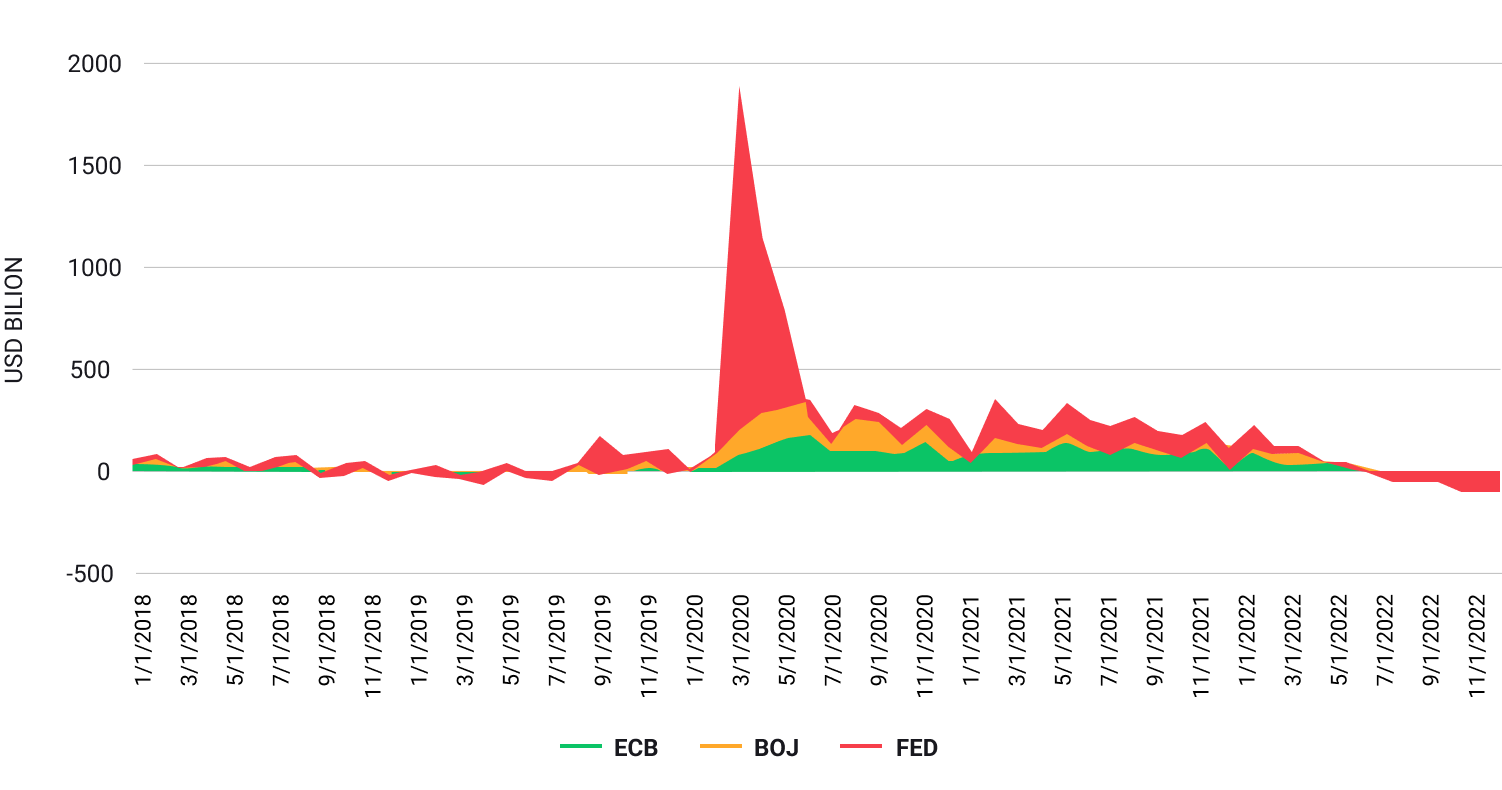

Takmer 40 rokov nízkej inflácie viedlo centrálne banky k nebezpečnému predpokladu, že situácia sa zmení a uvoľnená menová politika už nebude spôsobovať vysokú infláciu. V dôsledku pandémie koronavírusu, ktorá otriasla svetovou ekonomikou, sa americká Federálna rezervná banka rozhodla pre rekordný objem tlačenia peňazí na podporu ekonomického rastu a dopytu. Zároveň spustila program kvantitatívneho uvoľňovania, ktorý pomohol finančným trhom.

Ukázalo sa však, že skutočný stav spotrebiteľov sa pandémiou tak dramaticky nezhoršil a na trh sa dostali miliardy nových dolárov. Ďalšie centrálne banky, vrátane Európskej centrálnej banky a Japonskej centrálnej banky, sa pridali k Federálnej rezervnej banke. Nakoniec sa ukázalo, že centrálne banky urobili oveľa viac, než bolo potrebné na oživenie dopytu vo svetovej ekonomike. Výsledkom bolo obrovské množstvo peňazí na trhu.

Nárast objemu QE zo strany ECB, BOJ a Fed. Zdroj: Macrobond, XTB Research

Nárast objemu QE zo strany ECB, BOJ a Fed. Zdroj: Macrobond, XTB Research

Okrem toho, v období ekonomických lockdownov bola ušetrená značná čiastka peňazí, ktorá teraz prispieva k vyššej spotrebe. K tomu prispieva aj silný trh práce a nápor na zvyšovanie miezd, čo vytvára inflačné tlaky. Je zaujímavé, že niektoré proinflačné signály boli pozorované už pred pandémiou, a to kvôli spomaleniu globalizácie a zvyšovaniu nákladov v dôsledku problémov vzťahov medzi USA a Čínou a narastajúcich environmentálnych politík. Pandémia sa však ukázala byť kľúčovým bodom, ktorý ovplyvnil globálnu nerovnováhu medzi ponukou a dopytom.

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: XTB Research

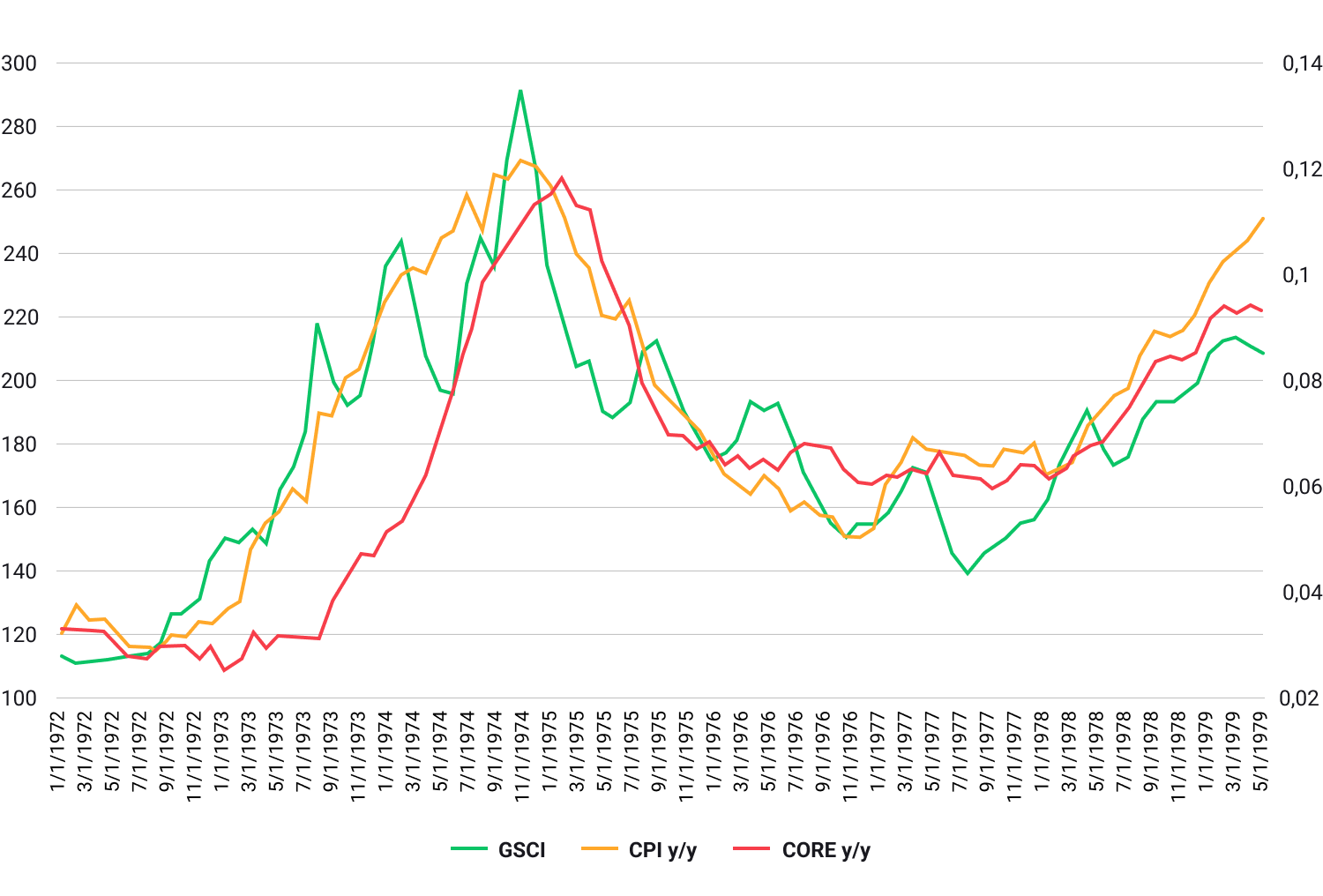

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: XTB Research

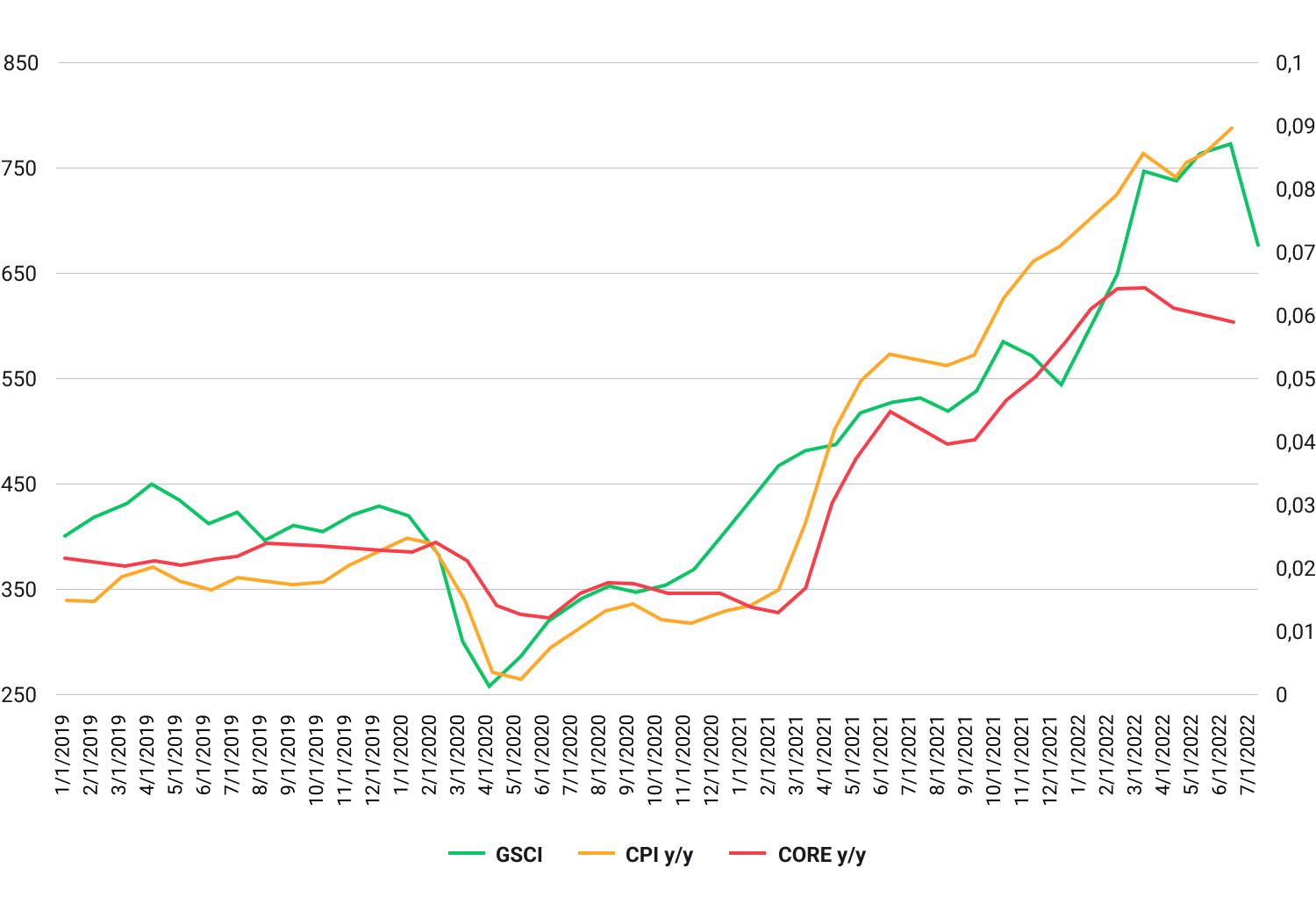

V roku 1974 klesli ceny komodít, čo pomohlo stabilizovať infláciu, ale stále zostala pod prijateľnými úrovňami. Súčasná doba vykazuje mnoho podobností s obdobím 70. rokov, kedy inflácia vzrástla na vlne vyšších cien palív (vojna na Blízkom východe), tlaku na mzdy (odbory) a neopatrnej menovej politiky centrálnych bánk.

V roku 1974 klesli ceny komodít, čo pomohlo stabilizovať infláciu, ale stále zostala pod prijateľnými úrovňami. Súčasná doba vykazuje mnoho podobností s obdobím 70. rokov, kedy inflácia vzrástla na vlne vyšších cien palív (vojna na Blízkom východe), tlaku na mzdy (odbory) a neopatrnej menovej politiky centrálnych bánk.

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: Macrobond, XTB Research

Ako prežiť v turbulentných časoch a dosiahnuť finančnú stabilitu?

Vysoká inflácia a nečakaný obrat v menovej politike centrálnych bánk prináša finančným trhom obrovské výzvy a kladie na investorov značný tlak. V súčasnej dobe sa nachádzame v situácii, ktorá vykazuje mnoho podobností s turbulentným obdobím 70. rokov, kedy inflácia stúpla na vlne vyšších cien palív (vojna na Blízkom východe), tlaku na mzdy (očakávanie odborových zväzov) a neuváženej menovej politiky centrálnych bánk. Ale čo teraz?

- Vplyv vysokej inflácie na trhy: Aká je aktuálna situácia a aký vplyv má inflácia na jednotlivé trhy? Zistite, akými investíciami je možné minimalizovať riziká spojené s inflačnými tlakmi.

- Výzvy pre akciové trhy a kryptomeny: Prečo sa tieto trhy ocitli pod najväčším predajným tlakom a ako sa s nimi zaobchádza v čase inflácie? Objavte stratégie, ktoré vám pomôžu udržať sa nad vodou.

- Obmedzovanie požičiavania a financovania: Ako sa vyrovnať so zvýšenými nákladmi na pôžičky a aké dôsledky to môže mať pre spoločnosti a investičný trh?Zistite, ako prežiť bez výrazného vplyvu na vaše investície.

- Recesia a geopolitické napätie: Ako globálna recesia a konflikty medzi mocnosťami ovplyvňujú investičné prostredie? Naučte sa prispôsobiť svoje stratégie tak, aby ste minimalizovali negatívne dopady.

- Vyvážená menová politika: Ako sa centrálne banky snažia nájsť rovnováhu medzi rizikami inflácie a zdravím ekonomiky? Prehľadne vysvetlíme akým smerom sa uberajú a ako to ovplyvní vaše investície.

Už ďalej nemusíte byť v neistote, ako správne investovať počas inflácie. Naučte sa účinné stratégie, ktoré vám pomôžu chrániť svoje investície a dosiahnuť finančnú stabilitu aj v najnáročnejších časoch.

Bojujte s infláciou a so všetkým, čo je potrebné

Finančné trhy majú obavy z tohto scenára. Obávajú sa, že Fed bude pevne rozhodnutý dosiahnuť svoj inflačný cieľ, čo zvýši bolesť pre býkov na akciovom trhu a prinesie tlak na rizikové aktíva. Za týchto okolností je pravdepodobné, že americký dolár sa stane prirodzeným útočiskom. Ďalšie aktíva, vrátane ropného trhu, môžu byť pod tlakom, najmä ak sa svet ponorí do recesie. Je dôležité, aby investori starostlivo sledovali tieto vývoje a prispôsobili svoje stratégie tak, aby minimalizovali potenciálne riziká.

Záverečný pivot

Na Wall Streete sa pozorne sledujú akékoľvek znaky monetárneho uvoľňovania v správach Federálneho rezervného systému (Fed), a aj keď sa objavili určité indikácie, Fed je stále ďaleko od znižovania úrokových sadzieb alebo od ich ponechania bez zmeny. Avšak akákoľvek podpora zo strany Fedu pre finančné trhy by mohla byť v súčasnom ekonomickom prostredí privítaná s eufóriou a pravdepodobne by posilnila hodnoty indexov, drahých kovov a kryptomien a oslabila americký dolár, ktorý si v prvých troch štvrťrokoch roku 2022 značne polepšil. Investori by mali starostlivo sledovať vývoj na trhoch a prispôsobiť svoje stratégie podľa aktuálnej situácie.

4 kľúčové stratégie pre riadenie rizika pri vysokej inflácii <h2>

Investori sa nemusia vzdávať investovania počas inflácie a pasívne čakať, až táto situácia prejde. Vysoká inflácia v žiadnom prípade nezastavuje ich túžbu po výnosoch. Dokonca aj počas obdobia rastúcej inflácie existujú aktíva, ktoré sa môžu správať lepšie ako priemerný trh.

Investori sa nemusia vzdávať investovania počas inflácie a pasívne čakať, až táto situácia prejde. Vysoká inflácia v žiadnom prípade nezastavuje ich túžbu po výnosoch. Dokonca aj počas obdobia rastúcej inflácie existujú aktíva, ktoré sa môžu správať lepšie ako priemerný trh.

Historicky vzaté, vysoká inflácia a reštriktívne opatrenia banky vedú investorov k redukcii rizikového apetítu a k defenzívnejším nákupom. To sa premieta do cien aktív. Nižšie uvádzame zoznam aktív, ktoré by sa mohli ukázať ako odolné voči rastúcej inflácii a ekonomickému spomaleniu.

Predtým, než sa k nim dostaneme, prinášame 4 kľúčové stratégie, na ktoré by sa mal každý investor zamerať, pokiaľ chce znížiť a efektívne riadiť riziko.

Prijímanie znalostí

Túžba nadobudnúť znalosti je základnou perspektívou každého investora. Na zdokonalenie svojich zručností je potrebné dopĺňať svoje know-how a vystavovať sa rôznym scenárom. Ale ako to dosiahnuť bez toho, aby ste sa pokúšali nájsť vlastnú stratégiu a cestu investovania prostredníctvom vzdelania? Nijako.

Emócie pod kontrolou

Trh je o emóciách, ktoré sa prekrývajú s fundamentmi a často určujú medvedie a býčie trhy. Napríklad dobré výkony konkrétnej spoločnosti nemusia vyvolať na trhu eufóriu, ak sektor, v ktorom sa prosperuje, nezažíva pozitívny sentiment.

Existujú takí investori, ktorí dosiahli tisícpercentné zhodnotenie tým, že kúpili akcie slabých spoločností za extrémne nízke hodnoty, a tiež aj takí investori, ktorí stratili obrovské sumy peňazí tým, že investovali do skvelých podnikov, ktorých hodnoty boli ďaleko od fundamentov. Úlohou investora je šikovne čítať emócie trhu a skrotiť chamtivosť a strach, ktoré sú rutinou každého obchodníka.

Myslenie vyššieho stupňa

Investori, ktorí chcú prekonať priemerný výnos trhu, dúfajú vo vyššie výnosy za cenu väčšieho rizika straty. Naopak investori, ktorí chcú byť „priemerní“ a investovať do indexových fondov, riskujú prekonanie priemerného výnosu trhu (ktorý je nízky v období slabého akciového trhu) za cenu obmedzených ziskov. Len málo investorov skutočne prekonáva priemerný výnos trhu, ale keď sa im to podarí, môžu očakávať nadpriemerné výnosy.

Myslenie vyššieho stupňa vám môže výrazne pomôcť prekonať priemerný výnos trhu, čo nie je a nemusí byť práve dvakrát jednoduché. Predstavte si, že štatistický investor chce kúpiť akcie spoločnosti po úspešnom kvartálnom výkaze. Avšak investor s jednoduchým myslením sa rozhodne tieto akcie predať, pretože vidí, že cena akcií tejto spoločnosti už reagovala na toľko pozitívnych informácií, že môže ísť len dole. To je to, čo znamená myslenie vyššieho stupňa. Je to rizikové? Áno, ale ak sa analýza ukáže ako presná, tento investor pravdepodobne zaistí vyššiu mieru výnosu ako štatistický investor, ktorý sa nepokúsil preskúmať hodnotu a nepochopil situáciu hlbšie.

Začatie investície v období inflácie a paniky na trhu je považované za „bezpečnejšie“ skúsenými investormi ako je Warren Buffett, Howard Marks a bývalý správca vzájomného fondu Magellan, Peter Lynch. Avšak stratégiou všetkých týchto investorov bolo predovšetkým dlhodobé investovanie. Ale aj napriek tomu nie je ľahké investovať počas inflácie. Investori by mali používať aj ďalšie metriky a ukazovatele.

Pomer rizika a odmeny

Správne porozumenie pomeru zisku a rizika neznamená vždy, že čím väčší zisk, tým väčšia bude odmena. Keby to tak bolo, najvyššie výnosy by prinášali najrizikovejšie aktíva. Vieme, že trh vždy má dôvod identifikovať aktíva ako rizikové a táto situácia má svoj dôvod, ktorý sa odráža v cenách. Avšak investor sa môže nezhodnúť s dôvodmi, prečo trh hodnotí aktíva ako rizikové, a hľadá potom výhody v prekonaní „priemerného výnosu trhu“. Bezpochyby porozumenie pomeru rizika a zisku môže pomôcť identifikovať príležitosti, aj keď neexistujú „preverené metódy“ investovania.

Najlepším spôsobom, ako sa naučiť investovať, je učiť sa z chýb druhých. Avšak trh je miesto, kde je ľahké prehrať, a straty sú neoddeliteľnou súčasťou investovania a obchodovania. Získavanie znalostí a vyvíjanie vlastných investičných metód na základe týchto znalostí môže byť efektívne, a je na každom investorovi, aby si ho prispôsobil svojmu vlastnému rizikovému profilu a majetkovej situácii.

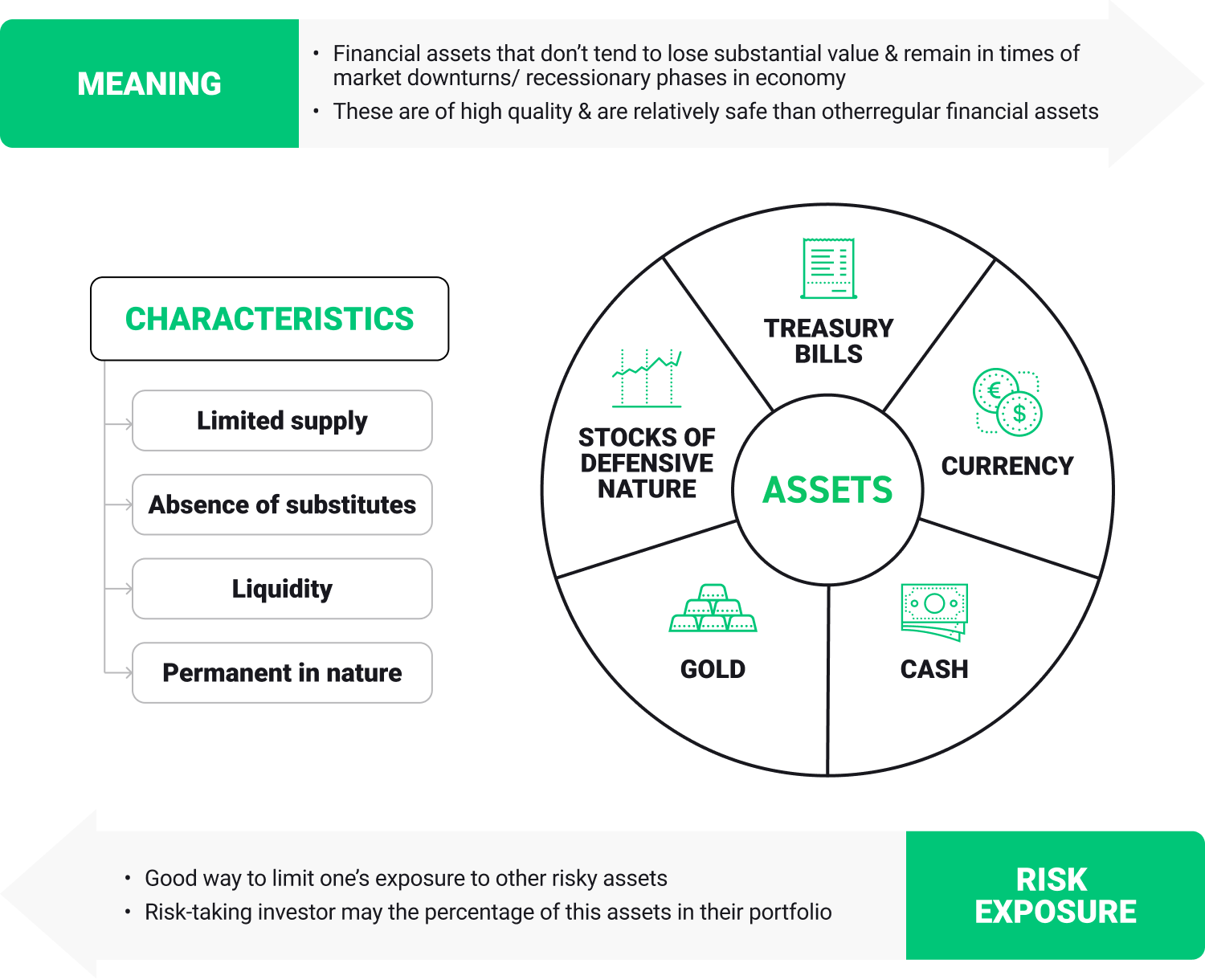

Hľadanie bezpečného prístavu pre vaše investície

Keď investori hľadajú „bezpečné prístavy“ pre svoje investície, hľadajú také možnosti, ktoré sú považované za relatívne stabilné a bezpečné počas obdobia trhovej volatility alebo ekonomickej neistoty. Tieto aktíva sú vyhľadávané ako prostriedok na ochranu kapitálu a poskytujú určitú úroveň ochrany proti potenciálnym stratám v iných rizikovejších investíciách.

Keď investori hľadajú „bezpečné prístavy“ pre svoje investície, hľadajú také možnosti, ktoré sú považované za relatívne stabilné a bezpečné počas obdobia trhovej volatility alebo ekonomickej neistoty. Tieto aktíva sú vyhľadávané ako prostriedok na ochranu kapitálu a poskytujú určitú úroveň ochrany proti potenciálnym stratám v iných rizikovejších investíciách.

Avšak na trhu nie je nič isté a každá kríza sa nejakým spôsobom líši od predchádzajúcej. Existujú však aktíva, ktoré sa môžu ukázať ako „odolnejšie” voči trhovým turbulenciám a vysokej inflácii. Tieto aktíva sú považované za bezpečnejšie ako priemer trhu.

Koncept širokej priekopy

Zdá, že aktíva široko uznávaných značiek ako Coca-Cola, McDonald's a Pepsico budú odolnejšie voči inflačným turbulenciám než technologické startupy alebo podniky závislé na reklamných príjmoch. To je predovšetkým dané ľahkým prenášaním vyšších nákladov na spotrebiteľov, aj v inflačnom prostredí. Je ťažké si predstaviť, že by tržby Coca-Coly alebo McDonald's prudko klesali len preto, že sa zvýšila cena hamburgera alebo fľaše nápoja o 20 %, že áno? Warren Buffett sa o týchto typoch spoločnostiach vyjadril že majú „širokú konkurenčnú výhodu“ a upozornil na výhodu, ktorú niektoré spoločnosti majú oproti svojim konkurentom.

Táto výhoda je meraná predovšetkým trvalo vysokým dopytom po produktoch, nedostatkom substitutov a ich nadriadeným hodnotením oproti konkurencii. Takouto spoločnosťou môže byť aj Apple. Štatistiky ukazujú, že ľudia, ktorí si kúpia iPhone, majú väčšiu pravdepodobnosť, že sa vrátia pre nové zariadenia tej istej značky, ako je tomu u iných konkurenčných výrobcov. Akcie ako Apple majú tiež pridanú výhodu štatisticky „bohatších zákazníkov“, ktorých schopnosť spotreby klesá pomalšie a ktorí sú schopní prijať zvýšenie cien zariadení.

Defenzívni investori, ktorí očakávajú riziko na trhu, môžu taktiež využiť ETF, ktoré ponúkajú expozíciu voči cene zlata, ako napríklad iShares Physical Gold ETC (IGLN.UK), alebo dokonca indexové fondy ako iShares Core S&P 500 UCITS ETF (CSPX.UK). Investovanie do indexových fondov štatisticky ponúka nižšiu volatilitu, nižšie riziko v súlade s priemerom trhu.

Vždy si pamätajte, že investovanie počas inflácie do aktív vnímaných ako bezpečný prístav nie je zárukou výnosov, okolnosti investorov a ich preferované aktíva sa môžu časom zmeniť.

Agresívni obchodníci v čase turbulencie na trhu môžu zadávať rizikové obchody napr. na VIX Volatility Index (VOLX), ktorý je medzi tradermi známy ako „index strachu“. Obchodovanie s VIX môže byť tiež hedžovaním proti trhovému riziku a neistému prostrediu, ktoré je negatívne najmä pre akcie.

V čase vysokej inflácie a problémov v ekonomike sa hodnota VIXu môže zvýšiť, čo odráža očakávanú percentuálnu zmenu indexu S&P 500, ktorú investori predpovedajú. Pamätajte však, že obchodovanie s pákovými nástrojmi je spojené s vysokým rizikom straty. Prečítajte si čo je VIX v našom článku VIX Trading – Ako investovať do indexu volatility (VOLX)?.

Prehľad aktív počas inflácie: Aké triedy aktív si vedú najlepšie v čase inflácie?

Akcie

Debata o vzťahu medzi akciovými trhmi a infláciou stále pokračuje. Akcie majú oporu v reálnych spoločnostiach. Keďže inflácia odráža ceny tovarov a služieb, mala by sa nakoniec premietnuť aj do vyšších tržieb spoločností. Z tohto pohľadu možno akcie považovať za zabezpečenie proti inflácii. Avšak pri pohľade na historické vzorce nie je žiadna lineárna korelácia medzi tržbami spoločností a cenami akcií.

Skutočne, tzv. pomer ceny k tržbám (price-to-sales ratio) môže veľmi kolísať a to z mnohých dobrých dôvodov. Aj keď vyššie ceny sa premietnu do vyšších tržieb, náklady spoločností sa môžu zvyšovať ešte rýchlejšie. Obdobie vysokej inflácie vytvára mnoho neistôt a niektoré spoločnosti nemusia byť schopné udržať svoje ziskové marže. Akciový trh vždy snaží zľavovať budúcnosť a pokiaľ sa to odohráva v súvislosti so zvýšenými úrokovými sadzbami (typické pre vyššiu infláciu), hodnota budúcich ziskov bude nižšia.

Vzácne kovy

Komodity sú považované za popredný ukazovateľ inflácie, pretože ceny tovarov aj služieb sú silne závislé od nákladov na suroviny. Existuje teda vnímanie, že komodity môžu byť dobrým zabezpečením proti inflácii. Ale čo zlato?

Zlato by mohlo byť dokonalým diverzifikátorom portfólia vďaka nízkej alebo dokonca negatívnej korelácii s inými triedami aktív. Ale čo inflácia? Obvykle sme za posledných 40 rokov zaznamenali relatívne slabé výkony zlata v prostredí vysokej inflácie v Spojených štátoch. Ale zlato môže tiež slúžiť ako diverzifikátor voči iným rizikovým faktorom, ako sú prírodné katastrofy alebo dokonca vojna. Kľúčové faktory pre zlato sú výnos a zmeny hodnoty dolára. Silný dolár obvykle negatívne ovplyvňuje cenu zlata.

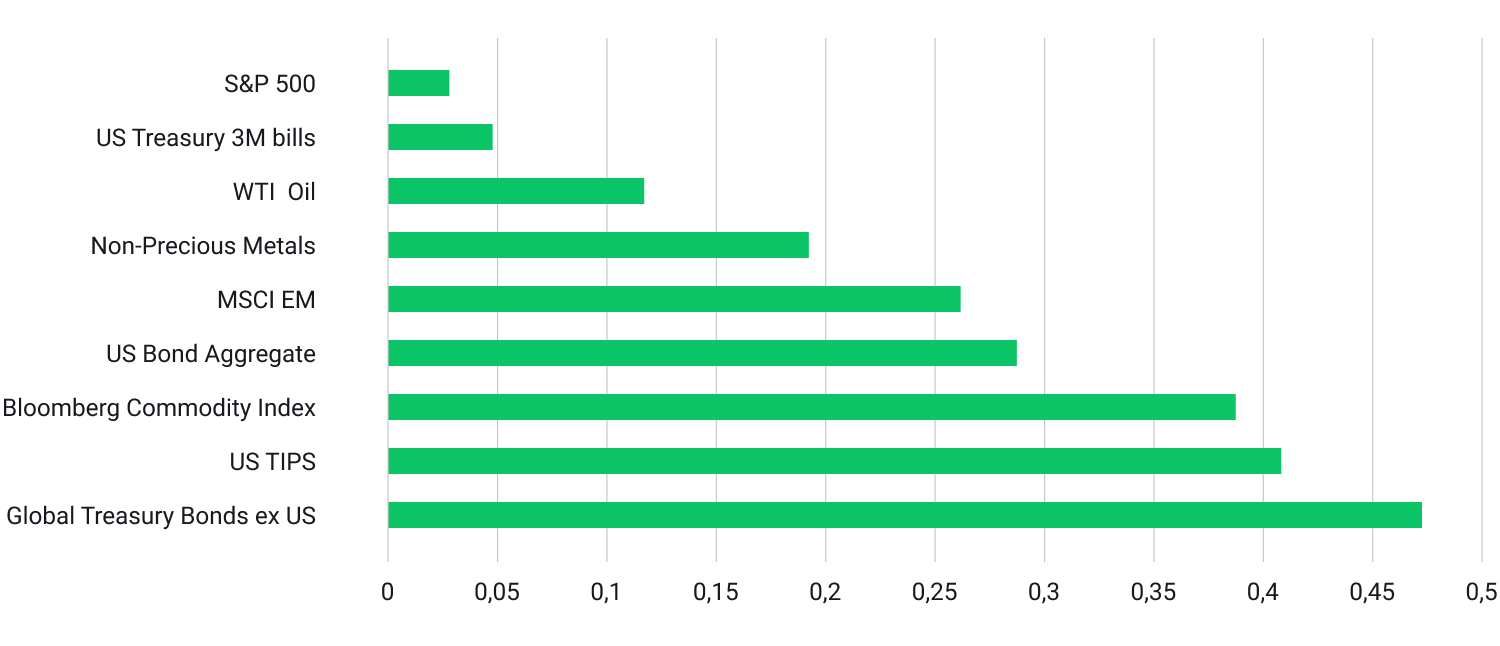

Graf ukazuje koreláciu medzi mesačnými zmenami ceny zlata a hlavnými svetovými triedami aktív (január 2000 – august 2022). Ukazuje, že zlato môže slúžiť ako diverzifikátor voči akciám, ale zároveň koreluje s dlhopismi.

Graf ukazuje koreláciu medzi mesačnými zmenami ceny zlata a hlavnými svetovými triedami aktív (január 2000 – august 2022). Ukazuje, že zlato môže slúžiť ako diverzifikátor voči akciám, ale zároveň koreluje s dlhopismi.

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: Svetová rada zlata, XTB Research

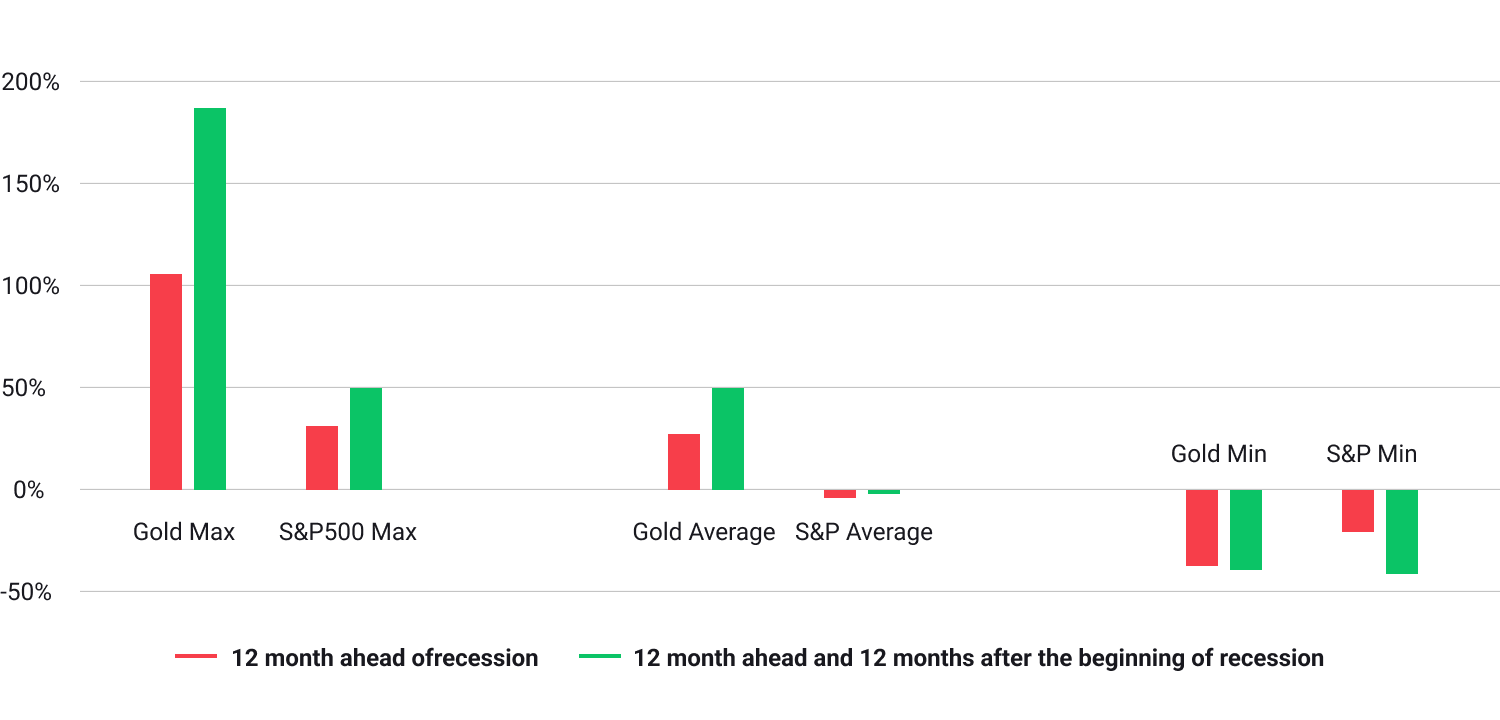

Zlato predčilo S&P 500 5-krát zo 7 recesií od roku 1971. Priemerne zlato získalo 50 % počas obdobia 2 rokov (jeden rok pred začiatkom recesie a jeden rok po ňom).

Zlato predčilo S&P 500 5-krát zo 7 recesií od roku 1971. Priemerne zlato získalo 50 % počas obdobia 2 rokov (jeden rok pred začiatkom recesie a jeden rok po ňom).

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: Bloomberg, XTB Research.

Komodity

Celý svet stále závisí od energetických zdrojov, ako je ropa, zemný plyn alebo uhlie, a preto existuje korelácia medzi energetickými komoditami a infláciou. Keď sa cena mierne zmení, výrobcovia ceny okamžite nemenia, pretože môžu ťažiť v budúcnosti. Problém však nastáva, keď sa cena niekoľkonásobne zvýši a náklady výrobcov sa musia preniesť na spotrebiteľov.

Ako sme už spomenuli skôr, súčasná situácia sa zdá byť podobná 70. rokom, keď energetická kríza viedla k špirále inflácie. Zásobovanie ropou je teraz vážne obmedzené (pôvodne umelo, ale teraz kvôli problémom v zásobovacom reťazci a nedostatočnému investovaniu do výrobnej kapacity). Zásoby sa pomaly zvyšujú, ale dopyt sa zotavuje oveľa rýchlejšie, čo viedlo k masívnemu nárastu cien.

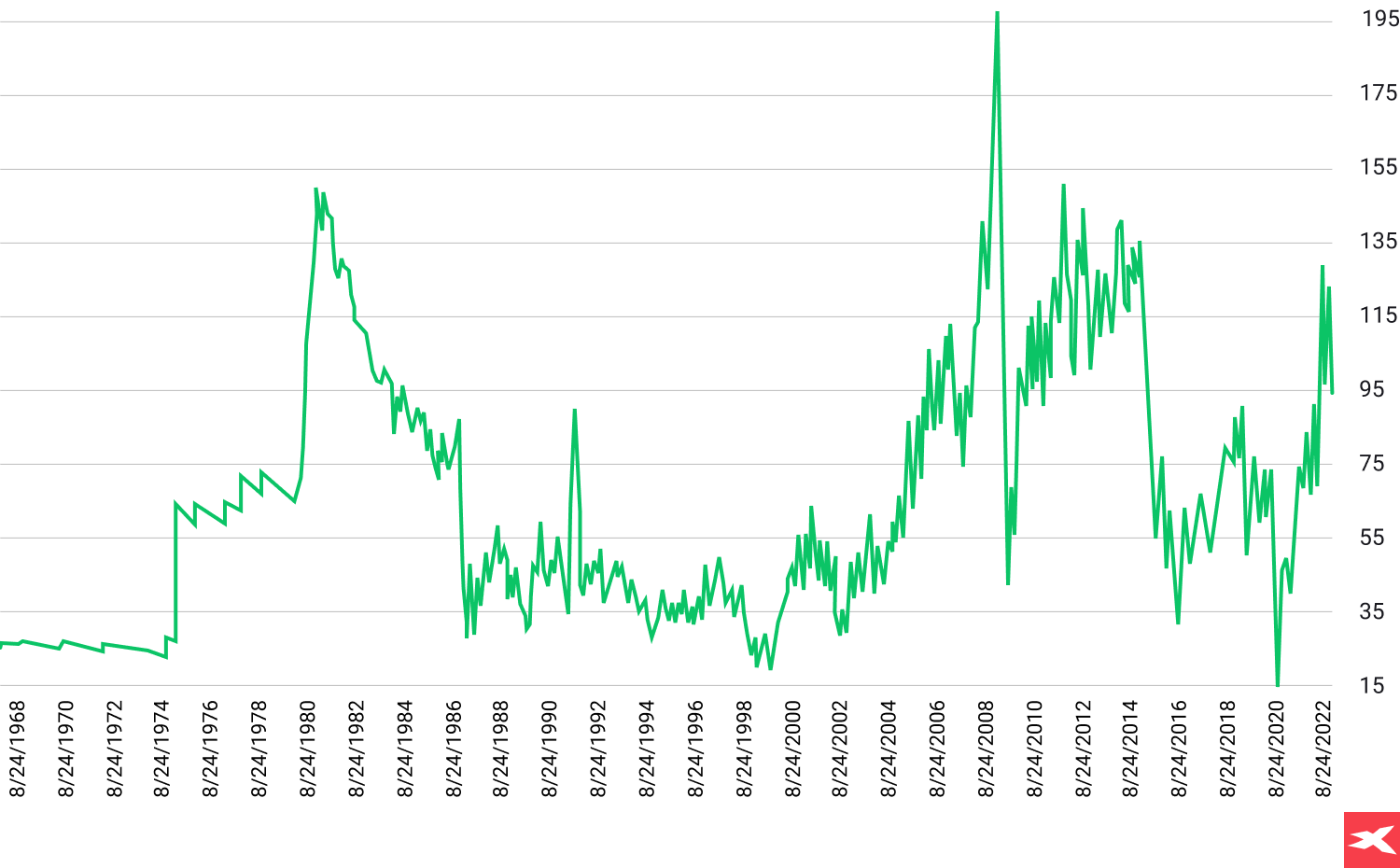

Ak sa pozrieme na cenový vývoj ropy po prepočte na infláciu, môžeme si všimnúť, že skok cien v roku 2022 sa ani zďaleka nepriblížil historickým maximám. Mali by sme si všímať situáciu zo 70. rokov, keď sa cena po prepočte na infláciu vrátila na nižšie úrovne až po dlhých 12 rokoch. Základné faktory a makro perspektíva ropy sa môžu podobať týmto rokom, takže by sme mohli očakávať vysoké ceny ropy dlhšiu dobu.

Ak sa pozrieme na cenový vývoj ropy po prepočte na infláciu, môžeme si všimnúť, že skok cien v roku 2022 sa ani zďaleka nepriblížil historickým maximám. Mali by sme si všímať situáciu zo 70. rokov, keď sa cena po prepočte na infláciu vrátila na nižšie úrovne až po dlhých 12 rokoch. Základné faktory a makro perspektíva ropy sa môžu podobať týmto rokom, takže by sme mohli očakávať vysoké ceny ropy dlhšiu dobu.

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: Macrobond, XTB Research

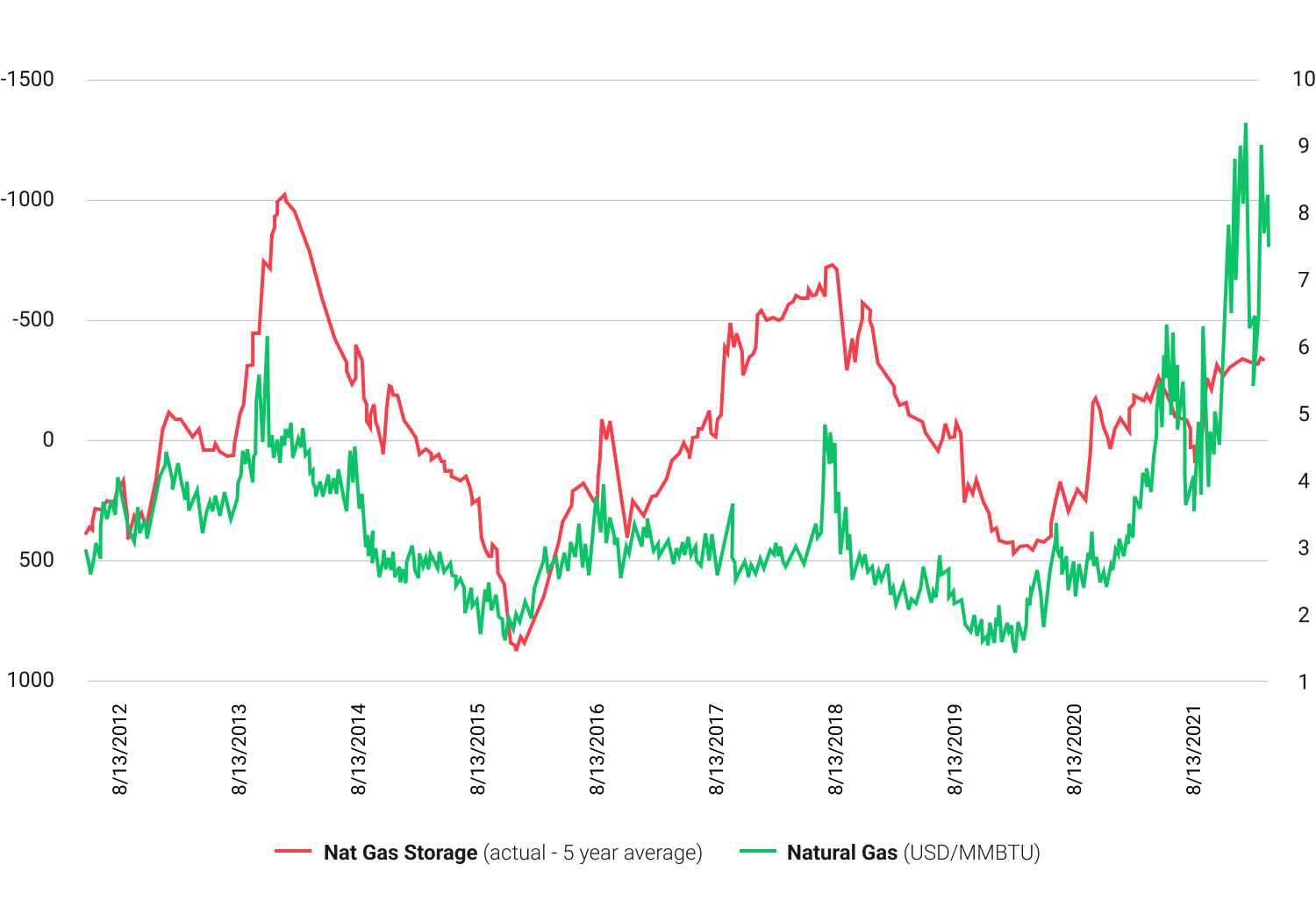

Ceny zemného plynu môžu byť závislé od dovozného dopytu a očakávania počasia, ktoré naznačujú vyššiu spotrebu zemného plynu.

Ceny zemného plynu môžu byť závislé od dovozného dopytu a očakávania počasia, ktoré naznačujú vyššiu spotrebu zemného plynu.

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: Bloomberg, XTB Research

Forex

Nedávne výnosy vysokej a nestabilnej inflácie po celom svete spôsobujú nárast volatility výmenných kurzov a oslabenie mien v krajinách s najvyššou infláciou. Počas ekonomickej neistoty sa investori obvykle obracajú k bezpečným prístavom, predovšetkým k americkému doláru. Index dolára počas rekordnej inflácie môže dosahovať dokonca historické maximá a zvyčajne je silnejší než akákoľvek iná mena.

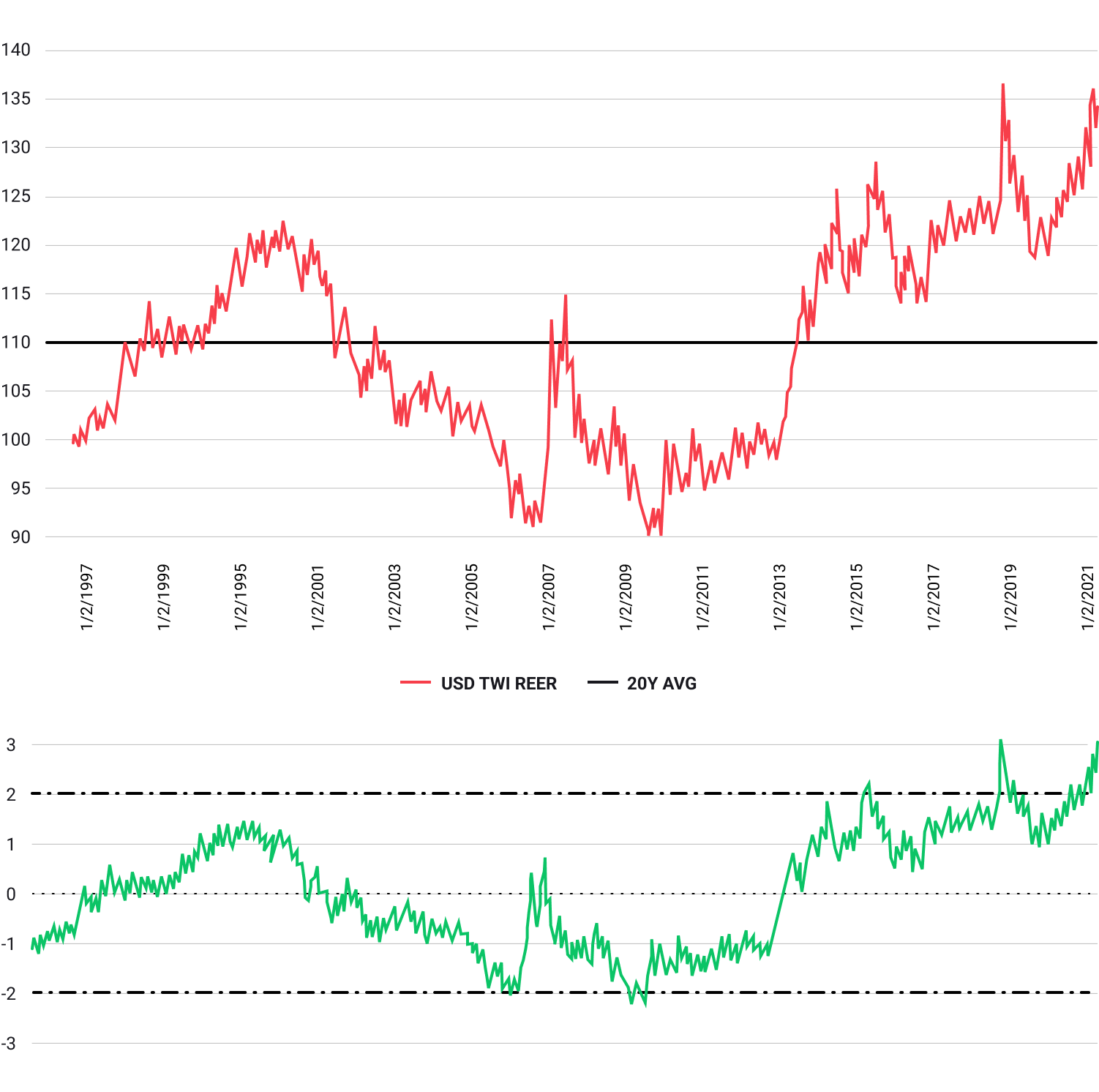

Dolárový obchodne vážený reálny výmenný kurz (TWI REER) v roku 2022 sa blíži svojmu 20-ročnému maximu. Počas vysokej inflácie americký dolár posilňuje.

Dolárový obchodne vážený reálny výmenný kurz (TWI REER) v roku 2022 sa blíži svojmu 20-ročnému maximu. Počas vysokej inflácie americký dolár posilňuje.

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: Macrobond, XTB

Vysoké ceny energií v Európe znížili objem obchodu v eurozóne, čo spôsobilo ešte väčšie oslabenie spoločnej meny. Keď je inflácia vysoká a ekonomika spomaľuje, obvykle je mena slabšia ako americký dolár.

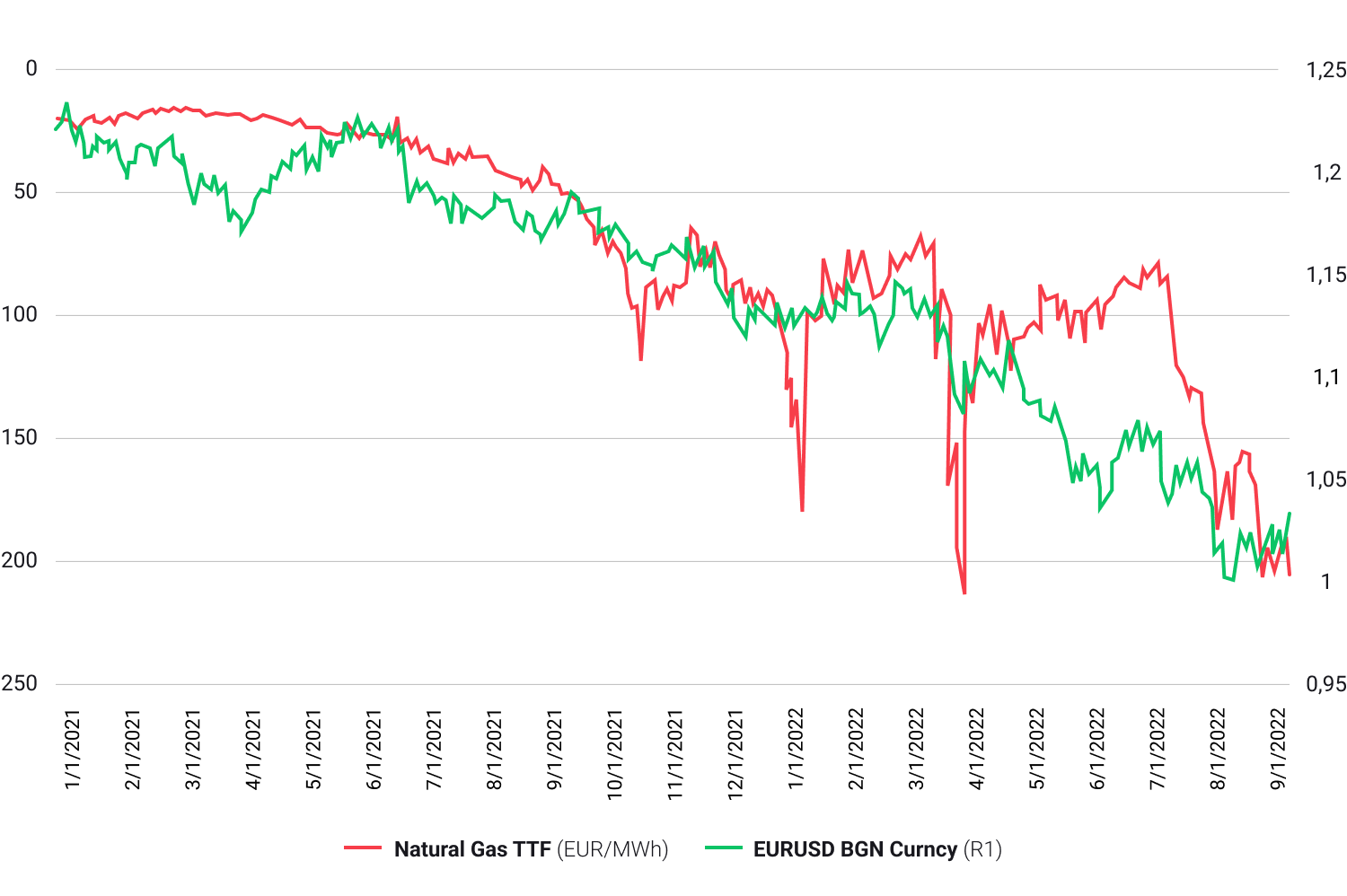

Rastúce ceny energií v Európe vytvorili silný negatívny tlak na euro.

Rastúce ceny energií v Európe vytvorili silný negatívny tlak na euro.

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: Bloomberg, XTB Research

Kryptomeny

Kryptomeny sú stále mladou triedou aktív. História Bitcoinu siaha takmer 10 rokov späť a väčšina menších kryptomien bola vytvorená až po roku 2017. To znamená, že je ťažké spoliehať sa iba na historické dáta, ktoré sú často nedostatočné, keď sa zaoberáme digitálnymi aktívami.

Investori niekedy nakupujú kryptomeny ako diverzifikáciu svojich portfólií, ale predovšetkým ako prostriedok na získanie expozície voči vysokému riziku. Reakcie kryptomien na rastúcu infláciu začínajú pripomínať tie, ktoré vidíme na akciovom trhu, čo je z hľadiska historických dát trochu jednoduchšie vyhodnotiť. Všeobecne vzaté, rastúca inflácia nie je pre rizikové aktíva ako kryptomeny priaznivá.

Aj keby trend prijímania kryptomien pokračoval – a existujú známky, že áno – reakcie cien na infláciu by sa mohli podobať reakciám indexu US100, len s vyššou amplitúdou.

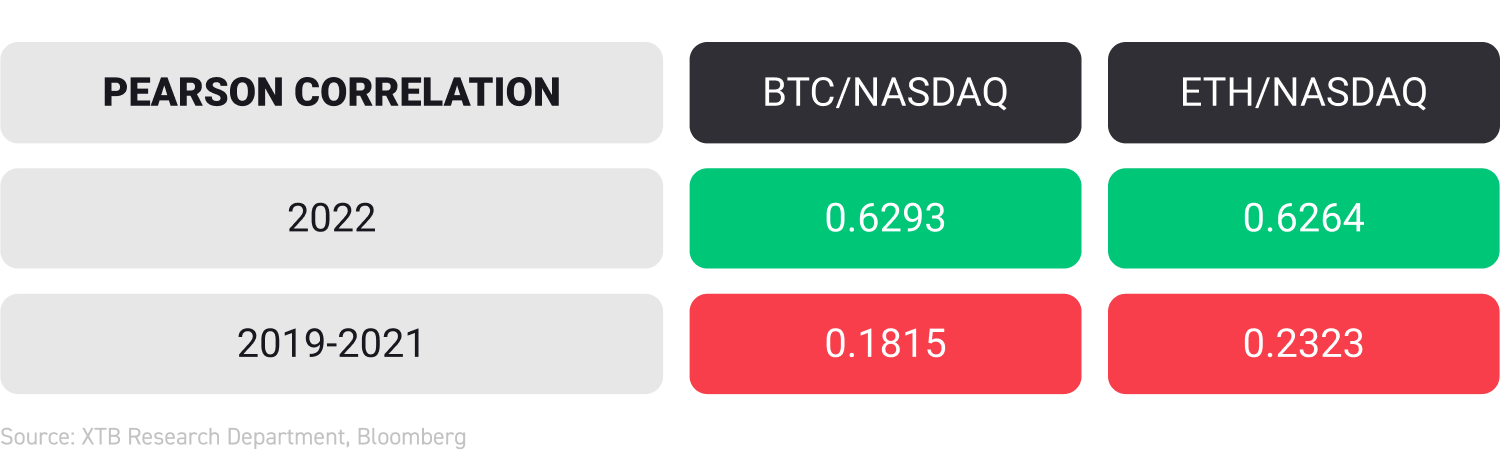

Korelácia dvoch najväčších kryptomien z hľadiska trhovej kapitalizácie s indexom Nasdaq je obzvlášť viditeľná v roku 2022. Pearsonova korelácia v prvej polovici roku 2022 sa viac ako strojnásobila v porovnaní s obdobím 2019 – 2021. V súčasnosti je stále veľmi vysoká.

Korelácia dvoch najväčších kryptomien z hľadiska trhovej kapitalizácie s indexom Nasdaq je obzvlášť viditeľná v roku 2022. Pearsonova korelácia v prvej polovici roku 2022 sa viac ako strojnásobila v porovnaní s obdobím 2019 – 2021. V súčasnosti je stále veľmi vysoká.

Upozorňujeme, že predložené údaje sa týkajú minulých údajov o výkonnosti, a preto nie sú spoľahlivým indikátorom budúcej výkonnosti. Zdroj: XTB Research

XTB poskytuje iba krypto-pákové deriváty, čo sú vysokorizikové aktíva, ktoré dávajú obchodníkom možnosť predaja nakrátko (stávkovanie na pokles ceny). Ak chcete vedieť o kryptomenách viac, odporúčame prečítať si článok Obchodovanie s kryptomenami – Ako investovať do Bitcoinu a ďalších digitálnych mien?

Aký je minimálny vklad u brokera XTB?

História a budúcnosť zemného plynu (NATGAS)

Porozumenie úrokovým sadzbám – Čo sú úrokové sadzby?

Tento materiál je marketingovou komunikáciou v zmysle čl. 24 ods. 3 smernice Európskeho parlamentu a Rady 2014/65/EÚ z 15. mája 2014 o trhoch s finančnými nástrojmi, ktorou sa mení smernica 2002/92/ES a smernica 2011/61/EÚ (MiFID II). Marketingová komunikácia nie je investičným odporúčaním ani informáciou odporúčajúcou alebo navrhujúcou investičnú stratégiu v zmysle nariadenia Európskeho parlamentu a Rady (EÚ) č. 596/2014 zo 16. apríla 2014 o zneužívaní trhu (nariadenie o zneužívaní trhu) a o zrušení smernice Európskeho parlamentu a Rady 2003/6/ES a smerníc Komisie 2003/124/ES, 2003/125/ES a 2004/72/ES a delegovaného nariadenia Komisie (EÚ) 2016/958 z 9. marca 2016, ktorým sa dopĺňa nariadenie Európskeho parlamentu a Rady (EÚ) č. 596/2014, pokiaľ ide o regulačné technické predpisy upravujúce technické opatrenia na objektívnu prezentáciu investičných odporúčaní alebo iných informácií, ktorými sa odporúča alebo navrhuje investičná stratégia, a na zverejňovanie osobitných záujmov alebo uvádzanie konfliktov záujmov v zmysle zákona č. 566/2001 Z. z. o cenných papieroch a investičných službách. Marketingová komunikácia je pripravená s najvyššou starostlivosťou, objektivitou, prezentuje fakty známe autorovi k dátumu prípravy a neobsahuje žiadne hodnotiace prvky. Marketingová komunikácia je pripravená bez zohľadnenia potrieb klienta, jeho individuálnej finančnej situácie a nijakým spôsobom nepredstavuje investičnú stratégiu. Marketingová komunikácia nepredstavuje ponuku na predaj, ponuku, predplatné, výzvu na nákup, reklamu alebo propagáciu akýchkoľvek finančných nástrojov. XTB S.A. organizačná zložka nezodpovedá za žiadne kroky alebo opomenutia klienta, najmä za nadobudnutie alebo predaj finančných nástrojov. XTB nezodpovedá za žiadnu stratu alebo škodu, vrátane, bez obmedzenia, akejkoľvek straty, ktorá môže vzniknúť priamo alebo nepriamo, spôsobená na základe informácií obsiahnutých v tejto marketingovej komunikácii. V prípade, že marketingová komunikácia obsahuje akékoľvek informácie o akýchkoľvek výsledkoch týkajúcich sa finančných nástrojov v nej uvedených, nepredstavujú žiadnu záruku ani prognózu budúcich výsledkov. Minulá výkonnosť nemusí nevyhnutne naznačovať budúce výsledky a každá osoba konajúca na základe týchto informácií tak robí výlučne na vlastné riziko.