Investițiile pe termen lung sunt cheia bunăstării financiare, permițând valorificarea strategiilor eficiente din punct de vedere al costurilor, precum și a profiturilor potențiale din ciclurile economice. Acum, cu acces ușor prin intermediul aplicațiilor de tranzacționare, acest tip de investiții au devenit mai populare. Cu toate acestea, există riscuri și dezavantaje. Află mai multe despre beneficiile și potențialele capcane în investițiile pe termen lung.

Investițiile pe termen lung sunt cheia bunăstării financiare, permițând valorificarea strategiilor eficiente din punct de vedere al costurilor, precum și a profiturilor potențiale din ciclurile economice. Acum, cu acces ușor prin intermediul aplicațiilor de tranzacționare, acest tip de investiții au devenit mai populare. Cu toate acestea, există riscuri și dezavantaje. Află mai multe despre beneficiile și potențialele capcane în investițiile pe termen lung.

În peisajul în continuă evoluție al piețelor financiare, adoptarea strategiei de investiții potrivite este crucială. O astfel de abordare, care adesea trece testul timpului, este investiția pe termen lung. În acest articol vom discuta despre avantajele și dezavantajele investițiilor pe termen lung, explorând subtilitățile acestei strategii. În lumea complicată a investițiilor pe termen lung, păstrarea echilibrului între avantaje și dezavantaje poate fi o artă. Investiția înseamnă o serie de costuri de oportunitate potențiale și incertitudini. În cele din urmă, o strategie de investiții pe termen lung bine gândită și disciplinată poate deschide calea către succesul financiar.

Asta înseamnă o abordare strategică axată pe răbdare și randamente compuse, vizând acumularea de avere prin rezistența la volatilitatea pieței și reducerea costurilor de tranzacționare pe perioade îndelungate. Investițiile pe termen lung oferă mai multe avantaje, cum ar fi potențialul de a obține randamente mai mari datorită capitalizării, impactul mai redus al volatilității pieței și costuri reduse ca urmare a numărului mai mic de tranzacții și a impozitelor mai mici pe câștigurile de capital. Cu toate acestea, investițiile pe termen lung prezintă și riscuri. Aproape orice investiție poate fi un eșec, iar abordarea pe termen lung poate să nu fie suficientă pentru a împiedica un investitor să facă greșeli. Citește acest articol pentru a afla mai multe despre avantajele și dezavantajele investițiilor pe termen lung.

Oportunități și riscuri ale investițiilor pe termen lung

Abordarea pe termen lung oferă o multitudine de oportunități pentru investitorii dispuși să abordeze investițiile cu răbdare. Desigur, ca orice strategie, va presupune și unele riscuri. Să încercăm să explicăm această filosofie de investiții. Când vine vorba de investițiile pe termen lung, una dintre caracteristicile definitorii este orizontul de timp al investiției. Acesta se referă la perioada în care un investitor intenționează să păstreze o investiție înainte de a o lichida. Orizonturile pe termen lung înseamnă, de obicei, perioade de zece ani sau mai mari.

- Un alt factor cheie este toleranța la risc, care reprezintă capacitatea investitorului de a suporta volatilitatea pieței. Aceasta joacă un rol crucial în determinarea alocării activelor unui portofoliu și influențează dacă strategia unui investitor este conservatoare, moderată sau agresivă.

- Este important să reții că toleranța la risc nu are un prag universal. Acesta variază de la investitor la investitor. Investitorii conservatori se pot orienta către vehicule de investiții bine cunoscute sau fonduri indexate, în timp ce investitorii agresivi pot fi dispuși să accepte niveluri mai ridicate de risc pentru randamente potențial mai mari, folosind, de exemplu, piața bursieră.

- Indiferent de nivelul de toleranță la risc, obiectivul principal al investițiilor pe termen lung se axează adesea pe acumularea de avere și diversificarea investițiilor.

Oportunități și riscuri

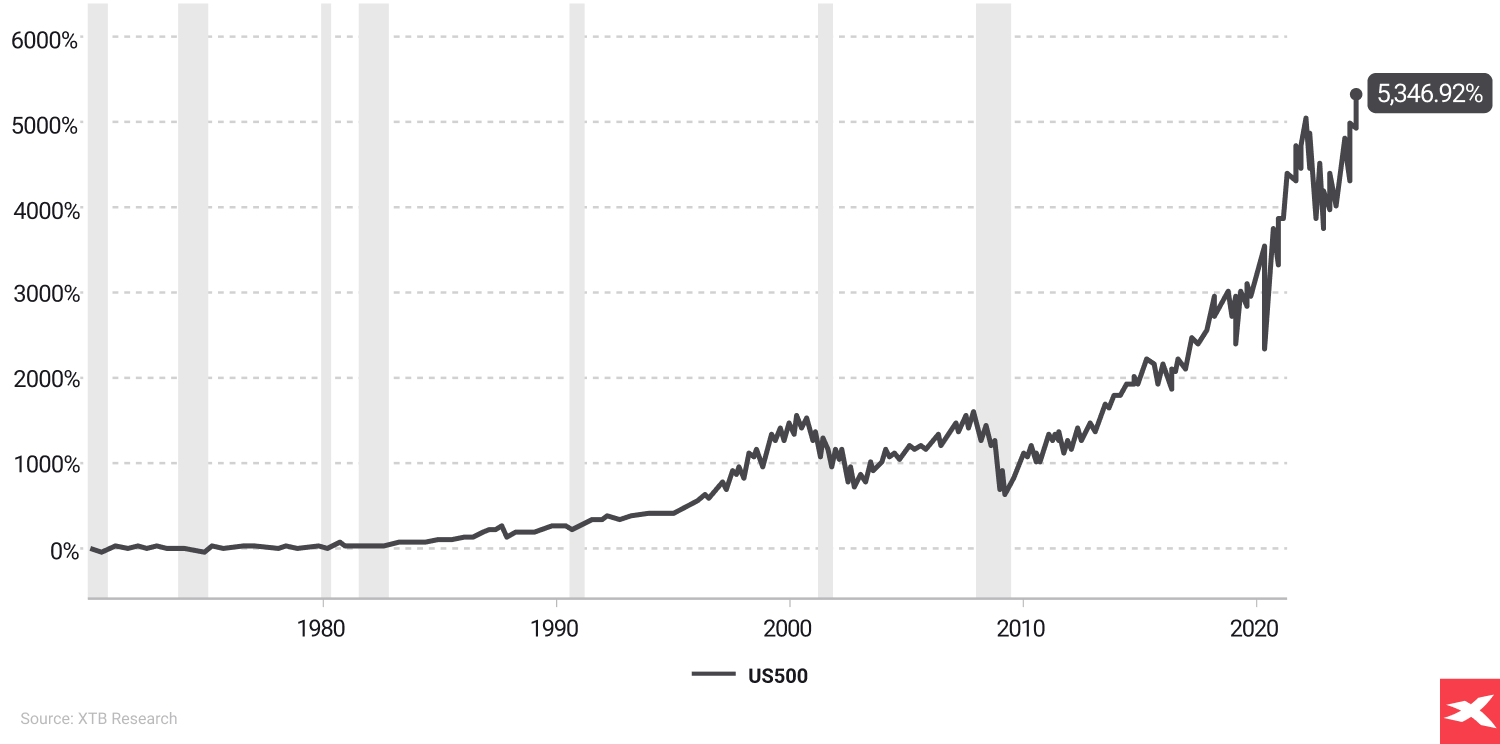

Una dintre principalele oportunități este potențialul de apreciere a capitalului pe o perioadă îndelungată. Din punct de vedere istoric, piața bursieră a arătat o tendință de creștere în timp, oferind investitorilor posibilitatea de a beneficia de creșterea valorii investițiilor lor.

Istoria arată că recesiunile reprezintă perioade nefavorabile pentru investitorii pe termen lung, dar până acum piața bursieră și-a revenit după fiecare perioadă mai slabă, cum ar fi prăbușirea dot-com din 2001, GFC din 2008, prăbușirea Covid-19 din 2020, precum și Lunea Neagră din 1987 și Wall Street din 1929 care a precedat Marea Depresiune. Graficul de mai sus arată creșterea nominală a S&P 500, exprimată în dolari americani. Performanțele anterioare nu garantează rezultatele viitoare. Sursă: XTB Research

- Investitorii pe termen lung pot valorifica puterea dobânzii compuse. Reinvestirea dividendelor și posibilitatea acumulării câștigurilor de-a lungul anilor pot amplifica semnificativ randamentele. Dobânda compusă este o forță care poate contribui la crearea unei averi substanțiale.

- În plus, investitorii pe termen lung au șanse mai bune de a face față volatilității pieței pe termen scurt. Concentrându-se pe analiza fundamentală, investitorii cu o abordare pe termen lung rămânând dedicați strategiei lor, putând traversa mai ușor fluctuațiile pieței și beneficia de traiectoria dominantă a pieței.

- În ciuda avantajelor menționate, investițiile pe termen lung sunt însoțite de o serie de riscuri de care investitorii trebuie să fie conștienți. Un risc notabil este potențialul de scădere a pieței. Deși piața tinde să crească pe termen lung, aceasta poate înregistra și perioade semnificative de scăderi. Investitorii trebuie să fie pregătiți să suporte aceste scăderi și să evite să ia decizii impulsive bazate pe mișcările pieței pe termen scurt.

- Un alt risc este impactul inflației asupra puterii de cumpărare. În timp, valoarea banilor tinde să scadă din cauza inflației. Investitorii pe termen lung trebuie să se asigure că randamentele investițiilor lor depășesc rata inflației pentru a-și păstra și crește puterea de cumpărare.

- În plus, schimbările în condițiile economice și de piață pot afecta performanța investițiilor pe termen lung. Factori precum ratele dobânzilor, evenimentele geopolitice și progresele tehnologice pot influența valoarea activelor pe o perioadă extinsă.

În concluzie, deși investițiile pe termen lung prezintă oportunități de acumulare a averii și de securitate financiară, este esențial ca investitorii să fie conștienți de riscurile asociate și să ia decizii de investiții informate și strategice.

Vehicule de investiții pe termen lung

Pe măsură ce ne familiarizăm cu lumea investițiilor pe termen lung, este esențial să ne acomodăm cu diferitele vehicule de investiții pe care le avem la dispoziție. Investițiile în acțiuni și ETF-uri sunt fundamentale pentru portofoliile diversificate. Din punct de vedere istoric, acestea au oferit randamente mai mari pe perioade lungi, în special prin intermediul fondurilor indexate pe acțiuni, care oferă expunere la o gamă variată de acțiuni. Cu toate acestea, nu putem prezice cu certitudine că aceste condiții se vor repeta în viitor.

- Investițiile cu venit fix precum obligațiunile, fondurile mutuale și fondurile de obligațiuni sunt, de asemenea, alegeri populare pentru capacitatea lor de a oferi venituri regulate și stabile. Fondurile tranzacționate la bursă, care urmăresc indici sau clase de active, oferă atât venituri, cât și o modalitate facilă de a tranzacționa pe burse.

- Fondurile de pe piața monetară, obligațiunile de stat și investițiile imobiliare, fie direct, fie prin intermediul REIT-urilor, oferă potențial de apreciere a capitalului și randamente ridicate ale dividendelor. În plus, fondurile mutuale ale pieței monetare pot fi luate în considerare ca opțiune alternativă de investiții, împreună cu un fond mutual bine ales.

- Pentru cei care au un orizont de timp mai lung și o toleranță ridicată la risc, instrumentele de investiții alternative, cum ar fi capitalul privat, capitalul de risc și acțiunile de creștere, oferă posibilitatea unor randamente substanțiale.

Avantajele și dezavantajele investițiilor pe termen lung

Investițiile pe termen lung oferă o multitudine de oportunități pentru investitorii dispuși să adopte o abordare adecvată. Desigur, ca orice strategie, aceasta are avantaje și dezavantaje. Așadar, să analizăm și să explicăm avantajele și dezavantajele acestei filosofii de investiții.

Avantaje

- Posibilitatea de a obține câștiguri fără a fi angajat

- Posibilitatea de a profita de fluctuațiile mari ale pieței și de ciclurile economice

- Mai puțin timp petrecut cu analiza piețelor, mișcările strategice și gestionarea portofoliului

- Posibil mai puțin stres investițional

- Costuri mai mici datorită reducerii activității de investiții

- Strategii de optimizare fiscală

- Datorită dobânzii compuse a investițiilor, pe termen lung, randamentele anuale medii pot fi mai mult decât satisfăcătoare

Investițiile pe termen lung dezvăluie magia dobânzii compuse. Albert Einstein s-a referit odată la dobânda compusă ca fiind a opta minune a lumii, și pe bună dreptate. Cu timpul de partea ta, investiția inițială poate crește exponențial, generând dobândă nu doar la suma principală, ci și la dobânda câștigată în timp.

Rezistența la volatilitatea pieței

Unul dintre principalele merite ale investițiilor pe termen lung este capacitatea acestora de a rezista furtunii volatilității pieței. Fluctuațiile pe termen scurt devin simple semne pe radar atunci când ai o abordare calmă, pe termen lung. Această reziliență îți permite să treci peste recesiunile pieței fără a lua decizii pripite care ți-ar putea pune în pericol obiectivele financiare.

Comisioane mai mici și optimizare fiscală

Investitorii pe termen lung se pot bucura de optimizări fiscale în funcție de fiecare țară. Unele economii oferă platforme de investiții speciale, adresate investitorilor pe termen lung (de exemplu IKE / IKZE în Polonia, te rugăm să verifici în consecință - în funcție de țară). În cazurile generale, atâta timp cât investitorii pe termen lung nu își vând activele, aceștia nu trebuie să plătească niciun impozit datorat deținerii acestora.

Dezavantaje

- Pierderea oportunităților de investiții pe termen scurt

- Nicio garanție a randamentelor viitoare și a depășirii randamentelor medii ale pieței

- Posibilitatea de a crea strategii „prea defensive”; randamente inferioare generate de varietatea prea mare a activelor din portofoliu

- Riscuri de ciclicitate, incertitudine și prejudecăți legate de investiții

- Reacții impulsive datorate unor potențiale pierderi și riscul de a simți „FOMO” (frica de a pierde o oportunitate)

- Riscul de câștiguri nerealizate în perioadele prelungite de evaluări atractive

- Tendințe potrivnice pe termen lung și refacerea, uneori costisitoare, a portofoliului după posibile prăbușiri și crize ale pieței

Costul de oportunitate

Investitorii pe termen lung pot pierde oportunități pe termen scurt. Pe o piață dinamică, schimbările rapide pot crea oportunități profitabile pe termen scurt, pe care investitorii pe termen lung le-ar putea trece cu vederea din cauza angajamentului lor față de poziționarea pe termen mai lung. Găsirea unui echilibru între valorificarea câștigurilor pe termen scurt și menținerea unei abordări pe termen lung este esențială.

Incertitudinile pieței

Impredictibilitatea piețelor reprezintă o provocare pentru investitorii pe termen lung. Recesiunile economice, evenimentele geopolitice și alte circumstanțe neprevăzute pot afecta investițiile pe termen lung. A rămâne informat și flexibil este esențial pentru a face față situațiilor care vin la pachet cu un orizont de investiții prelungit.

Aspecte psihologice ale investițiilor pe termen lung

- Investițiile pe termen lung necesită răbdare și disciplină. Creșterile și scăderile pieței pot fi provocatoare din punct de vedere emoțional, dar menținerea unei abordări calme și disciplinate este vitală pentru succes.

- Evitarea deciziilor impulsive în perioadele turbulente este esențială pentru menținerea cursului.

- Investitorii sunt oameni, iar emoțiile le pot afecta judecata. Depășirea prejudecăților emoționale, precum frica și lăcomia, este esențială pentru succesul pe termen lung

- Crearea unui plan de investiții bine gândit și respectarea acestuia, indiferent de fluctuațiile emoționale, este esențială.

Avantajele investițiilor pe termen lung

Avantajele investițiilor pe termen lung sunt multiple. Unul dintre principalele avantaje este potențialul de a obține randamente mai mari în timp. Acest lucru se datorează faptului că acest tip de investiții oferă posibilitatea ca valoarea portofoliului să fie redresată după recesiuni și, ulterior, să crească. Un alt avantaj semnificativ este stresul redus care apare odată cu investițiile pe termen lung. Prin eliminarea nevoii de monitorizare constantă a pieței și de reacție imediată la fluctuațiile pieței, investițiile pe termen lung contribuie la stabilitatea emoțională.

Investitorii pe termen lung beneficiază, de asemenea, de principiul „timpului în piață” față de încercarea de a „cronometra piața”, care este dificil de realizat în mod constant și cu succes. Acest principiu subliniază ideea că randamentele potențiale sunt mai mari cu cât mai mult timp investițiile rămân în piață, indiferent de fluctuațiile pieței.

Randamente compuse

Unul dintre principalele avantaje ale investițiilor pe termen lung îl reprezintă randamente compuse. Acesta este procesul prin care o investiție crește exponențial în timp datorită reinvestirii randamentelor. De exemplu, atunci când dividendele sunt reinvestite, crește valoarea investiției inițiale.

- Din punct de vedere istoric, investitorii în indicele S&P 500 au obținut un randament anual mediu de 10%. Cu toate acestea, performanțele anterioare nu garantează randamentele viitoare, iar în timpul pieței “bear” chiar și investitorii pe termen lung au suferit pierderi.

- Investițiile pe termen lung permit amânarea impozitului pe câștigurile de capital și reinvestirea câștigurilor noi. Asta înseamnă că pentru un investitor capitalul crește pe măsură ce banii neimpozitați pot genera câștiguri suplimentare (dar și pierderi).

Reducerea impactului volatilității pieței

Volatilitatea pieței poate fi o sursă de stres pentru mulți investitori. Cu toate acestea, investitorii pe termen lung sunt într-o poziție mai bună pentru a face față acestei ”furtuni” de pe piața bursieră. Investițiile în indici precum FTSE 100, în orice perioadă de 10 ani între 1986 și 2021, au avut o șansă de 89% de a obține un randament pozitiv, demonstrând beneficiul de a păstra investițiile pe termen lung.

În plus, investitorii care își păstrează investițiile pe perioade îndelungate au mai multe șanse ca portofoliile lor să se redreseze după declinul piețelor, atenuând astfel efectele volatilității. Această reziliență își are rădăcinile în capacitatea investitorilor pe termen lung de a-și păstra cumpătul în perioadele de volatilitate a pieței și de a evita vânzările în panică, culegând astfel roadele răbdării lor pe măsură ce piețele se stabilizează și își revin.

Costuri de tranzacționare reduse

În lumea investițiilor, costurile de tranzacționare pot avea un impact semnificativ asupra randamentelor. Unul dintre avantajele investițiilor pe termen lung este că acestea pot duce la comisioane de tranzacționare mai mici. Acest lucru se datorează faptului că tranzacționarea frecventă implică costuri mai mari, care pot diminua randamentele globale.

Investitorii pe termen lung sunt supuși mai rar comisioanelor de tranzacționare în comparație cu investitorii pe termen scurt. Deoarece investițiile pe termen lung implică mai puține tranzacții de cumpărare și vânzare, investitorii economisesc din comisioanele de brokeraj care se pot acumula în cazul tranzacțiilor mai frecvente. În plus, impozitele pe câștigurile de capital aferente investițiilor pe termen lung sunt de obicei mai mici decât impozitele pe profiturile pe termen scurt, permițând investitorilor să rețină o parte mai mare din randamente.

Păstrând investițiile pe intervale de timp mari, investitorii pot, de asemenea, să amâne impozitele pe câștigurile de capital, permițându-le randamentelor să se acumuleze în conturile lor fără impactul fiscal imediat.

Dezavantajele investițiilor pe termen lung

Deși investițiile pe termen lung oferă mai multe beneficii, acestea prezintă și anumite provocări. O astfel de provocare este problema costurilor de oportunitate. Acestea se referă la beneficiile potențiale pe care un investitor le pierde atunci când alege să investească într-o opțiune în detrimentul alteia.

În plus, investitorii se pot confrunta cu o serie de constrângeri de lichiditate în cazul investițiilor pe termen lung, ceea ce face dificilă accesarea fondurilor pentru urgențe sau alte nevoi imediate. În plus, investitorii trebuie să păstreze o doză de realism și să recunoască semnele investițiilor cu performanțe slabe pentru a preveni pierderile acumulate în timp.

Costul de oportunitate

Costul de oportunitate în contextul investițiilor pe termen lung se referă la oportunitățile de câștig pierdute din potențialele investiții pe termen scurt. Cu alte cuvinte, a investi pe termen lung poate însemna a pierde:

- Oportunități de randament mai ridicat care apar pe termen scurt

- Câștiguri potențiale din fluctuațiile pieței

- Capacitatea de a reacționa rapid la schimbarea condițiilor de piață

Aceasta reprezintă un cost de oportunitate semnificativ.

În plus, deși diversificarea are ca scop minimizarea riscului, aceasta poate duce, de asemenea, la randamente generale mai scăzute. Acest lucru se datorează faptului că diversificarea împiedică concentrarea semnificativă într-o singură investiție sau într-un singur sector industrial, ceea ce ar putea fi considerat, în anumite situații, un cost de oportunitate.

Înțelegerea și gestionarea costurilor de oportunitate sunt esențiale în luarea unor decizii de investiții în cunoștință de cauză.

Lichiditate limitată

Investitorii se pot confrunta cu dificultăți în accesarea rapidă a banilor din investițiile pe termen lung din cauza lichidității limitate. De exemplu, certificatele de depozit (CD) sunt un tip de investiție pe termen lung care oferă, de obicei, rate ale dobânzii mai mari, dar au lichidități limitate și prevăd o penalizare pentru retragerea anticipată. În schimb, există anumite conturi de economii ce pot reprezenta o alternativă mai lichidă pentru cei care doresc acces facil la fondurile lor, fapt ce le transformă într-o opțiune potrivită pentru investițiile pe termen scurt. În plus, bonurile de trezorerie pot fi considerate o altă opțiune de investiții pe termen scurt, cu o lichiditate relativ mai mare.

În timp ce un certificat de depozit fără penalizări poate permite retragerea anticipată fără comision, aceasta este mai degrabă o excepție decât o normă în cazul investițiilor pe termen lung. În cazul CD-urilor, penalizarea pentru retragerea anticipată se aplică de obicei la valoarea principalului retras, ceea ce poate diminua randamentul investiției. Înțelegerea constrângerilor de lichiditate ale diferitelor instrumente de investiții este esențială pentru gestionarea eficientă a portofoliului.

Schimbarea condițiilor de piață

O altă provocare în domeniul investițiilor pe termen lung o reprezintă condițiile de piață în continuă schimbare, deoarece piețele sunt conduse în permanență de frică și lăcomie. Explozia bulelor speculative, precum și impactul creșterii ratelor dobânzilor sau recesiunea economică pot afecta evaluarea activelor.

Investițiile pe termen lung în acțiuni sunt supuse riscurilor nu numai în ceea ce privește performanța comercială a companiilor și fluctuațiile ciclice ale pieței globale, mișcările economice și schimbările politice. De asemenea, modificarea cursului de schimb valutar (risc valutar) poate afecta randamentul investițiilor care sunt denominate în altă monedă decât moneda investiției.

Strategii pentru investiții de succes pe termen lung

Deși investițiile pe termen lung prezintă anumite provocări, acestea pot fi gestionate eficient cu strategiile potrivite. Printre aceste strategii se numără diversificarea, revizuirea periodică a portofoliului și medierea costurilor în dolari. Aceste strategii nu numai că ajută la gestionarea riscurilor, dar și la maximizarea randamentelor, sporind eficiența investițiilor pe termen lung.

Diversificarea

Diversificarea este o strategie puternică în arsenalul unui investitor de succes. Aceasta implică distribuirea investițiilor în diverse:

- Clase de active

- Sectoare

- Industrii

- Companii

- Intervale de timp

Această strategie minimizează riscurile asociate cu investițiile individuale și protejează împotriva evenimentelor la nivelul întregii piețe.

Investitorii își pot diversifica portofoliul fie prin investiții directe într-o varietate de active, cum ar fi acțiuni, obligațiuni și proprietăți imobiliare, fie prin investiții în fonduri indexate care reprezintă o gamă largă de active. Această abordare oferă o cale mai ușoară către diversificare.

Beneficiile diversificării includ:

- Creșterea randamentelor ajustate la risc

- Protecție împotriva pierderilor semnificative

- Accesul la o gamă mai largă de oportunități de investiții

- O experiență de investiții mai plăcută

Revizuirea periodică a portofoliului

Revizuirea periodică a portofoliului este o altă strategie esențială pentru succesul investițiilor pe termen lung. Aceasta presupune evaluarea periodică a performanței investițiilor tale și efectuarea ajustărilor necesare. În acest mod te asiguri că diversificarea rămâne eficientă și că portofoliul rămâne aliniat obiectivelor tale financiare și la condițiile pieței în schimbare.

Evaluarea propriei toleranțe la risc în timpul acestor revizuiri este esențială pentru a te asigura că portofoliul reflectă nivelul tău de confort și rămâne în concordanță cu obiectivele tale financiare. Evaluarea costurilor de investiții și a eficienței fiscale, ca parte a procesului de revizuire este, de asemenea, importantă pentru optimizarea randamentului general al investițiilor după impozitare.

Dollar-Cost Averaging

Dollar-cost averaging este o tehnică care presupune investirea regulată a unei sume fixe de bani. Aceasta oferă mai multe beneficii, inclusiv:

- Reducerea impactului general al volatilității prețurilor

- Prevenirea investițiilor forfetare în momente nepotrivite

- Este deosebit de benefică în timpul perioadelor de volatilitate ridicată a pieței

Prin utilizarea metodei dollar-cost averaging, investitorii pot elimina aspectul emoțional al deciziilor de investiții, ceea ce poate duce la rezultate mai bune pe termen lung. Această tehnică este potrivită pentru o gamă largă de investitori, de la începători la cei cu mai multă experiență și este utilizată în mod obișnuit în planurile de pensii în care se fac contribuții regulate.

Investitorii pot aplica metoda dollar-cost averaging pe diverse instrumente de investiții, cum ar fi:

- Fonduri mutuale

- Fonduri indexate

- ETF-uri

- Planuri de reinvestire a dividendelor

Această strategie, utilizată adesea în conturi cu avantaje fiscale precum IRA tradiționale, poate fi aplicată și în conturile de economii cu randament ridicat, inclusiv într-un cont de economii obișnuit. Ea consolidează obiceiul de a investi în mod regulat, ceea ce, împreună cu dobânda compusă, poate fi benefic pentru construirea unei averi substanțiale în timp.

Studii de caz: povești de succes ale investițiilor pe termen lung

Investițiile pe termen lung au creat unii dintre cei mai de succes investitori din lume, inclusiv Warren Buffett și Peter Lynch. Poveștile lor de succes sunt o dovadă a puterii răbdării, disciplinei și alegerilor strategice în materie de investiții.

Warren Buffett, cunoscut drept „Oracolul din Omaha”, și-a început călătoria investițională la vârsta de 11 ani cu acțiuni la Cities Service. Până la vârsta de 32 de ani, acumulase deja o avere de peste 7 milioane de dolari prin intermediul parteneriatelor sale. Investiția inteligentă a lui Buffet în Berkshire Hathaway a pus bazele unui imperiu care avea să includă participații diverse precum Coca-Cola și American Express.

Pe de altă parte, Peter Lynch, prin accentul pus pe „investește în ceea ce știi” și pe o cercetare detaliată, a condus Magellan Fund la un randament mediu anual de 29%, crescându-și activele de la 20 de milioane de dolari la peste 14 miliarde de dolari. În ciuda averii imense, atât Buffett, cât și Lynch sunt cunoscuți pentru stilul lor de viață modest și angajamentul față de filantropie, reflectând o abordare echilibrată a gestionării averii.

Echilibrarea investițiilor pe termen lung și pe termen scurt

O călătorie investițională de succes necesită atingerea unui echilibru între investițiile pe termen lung și cele pe termen scurt. Acest echilibru este esențial pentru crearea unui portofoliu bine structurat, care să corespundă obiectivelor financiare și toleranței tale la risc.

Evaluarea toleranței la risc

Evaluarea toleranței la risc este un pas esențial în echilibrarea investițiilor pe termen lung și scurt. Aceasta implică luarea în considerare a unor măsuri obiective, cum ar fi:

- Vârsta

- Orizontul de timp pentru investiții

- Nevoile de venit

- Situația familială

Trebuie luate în considerare și măsurile subiective de risc, inclusiv personalitatea și reacția ta la pierderi. Toleranța la risc se poate schimba în timp, devenind mai conservatoare pe măsură ce înaintezi în vârstă sau treci prin schimbări în viață. Înțelegerea propriei toleranțe la risc te ajută să te asiguri că portofoliul de investiții reflectă nivelul tău de confort și se aliniază cu obiectivele tale financiare.

Alocarea activelor

Odată ce ți-ai evaluat toleranța la risc, poți trece la alocarea activelor. Aceasta presupune distribuirea investițiilor între diferite clase de active, în funcție de propria toleranță la risc și de obiectivele financiare. Societățile de investiții creează adesea portofolii model care variază de la conservator la foarte agresiv pentru a se potrivi cu toleranța la risc a investitorilor.

Alocarea portofoliului tău trebuie revizuită periodic și ajustată pentru a menține ponderea prevăzută a activelor și pentru a se adapta la orice modificări ale nevoilor financiare sau ale circumstanțelor de viață. Înțelegerea modului de alocare a activelor te poate ajuta să creezi un portofoliu echilibrat care include o combinație de investiții pe termen scurt și lung.

Întrebări Frecvente

Investițiile pot oferi randamente substanțiale nu numai datorită creșterii prețurilor acțiunilor, ci și a veniturilor din dividende și a diversificării portofoliului. Poate fi o modalitate foarte bună de constituire a averii pentru investitorii atenți la risc. Cel mai mare avantaj al investițiilor este posibilitatea de a obține profituri, datorită utilizării capitalului, fără a avea un loc de muncă obișnuit.

Cu toate acestea, există și riscuri, cum ar fi eșecul investiției, volatilitatea pieței, implicațiile fiscale și nevoia de timp și expertiză. De asemenea, investiția poate afecta un investitor din punct de vedere psihologic și îl poate face lacom sau temător, ceea ce, de obicei, poate duce la greșeli de investiții, precum și la reacții emoționale. Cel mai mare dezavantaj al investițiilor este riscul de pierdere a capitalului investit și sentimentul de nemulțumire.

Investiția pe termen lung este mai rentabilă decât cumpărarea și vânzarea regulată, deoarece reduce comisioanele asociate acestui tip de tranzacționare. Aceasta poate ajuta la economisirea de bani pe termen lung. Un alt beneficiu al investițiilor pe termen lung este eficiența timpului.

Desigur, orice investiție necesită cercetare și analizarea riscurilor, dar investitorii pe termen lung nu trebuie să facă acest lucru zilnic. Investitorii pe termen lung pot beneficia pe termen lung, de asemenea, de creșterea valorii companiei în care au investit, precum și a pieței bursiere în ansamblu; în special datorită expunerii la ETF-urile fondurilor indexate.

Este foarte greu de spus deoarece rezultatele din trecut nu garantează profiturile viitoare ale investițiilor. În general, cele mai bune investiții pe termen lung pot fi acțiunile, fondurile tranzacționate la bursă și proprietățile imobiliare.

- Pentru investitorii care sunt mai precauți și nu tolerează volatilitatea piețelor financiare, proprietățile imobiliare pot fi cea mai bună alegere, dar, în general, piețele bursiere din SUA și UE au depășit randamentele de pe piața proprietăților imobiliare în aproape fiecare măsură.

- Unele acțiuni ale companiilor care înregistrează câștiguri pot oferi randamente mult mai mari decât media indicelui, dar această investiție poate fi mai riscantă.

- Investițiile în fonduri indexate pot „garanta” că investitorul va avea randamente la fel de bune (sau la fel de proaste) ca performanța medie a pieței bursiere (fără nicio creștere semnificativă, dar și fără nicio scădere față de medie).

- Investitorii mai prudenți, care nu sunt profesioniști și caută expunere la piața bursieră, pot alege ETF-uri precum iShares S&P 5000 sau iShares Nasdaq 100 UCITS. Pentru investitorii care nu doresc să riște aproape nimic, obligațiunile și veniturile fixe generale pot fi o alegere foarte bună.

Toate opțiunile menționate oferă oportunități de creștere și stabilitate financiară pe termen lung.

Esența investițiilor pe termen lung constă în răbdare, disciplină și previziune strategică, deoarece implică angajamentul de a menține cursul în ciuda volatilității pieței și a incertitudinii economice, acumulând bogăție în timp.

Cu siguranță nu este ușor să investești pe termen lung și să menții pozițiile în ciuda tuturor evenimentelor și incertitudinilor de pe piață. Esența și obiectivul investițiilor pe termen lung este acumularea eficientă de avere, prin păstrarea activelor timp de ani sau chiar decenii.

Cu siguranță, acțiunile pot fi cea mai bună investiție pe termen lung, dar pot fi și cea mai neinspirată alegere dacă investitorii optează pentru acțiuni ale unei companii care are rezultate slabe și va dezamăgi investitorii. Volatilitatea pieței bursiere și incertitudinea ridicată nu numai în ceea ce privește activitatea companiei, ci și evaluarea bursieră și sentimentul dominant al investitorilor vis-a-vis de aceasta fac investiție foarte riscantă.

Investitorii care acceptă acest risc au șansa de a obține performanțe superioare aproape oricărui activ, însă prețul acestuia este riscul de eșec și pierderi de capital. Investițiile în acțiuni pot presupune, de asemenea, mari întrebări cu privire la sincronizare, deoarece o acțiune poate depăși performanța pieței pe parcursul lunilor sau anilor, dar nu există nicio garanție că va face acest lucru în mod constant, timp de decenii.

Echilibrarea investițiilor pe termen lung și pe termen scurt necesită planificare strategică, răbdare și disciplină. Prin înțelegerea esenței investițiilor pe termen lung, evaluarea toleranței la risc, diversificarea portofoliului, revizuirea acestuia și aplicarea unor strategii precum dollar-cost averaging, investitorii pot naviga peisajul investițional.

Călătoria poate fi lungă și uneori dificilă, dar, după cum arată poveștile de succes ale lui Warren Buffett (Berkshire Hathaway) sau Peter Lynch (Magellan Fund), recompensele pot fi foarte motivante. În același timp, investitorii trebuie să fie întotdeauna conștienți de riscuri, deoarece milioane de investitori au eșuat și nimeni nu va afla sau nu va auzi despre poveștile lor.

Avantajul principal constă în dobânda compusă, care permite investițiilor să crească exponențial în timp. Investitorii de succes înțeleg că orizontul de timp este crucial și că investiția pe o perioadă mai lungă poate aduce îndeplinirea obiectivelor de investiții. În același timp, unii investitori acționează și pe termen scurt pentru a crește randamentul total.

Depășirea prejudecăților emoționale necesită crearea unui plan de investiții bine gândit și respectarea acestuia, indiferent de fluctuațiile emoționale. De exemplu, lăcomia poate conduce la investiții în acțiuni de creștere atunci când evaluările sunt prea mari.

Tendințele economice influențează performanța investițiilor pe termen lung; prin urmare, înțelegerea unor indicatori precum ratele dobânzilor și creșterea PIB este esențială. Condițiile macroeconomice pot fi foarte importante nu numai pentru piața bursieră, ci și pentru obligațiunile guvernamentale, cum ar fi bonurile de trezorerie americane.

În ceea ce privește obligațiunile, de obicei, un risc scăzut înseamnă randamente mai mici. De exemplu, fondurile de obligațiuni corporative cu randament ridicat plătesc investitorilor rate ale dobânzii de obicei mai mari decât obligațiunile guvernamentale, din cauza riscului mai ridicat de faliment.

Investitorii ar trebui să își amintească faptul că performanțele anterioare nu garantează randamentele portofoliului, chiar dacă condițiile macroeconomice, cum ar fi ratele dobânzilor și creșterea PIB, par să aibă o influență pozitivă asupra evaluării activelor. Performanțele anterioare pot fi chiar un motiv de greșeli în investiții din cauza extrapolării.

Da, investitorii pe termen lung beneficiază adesea de un tratament fiscal favorabil, cu rate de impozitare mai mici pentru câștigurile de capital rezultate din investiții deținute pe o perioadă îndelungată. Investitorii pot utiliza, de asemenea, conturile de economii, unele dintre acestea fiind disponibile și într-un cont de brokeraj.

Unii investitori consideră fondurile mutuale și anumite conturi de economii ca făcând parte dintr-o strategie amplă, pe termen lung, însă acestea nu numai că presupun costuri fiscale ridicate, ci și comisioanele de administrare a conturilor de investiții. Acesta este motivul pentru care unii investitori aleg ETF-urile și acțiunile.. Pentru investitorii pe termen lung, conturile de investiții ar trebui să fie ieftine, iar comisioanele de tranzacționare ar trebui să fie scăzute.

Revizuirile regulate ale portofoliului pot fi esențiale pentru evaluarea performanței, rebalansare și efectuarea de ajustări pentru a asigura alinierea investițiilor la analiza financiară și la obiective. Pe de altă parte, revizuirile regulate pot duce la greșeli de investiții, afectând randamentele portofoliului. Un mod mai „activ” de gestionare a portofoliului necesită competență, conștientizarea riscurilor și o abordare profesională (care este importantă și în cazul investițiilor pe termen scurt).

- Clasele de active precum

- Fonduri indexate

- Acțiuni de creștere

- Acțiuni cu dividende

- Acțiuni defensive

- Acțiuni de valoare

- Investiții alternative

pot conduce la un randament mediu anual pozitiv și la un cont de pensii de succes pe termen lung, dar numai cu o gestionare de înaltă calitate a patrimoniului. Verificarea contului în fiecare zi poate să nu fie o strategie optimă pentru investițiile pe termen lung. Dacă investiția pe termen lung este obiectivul, atunci verificarea portofoliului la mai puțin de un an poate să fie o opțiune.

Din punct de vedere tehnic, este simplu, dar în esență, investițiile pe termen lung înseamnă răbdare, disciplină și previziune strategică. Legendarul investitor pe piața bursieră, Peter Lynch, spunea că nu creierul, ci stomacul este crucial pentru orice investitor pe termen lung. Este vorba despre angajamentul de a menține cursul în ciuda volatilității pieței și a incertitudinii economice.

Nu este vorba despre a obține câștiguri rapide, ci despre a acumula profituri în timp. Frumusețea investițiilor pe termen lung este că permit creșterea substanțială a economiilor în timp, prin acumularea randamentelor. Dar nicio călătorie nu vine fără provocări. Este nevoie de un nivel de stabilitate emoțională pentru a rezista tentației de a lua decizii impulsive, adesea declanșate de fluctuațiile pieței. Și, deși nu necesită abilități sofisticate de tranzacționare, este nevoie de o înțelegere profundă a piețelor financiare și a instrumentelor de investiții.

Gestionarea riscului - informații esențiale pentru investitorii pe termen lung

Nvidia: Inovația AI și transformarea digitală

Investiții pe timp de criză: Strategii și sfaturi

"Acest material este o comunicare de marketing în sensul articolului 24 alineatul (3) din Directiva 2014/65 / UE a Parlamentului European și a Consiliului din 15 mai 2014 privind piețele de instrumente financiare, și de modificare a Directivei 2002/92 / CE și a Directivei 2011 / 61 / UE (MiFID II). Comunicarea de marketing nu este o recomandare de investiții sau o recomandare de informații sau o recomandare care sugerează o strategie de investiții în sensul Regulamentului (UE) nr. 596/2014 al Parlamentului European și al Consiliului din 16 aprilie 2014 privind abuzul de piață ( reglementarea abuzului de piață) și de abrogare a Directivei 2003/6 / CE a Parlamentului European și a Consiliului și a Directivelor Comisiei 2003/124 / CE, 2003/125 / CE și 2004/72 / CE și a Regulamentului delegat (UE) 2016/958 al Comisiei din 9 596/2014 al Parlamentului European și al Consiliului în ceea ce privește standardele tehnice de reglementare pentru aranjamentele tehnice pentru prezentarea obiectivă a recomandărilor de investiții sau a altor informații care sugerează strategii de investiții și pentru dezvăluirea de interese particulare sau indicații de conflicte de interese sau orice alte sfaturi, inclusiv în domeniul consultanței în materie de investiții, în sensul Legii privind tranzacționarea cu instrumente financiare din 29 iulie 2005 (de ex. Journal of Laws 2019, articolul 875, astfel cum a fost modificat). Comunicarea de marketing este pregătită cu cea mai mare diligență, obiectivitate, prezintă faptele cunoscute autorului la data pregătirii și este lipsită de orice elemente de evaluare. Comunicarea de marketing este pregătită fără a lua în considerare nevoile clientului, situația sa financiară individuală și nu prezintă nicio strategie de investiții în niciun fel. Comunicarea de marketing nu constituie o ofertă de vânzare, oferire, abonament, invitație la cumpărare, reclamă sau promovare a oricărui instrument financiar. XTB SA nu este responsabilă pentru acțiunile sau omisiunile niciunui client, în special pentru achiziționarea sau cedarea instrumente, întreprinse pe baza informațiilor conținute în această comunicare de marketing. XTB SA nu va accepta răspunderea pentru nicio pierdere sau daună, inclusiv, fără limitare, orice pierdere care poate apărea direct sau indirect, efectuată pe baza informațiilor conținute în această comunicare de marketing. În cazul în care comunicarea de marketing conține informații despre orice rezultat cu privire la instrumentele financiare indicate în acestea, acestea nu constituie nicio garanție sau prognoză cu privire la rezultatele viitoare. Performanțele anterioare nu indică neapărat rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc. Acest material nu este emis pentru a influenta deciziile de tranzacționare ale niciunei persoane. Informațiile cuprinse în cadrul acestui material nu sunt prezentate pentru a fi aplicate, copiate sau testate în cadrul tranzacțiilor dumneavoastră. Informațiile cuprinse în cadrul acestui material sunt emise în baza experienței proprii a emitentului și nu reprezintă o recomandare individuală, nu vizează atingerea anumitor obiective, randamente financiare și nu se adresează nevoilor niciunei persoane anume care ar primi-o. Premisele acestui material nu au în vedere situația și persoana dumneavoastră deci nu recomandăm utilizarea acestor informații sub orice formă. Utilizarea informațiilor cuprinse în cadrul acestui material în orice modalitate se face pe propria dumneavoastră răspundere. Acest material este emis de către un analist pentru care își asumă răspunderea XTB SA, persoană juridică autorizată de KNF – Autoritatea de Supraveghere Financiara din Polonia."