O índice S&P 500 é reconhecido como a principal medida do desenvolvimento da economia dos EUA e do sentimento de mercado, observado diariamente por analistas de todo o mundo. Neste artigo, vamos explorar de que se trata efetivamente o índice S&P 500, como é construído e como começar a negociá-lo.

O índice S&P 500 é reconhecido como a principal medida do desenvolvimento da economia dos EUA e do sentimento de mercado, observado diariamente por analistas de todo o mundo. Neste artigo, vamos explorar de que se trata efetivamente o índice S&P 500, como é construído e como começar a negociá-lo.

O índice Standard and Poor's 500 (S&P 500) é reconhecido como uma das principais medidas da força da economia dos EUA. O índice tem um rendimento médio anual de quase 14%, o que incentiva muitos investidores.

O investimento no índice S&P 500 é considerado uma expressão de fé na economia americana e no seu constante sucesso.

Um dos investidores mais populares que fez fortuna com o S&P 500 é Warren Buffett, que começou a investir em empresas americanas nos anos 60, tendo comprado um fundo criado de raiz e acompanhando o comportamento das ações das 500 maiores empresas americanas.

Buffett argumentou a sua decisão com a crença na "força" e no "crescimento" da economia americana como a que tem mais capital, assim como no chamado "smart money".

O mercado de ações, no entanto, é acompanhado de emoções, sendo que também o índice experiencia considerável volatilidade. É por isso que os derivados financeiros, tais como os futuros baseados no preço S&P 500, se tornaram tão populares ao longo dos anos.

O que é o índice S&P 500?

O índice S&P 500 acompanha as 500 maiores empresas, medindo o valor das suas ações em termos de capitalização bolsista que se encontrem disponíveis para negociação pública (elevado free ou public float). O índice tal como o conhecemos hoje foi criado em 1957, tendo o seu desenvolvimento progredido ao longo das décadas seguintes.

A capitalização de mercado (bolsista) de cada empresa é calculada multiplicando o número de ações pelo preço atual das mesmas. Se uma empresa tiver 5 milhões de ações presentemente detidas pelos acionistas e o seu preço corrente for de $400, a sua capitalização de mercado será de $2 mil milhões.

Para simplificar, o valor da empresa é de $2 mil milhões de dólares. Se adicionarmos a capitalização de mercado de todas as empresas listadas no índice, obtemos o valor total do índice.

Contudo, deve ter-se em conta que cada empresa do S&P 500 tem o seu peso específico, obtido dividindo a capitalização de mercado individual da empresa pela capitalização de mercado total do S&P 500. Portanto, são as maiores empresas que têm a maior influência no valor e na cotação do índice como, por exemplo, a Apple.

Índice S&P 500 de empresas do setor:

- Tecnologias de informação: cerca de 28%

- Cuidados de saúde: cerca de 13%

- Bens de consumo discricionário: cerca de 13%

- Financeiro: cerca de 11%

- Serviços de comunicação: cerca de 11%

- Industriais: cerca de 8%

- Bens de consumo essenciais: cerca de 5,5%

- Energia: cerca de 3%

- Imobiliário: cerca de 2,5%

- Matérias-primas: cerca de 2,5%

- Utilities: cerca de 2,5%

Origens do S&P 500

A história do índice começou com Henry Varnum Poor, que fundou a Poor's Publishing em 1860 e publicou um guia do investidor para a indústria ferroviária, que era uma inovação na altura (um caso bem conhecido de uma bolha especulativa nas empresas ferroviárias).

Em 1923, a Standard Statistics Company começou a classificar obrigações hipotecárias e criou um índice que incluía 233 empresas americanas e era calculado semanalmente.

Três anos depois, a empresa desenvolveu um índice composto por 90 empresas e começou a introduzir cotações diárias. Em 1941, a Poor's Publishing fundiu-se com a Standard Statistics, formando a Standard & Poor's, hoje conhecida pela sua sigla S&P.

A 4 de março de 1957, o índice foi expandido para acompanhar o desempenho das 500 maiores empresas americanas. A sua designação foi alterada para “S&P 500 Stock Composite Index”. Empresas como a AT&T, General Motors, Exxon Mobil, US Steel, General Electric e Ford Motor foram responsáveis pela força do índice na altura.

Como funciona o S&P 500?

Tal como outros índices geridos pela Standard and Poor’s, os constituintes do índice S&P 500 são selecionados por um comité especial de acordo com as regras estabelecidas.

O comité utiliza oito critérios básicos para avaliar o valor de uma empresa:

- Capitalização bolsista;

- Liquidez;

- Domicílio;

- Mercado público;

- Global Industry Classification Standard (GICS);

- Representação das indústrias na economia dos EUA;

- Rentabilidade;

- Período de tempo negociado publicamente numa bolsa de valores.

De notar que o conselho de administração da empresa deverá ser público.

Critérios de seleção das empresas

- Capitalização bolsista maior ou igual a 13,1 mil milhões de dólares;

- O valor anual em dólares negociados em relação à capitalização bolsista ajustado para o dobro do número de ações tem de ser superior a 1;

- O volume mínimo mensal de negociação deverá ser de 250.000 ações em cada um dos seis meses anteriores à data da decisão do comité;

- As empresas deverão ser cotadas publicamente na Bolsa de Nova Iorque (NYSE) ou no NASDAQ;

- As empresas deverão ser de origem americana.

Não são elegíveis para o índice:

- Limited partnerships;

- Master limited partnerships;

- Unidades de participação de fundos de investimento;

- Emissões OTC Bulletin Board;

- Fundos fechados;

- ETFs;

- ETNs;

- Trusts de royalties;

- Tracking stocks;

- Ações preferenciais;

- Unit trusts;

- Warrants de ações;

- Obrigações convertíveis;

- Trusts de investimento;

- Certificados de depósito americanos ou ações de depositários americanos.

A partir de 2017, as empresas com duas ou mais classes de ações deixaram de ser adicionadas ao índice (atualmente, as empresas cotadas com duas classes incluem a Berkshire Hathaway e a Alphabet).

O índice é reconstruído trimestralmente para continuar a ser um indicador fiável do crescimento da economia dos EUA.

Estratégias de negociação no S&P 500

Posições longas no US500

Uma posição longa de "COMPRA" é particularmente popular quando o mercado está com um sentimento bullish e os investidores se sentem seguros ou quando surgem circunstâncias externas que podem trazer sentimentos positivos de volta ao mercado. Isto poderá decorrer de uma correção de mercado que é rapidamente anulada.

Neste tipo de situações, se assumirmos que a economia dos EUA pode experienciar uma melhoria no sentimento dos investidores após algum acontecimento económico ou político, podemos tomar uma posição longa sobre o US500.

Normalmente, os investidores que amam o risco são muito rápidos a regressar aos seus investimentos logo que haja um sentimento positivo no mercado. O mercado de ações dos EUA provou repetidamente que pode recuperar mesmo perante as maiores perturbações. É por isso que os compradores são tão rápidos a regressar ao mercado.

Se o sentimento do mercado realmente melhorar, a sua previsão estará correta e terá lucro ao “apostar” na subida do US500. Inversamente, se colocasse uma posição longa e o mercado sofresse um declínio, a sua posição sofreria uma perda.

Posições curtas no US500

Uma posição curta ("SELL") é particularmente popular quando há medo e incerteza no mercado ou quando existem circunstâncias externas que podem causar um sentimento negativo no mercado.

Neste tipo de situações, se assumirmos que a economia pode sofrer uma forte deterioração do sentimento do investidor na sequência de um anúncio económico ou político, pode colocar uma posição curta sobre os US500.

Pode também colocar uma posição curta se acreditar que as condições da economia dos EUA irão deteriorar-se a curto prazo. Desta forma, é possível usar estratégias de negociação (trading) para eventos mundiais específicos que podem aumentar a volatilidade dos preços das ações e, em última análise, dos índices.

Normalmente, os períodos de grande volatilidade estão associados a um bear market.

Se o medo estiver indubitavelmente presente no mercado, a sua previsão estará correta e terá lucro ao “apostar” na queda do preço dos US500. Por outro lado, se tomar uma posição curta e o mercado subir, a sua posição é suscetível de sofrer uma perda.

Melhores alturas para começar a negociar no S&P 500

O preço do índice S&P 500 tende a fazer um percurso relativamente semelhante comparativamente ao NASDAQ. As grandes empresas (como a Berkshire Hathaway ou a Microsoft) são bem conhecidas e têm uma capitalização bolsista substancial, pelo que a sua volatilidade não é excessivamente elevada.

Contudo, em períodos de pânico ou situações de instabilidade no mundo, os investidores geralmente abandonam os ativos de risco durante algum tempo e recorrem a investimentos mais estáveis, como o ouro ou o dólar. Assim, mesmo os índices mais seguros como o S&P 500 podem ter grandes sell-offs de 10% ou mais.

Normalmente, as subidas são menos atribuladas que as descidas. Quando o índice cresce e a economia se encontra em desenvolvimento, os preços estão constantemente a crescer. Tal poderá ser atribuído a fatores macroeconómicos que levam os investidores a regressar aos investimentos considerados de risco.

O índice da Standard & Poor's está listado para as maiores e mais transparentes empresas que fornecem produtos e soluções importantes para países de todo o mundo como os maiores bancos (JP Morgan, Bank of America, Citi Group, BB&T, Bank of New York Mellon ou Goldman Sachs), produtores (Coca-Cola Company, Pfizer, Johnson & Johnson, Procter & Gamble) ou mesmo empresas tecnológicas (Microsoft, Apple, Nvidia, Meta).

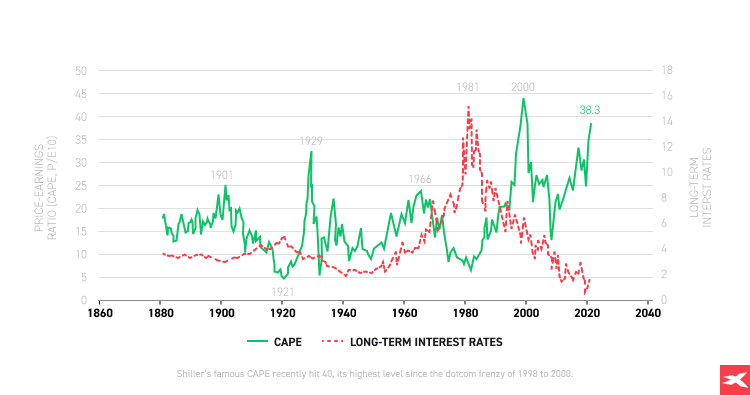

O índice SP500 tende a subir quando as taxas de juro se mantêm baixas. Uma grande parte dos investidores procura então recompensar os seus retornos num mercado de ações de risco. O mercado de ações geralmente reage com nervosismo às notícias de um aumento das taxas de juro por parte da FED.

Apesar de maior volatilidade e risco, o NASDAQ (US100) normalmente proporciona retornos mais elevados do que o índice S&P 500. Portanto, pode dizer-se que alguns investidores do NASDAQ aceitam uma maior volatilidade à custa de retornos potencialmente mais elevados.

É certamente uma boa altura para estar interessado em negociar o índice SP500 durante períodos de pânico, que causam uma forte liquidação. As empresas americanas costumam recuperar rapidamente após situações de pânico.

Um grande número de investidores contrários à procura de uma inversão de tendência pode tomar posições longas ("COMPRAR") importantes em antecipação de uma recuperação dos preços.

Da mesma forma, no caso de euforia quando o índice está em máximos históricos, os investidores avessos ao risco podem procurar um período de fraqueza nos mercados globais para tomarem posições curtas de "VENDA" no S&P 500, apostando na queda.

Os momentos mais interessantes para começar a negociar o S&P 500 ocorrem quando as maiores empresas do índice divulgam os seus resultados financeiros trimestrais ou anuais completos, bem como durante eventos mundiais que possam provocar grande volatilidade, tais como reuniões da FED, grandes reuniões políticas ou crises militares.

Como começar a negociar no S&P 500 (US500)

Negociar CFDs no US500

É possível negociar no S&P 500 através da nossa plataforma de negociação xStation, podendo começar a investir nas maiores empresas americanas ao executar transações de CFDs (contratos por diferenças) no instrumento US500 e utilizar todo o potencial de alavancagem.

Ao negociar US500, pode tirar partido da volatilidade do mercado e colocar posições durante as rápidas movimentações das cotações. A alavancagem é muito arriscada, mas é claro que pode multiplicar os lucros de um dia de trading. Fazer trading no US500 é apropriado para traders ativos que não têm problemas com a volatilidade do mercado.

Graças à alavancagem de 1:20, será necessária apenas uma margem de 5% para abrir uma posição. Ao utilizar 1000 USD, abrirá uma posição que equivale a 20.000 USD no mercado.

Devido aos instrumentos de CFDs alavancados, o rendimento potencial da posição poderá ser elevado, embora o mesmo se aplique às perdas, se não fizer uma boa gestão de risco.

O US500 dá aos traders a oportunidade de abrirem posições curtas e longas. As posições curtas dão aos traders a oportunidade de obterem lucros quando os preços estão em queda.

Leia mais sobre CFDs e alavancagem financeira aqui.

As únicas taxas que são aplicadas neste tipo de negociação são: o spread (diferença entre o preço de compra ASK e o preço de venda BID) e os pontos swap.

O spread é muito pequeno e custa alguns cêntimos, dependendo do tamanho da sua posição. Os pontos de swap são os custos em que a corretora incorre para financiar as posições alavancadas. Os swaps são cobrados diariamente pela posição aberta no instrumento US500.

Fazer trading de US500 é um ato especulativo e, para este tipo de negociação, o que interessa são as flutuações do preço do instrumento. Este tipo de contrato é um acordo financeiro que paga a diferença no preço de liquidação entre a transação na abertura e no fecho sem qualquer entrega física do instrumento negociado.

A negociação online permite começar a negociar S&P 500 sem sair de casa, com zero comissões e spreads baixos. Também devido à liquidez muito elevada do S&P 500, pode fechar a sua posição com um clique do rato em qualquer altura quando o mercado está aberto. É por isso que a negociação de contratos online tem tantas vantagens e é agora cada vez mais popular.

Investir em ETFs ligados ao S&P 500

Negociar com alavancagem sobre índices comporta um risco elevado, claro, mas as posições bem colocadas podem resultar em grandes retornos sobre os investimentos. As empresas que se estreiam no S&P 500 veem frequentemente aumentos no seu preço porque os mutual funds que acompanham o índice são obrigados a comprar as suas ações.

Para os investidores que preferem apenas fazer investimentos passivos nas 500 maiores empresas americanas, oferecemos ETFs dando exposição ao índice S&P 500, de que são exemplos:

- Accumulating ETF iShares Core S&P 500 CSPX.UK

- Distributing ETF iShares IDUS.UK (dividend)

- SPDR S&P 500 ETF SPY5.UK

- Beta ETF S&P 500 BSPXPL.PL

Também pode investir em ETFs em ramos específicos de S&P 500 como por exemplo:

- Sector de comunicação ETF S&P 500 iShares IUCM.UK

- ETF S&P 500 iShares discricionária do consumidor IUCD.UK

- Sector de energia S&P 500 ETF iShares IUES.UK

- Sector financeiro S&P 500 ETF iShares IUFS.UK

- Sector das Tecnologias da Informação S&P 500 ETF iShares QDVE.DE

- Utilities ETF S&P 500 iShares IUUS.UK

Também oferecemos ações de empresas cotadas no S&P 500, incluindo: a Apple (AAPL.US), a Microsoft (MSFT.US), a Amazon (AMZN.US),a Berkshire Hathaway (BRKA.US) e muitas outras empresas.

Indíce do S&P 500 (US500) e o seu preço

O S&P 500 é conhecido como um instrumento volátil e o preço pode sofrer grandes movimentações a qualquer momento. É por isso que acompanhar a cotação do S&P 500 é muito importante para todos os traders. Na xStation, fornecemos cotações em tempo real para contratos futuros no S&P 500 através do instrumento US500.

Horário de Negociação do S&P 500 (US500)

Qual é o horário de negociação do S&P 500 (US500)? Esta informação é especialmente importante para os investidores diurnos. O US500 está disponível 4 dias por semana das 00:05 CET às 23:00 CET, com um curto intervalo entre as 22:15 CET e as 22:30 CET de segunda a quinta-feira, e das 00:05 CET às 22:00 CET às sextas-feiras.

Qual é o horário de negociação do S&P 500 (US500)? Esta informação é especialmente importante para os investidores diurnos. O US500 está disponível 4 dias por semana das 00:05 CET às 23:00 CET, com um curto intervalo entre as 22:15 CET e as 22:30 CET de segunda a quinta-feira, e das 00:05 CET às 22:00 CET às sextas-feiras.

A negociação US500 não está disponível durante os fins de semana na nossa plataforma. O preço US500 é estático quando o mercado está fechado. Em todos os outros momentos, os preços estão constantemente a flutuar.

É claro que a melhor altura para começar a negociar S&P 500 surge durante períodos de volatilidade muito elevada, quando os investidores sentem emoções extremas e um volume elevado entra no mercado.

Quando o medo ou a ganância estão presentes no mercado, o volume do índice aumenta. Esta situação é uma grande oportunidade para traders ativos e de risco, que usam a alavancagem para obterem grandes lucros em posições tanto longas, como curtas.

Períodos como a abertura e o fecho de mercado são normalmente os momentos do dia em que se regista maior volatilidade, visto que é nestas alturas que entra a maior parte das ordens dos grandes investidores.

O medo crescente pode ser influenciado pela publicação de notícias políticas ou macroeconómicas negativas. O S&P 500 não é um instrumento muito volátil, mas a alavancagem torna a sua negociação mais arriscada. O índice é composto por 500 grandes empresas americanas.

As ações destas empresas não são normalmente muito voláteis devido à sua grande capitalização bolsista, posição no mercado e valor fundamental,mas quando o medo do mercado bolsista aumenta, mesmo as grandes empresas começam a cair. Isto acontece normalmente porque a bolsa de valores em geral é um investimento arriscado. Em momentos de crise, os investidores fecham posições em ativos de risco.

Estes fatores podem criar um sentimento de medo nos investidores, constituindo-se como um sinal de grandes movimentos no mercado e na economia.

Contudo, também os movimentos ascendentes dos preços de mercado podem ser dinâmicos, sobretudo quando os investidores acreditam que a economia está a estabilizar, uma vez que se sentem seguros e voltam aos investimentos arriscados e às grandes empresas para comprarem enquanto estas são ainda uma pechincha.

Comece hoje: experimente uma conta demo gratuita

Antes de investir no S&P 500 (US500) com dinheiro real, pode praticar numa conta demo gratuita da XTB, simulando negociações em condições reais de mercado, mas sem risco.

Desta forma, ganha experiência com a plataforma xStation 5, aprende a abrir posições longas ou curtas e testa estratégias de gestão de risco.

Quando se sentir preparado, poderá progredir para uma conta real e negociar entre os mais de 1500 mercados disponíveis na XTB, incluindo ações, índices, ETFs e matérias-primas.

Como começar a investir no índice NASDAQ (US100)

Trading de Trigo: Principais fatores a considerar

Como funciona o índice VIX e o que é que o mesmo indica?

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.