O índice VIX, também conhecido como o “índice do medo”, permite que os investidores obtenham lucros a partir da volatilidade do índice americano S&P 500. O nome 'índice de medo' tem as suas origens na psicologia do investidor, pois o medo no mercado sempre causa reações de preços muito rápidas, que ocorrem durante os pânicos. Quanto maior a extensão do pânico, mais o VIX sobe, pois os investidores antecipam quedas nos preços dos ativos. A negociação no VIX também permite obter lucros quando a tendência inverte e o sentimento positivo regressa ao mercado.

É por isso que a negociação no VIX se tornou muito popular entre os traders que tentam encontrar os extremos da curva de sentimento, a euforia e o pânico, e os traders que negoceiam estratégias baseadas em previsões de eventos que podem afetar a economia. Neste artigo aprenderá o que é o VIX, quais são as estratégias básicas utilizadas neste índice e como começar a negociar o VIX na nossa plataforma xStation.

O que é o índice VIX (VOLX)?

O VIX é conhecido como o Índice de Volatilidade e foi criado pela Chicago Board Options Exchange (CBOE). O índice reflete as expectativas de volatilidade do mercado e é construído de forma a representar a volatilidade implícita do índice S&P 500. Este índice acaba por funcionar como um proxy para todo o mercado de ações dos EUA, apesar do seu benchmark ser apenas o índice S&P 500 (disponível para negociação na xStation como US500).

O VIX é calculado a partir dos preços das opções sobre o índice S&P 500 e é expresso em percentagem. Se o valor do índice de volatilidade estiver a subir, é muito provável que o índice S&P 500 esteja a cair. Se, pelo contrário, o VIX estiver a cair, o S&P 500 provavelmente está a consolidar ou a subir.

O VIX também é conhecido como 'índice de medo' porque mede o nível de medo entre os investidores no mercado.

Percebendo o VIX

Existe uma correlação bastante negativa entre o VIX e o retorno do mercado acionista. Se o VIX estiver a subir, é provável que o S&P 500 esteja a cair devido aos receios crescentes dos investidores e o investimento em ações torna-se temporariamente menos lucrativo, à medida que o grande capital foge dos ativos de risco e procura ativos de refúgio.

Por outro lado, quando o índice de volatilidade cai, é provável que o S&P 500 tenha ganhos ou consolide, de modo a que o mercado de ações continue a oferecer retornos satisfatórios. No entanto, a volatilidade nem sempre é sinónimo de quedas do mercado, pois é possível que o mercado de ações caia, mas a volatilidade permaneça relativamente baixa. Apenas eventos significativos, tais como eventos geopolíticos, políticos, macroeconómicos, podem aumentar a volatilidade do mercado. Normalmente, são os eventos que são incorporados negativamente pelos investidores que geram a maior volatilidade dos preços.

A volatilidade é, portanto, uma medida do movimento do preço de um ativo, não uma medida do preço do ativo em si. Na prática, isso significa que quando se negoceia volatilidade no mercado, através da abertura de posições no VIX, o investidor não deve apenas concentrar-se na direção, mas também em quanto o mercado oscilou e quais são as perspectivas para novos grandes movimentos. Esta é a razão pela qual o VIX é cotado em pontos percentuais.

Valores do índice abaixo dos 20 pontos percentuais são vistos como um sinal de estabilidade e quando o nível sobe acima dos 30 pontos o mercado indica uma alta volatilidade de preços.

Para os investidores que tentam antecipar os máximos e mínimos do S&P 500, quando o VIX atinge máximos extremos é visto como um sinal de inversão de tendência e regresso às subidas do S&P 500. Por outro lado, quando o índice atinge mínimos extremos, isso pode ser visto como um regresso às quedas do S&P 500. Isto cria oportunidades de investimento para “investidores contrários” que tentam bater o mercado.

Tipo de posições no VIX

Quando se pretende negociar o índice VIX, podem assumir-se dois tipos de posições: uma posição curta ou uma posição longa. É importante relembrar que, ao negociar volatilidade, o investidor não está necessariamente interessado em saber se o preço do índice S&P 500 sobe ou cai, pois ambas as situações apresentam oportunidades. No entanto, é importante ter em conta que são as notícias negativas que tendem a aumentar acentuadamente a volatilidade do mercado. A posição que decidir assumir dependerá das suas expectativas sobre o nível de volatilidade e não da direção dos máximos e mínimos no preço dos índices ou do mercado de ações.

Posição longa no VIX

Uma posição longa 'COMPRADORA' é particularmente popular quando há medo e incerteza no mercado ou quando existem circunstâncias externas que podem fazer com que o ativo em questão dê um retorno negativo. Em tal situação, pode-se assumir que o S&P 500 sofrerá uma queda acentuada no preço após a divulgação dum dado macroeconómico ou político importante, e assumir uma posição longa em volatilidade. Desta forma, poderemos utilizar estratégias de negociação para eventos específicos e que provavelmente aumentarão ou reduzirão significativamente a volatilidade dos preços dos ativos. Se ocorrer uma alta volatilidade, a nossa previsão estará correta e poderemos obter um lucro. Por outro lado, se assumirmos uma posição longa e não houver volatilidade no mercado, a nossa posição sofrerá uma perda.

Posição curta no VIX

Quando assumimos uma posição curta 'SELL' no índice VIX, estamos essencialmente a assumir que o preço do S&P 500 aumentará. Uma posição vendida em volatilidade é particularmente popular quando há um crescimento económico razoável e previsível e as taxas de juros são relativamente baixas, resultando em menor volatilidade nos mercados financeiros. Essa situação geralmente dura mais do que os períodos de alta volatilidade. Nesse modelo, a combinação de baixa volatilidade e crescimento económico leva a um aumento constante e estável dos preços das ações das empresas que compõem o índice S&P 500. Um investidor pode então optar por assumir uma posição vendida em volatilidade, esperando que o mercado de ações continue a subir e permanecendo a volatilidade em níveis baixos.

Os Investidores contrários também podem procurar obter uma vantagem ao preverem um regresso do apetite pelo risco, quando o mercado atingir uma situação de medo extremo. Nestas alturas, o índice VIX está em níveis muito altos e, caso a situação política e económica melhore, o que geralmente causa um sentimento positivo no mercado de ações, uma posição curta pode gerar lucros significativos. Então, quando o índice S&P 500 subir, o VIX provavelmente cairá e poderemos obter um lucro. Já uma posição vendida no VIX é, obviamente, arriscada porque podem ocorrer circunstâncias a qualquer momento que possam fazer com que o sentimento negativo entre os investidores regresse.

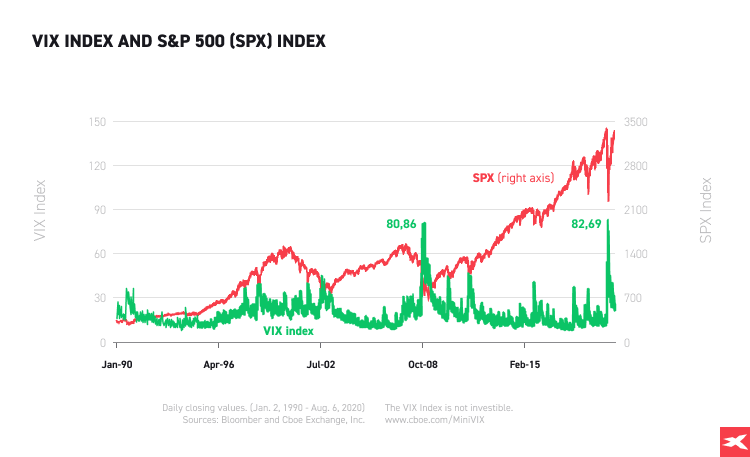

Comparação histórica do Índice VIX e S&P500 Fonte: Bloomberg e CBOE Exchange

O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que aja com base nessas informações fá-lo inteiramente por sua conta e risco

Melhor altura para negociar no VIX (VOLX)

A melhor altura para se negociar os futuros do VIX no curto prazo é durante os períodos de maior volatilidade e medo, o que faz com que o preço do índice suba. Quando os traders antecipam o aumento da volatilidade, o VIX provavelmente subirá. A volatilidade prevista está correlacionada com o medo no mercado. Assim, se os investidores esperam quedas e há pânico no mercado na fase inicial ou desenvolvida, o VIX tende a subir espetacularmente. Este é o período em que muitos traders esperam oportunidades para negociar ativamente o instrumento.

Quando o mercado está calmo e há movimentos de alta, o preço do VIX muda muito pouco e a sua volatilidade é limitada. O gráfico histórico de preços do índice VIX mostra que durante cada situação de crise, quando havia medo no mercado, o VIX tendia a subir, o que obviamente terminou com uma queda na sua avaliação, pois o sentimento positivo voltou ao mercado. As quedas de preços nas bolsas de valores tendem a ser rápidas e violentas, portanto, os aumentos de preços do instrumento VIX também possuem essa característica. Os aumentos de preços na bolsa são geralmente de natureza mais calma e durante a sua duração o mercado não assume uma volatilidade excepcionalmente alta dos preços dos ativos. Como resultado, os aumentos dinâmicos dos preços do índice VIX podem ser intercalados com períodos de consolidação, durante os quais o preço do instrumento move-se lateralmente com pequenos desvios. A consolidação do preço do VIX refletirá um sentimento positivo e calmo dos investidores.

Conclui-se que os traders interessados em começar a negociar o índice VIX devem acompanhar as notícias políticas e macroeconómicas mundiais, principalmente dos principais países e economias. Qualquer informação negativa pode aumentar o medo entre os investidores, o que resulta na previsão de maior volatilidade do mercado. Geralmente é um bom momento para iniciar a negociação ativa no VIX.

Como começar a negociar VIX (VOLX)?

A negociação no VIX está disponível na plataforma de negociação da XTB, a xStation, e poderá negociar o índice de volatilidade através de CFDs (contratos por diferença) sobre o instrumento VIX e usando alavancagem.

Ao negociar o VIX, poderemos aproveitar a volatilidade do mercado e as posições abertas durante movimentos de preço muito rápidos. A alavancagem é arriscada, mas pode multiplicar os lucros de um day trader. A negociação no VIX é dedicada a traders ativos que gostam de risco e volatilidade de preços. Graças à alavancagem de 1:5, precisamos de apenas 20% de margem para abrir uma posição. Ao usarmos 2000 USD poderemos abrir uma posição que vale 10 000 USD. O uso de CFDs, que é um produto alavancado, faz com que o lucro potencial da posição possa ser grande, mas também a perda potencial poderá ser maior. VIX CFD Trading oferece aos traders a oportunidade de abrir posições curtas e longas. As posições curtas dão aos traders a oportunidade de lucrar quando os preços das emissões estão caindo

Conheça mais sobre CFDs e alavancagem financeira neste artigo.

As únicas comissões incluídas neste tipo de negociação será o spread (diferença entre o preço de compra ASK e o preço de venda BID). O spread é muito reduzido e por vezes custa apenas cêntimos, dependendo do tamanho da sua posição. Os pontos de swap são os custos em que o investidor cobra para financiar posições alavancadas; os swaps são cobrados diariamente à posição aberta no instrumento VOLX.

Ao negociar contratos de VOLX pode tirar partido da volatilidade do mercado e posições abertas durante períodos de elevada volatilidade. A alavancagem é um instrumento de alto risco e pode ocorrer perdas, mas pode multiplicar os lucros diários do trader.

Negociar no VIX é, para muitos, uma forma de especular contra o mercado. Este tipo de contrato é um acordo financeiro que paga a diferença no preço de liquidação entre a transacção aberta e fechada sem qualquer entrega física do instrumento negociado.

Na nossa plataforma consegue negociar VOLX sem sair de casa, com comissões zero e spreads baixos. É possível fechar a sua posição em VOLX sempre que achar oportuno, na plataforma. A facilidade de negociação deste instrumento tem-se tornado cada vez mais popular ao longo do tempo.

Índice VIX

O VIX é conhecido como um instrumento volátil e o índice pode registar grandes movimentos em qualquer momento. Na xStation, os clientes conseguem acompanhar as cotações em tempo real sobre os futuros contratos sobre o VIX, oferecendo o instrumento VOLX:

Horário de negociação no VIX (VOLX)

Esta informação é especialmente importante para os traders que negoceiam no período da manhã (sessão europeia). A negociação no VOLX está disponível 5 dias por semana das 00:00 às 22:15 de segunda a quinta-feira e das 00:00 às 22:00 na sexta-feira. A negociação no VOLX não está disponível durante os fins-de-semana na nossa plataforma. O preço da VOLX é estático quando o mercado está fechado. Em todos os outros momentos, os preços estão constantemente a flutuar.

É claro que o melhor momento para a negociação no VOLX é durante períodos de volatilidade muito elevada, quando os investidores sentem emoções extremas. Quando o medo está no mercado, o volume do índice VOLX aumenta. Esta situação é uma grande oportunidade para investidores que gostam de correr riscos, que estão a usar a alavancagem para obter grandes lucros em posições longas, mas também em posições curtas.

É claro que o melhor momento para a negociação no VOLX é durante períodos de volatilidade muito elevada, quando os investidores sentem emoções extremas. Quando o medo está no mercado, o volume do índice VOLX aumenta. Esta situação é uma grande oportunidade para investidores que gostam de correr riscos, que estão a usar a alavancagem para obter grandes lucros em posições longas, mas também em posições curtas.

Como negociar no S&P 500 (US500)

Como negociar no Dow Jones (US30)

Como começar a investir no índice NASDAQ (US100)

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.