É difícil reformar-se cedo ou ter dinheiro suficiente na "idade de ouro" sem investir dinheiro antes da reforma. Mas nunca é demasiado tarde ou demasiado cedo. O objetivo é ganhar liberdade financeira o mais cedo possível e desfrutar da vida depois de se reformar. Estas são as regras básicas e os passos para começar.

É difícil reformar-se cedo ou ter dinheiro suficiente na "idade de ouro" sem investir dinheiro antes da reforma. Mas nunca é demasiado tarde ou demasiado cedo. O objetivo é ganhar liberdade financeira o mais cedo possível e desfrutar da vida depois de se reformar. Estas são as regras básicas e os passos para começar.

Neste artigo vai aprender:

- Poupar para a reforma - 6 regras básicas

- Plano de investimento para a reforma

- Oportunidades de fundos de índice e ETFs

- Como investir para alcançar a liberdade financeira?

- O risco é a chave

- PERGUNTAS FREQUENTES

Todos concordarão que a preparação financeira para a reforma é muito importante. Mas só algumas pessoas começam a interessar-se pela reforma suficientemente cedo. A maior parte das pessoas apercebe-se disso perto da reforma. Entretanto, é melhor interessar-se por ela o mais cedo possível, mesmo que só tenha 20 ou 30 anos. Com os investimentos certos e poupanças adicionais, pode assegurar um nível de vida adequado para si e para a sua família. E preparar-se para acontecimentos inesperados ou realizar os seus sonhos. Além disso, pode também realizar aqueles que não podiam pagar numa idade mais jovem devido a uma série de responsabilidades e à falta de tempo.

Poupar dinheiro desde cedo pode garantir que passará os "anos dourados" da sua vida em abundância, perseguindo os seus sonhos e satisfazendo as suas paixões. Mesmo que não tenha sonhos "muito caros", uma reforma adequada significa, acima de tudo, segurança financeira, independência e liberdade. Estes são valores quase inestimáveis. Estas são, sem dúvida, razões suficientes para se interessar em saber como criar um plano de investimento, como analisar os riscos e como começar realmente a poupar para a reforma. No artigo que se segue, ficará a conhecer as noções básicas necessárias sobre este assunto. Vamos lá começar!

Poupar para a reforma - 6 regras básicas

Melhore o seu rendimento

Se tiver um rendimento mais elevado, poderá poupar proporcionalmente mais e investir mais. Por isso, não se concentre apenas em como poupar o máximo possível, mas sobretudo em como ganhar mais? Regra geral, há duas saídas.

- Pode trabalhar mais ou ser mais bem pago pelo seu trabalho, sem aumentar o número de horas que trabalha por semana ou por mês. A primeira solução dar-lhe-á provavelmente resultados mais rápidos, mas tenha em conta o equilíbrio entre o trabalho e a vida.

- Em geral, aumentar o número de horas de trabalho pode ajudá-lo a alcançar a liberdade financeira mais rapidamente e a aproximar-se dos seus objetivos.

- Se estiver a gerir o seu negócio - mais uma vez, o seu objetivo será multiplicar os lucros da sua empresa (o que pode potencialmente resultar numa maior qualidade de vida).

- Lembre-se de que não deve estar constantemente a trabalhar em excesso, pois o seu nível de felicidade baixará e, por fim, não será tão eficaz. Tente estimular a sua motivação para trabalhar de vez em quando.

Poupe dinheiro e controle as despesas

O trabalho e os rendimentos extra podem não ser suficientes para que tenha uma vida próspera na reforma. Se gastar tudo o que ganha, não vai sobrar muito para os seus últimos anos. A perspetiva de aumentar o seu rendimento pode, por vezes, ser limitada, mas há muito que pode melhorar do lado das despesas.

- Poupar mensalmente uma determinada percentagem do seu capital pode ser uma solução adequada. O ideal é que seja pelo menos 25% do seu rendimento mensal, mas isso depende muitas vezes da sua situação pessoal. Escolha um montante que seja adequado.

- Pode reduzir as despesas e consumos desnecessários para poupar mais. Deve manter um orçamento familiar e controlar em que gasta o dinheiro. Não só para reduzir o custo de vida, mas também para desenvolver hábitos positivos.

Calcule tudo

Não tenha medo de fazer contas. Determine qual é o seu orçamento ou o de toda a sua família. Tenha em conta aspectos como os custos de vida quotidianos, os cuidados de saúde, as rendas ou os custos de crédito. Mas também as viagens e o entretenimento. Com base nisso, poderá determinar aproximadamente a percentagem do seu rendimento que pode poupar. Tente também responder à pergunta sobre o tipo de vida que gostaria de ter durante a reforma. Com base nos seus sonhos, pode analisar quanto dinheiro precisará por ano para gozar a vida na "idade de ouro".

Melhore o seu conhecimento

Não é verdade que não precisa de ter quaisquer conhecimentos para poupar, planear e investir eficazmente o seu dinheiro. Lembre-se também que, ao adquirir conhecimentos por si próprio, pode poupar nos serviços de instituições externas ou de consultores financeiros. Seguir os seus conselhos pode ser bom, mas também nunca garante o sucesso ou qualquer retorno de investimento.

Concentre-se em aprender as noções básicas sobre o funcionamento da economia, do dinheiro e da avaliação das empresas. Pode também analisar a psicologia com base em ciclos, cujos pontos de inflexão são o pânico e as manias. Isto pode permitir-lhe comprar ações sobrevalorizadas de grandes empresas, índices de ações ou ativos baratos no momento certo.

Mitigar o risco

Investir é sempre arriscado, mas qualquer investidor deve estar ciente e interessado em estratégias de mitigação de riscos. Familiarize-se com termos como "margem de segurança" e "prémio de risco". Lembre-se que investir demasiado dinheiro pode aumentar o seu risco e influenciar negativamente a sua mentalidade. Pode pensar no risco como um conjunto de cenários diferentes. O resultado de qualquer um deles é desconhecido, antes de acontecer.

Também pode ler sobre cobertura ou acumulação de ativos não correlacionados, que podem reduzir o nível de risco da sua carteira global. Poupar sob a forma de dinheiro parece garantir a perda do poder de compra do dinheiro ao longo de um horizonte de anos. Ainda mais numa perspetiva de muitas décadas. Alternativas interessantes podem ser obrigações que rendam ao investidor uma percentagem acima da taxa de inflação, metais preciosos, imobiliário ou fundos do mercado monetário.

O longo prazo é a chave

De acordo com muitos indicadores, o investimento a longo prazo tem uma vantagem significativa sobre a especulação a curto prazo. Mais ainda se o investidor o fizer sem os conhecimentos, a experiência e a preparação psicológica adequados. A longo prazo, pode ser importante acumular ações de empresas relevantes ou de índices bolsistas completos, como o S&P 500 ou o Nasdaq 100, o que é possível através dos chamados ETF (Exchange Traded Funds).

Com um longo horizonte de investimento, que pode ir até várias décadas, pode beneficiar de vários ciclos de mercado, que são fenómenos históricos que têm uma cadeia de causa e efeito. Os livros de investidores de renome como Howard Marks "Mastering the market cycle" podem ser uma espécie de guia para si num mundo em que adquire ativos com a ideia de os manter durante várias décadas.

Fundo de emergência, esperança de vida e inflação

Ao fazer planos para a reforma, é essencial ter um orçamento que se adeque ao seu estilo de vida desejado. Mas, por vezes, acontecem coisas inesperadas e um fundo de emergência oferece-lhe proteção contra despesas imprevisíveis, enquanto o investimento em fundos de obrigações pode oferecer benefícios de diversificação. Ambos ajudarão a manter intactos os seus objectivos em matéria de poupança para a reforma. As transferências automáticas para uma conta de reforma ou de plano de investimento também são úteis, uma vez que asseguram investimentos consistentes todos os meses para o futuro, quando for necessário efetuar levantamentos.

Quando está a planear a reforma, é fundamental ter em conta a esperança de vida. Atualmente, a esperança média de vida após os 65 anos é de 20 anos e, uma em cada 10 pessoas chega aos 100 anos. Isto significa que é essencial poupar mais, uma vez que o seu calendário pode não coincidir com a idade de reforma do Estado. A acumulação de fundos adicionais ajudará a cobrir os custos de vida, incluindo os cuidados de saúde, durante os últimos anos, sem esgotar as poupanças demasiado cedo e garantindo uma reforma segura. Considere este aspeto ao elaborar o seu plano de pensão, uma vez que dispor de um fluxo de caixa suficiente após a reforma pode ser fundamental para evitar riscos financeiros a longo prazo.

No planeamento da reforma, é importante ter em conta o risco de inflação. Isto significa que o poder de compra das suas poupanças pode diminuir ao longo do tempo devido à conjuntura financeira e à subida dos preços. Para gerir este tipo de risco, a diversificação dos investimentos em várias classes de ativos, bem como o investimento em títulos com algum nível de proteção contra o aumento dos preços, pode ajudar a manter um valor adequado para os seus fundos de reforma. Historicamente, os grandes beneficiários do aumento da inflação foram as acções, os bens imobiliários e os produtos de base.

Plano de investimento para a reforma

Pode criar um plano de investimento para a reforma a partir de algumas classes de activos como:

- ETFs (especialmente fundos de índice com exposição ao S&P500 ou Nasdaq100)

- Ações (mais arriscadas e voláteis - tente selecionar empresas com baixo nível de endividamento e fluxos de caixa positivos)

- Obrigações (podem cobrir o risco das ações e reduzir o impacto da inflação no poder de compra do seu capital)

- Capital (também moedas estrangeiras e dólar americano)

- Metais preciosos (especialmente ouro e prata)

Depois de definir as classes de ativos, pode decidir uma percentagem do seu investimento em qualquer um dos ativos. Dependendo da sua idade, pode deter mais obrigações, cash em moeda estrangeira e metais preciosos ou mais ETFs e ações. Historicamente, o investimento em ações proporciona aos investidores rendimentos mais elevados, mas os ETF podem ser uma melhor opção devido à diversificação e à menor volatilidade.

Oportunidades em Fundos de investimento e ETFs

Historicamente, o mercado de ações tem oferecido os rendimentos mais elevados em relação a outros ativos. Será o mesmo no futuro? Isso é algo que não podemos prever. Mas vamos tentar responder à pergunta: porque é que os índices do mercado de ações têm historicamente dado aos investidores retornos mais elevados do que os rendimentos do imobiliário ou das obrigações?

- Em primeiro lugar, as empresas privadas produzem e fornecem bens desejáveis a milhares de milhões de pessoas em todo o mundo, todos os dias. Quem é que nunca bebeu Coca-Cola, viu um desenho animado da Disney ou utilizou o Windows?

- A principal missão das empresas é crescer e as empresas bem geridas são capazes de multiplicar a sua riqueza ao longo dos anos. Isto deve-se não só ao desenvolvimento de produtos e ao sentimento dos consumidores, mas também à gestão financeira de toda a empresa com custos limitados.

- Os índices bolsistas, como o S&P 500 ou o Nasdaq 100, são compostos apenas por ações de empresas que são submetidas a uma seleção de índices e são actualizadas regularmente (novas empresas entram e as mais fracas saem dos índices).

- A avaliação das empresas e o preço das ações estão largamente ligados à avaliação que o mercado faz da capacidade de crescimento futuro e da qualidade da gestão.

- Durante várias décadas, as taxas de juro encorajaram os investidores a investir em ações, uma vez que os investimentos de rendimento fixo ofereceram rendimentos cada vez mais baixos.

- O crescimento global do PIB nos países ricos e nas economias desenvolvidas, com "crédito barato" (taxas de juro baixas), estimulou a procura de produtos de empresas privadas.

- O boom tecnológico (Internet ou, atualmente, IA) fez com que os investidores avaliassem a oportunidade de rendimentos acima da média e de crescimento do negócio entre as empresas tecnológicas.

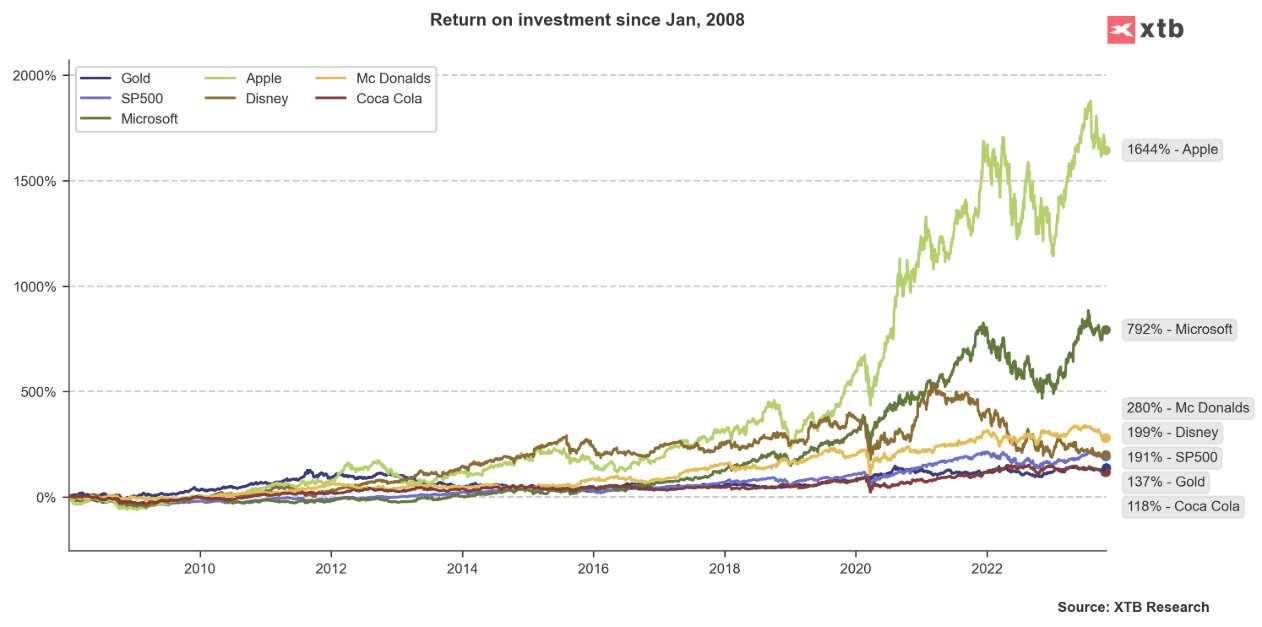

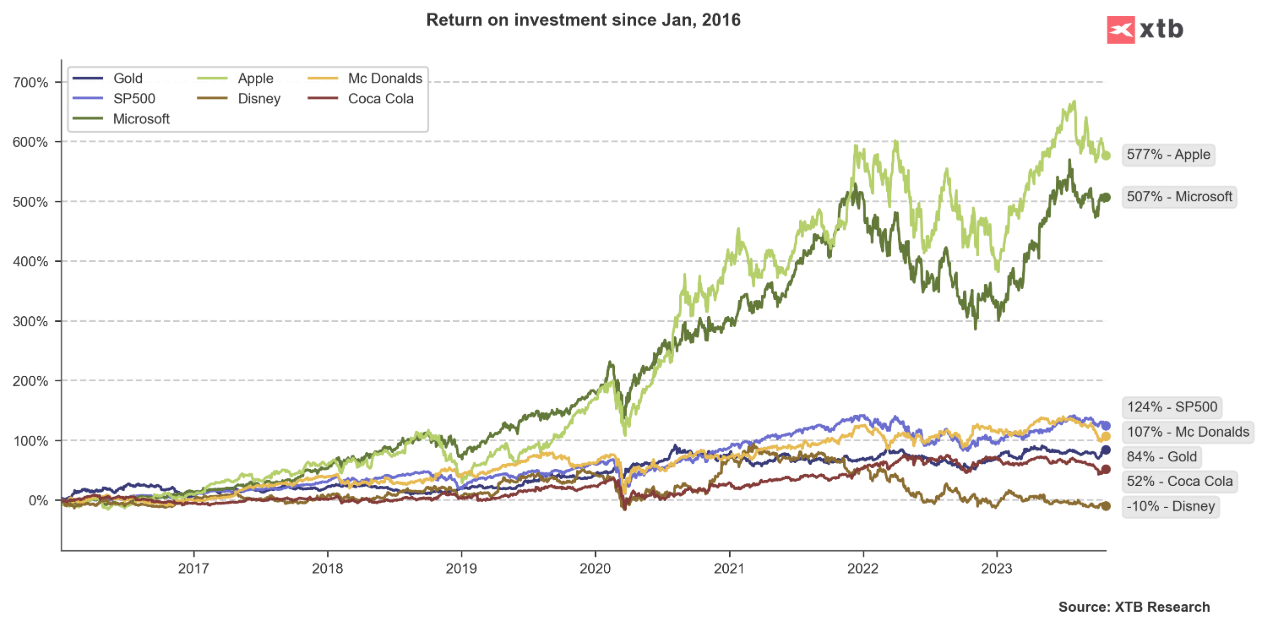

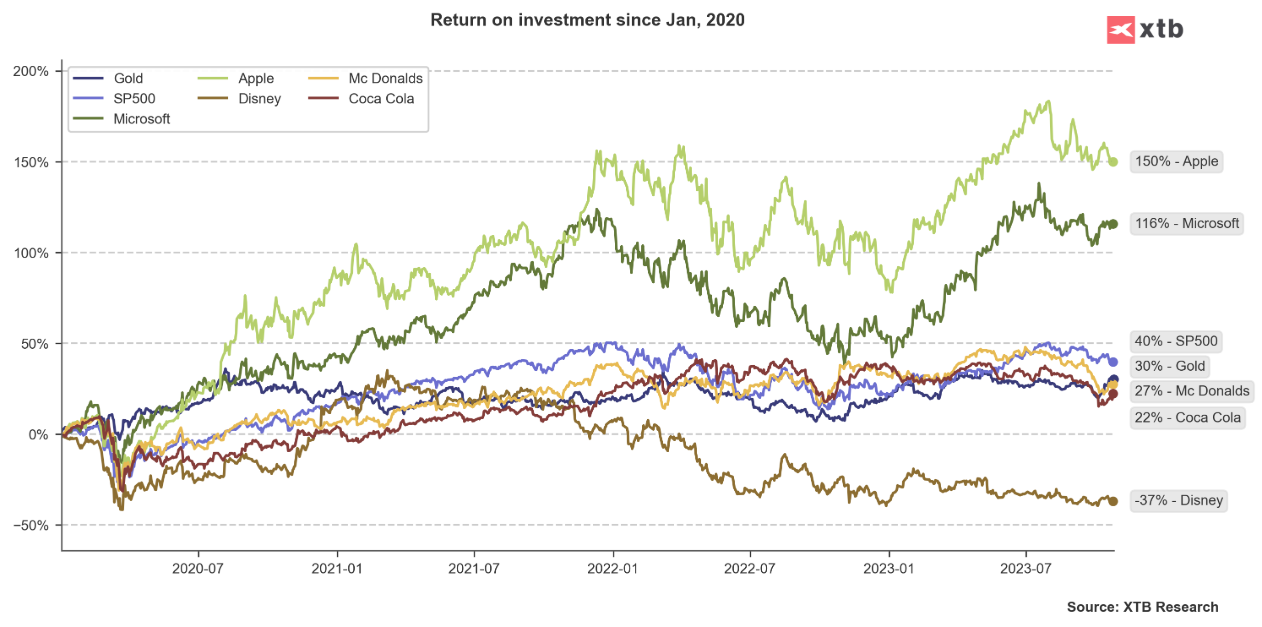

No entanto, vale a pena ter em conta que o investimento em ações de empresas individuais pode, por vezes, ser muito arriscado. Mesmo que já sejam empresas muito grandes e globais - isto reflecte-se perfeitamente no caso das quedas das ações da Disney ao longo de dois anos entre 2021 e 2023. É por isso que os investidores optam frequentemente por uma exposição mais diversificada (ETFs para índices bolsistas completos compostos por várias centenas de ações de empresas).

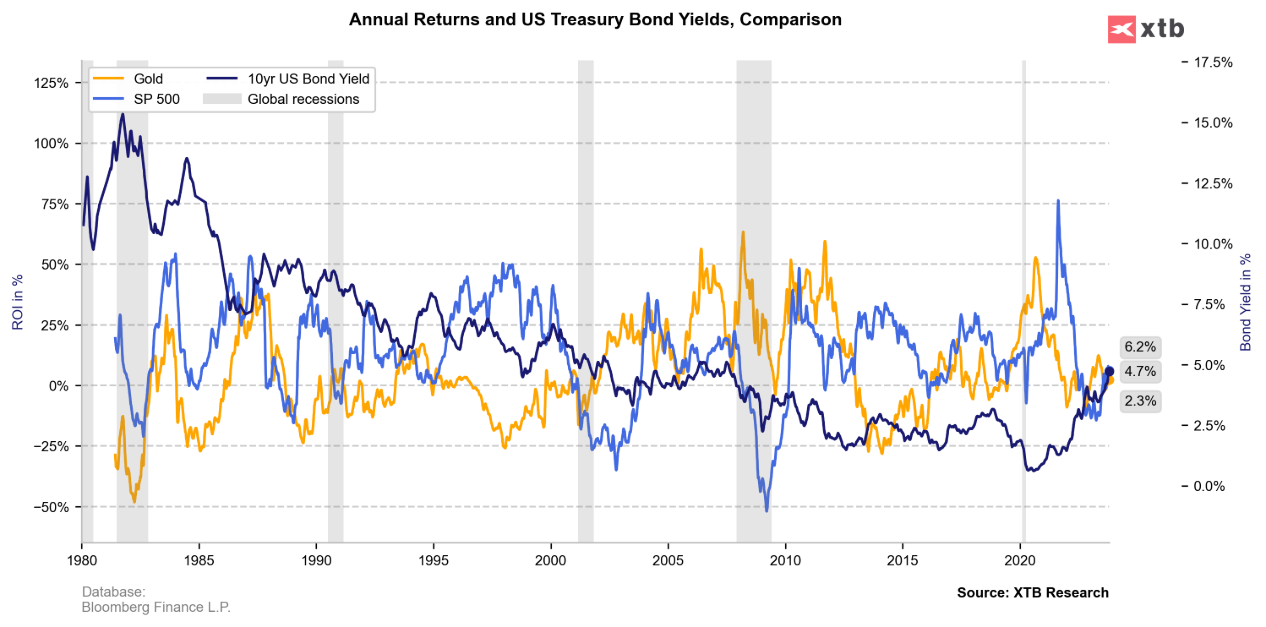

Rendimento médio anual do ouro físico (linha dourada), S&P 500 (linha azul), títulos do tesouro dos EUA a 10 anos (linha preta). Normalmente, durante as recessões (cor cinzenta), os rendimentos do mercado bolsista e dos títulos do tesouro estavam sob pressão e o desempenho do ouro era superior ao dos ativos de maior risco. Ao mesmo tempo, à medida que a economia tendia a normalizar-se, tanto as ações como os rendimentos das obrigações superavam os ganhos anuais do ouro. Fonte: XTB Research, Bloomberg Finance LP

Retorno do investimento para o ouro, S&P 500, Microsoft, Apple, Mc Donald's e Disney de 2008 / 2016 / 2020 a 25 de outubro de 2023. Fonte: XTB Research

Planos de Investimento

Considerando que uma parte poderosa da produção mundial é representada por empresas privadas (algumas das quais estão cotadas nas bolsas de valores), podemos ter quase a certeza de que, a longo prazo, algumas empresas continuarão a crescer, o que talvez influencie o crescimento a longo prazo da valorização das suas ações. Um método popular de investimento em ações hoje em dia são os chamados fundos de ETFs.

Graças a eles, o investidor não tem de analisar cada empresa separadamente, mas pode comprar uma ação num fundo ETF que acompanha o desempenho de índices de ações como o S&P 500 dos EUA. Uma proposta interessante para os investidores a longo prazo podem ser os chamados Planos de Investimento. Pode encontrar mais informação aqui.

Como investir para atingir a liberdade financeira?

Pensão pessoal e auto-investida? Sim, é possível. Pode utilizar uma vasta gama de investimentos para criar um plano de investimento. O planeamento bem sucedido da reforma é crucial, por isso vamos partir desse princípio:

- O seu rendimento anual pode ser ainda mais importante do que a percentagem de dinheiro que consegue poupar. Tente juntar dinheiro o mais rapidamente possível.

- Pode poupar o mesmo montante todas as semanas ou meses e investi-lo ou mantê-lo em dinheiro. Quanto mais depressa se aproximar da reforma, menor será o risco que deve tolerar na sua carteira.

- Os planos de investimento podem ser úteis, bem como a análise das necessidades de rendimento que o ajudam a construir planos de reforma. Não hesite em procurar ajuda financeira, mas lembre-se de que a forma mais barata de o fazer é adquirir conhecimentos por si próprio.

- Pagar demasiado por ações pode ser arriscado (deve conhecer pelo menos os princípios básicos da análise fundamental ou concentrar-se apenas em fundos de índices em ETFs que diversificam a sua carteira de investimentos).

- Não precisa de pagar a nenhum consultor financeiro para começar a investir em ETFs que acompanham índices do mercado de ações como o S&P500 ou o Nasdaq 100. Pode fazê-lo por si próprio, na sua conta de corretagem com acesso a ETFs. Lembre-se de que pode sempre levantar dinheiro.

- Tensões geopolíticas, recessões, depressões ou períodos de estagflação podem ser grandes factores de risco para a sua parte arriscada da carteira.

- O objetivo do investimento em obrigações é reduzir a influência negativa da inflação e não maximizar os lucros.

- As suas decisões de investimento devem ser sempre bem pensadas. Não se apresse durante a análise e não reaja emocionalmente.

- Ter algum capital em caixa ou outros investimentos líquidos a curto prazo pode ser importante porque lhe permitirá acumular activos durante as quedas ou correcções do mercado.

- A longo prazo, os juros compostos podem ter um impacto positivo na sua carteira - especialmente quando investe em ações ou ETFs (que são normalmente muito mais baratos do que os fundos de investimento).

- É difícil estimar o risco da sua carteira, mas quanto mais ativos correlacionados tiver, mais arriscado pode ser.

- A diversificação é importante, especialmente durante o planeamento da reforma, em que o objetivo é desfrutar do seu dinheiro no futuro.

- Se decidir, pode até tratar a sua conta de investimento como uma conta de reforma. Por último, cabe-lhe a si decidir por quanto tempo manterá os seus investimentos.

- Se a sua tolerância ao risco for elevada, acumular ações com baixa capitalização de mercado pode dar-lhe muito mais lucros do que comprar ações de grande capitalização devido ao potencial de crescimento. Ao mesmo tempo, investir em ações de baixa capitalização é muito mais arriscado e volátil. Se decidir investir em determinadas empresas, tem de conhecer a análise fundamental e ser capaz de fazer alguma investigação e análise antes de investir.

Estratégias de investimento para um plano de reforma

O investimento na reforma é um passo essencial para preservar e aumentar as suas poupanças. A diversificação entre diferentes classes de ativos, a personalização do equilíbrio dos investimentos em função da tolerância ao risco e o ajustamento regular com base nas flutuações do mercado podem ajudar a garantir uma reforma segura. Uma estratégia sólida consiste em construir uma carteira que permita a adaptabilidade a possíveis mudanças tanto na economia como nas aspirações individuais relativamente aos seus anos dourados. Desta forma, poderá manter-se firme para alcançar o sucesso de uma reforma confortável!

Diversificação

Investir numa carteira diversificada é uma forma eficaz de reduzir a probabilidade de perdas substanciais resultantes das oscilações do mercado. Distribuir os investimentos por ações, obrigações e outras classes de activos ajuda a minimizar o risco, ao mesmo tempo que lhe dá acesso a oportunidades oferecidas por diferentes sectores, como o investimento em fundos mútuos ou fundos de índice para uma maior estabilidade no que diz respeito aos preços das ações e à criação de rendimentos. Ao distribuir o seu dinheiro por várias áreas, não só poderá proteger-se contra grandes quedas, como também tirar partido das oportunidades disponíveis em determinados mercados, através de escolhas criteriosas de fundos de investimento.

Alocação de ativos

Determinar a combinação certa de ações, obrigações e outros investimentos é uma parte importante da afetação de ativos que depende da sua situação pessoal. A proporção dos diferentes ativos numa carteira varia de acordo com o seu nível ou tolerância ao risco. As carteiras mais agressivas tendem a ter maiores quantidades de ações, enquanto as carteiras conservadoras apresentam proporções mais elevadas de cash e de obrigações.

A distribuição de ativos pode ajudar a gerir eficazmente os riscos, bem como a produzir retornos, se for feita de forma adequada - é essencial que reveja este equilíbrio regularmente para que se mantenha alinhado com os objectivos (metas de investimento) e com os requisitos individuais, como os níveis de aversão ao risco.

Reequilíbrio

O reequilíbrio é uma parte essencial da gestão da sua carteira, uma vez que o ajuda a manter-se em linha com os seus objetivos de investimento e tolerância ao risco. Esta prática envolve o ajuste da afetação de ativos através da compra de ativos menos valorizados e da venda dos que têm um valor mais elevado, tudo isto para garantir que as afectações pretendidas se mantêm ao longo do tempo. O reequilíbrio pode ser efectuado regularmente - anual ou semestralmente, no mínimo - ou após quaisquer eventos importantes, como a obtenção de um novo emprego ou a realização de grandes compras. Lembre-se de que este procedimento não é recomendado para principiantes ou em situações em que não tem tempo para fazer as suas análises.

Mudanças de vida e eventos importantes

Grandes mudanças na vida, como o casamento, o divórcio, a perda de emprego ou alterações no rendimento podem ter um efeito sério na sua reforma. É importante estar preparado para modificar o seu plano de reforma com base nestes acontecimentos, de modo a manter-se à frente do jogo e a estar perto de atingir os objectivos de reforma desejados. Adaptar-se e reavaliar-se quando necessário permitir-lhe-á não só manter, mas também aumentar as poupanças no sentido de o alcançar com sucesso, ao mesmo tempo que abre espaço para qualquer transição imprevisível durante este período. Para acompanhar o progresso em direção aos objetivos de curto prazo e de longo prazo, como uma reforma segura, deve certificar-se de que os seus investimentos atuais são monitorizados regularmente, uma vez que alterações nos níveis de rendimento também os podem afetar.

O risco é a chave

Os benefícios de investir são enormes, mas pagar demasiado por ativos que se acumulam é um dos maiores riscos. Imagine comprar um imóvel durante a última fase da bolha do mercado imobiliário (2008). Ou comprar ações tecnológicas durante a bolha das "dot-com" em 2000. Se o seu objetivo é reformar-se cedo, não deve seguir as suas emoções, especialmente o medo e a ganância. Controlar o risco pode ser difícil mesmo para os profissionais, mas se seguir estas 10 regras básicas, tem a possibilidade de atenuar grande parte do risco:

- Não compre nada só porque os preços estão mais altos (poderá ser uma armadilha).

- Ter consciência de que, normalmente, as previsões extremas do mercado não são exactas. Finalmente, o futuro não é tão mau como os "ursos do mercado" pensam e não é tão brilhante como os "touros do mercado" querem.

- As crises financeiras e as quedas das bolsas são, na sua maioria, imprevisíveis - se quiser investir a longo prazo, deve ser otimista (as pessoas continuarão a consumir, a trabalhar e a comprar o que as empresas produzem).

- Por vezes, não fazer nada faz parte do jogo e tanto o medo como a ganância são conselheiros financeiros muito fracos. Planeie previamente os seus investimentos e faça alguma investigação.

- O controlo das emoções é crucial e, se quiser investir a longo prazo, deve analisar profundamente o investimento. Por vezes, quando o mercado cai, pode haver muitas oportunidades baratas no mercado, mas se não estiver preparado para manter o investimento em condições de grande volatilidade, não deve investir durante esses períodos e, em vez disso, deve esperar que o longo prazo o esclareça.

- Tentar investir montantes mais elevados em ETF ou ações quando os preços são mais baixos e os investidores estão mais pessimistas em relação ao futuro (nessas alturas, a margem de segurança e o prémio de risco são provavelmente mais elevados).

- Não invista tudo no mercado de ações - pense no papel das obrigações, propriedades e metais preciosos (alguns ETFs também acompanham os seus preços).

- Não seguir as previsões macroeconómicas (é muito difícil encontrar alguém que o faça com exatidão e ainda por cima de forma constante). Normalmente, o consenso do mercado está correto quanto ao futuro macroeconómico.

- Mantenha sempre algumas poupanças em dinheiro - isso permitir-lhe-á comprar algumas coisas quando estas ficarem mais baratas e poderá procurar oportunidades.

- Não invista tudo o que tem em apenas um ou dois ativos - se os seus preços caírem, perderá tudo. Tente diversificar a sua carteira (mas não em excesso, porque o fraco desempenho de um ativo limita o forte desempenho de outro).

Resumo

Ao elaborar um plano de investimento bem pensado, pode garantir uma vida mais fácil e confortável depois de se reformar. Para si, para os seus familiares ou para a educação dos seus filhos. Os dados históricos indicam que o mercado de ações é o que proporciona os maiores rendimentos a longo prazo, mas o desempenho passado não é uma garantia de resultados futuros e o maior risco está sempre relacionado com as avaliações das empresas de ações. Em geral, quanto mais jovem for, mais riscos pode assumir na sua "carteira de reforma". As formas de investimento mais populares são os ETF de ações (também fundos de índice), os metais preciosos (ouro, prata), as obrigações e o dinheiro.

Deve selecionar os objetivos certos e lembrar-se de que o seu horizonte de investimento não é de alguns anos, mas provavelmente de algumas décadas. É uma grande diferença. Se só tiver dinheiro vivo, o poder de compra do seu dinheiro a longo prazo pode ser muito inferior devido à inflação. As outras poupanças podem ser compostas por crescimento. Fazer investimentos inteligentes, maximizar as contribuições tendo em conta os benefícios fiscais, bem como efetuar revisões e ajustamentos regulares para garantir que todas as bases estão cobertas. Com esta orientação firmemente estabelecida, poderá olhar com confiança para o futuro da liberdade financeira durante os seus anos dourados.

É importante começar a poupar o mais cedo possível para maximizar os rendimentos futuros. Se tem 20 anos, é a melhor altura para começar, mas pode criar um plano financeiro mesmo que tenha 30, 40 ou 50 anos. Nunca é demasiado tarde para começar a pensar na reforma. Ao mesmo tempo, deve lembrar-se do impacto das taxas de juro do governo federal na sua carteira (especialmente ações e obrigações) e de outros fatores do mercado. A aquisição de conhecimentos financeiros pode ser ainda mais importante do que o rendimento que se pode ter antes da idade da reforma. Em suma, poupar para a reforma pode ser a chave para a sua vida e a da sua família no futuro.

FAQ

Quanto dinheiro precisa poupar para a reforma?

Para uma reforma confortável, o objetivo é poupar cerca de 35% do seu rendimento antes de impostos antes de se reformar. Isto deve corresponder a cerca de dois terços do que ganhava antes de deixar a vida ativa, para que tenha dinheiro suficiente nos seus últimos anos de vida. A quantidade de dinheiro que precisa de investir e poupar também depende do tipo de vida que pretende levar na reforma. Se quiser passar o tempo em hotéis de luxo e carros desportivos, deve poupar mais. Se não é esse o seu objetivo e encontra prazer em paixões ou atividades "mais baratas", pode investir e poupar relativamente menos. Lembre-se, no entanto, que manter dinheiro em liquidez é quase garantidamente uma perda se a inflação continuar a subir nas próximas décadas. A forma mais inteligente de poupar parece ser através de investimentos que possam manter o valor de compra do seu dinheiro ou aumentá-lo (ao preço do risco de o perder).

Será que 25% é demasiado para poupar para a reforma?

Nem todos conseguem poupar 25% ou mais, mas o objetivo deve ser o mais elevado possível. Normalmente, os consultores financeiros aconselham que se comece a pôr de lado 25% do rendimento bruto todos os anos durante os primeiros anos para se conseguir poupar para a reforma. Embora, à primeira vista, esta percentagem possa parecer exagerada, pode ajudá-lo a atingir montantes adequados na reforma.

Será que os 40 anos são demasiado tarde para poupar para a reforma?

Não há barreiras etárias e nunca é demasiado tarde. Poupar dinheiro para a reforma deve ser muito importante para qualquer empregador ou mesmo empregado e, se não puder começar aos 25 ou 30 anos, pode começar em qualquer altura.

Lembre-se destes 5 princípios fundamentais:

- As ações ou ETFs podem ser arriscados, mas oferecem o maior potencial de retorno. A detenção de activos não correlacionados pode reduzir o nível de risco da carteira

- Deve manter algum dinheiro para reagir durante as recessões do mercado. Se investir com um horizonte de muito longo prazo, as recessões do mercado podem ser uma boa oportunidade para comprar ativos (ações, obrigações ou mesmo imóveis)

- O conhecimento dá-lhe enormes vantagens, bem como a análise dos aspectos psicológicos do investimento e dos preconceitos humanos

- O objetivo é obter rendimento do investimento, mas não é muito difícil (especialmente durante os bull markets). A parte mais difícil é fazê-lo com o risco sob controlo, porque o futuro é sempre incerto

- Como diz Howard Marks: "Podes não saber para onde vais, mas deves saber onde estás". É difícil prever o futuro e, por vezes, analisar o "agora" pode ser suficiente.

De quanto dinheiro preciso para me reformar aos 55 anos?

Depende do tipo de reforma que pretende. Lembre-se que, devido à inflação, é difícil dizer agora de quantas poupanças precisa para reformar-se aos 55 anos. Deve concentrar-se em investir e poupar dinheiro para alcançar a liberdade financeira o mais cedo que quiser ou conseguir.

Qual é um bom investimento para a reforma?

Quando se trata de investir na reforma a longo prazo, uma abordagem sensata é criar uma carteira diversificada. Esta pode incluir ações, obrigações, metais preciosos ou propriedades (mesmo sob a forma de um fundo de investimento ou de um edifício físico). Pode também deter algum dinheiro (também sob a forma de moedas estrangeiras). Mas lembre-se que a inflação, numa perspetiva de longo prazo, pode pressionar significativamente o valor do dinheiro fiduciário. Não se esqueça dos níveis de risco do investimento (que devem ser mais baixos quanto mais velho for).

Todos podem poupar para a reforma?

Sim, todos podem poupar para a reforma, mas a quantidade de dinheiro pode ser diferente, dependendo da situação pessoal (rendimento, custo de vida, hábitos, etc.). Não se esqueça que os investidores mais velhos devem fazer outras coisas e investir de forma diferente dos mais jovens. Normalmente, o longo prazo é seu amigo e, se for jovem e a sua tolerância ao risco for elevada, pode começar a acumular ações de boas empresas com valores de mercado mais baixos. Ou começar a investir em ETFs de índices ou "large caps" mais cedo (com a possibilidade de rendimentos mais elevados no final).

Mas se for uma pessoa mais velha, deve lembrar-se da armadilha da volatilidade e o seu horizonte de investimento pode ser mais curto, bem como a sua apetência pelo risco. Nesta situação, pode ter uma maior exposição a obrigações, metais preciosos ou bens imobiliários, com uma menor parte da carteira em ações (que podem ser extremamente voláteis e incertas).

Existe alguma outra opção para poupar dinheiro para a reforma?

Poupar dinheiro significa ter dinheiro e qualquer outra opção de poupança para a reforma é arriscada. Pode correr um risco baixo mantendo apenas dinheiro e utilizando alguns ativos de rendimento fixo (por exemplo, obrigações). Neste caso, o seu nível de risco durante a poupança para a reforma é muito baixo (o que não significa que o seu rendimento seja 100% positivo). Provavelmente, não terá problemas com o montante que poupa.

No entanto, se a tendência de inflação se mantiver durante várias décadas (como efeito do crescimento económico global e de um período mais longo de taxas de juro mais baixas), as suas poupanças em dinheiro podem valer menos ao longo do tempo (queda do poder de compra). No final, existem algumas possibilidades como investir ou abrir o seu próprio negócio, mas estas opções são sempre arriscadas.

Podemos considerar que tudo o que envolve algum risco (abrir uma empresa, comprar um imóvel, investir em ações) é investimento (com diferentes níveis de risco). Lembre-se que poupar não é o mesmo que investir, mas estas estratégias são por vezes misturadas, para obter o melhor resultado.

É possível poupar dinheiro para o futuro sem correr o risco de o perder?

Provavelmente não, porque mesmo a detenção de dinheiro fiduciário pode ser arriscada em cenários extremos. O risco faz parte da vida de todos os seres humanos e o risco de perder dinheiro faz "parte do jogo", tanto nos negócios como nos mercados financeiros. O objetivo não é não correr riscos, mas sim assumi-los de forma sensata. Para isso, é necessário adquirir conhecimentos e controlar emoções como o medo, a ganância e também a ociosidade. Se a sua tolerância ao risco for baixa, pode pensar nos chamados ativos de "porto seguro" (ouro, dólar americano, fundos do mercado monetário, títulos do tesouro). Mas lembre-se de que não há garantia de lucros e que o retorno do seu investimento pode depender da psicologia (não só sua, mas também dos participantes no mercado).

Como investir em ações de semicondutores?

Como diversificar os seus investimentos: Guia para principiantes

Como controlar as emoções quando se investe dinheiro?

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.