Olhando para os dados económicos globais e para o desempenho dos índices de ações, seria quase cego dizer que as empresas do sector da aviação devem simplesmente estar a ir bem. No entanto, não é esse o caso. O sector enfrenta uma série de desafios, alguns dos quais de natureza cíclica e outros estruturais. Consequentemente, embora a época de viagens esteja em curso e o terceiro trimestre do ano deva bater recordes e apoiar a procura de acções das companhias aéreas, é difícil ver sinais de euforia sazonal. No primeiro semestre do ano, o sector europeu das companhias aéreas ponderado pela capitalização recuou quase 10%, contra uma subida de mais de 9% dos preços das acções do índice STOXX Europe 600. Porquê?

Vários factores tiveram impacto, incluindo as preocupações inflacionistas que alteraram as tendências de consumo, conduzindo a procura para as companhias aéreas "económicas", e o aumento dos custos para as empresas que utilizam maioritariamente frotas alugadas. Consequentemente, embora o consumidor esteja forte e o desemprego seja baixo - isto não se está a traduzir numa procura de "férias" satisfatoriamente elevada, com taxas de juro e preços de serviços mais elevados a amortecerem os efeitos "positivos" da descida dos preços do petróleo. Dificilmente, a Ryanair, que até há pouco tempo brilhava com aumentos, teve uma queda de quase 30% desde o início de abril. Os investidores esperam também um desconto nas avaliações devido à exposição ao risco geopolítico. As taxas de juro mais elevadas estão a aumentar os custos para as companhias aéreas baseadas em leasing, e as margens têm estado sob pressão devido ao aumento dos salários e das taxas de serviço.

Comece a investir hoje ou teste gratuitamente uma conta demo

Abrir Conta TESTAR A DEMO Download mobile app Download mobile appMesmo três anos após a pandemia do coronavírus, o volume global de passageiros servidos era ainda inferior ao de 2019. A única grande companhia aérea cujas acções subiram acima dos níveis anteriores à pandemia foi a Ryanair. Fonte: ACI World

A procura de voos não é tão forte?

A pandemia de coronavírus causou o primeiro "solavanco" no sector das companhias aéreas. Os confinamentos conduziram a uma série de quebras de stocks do sector das companhias aéreas e os consumidores recorreram pouco ou nada às transportadoras. Em última análise, a pandemia, ou melhor, a reação dos bancos centrais à perspetiva de uma recessão sustentada (que, inesperadamente, se revelou apenas sazonal) levou a uma sobre-estimulação da economia e a um aumento da inflação. As companhias aéreas atingidas pela covid mal tiveram tempo de beneficiar dos estímulos do mercado e da procura adormecida em 2021-2022, e a inflação tornou-se um problema... Os preços subiram para níveis cada vez mais difíceis de aceitar pelos consumidores e os bancos centrais foram obrigados a aumentar as taxas de juro.

Esta combinação de factores para o sector revelou-se desastrosa, e os aumentos de custos das empresas não foram amortecidos por um consumidor forte que mudou as suas preferências e se adaptou à nova situação. O Airports Council International (ACI) World publicou recentemente a sua atualização semestral da estimativa da procura de viagens aéreas em 2024. Esta previsão incluiu dados de 2600 aeroportos em mais de 180 países. Antes da pandemia, previa-se que o número global de passageiros atingisse 10,5 mil milhões em 2023. Isto representaria um aumento de 119% em relação aos níveis de 2019. A estimativa actualizada para 2023 era de cerca de 8,7 mil milhões de passageiros a nível mundial. Este valor é significativamente inferior ao previsto (embora 31% mais do que em 2022). Em certa medida, o menor número de viagens de negócios realizadas também está a afetar o sector; as novas opções de reuniões à distância estão a reduzir a procura.

Acções das grandes companhias aéreas "perdem" para as pequenas

Grandes companhias aéreas significam grandes custos, rotas longas e clientes dispostos a gastar mais dinheiro para voar - o problema surge quando esta última componente falha. Apesar do desemprego historicamente baixo na União Europeia (e nos Estados Unidos), bem como de uma economia resiliente de dimensão considerável e da descida dos preços do petróleo, as acções de companhias aéreas europeias como a Lufthansa e a Air France KLM parecem não querer ser compradas por ninguém.

De facto, as cotações das acções estão ao nível do "pânico da covid" de 2020. Ambas as empresas estão a enfrentar pressões salariais significativas, custos operacionais e de manutenção de aeronaves mais elevados. Outro "fardo" são as novas taxas para o combustível de aviação sustentável, através das quais a Lufthansa aumentou os preços dos bilhetes em quase 80 euros. Os investidores receiam que esta medida conduza a uma maior destruição da procura, criando uma pressão adicional sobre empresas que já se encontram em má situação. As acções do aeroporto de Frankfurt, Fraport AG, têm sido igualmente "atingidas" nos últimos anos.

Fonte: xStation5

Enquanto as acções das maiores e mais reconhecidas companhias aéreas do Velho Continente parecem ter acabado de aterrar, as acções das companhias aéreas continentais mais pequenas estão a sair-se melhor. Estamos a falar da Wizz Air (que recentemente teve problemas com o motor Pratt & Whitney) ou da Ryanair. As razões? Afectados pela inflação, os consumidores estão a renunciar às viagens intercontinentais mais caras e a optar por destinos menos exigentes para a carteira. Os pormenores também são importantes no sector - muitos operadores dependem do leasing e do empréstimo de maquinaria, o que aumenta ainda mais o custo do negócio - ainda mais num ambiente de taxas de juro elevadas, em que os credores esperam um prémio mais elevado para fornecer capital ou alugar maquinaria.

No caso da Ryanair, não é esse o caso, e a "menor alavancagem comercial" e a sua frota própria num ambiente problemático são vistas pelos investidores como um ativo. Temos assim as primeiras conclusões: o consumidor não está a negar prazer a si próprio, mas a mudar a sua escolha e a adaptar-se à situação. Assim, o sólido crescimento dos salários não se traduziu, até agora, numa procura astronómica. Além disso, as taxas de juro elevadas oferecem taxas de juro mais elevadas para as contas de poupança ou para os rendimentos das obrigações... O consumidor vê a alternativa de "ganhar" juros sobre o dinheiro.

As receitas da Ryanair para 2023 aumentaram de 4,8 mil milhões de euros para 10,78 mil milhões de euros, com um lucro antes de impostos de 34%. A empresa serviu 184 milhões de passageiros no ano passado, mais 23% do que antes da pandemia e mais 9% do que em 2022, apesar dos problemas nas entregas de aviões Boeing. Até agora, 2024 promete ser um ano muito bom para a empresa, com um aumento de 21% em relação ao ano anterior nos preços médios dos voos, mas a Ryanair informou que a tendência para a segunda parte de 2024 - incluindo as reservas para o recorde sazonal do terceiro trimestre - parece mais fraca. Isto foi suficiente para que as acções da empresa caíssem cerca de 30% em relação aos máximos deste ano. Os investidores vêem este facto como um sinal de fraqueza para o sector no seu conjunto. De facto, chega-se a uma conclusão intuitiva. Se a Ryanair, que tem sido a melhor de todas até agora, está a sofrer um abrandamento, o que veremos nas outras companhias? Vimos recentemente uma amostra disso. A Airbus reduziu em 1,5 mil milhões de euros as suas previsões de lucros e de entregas para o ano inteiro, fazendo cair as suas acções mais de 12% numa única sessão. A empresa citou o aumento dos custos operacionais.

Fonte: xStation5

Temos assistido a um crescimento anual nas principais métricas de negócio da Ryanair, mas os investidores estão preocupados com a sustentabilidade desta dinâmica. Fonte Relatório Trimestral da Ryanair

Não nos deixemos levar pelo drama

Como é que a situação se apresenta nos EUA? Em maio de 2024, os Estados Unidos registaram o segundo dia mais movimentado de sempre, com cerca de 2,9 milhões de passageiros nos aeroportos do país... Mas também aqui não há entusiasmo nas acções das companhias aéreas, embora cada vez mais americanos queiram viajar após o confinamento pandémico. Olhando para o desempenho das acções das companhias aéreas, é difícil dizer que a situação é dramaticamente diferente da Europa. Mas os investidores esperam que os preços mais baixos e o aumento dos salários reais acabem por se traduzir numa maior procura, pelo menos do outro lado do Atlântico.

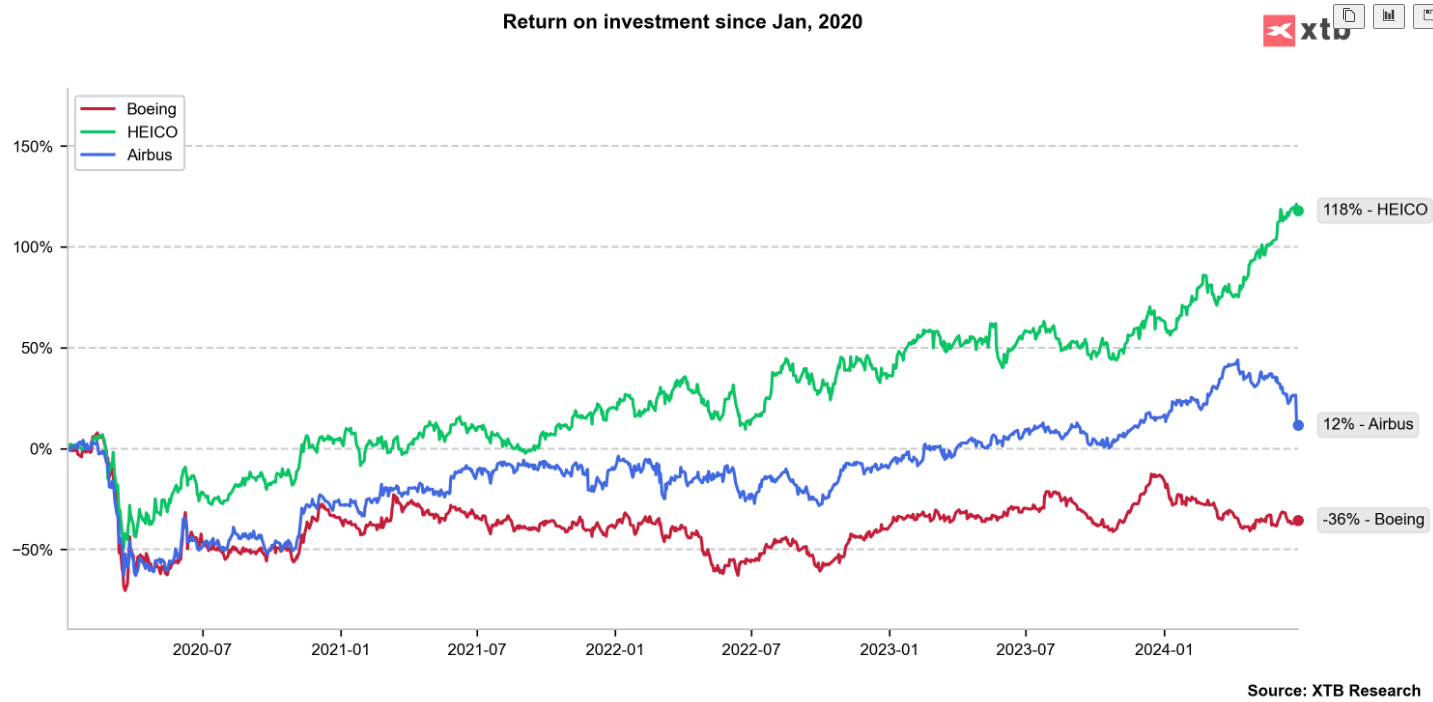

O último relatório sobre a inflação revelou uma descida das tarifas aéreas nos EUA, e os analistas têm esperança de que a descida dos preços possa levar mais consumidores a viajar, aumentando a já forte procura. O relatório do Índice de Preços no Consumidor mostrou que as tarifas aéreas caíram 3,6% em maio em relação ao mês anterior. A descida acentuou-se ainda mais em comparação com os dados de abril (-0,8%). Neste ponto, vale a pena mencionar que também há beneficiários do aumento dos custos no sector das companhias aéreas. Basta olhar para os preços das acções da American Heico, um conglomerado especializado no fabrico e manutenção de aviões.

O problema mais grave para as companhias aéreas americanas este ano é a Boeing, que, por falhas e problemas identificados principalmente nos modelos 737 MAX, vai entregar menos aviões. Em março, a empresa entregou 24 aviões (uma diminuição de 53% em relação ao ano anterior), mas durante as duas primeiras semanas de abril, foram entregues apenas 3 aviões, segundo a Cirium. As estimativas da AeroDynamic Advisory indicam que a companhia aérea americana irá receber menos 40% de aviões do que o previsto, sendo a Airbus europeia também responsável por mais 38% do défice. Assim, temos um fator da cadeia de abastecimento que reduzirá "de forma não natural" as vendas e os lucros das companhias aéreas dos EUA este ano. Assim, alguns investidores podem preferir esperar para ver como evolui a situação dos fornecimentos da Boeing e da Airbus na próxima época.

As ações da HEICO subiram mais de 119% desde janeiro de 2020, em comparação com um modesto aumento de 11% na Airbus e um declínio de 36% nas acções da Boeing nos EUA. Fonte: XTB Research

As ações da HEICO subiram mais de 119% desde janeiro de 2020, em comparação com um modesto aumento de 11% na Airbus e um declínio de 36% nas acções da Boeing nos EUA. Fonte: XTB Research

Existem razões para otimismo?

Uma vez que o sentimento dos investidores em relação ao sector das companhias aéreas é fraco, podemos considerar se esta situação representa uma oportunidade. O último relatório de inflação dos EUA indicou uma descida dos preços dos bilhetes, o que, num cenário otimista, poderia traduzir-se num número sazonalmente mais elevado de pessoas interessadas em voar. Em termos mensais, os preços dos bilhetes nos EUA baixaram 3,6% em maio, em comparação com uma descida de 0,8% em abril. É realmente difícil esperar até que ponto os preços mais baixos se traduzirão num aumento da procura e até que ponto são um reflexo de facto da queda da procura. As valorizações das empresas europeias do sector, em termos de rácios preço/lucro, caíram e estão a ser negociadas cerca de 50% abaixo da média realizada até 2019.

No entanto, a longo prazo, prevê-se que o número de passageiros servidos a nível mundial aumente, tanto dentro dos países como a nível internacional. Especialmente de forma dinâmica em África e na Ásia. Assim, podemos dizer que, para os investidores a longo prazo no sector, ainda existem boas razões para otimismo. Fonte: Previsões mundiais da ACI

É certo que o cenário de uma aterragem suave (queda da inflação e ausência de abrandamento simultâneo da economia e aumento do desemprego) e as reduções graduais (ou melhor, a normalização) das taxas de juro dos principais bancos centrais podem desencadear movimentos favoráveis para o sector. Do mesmo modo, o aumento dos salários reais pode finalmente sugerir que os consumidores deixarão de se preocupar excessivamente com as pressões inflacionistas. Por outro lado, no entanto, uma potencial recessão e um aumento súbito dos preços do petróleo podem aumentar a pressão sobre as acções das companhias aéreas e "prolongar" a queda. Do mesmo modo, a escalada dos conflitos armados, incluindo os da Ucrânia ou do Médio Oriente, continua a ser um fator de risco significativo para o sector da aviação mundial e para as companhias que operam em rotas "sensíveis".

No entanto, não parece que a época atual venha a ser excecionalmente bem sucedida para as empresas do sector, o que parece refletir-se gradualmente nas avaliações das empresas. Uma coisa é certa - para manter o crescimento da atividade, as empresas de aviação terão de repercutir o aumento dos custos nos consumidores. Embora os preços do petróleo permaneçam incertos e possam ainda cair, há certos aspectos que quase certamente pesarão sobre eles - fala-se de pressões salariais ou do cumprimento oneroso de novas normas ambientais ecológicas, entre outros. A questão que se coloca é: quanto é que os consumidores poderão pagar nos próximos anos, e será que vão proteger as companhias aéreas desse facto?

Eryk Szmyd Analista de Mercados Financeiros XTB

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.