Chcesz zacząć inwestować w nieruchomości? W tym artykule przedstawiamy różne metody inwestowania w nieruchomości za pomocą akcji, ETF czy REIT.

Chcesz zacząć inwestować w nieruchomości? W tym artykule przedstawiamy różne metody inwestowania w nieruchomości za pomocą akcji, ETF czy REIT.

Zróżnicowanie inwestycji jest kluczem do stworzenia dobrego portfela inwestycyjnego, a nieruchomości to świetny sposób na jego dywersyfikację!

Niemniej jednak, zakup nieruchomości na własność może być kosztowny jeśli weźmiemy pod uwagę wszystkie tego koszty, łącznie z miesięczną ratą kredytu hipotecznego, ubezpieczeniem i samym utrzymaniem nieruchomości. Ponadto, wiele osób nie chce mierzyć się z problemami z jakimi wiąże się ewentualny wynajem zakupionej nieruchomości.

Na szczęście, istnieje wiele sposobów na inwestowanie w nieruchomości bez konieczności zajmowania się lokatorami. Poniżej przedstawiamy najbardziej popularne sposoby na inwestycje w nieruchomości, które nie wiążą się z fizycznym jej kupnem.

Inwestować w nieruchomości można na wiele sposobów. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.

Inwestować w nieruchomości można na wiele sposobów. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.

Rodzaje inwestycji w nieruchomości

Niezależnie od tego, czy inwestujesz pośrednio, czy bezpośrednio, inwestujący w nieruchomości często cieszą się zadowalającymi zyskami. Z danych Forbes wynika, że inwestycje w nieruchomości stworzyły dotychczas więcej miliarderów niż jakakolwiek inna aktywność.

Zgodnie z danymi amerykańskiego Census Bureau, ceny sprzedaży nowych domów (przybliżony wskaźnik wartości nieruchomości) konsekwentnie rosły od 1940 do 2006 roku, zanim spadły w czasie kryzysu finansowego. Następnie, ceny sprzedaży ponownie zaczęły rosnąć, przekraczając nawet poziom sprzed kryzysu. Trend ten utrzymał się po wybuchu pandemii, ponieważ wiele osób uznało inwestycje w nieruchomości za dobry pomysł, mając na uwadze rosnącą inflację, która zmniejszała siłę nabywczą ich oszczędności.

Ceny sprzedaży nowych domów w USA znajdują się w długoletnim trendzie wzrostowym. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.

Ceny sprzedaży nowych domów w USA znajdują się w długoletnim trendzie wzrostowym. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.

Sens inwestowania w nieruchomości polega na generowaniu zysków poprzez inwestowanie w fundusze koncentrujące się na sektorze nieruchomości lub poprzez fizyczną czynność kupna, sprzedaży i rozwoju nieruchomości. Inwestorzy, którzy zakupili nieruchomości fizycznie, mogą generować regularny dochód poprzez ich wynajem lub przebudowę w celu zwiększenia ich wartości odsprzedaży (tzw. flipping). Niektórzy inwestorzy kupują nieruchomości z nadzieją, że z czasem ich wartość rynkowa wzrośnie.

Ale inwestowanie w nieruchomości fizyczne wiąże się również z pewnym ryzykiem. Właściciele często muszą stawić czoła potencjalnym problemom z najemcami, uszkodzeniom nieruchomości, konieczności ciągłego utrzymania, napraw i okresowych renowacji. Również zakup nieruchomości jako inwestycji niesie ze sobą uniwersalne ryzyko, że spodziewane zyski z wynajmu czy sprzedaży nie osiągną oczekiwanego poziomu, a nawet istnieje możliwość poniesienia strat. Ten rodzaj inwestycji jest dużym zobowiązaniem, wymagającym od inwestora zaangażowania potencjalnie znacznej części swojego czasu i majątku w jeden rodzaj aktywów. Jeśli inwestycja w nieruchomość nie przyniesie oczekiwanych rezultatów, idealnie byłoby posiadać inne klasy aktywów, które pozwolą na wyrównanie strat na całym portfelu inwestycyjnym. W przypadku nieruchomości problemem jest również czas, ponieważ szybki dostęp i ocena inwestycji nie są zazwyczaj możliwe.

Dla osób, które nie mają wystarczających środków, czasu lub umiejętności związanych z naprawami i konserwacją, ciekawą alternatywą może być inwestowanie bezpośrednio w spółki działające w sektorze nieruchomości lub REIT-y.

REIT (ang. Real Estate Investment Trust) to rodzaj funduszu inwestycyjnego, który inwestuje wyłącznie w nieruchomości. REIT powstaje, gdy korporacja (lub trust) wykorzystuje pieniądze inwestorów do zakupu i obsługi nieruchomości inwestycyjnych. REIT-y są kupowane i sprzedawane na parkietach głównych giełd, tak jak zwykłe akcje. Fundusze te składają się ze spółek nieruchomościowych, które generują zysk ze swoich portfeli nieruchomości w imieniu akcjonariuszy/inwestorów. Korporacja, aby utrzymać status REIT, musi wypłacić 90% swoich zysków podlegających opodatkowaniu w formie dywidendy, dlatego też nie płacą one podatku dochodowego od zysków generowanych z wynajmowanych nieruchomości. REIT muszą spełniać pewne zasady prawne, aby zakwalifikować się do tego statusu. Inwestorzy, którzy kupili udziały w REIT otrzymują dywidendę opartą na wynikach portfela nieruchomości, co może być świetnym sposobem na generowanie pasywnego dochodu. Dodatkowo REIT-y dają możliwość inwestowania w nieruchomości niemieszkalne, takie jak centra handlowe czy biurowce, których bezpośredni zakup przez inwestorów indywidualnych jest generalnie niewykonalny.

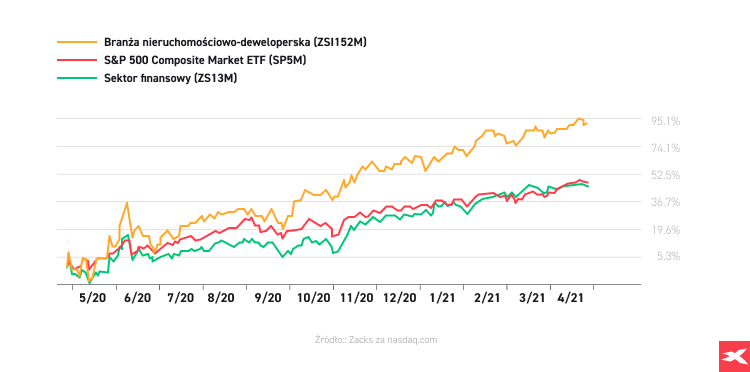

Ponadto, ta grupa aktywów często dobrze radzi sobie w czasach niepewności, kiedy wielu inwestorów szuka na rynku bezpiecznej przystani. Od wybuchu pandemii do kwietnia 2021 r., niektóre REIT-y generowały lepsze stopy zwrotu niż indeks S&P 500, czy szeroki sektor finansowy.

W tym okresie branża nieruchomościowo-deweloperska odnotowała wzrost o 94% w porównaniu z 49,1% wzrostem S&P 500 i 47,2% wzrostem szerszego sektora finansowego. Należy pamiętać, że prezentowane dane odnoszą się do wyników osiągniętych w przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników.

W tym okresie branża nieruchomościowo-deweloperska odnotowała wzrost o 94% w porównaniu z 49,1% wzrostem S&P 500 i 47,2% wzrostem szerszego sektora finansowego. Należy pamiętać, że prezentowane dane odnoszą się do wyników osiągniętych w przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników.

Innym sposobem inwestowania na rynku nieruchomości jest zakup akcji dużych firm deweloperskich. Sektor deweloperski obejmuje firmy, które posiadają, rozwijają, wynajmują i zarządzają nieruchomościami oraz gruntami. Sektor ten jest wielopłaszczyznowy i obejmuje zarówno renowację już istniejących budynków jak i zakup ziemi czy działek. Podczas gdy niektórzy deweloperzy podejmują się budowy na swoich gruntach, aby ostatecznie sprzedać je inwestorom, zatrzymanie ich w celu prowadzenia działalności jest również powszechną praktyką. Eksploatacja tych nieruchomości stanowi dla firm źródło powtarzających się przychodów.

Co może wpłynąć na ceny nieruchomości w przyszłości?

Po wybuchu pandemii w marcu 2020 r. wartość wielu rodzajów nieruchomości - wbrew oczekiwaniom - wzrosła i wielu ekspertów uważa, że ceny w nadchodzących latach nadal będą kontynuować wzrost, wspierane przez silną politykę rządu (zwłaszcza w USA), rosnący popyt i znaczne fundusze, które można przeznaczyć na inwestycje w nieruchomości. Zgodnie z American Jobs Plan, administracja Bidena zaproponowała wydanie około 2 bilionów dolarów w ciągu najbliższej dekady. Część tej kwoty (a konkretnie 213 miliardów dolarów) zostanie przeznaczona na infrastrukturę mieszkaniową, której celem jest budowanie silniejszych społeczności. Głównym celem jest "budowa, zachowanie i modernizacja ponad dwóch milionów domów i budynków komercyjnych w celu rozwiązania kryzysu związanego z przystępnymi cenami mieszkań".

Ponadto, jeśli ożywienie gospodarcze będzie się utrzymywać, to powinno wspierać ono popyt i w konsekwencji zwiększać wartość nieruchomości komercyjnych. To z kolei stwarza nowe możliwości inwestycyjne dla firm deweloperskich. Dodatkowo, pandemia znacznie przyspieszyła rozwój sektora e-commerce, a powszechna adaptacja pracy zdalnej, zmusza wynajmujących do ponownego rozważenia sposobu wykorzystania nieruchomości komercyjnych i biurowych. Z tego też powodu wiele osób decyduje się na wyprowadzkę z dużych miast i przenosi się na przedmieścia lub do swoich małych, rodzinnych miasteczek, co prowadzi do wzrostu cen na lokalnych rynkach. Analitycy uważają, że ten trend będzie się utrzymywał jeszcze przez wiele lat. Dodatkowo, rosnące wymagania najemców dotyczące jakości i funkcjonalności budynków powinny pozytywnie wpłynąć na branżę deweloperską. W rzeczywistości, najemcy coraz częściej wymagają elastycznych miejsc pracy i udogodnień, takich jak wspólne przestrzenie spotkań, lepsza jakość powietrza w pomieszczeniach i technologie bezdotykowe. Dlatego też, pomimo rosnących kosztów materiałów, popyt na takie nowoczesne budynki rośnie, co jest pozytywnym sygnałem dla branży deweloperskiej.

Produkty inwestycyjne dostępne dla klientów XTB

Poniżej krótko opiszemy najbardziej interesujące spółki i fundusze z sektora nieruchomości, w które można inwestować za pośrednictwem naszej platformy handlowej

REIT ETF

Vanguard Real Estate ETF (VNQ.US) dąży do zapewnienia wysokiego dochodu i umiarkowanego wzrostu kapitału w długim terminie poprzez inwestowanie w akcje emitowane przez komercyjne REIT-y. Wykorzystując fakt pełnej replikacji, fundusz ten dąży do utrzymywania dokładnych relacji pomiędzy zakupionymi aktywami, tak jak w przypadku indeksu. REIT-y i spółki związane z nieruchomościami wchodzące w skład indeksu muszą posiadać wystarczającą liczbę akcji oraz odpowiedni wolumen obrotu, aby można je było uznać za płynne. Vanguard używa zastrzeżonego oprogramowania do wdrażania decyzji handlowych, które uwzględniają przepływy pieniężne i utrzymują ścisłą korelację z charakterystyką indeksu. Dopracowany proces indeksowania Vanguard, w połączeniu z niskimi opłatami za zarządzanie i efektywnym procesem zakupu nowych aktywów do funduszu, zapewnia dokładny proces śledzenia.

Wycena Vanguard Real Estate ETF (VNQ.US) wzrosła o niemal 100% od momentu wybuchu pandemii. Należy pamiętać, że prezentowane dane odnoszą się do wyników osiągniętych w przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: xStation5

Wycena Vanguard Real Estate ETF (VNQ.US) wzrosła o niemal 100% od momentu wybuchu pandemii. Należy pamiętać, że prezentowane dane odnoszą się do wyników osiągniętych w przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: xStation5

iShares U.S. Real Estate ETF (IYR.US) śledzi ważony kapitalizacją rynkową indeks amerykańskich spółek deweloperskich i obejmuje znaczną część sektora nieruchomości, w tym REIT-y i firmy inwestujące bezpośrednio lub pośrednio w nieruchomości poprzez ich rozwój, zarządzanie lub posiadanie. Fundusz może inwestować w spółki o dowolnej kapitalizacji, które są notowane na głównych amerykańskich parkietach giełdowych. Generalnie, inwestuje on co najmniej 80% swoich aktywów w papiery wartościowe będące składnikami indeksu bazowego oraz w projekty inwestycyjne, których charakterystyka ekonomiczna jest zasadniczo identyczna z papierami wartościowymi będącymi składnikami indeksu bazowego.

Akcje REIT

ARMOUR Residential REIT, Inc. (ARR.US) inwestuje w oraz zarządza lewarowanym portfelem papierów wartościowych zabezpieczonych hipoteką (MBS) i kredytów hipotecznych. Firma inwestuje w papiery wartościowe zabezpieczone kredytami hipotecznymi emitowane lub gwarantowane przez przedsiębiorstwa sponsorowane przez rząd Stanów Zjednoczonych (GSE), takie jak Federal National Mortgage Association lub Federal Home Loan Mortgage Corporation, lub agencje rządowe, takie jak Government National Mortgage Association (zwane dalej "Agencyjnymi Papierami Wartościowymi"). Firma inwestuje również w Odsetkowe Papiery Wartościowe, czyli odsetkowe części Agencyjnych Papierów Wartościowych, które są wydzielone i sprzedawane oddzielnie od głównej części tej samej płatności. Firma pozyskuje środki na dodatkowe finansowanie poprzez m.in. oferty akcji (w tym akcji uprzywilejowanych), niezabezpieczonych dłużnych papierów wartościowych oraz zamiennych papierów wartościowych (w tym warrantów, akcji uprzywilejowanych i długu).

Annaly Capital Management (NLY.US) jest jednym z największych trustów inwestujących w nieruchomości hipoteczne, którego strategie inwestycyjne obejmują finansowanie hipoteczne i kredytowanie korporacyjne. Firma pożycza pieniądze, głównie poprzez krótkoterminowe umowy odkupu (repo), a następnie reinwestuje wpływy w papiery wartościowe zabezpieczone aktywami. Łączna wartość aktywów spółki wynosi około 94 mld USD. W dniu 9 września zarząd spółki ogłosił dywidendę gotówkową za trzeci kwartał 2021 roku w wysokości 0,22 USD na akcję zwykłą.

Akcje Annaly Capital Management (NLY.US) podrożały przeszło 155% od momentu wybuchu pandemii. Należy pamiętać, że prezentowane dane odnoszą się do wyników osiągniętych w przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: xStation5

Akcje Annaly Capital Management (NLY.US) podrożały przeszło 155% od momentu wybuchu pandemii. Należy pamiętać, że prezentowane dane odnoszą się do wyników osiągniętych w przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: xStation5

AGNC Investment (AGNC.US) jest wewnętrznie zarządzanym funduszem inwestycyjnym działającym na rynku nieruchomości hipotecznych, który inwestuje głównie w agencyjne MBS-y wykorzystując do tego dźwignię finansową. AGNC finansuje swoje inwestycje poprzez zabezpieczone pożyczki ustrukturyzowane jako umowy odkupu (repo). W dniu 7 października AGNC zadeklarowało dywidendę gotówkową w wysokości 0,12 USD na akcję zwykłą za październik 2021 r.

Akcje deweloperów

CBRE Group, Inc. (CBRE.US) zajmuje się świadczeniem usług w zakresie nieruchomości komercyjnych oraz inwestycji. Działa w segmentach usług doradczych, rozwiązań dla biznesu oraz inwestycji nieruchomościowych. Segment usług doradczych świadczy kompleksowe usługi na całym świecie, w tym w zakresie wynajmu nieruchomości, rynków kapitałowych (sprzedaż nieruchomości i udzielanie kredytów hipotecznych, sprzedaż i obsługa), zarządzania nieruchomościami, zarządzania projektami oraz wyceny. Segment rozwiązań dla biznesu świadczy szeroki pakiet zintegrowanych, opartych na umowach usług outsourcingowych na rzecz najemców nieruchomości na całym świecie, w tym zarządzanie obiektami, zarządzanie projektami oraz usługi transakcyjne (wynajem i sprzedaż). Segment inwestycji nieruchomościowych obejmuje usługi zarządzania inwestycjami świadczone globalnie, usługi deweloperskie w Stanach Zjednoczonych i Wielkiej Brytanii oraz usługi mające na celu pomoc najemcom i właścicielom nieruchomości w zaspokojeniu rosnącego popytu na elastyczne rozwiązania w zakresie powierzchni biurowych w skali globalnej.

Akcje CBRE Group, Inc. (CBRE.US) podrożały przeszło 270% od marca 2020. Należy pamiętać, że prezentowane dane odnoszą się do wyników osiągniętych w przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: xStation5

Akcje CBRE Group, Inc. (CBRE.US) podrożały przeszło 270% od marca 2020. Należy pamiętać, że prezentowane dane odnoszą się do wyników osiągniętych w przeszłości i nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: xStation5

Howard Hughes Corp. (HHC.US) angażuje się w rozwój i zarządzanie nieruchomościami komercyjnymi, mieszkaniowymi i mieszanymi. Firma koncentruje się na rozwoju i sprzedaży gruntów w ramach dużych, długoterminowych projektów rozwoju społeczności w Las Vegas, Nevadzie, Houston, Texasie, Columbii czy Maryland. Firma zarządza około 42 tys. metrów kwadratowych restauracji, handlu detalicznego i nieruchomości rozrywkowych znajdujących się w Nowym Jorku.

Podsumowanie

Inwestowanie w nieruchomości jest jednym z najlepszych sposobów, aby budować swój majątek, spełniać pewne cele finansowe i budować atrakcyjne portfolio inwestycyjne. Dobrze przemyślane inwestowanie w nieruchomości może być lukratywne i stworzyć dodatkowy strumień dochodów. Wiele z najlepszych inwestycji w nieruchomości nie wymaga też nieustannego kontaktu z najemcą. Dzięki REIT-om i akcjom firm deweloperskich każdy może inwestować w nieruchomości, nawet jeśli ma tylko trochę pieniędzy na start.

Inwestowanie w czasie kryzysu - strategie i wskazówki

Inwestowanie pasywne czy trading? Co wybrać?

Wolność finansowa - jak osiągnąć wolność finansową?

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.