Mindenki egyetért abban, hogy a nyugdíjra való pénzügyi felkészülés nagyon fontos. De kevesen kezdenek el elég korán foglalkozni vele. A legtöbb ember csak jóval a nyugdíjba vonulás előtt döbben rá. Pedig a legjobb, ha minél korábban érdeklődik, még akkor is, ha csak 20 vagy 30 éves. A megfelelő befektetésekkel és további megtakarításokkal megfelelő életszínvonalat biztosíthat magának és családjának, valamint felkészülhet a váratlan helyzetekre, vagy megvalósíthatja álmait. Még azokat is, amelyeket fiatalabb korban a túl sok felelősség és az időhiány miatt nem engedhetett meg magának.

A korai nyugdíjcélú megtakarítással biztosíthatja, hogy élete aranyéveit bőségben, álmai és kihívásai megvalósításával tölthesse. Ezek kétségtelenül elég jó okok ahhoz, hogy érdekelje Önt egy befektetési terv elkészítése, a kockázatok elemzése és a nyugdíjcélú megtakarítások tényleges megkezdése.

Nyugdíjcélú megtakarítás – 6 alapszabály

![TUDJA A SZABÃLYOKAT! vázlat a jegyzettömbön grafikával]() Növelje a jövedelmét

Növelje a jövedelmét

Ha magasabb a jövedelme, akkor arányosan többet tud megtakarítani és befektetni. Tehát ne csak arra koncentráljon, hogyan tud minél többet megtakarítani, hanem – ami még fontosabb – hogyan tud többet keresni? Általában kétféleképpen lehet.

- Dolgozhat többet, vagy jobban megfizetik a munkáját anélkül, hogy növelnie kellene a heti vagy havi munkaórák számát. Az első megoldás valószínűleg gyorsabb eredményeket hoz, de ne feledkezzen meg a munka és a magánélet egyensúlyáról.

- Általánosságban elmondható, hogy a munka mennyiségének növelése segíthet gyorsabban elérni a pénzügyi szabadságot, és közelebb kerülhet a céljaihoz.

- Ha vállalkozásban dolgozik, a célja az lesz, hogy ismét megsokszorozza cége nyereségét (ami potenciálisan magasabb életminőséget eredményezhet).

Takarítson meg pénzt és ellenőrizze kiadásait

A munka és a plusz pénzkeresés nem biztos, hogy elég ahhoz, hogy boldogan éljünk nyugdíjas éveinkben. Ha mindent elkölt, amit keres, nem sok pénz marad a későbbi évekre. A jövedelemnövekedés kilátásai néha korlátozottak lehetnek, de a kiadási oldalon sokat javíthat.

- Erre jó módszer lehet, ha havonta megtakarítja tőkéjének egy kiválasztott %-át. Ideális esetben ez a havi jövedelmének legalább 25%-a, de ez gyakran a személyes körülményeitől függ. Válasszon egy olyan összeget, amely az Ön számára ésszerű.

- A felesleges kiadásokat és fogyasztást csökkentheti, hogy többet takarítson meg. Tartson háztartási költségvetést és ellenőrizze, hogy mire költ. Nemcsak a megélhetési költségek csökkentése, hanem a pozitív szokások kialakítása érdekében is.

Számoljon mindent

Ne féljen számolni. Határozza meg, hogyan néz ki a saját vagy az egész család költségvetése. Vegye figyelembe az olyan dolgokat, mint a napi megélhetési költségek, az egészségügyi ellátás, a bérleti díj vagy a hitelköltségek. De az utazást és a szórakozást is. Ez alapján nagyjából meg tudja majd határozni, hogy a jövedelmének hány százalékát tudja megtakarítani. Próbáljon választ adni arra a kérdésre is, hogy milyen életet szeretne élni nyugdíjas korában. Az álmai alapján elemezheti, hogy mennyi pénzre lesz szüksége évente ahhoz, hogy a nyugdíjas életet a lehető legjobban élvezhesse.

Szerezzen ismereteket

Nem igaz, hogy nincs szüksége tudásra ahhoz, hogy hatékonyan tudjon pénzt megtakarítani, tervezni és befektetni. Ne feledje azt sem, hogy ha saját maga szerzi meg a tudást, pénzt takaríthat meg a külső intézmények vagy pénzügyi tanácsadók szolgáltatásain. Az ő tanácsaik igénybevétele hasznos lehet, de soha nem jelent garanciát a sikerre vagy bármilyen befektetési hozamra.

Koncentráljon a gazdaság működésének, a pénznek és az üzleti értékelésnek az alapjaira. A pszichológiát is elemezheti a ciklusok alapján, amelyek fordulópontja a pánik és a mánia. Ez lehetővé teheti, hogy a megfelelő időben túlértékelt nagyvállalati részvényeket, részvényindexeket vagy olcsó eszközöket vásároljon.

A kockázat csökkentése

A befektetés mindig kockázatos, de minden befektetőnek ismernie és törődnie kell a kockázatcsökkentési stratégiákkal. Ismerkedjen meg az olyan kifejezésekkel, mint a biztonsági tartalék és a kockázati prémium. Ne feledje, hogy a túl sok pénz befektetése növelheti a kockázatot és negatívan befolyásolhatja a gondolkodását. A kockázatra úgy gondolhat, mint különböző forgatókönyvek széles skálájára. Mindegyiknek a kimenetele ismeretlen, amíg be nem következik.

A hosszú távú horizont a kulcs

Számos mutató szerint a hosszú távú befektetésnek egyértelmű előnye van a rövid távú spekulációval szemben. Annál is inkább, ha a befektető megfelelő tudás, tapasztalat és pszichológiai felkészültség nélkül vág bele. Hosszú távon fontos lehet releváns vállalatok vagy egész tőzsdeindexek, például az S&P 500 vagy a Nasdaq 100 részvényeinek felhalmozása, amelyekbe úgynevezett ETF-ek (Exchange Traded Funds) segítségével lehet befektetni.

Hosszú, akár több évtizedes befektetési horizonton több piaci ciklusból is profitálhat, amelyek olyan történelmi jelenségek, amelyek egymáshoz kapcsolódó okok és hatások láncolatából állnak. Ismert befektetők könyvei, például Howard Marks Mastering the Market Cycle című könyve egyfajta útmutató lehet az Ön számára egy olyan világban, ahol azzal a szándékkal szerez eszközöket, hogy azokat több évtizeden át tartsa.

Tartalékalap, várható élettartam és infláció

A nyugdíjas évek tervezésénél elengedhetetlen az életmódjához illeszkedő költségvetés. Néha azonban előfordul a váratlan, és egy vészhelyzeti alap védelmet nyújt az előre nem látható kiadások ellen, míg a kötvényalapokba történő befektetés diverzifikációt biztosíthat. Mindkettő segít abban, hogy megőrizze nyugdíjcélú megtakarításait. A nyugdíj- vagy befektetési tervszámlára történő automatikus átutalások szintén hasznosak, mivel ezek biztosítják a következetes befektetéseket minden hónapban a jövőre nézve, amikor majd pénzre lesz szükség.

A nyugdíjtervezés során feltétlenül figyelembe kell venni a várható élettartamot. Jelenleg az átlagos várható élettartam 65 év után körülbelül 20 év, és 10-ből 1 ember 100 évig fog élni. Ez azt jelenti, hogy többet kell megtakarítania, mert előfordulhat, hogy az Ön életkora nem esik egybe a nyugdíjkorhatárral. A további pénzeszközök felhalmozása segít fedezni a megélhetési kiadásokat, beleértve az egészségügyi ellátást is a későbbi éveiben anélkül, hogy a megtakarítások túl hamar elfogynának, valamint biztosítja a későbbi biztonságos nyugdíjat. Vegye ezt figyelembe a nyugdíjterve összeállításakor, mivel a nyugdíjba vonulás utáni elegendő pénzforgalom kulcsfontosságú lehet a jövőbeni pénzügyi kockázatok elkerülése szempontjából.

Fontos szem előtt tartani az infláció lehetséges kockázatát is.

Befektetési terv a nyugdíjas évekre

Nyugdíjas befektetési tervét több eszközosztályból is felépítheti, mint például:

Nyugdíjas befektetési tervét több eszközosztályból is felépítheti, mint például:

- ETF-ek (különösen az S&P 500 vagy a Nasdaq 100 indexalapok).

- Részvények (a legkockázatosabbak és legingadozóbbak – próbáljon olyan vállalatokat választani, amelyek alacsony adóssággal és pozitív cash flow-val rendelkeznek).

- Kötvények (fedezhetik a kockázatot a részvényekből, és csökkenthetik az infláció hatását a pénzed vásárlóerejére).

- Készpénz (devizában és amerikai dollárban is).

- Nemesfémek (különösen arany és ezüst).

Miután kiválasztotta az eszközosztályokat, eldöntheti, hogy befektetésének hány százalékát fekteti az egyes eszközökbe. Életkorától függően tarthat több kötvényt, készpénzt és nemesfémet, vagy több ETF-et és részvényt. Történelmileg a részvényekbe való befektetés magasabb hozamot biztosított a befektetőknek, de az ETF-ek jobb választás lehetnek a diverzifikáció és az alacsonyabb volatilitás miatt, amely ha magas, növelheti a stressz vagy a bizonytalanság szintjét.

Az indexalapokban és ETF-ekben rejlő lehetőségek

Történelmileg a részvénypiac kínálta a legmagasabb hozamot más eszközökhöz képest. Vajon ez a jövőben is így lesz? Ezt nem tudjuk megjósolni. De próbáljuk meg megválaszolni a kérdést: miért van az, hogy a részvényindexek történelmileg magasabb hozamot biztosítottak a befektetőknek, mint az ingatlanok vagy a kötvények hozama?

Történelmileg a részvénypiac kínálta a legmagasabb hozamot más eszközökhöz képest. Vajon ez a jövőben is így lesz? Ezt nem tudjuk megjósolni. De próbáljuk meg megválaszolni a kérdést: miért van az, hogy a részvényindexek történelmileg magasabb hozamot biztosítottak a befektetőknek, mint az ingatlanok vagy a kötvények hozama?

- Először is, a magáncégek világszerte emberek milliárdjai számára termelnek és biztosítanak kívánatos javakat nap mint nap. Ki ne ivott volna még közülünk Coca-Colát, nézett volna Disney-rajzfilmet vagy használt volna Windows operációs rendszert?

- Az üzleti élet fő küldetése a növekedés, és a jól vezetett vállalatok képesek az évek során megsokszorozni vagyonukat. Ez nemcsak a termékfejlesztésnek és a fogyasztói hangulatnak köszönhető, hanem az egész vállalkozás korlátozott költségekkel történő pénzügyi irányításának is.

- A tőzsdeindexek, mint például az S&P 500 vagy a Nasdaq 100, csak olyan vállalatok részvényeiből állnak, amelyek indexszelektáláson esnek át, valamint rendszeresen frissítik őket (új vállalatok kerülnek bele, a gyengébbek pedig kiesnek az indexekből).

- A vállalati értékelések és részvényárfolyamok nagymértékben kapcsolódnak a piac által a jövőbeli növekedési képességről és a menedzsment minőségéről alkotott értékeléshez.

- A kamatlábak több évtizede arra ösztönzik a befektetőket, hogy részvényekbe fektessenek, mivel a fix kamatozású befektetések egyre alacsonyabb hozamot kínálnak.

- A gazdag országok és a fejlett gazdaságok általános GDP-növekedése és az ún. olcsó hitel (alacsony kamatlábak) ösztönözte a magánvállalati termékek iránti keresletet.

- A technológiai boom (internet vagy most már mesterséges intelligencia) arra kényszeríti a befektetőket, hogy értékeljék a technológiai vállalatok átlagon felüli hozamának és üzleti növekedésének lehetőségét.

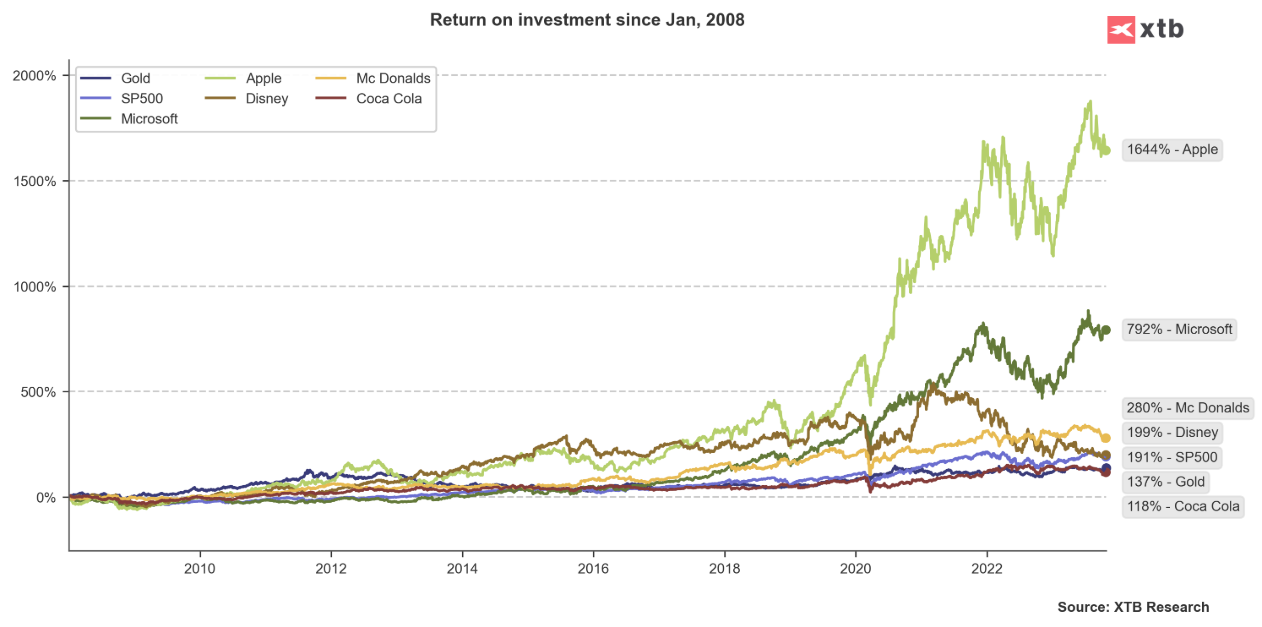

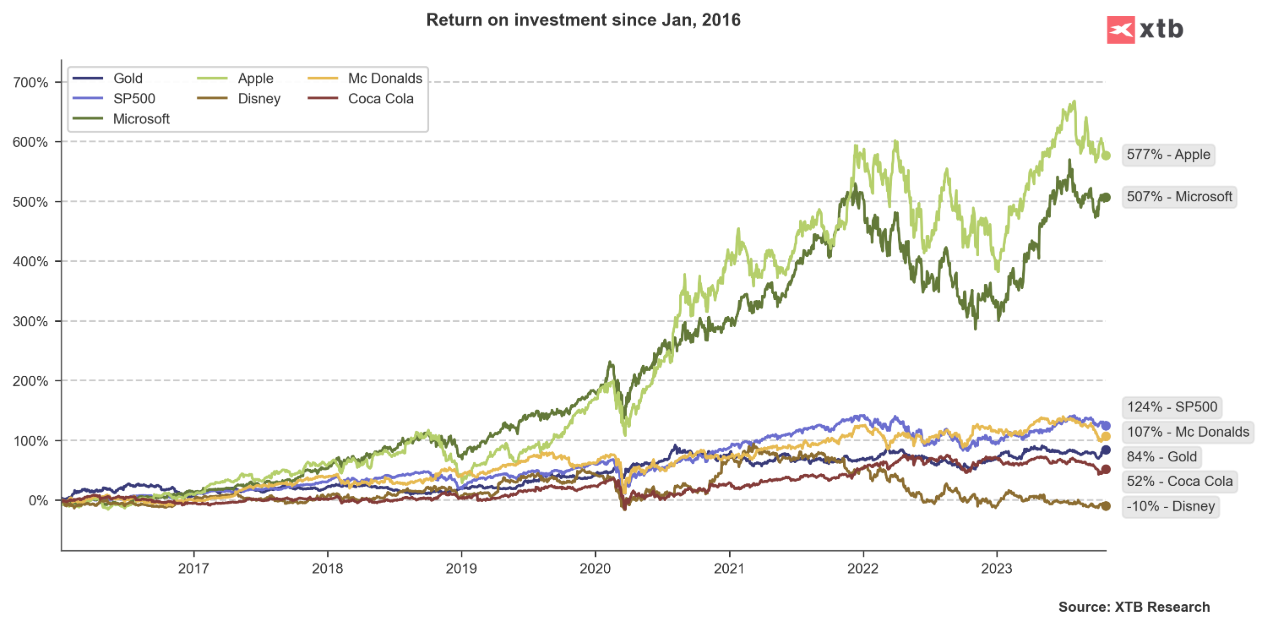

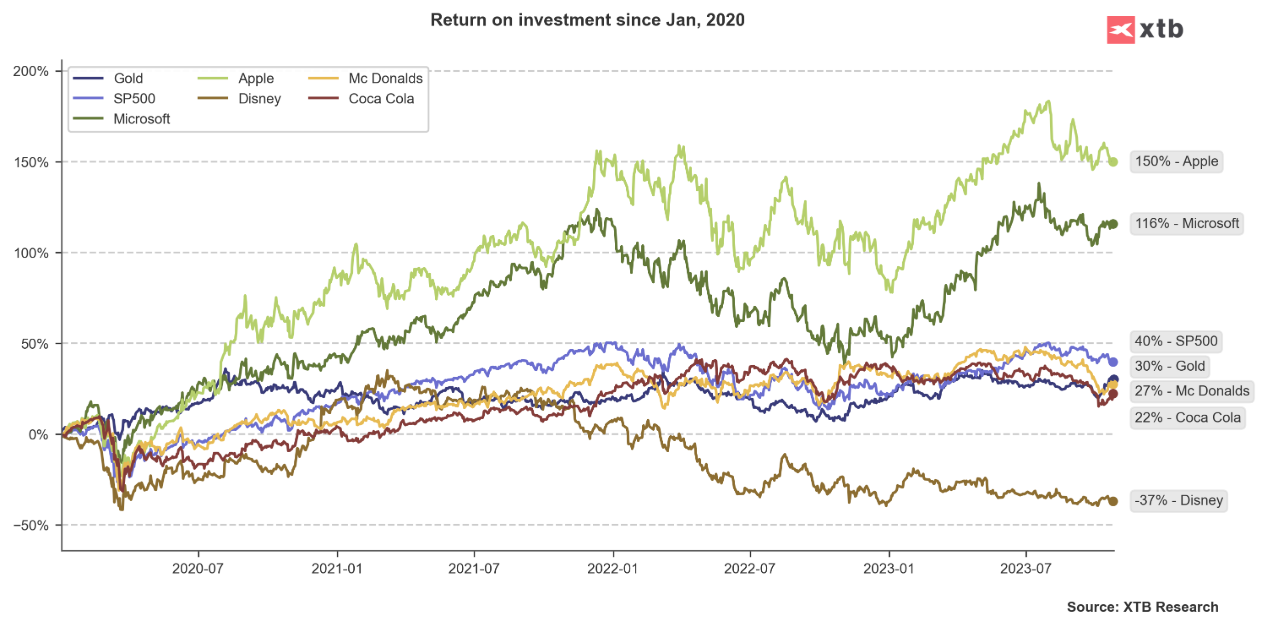

- Figyelembe kell azonban venni, hogy az egyes vállalatok részvényeibe való befektetés néha nagyon kockázatos lehet. Ez még akkor is így van, ha már nagyon nagy, globális vállalatokról van szó – ezt tökéletesen mutatja a Disney részvényeinek 2021 és 2023 közötti, két év alatt bekövetkezett csökkenése. Ezért a befektetők gyakran választják a diverzifikáltabb kitettséget (több száz vállalat részvényeiből álló teljes részvényindexek ETF-jeit).

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

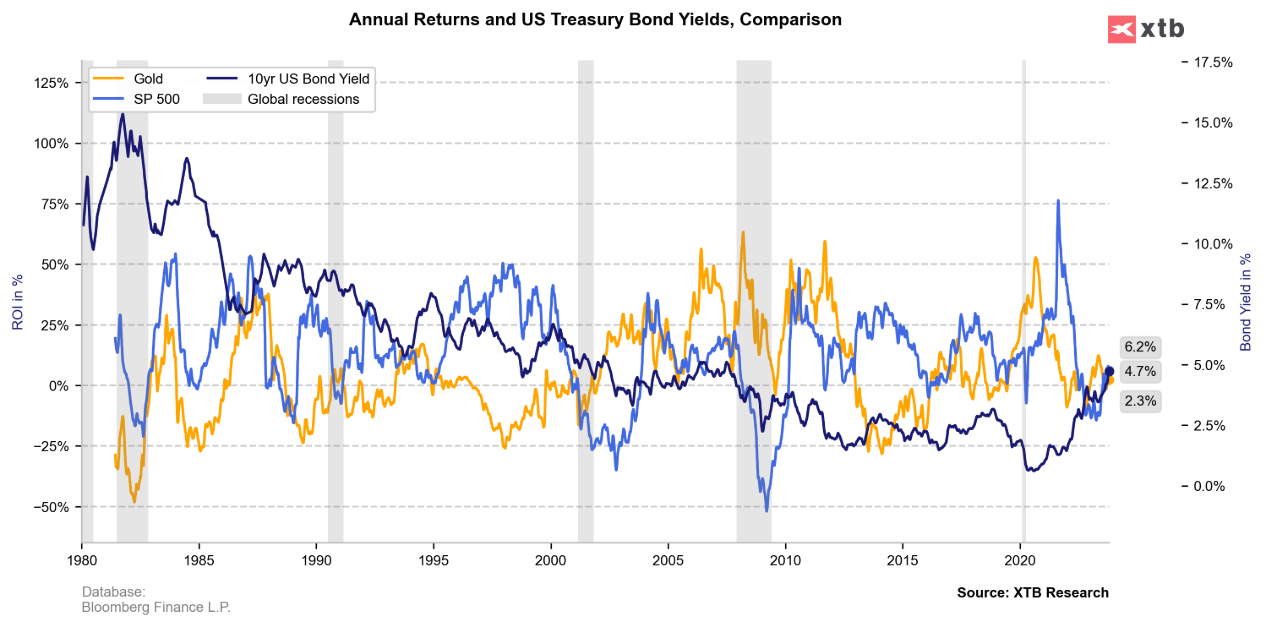

A fizikai arany (arany görbe), az S&P 500 (kék görbe), a 10 éves amerikai államkötvények (fekete görbe) átlagos éves hozama. Jellemzően recessziók idején (szürke) a részvénypiaci és államkötvényhozamok nyomás alatt voltak, és az arany felülmúlta a kockázatosabb eszközök teljesítményét. Ugyanakkor, amikor a gazdaság normalizálódni látszott, a részvény- és kötvényhozamok felülmúlták az arany éves nyereségét. Forrás: XTB Research, Bloomberg Finance LP

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

Az arany, az S&P 500 index, a Microsoft, az Apple, a Mc Donald's és a Disney befektetési hozamai 2008 / 2016 / 2020-tól 2023. október 25-ig. Forrás: XTB Research.

Beruházási tervek

Tekintettel a világ magánvállalatai (amelyek egy része tőzsdén jegyzett) termelésének erejére, szinte biztosak lehetünk abban, hogy hosszú távon egyes vállalatok növekedése folytatódni fog, ami valószínűleg hatással lesz részvényeik értékelésének hosszú távú növekedésére. A részvényekbe való befektetés népszerű módja manapság az úgynevezett ETF-ek.

Ezeknek köszönhetően a befektetőnek nem kell minden egyes vállalatot külön-külön elemeznie, hanem részesedést vásárolhat egy olyan ETF-ben, amely részvényindexek, például az amerikai S&P 500 teljesítményét követi. Az úgynevezett befektetési tervek érdekes ajánlatot jelenthetnek a hosszú távú befektetők számára.

Hogyan fektessünk be a pénzügyi szabadság eléréséhez?

Személyi nyugdíjalap önálló befektetéssel? Igen, lehetséges. A befektetések széles skáláját használhatja a befektetési terve elkészítéséhez. A sikeres nyugdíjtervezés kulcsfontosságú, ezért tegyük fel:

- Az éves jövedelme még fontosabb lehet, mint a megtakarítható pénz százalékos aránya. Próbáljon meg minél gyorsabban pénzt gyűjteni.

- Hetente vagy havonta ugyanazt az összeget megtakaríthatja, és befektetheti vagy készpénzben tarthatja. Minél gyorsabban közeledik a nyugdíjhoz, annál kevesebb kockázatot kell elviselnie a portfólióján belül.

- Hasznos lehet a pénzügyi tervezés, valamint egy jövedelemszükséglet-elemzés, amely segíthet a nyugdíjtervek elkészítésében. Ne habozzon pénzügyi segítséget kérni, de ne feledje, hogy általában a legolcsóbb módja az, ha saját maga szerez ismereteket.

- Túl sokat fizetni a részvényekért kockázatos lehet (legalább a fundamentális elemzés alapjait ismerje, vagy a befektetési portfólió diverzifikálása érdekében index ETF-ekre összpontosítson).

- Nem kell fizetnie semmilyen pénzügyi tanácsadónak ahhoz, hogy elkezdhessen részvényindexeket, például az S&P vagy a Nasdaq 100 indexet követő ETF-ekbe befektetni. Megteheti saját maga az ETF-ekhez hozzáféréssel rendelkező brókerszámláján. Ne feledje, hogy a pénzét bármikor kiveheti.

- A geopolitikai feszültségek, a recesszió, a depresszió vagy a stagnálás időszakai hatalmas kockázati tényezők lehetnek portfóliója kockázatossága szempontjából.

- A kötvénybefektetés célja az infláció negatív hatásának korlátozása, nem pedig a nyereség maximalizálása.

- Befektetési döntéseit mindig jól átgondoltan kell meghoznia. Ne siesse el az elemzést, ne hagyja, hogy érzelmei irányítsák.

- Bizonyos mennyiségű pénz készpénzben vagy más likvid rövid távú befektetésekben való tartása fontos lehet, mert ez lehetővé teszi, hogy a piaci visszaesések vagy korrekciók során eszközöket halmozzon fel.

- Hosszú távon a kamatos kamat pozitívan befolyásolhatja a portfólióját – különösen, ha részvényekbe vagy ETF-ekbe fektet (amelyek általában sokkal olcsóbbak, mint a befektetési alapok).

- Nehéz megbecsülni, hogy mekkora kockázatot hordoz magában a portfóliója, de minél több korrelált eszközzel rendelkezik, annál kockázatosabb lehet.

- A diverzifikáció különösen fontos a nyugdíjtervezés során, amikor a cél az, hogy a jövőben élvezze a pénzét.

- Ha úgy dönt, befektetési számláját tekintheti nyugdíjszámlának. Végső soron az Ön döntése, hogy meddig tartja a befektetéseit.

- Ha magas a kockázattűrő képessége, akkor a kis piaci tőkeértékű részvények felhalmozása a növekedési lehetőségek miatt sokkal nagyobb nyereséget hozhat, mint a nagy piaci tőkeértékű részvények vásárlása. Ugyanakkor a kis kapitalizációjú részvényekbe való befektetés sokkal kockázatosabb és volatilisebb. Ha konkrét vállalatokba szeretne befektetni, ismernie kell a fundamentális elemzést, és képesnek kell lennie arra, hogy a befektetés előtt kutatást végezzen.

Befektetési stratégiák a nyugdíjcélú megtakarításokhoz

A nyugdíjcélú befektetés elengedhetetlen lépés megtakarításai megőrzéséhez és növeléséhez. Az eszközosztályok közötti diverzifikáció, a befektetések kiegyensúlyozása az Ön kockázattűrő képességének megfelelően, valamint a piaci ingadozásokra reagáló rendszeres kiigazítás segíthet a biztonságos nyugdíjas évek biztosításában. Megfontolt stratégiának számít olyan portfólió összeállítása, amely lehetővé teszi a gazdaság esetleges változásaihoz, valamint az aranyévekre vonatkozó egyéni kívánságokhoz való alkalmazkodást. Ez biztos utat biztosít a kényelmes nyugdíjas évek sikerének eléréséhez!

Diverzifikáció

A diverzifikált portfólióba történő befektetés hatékony módja annak, hogy csökkentsük a piaci ingadozások miatti jelentős veszteségek valószínűségét. A befektetések részvények, kötvények és egyéb eszközosztályok közötti széttagolása segít minimalizálni a kockázatot, miközben hozzáférést biztosít a különböző szektorok által kínált lehetőségekhez, például a befektetési vagy indexalapokba történő befektetéshez, amelyek nagyobb stabilitást biztosítanak a részvényárfolyamok és a jövedelemtermelés szempontjából. Azzal, hogy pénzét különböző területeken osztja el, nemcsak a nagy visszaesésektől védekezhet, hanem a gondosan kiválasztott befektetési alapokon keresztül kihasználhatja az egyespiacok adta lehetőségeket is.

Eszközallokáció

A részvények, kötvények és egyéb befektetések megfelelő keverékének meghatározása az eszközallokáció fontos része, amely az Ön személyes helyzetétől függ. A különböző eszközök aránya az Ön portfóliójában a kockázati szintje vagy tűrőképessége szerint változik. Az agresszívabb portfóliók általában nagyobb arányban tartalmaznak részvényeket, míg a konzervatív portfóliókra a készpénz és a kötvények nagyobb aránya jellemző.

Az eszközallokáció segíthet a kockázat hatékony kezelésében, valamint a hozam elérésében, ha megfelelően történik – fontos, hogy rendszeresen felülvizsgálja ezt az egyensúlyt, hogy az összhangban maradjon mind a célkitűzésekkel (befektetési célokkal), mind az egyéni igényekkel, például a kockázatkerülés szintjével.

Újraegyensúlyozás

Az újbóli kiegyensúlyozás (rebalancing) a portfóliókezelés lényeges része, mert segít abban, hogy Ön összhangban maradjon befektetési céljaival és kockázattűrő képességével. Ez a folyamat magában foglalja az eszközallokáció kiigazítását alacsonyabb értékű eszközök vásárlásával és magasabb értékűek eladásával, mindezt annak érdekében, hogy a célallokáció idővel megmaradjon. Az újrakiegyensúlyozás történhet rendszeresen – legalább évente vagy félévente – vagy egy jelentős eseményt követően, például új munkahely megszerzése vagy nagyobb vásárlások után. Ne feledje, hogy nem ajánlott kezdőknek vagy olyan helyzetekben, amikor egyszerűen nincs ideje a felmérés elvégzésére.

Életesemények és változások

Az életében bekövetkező jelentős változások, mint például a házasságkötés, válás, munkahelyének elvesztése vagy jövedelemváltozás komoly hatással lehet a nyugdíjára. Fontos, hogy felkészüljön arra, hogy nyugdíjazási tervét ezeknek az eseményeknek az alapján kiigazítsa, hogy mindig az élvonalban maradjon, és közel maradjon a kívánt nyugdíjcélok eléréséhez. Az alkalmazkodás és az átértékelés szükség esetén lehetővé teszi, hogy ne csak fenntartsa, hanem növelje is megtakarításait céljai sikeres elérése érdekében, miközben teret enged az esetleges előre nem látható változásoknak ebben az időszakban. Annak érdekében, hogy lépést tartson a rövid és hosszú távú célok, például a biztonságos nyugdíjazás felé vezető fejlődéssel, rendszeresen figyelemmel kell kísérnie jelenlegi befektetéseit, mivel a jövedelemszintek változásai hatással lehetnek ezekre is.

A kockázat a kulcs

A befektetés előnyei óriásiak, de az egyik legnagyobb kockázat az, hogy túl sokat fizet a felhalmozott vagyonért. Képzelje el, hogy az ingatlanpiaci buborék utolsó szakaszában (a 2008-as átütemezés) vásárolt egy ingatlant. Vagy technológiai részvényeket a 2000-es évek ún. dot-com mániája idején. Nem szabad, hogy az érzelmek vezéreljék – különösen nem a félelem és a kapzsiság, ha a célja a korai nyugdíjba vonulás. A kockázatok kezelése még a szakemberek számára is nehéz lehet, de ha követi ezt a 9 alapszabályt, akkor van esélye arra, hogy a kockázatok nagy részét mérsékelje:

A befektetés előnyei óriásiak, de az egyik legnagyobb kockázat az, hogy túl sokat fizet a felhalmozott vagyonért. Képzelje el, hogy az ingatlanpiaci buborék utolsó szakaszában (a 2008-as átütemezés) vásárolt egy ingatlant. Vagy technológiai részvényeket a 2000-es évek ún. dot-com mániája idején. Nem szabad, hogy az érzelmek vezéreljék – különösen nem a félelem és a kapzsiság, ha a célja a korai nyugdíjba vonulás. A kockázatok kezelése még a szakemberek számára is nehéz lehet, de ha követi ezt a 9 alapszabályt, akkor van esélye arra, hogy a kockázatok nagy részét mérsékelje:

- Ne vásároljon semmit csak azért, mert az árak magasabbak (ez elfogultság és csapda lehet).

- Legyen tisztában azzal, hogy a szélsőséges piaci előrejelzések általában nem pontosak.

- A pénzügyi válságok és a tőzsdei összeomlások általában kiszámíthatatlanok – ha hosszú távon szeretne befektetni, akkor legyen optimista (az emberek továbbra is fogyasztani fognak, dolgozni és megvenni azokat a dolgokat, amelyeket a vállalatok előállítanak).

- Néha a semmittevés a játék része, a félelem és a kapzsiság pedig nagyon rossz pénzügyi tanácsadók. Tervezze meg előre a befektetéseit, és végezze el a kutatásait.

- Az érzelmek kontrollálása kulcsfontosságú, és ha hosszú távon akar befektetni, akkor alapos elemzést kell végrehajtania. Néha, amikor a piac összeomlik, rengeteg olcsó lehetőség lehet a piacon, de hacsak nincs felkészülve arra, hogy hatalmas volatilitás mellett is tartson egy befektetést, ne fektessen be ilyen időszakokban. Inkább várjon a hosszú távú tisztánlátásra.

- Próbáljon meg nagyobb összegeket ETF-ekbe vagy részvényekbe fektetni olyan időszakokban, amikor az árak alacsonyabbak, és a befektetők pesszimistábbak a jövőt illetően (ilyenkor valószínűleg nagyobb a biztonsági tartalék és a kockázati prémium).

- Ne fektessen be mindent a részvénypiacra – gondoljon a kötvények, az ingatlanok és a nemesfémek szerepére (egyes ETF-ek ezek árfolyamát is követik).

- Mindig legyen némi megtakarítása készpénzben – ez lehetővé teszi, hogy bizonyos dolgokat akkor vásároljon, amikor olcsóbbak, és keresheti a lehetőségeket.

- Ne fektesse mindenét egyetlen vagy két eszközbe – ha azok árai esnek, mindent elveszíthet. Törekedjen portfóliója diverzifikálására (de ne diverzifikálja túl, mivel az egyik eszköz gyenge teljesítménye korlátozza a másik erős teljesítményét).

Összefoglaló

Egy jól átgondolt befektetési terv megkönnyítheti és kényelmesebbé teheti a nyugdíjazás utáni életét. Önnek, családtagjainak vagy gyermekei oktatásának. A történelmi adatok azt mutatják, hogy a részvénypiac hosszú távon a legmagasabb hozamot biztosítja, de a múltbeli teljesítmény nem garancia a jövőbeli eredményekre, és a legnagyobb kockázat mindig a részvények értékeléséhez kapcsolódik. Általánosságban elmondható, hogy minél fiatalabb, annál nagyobb kockázatot vállalhat nyugdíj-portfóliójában. Nagyon népszerű befektetési formák a részvény ETF-ek (egyben indexalapok), a nemesfémek (arany, ezüst), a kötvények és a készpénz.

Egy jól átgondolt befektetési terv megkönnyítheti és kényelmesebbé teheti a nyugdíjazás utáni életét. Önnek, családtagjainak vagy gyermekei oktatásának. A történelmi adatok azt mutatják, hogy a részvénypiac hosszú távon a legmagasabb hozamot biztosítja, de a múltbeli teljesítmény nem garancia a jövőbeli eredményekre, és a legnagyobb kockázat mindig a részvények értékeléséhez kapcsolódik. Általánosságban elmondható, hogy minél fiatalabb, annál nagyobb kockázatot vállalhat nyugdíj-portfóliójában. Nagyon népszerű befektetési formák a részvény ETF-ek (egyben indexalapok), a nemesfémek (arany, ezüst), a kötvények és a készpénz.

Megfelelő célokat kell választania, és ne feledje, hogy befektetési horizontja nem néhány év, hanem valószínűleg néhány évtized. Ez nagy különbséget jelent. Ha csak készpénzt tart, akkor az infláció miatt hosszú távon sokkal kisebb lehet a pénze vásárlóereje. Más megtakarítások összetett módon növekedhetnek. Okos befektetés, a befizetések maximalizálása az adókedvezményeket szem előtt tartva, valamint a rendszeres felülvizsgálat és kiigazítás annak érdekében, hogy minden alapot lefedjen. Ezzel a szilárdan megalapozott útmutatással magabiztosan tekinthet a jövőbeli pénzügyi szabadság felé legszebb évei alatt.

Fontos, hogy minél korábban kezdje el a megtakarítást, hogy növelje a hozamot. Ha csak a húszas éveidben jár, akkor tökéletes korban van a kezdéshez, de akkor is készíthet pénzügyi tervet, ha a harmincas, negyvenes vagy ötvenes éveiben jár. Soha nem késő elkezdeni egy befektetési terv létrehozását. A pénzügyi ismeretek elsajátítása nagyon fontos, pozitív hatással lehet a portfóliójának értékére a nyugdíjas éveiben. Összefoglalva, a nyugdíjcélú megtakarítás döntő fontosságú lehet az Ön és családja jövőbeli élete szempontjából.

FAQ

Az, hogy mennyi pénzre van szüksége a nyugdíjba vonuláshoz, számos tényezőtől függ, többek között a jelenlegi pénzügyi helyzetétől, a várható megélhetési költségeitől és a céljaitól. A nyugdíjra való megtakarítást vagy befektetést azonban minél hamarabb el kell kezdenie, hogy a teljes összeg legalább a kiadásai kétharmadát fedezze.

Nincs korhatár, és soha nem túl késő. A nyugdíjcélú megtakarításnak minden munkáltató vagy akár munkavállaló számára nagyon fontosnak kell lennie, és ha 25 vagy 30 évesen nem is kezdheti el, akkor is jó ötlet, ha későbbi éveiben kezdi el.

Ez attól függ, hogyan képzeli el a nyugdíjazást. Ne feledje, hogy az infláció miatt nehéz most megmondani, mennyi megtakarításra van szüksége 55 évesen a nyugdíjba vonuláshoz. Azonban a befektetésekre és a megtakarításokra kell összpontosítania, hogy minél hamarabb elérje a pénzügyi szabadságot.

A hosszú távú nyugdíjas befektetéseknél ésszerű megközelítés egy diverzifikált portfólió létrehozása. Ez tartalmazhat részvényeket, kötvényeket, nemesfémeket vagy ingatlanokat (akár tőzsdén kereskedett alap vagy fizikai épület formájában).

Igen, bárki félretehet nyugdíjcélú megtakarítást, és valóban meg is kellene tennie. A megtakarítandó összeg a személyes helyzetétől (jövedelem, megélhetési költségek, szokások stb.) függően változhat. Általában a hosszú távú horizont a barátja, és ha fiatal és magas a kockázattűrő képessége, akkor elkezdheti a jó vállalatok részvényeinek felhalmozását alacsonyabb piaci kapitalizációval, vagy index ETF-ekbe fektethet.

Útmutató a passzív ETF-befektetésekhez

Passzív befektetés: hogyan működik?

Hogyan fektesse be megtakarításait? Gyakorlati tippek

Ezen tartalmat az XTB S.A. készítette, amelynek székhelye Varsóban található a következő címen, Prosta 67, 00-838 Varsó, Lengyelország (KRS szám: 0000217580), és a lengyel pénzügyi hatóság (KNF) felügyeli (sz. DDM-M-4021-57-1/2005). Ezen tartalom a 2014/65/EU irányelvének, ami az Európai Parlament és a Tanács 2014. május 15-i határozata a pénzügyi eszközök piacairól , 24. cikkének (3) bekezdése , valamint a 2002/92 / EK irányelv és a 2011/61 / EU irányelv (MiFID II) szerint marketingkommunikációnak minősül, továbbá nem minősül befektetési tanácsadásnak vagy befektetési kutatásnak. A marketingkommunikáció nem befektetési ajánlás vagy információ, amely befektetési stratégiát javasol a következő rendeleteknek megfelelően, Az Európai Parlament és a Tanács 596/2014 / EU rendelete (2014. április 16.) a piaci visszaélésekről (a piaci visszaélésekről szóló rendelet), valamint a 2003/6 / EK európai parlamenti és tanácsi irányelv és a 2003/124 / EK bizottsági irányelvek hatályon kívül helyezéséről / EK, 2003/125 / EK és 2004/72 / EK, valamint az (EU) 2016/958 bizottsági felhatalmazáson alapuló rendelet (2016. március 9.) az 596/2014 / EU európai parlamenti és tanácsi rendeletnek a szabályozási technikai szabályozás tekintetében történő kiegészítéséről a befektetési ajánlások vagy a befektetési stratégiát javasló vagy javasló egyéb információk objektív bemutatására, valamint az egyes érdekek vagy összeférhetetlenség utáni jelek nyilvánosságra hozatalának technikai szabályaira vonatkozó szabványok vagy egyéb tanácsadás, ideértve a befektetési tanácsadást is, az A pénzügyi eszközök kereskedelméről szóló, 2005. július 29-i törvény (azaz a 2019. évi Lap, módosított 875 tétel). Ezen marketingkommunikáció a legnagyobb gondossággal, tárgyilagossággal készült, bemutatja azokat a tényeket, amelyek a szerző számára a készítés időpontjában ismertek voltak , valamint mindenféle értékelési elemtől mentes. A marketingkommunikáció az Ügyfél igényeinek, az egyéni pénzügyi helyzetének figyelembevétele nélkül készül, és semmilyen módon nem terjeszt elő befektetési stratégiát. A marketingkommunikáció nem minősül semmilyen pénzügyi eszköz eladási, felajánlási, feliratkozási, vásárlási felhívásának, hirdetésének vagy promóciójának. Az XTB S.A. nem vállal felelősséget az Ügyfél ezen marketingkommunikációban foglalt információk alapján tett cselekedeteiért vagy mulasztásaiért, különösen a pénzügyi eszközök megszerzéséért vagy elidegenítéséért. Abban az esetben, ha a marketingkommunikáció bármilyen információt tartalmaz az abban megjelölt pénzügyi eszközökkel kapcsolatos eredményekről, azok nem jelentenek garanciát vagy előrejelzést a jövőbeli eredményekkel kapcsolatban.

Növelje a jövedelmét

Növelje a jövedelmét