Spórolni és nem befektetni mindenképpen jobb, mint egyáltalán nem befektetni. Csakhogy az évek múlásával senki sem fog tudni egyre többet és többet vásárolni csak a megtakarított pénzünk valós vásárlóerejével. Éppen ellenkezőleg, valószínűleg egyre kevesebbet és kevesebbet tudunk majd vásárolni belőle. Érdemes óvatosan feltételezni, hogy az infláció a következő években 2% és 4% között lesz (ami persze nem veszi figyelembe azokat az időszakokat, amikor az infláció közel 10%-os is lehet, vagy a depressziókat, amikor a defláció hatalmas problémát jelent). Ez egy becslés arra vonatkozóan, hogy milyen ütemben fog csökkenni a megtakarított pénz értéke. Hogyan lehet ezt megállítani? A lassuló gazdaság általában azt is jelenti, hogy a piacok nyomottak, kockázatkerülők, ami azt jelenti, hogy az eszközértékelések vonzóbbak a sok készpénzen ülő befektetők számára. A pénzügyi piacok számtalan befektetési lehetőséget kínálnak. Természetesen egyik sem garantálhat hozamot, és a részvénybefektetéseket igen nagy volatilitás jellemzi. Ha nem vállalunk kockázatot, azzal garantáljuk, hogy a kizárólagos megtakarítással azt kockáztatjuk, hogy soha nem érjük el a pénzügyi függetlenséget. A kérdés tehát az, hogyan fektessük be a megtakarításokat?

Megtakarítások és beruházások

A megtakarítások és a befektetések közötti fő különbség a volatilitásban és a kockázatban rejlik. Amikor pénzt takarítunk meg, azt általában egy kijelölt helyre, például egy széfbe, malacperselybe vagy bankszámlára tesszük. A névértéke állandó marad (még akkor is, ha a vásárlóereje az infláció miatt csökken, ahogy fentebb említettük). Eközben szinte minden befektetéstípusra jellemző a kockázat, a tőkepiacon pedig a nagyon nagy volatilitás. A részvényárfolyamok ugyanis akár több tíz százalékkal is változhatnak egyetlen kereskedési ülésen belül.

Természetesen érdemes megjegyezni, hogy a volatilitást néha a kockázat szintjének tekintik, de a valóságban ez nem ilyen egyértelmű. Aktív kereskedés esetén a volatilitás kockázatos lehet a likvidálás (Margin Stop) vagy a defenzív megbízások aktiválásának magasabb kockázata miatt. A hosszú távú befektetések esetében azonban nem a volatilitás, hanem annak kockázata, hogy egy vállalatnál rosszul alakulnak a dolgok, tekinthető a legnagyobb kockázatnak. Ez lehet egy magas adóssághalmaz, csődkockázat vagy a nyereség csökkenése. Ezek a dolgok nem mindig felelnek meg a magasabb volatilitásnak. A volatilis részvények felülmúlhatják azokat, amelyek nem volatilisek, és így tovább. Ugyanakkor meg kell jegyezni, hogy a volatilitás problémát jelenthet a „gyengébb gyomrú” befektetők számára, és ahogy a legendás befektető, Peter Lynch mondta - a befektetés az „érzelmi gyomorról” is szól. A magas volatilitás azt jelzi, hogy a piac megítélése egy vállalatról erősen változik. Ne feledje, hogy a volatilisebb részvények általában kisebbek, alacsonyabb piaci kapitalizációval.

Rövid távon a részvényárfolyamokat nagyon nehéz megjósolni, még inkább annak, akinek hosszú távú célja és befektetési horizontja van. Ilyen esetben tehát nincs más választás, mint elfogadni az ilyen magas volatilitást, és úgy módosítani a befektetett tőke összegét, hogy a befektetés ne jelentsen krónikus stresszt és a befektetési számla felügyeletét. Ebben az esetben nem szabad elfelejteni, hogy a hosszú távú befektető célja, hogy folyamatosan „a piacon legyen”. A visszalépés és az év során a legjobb ülések mindössze 10%-ának kihagyása jelentősen csökkentheti vagy teljesen eltörölheti a befektetés hozamát. Mivel az ilyen nagyszerű ülések, akárcsak a legrosszabbak, nem jósolhatók meg, a hosszú távú befektetőnek kizárólag a hosszú távú célra kell összpontosítania, és a részvény- vagy alapárfolyamok rövid távú ingadozásait „piaci zajként” kell értelmeznie.

Íme néhány példa a befektetési eszközökre:

- Részvények

- Tőzsdén kereskedett alapok (ETF-ek)

- Nemesfémek

- Ingatlanok

- Gyűjtemények

- Kriptovaluták

A befektetés 6 alapelve

A megtakarítás sokkal könnyebb, mint a befektetés. Ráadásul minden hónapban pontosan megjósolhatja a megtakarításait. Ez a befektetéssel nem lehetséges. Az igazság az, hogy a részvénypiacon jobban kell gondolkodnia, és felül kell múlnia a többi piaci szereplő következtetéseit, miközben elfogadja a véletlen rövid távú befolyását és a jövőre vonatkozó ismeretek korlátait. Mi az a 6 alapelv, amivel ebben a környezetben eligazodhat?

- Kezdje a tudás megszerzésével, és folyamatosan bővítse azt. A tudás birtokában magabiztosabbá válhat a piac vagy egy adott vállalat értékelésének aktuális megítélésében. A piacon minden nap licitháború zajlik, de ha tudja, hogy körülbelül mennyit ér az, amit vásárolt, akkor a reakciói megalapozottak lesznek, és nem valószínű, hogy félelmében eladja a tulajdonában lévő részvényeket. A tudás mindenképpen növeli az Ön hosszú távú sikerének esélyét. Erre támaszkodhat könyvek, interjúk formájában, de ne feledkezzen meg a tapasztalatról sem.

- Fogadja el a piac volatilitását, és tartsa fenn a befektetés hosszú távú megközelítését. Hacsak nem egy profi fedezeti alap vagy befektetési alap menedzsere, senki sem felelős a befektetései eredményéért. Használja ki ezt a szabadságot, és ne feledje, hogy egyéni befektetőként, aki megtakarításai egy részét szeretné befektetni, az a célja, hogy hosszú távon fektessen be. Legyen mentálisan felkészülve arra, hogy befektetései értéknövekedése jelentősen ingadozhat.

- Olyan összegben fektessen be, hogy a befektetései értékének nagyfokú ingadozását is elviselje. A pszichológia nagyon fontos alapja az Ön piaci tevékenységének. Lehetnek helyes következtetései, és választhat egy alacsonyan értékelt részvényt, egy nagyszerű vállalatot, de ha túl sokat fektet bele, akkor pánikszerűen, veszteséggel adhatja el.

- Készítsen saját befektetési tervet, és rendszeresen tegye félre megtakarításai egy százalékát befektetésre. Így látni fogja, hogy szisztematikus megközelítése milyen eredményeket hoz Önnek. Ha minden hónapban vagy negyedévben befektet egy meghatározott összeget, akkor nyugodt lehet megtakarításai összegét illetően, és a befektetésekre szánt százalékos arány miatt azok az évek és évtizedek során jelentősen felértékelődhetnek. Természetesen idővel, ahogy tapasztalatot és tudást szerez, többet is képes lesz befektetni, de kezdetben kezdje kis összegekkel. Kezdheti a havi megtakarításainak 10-15%-ának befektetésével.

- A hosszú távú befektetési horizont elengedhetetlen. Ahogy Warren Buffett üzlettársa és a Berkshire Hathaway alelnöke mondta, rövid távon a piac egy szavazógép (befektetők százezrei döntenek a részvényárfolyamokról világszerte egy adott időpontban). Hosszú távon azonban a mérés és a súlyozás eszköze. A folyamatosan magasabb nyereséget felmutató és jól vezetett vállalatok részvényei valószínűleg visszatérnek az emelkedő trendbe, még akkor is, ha a piac átmenetileg gyengének ítéli őket, és más vállalatok iránt érdeklődik. Érdemes megemlíteni az „átlaghoz való visszatérés” fogalmát, amely szerint hosszú távon a részvényárak hajlamosak visszatérni az „átlagos” értékelésekhez. Ez azt jelenti, hogy az eufória és a pánik időszakai a ciklus szélsőségeit jelentik.

- Ne hagyja magát becsapni az olyan érzelmek által, mint a kapzsiság és a félelem. Ezeken keresztül ismerheti meg önmagát és reakcióit. Figyelje őket gondosan, és ne kötődjön érzelmileg a befektetett pénzéhez. Próbáljon meg logikán, nem pedig érzelmeken alapuló döntéseket hozni, viszont fogadja el, hogy a kapzsiság és a félelem mindig kísérni fogja ezt a folyamatot. A Wall Streetről szóló könyvek olvasása segíthet jobban megérteni ezeket a realitásokat. Sok ilyen könyvet olyan hivatásos spekulánsok és milliárdosok írtak, akik pontosan ugyanazokat a dilemmákat élték át, amelyeket gondolati csapdák, kognitív hibák vagy egyszerűen csak a kapzsiság és a félelem okozott. Ennek a ténynek a tudatosítása segíteni fog eligazodni, amikor hasonló érzelmeket tapasztal.

Passzív befektetés - előnyök és hátrányok

A rövid távú tőzsdei kereskedésnek természetesen megvannak az előnyei és hátrányai. Mi azonban a hosszú távú, passzív befektetésre összpontosítunk, mint a megtakarítások befektetésének optimális megoldására. Mit tekinthetünk előnyeinek és hátrányainak?

Előnyök

- Technikailag könnyen előállítható (csak vásárol és „nem csinál semmit”),

- a portfólió egészének értékének diverzifikációja,

- alacsony belépési korlát, alacsony díjak és magas likviditás,

- a veszteségek kockázata hosszú távon alacsonyabb lehet, mint a rövid távú kereskedés esetében,

- adóoptimalizálás,

- lehetőséget ad a befektetőknek arra, hogy éveken és évtizedeken keresztül többszörös megtakarítást érjenek el,

- részvétel a hosszú távú gazdasági trendekben (országok és vállalatok növekedést akarnak elérni),

- nagyszerű lehetőség kezdőknek, valamint profi és haladó befektetőknek.

Hátrányok

- A volatilitás nagyon magas lehet, ami pszichológiai csapdává teszi,

- nincs előnye a rövid távú piaci növekedésnek,

- nagyfokú stressz a piaci összeomlások és válságok idején,

- a rossz és túlértékelt részvények vásárlásának kockázata,

- számos véletlenszerű esemény korlátozhatja a portfólió növekedését,

- valószínűleg magasabb hozamokat fogunk látni, de nem rövid távon,

- talán nem a legjobb befektetési forma az idegesek és türelmetlenek számára.

Befektetés – kulcsfogalmak és tanácsok

A befektetés természetesen számos hasznos fogalmat foglal magában. Mielőtt elindulna a pénzügyi piacokon való utazásra, érdemes megismerkednie velük. Az alábbiakban bemutatunk néhányat közülük.

Kockázat és jutalom

A befektetés a kockázat és a jutalom közötti kényes egyensúlyt jelenti. Befektetőként bizonytalansággal és potenciális nyereséggel és veszteséggel kell szembenéznie, hasonlóan ahhoz, mintha biztosítási díjat fizetne. A megfelelő egyensúly megtalálásához mérlegelje a kockázattűrő képességét. Ha el tudja viselni az ingadozást, akkor egy elsősorban részvényekből vagy ETF-ekből álló portfólió megfelelő lehet az Ön számára, míg a kötvények jobb választásnak bizonyulnak, ha alacsony a kockázattűrő képessége.

Kockázattűrésének megértése kulcsfontosságú az intelligens befektetési döntések meghozatalához, valamint az egyéni igényeinek megfelelő eszközallokáció és befektetési stratégia meghatározásához. Ne feledje, hogy kockázattűrő képességének megértése elengedhetetlen ahhoz, hogy meghatározhassa az optimális eszközallokációt és befektetési stratégiát, amely a pénzügyi sikerhez vezetheti. Ne feledje, hogy a magasabb kockázat általában magasabb várható eredményeket jelenthet. A kérdés azonban az, hogy ez tényleg így van-e. Ha a dolgok Ön ellen fordulnak, a kockázatos részvényekbe való befektetés nagyon rosszul végződhet a portfóliója számára.

Kérjük, vegye figyelembe, hogy a bemutatott adatok a korábbi teljesítményadatokra utalnak, és ez nem megbízható mutatója a jövőbeni teljesítménynek.

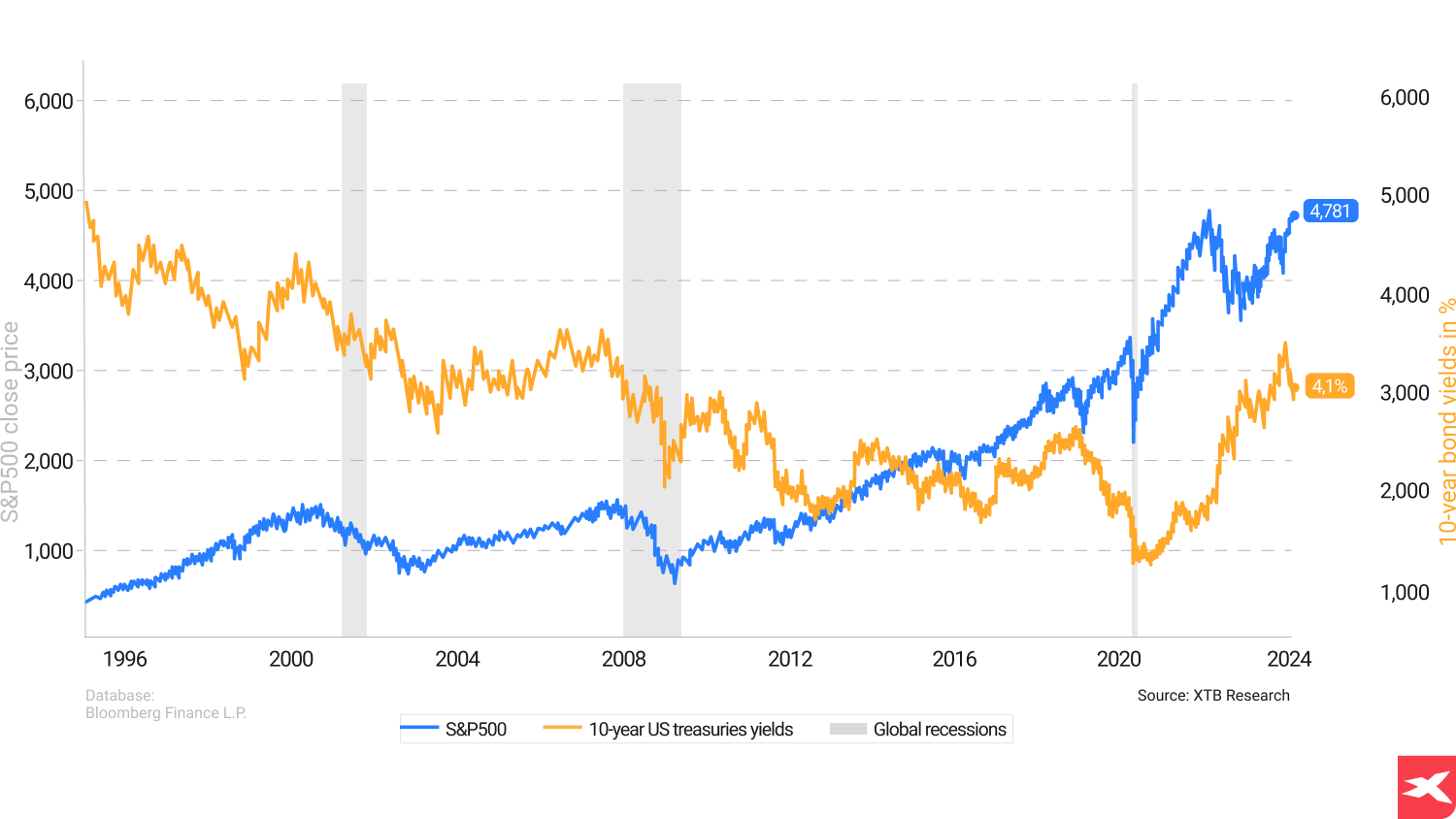

A 10 éves amerikai államkötvények hozamai a korábbi recessziók során csökkentek. A részvénypiac (itt az S&P 500 index) szintén mélyült a visszaesés az amerikai gazdasági lassulás során. A fix kamatozású eszközök nem különösebben vonzóak egy jelentős gazdasági lassulás során a jegybanki politika galambszerű változása (a gazdaság kisegítése) miatt. Ugyanakkor, amikor a gazdaság erősebb, a részvénypiac általában felülmúlja a fix jövedelmű eszközök teljesítményét (de ez soha nem garancia). A legfontosabb tanulság, hogy a fix jövedelmű eszközök, például az amerikai állampapírok nem olyan jók, mint mindig és mindenkor, de kielégítő hozamot biztosíthatnak a befektetőknek, amikor az infláció magas és a központi banki politika sokkal sólyomibb. A befektetés célja a magasabb hozam elérése (magasabb kockázatú, agresszív portfólióval). A fix kamatozású eszközök célja a pénz vásárlóerejének megőrzése, hosszú távon (minden, ami e fölött van, felár), a nemteljesítés nagyon kis kockázata mellett (defenzív portfólió). Forrás: XTB Research, Bloomberg Finance LP

Diverzifikáció

A diverzifikáció, azaz a befektetések különböző eszközosztályokba történő elosztásának művészete olyan, mint egy biztonsági háló, amely felfogja Önt a piaci turbulenciák idején. Befektetései diverzifikálásával minimalizálja a kockázatot, és potenciálisan maximalizálja a hozamot. Befektetései stratégiai diverzifikálásához szórja pénzeszközeit különböző eszközosztályok, például részvények, kötvények és készpénz között, hogy megtalálja az ideális egyensúlyt a kockázat és a hozam között.

A diverzifikáció beépítése befektetési stratégiájába lehetővé teszi, hogy kezelje a piaci ingadozásokat. Ne feledje, ahogyan a Bridgewater munkatársa, Ray Dalio mondja a diverzifikációról, a hosszú távú befektetés kulcsa a nem korreláló részvények vagy eszközök megtalálása és megtartása a portfóliójában. Ugyanakkor az erősen korrelált portfóliók nagyon ciklikusak lehetnek, és a visszaesések során kisebb „biztonsági tartalékkal” rendelkeznek.

Eszközallokáció

Az eszközallokáció a befektetések különböző eszközosztályokba való felosztásának művészete a kockázat és a hozam tökéletes egyensúlyának elérése érdekében. Néhány olyan eszközosztály, amely segíthet portfóliója diverzifikálásában és a hozampotenciál maximalizálásában, a következők:

- részvények (részvények és ETF-ek),

- fix jövedelem,

- készpénz-egyenértékesek.

A diverzifikáció elengedhetetlen a kockázat csökkentéséhez és annak biztosításához, hogy portfóliója még a piaci visszaesések idején is ellenálló legyen. Ha gondosan mérlegeli befektetési céljait, kockázattűrő képességét és a rendelkezésre álló különböző eszközosztályokat, akkor az Ön egyedi igényeire szabott eszközallokációs tervet készíthet.

Újraegyensúlyozás

Az újrakiegyensúlyozás olyan, mintha a befektetési portfólió motorját finomhangolná, hogy az zökkenőmentesen működjön, és összhangban legyen az Ön céljaival és kockázattűrésével. Az eszközallokáció rendszeres kiigazításával biztosíthatja, hogy portfóliója kiegyensúlyozott maradjon, és pénzügyi céljai felé haladjon. Ugyanakkor az újbóli kiegyensúlyozást fejlettebb szakembereknek kell elvégezniük, akik figyelemmel kísérik és elemzik a piaci trendeket. Ez magában foglalhatja eszközök vásárlását és eladását a kívánt kockázati szint fenntartása érdekében, valamint anticiklikus befektetési döntések meghozatalát.

Érzelmi döntéshozatal

Mint mondtuk, az érzelmek erősek lehetnek, de rossz befektetési döntésekhez is vezethetnek. A félelem, kapzsiság vagy impulzív viselkedés által vezérelt érzelmi döntéshozatal irracionális cselekvésekhez vezethet, amelyek negatívan befolyásolják a befektetéseket. Mindig gondolja meg legalább kétszer, mielőtt bármilyen befektetési döntést hoz. A buktatók elkerülése érdekében összpontosítson hosszú távú céljaira, és dolgozzon ki befektetési tervet.

Piaci időzítés

A piac időzítése olyan, mintha egy zuhanó kést próbálnál elkapni - nehéz és általában sikertelen. Különösen akkor, ha az Ön tudásszintje meglehetősen alacsony, és nincs tapasztalata a pénzügyi piacokkal kapcsolatban. A rövid távú piaci mozgások előrejelzése és az ezeken alapuló vételi vagy eladási döntések meghozatala kockázatos. Hacsak nem profi kereskedő, összpontosítson egy következetes, hosszú távú befektetési stratégiára. Ez lehetővé teszi, hogy kihasználja a részvénypiac általános növekedését, és részesüljön az összetett hozamból. Így fektesse be megtakarításait. Ha elkerüli a piac időzítésének kísértését, pszichológiailag jobban felkészül a hosszú távú pénzügyi siker elérésére.

FAQ

Íme 10 alapvetés a megtakarításhoz és befektetéshez:

- Szerezzen átfogó ismereteket a megtakarításról és legalább a befektetés alapjairól.

- A hosszú távú befektetések kevésbé lehetnek kockázatosak, mint a rövid távú befektetések.

- Diverzifikálja befektetéseit részvényekbe pénzügyi termékekkel, például ETF-ekkel vagy kötvényekkel.

- Ha nagyon alacsony a kockázattűrő képessége, használhat banki megtakarítási számlákat, de ezzel korlátozza megtakarításai növekedési lehetőségeit.

- Tűzzön ki elérhető pénzügyi célokat, vállaljon kiszámított kockázatokat a befektetési számláin elérhető potenciális hozam érdekében.

- Használja a pénzmegtakarítási tippeket, és kerülje az érzelmi alapú döntéshozatalt, hogy hosszú távon a pénzügyi siker felé vezető úton maradjon.

- Ne feledje, hogy a megtakarítás alapvető fontosságú. Kerülje a hitelkártyaadósságot, és mondja le a felesleges előfizetéseket.

- Vásároljon online, hogy korlátozza megélhetési kiadásait, és keressen pénzt a tőkenyereséghez.

- A megtakarítási célok elengedhetetlenek a pénzügyi szabadság eléréséhez.

- Fel kell készülnie arra, hogy a megtakarítási cél elérése érdekében megváltoztassa kiadási szokásait.

A megtakarításhoz az optimális választás a megtakarítási számlán történő befektetés. A megtakarítási számlák azonnali hozzáférést biztosítanak a pénzeszközökhöz vészhelyzetekben, magasabb kamatot kínálnak, ha egyösszegű betétet helyez el egy meghatározott időszakra, megkönnyítik az adómentes megtakarítást, és fegyelmezett megtakarítási szokásokra ösztönöznek.

Kezdje befektetési útját kisebb összegek befektetésével és diverzifikálja portfólióját. Befektetés előtt inkább hozzon létre egy vészhelyzeti alapot, és fontolja meg a kockázat csökkentése érdekében az alapokba vagy kész portfóliókba való befektetést. Legyen tisztában befektetési céljaival, mérje fel kockázattűrő képességét, és határozza meg, milyen típusú befektető szeretne lenni. Idővel rendszeresen ellenőrizze és egyensúlyozza újra portfólióját.

Kezdje befektetési útját egy tartalékalap létrehozásával, világos célok kitűzésével, a megfelelő befektetési eszközök kiválasztásával, a befektetni kívánt összeg meghatározásával, kockázattűrő képességének megértésével, befektetői profiljának meghatározásával, változatos portfólió kialakításával és rendszeres nyomon követésével.

A befektetés számos lehetőséget kínál, többek között részvényeket, kötvényeket, befektetési alapokat, ETF-eket, CFD-ket és megtakarítási számlákat. Ez a változatosság lehetővé teszi, hogy egyéni igényeihez és pénzügyi céljaihoz igazítsa a megközelítést.

Bika- és medvepiac – Minden, amit tudni érdemes

Útmutató a passzív ETF-befektetésekhez

Passzív befektetés: hogyan működik?

Ezen tartalmat az XTB S.A. készítette, amelynek székhelye Varsóban található a következő címen, Prosta 67, 00-838 Varsó, Lengyelország (KRS szám: 0000217580), és a lengyel pénzügyi hatóság (KNF) felügyeli (sz. DDM-M-4021-57-1/2005). Ezen tartalom a 2014/65/EU irányelvének, ami az Európai Parlament és a Tanács 2014. május 15-i határozata a pénzügyi eszközök piacairól , 24. cikkének (3) bekezdése , valamint a 2002/92 / EK irányelv és a 2011/61 / EU irányelv (MiFID II) szerint marketingkommunikációnak minősül, továbbá nem minősül befektetési tanácsadásnak vagy befektetési kutatásnak. A marketingkommunikáció nem befektetési ajánlás vagy információ, amely befektetési stratégiát javasol a következő rendeleteknek megfelelően, Az Európai Parlament és a Tanács 596/2014 / EU rendelete (2014. április 16.) a piaci visszaélésekről (a piaci visszaélésekről szóló rendelet), valamint a 2003/6 / EK európai parlamenti és tanácsi irányelv és a 2003/124 / EK bizottsági irányelvek hatályon kívül helyezéséről / EK, 2003/125 / EK és 2004/72 / EK, valamint az (EU) 2016/958 bizottsági felhatalmazáson alapuló rendelet (2016. március 9.) az 596/2014 / EU európai parlamenti és tanácsi rendeletnek a szabályozási technikai szabályozás tekintetében történő kiegészítéséről a befektetési ajánlások vagy a befektetési stratégiát javasló vagy javasló egyéb információk objektív bemutatására, valamint az egyes érdekek vagy összeférhetetlenség utáni jelek nyilvánosságra hozatalának technikai szabályaira vonatkozó szabványok vagy egyéb tanácsadás, ideértve a befektetési tanácsadást is, az A pénzügyi eszközök kereskedelméről szóló, 2005. július 29-i törvény (azaz a 2019. évi Lap, módosított 875 tétel). Ezen marketingkommunikáció a legnagyobb gondossággal, tárgyilagossággal készült, bemutatja azokat a tényeket, amelyek a szerző számára a készítés időpontjában ismertek voltak , valamint mindenféle értékelési elemtől mentes. A marketingkommunikáció az Ügyfél igényeinek, az egyéni pénzügyi helyzetének figyelembevétele nélkül készül, és semmilyen módon nem terjeszt elő befektetési stratégiát. A marketingkommunikáció nem minősül semmilyen pénzügyi eszköz eladási, felajánlási, feliratkozási, vásárlási felhívásának, hirdetésének vagy promóciójának. Az XTB S.A. nem vállal felelősséget az Ügyfél ezen marketingkommunikációban foglalt információk alapján tett cselekedeteiért vagy mulasztásaiért, különösen a pénzügyi eszközök megszerzéséért vagy elidegenítéséért. Abban az esetben, ha a marketingkommunikáció bármilyen információt tartalmaz az abban megjelölt pénzügyi eszközökkel kapcsolatos eredményekről, azok nem jelentenek garanciát vagy előrejelzést a jövőbeli eredményekkel kapcsolatban.