Investir dans un ETF vous donne la possibilité de participer à un fonds commun de placement géré par des professionnels et vous permet de vous concentrer sur un secteur de marché déterminé.

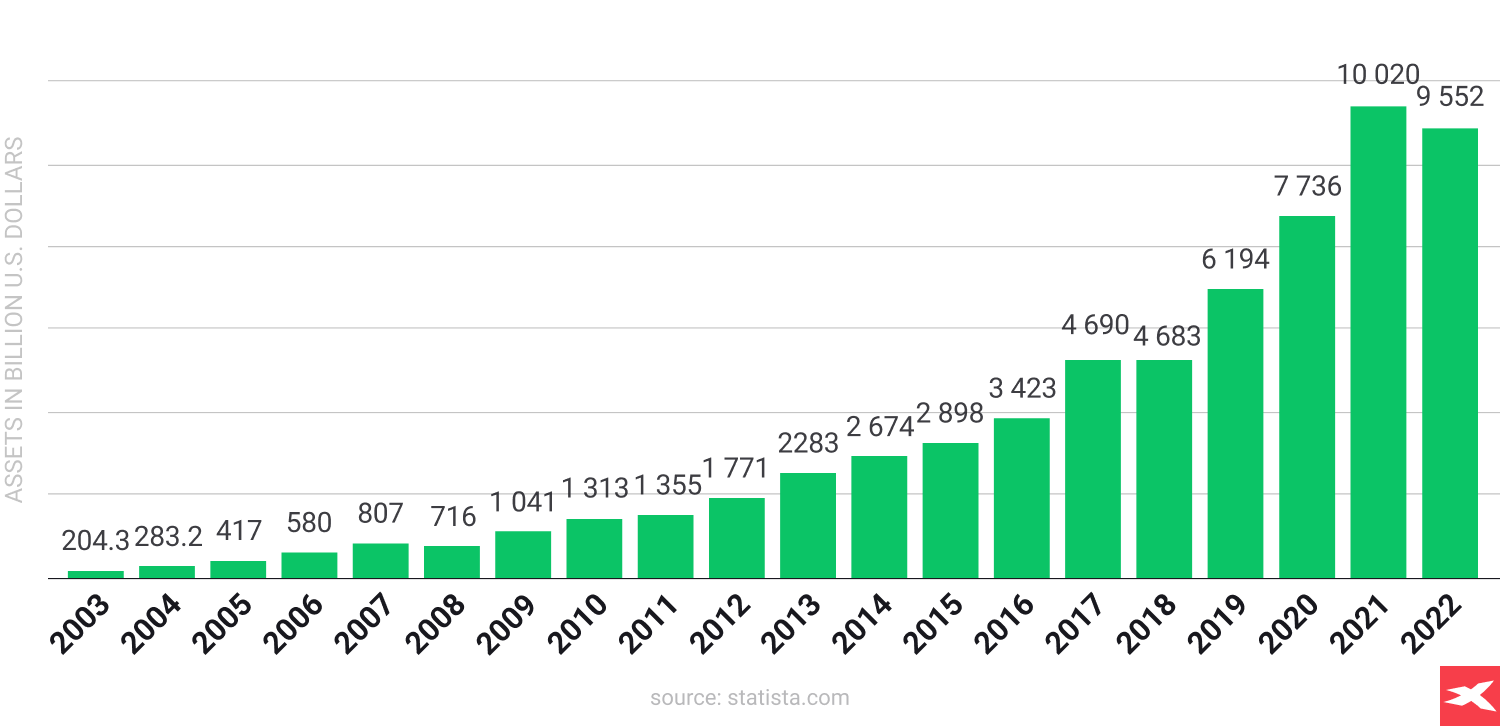

La popularité des investissements en ETF est actuellement en plein essor et atteint des sommets auprès des investisseurs, en raison du souhait de diversifier leurs investissements, de réduire les risques et de s'intéresser à des industries ou à des secteurs de marché sélectionnés. Le pic de création de nouveaux ETF s'est produit à la suite de la pandémie, en 2020. Entre-temps, le rythme de création de nouveaux fonds s'est accéléré en 2021 et la tendance ne semble pas vouloir ralentir, le marché des ETF valant aujourd'hui plus de 7 000 milliards de dollars américains.

Investir dans les ETF est également intéressant dans la mesure où il est possible d'investir de manière passive, l'idée étant d'acheter et de conserver tout en réduisant le risque. Dans cet article, nous décrirons ce que sont les ETF, nous aborderons les questions les plus importantes liées à l'investissement dans ces produits et nous expliquerons comment les acheter sur XTB et comment s'y positionner.

Qu'est-ce qu'un ETF ?

Un Exchange Traded Fund (ETF) est un instrument financier qui suit un secteur, un indice, une matière première ou un autre actif. Les ETF peuvent être achetés ou vendus en bourse de la même manière que les actions ordinaires. La conception d'un ETF reste arbitraire et dépend de la stratégie de ses créateurs. Ainsi, un ETF peut suivre le cours d'une seule matière première, de quelques actions ou d'un ensemble de titres aussi vaste que diversifié. Les ETF peuvent également être structurés de manière à offrir une exposition aux métaux précieux tels que l'or, mais également aux matières premières.

Un ETF est un instrument de placement, c'est-à-dire qu'un prix lui est assigné. Les ETF sont également appelés "exchange-traded funds" (fonds négociés en bourse), car ils sont négociés en continu sur les marchés boursiers, tout comme les actions de sociétés. Les ETF sont parfois confondus avec les fonds communs de placement, mais il existe des différences entre les deux. Les fonds communs de placement sont négociés de gré à gré et leur prix n'est fixé qu'une fois par jour, tandis que les ETF sont négociés à l'ouverture d'une bourse, comme les actions, et leur prix fluctue en permanence.

Les ETF sont négociés sur des marchés boursiers et sont soumis à des contrôles et des réglementations stricts. En Europe, ils sont régis par la directive OPCVM, qui unifie la réglementation des ETF européens et introduit des normes obligatoires de protection des participants aux fonds. Il s'agit de la norme la plus exigeante en matière de protection des consommateurs du secteur des services financiers dans le cadre de l'investissement collectif en Europe.

Investissement passif ou actif ?

L'investissement actif consiste à acheter et à vendre fréquemment ses positions. L'investissement passif se limite à l'achat et à la vente très peu fréquente de positions dans votre portefeuille.

La différence entre l'investissement actif réside principalement dans le choix d'investissement, à court ou à long terme. Chaque investisseur peut choisir l'approche qu'il juge appropriée en fonction des risques qu'il souhaite prendre. Si un investisseur recherche un avantage temporaire sur le marché et s'attend à des rendements rapides, l'investissement actif est une option adéquate.

L'investissement passif peut être pratiqué par des investisseurs qui ont une approche détendue face à l'investissement et à la gestion de portefeuille. Ces investisseurs ne sont pas intéressés par le suivi quotidien de chaque mouvement de prix du marché, de l'ETF ou de la société dont ils sont actionnaires. L'investissement passif convient également aux personnes qui investissent dans ce qu'elles considèrent comme des tendances modernes du marché, susceptibles d'atteindre leur apogée dans quelques années ou plusieurs années.

Différents investisseurs

L'investissement actif est une option attrayante pour les investisseurs qui aiment prendre des risques. Les investisseurs qui souhaitent réduire le risque autant que possible se concentrent généralement sur l'investissement passif.

Frais de négociation

L'investissement actif implique des coûts plus élevés du fait de la fréquence des transactions et du nombre de positions ouvertes. L'investissement passif, lui, entraîne des coûts de transaction peu élevés en raison de la rareté des transactions.

Mouvements de prix

L'objectif de l'investissement actif est de gagner de l'argent sur les mouvements de prix à court terme. Les mouvements de prix et les mouvements de marché à long terme jouent un rôle important dans l'investissement.

Avantages et inconvénients des investissements en ETF

L'investissement en ETF est perçu comme plus sûr en raison de leurs conception, mais comme tout investissement sur le marché financier, il est soumis à des risques et présente des avantages et des inconvénients potentiels.

Avantages

-

Les ETF permettent de réduire les coûts, car l'ouverture d'une position sur chaque action qu'un ETF détient dans son portefeuille pourrait entraîner des frais plus élevés. En minimisant le nombre de transactions, les coûts de position peuvent être réduits.

-

Investir dans des ETF permet d'accéder à un large éventail d'actions du secteur de votre choix, limitant ainsi le risque d'investissement tout en restant concentré sur le secteur de marché que vous avez choisi.

-

La gestion du risque est connue comme l'un des facteurs clés pour réaliser des gains sur le marché boursier. En diversifiant ou en divisant mathématiquement le portefeuille, la probabilité d'échec de l'investissement diminue ( elle est cependant toujours possible) et la volatilité des prix des ETF est généralement équilibrée.

-

Certains ETF sont couverts par des livraisons physiques d'une matière première ou d'un métal précieux qu'ils achètent sur le marché pour le compte de leurs clients. Cela vous permet, par exemple, d'être exposé à l'or sans avoir à acheter de l'or physique.

Inconvénients

-

Dans la mesure où les ETF détiennent un ensemble diversifié d'actions, leur potentiel de rendement n'est pas aussi élevé que celui de l'achat d'actions individuelles, car un gain sur les actions d'une société peut être compensé par une perte sur les actions d'une autre société. C'est le risque lors d'un investissement plus faible, souvent appelé ratio risque/récompense.

-

Le portefeuille de chaque ETF peut être faible, si les entreprises sont en difficulté ou si elles sont surévaluées. Face à cette situation, votre risque d'investissement est énorme et la diversification n'est alors qu'une illusion. Il est très important de vérifier quelles actions ou matières premières se trouvent dans chaque portefeuille d'ETF.

-

Certains ETF mal gérés ou gérés passivement peuvent perdre de la valeur en choisissant les mauvaises entreprises. Ainsi, un ETF axé sur un secteur particulier peut potentiellement perdre de la valeur ou ralentir sensiblement malgré la croissance du secteur sur lequel il est axé. Essayer d'éviter le risque peut s'avérer encore plus périlleux si l'investisseur ne fait pas preuve de prudence.

-

L'investissement passif peut également être risqué car le marché est toujours en mouvement et si l'on n'ajuste pas le portefeuille d'ETF, les pertes à court terme peuvent se transformer en problèmes à long terme qu'il sera difficile d'inverser pendant de nombreux mois, voire des années. L'histoire montre également que le nombre d'entreprises qui font faillite ou s'effondrent est très élevé et que le S&P 500 des années 90 contenait des actions différentes de celles d'aujourd'hui. Cela démontre que certains ETF peuvent cacher des pièges. L'exemple parfait de la volatilité des ETF est celui des ETF Ark Invest, gérés par Cathie Wood, qui étaient au "sommet de Wall Street" à l'époque de la pandémie de grippe aviaire et de l'attitude dovish de la Fed. Toutefois, en 2022, ils se sont effondrés et ont perdu jusqu'à 80 % de leur valeur au cours d'une période plus difficile pour les actifs plus risqués.

ETFs vs Actions

Contrôle

La première distinction entre ces instruments réside dans le contrôle que vous exercez sur votre portefeuille d'investissement. Lorsque vous achetez des actions, vous choisissez les entreprises qui composent votre portefeuille d'investissement.

Vision à long terme

Les ETF se concentrent sur les tendances à long terme plutôt que sur les tendances haussières spéculatives, qui se déroulent souvent en une ou plusieurs séances sur un titre et se terminent par une vente en raison, par exemple, de la publication d'une nouvelle importante. En outre, investir dans un secteur signifie que vous n'êtes pas sensible aux risques encourus par une seule entreprise en raison, notamment, d'un scandale, d'une baisse des performances financières ou d'un accident imprévu. Il peut arriver qu'une entreprise donnée perde de l'argent alors que la valeur du secteur augmente.

Accès CFD ETF

Les CFD ETF, tout comme les CFD sur actions, peuvent être achetés en tant que produits dérivés à effet de levier, ce qui augmente le risque ainsi que le rendement potentiel de l'investissement. La négociation des CFD ETF est spéculative et l'action des prix est le facteur le plus important dans ce type d'investissement en ETF.

Le CFD ETF est un contrat financier que vous négociez pour obtenir une différence de prix entre votre position ouverte et votre position fermée. C'est également une bonne option pour les investisseurs qui apprécient les risques élevés et le trading dynamique.

Par exemple, vous pouvez négocier des CFD ETF uranium en et utiliser l'effet de levier financier. Grâce à l'effet de levier, la négociation d'un ETF ne nécessite qu'un certain pourcentage de la position totale. Par exemple, un effet de levier de 1:5 vous permet d'ouvrir un contrat de 5000 USD en utilisant seulement une marge de 1000 USD. Grâce à la négociation de CFD, les day traders peuvent gagner de l'argent même lorsque le prix des ETF baisse - en ouvrant des positions courtes.

Ce type de spéculation risquée peut être particulièrement dangereux et volatile en raison de l'évolution du prix du marché de l'ETF. La négociation des CFD ETF permet aux traders de maximiser leurs profits plus rapidement, même lorsque les cours ne sont pas très élevés, mais les pertes peuvent également être beaucoup plus importantes en raison de l'utilisation de l'effet de levier.

Risques et bénéfices

Les actions d'entreprises individuelles présentent un risque d'investissement plus élevé, mais aussi un taux de rendement plus élevé en cas de succès de l'entreprise. Les ETF sont un outil dont l'une des tâches principales est de minimiser le risque. En investissant dans des ETF d'un secteur défini, vous n'êtes pas exposé aux risques encourus par une seule entreprise en raison, par exemple, d'un scandale, d'une baisse des performances financières ou d'un accident imprévu. Il peut arriver qu'une entreprise particulière perde du terrain alors que la valorisation du secteur augmente.

Volatilité

La volatilité des prix des actions individuelles est plus élevée que celle des ETF, ce qui les rend plus volatiles.

Vainqueurs des statistiques

Statistiquement, les ETF offrent un meilleur rendement moyen que les actions individuelles. Ces deux types d'ETF peuvent verser des dividendes.

Différents investisseurs

L'investissement actif est une option appréciée par les investisseurs qui prennent des risques. Ceux qui souhaitent réduire le risque au maximum se tournent vers l'investissement passif.

Frais de transaction

L'investissement actif implique des coûts de transaction plus élevés en raison de la fréquence des transactions et du nombre de positions ouvertes. L'investissement passif entraîne des coûts de transaction peu élevés en raison de la rareté des transactions.

Mouvements de prix

L'objectif de l'investissement actif est de gagner de l'argent sur les mouvements de prix à court terme. Les mouvements de prix et les mouvements de marché sur le long terme jouent un rôle important dans l'investissement.

ETF physique ou synthétique ?

Les ETF sont des fonds à gestion passive conçus pour reproduire un groupe d'instruments sélectionnés. Les fonds peuvent y parvenir de deux manières : par la réplication synthétique ou physique d'actifs sélectionnés. Nous allons brièvement développer ce sujet et décrire ces deux modèles.

ETF répliqués physiquement

Comme son nom l'indique, cette méthode consiste à acheter les actifs physiques qui entrent dans la composition d'un ETF déterminé. Il peut s'agir d'or, d'argent ou d'actions du S&P 500 si l'objectif de l'ETF est d'imiter un indice sélectionné. Dans ce cas, le nombre d'actions achetées par le fonds correspond à la structure d'actions 1:1 de l'indice S&P 500 "suivi". Dans le cas d'actions liquides de grande capitalisation du marché américain, l'utilisation de la reproduction physique ne pose pas de problème. Quelle que soit la taille de la demande du fonds, les marchés fourniront les liquidités nécessaires pour que le fonds puisse répliquer la performance de l'indice.

Limites de la réplication physique

Un problème se pose si la demande d'un fonds est supérieure à la liquidité disponible dans les instruments répliqués. Une telle situation peut se produire dans le cas de fonds exposés à des actions de marchés émergents ou de nouveaux secteurs de marché innovants. Dans ce cas, la bourse peut ne pas fournir de demande pour le fonds ETF.

Une autre situation problématique survient lorsqu'un fonds a l'intention d'acheter un pourcentage élevé de toutes les entreprises. Selon le marché, cela peut entraîner des obligations et des frais supplémentaires pour le grand actionnaire, auquel cas le portefeuille de l'ETF en question est réduit des montants correspondants, ce qui ralentit sa croissance. C'est pourquoi ces ETF évitent d'acquérir des pourcentages élevés d'actions d'une entreprise.

Solution au problème

Dans cette situation, un ETF peut remplacer des actifs qu'il n'est pas en mesure d'acheter directement par d'autres qui sont très similaires. Par exemple, un fonds qui investit dans des sociétés de matières premières pourrait commencer à acheter des actions de sociétés responsables de l'infrastructure des mines.

Une telle situation contredit toutefois quelque peu l'idée des ETF, censés représenter fidèlement des actifs spécifiques et ne pas acheter des instruments corrélés en fonction de la décision des analystes. En cas de faillite d'un ETF adossé à des actifs physiques (par exemple un ETF adossé à de l'or ou de l'argent comme iShares IGLN.UK ou ISLN.UK) dans le modèle de réplication physique, les actifs détenus doivent couvrir 100 % des engagements du fonds envers les investisseurs.

ETF synthétiques répliqués

Si les méthodes ci-dessus s'avèrent insuffisantes, les ETF utilisent la réplication synthétique. Il s'agit de conclure un contrat d'échange du taux de rendement des actifs détenus par le fonds.

C'est ainsi qu'un fonds ETF peut offrir un taux de rendement sur des actifs qu'il ne possède pas physiquement. Toutefois, un tel fonds a accès au taux de rendement généré par les actifs par le biais d'un contrat de swap individuel, par exemple avec une grande banque d'investissement.

Modèle de risque

La réplication synthétique est considérée comme moins fiable. Un facteur de risque supplémentaire est l'implication d'un tiers dans ce modèle, par exemple une banque d'investissement qui se porte garante. Dans le cas de la réplication synthétique, si la banque ou une autre institution qui garantit les rendements des actifs du fonds synthétique fait faillite, les investisseurs peuvent avoir du mal à récupérer leurs fonds d'investissement ETF.

Les partisans des ETF synthétiques mettent en avant les coûts d'exploitation moins élevés. Les partisans des fonds synthétiques soulignent également que, dans le cas des fonds physiquement répliqués, il y a un tiers supplémentaire qui détient et protège les actifs collectés, ce qui peut également constituer un facteur de risque supplémentaire.

Modèle de distribution ou d'accumulation des ETF ?

Les deux principales catégories de parts d'ETF sont les fonds "de distribution" et les fonds "d'accumulation". Les fonds de distribution distribuent à l'investisseur les revenus générés par les actifs qu'ils détiennent en lui versant des dividendes. Les fonds de type accumulateur réinvestissent ces revenus pour faire croître la valorisation et le capital du fonds.

Distribuer des ETF

La plupart des instruments financiers regroupés dans un portefeuille d'ETF peuvent produire des revenus. Dans le cas des ETF obligataires, le revenu peut être un taux d'intérêt fixe. Dans le cas des actions achetées par un ETF, le revenu peut provenir de dividendes. N'oubliez pas que des règles et des impôts différents s'appliquent aux dividendes versés par les entreprises dans les différents pays, de sorte que le montant des dividendes perçus par un ETF peut varier.

Un ETF qui détient des obligations/actions distribue en permanence des revenus à ses investisseurs, qui peuvent ensuite les utiliser à leur guise ou les verser. Certains ETF ont un modèle de portefeuille axé sur les sociétés à dividendes, de sorte que les dividendes versés par ces fonds peuvent être prédits comme étant cycliques. Lorsque les fonds de distribution détiennent des actions à dividendes, les revenus sont utilisés pour effectuer des distributions aux détenteurs de fonds à des intervalles spécifiques - souvent mensuels, trimestriels, semestriels ou annuels.

En pratique, cela signifie que les ETF distributeurs ont un modèle plus compliqué en raison de la différence de temps entre le moment où le fonds reçoit les dividendes, les intérêts et le moment où les dividendes sont payés aux détenteurs du fonds. Cette différence peut varier, ce qui peut parfois exposer le fonds aux mouvements du marché. Le fonds de distribution de l'ETF réinvestira alors les dividendes et les intérêts, mais vendra ensuite les actifs au moment du paiement des dividendes. Cette situation n'entraîne pas directement de complications pour les détenteurs d'actions.

ETF accumulateurs

Avec les ETF de capitalisation, le revenu est réinvesti par le fonds dans d'autres actions et obligations, contribuant ainsi à la croissance du capital des détenteurs du fonds. Lorsque les fonds de capitalisation détiennent des actions à revenu, le revenu est utilisé pour financer les distributions aux détenteurs de fonds à des intervalles spécifiques - généralement mensuels, trimestriels, semestriels ou annuels.

Les ETF de capitalisation sont plus avantageux sur le plan fiscal pour les investisseurs qui détiennent des positions sur de longues périodes, car il n'est pas nécessaire de déclarer les dividendes perçus.

Résumé

Le choix entre ces deux modèles d'ETF dépend de la volonté de l'investisseur de percevoir des revenus réguliers de son investissement ou d'accumuler du capital sur des positions et de ne pas tenir compte des dividendes perçus sur une base fiscale.

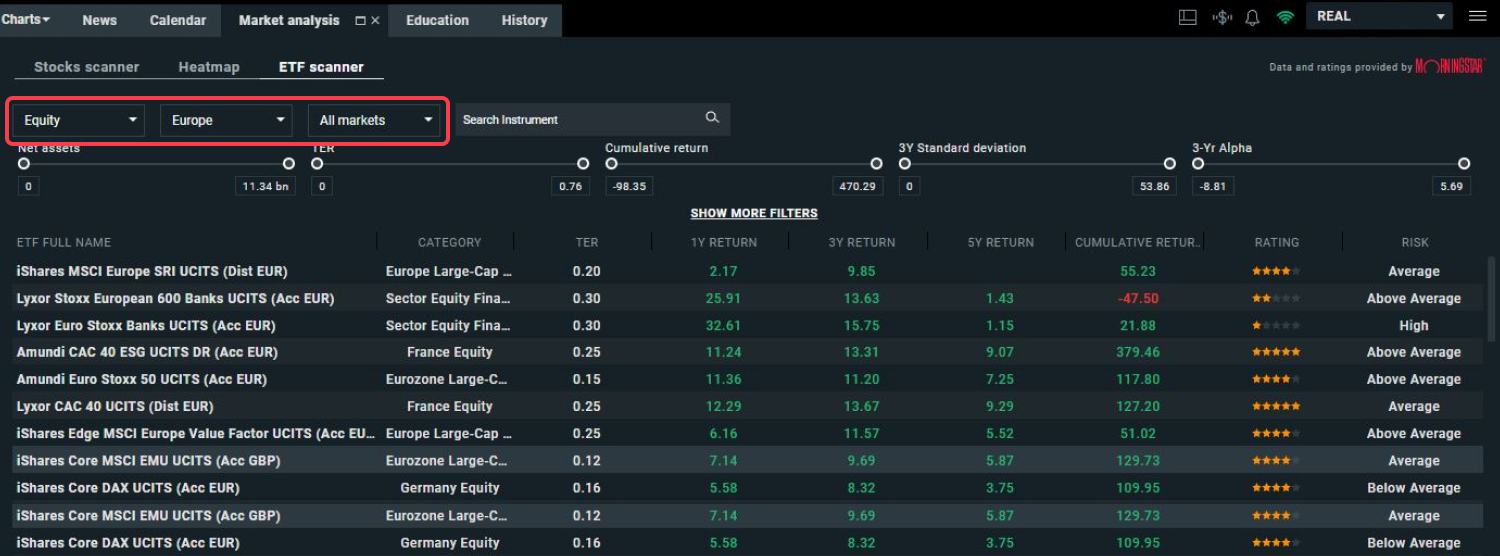

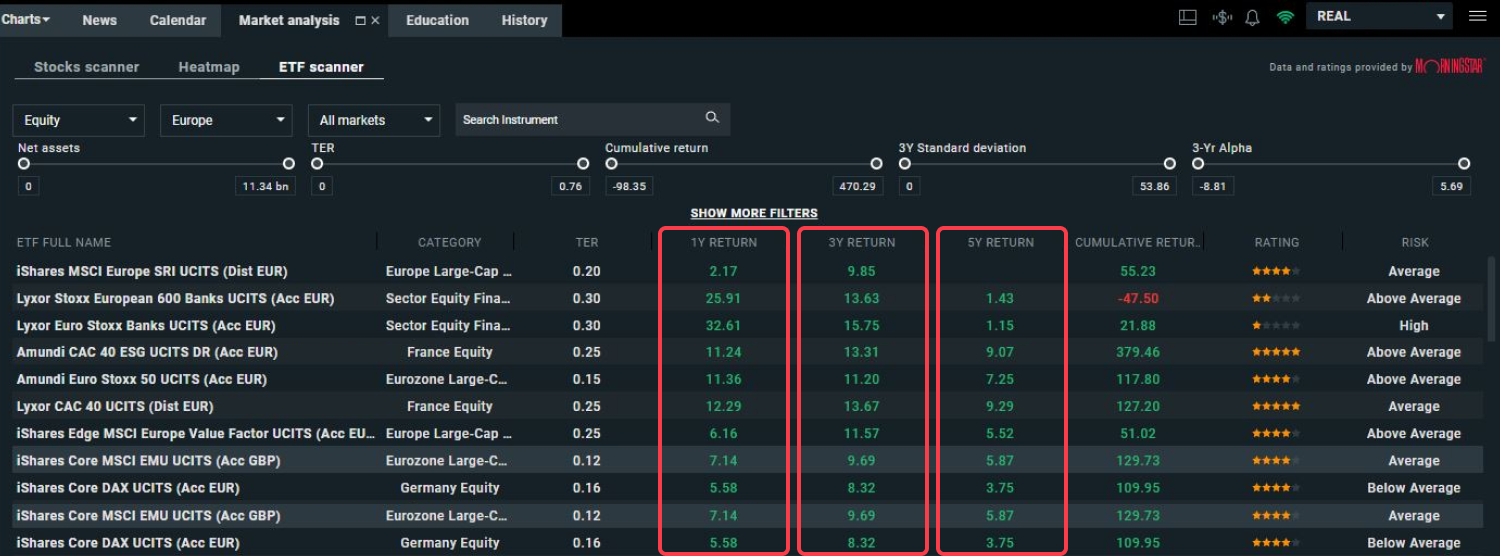

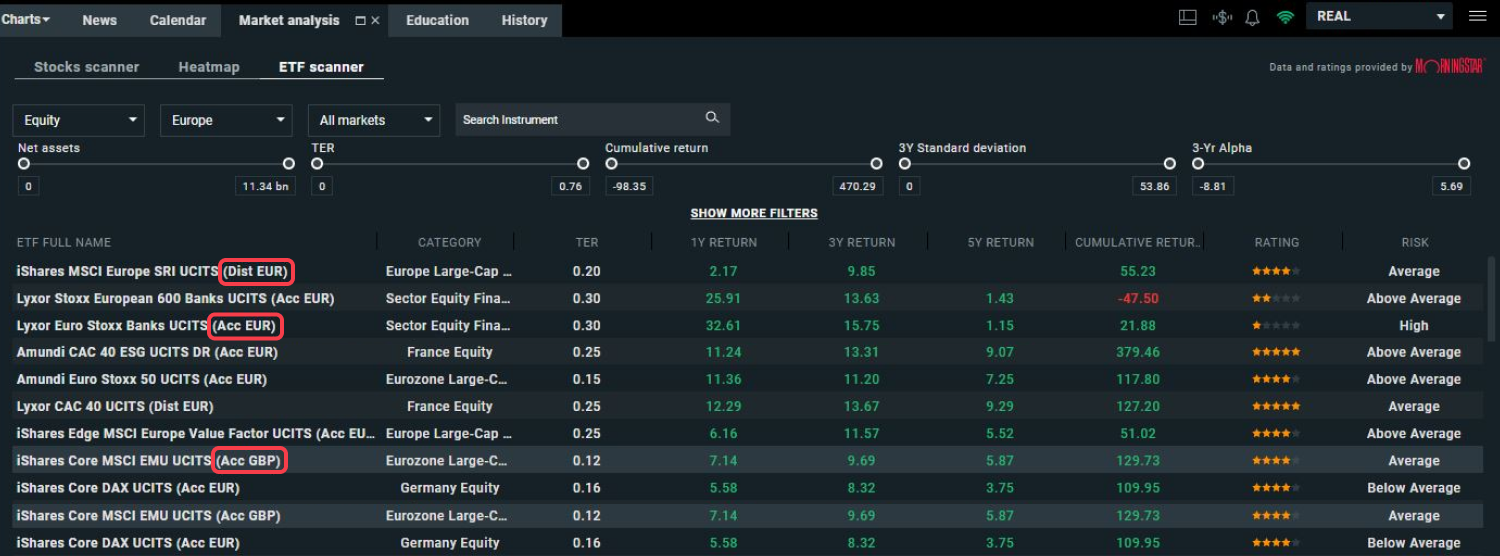

Notre plateforme xStation dispose d'un scanner d'ETF intégré qui permet de filtrer le modèle d'ETF. Ainsi, les clients peuvent facilement trouver des ETF de dividendes et d'accumulation intéressants (acronymes 'Acc' et 'Dist') et utiliser des outils de sélection avancés.

Scanner ETF xStation

Chez XTB, nous comprenons combien il est important pour nos clients de filtrer le marché, de trouver et d'analyser exactement les instruments qui correspondent à leurs besoins. C'est pourquoi nous avons créé et mis à disposition sur la plateforme xStation5 l'ETF Scanner, qui sert d'outil de sélection et de recherche d'ETF de secteurs spécifiques.

Filtres primaires

xStation, sous l'onglet "Analyse de marché". Il vous permet de rechercher efficacement des ETF à l'aide de filtres avancés.

L'ETF Scanner vous permet de filtrer les ETF en fonction de :

-

La région dans laquelle l'ETF est listé.

-

La classe de l'ETF, c'est-à-dire le portefeuille à partir duquel il est construit (matières premières, actions, modèle mixte).

-

Le type de marché sur lequel il est coté. Il existe des marchés développés, des marchés mixtes et des marchés émergents, qui présentent un intérêt croissant pour les investisseurs.

Filtres additionnels

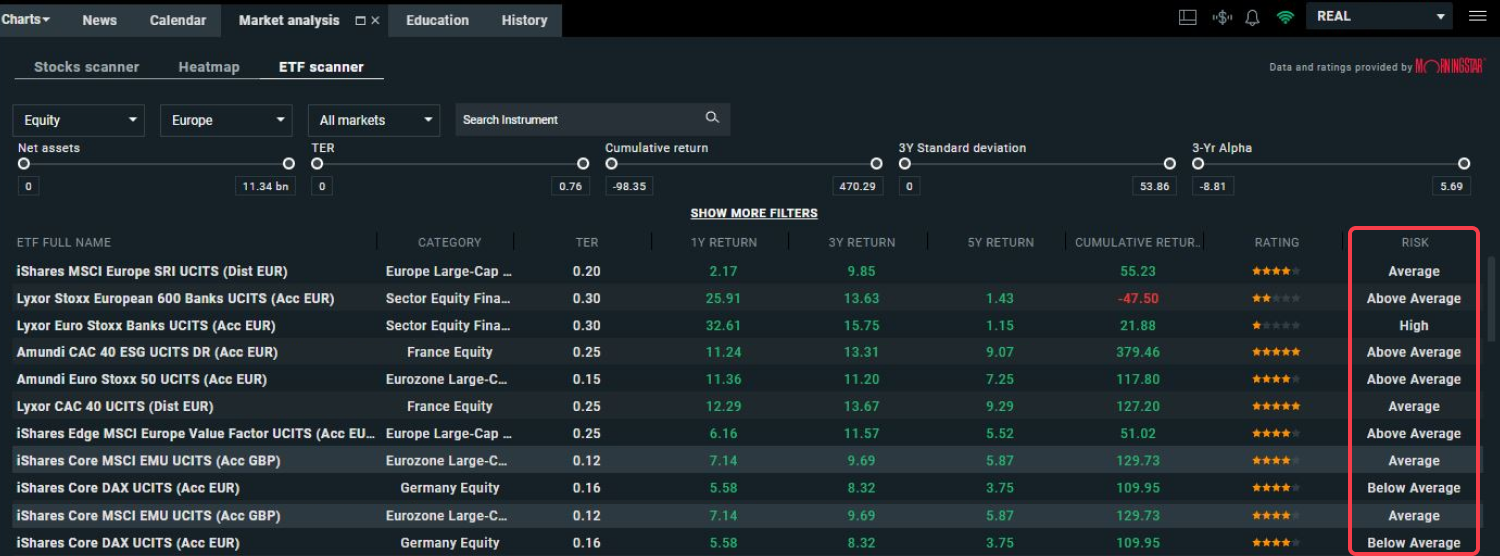

Notations de risque

Nous savons que les investisseurs qui recherchent des ETF calculent le risque, qui est l'une des principales caractéristiques d'un investissement dans un ETF. C'est pourquoi nous avons également indiqué les notes de risque attribuées par des sociétés de recherche telles que Morningstar pour certains ETF. Ces notes sont basées sur les performances historiques d'un fonds donné, comparées à celles d'autres fonds comparables. Plus la note d'un ETF est élevée, meilleure est sa performance passée.

Données relatives aux taux de rendement

Le scanner de l'ETF xStation dispose également de données avancées sur un ETF donné, telles que des informations sur ses taux de rendement passés d'une année sur l'autre, sur 1 an, sur 3 ans et même sur 5 ans. Nous ajoutons également les ratios Alpha et Beta des ETF, qui sont utilisés par de nombreux investisseurs pour calculer la rentabilité de leurs investissements.

Coûts d'exploitation des ETF

Dans le xStation ETF Scanner, nous avons également ajouté des informations sur le TER (Total Expanse Ratio), qui prend en compte l'ensemble des coûts associés à la gestion et au fonctionnement d'un ETF donné. Ces coûts comprennent principalement les frais de gestion et d'autres coûts supplémentaires (par exemple, les frais juridiques ou les coûts d'exploitation), qui réduisent la valeur de l'ETF. Du point de vue de l'investisseur, plus le TER est bas, plus les coûts de transaction de l'ETF sont faibles.

Actifs nets et écart-type

Le scanner ETF xStation donne également la valeur nette d'inventaire de l'ETF, c'est-à-dire la valeur financière du fonds moins toutes ses dettes financières, ainsi que des informations sur l'écart-type, qui peut être utilisé comme mesure de la volatilité du prix de l'instrument.

Modèle de dividende

Type de distribution des ETF - Il existe deux principaux types de distribution. Un ETF de distribution (souvent étiqueté "Dist") verse tous les dividendes ou intérêts gagnés, de sorte que les investisseurs reçoivent des paiements annuels. En revanche, les ETF à accumulation (souvent désignés par le terme "Acc") réinvestissent les dividendes ou les intérêts perçus, de sorte que les investisseurs bénéficient d'intérêts composés.

Quand choisir l'investissement dans les ETF ?

Les ETF constituent une proposition d'investissement attrayante pour ceux qui souhaitent investir dans un vaste secteur ou qui sont moins intéressés par la recherche et la situation des entreprises individuelles. La détermination de ces détails peut prendre beaucoup de temps et nécessiter des connaissances approfondies.

Les ETF vous permettent d'investir dans des entreprises qui ont tendance à bien se comporter. Parfois, des secteurs comme la banque se portent bien et toutes les actions bancaires progressent, mais d'autres secteurs, comme les nouvelles technologies, sont confrontés à des risques différents. Ces secteurs peuvent constituer des investissements plus attrayants, avec des rendements potentiellement plus élevés, mais le choix d'une entreprise particulière peut nécessiter une expertise professionnelle, alors que les ETF vous permettent de profiter de nombreuses entreprises.

Les ETF offrent une facilité d'entrée et sont faciles à vendre en raison de leur grande liquidité et de leur négociation quotidienne sur la plupart des plateformes. Certains investisseurs choisissent de constituer un portefeuille mixte composé d'actions et d'ETF. En choisissant une stratégie individuelle, il est important de comprendre les caractéristiques des ETF et de suivre les secteurs d'activité de votre choix.

Heures de négociation des ETF

Qu'en est-il des heures d'ouverture des ETF ? Cette information est particulièrement importante pour les day traders. La négociation des ETF et des CFD sur ETF est possible du lundi au vendredi, lorsque les bourses sont ouvertes. Les heures d'ouverture dépendent de la bourse. Le week-end, les bourses sont fermées et les prix des ETF sont statiques. Le reste du temps, les prix des ETF fluctuent constamment.

Bien entendu, le meilleur moment pour négocier des ETF est pendant les périodes de très grande liquidité, lorsque la volatilité du marché est plus élevée. Lorsque les volumes de transactions sont importants, la volatilité des ETF augmente. Elle peut être influencée par la publication de nouvelles politiques ou d'entreprises importantes, mais aussi par un sentiment positif ou négatif dans le secteur de marché concerné. Mais si vous considérez votre investissement dans les ETF comme un investissement à long terme, vous n'avez pas besoin de suivre la volatilité temporaire du marché.

Comment investir dans les actions liées à l'IA ?

Tout ce qu'il faut savoir les ETF en assurance vie

ETF capitalisant ou ETF distribuant : comment choisir ?

"Ce matériel est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de la loi du 29 juillet 2005 sur le commerce des instruments financiers. (c.-à-d. Journal des Lois 2019, point 875, tel que modifié). L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."