La Fed va-t-elle assouplir sa politique ?

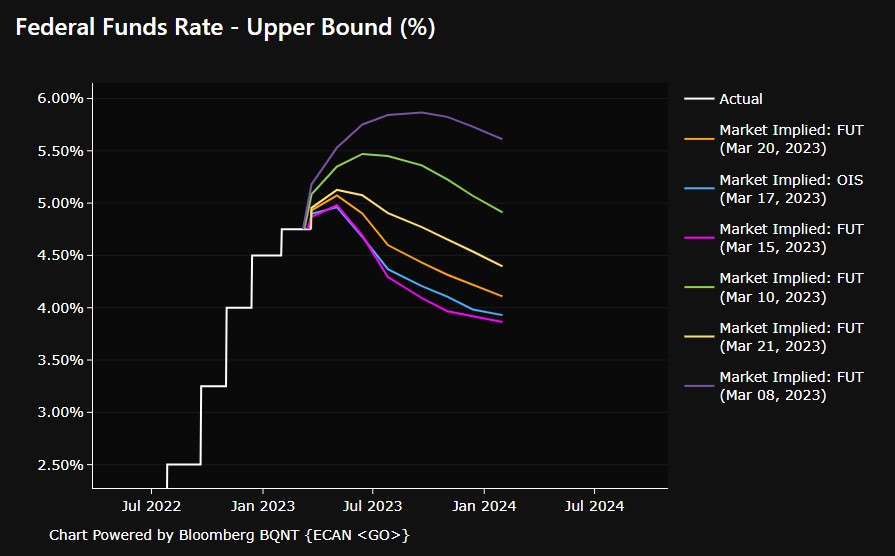

Pas plus tard que le 8 mars, le marché a émis l'hypothèse que la Fed pourrait augmenter de 50 points de base en mars et que le taux à terme pourrait dépasser 5,5 % (c'était le scénario de base). L'effondrement de SVB et le rachat de Credit Suisse ont tout changé sur le marché. Bien que la crise semble avoir été évitée, ce risque pourrait théoriquement revenir avec une force redoublée, ce qui pourrait répéter la crise de 2008.

Les attentes en matière de taux d'intérêt aux États-Unis ont radicalement changé au cours des deux dernières semaines. Actuellement, le marché voit des chances de deux hausses incomplètes dans le cycle actuel en regardant le changement implicite. En revanche, il connaît ensuite des réductions assez rapides et importantes d'ici la fin de cette année. Source : Bloomberg

À quoi prêter attention ?

- Le marché table sur une probabilité de plus de 80 % d'une hausse de 25 points de base. Nous pensons également que la Fed devrait poursuivre sa hausse.

- Cependant, on s'attend à ce qu'en raison de risques systémiques, la Fed décide de faire une pause (pas nécessairement de mettre fin au cycle de hausse). Goldman Sachs pense que la Fed n'augmentera pas et mettra fin à QT

- La Fed a augmenté la liquidité sur les marchés, il y a donc des affirmations selon lesquelles elle pourrait également abandonner QT ou réduire son ampleur. Théoriquement, il pourrait même augmenter QT pour compenser l'impact de la récente augmentation de la liquidité

- La liquidité est nécessaire pour les petites entités. Les grands ont suffisamment de liquidités

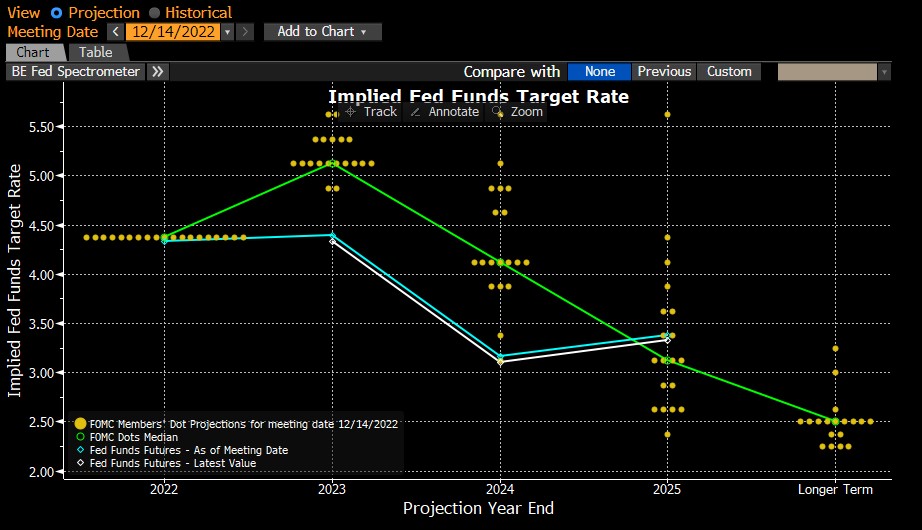

- Le graphique à points, qui montrera quelles sont les attentes de la Fed pour de nouvelles mesures, sera la clé

- La Fed doit choisir entre minimiser le risque systémique et continuer à lutter durement contre l'inflation

- Le scénario positif pour les marchés est de maintenir les prévisions de taux à terme inchangées ou de les augmenter légèrement. Cela donnerait de la place pour une randonnée de plus

- Une augmentation des prévisions de taux à terme au-dessus de 5,5 % pourrait être considérée comme une décision belliciste de la part de la Fed.

- La combinaison de la décision de taux à terme et du QT sera essentielle

- L'inflation américaine ralentit, mais reste élevée selon la Fed. L'inflation reste principalement dans les services

- L'inflation liée aux matières premières devrait encore reculer. Les prix du pétrole ont fortement baissé, l'effet de base aura donc un impact très important sur l'inflation en mars et avril

Le marché est beaucoup plus prudent dans ses hypothèses que ne l'était la Fed lors de sa dernière réunion. La Fed décidera-t-elle de relever sa prévision de taux à la fin de cette année ? Source : Bloomberg

Le marché est beaucoup plus prudent dans ses hypothèses que ne l'était la Fed lors de sa dernière réunion. La Fed décidera-t-elle de relever sa prévision de taux à la fin de cette année ? Source : Bloomberg

Comment les marchés vont-ils réagir ?

L'US500 est à peu près là où il était juste avant l'effondrement de la BNS. L'US500 a cassé la ligne de tendance baissière en janvier et l'a testé à nouveau le 10 mars. Il y a eu des spéculations selon lesquelles un soi-disant « piège du marché haussier » pourrait avoir été mis en place. Cependant, maintenir l'US500 au-dessus de la ligne de tendance baissière pourrait annuler ces attentes. Néanmoins, il est crucial que les haussiers cassent les 4200 points, ce qui pourrait arriver si le taux à terme est maintenu inchangé et que les hypothèses du programme de réduction du bilan sont modifiées. Cependant, si la Fed a maintenu une position hawkish pointue (hausse des prévisions de taux et maintien du QT). Ensuite, la zone autour de 3800 points pourrait être testée.

US500

Source: xStation5

EURUSD

L'augmentation des liquidités de la Fed a entraîné une forte baisse des rendements américains, ramenant l'EURUSD au niveau de 1,08. Le maintien de la position belliciste de la Fed pourrait ramener les rendements dans la zone de 3,75 % ou plus, ce qui pourrait conduire à un nouveau test de la zone de 1,05. D'un autre côté, si la Fed montre son côté accommodant (ce sont les conditions monétaires serrées qui sont en partie responsables des problèmes du secteur bancaire), alors l'EURUSD pourrait renouer avec des gains plus forts vers 1,10. De plus, l'euro bénéficie du soutien d'une forte baisse des prix de l'essence. Source : xStation5 Source: xStation5

Source: xStation5

Les trois marchés à surveiller la semaine prochaine (06.02.2026)

🇺🇸 Sentiment US en amélioration, mais marchés toujours nerveux ⚖️📉

📉 Marchés financiers : reprise fragile ou simple rebond technique ? 🤔

Briefing géopolitique : L'Iran représente-t-il toujours un facteur de risque ? (06.02.2026)

"Ce contenu est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de l'article L321-1 du Code monétaire et financier. L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."