Los datos de inflación de hoy en EE.UU. superaron las expectativas, lo que provocó una necesaria corrección del mercado. Los datos mostraron un aumento promedio de los precios al consumidor del 3,1% año tras año y, excluyendo los precios de la energía y los alimentos, un aumento del 3,9% año tras año. Aunque estas cifras reales fueron 0,2 puntos porcentuales superiores a las del consenso, no es un informe tan malo como parece a primera vista. Se invita a realizar un análisis detallado de la inflación basado en los datos más recientes.

Inflación general y subyacente

El mercado reaccionó inmediatamente a los datos. El S&P500 cayó por debajo de los 5.000 puntos y el Nasdaq100 por debajo de los 18.000 puntos, impulsado por cifras de inflación que superaron significativamente las expectativas. Es importante señalar que el consenso del lunes antes de la publicación indicó datos ligeramente más altos, de 3,0% y 3,8%, respectivamente, pero luego cayó 0,1 puntos porcentuales para cada medida a 2,9% año tras año y 3,7% año tras año. año. En comparación con el informe del mes anterior, vemos una nueva caída de la inflación IPC desde el 3,4% en diciembre, mientras que la inflación subyacente se mantiene en el mismo nivel.

¿La fortaleza de la economía estadounidense impulsa la inflación?

La principal contribución a la inflación fue nuevamente el sector de viviendas de alquiler, parte de la inflación de servicios. Sin embargo, los altos precios se ven respaldados por un mercado acalorado. La economía estadounidense se encuentra en excelentes condiciones, como lo confirman las últimas cifras del PIB. Los datos recientes del PMI también indican un repunte del sentimiento empresarial y una mejora de las perspectivas. La presión sobre los aumentos de precios también se suma a las altas lecturas del ISM para los precios y el empleo.

¿Los servicios pesan sobre la inflación?

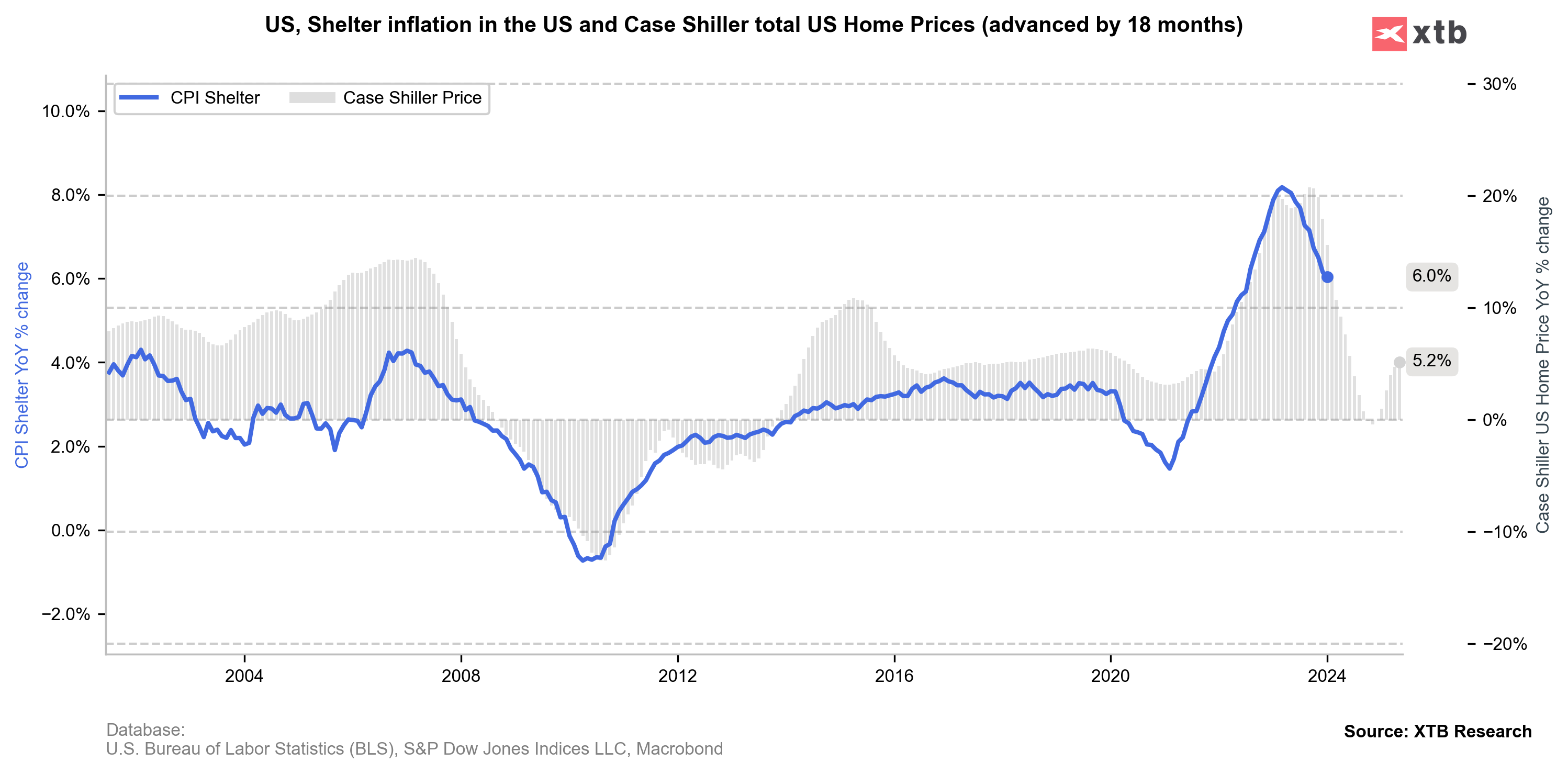

La inflación persistente en el sector servicios es un argumento para que la Reserva Federal mantenga las tasas de interés por un período más largo. Actualmente, los precios de las viviendas de alquiler son los que más pesan en la cesta de la inflación.

Sin embargo, si observamos la correlación del índice de precios de la vivienda de Shiller, podemos suponer que una tendencia a la baja en el mercado de alquiler es inevitable. Desafortunadamente, tendremos que esperar un poco más para este descenso.

La noticia positiva es que se observan mejoras importantes en otros sectores y la situación prácticamente ha vuelto a la normalidad.

¿Qué significan los datos para la Reserva Federal?

En su última reunión, la Reserva Federal indicó que quiere estar segura de la inflación antes de empezar a bajar los tipos de interés. Los datos actuales abogan firmemente por mantener los tipos durante más tiempo, como se refleja en las expectativas actuales del mercado. Tras la publicación, el dólar se fortaleció significativamente y los rendimientos de los bonos también aumentaron. Inmediatamente después de la publicación, las expectativas relacionadas con los primeros recortes de tipos de la Fed cayeron a poco menos de 100 puntos básicos en 2024, en comparación con los 125 puntos básicos antes del informe. En consecuencia, el primer recorte de tipos de interés se ha trasladado de junio a julio, y un posible recorte en mayo ya está prácticamente excluido. Para un mercado sobrecalentado por las recientes subidas, este es un catalizador ideal para al menos una corrección a corto plazo. Por otro lado, todavía estamos esperando un informe de Nvidia, que podría volver a estimular altas expectativas de los inversores e impulsar nuevas subidas de las empresas BigTech.

El contenido que se presenta en la sección de FORMACIÓN sólo tiene fines informativos, educativos y de apoyo para utilizar la plataforma. El material presentado, incluyendo los análisis, precios, opiniones u otros contenidos, no es una recomendación de inversión o información que recomiende o sugiera una estrategia de inversión ni se incluye en el ámbito del asesoramiento en materia de inversión recogido en la Ley 6/2023 de los Mercados de Valores y de los Servicios de Inversión (artículo 125.1 g). Este vídeo se ha preparado sin tener en cuenta las necesidades del cliente ni su situación financiera individual.

XTB no aceptará responsabilidad por ningún tipo de pérdidas o daños, incluyendo, entre otros, cualquier lucro cesante, que pueda surgir directa o indirectamente del uso o dependencia de la información incluida en este vídeo. XTB S.A. no es responsable de las acciones u omisiones del cliente, especialmente por la adquisición o disposición de instrumentos financieros, realizados con base en la información que contiene este vídeo.

El rendimiento pasado no es necesariamente indicativo de resultados futuros y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo.

Copyright © XTB S.A. Todos los derechos reservados. Está prohibido copiar, modificar y distribuir este vídeo sin el consentimiento expreso de XTB S.A.