Investování do akcií a ETF může investorům přinést vyšší výnos, který je nesrovnatelný s jakýmkoli jiným aktivem. Zároveň jsou ceny těchto aktiv velmi volatilní a jsou považovány za velmi rizikové. Naučte se porozumět rizikům, abyste mohli profitovat z dlouhodobého rostoucího trendu na akciovém trhu.

Klíčové poznatky

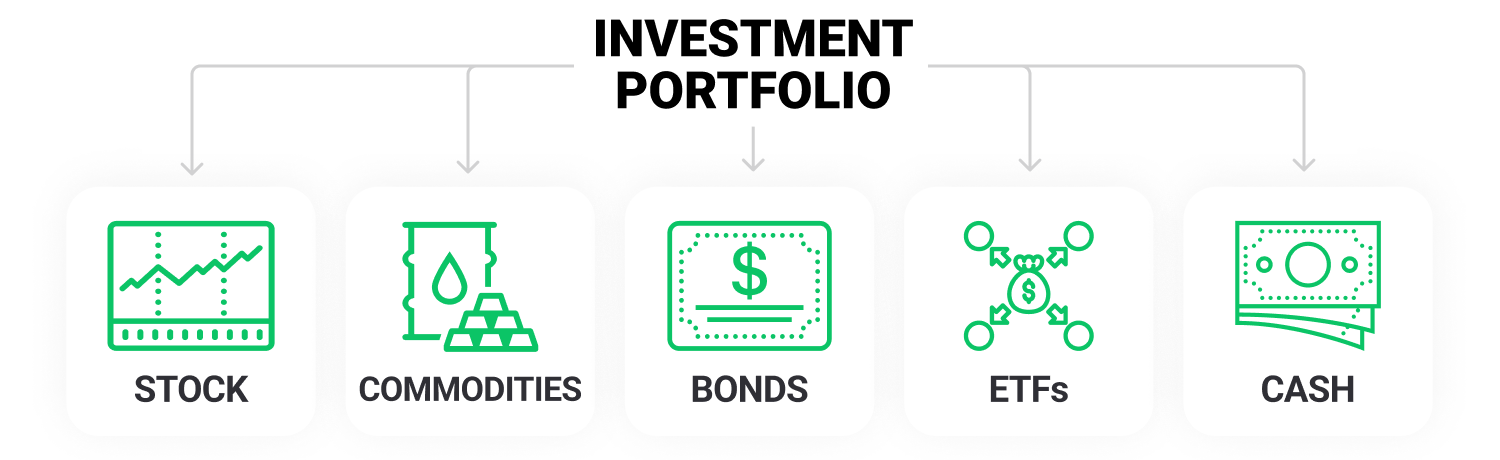

- Investiční portfolio musí být diverzifikováno napříč různými třídami aktiv, jako jsou akcie, dluhopisy a hotovost, aby se snížilo riziko a optimalizovaly výnosy, přičemž se zdůrazňuje důležitost pochopení úlohy jednotlivých aktiv a jejich reakce na tržní podmínky.

- Investoři si musí stanovit jasné finanční cíle, posoudit svou toleranci k riziku a zvážit svůj časový horizont, aby mohli vytvořit strategickou alokaci aktiv, vyvážit růst a bezpečnost svých portfolií způsobem, který odpovídá jejich investičním cílům i ochotě riskovat.

- Efektivní správa investičního portfolia zahrnuje pravidelné vyvažování, zvládání výkyvů na trhu s dlouhodobou perspektivou, pochopení daňových dopadů a případné vyhledání odborného poradenství s cílem optimalizovat růst a splnit potřeby důchodového plánování.

Pochopení základů investičního portfolia

Pohybovat se na akciovém trhu bez znalosti základů investičního portfolia je jako snažit se číst knihu v jazyce, kterému nerozumíte. Investiční portfolio je soubor různých druhů a typů investic, jako jsou např:

- akcie,

- komodity,

- dluhopisy,

- ETF,

- hotovost.

Tyto vlastní investice jsou pečlivě vybírány a diverzifikovány napříč různými třídami aktiv, aby se snížilo riziko a maximalizovaly výnosy. Považujte je za finanční symfonii, kde každý nástroj hraje důležitou roli.

Diverzifikace je klíčovým prvkem každé investiční strategie. Jde o rozložení vajec do různých košů, neboli, ve finanční terminologii, o investování do různých tříd aktiv, jako jsou akcie, dluhopisy a hotovost. Tato diverzifikace je klíčová pro dosažení rovnováhy mezi růstem a rizikem v investičním portfoliu. Pro efektivní diverzifikační strategii je zásadní pochopit korelaci mezi různými třídami aktiv a jejich reakci na tržní podmínky.

Definice finančních cílů

Už jste se někdy ocitli na cestě bez cíle? Totéž se může stát na vaší investiční cestě, pokud si nestanovíte jasné finanční cíle. Mít jasný finanční cíl před volbou investiční strategie je pro úspěšné výsledky klíčové. Vaše finanční cíle fungují jako vodicí hvězda, která vás vede k nejvhodnějším investicím z hlediska rizika a časového plánu.

Představte si, že si stanovíte finanční cíl ušetřit 1 000 000 dolarů. Rozhodnete se investovat 10 000 dolarů ročně po dobu 29 let s cílem dosáhnout 8% ročního výnosu. Tento jasný cíl může být vodítkem pro vaši investiční strategii a pomůže vám ho dodržet. Takto jasně stanovený cíl je obzvláště důležitý pro začínající investory, kteří si musí osvojit trpělivost při investování a pravidelně kontrolovat svůj pokrok, aby se vyhnuli předčasným rozhodnutím.

Hodnocení tolerance k riziku

Zvedá se vám žaludek, když jedete na horské dráze? Nebo si užíváte vzrušení z jízdy? Vaše reakce na horskou dráhu je podobná vaší emocionální reakci na investiční riziko. Vaše tolerance k riziku odráží vaši emocionální schopnost zvládat poklesy trhu. Určuje, nakolik jste spokojeni s potenciálními výkyvy na trhu. Jde o to pochopit, jak velké finanční riziko jste schopni zvládnout, aniž byste ztratili spánek.

Mezi klíčové faktory, které je třeba zvážit při určování vaší tolerance k riziku, patří:

- věk,

- příjem,

- Doba odchodu do důchodu,

- emocionální reakce na změny na trhu.

Pochopení vaší tolerance k riziku pomáhá při informovaném investičním rozhodování a při dodržování zvolené investiční strategie v případě výkyvů na trhu. Pokud zvládnete jízdu na horské dráze při investování s vyšším rizikem, můžete být odměněni vyššími výnosy.

Role časového horizontu v investování

Čas je při investování zásadním faktorem. Váš časový horizont hraje významnou roli při utváření vaší investiční strategie. Investování s jasnou představou o vašem časovém horizontu zahrnuje znalost toho, za jak dlouho plánujete dosáhnout svých finančních cílů. Pokud například spoříte do fondu pro dítě na vysokou školu, může být váš časový horizont 10 let. Pokud investujete na důchod, váš časový horizont může být 30 let nebo více.

Investoři s delším časovým horizontem si mohou dovolit více riskovat. Mohou přizpůsobit alokaci svých aktiv tak, aby zahrnovala vyšší podíl akcií nebo jiných rizikovějších investic, které mají potenciál vyššího výnosu, ale mohou vykazovat větší krátkodobou volatilitu. Dlouhodobí investoři mohou těžit z historického vzestupného trendu akciového trhu a mají výhodu, že nemusí aktivně sledovat krátkodobé výkyvy trhu.

Tvorba plánu alokace aktiv

Pokud máte jasné finanční cíle, znáte svou toleranci k riziku a máte dobře definovaný časový horizont, jste nyní připraveni vytvořit svůj plán alokace aktiv. Alokace aktiv je proces rozdělení vašich investic mezi různé typy aktiv, jako jsou např:

- akcie,

- dluhopisy,

- nemovitosti,

- hotovost,

- komodity.

Je to proto, aby se snížilo riziko investičního portfolia a dosáhlo souladu s investičními cíli. Je to jako plánování vyváženého jídelníčku pro dosažení vašich zdravotních nebo fitness cílů.

Složení vašeho investičního portfolia je ovlivněno vaší tolerancí k riziku. Zde je několik faktorů, které je třeba zvážit:

- Konzervativní investoři mohou upřednostňovat dluhopisy a dividendové akcie.

- Investoři s vyšší tolerancí k riziku mohou volit růstové akcie vzhledem k jejich vyššímu riziku a vyššímu výnosu.

- Diverzifikace napříč různými třídami aktiv je klíčovou strategií pro řízení rizika, zejména v nejistých tržních podmínkách.

Vyvážení růstu a bezpečnosti

Najít rovnováhu mezi růstem a bezpečností v portfoliu je jako chůze po laně. Na jedné straně máte růstové akcie, které mohou rychle růst, ale zároveň s sebou nesou vyšší riziko. Na druhé straně máte bezpečnější investice, jako jsou dluhopisy, které nabízejí stabilní výnosy v průběhu času. Růstové akcie jsou optimální pro investory s vysokou tolerancí k riziku nebo pro ty, kteří mají dlouhodobou strategii alespoň na tři až pět let.

Vyváženost vašeho portfolia se v průběhu času vyvíjí. Jako mladý investor můžete své počáteční portfolio rozdělit spíše na akcie a ETF orientované na růst, které jsou pro počáteční fáze investování vhodnější díky delšímu období zotavení. S přibývajícím věkem se můžete více přiklonit k dluhopisům a aktivům s pevným výnosem, abyste snížili volatilitu portfolia.

Zahrnutí cenných papírů s pevným výnosem

Cenné papíry s pevným výnosem, stejně jako dluhopisy, jsou želvami v závodě se zajíci v podobě růstových akcií. Nemusí sprintovat vpřed s velkými zisky, ale poskytují stabilní výnosy v průběhu času. Dluhopisy jsou půjčky podnikům nebo vládám, které se časem splácejí s úroky, a jsou považovány za bezpečnější investice než akcie s nižšími výnosy.

Investice s pevným výnosem, jako jsou dluhopisy, kolísají méně než jiné typy investic a jejich výhodou je pravidelná výplata hotovosti. Poskytují relativně předvídatelný a bezpečný zdroj příjmů. Výnosové investování často zahrnuje dluhopisy a akcie vyplácející dividendy. Mezi rizika příjmového investování však patří možnost snížení dividend z akcií a neatraktivní výnosy z dluhopisů, které nemusí překonat inflaci.

Alternativní investice

Mimo tradiční oblast akcií a dluhopisů se nachází svět alternativních investic. Tyto investice, jako je soukromý kapitál, drahé kovy a kryptoměny, nabízejí další vrstvu diverzifikace portfolia. Představte si je jako koření v investičním kari, které přidává jedinečné příchutě a vylepšuje celkovou chuť.

Bitcoin investiční produkty, tzv. ETP, jsou jedním z možných způsobů, jak získat expozici vůči Bitcoinu, aniž byste museli vstupovat na kryptoburzy. Investoři mohou zvolit investici například do Bitcoin Exchange Traded Notes (ETN), jako je Van Eck Bitcoin ETN nebo BTCetc Bitcoin Exchange Traded Crypto ETN, aby získali expozici vůči Bitcoinu. Z technického hlediska je investování do ETN podobné ETF.

Rozšíření geografické působnosti investičního portfolia pomáhá zachytit více příležitostí a zmírnit předpojatost vůči domácí zemi.

Nejlepší investiční strategie – výběr správných investičních nástrojů

Stejně jako má tesař k dispozici sadu nářadí pro různé úkoly, máte jako investor k dispozici celou řadu investičních nástrojů. Tyto nástroje, jako jsou podílové fondy, ETF a jednotlivé akcie, mají své vlastní výhody a lze je použít tak, aby vyhovovaly vaší investiční strategii a cílům.

Podílové fondy a ETF mají různé vlastnosti a výhody:

- ETF nebo jiné ETP, jako jsou ETN, jsou obvykle pasivně spravovány a lze s nimi obchodovat jako s akciemi.

- ETF poskytují flexibilitu obchodování jako akcie a mohou být levným nástrojem pro dosažení diverzifikace portfolia.

- Investování do akciových fondů vyžaduje méně úsilí na sledování a správu než vlastnictví jednotlivých akcií.

- Akciové fondy přinášejí stabilní výnosy a poskytují vážený průměrný výnos všech společností zahrnutých do fondu.

Podílové fondy: Zjednodušená diverzifikace

Podílové fondy jsou jako bufet v restauraci. Nabízejí širokou škálu investic na jednom místě, spravovaných profesionálním správcem fondu, a poskytují tak investorům diverzifikované portfolio. Můžete si vybrat mezi aktivně spravovanými fondy, jejichž cílem je překonat trh prostřednictvím odborného výběru, a indexovými fondy, které sledují srovnávací index.

Pasivně spravované fondy nebo hotová portfolia vytvořená odborníky nabízejí časově úsporné investiční řešení pro jednotlivce, kteří se raději nevěnují rozsáhlému výzkumu. Některé podílové fondy, jako například cílové fondy, se mohou v průběhu času automaticky rebalancovat a přizpůsobit se tak časovému horizontu investora.

Fondy obchodované na burze: Flexibilita a kontrola

Burzovně obchodované fondy (ETF) jsou jako menu à la carte v restauraci. Nabízejí flexibilitu při vytváření diverzifikovaného portfolia, které může sledovat různé akciové indexy. Pasivní investování, jehož cílem je kopírovat výnosy indexu akciového trhu, je základní investiční strategií, kterou usnadňuje mnoho ETF.

Jednoduchým a efektivním přístupem k dlouhodobému investičnímu úspěchu může být investiční strategie „kup a drž“ s indexovými ETF. Jde o to, abyste si z jídelníčku vybrali strategickou volbu a drželi se jí, místo abyste neustále přepínali mezi jednotlivými pokrmy.

Využít můžete také Investiční plány, které vám usnadní nákup jednotlivých ETF do portfolia, za částku, kterou si vy vyberete.

Jednotlivé akcie: Výhody přímého vlastnictví

Přímé investování do jednotlivých akcií vám dává pocit vlastnictví. Vlastníte část společnosti a můžete čerpat výhody, jako jsou dividendy, což jsou zisky společnosti rozdělované akcionářům. Nejlepší společnosti někdy vyplácejí 3 nebo 4 % ročně na dividendách.

Investování do akcií je spojeno s rizikem nezaručeného zisku kvůli problémům, jako jsou:

- výkyvy na trhu,

- ekonomické změny,

- politické změny,

- významné světové události.

Efektivní analýza akcií vyžaduje kombinaci analytických postupů pro lepší pochopení rizika a potenciálních výnosů.

Navigace při volatilitě trhu

Trhy nejsou vždy klidnou plavbou. Někdy mohou být bouřlivé, s cenami, které stoupají a klesají. Tomuto se říká tržní volatilita a orientace v ní vyžaduje dovednosti a trpělivost. Zvýšená volatilita a nejistota se staly klíčovými charakteristikami nového investičního prostředí, částečně pod vlivem faktorů, jako je nejistota ohledně inflace a změny politiky.

Investování s dlouhodobým horizontem se doporučuje k omezení dopadů volatility. Historicky byly dlouhodobé investice do indexu S&P 500 ziskové pro investory během dvacetiletého období. Navzdory poklesům na trhu je klíčové udržet investici během těchto období, protože to umožňuje dlouhodobé zisky a překonání krátkodobých ztrát. Nicméně na finančních trzích nelze nic zaručit a minulá výkonnost není zárukou budoucích výnosů, a to ani při investování do S&P 500.

Strategické vyvažování: Udržujte své portfolio na správné cestě

Stejně jako loď musí upravovat kurz podle proudů a větrů, i vaše investiční portfolio je potřeba pravidelně vyvažovat, aby zůstalo na správné cestě. Pro udržení stabilního portfolia, které je v souladu s investičními cíli, je důležité aktivně přizpůsobovat složení portfolia prodejem výkonných aktiv a reinvesticí v souladu s rámcem cílové alokace aktiv.

Udržitelný růst portfolia je podpořen reinvesticí dividend, což umožňuje využívat složeného úročení, a pravidelnými příspěvky, které těží z průměrování nákladů na investici. Každoroční revize portfolia umožňuje investorům provést nezbytné úpravy, aby zůstali na správné cestě, zatímco udržení rezervy pomáhá při zvládání tržní volatility bez odklonu od dlouhodobé investiční strategie.

Zahrnutí daňových dopadů do vaší investiční strategie

Daně mohou představovat významnou část vašich investičních výnosů. Ignorování daňových dopadů je jako ignorovat slona v místnosti. ETF mohou být daňově efektivnější než podílové fondy díky nižšímu obratu a procesu tvorby/odkupu v naturáliích, což může snížit počet zdanitelných událostí.

Krátkodobé kapitálové zisky jsou zdaněny jako běžný příjem, s maximální sazbou až 37 %, zatímco dlouhodobé zisky jsou zdaněny sníženou sazbou 0 %, 15 % nebo 20 %. Investor může strategicky využít roční daňové úlevy a osvobození, aby pokryl své potřeby příjmu bez vzniku daňové povinnosti z kapitálových zisků. Porozumění všem nákladům spojeným s finančním poradenstvím je pro klienty klíčové, aby mohli činit informovaná rozhodnutí.

Myšlení investora: trpělivost a vytrvalost

Investování není jen o číslech a trzích. Jde také o nastavení mysli. Trpělivost a vytrvalost jsou klíčovými vlastnostmi úspěšného investora. Složené výnosy mohou významně zvýšit bohatství, pokud jsou investice dlouhodobě udržovány. Reinvestice dividend může exponenciálně růst investiční portfolio díky efektu složeného úročení.

Dlouhodobé investování vyžaduje vydržet tržní poklesy a být trpělivý při čekání na možnou obnovu a růst. Pravidelné přidávání do investic v obdobích, kdy jsou ceny nízké, prostřednictvím úsporných plánů, může vést k získání akcií za lepší ceny, což investorům přináší výhody při oživení trhu.

Budování pro budoucnost: Mladí investoři a plánování odchodu do důchodu

Čím dříve začnete svou investiční cestu, tím lépe. Brzký začátek investování umožňuje využít sílu složeného úročení, což výrazně zvyšuje potenciální hodnotu důchodového fondu. Odsunutí investování o deset let může výrazně snížit potenciální dlouhodobé výnosy a případně snížit konečné úspory na polovinu.

S blížícím se odchodem do důchodu investoři obvykle přizpůsobují svá portfolia konzervativnějším investicím, aby vyvážili potenciál růstu s potřebou stability a příjmu. Mladí investoři mohou využít poklesů na trhu, protože mohou získat více aktiv za nižší ceny, a i malé zvýšení ročních výnosů může významně prodloužit trvání jejich důchodového fondu, aniž by se museli obávat ztráty příležitostí.

Nad rámec základů: Pokročilé techniky tvorby portfolia

Jakmile zvládnete základy investování, můžete se pustit do pokročilých technik portfolia. Hodnotové investování spočívá v hledání podhodnocených akcií na základě fundamentů, jako jsou příjmy, zisková marže a konkurenční síla, a je vhodné pro dlouhodobé investory. Růstové investování se zaměřuje na společnosti, u kterých se očekává nadprůměrný růst. Ačkoliv může nabídnout potenciálně neomezené odměny, přináší také vyšší riziko a je vhodné zejména pro optimistické tržní výhledy.

Momentum investování cílí na cenné papíry, které jsou v rostoucím trendu, a využívá technickou analýzu a investiční strategie založené na datech k dosažení krátkodobých zisků. Vyžaduje však aktivní správu a toleranci k možným ztrátám. Došlo k výrazné rotaci od růstového investování směrem k hodnotovému, což naznačuje nutnost investorů přizpůsobit své strategie měnícím se tržním podmínkám.

Shrnutí

Investování je cesta, ne cíl. Zahrnuje pochopení základů, tvorbu strategií, výběr správných nástrojů, zvládání tržní volatility a využití odborných rad. Vyžaduje trpělivost, vytrvalost a důkladné pochopení vlastních finančních cílů, tolerance k riziku a časového horizontu. S těmito nástroji ve své investiční sadě můžete sebevědomě plout k zabezpečené finanční budoucnosti.

FAQ

Investiční portfolio je soubor finančních investic diverzifikovaných napříč různými třídami aktiv za účelem snížení rizika a maximalizace výnosů. Obsahuje akcie, komodity, dluhopisy, ETF a hotovost.

Finanční cíle jsou důležité při investování, protože určují vaši investiční strategii a pomáhají vybrat vhodné investice na základě rizika a časového horizontu.

Alokace aktiv je strategické rozdělení investic mezi různé třídy aktiv, jako jsou akcie a dluhopisy, za účelem řízení rizika a dosažení investičních cílů.

Hlavní rozdíl mezi podílovými fondy a ETF spočívá v tom, že podílové fondy jsou často aktivně spravované s minimálním investičním požadavkem, zatímco ETF jsou většinou pasivně spravované a mohou být obchodovány jako akcie. Výběr závisí na stylu správy a obchodní flexibilitě.

Finanční poradce hraje klíčovou roli při pomoci investorům posoudit toleranci k riziku, definovat budoucí cíle a spravovat portfolio. Poskytuje nezbytné rady a vedení v komplikovaném světě investování.

Strategie a pasivní automatické investování do ETF v roce 2025

Jak investovat úspory? Praktické tipy

Jak se chovat při poklesu akciového trhu?

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.