Spořit peníze a neinvestovat je rozhodně lepší než neinvestovat vůbec. Jenže s přibývajícími roky to nikomu neumožní, aby si mohl koupit stále více a více jen za reálnou kupní sílu peněz, které ušetříme. Naopak, s největší pravděpodobností si za ně budeme moci kupovat stále méně a méně. Stojí za to opatrně předpokládat, že v každém následujícím roce se bude inflace pohybovat mezi 2 a 4 % (což samozřejmě nebere v úvahu období, kdy se inflace může blížit i 10 %, nebo deprese, kdy je deflace obrovským problémem). Jedná se o odhad míry, jakou bude klesat hodnota naspořených peněz. Jak to zastavit? Zpomalení ekonomiky zároveň obvykle znamená, že trhy jsou v depresi, v averzi k riziku, což znamená, že ocenění aktiv je pro investory sedící na velké hotovosti atraktivnější. Finanční trhy nabízejí nesčetné množství investičních příležitostí. Žádná z nich samozřejmě nemůže zaručit míru návratnosti a investice do akcií se vyznačují velmi vysokou volatilitou. Tím, že nepodstupujeme žádné riziko, se zaručujeme, že pouze spořením riskujeme, že možná nikdy nedosáhneme finanční nezávislosti. Otázka tedy zní, jak investovat úspory?

Úspory a investice

Hlavní rozdíl mezi spořením a investicemi spočívá v kolísavosti a riziku. Když peníze spoříme, obvykle je ukládáme na určené místo, například do trezoru, prasátka nebo na bankovní účet. Jejich nominální hodnota zůstává neměnná (i když kupní síla klesá vlivem inflace, jak jsme se zmínili výše). Mezitím se téměř každý typ investice vyznačuje rizikem a na kapitálovém trhu velmi vysokou volatilitou. Ceny akcií se totiž mohou změnit o desítky procent i během jediné obchodní seance.

Určitě stojí za zmínku, že volatilita je někdy považována za úroveň rizika, ale ve skutečnosti to není tak jednoznačné. V případě aktivního obchodování může být volatilita riziková z důvodu vyššího rizika likvidace (Margin Stop) nebo aktivace defenzivních příkazů. V případě dlouhodobého investování však může být za největší riziko považována nikoli volatilita, ale riziko, že se věci s danou společností mohou pokazit. Může to být vysoká hromada dluhů, riziko bankrotu nebo pokles zisků. Tyto věci ne vždy odpovídají vyšší volatilitě. Volatilní akcie mohou překonávat ty, které nejsou, a tak dále. Zároveň je třeba poznamenat, že volatilita může být problémem pro investory se „slabším žaludkem“, a jak řekl legendární investor Peter Lynch – investování je také o „emocionálním žaludku“. Vysoká volatilita je signálem, že se vnímání nějaké společnosti trhem silně mění. Nezapomeňte, že volatilnější jsou obvykle menší akcie, s nižší tržní kapitalizací.

V krátkodobém horizontu jsou ceny akcií velmi obtížně předvídatelné, tím spíše pro někoho, kdo má dlouhodobý cíl a investiční horizont. V takovém případě proto nezbývá než se s tak vysokou volatilitou smířit a upravit výši investovaného kapitálu tak, aby investice nepředstavovala chronický stres a sledování investičního účtu. V tomto případě stojí za to připomenout, že cílem dlouhodobého investora je být neustále „na trhu“. Odstoupení od něj a vynechání pouhých 10 % nejlepších seancí v průběhu roku může výrazně snížit nebo zcela vymazat výnosy z investice. Protože takové skvělé seance, stejně jako ty nejhorší, nelze předvídat, měl by se dlouhodobý investor soustředit výhradně na dlouhodobý cíl a krátkodobé výkyvy cen akcií nebo fondů interpretovat jako „šum trhu“.

Zde je několik příkladů investičních aktiv:

- Akcie

- Fondy obchodované na burze (ETF)

- Drahé kovy

- Nemovitosti

- Sběratelské předměty

- Kryptoměny

6 Základů pro investice

Spořit peníze je mnohem jednodušší než investovat. Navíc můžete každý měsíc přesně předvídat výši svých úspor. V případě investování to možné není. Pravdou je, že na akciovém trhu byste měli lépe přemýšlet a překonávat závěry všech ostatních účastníků trhu a zároveň akceptovat krátkodobý vliv náhody a omezenost znalostí o budoucnosti.

Spořit peníze je mnohem jednodušší než investovat. Navíc můžete každý měsíc přesně předvídat výši svých úspor. V případě investování to možné není. Pravdou je, že na akciovém trhu byste měli lépe přemýšlet a překonávat závěry všech ostatních účastníků trhu a zároveň akceptovat krátkodobý vliv náhody a omezenost znalostí o budoucnosti.

Jakých je 6 základních principů orientace v tomto prostředí?

1. Začněte získáváním znalostí a neustále je rozšiřujte. Díky znalostem můžete získat větší jistotu ohledně aktuálního hodnocení situace na trhu nebo ocenění konkrétní společnosti. Na trhu se každý den odehrává tzv. „bidding war“ (nabídková válka), ale pokud znáte přibližnou hodnotu toho, co jste koupili, budou vaše reakce informované a je nepravděpodobné, že byste akcie, které vlastníte, prodali ve strachu. Znalost rozhodně zvyšuje šance na váš dlouhodobý úspěch. Můžete je čerpat v podobě knih, rozhovorů, ale nezapomínejte ani na zkušenosti.

2. Přijměte volatilitu trhu a zachovejte si dlouhodobý přístup k investování. Pokud nejste profesionální správce hedgeového nebo podílového fondu, nikdo vám za výsledky vašich investic neodpovídá. Využijte této svobody a nezapomeňte, že vaším cílem jako individuálního investora, který chce investovat část svých úspor, je investovat dlouhodobě. Buďte psychicky připraveni na to, že zhodnocení vašich investic bude výrazně kolísat.

3. Investujte takové částky, aby vám nevadila vysoká volatilita hodnoty vašich investic. Psychologie je velmi důležitým základem pro vaše jednání na trhu. Můžete mít správné závěry a vybrat si nízko oceněnou akcii, skvělou společnost, ale pokud do ní investujete příliš mnoho, můžete ji v panice prodat se ztrátou.

4. Udělejte si vlastní Investiční plán a pravidelně vyčleňujte určité procento svých úspor na investice. Uvidíte tak, jaké výsledky vám systematika přinese. Tím, že budete každý měsíc nebo čtvrtletí investovat přesně určenou částku, budete mít klid na výši svých úspor a určené procento na investice může v průběhu let a desetiletí způsobit, že se jejich zhodnocení výrazně zvýší. Samozřejmě, že časem, jak budete získávat zkušenosti a znalosti, budete moci investovat více, ale zpočátku začněte s malými částkami. Začít můžete investováním 10 až 15 % svých měsíčních úspor.

5. Dlouhodobý investiční horizont je nezbytný. Jak řekl obchodní partner Warrena Buffetta a místopředseda představenstva společnosti Berkshire Hathaway, v krátkodobém horizontu je trh hlasovacím strojem (o cenách akcií rozhodují v daném okamžiku statisíce investorů z celého světa). Ale z dlouhodobého pohledu je to nástroj na měření a vážení. Akcie společností, které vykazují trvale vyšší zisky a jsou dobře řízeny, se pravděpodobně vrátí k vzestupnému trendu, i když je trh dočasně považuje za slabé a zajímají se o jiné společnosti. Za zmínku stojí koncept „návratu k průměru“, který říká, že v dlouhodobém horizontu mají ceny akcií tendenci vracet se k „průměrnému“ ocenění. To znamená, že období, kdy dochází k euforii a panice, jsou extrémy cyklu.

6. Nenechte se zmást emocemi, jako je chamtivost a strach. Právě díky nim poznáte sami sebe a své reakce. Pozorně je sledujte a nenechte se sentimentálně připoutat k investovaným penězům. Snažte se rozhodovat na základě logiky, nikoliv emocí. Smiřte se však s tím, že tento proces bude vždy provázet chamtivost a strach. Čtení knih o Wall Street vám může pomoci lépe pochopit tyto skutečnosti. Mnoho z těchto knih napsali profesionální spekulanti a miliardáři, kteří zažili přesně stejná dilemata způsobená myšlenkovými pastmi, kognitivními chybami nebo prostě jen chamtivostí a strachem. Uvědomění si této skutečnosti vám pomůže orientovat se, až budete zažívat podobné emoce.

Pasivní investice – výhody a nevýhody

Krátkodobé burzovní spekulace a obchodování mají samozřejmě své výhody i nevýhody. My se však zaměříme na dlouhodobé, pasivní investování jako optimální řešení pro investování úspor. Jaké můžeme považovat jeho výhody a nevýhody?

Krátkodobé burzovní spekulace a obchodování mají samozřejmě své výhody i nevýhody. My se však zaměříme na dlouhodobé, pasivní investování jako optimální řešení pro investování úspor. Jaké můžeme považovat jeho výhody a nevýhody?

Výhody

- technicky snadná výroba (stačí koupit a „nic nedělat“),

- diverzifikace hodnoty portfolia jako celku,

- nízká vstupní bariéra, nízké poplatky a vysoká likvidita,

- riziko ztrát v dlouhodobém horizontu může být nižší než v případě krátkodobých spekulací,

- daňová optimalizace,

- dejte investorům šanci na několikanásobné úspory v průběhu let a desetiletí,

- účast na dlouhodobých ekonomických trendech (země i podniky chtějí dosáhnout růstu),

- skvělá příležitost jak pro začátečníky, tak pro profesionální a pokročilé investory.

Nevýhody

- volatilita může být velmi vysoká, což z ní dělá psychologickou past,

- žádné výhody z krátkodobého růstu trhu,

- vysoká úroveň stresu během tržních krachů a krizí,

- riziko nákupu špatných a nadhodnocených akcií,

- mnoho náhodných událostí může omezit růst portfolia,

- pravděpodobně se dočkáte vyšších zisků, ale ne v krátkodobém horizontu,

- možná to není nejlepší forma investice pro nervózní a netrpělivé.

Investice – klíčové pojmy a rady

Investování samozřejmě zahrnuje různé užitečné pojmy. Než se vydáte na cestu po finančních trzích, stojí za to se s nimi seznámit. Níže uvádíme některé z nich.

Riziko a odměna

Investování je křehká rovnováha mezi rizikem a výnosem. Jako investor budete čelit nejistotě a potenciálním ziskům i ztrátám, podobně jako při placení pojistného. Chcete-li najít správnou rovnováhu, zvažte svou toleranci k riziku. Pokud zvládnete volatilitu, může pro vás být vhodné portfolio složené převážně z akcií nebo ETF, zatímco při nízké toleranci k riziku jsou lepší volbou dluhopisy.

Pochopení vaší tolerance k riziku je klíčem k chytrým investičním rozhodnutím a k určení vhodného rozložení aktiv a investiční strategie pro vaše individuální potřeby. Mějte na paměti, že pochopení vaší tolerance k riziku je zásadní, protože vám pomůže určit optimální alokaci aktiv a investiční strategii, která vás nasměruje k finančnímu úspěchu. Pamatujte, že vyšší riziko obvykle znamená také vyšší očekávané výsledky a „rizikovou prémii“. Otázkou však je, „zda“. Protože „kdyby“ se věci vyvíjely proti vám, může investice do rizikových akcií skončit pro vaše portfolio velmi špatně.

Upozorňujeme, že předložené údaje se týkají údajů o výkonnosti v minulosti a nejsou proto spolehlivým ukazatelem budoucí výkonnosti.

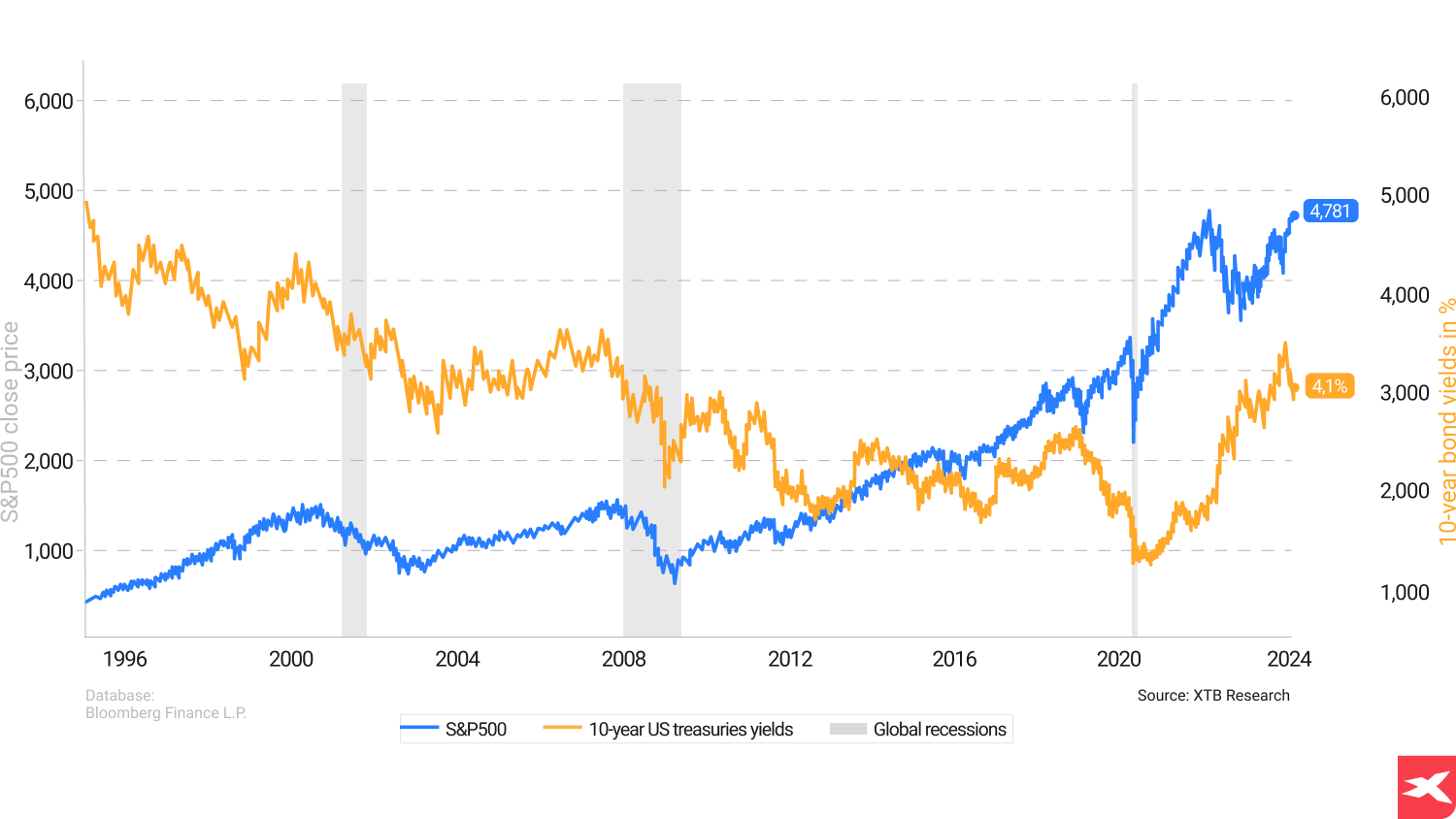

Výnosy desetiletých amerických státních dluhopisů během předchozích recesí klesaly. Také akciový trh (zde index S&P 500) prohluboval poklesy během zpomalení americké ekonomiky. Aktiva s pevným výnosem nejsou při výrazném zpomalení ekonomiky v důsledku holubičí změny politiky centrálních bank (záchrana ekonomiky) nijak zvlášť atraktivní. Zároveň, když je ekonomika silnější, akciový trh obvykle překonává výnosy aktiv s pevným výnosem (ale nikdy to není záruka). Klíčovým závěrem je, že fixní výnosy, jako jsou americké státní dluhopisy, nejsou tak dobré jako vždy a pro každou dobu, ale mohou investorům přinést uspokojivé výnosy, když je inflace vysoká a politika centrálních bank je mnohem více jestřábí. Cílem investování je dosáhnout vyšších výnosů (při vyšším riziku, agresivním portfoliu). Cílem aktiv s pevným výnosem je udržet kupní sílu peněz, a to v čase (vše nad ní je prémie), s velmi malým rizikem selhání (defenzivní portfolio). Zdroj: XTB Research, Bloomberg Finance LP

Diverzifikace

Diverzifikace, tj. umění rozložit investice do různých tříd aktiv, je jako záchranná síť, která vás zachytí během tržních turbulencí. Diverzifikací investic minimalizujete riziko a potenciálně maximalizujete své výnosy. Chcete-li strategicky diverzifikovat své investice, rozdělte finanční prostředky mezi různé třídy aktiv, jako jsou akcie, dluhopisy a hotovost, a najděte tak ideální rovnováhu mezi rizikem a výnosem.

Začlenění diverzifikace do vaší investiční strategie vám umožní zvládnout jakékoli výkyvy na trhu. Pamatujte, že jak říká Ray Dalio z Bridgewateru o diverzifikaci, klíčem k dlouhodobému investování je hledání nekorelovaných akcií nebo aktiv a jejich držení v portfoliu. Zároveň portfolia, jejichž míra korelace je velmi vysoká, mohou být velmi cyklická a v době poklesů mají nižší úroveň „míry bezpečnosti“.

Alokace aktiv

Alokace aktiv je umění rozdělit investice do různých tříd aktiv tak, aby bylo dosaženo dokonalé rovnováhy mezi rizikem a výnosem. Mezi třídy aktiv, které mohou pomoci diverzifikovat vaše portfolio a maximalizovat potenciál výnosu, patří např:

- Kapitálové nástroje (akcie a ETF)

- Fixní výnosy

- Peněžní ekvivalenty

Diverzifikace je zásadní pro snížení rizika a zajištění odolnosti vašeho portfolia i během poklesů na trhu. Pečlivým zvážením svých investičních cílů, tolerance k riziku a různých dostupných tříd aktiv můžete vytvořit plán alokace aktiv přizpůsobený vašim jedinečným potřebám.

Rebalancování

Rebalancování je jako doladění motoru vašeho investičního portfolia, které zajišťuje jeho hladký chod a soulad s vašimi cíli a tolerancí k riziku. Pravidelnou úpravou alokace aktiv můžete zajistit, že vaše portfolio zůstane vyvážené a bude směřovat k dosažení vašich finančních cílů. Zároveň by rebalancování měli provádět pokročilejší profesionálové, kteří sledují a analyzují tržní trendy. Může zahrnovat nákup a prodej aktiv s cílem udržet požadovanou úroveň rizika a přijímání anticyklických investičních rozhodnutí.

Emoční rozhodování

Jak jsme již řekli, emoce mohou být silné, ale mohou také vést ke špatným investičním rozhodnutím. Emocionální rozhodování vedené strachem, chamtivostí nebo impulzivním chováním může vést k iracionálnímu jednání, které negativně ovlivní vaše investice. Před přijetím jakéhokoli investičního rozhodnutí se vždy alespoň dvakrát zamyslete. Chcete-li se vyhnout nástrahám, zaměřte se na své dlouhodobé cíle a vytvořte si Investiční plán.

Načasování trhu

Časování trhu je jako snaha zachytit padající nůž - je to obtížné a většinou bez úspěchu. Zvláště pokud je úroveň vašich znalostí poměrně nízká a nemáte žádné zkušenosti s finančními trhy. Předpovídat krátkodobé pohyby na trhu a na základě těchto předpovědí se rozhodovat o nákupu nebo prodeji je riskantní. Pokud nejste profesionální spekulant, zaměřte se na konzistentní, dlouhodobou investiční strategii. Ta vám umožní využít celkového růstu akciového trhu a profitovat ze složených výnosů. Je to způsob, jak investovat své úspory. Vyhnete-li se pokušení časovat trh, budete lépe psychologicky připraveni dosáhnout dlouhodobého finančního úspěchu.

FAQ

Zde je 10 základů pro spoření a investování:

- Získejte komplexní znalosti o spoření a alespoň základy investování.

- Většina investorů investuje krátkodobě a přichází o peníze – naučte se investovat dlouhodobě.

- Diverzifikujte své investice do akcií pomocí finančních produktů, jako jsou ETF nebo dluhopisy.

- Pokud je vaše tolerance k riziku velmi nízká, můžete využít bankovní spořicí účty, ale omezíte tím potenciál růstu svých úspor.

- Stanovte si dosažitelné finanční cíle, podstupujte kalkulovaná rizika pro potenciální výnosy na svých investičních účtech.

- Využívejte tipy pro úsporu peněz a vyhněte se emocionálnímu rozhodování, abyste se udrželi na cestě k dosažení dlouhodobého finančního úspěchu.

- Nezapomeňte, že spoření peněz je zásadní. Vyhněte se jakýmkoli dluhům na kreditních kartách a zrušte nepotřebné předplatné.

- Můžete nakupovat online, abyste omezili své životní výdaje a získali peníze na kapitálové výnosy.

- Pro dosažení finanční svobody jsou zásadní cíle spoření.

- Měli byste být připraveni změnit své výdajové návyky, abyste dosáhli cíle spoření.

Optimální volbou pro spoření je investice na spořicím účtu. Spořicí účty umožňují okamžitý přístup k prostředkům pro případ nouze, nabízejí vyšší úrokové sazby při uložení jednorázové částky na dohodnutou dobu, usnadňují spoření osvobozené od daně a podporují disciplinovaný návyk spoření. V XTB nabízíme úročení vkladu na investičním účtu až 6 % v CZK, při čekání na správnou investiční příležitost.

Na cestu investování se vydejte tak, že začnete v malém a diverzifikujete své investice. Před investováním dejte přednost vytvoření pohotovostního fondu a zvažte investování do fondů nebo hotových portfolií, abyste snížili riziko. Uvědomte si své investiční cíle, zhodnoťte svou toleranci k riziku a určete si, jakým typem investora chcete být. Pravidelně sledujte a v průběhu času vyvažujte své portfolio.

Svou investiční cestu začněte vytvořením rezervního fondu, stanovením jasných cílů, výběrem vhodných investičních nástrojů, rozhodnutím o částce, kterou chcete investovat, pochopením své tolerance k riziku, určením svého investorského profilu, sestavením různorodého portfolia a jeho pravidelným sledováním.

Investování nabízí řadu možností, včetně akcií, dluhopisů, podílových fondů, ETF, CFD a spořicích účtů. Tato rozmanitost vám umožňuje přizpůsobit svůj přístup vašim individuálním potřebám a finančním cílům.

Strategie a pasivní automatické investování do ETF v roce 2025

Jak se chovat při poklesu akciového trhu?

Jak dosáhnout finanční nezávislosti – Praktické tipy

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.