- Wall Street po včerejších propadech otevírá výše

- Trh se snaží upravit ceny po konferenci Fedu

Americké trhy otevírají výše po včerejších propadech na konci seance. Jestřábí postoj Jeroma Powella způsobil pokles rizikových aktiv a růst hodnoty dolaru. Fed jasně sdělil, že březnové snížení sazeb není na stole, na rozdíl od některých spekulací.

Začněte investovat ještě dnes nebo vyzkoušejte testovací účet zdarma

OTEVŘÍT ÚČET VYZKOUŠET TESTOVACÍ ÚČET Stáhnout mobilní aplikaci Stáhnout mobilní aplikaciI přes jestřábí tón je reakce trhu omezená. Dnes vidíme, že poklesy nepokračují a posilování dolaru poněkud zpomaluje. Na jedné straně Fed v březnu nenaznačil žádné počáteční snížení, na druhé straně však potvrdil ochotu letos snížit sazby a zahájit QT (Quantitative Tightening). Dnes na US500 a US100 pozorujeme nárůsty o 0,30-0,40 %. Dolar zpomalil své zisky z první části dne a již není nejsilnější měnou. Mezitím výnosy 10letých státních dluhopisů klesly dokonce na 3,87 %.

500 USD

US500 ustoupilo z přibližně 5000 bodů. Tuto psychologickou bariéru bude velmi těžké překonat. Po konferenci Jeromea Powella cena indexu klesla pod 4900 bodů a zůstává v tomto pásmu až do současnosti. První podpora zdola je úroveň 4830-4840 bodů.

Zdroj: xStation 5

Novinky společnosti

AMD (AMD.US) zvýšila svou prognózu tržeb souvisejících s umělou inteligencí pro letošní rok na 3,5 miliardy dolarů, což je nárůst oproti předchozím 2 miliardám dolarů. Analytici Citi se však domnívají, že AMD záměrně podceňuje a očekávají, že společnost letos vygeneruje kolem 5 miliard USD a příští rok 8 miliard USD z MI300. Generální ředitelka AMD, Dr. Lisa Su, je přesvědčena, že překročí hranici 3,5 miliardy dolarů, s odkazem na potenciální růst.

Zdroj: xStation 5

Microsoft (MSFT.US) a Meta (META.US) jsou údajně největšími zákazníky pro MI300 s průměrnými prodejními cenami od 10 000 do 15 000 USD. Navzdory slabším než očekávaným pokynům, které způsobily středeční výprodej akcií AMD, Citi zaznamenala pro AMD několik příležitostí ke zlepšení hrubých marží, včetně růstu v podnikání Xilinx a náběhu MI300.

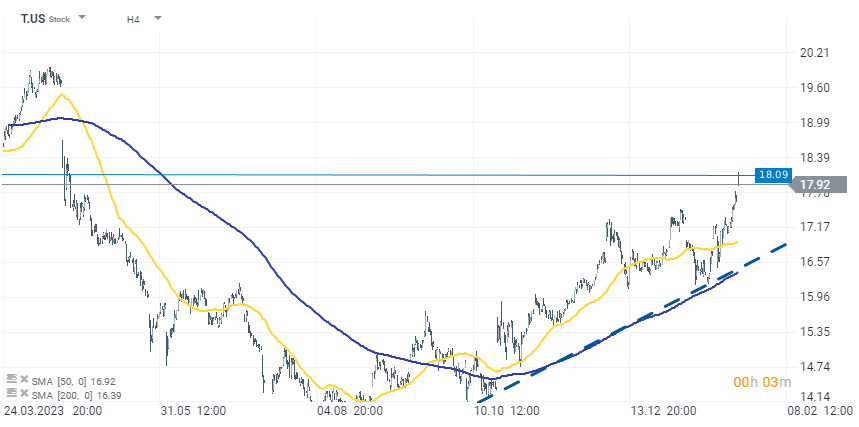

J.P. Morgan modernizovala AT&T (T.US), přičemž očekává konzistentní, dlouhodobý růst ve svém bezdrátovém a širokopásmovém sektoru, zejména díky potenciálu v jeho širokopásmovém segmentu a pokračující výstavbě vláken. Firma zvýšila svůj rating na Overweight z Neutral, přičemž cílová cena na konci roku se zvýšila na 21 USD z 18 USD. AT&T.

Zdroj: xStation 5

Zdroj: xStation 5

Společnost Altria (MO.US) vzrostla o více než 1,8 % po oznámení nového plánu zpětného odkupu akcií v hodnotě 1 miliardy USD. Tabákový gigant vykázal ve 4. čtvrtletí 2023 upravený zisk na akcii v souladu s očekáváním, ale zaznamenal meziroční pokles tržeb o 2,2 %, zejména kvůli poklesu v segmentu kuřáckých produktů, částečně kompenzovaný růstem orálních tabákových výrobků.

Společnost Honeywell (HON.US) spadla o 4,5 % kvůli chybějícím tržbám za 4. čtvrtletí 2023 a prognóze tržeb pro rok 2024 pod očekáváním. Upravený středový bod zisku na akcii pro rok 2024 byl také nižší než odhady. Navzdory tomu generální ředitel Vimal Kapur vyjádřil důvěru v pozici společnosti Honeywell pro rok 2024, přičemž jako klíčové faktory růstu uvedl automatizaci, budoucnost letectví a energetickou transformaci.

Akcie Plug Power (PLUG.US) vyrostly o více než 15 % poté, co společnost oznámila dokončení prvního plnění tankeru Plug tekutým zeleným vodíkem ve své továrně v Georgii.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 69% účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.