ما هي الرافعة المالية؟

توفر الرافعة المالية إمكانية الاستثمار أو التحكم في أموال أكبر بكثير من تلك الموجودة حاليًا في حساب التداول. في الحياة اليومية، تعتبر القروض هي الشكل الأكثر شيوعًا للرافعة المالية، والتي تجعل من الممكن تمويل استثمار أكبر بكثير من القيمة الأساسية، بينما تمتلك على سبيل المثال 10٪ أو 20٪ من الأموال الخاصة فقط والباقي يتم استعارة. تختلف طريقة عمل هذه الآلية قليلاً في السوق المالية ولكن نتائجها متشابهة للغاية. يسمح لك بالحصول على مكاسب محتملة من الصفقة بأكملها، مع الاحتفاظ فقط بجزء بسيط من الأموال الخاصة.

التداول بالرافعة المالية

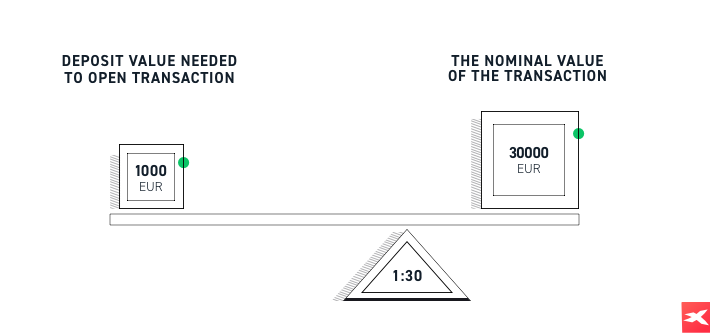

قد يكون الاستثمار بالرافعة المالية مفيدًا للمتداول لأنه لا يتطلب منه امتلاك رأس مال كبير في البداية من أجل إبرام صفقات عالية القيمة. يرتبط هذا أيضًا بالمخاطر لأنه كلما زاد مبلغ المعاملة، زاد تأثير تغيرات السوق على رصيد الحساب بالكامل ونتائج المعاملة بشكل أكثر أهمية. كمثال، سوف نصف هذا الموقف على زوج اليورو دولار ورافعة مالية عند 1:30. هذا يعني أن المتداول يمكنه التحكم في صفقة تعادل 30.000 يورو، بينما يمتلك فقط ما يعادل 1.000 يورو. عند الانتهاء من هذه الصفقة، ستتحقق منصة التداول تلقائيًا مما إذا كان هناك ما لا يقل عن 1000 يورو في الحساب لفتح صفقة عقود فروقات عند 0.3 على زوج اليورو دولار. سيشكل هذا المبلغ هامشًا سيتم شرحه بمزيد من التفاصيل أدناه.

كيف يستفيد المتداول من الرافعة المالية؟

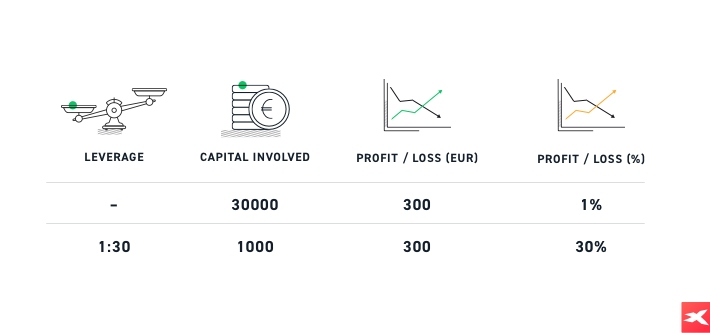

إذا ارتفع سعر عقود الفروقات على زوج اليورو مقابل الدولار للإستثمار حيث حقق ربح قدره 300 يورو للمتداول، فهذا يعني معدل عائد بنسبة 30٪ على المبلغ المستثمر البالغ 1000 يورو.

لولا الرافعة المالية عند 1:30، لكان على المتداول الحصول على 30.000 يورو في الحساب ونفس الربح المحتمل البالغ 300 يورو سيعني معدل عائد يساوي 1٪. بفضل الرافعة المالية، يمكن أن تكون معدلات العائد على الاستثمارات أعلى مع انخفاض المساهمات المالية الخاصة. ومع ذلك تعتبر الرافعة المالية سيف ذو حدين. في حالة انخفاض سعر الصرف ونتيجة الصفقة كانت 300 يورو، يخسر المتداول 30٪ ولن يتبق سوى 700 يورو من قيمة 1.000 يورو.

يفترض المثال أعلاه الاحتفاظ فقط بقدر من الأموال في الحساب لتغطية الهامش، وهو أمر نادر للغاية في الواقع. عادة ما يكون لدى المتداولين أموال أكثر من الحد الأدنى المطلوب فقط، على سبيل المثال، يمكن إيداع 5000 يورو في الحساب بدلاً من 1000 يورو. بحيث يوفر هذا مزيدًا من المرونة ويوفر إمكانية فتح معاملات تداول في وقت واحد.

التداول بالهامش والرافعة المالية

دعونا نعود إلى الهامش الذي يعد عنصرًا أساسيًا في الاستثمار بالرافعة المالية. يُعرف أيضًا باسم هامش الإيداع. من أجل التحكم في صفقة بقيمة 30.000 يورو برافعة مالية عند 1:30، يجب أن تضع جانبًا 1.000 يورو. هذا يعني أنه يمكنك التحكم في 30.000 يورو بـ 1000 يورو فقط، ويتم وضع 1000 يورو جانباً كهامش تم إنشاؤه لك لاستخدام الرافعة المالية.

يتم التعبير عن الهامش بشكل متكرر كنسبة مئوية، والذي يظهر تلقائيًا الحد الأقصى للرافعة المالية التي يمكن استخدامها. إذا كان الهامش المطلوب لأداة معينة هو 3.33٪، فهذا يعني حد أقصى للرافعة المالية بنسبة 30:1. في حالة كان الهامش 5٪، ستكون الرافعة المالية 20:1، و في حالت كان عند نسبة 10٪ فستكون الرافعة المالية عند 10:1. وبالتالي، كلما انخفضت النسبة المئوية للمساهمة كهامش، زادت الرافعة المالية التي يمكن استخدامها لفتح صفقة أكبر، والعكس صحيح.

ماذا لو لم تسر صفقة التداول كما هو متوقع؟

عندما يبدأ هامش الصفقة في التقلص، سيكون لديك خيار تلقي معلومات حول دعمه، أي ما يسمى نداء الهامش. خلاف ذلك، إذا استمر الأسواق في التحرك في الاتجاه الخاطئ، فسيتم إغلاق الصفقة تلقائيًا. لذلك، في حالة التداول بالرافعة المالية في العديد من الأدوات والأسواق، يجب دائمًا التحكم في مستوى الهامش لأنه ضروري للحفاظ على صفقة التداول.

مثال شامل لصفقة تداول مع رافعة مالية

لديك حساب بالدولار الأمريكي ويمكنك التداول في أزواج العملات الرئيسية برافعة قصوى تبلغ 30:1، مما يعني أن كل دولار تساهم به يمنحك 30 دولار للتداول بها. أنت تساهم بمبلغ 1.000 دولار أمريكي كهامش. هذا يعني أنه يمكنك في البداية فتح صفقة بحد أقصى 30.000 دولار أمريكي (1.000 × 30 دولار) على عقود الفروقات على أزواج العملات الرئيسية.

أظهر التحليل الذي تم إجراؤه أن سعر صرف زوج اليورو مقابل الدولار قد يسجل انخفاضًا. من الناحية العملية، هذا يعني التخطيط لبيع اليورو وشراء الدولار الأمريكي. قررت تخصيص 20.000 يورو لهذه الصفقة - هذا هو مبلغ المعاملة بسعر صرف زوج يورو دولار عند 1.3000، أي 1 يورو إلى 1.30 دولار. إن فتح صفقة بيع يعادل إنفاق 20.000 يورو لشراء 26.000 دولار أمريكي بهامش مساهم قدره 1.000 دولار. هذا يعني أن الرافعة المالية الفعالة تصل إلى 26.000 دولار على هامش عند 1000 دولار، أي 26:1. هذا يفسر استخدام الهامش بالكامل تقريبًا.

كل نقطة سوف تصل إلى 2 دولار للصفقة الذي تمت مناقشتها. وبالتالي، سيتم الوصول إلى الهامش بالكامل إذا تغير سعر صرف زوج اليورو مقابل الدولار بمقدار 500 نقطة. بعد فترة، انخفض سعر صرف زوج اليورو دولار إلى 1.2700. تقوم بإغلاق الصفقة بربح 300 نقطة والذي يترجم إلى 600 دولار

فيما يتعلق بالتحويل الكلاسيكي، قمت ببيع 20.000 يورو واشتريت 26.000 دولار عند 1.30 كسعر صرف. عند انخفاض سعر الصرف إلى 1.27، قمت بإعادة شراء 20.000 يورو مقابل 25.400 دولار. الفرق بين 26000 و 25400 هو الربح. بفضل الرافعة المالية ، قمت بتوليد معدل عائد على الاستثمار بمبلغ 1.000 دولار بنسبة 60٪ (600 دولار). لولا الرافعة المالية، كان بإمكانك بيع 769.23 يورو فقط وشراء 1000 دولار. بسعر الصرف 1.2700، يمكنك إعادة شراء 769.23 يورو مقابل 976.92 دولار والتي تحقق ربحًا قدره 23 دولار. وبالتالي، فهي أقل بمقدار 26 مرة.

يجب أن نتذكر أنه في حالة تغير سعر الصرف في الاتجاه المعاكس، تزداد الخسائر المتكبدة بطريقة مماثلة باستخدام آلية الرافعة المالية. قد يؤدي هذا إلى فقدان رأس المال المستثمر بسرعة.

التداول بالرافعة المالية - الأصول المالية

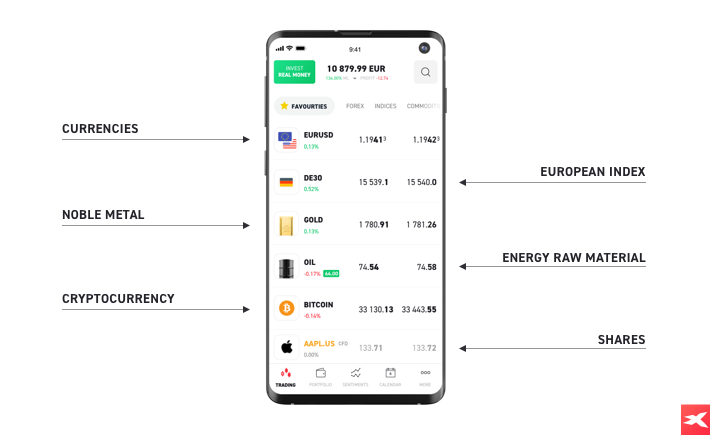

يمكن لكل من المتداولين المبتدئين وذوي الخبرة استخدام الرافعة المالية لتداول على عقود الفروقات على جميع فئات الأصول المالية. هذا يعني أن التداول بالرافعة المالية متاح للعقود مقابل الفروقات على أزواج العملات، السلع، مؤشرات الأسهم، العملات المشفرة، السندات، صناديق الاستثمار المتداولة وأسهم الشركات. تشمل الأدوات ذات الرافعة المالية الأكثر شيوعًا أزواج العملات الرئيسية مثل: اليورو دولار، الجنيه الاسترليني مقابل الدولار، الدولار مقابل الين والسلع مثل: الذهب (GOLD)، النفط الخام (OIL.WTI) والقهوة (COFFEE) أو مؤشرات الأسهم مثل مؤشر داكس (DE30)، اس ان بي 500 (US500)، ومؤشر ناسداك (US100)، أو العملات المشفرة مثل البيتكوين و إيثيريوم، كذلك عقود الفروقات على الأسهم مثل أسهم فيسبوك، امازون والكثير من أسهم الشركات الكبرى.

التداول بالرافعة المالية - المزايا والعيوب

مزايا التداول بالرافعة المالية

زيادة رأس المال

تزيد الرافعة المالية من رأس المال المتاح للتداول في أسواق مختلفة. على سبيل المثال، أنت تتحكم بشكل فعال في 60.000 دولار برافعة مالية قدرها 30:1، بينما تمتلك فقط 2000 دولار تحت تصرفك. هذا يعني أنه يمكنك تخصيص مبالغ أكبر لصفقات مختلفة في محفظتك. لكن تذكر أن هذا ينطوي أيضًا على مخاطر أكبر.

"قرض" بدون فوائد

يمكن مقارنة الرافعة المالية بالقرض الممنوح من قبل الوسيط مقابل التعهد بهامش يسمح بأخذ مركز أكبر في الأسواق. ومع ذلك، لا يترتب على هذا "القرض" أي التزامات في شكل فائدة أو عمولة، ويمكن استخدامه بأي شكل من الأشكال أثناء التداول.

طريقة لتداول الأسواق منخفضة

قد تكون فترات التقلب المنخفض متعبة بشكل خاص للمتداولين بسبب التغيرات الطفيفة في الأسعار. ومع ذلك، بفضل المعاملات ذات الرافعة المالية، يمكن للمتداولين تحقيق أرباح أكبر حتى خلال فترات التقلبات المنخفضة في السوق. في مثل هذه الحالة، حتى التغيير الطفيف في السعر أو سعر الصرف يمكن أن يعني تغييرًا أكبر في حساب المتداول.

عيوب التداول بالرافعة المالية

زيادة الخسائر

إن أهم المخاطر المتعلقة بالتداول بالرافعة المالية هي حقيقة أنه على غرار الأرباح، تزداد الخسائر أيضًا عندما يتجه السوق في الاتجاه المعاكس للاتجاه المفترض. قد تتطلب الرافعة المالية حدًا أدنى من رأس المال ولكن نظرًا لأن نتائج التداول تستند إلى الحجم الإجمالي للمركز الذي تتحكم فيه، فقد تكون الخسائر كبيرة.

نداء الهامش

إذا تجاوزت الخسائر الهامش الذي تستخدمه، سوف تظهر دعوة لدعم الهامش. نظرًا لحقيقة أن الرافعة المالية تزيد الخسائر، فإن خطر نداء الهامش موجود دائمًا، وفي حالة عدم وجود أموال جديدة متاحة في الحساب ، سيتم إغلاق الصفقات تلقائيًا بخسارة.