Uvažujete o „investovaní do dlhopisov“? Táto forma investície je základom pre tých, ktorí chcú generovať pasívny príjem. Náš cielený sprievodca vás prevedie zložitosťou a pomôže vám rozklíčovať typy dlhopisov, hodnotenie rizík a strategické výhody, ktoré prinášajú. Pripravte sa na to, že pochopíte, čo určuje výnosy z dlhopisov a ako efektívne začleniť dlhopisy do svojho dlhodobého investičného portfólia, a to všetko pri súčasnom riadení potenciálnych rizík.

Kľúčové závery

Dlhopisy sú investície s pevným výnosom, kedy investor požičiava peniaze nejakému subjektu. Môže to byť podnik alebo vláda, ktorá na oplátku sľúbi splatiť istinu a úroky v stanovenom termíne splatnosti.

Úrokové riziko, riziko likvidity a inflácie sú pre investorov do dlhopisov kľúčové. Ceny dlhopisov, investičné výnosy a reálna hodnota všeobecných aktív s pevným výnosom.

Čo sú dlhopisy?

Dlhopisy sú v podstate pôžičky, ktoré investori poskytujú vládam, obciam alebo podnikom. Keď investor kúpi dlhopis, požičiava emitentovi peniaze na stanovenú dobu. Tá je známa ako doba splatnosti dlhopisu.

Na oplátku sa emitent zaväzuje, že na konci doby splatnosti splatí sumu úveru, tzv. istinu. Tá môže byť 3 mesiace, 1 rok, 10 rokov alebo dokonca 30 rokov. Emitent obvykle vypláca investorovi pravidelné úrokové platby po celú dobu trvania dlhopisu. Tieto úrokové platby sú obvykle fixné, aj keď niekedy môžu byť variabilné alebo upravené na základe konkrétnych podmienok.

- Dlhopisy v podstate slúžia vládam a spoločnostiam na získanie finančných prostriedkov na rôzne projekty alebo operácie. Pre investorov sú dlhopisy považované za investície s pevným výnosom, pretože poskytujú predvídateľný tok príjmov prostredníctvom úrokových platieb.

Je však dôležité, aby investori pred investíciou do dlhopisov posúdili faktory, ako je úverové riziko, úrokové riziko a riziko inflácie, a uistili sa, že zodpovedajú ich investičným cieľom a tolerancii k riziku.

Väzba, rovnako ako každý organizmus, má svoju vlastnú anatómiu, ktorá sa skladá z troch základných zložiek:

- Dátum splatnosti, vopred stanovený dátum, kedy dostanete svoje peniaze späť.

- Nominálna hodnota, čiastka, ktorú dostanete späť pri splatnosti dlhopisu.

- Kupónový výnos, pravidelné úrokové platby, ktoré dostanete ako držiteľ dlhopisu.

Príklad zo života

Predstavte si, že ste investor (držiteľ hotovosti). Vláda vašej krajiny, hovorme jej „Newland”, sa rozhodne financovať veľký infraštruktúrny projekt, napríklad výstavbu novej diaľnice. Aby získala potrebné finančné prostriedky, vydá vláda dlhopisy pre verejnosť. Rozhodnete sa kúpiť jeden z týchto štátnych dlhopisov, ktorý má nominálnu hodnotu 1 000 USD a dobu splatnosti 10 rokov. Dlhopis nesie pevnú ročnú úrokovú sadzbu 5 %.

Nákup: Dlhopis v hodnote 1 000 USD kúpite od vlády. Tým v podstate požičiavate 1 000 USD vláde.

Platby úrokov: Pretože dlhopis vypláca pevnú ročnú úrokovú sadzbu vo výške 5 %, dostanete 50 USD (5 % z 1 000 USD) na úrokových platbách každý rok počas nasledujúcich 10 rokov. Tieto platby sú obvykle vykonávané polročne alebo ročne.

Zrelosť: Po 10 rokoch vám vláda splatí istinu vo výške 1 000 USD, čím bude splácanie pôžičky ukončené. Nakoniec pravdepodobne zaplatíte daň.

V tomto prípade teda:

- Ako investor ste poskytli vláde finančné prostriedky nákupom dlhopisu. Pokiaľ vláda počas nasledujúcich 10 rokov nezbankrotuje, dostanete svoje peniaze späť + úrokové sadzby.

- Po celú dobu trvania dlhopisu ste dostávali pravidelné úrokové platby ako kompenzáciu za požičanie svojich peňazí. Pravidelnosť závisí od kapitalizácie dlhopisu (môže byť mesačná, štvrťročná, ročná atď.).

- Na konci doby splatnosti dlhopisu vám vláda splatí pôvodnú vypožičanú čiastku (istinu).

Tento príklad ukazuje, ako dlhopisy fungujú v praxi. Vládam a ďalším subjektom umožňujú získať kapitál od investorov. Investori získavajú pravidelný príjem vo forme úrokových platieb a návratnosť svojej počiatočnej investície pri splatnosti.

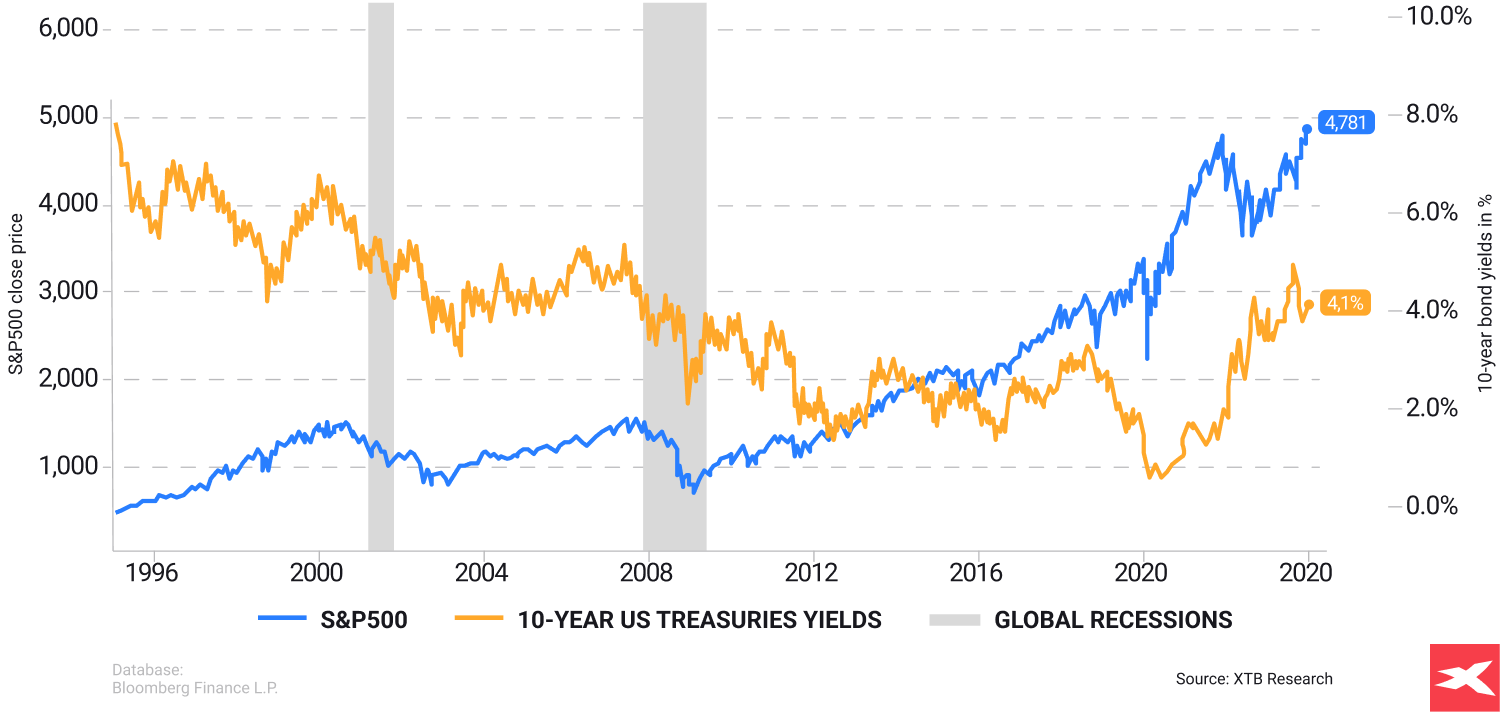

Výnosy amerických desaťročných štátnych dlhopisov vs. výkonnosť indexu S&P 500 od roku 1995 do roku 2024.Upozorňujeme, že predložené údaje sa týkajú údajov o výkonnosti v minulosti a nie sú preto spoľahlivým ukazovateľom budúcej výkonnosti.

6 najväčších rizík investovania do dlhopisov

Pochopenie a riadenie týchto rizik je pre investorov do dlhopisov kľúčové, aby mohli prijímať informované investičné rozhodnutia a zmírniť prípadné straty vo svojich portfóliách.

Úrokové riziko: Ceny dlhopisov a úrokové sadzby majú inverzný vzťah. Keď úrokové sadzby rastú, ceny dlhopisov majú tendenciu klesať a naopak. Pokiaľ teda v prostredí rastúcich úrokových sadzieb predáte dlhopis pred jeho splatnosťou, môžete získať menej, než bola vaša pôvodná investícia.

Kreditné riziko: Ide o riziko, že emitent dlhopisu môže nesplácať svoje záväzky. Dlhopisy vydané vládami alebo podnikmi s vysokým ratingom majú obvykle nižšie úverové riziko, zatiaľ čo dlhopisy vydané subjektmi s nižším ratingom alebo s vyššou pravdepodobnosťou zlyhania nesú vyššie úverové riziko.

Inflačné riziko: Inflácia znižuje kúpnu silu budúcich úrokových platieb a splátok istiny. Pokiaľ miera inflácie počas doby držby dlhopisu výrazne vzrastie, môže byť reálny výnos z investície nižší, než sa očakávalo.

Riziko likvidity: Ide o riziko, že nebudete schopní predať svoj dlhopis rýchlo alebo za spravodlivú cenu. Menej likvidné dlhopisy, napríklad s dlhšou splatnosťou alebo nižším objemom obchodovania, môže byť ťažšie predať bez straty.

Riziko spätného odkúpenia: Niektoré dlhopisy majú ustanovenia o spätnom odkúpení, ktoré emitentovi umožňuje odkúpiť dlhopis pred dátumom splatnosti. Pokiaľ po nákupe dlhopisu dôjde k poklesu úrokových sadzieb, môže sa emitent rozhodnúť dlhopis odkúpiť a refinancovať ho s nižšou úrokovou sadzbou, čím vám vznikne reinvestičné riziko alebo budete musieť reinvestovať výnosy s nižšou sadzbou.

Reinvestičné riziko: Toto riziko vzniká, keď sú peňažné toky z dlhopisu, ako sú kupónové platby alebo splátky istiny, reinvestované s nižšou úrokovou sadzbou, než bola pôvodná sadzba dlhopisu. K tomu môže dôjsť, ak prevládajúce úrokové sadzby v priebehu času klesajú, čo vedie k nižším výnosom z reinvestovaných prostriedkov.

5 najväčších faktorov na trhu dlhopisov

Úroveň úrokových sadzieb: Zmeny úrokových sadzieb majú významný vplyv na ceny dlhopisov. Keď úrokové sadzby rastú, ceny dlhopisov obvykle klesajú, a keď úrokové sadzby klesajú, ceny dlhopisov obvykle rastú. Je to preto, že novo emitované dlhopisy budú ponúkať vyššie alebo nižšie kupónové sadzby, aby zodpovedali prevládajúcim úrokovým sadzbám, čo ovplyvní atraktivitu existujúcich dlhopisov.

Ekonomické ukazovatele: Ekonomické ukazovatele, ako je miera inflácie, rast HDP, údaje o zamestnanosti a nálada spotrebiteľov, môžu ovplyvniť trhy s dlhopismi. Silné ekonomické ukazovatele môžu viesť k očakávaniu vyššej inflácie a vyšších úrokových sadzieb, čo môže spôsobiť pokles cien dlhopisov. Naopak slabé ekonomické ukazovatele môžu viesť k očakávaniu nižších úrokových sadzieb, čo zvýši ceny dlhopisov.

Politiky centrálnych bánk: Centrálne banky, ako je Federálny rezervný systém v Spojených štátoch alebo Európska centrálna banka, zohrávajú kľúčovú úlohu pri ovplyvňovaní trhov s dlhopismi prostredníctvom svojej menovej politiky. Rozhodnutia centrálnych bánk o úrokových sadzbách, programoch nákupu dlhopisov (kvantitatívne uvoľňovanie) a forward guidance môžu ovplyvniť výnosy a ceny dlhopisov.

Dynamika ponuky a dopytu: Dynamika ponuky a dopytu ovplyvňuje aj trhy s dlhopismi. Zvýšený dopyt po dlhopisoch, či už zo strany individuálnych investorov, inštitucionálnych investorov alebo zahraničných kupujúcich, môže zvýšiť ceny dlhopisov a znížiť výnosy. Naopak zvýšená emisia dlhopisov alebo znížený dopyt môže viesť k nižším cenám dlhopisov a vyšším výnosom.

Nálada na trhu a ochota riskovať: Sentiment investorov a ochota riskovať hrajú na trhoch dlhopisov významnú úlohu. V čase ekonomickej neistoty alebo volatility na trhu môžu investori vyhľadávať relatívne bezpečie a stabilitu dlhopisov, čo vedie k zvýšenému dopytu a vyšším cenám dlhopisov. Naopak v obdobiach optimizmu alebo ochoty riskovať môžu investori uprednostňovať rizikovejšie aktíva pred dlhopismi, čo vedie k zníženému dopytu a nižším cenám dlhopisov.

10 typov dlhopisov

Dlhopisy majú rôzne formy, z ktorých každá má svoje jedinečné vlastnosti a súvisiace riziká. Napríklad štátne dlhopisy sú dlhodobé investície, ktoré ponúkajú bezpečnosť, ale zvyčajne nízke výnosy. Podnikové dlhopisy sú naproti tomu vydávané spoločnosťami a poskytujú vyššie výnosy, avšak so zvýšeným rizikom.

Ďalej je potrebné zvážiť medzinárodné dlhopisy, komunálne dlhopisy, agentúrne dlhopisy, zelené dlhopisy a dlhopisové ETF. Táto rozmanitosť zaručuje, že sa pre každého investora nájde vhodný dlhopis. Kým budú podniky a štáty potrebovať dlhové financovanie, budú investori investovať peniaze do dlhopisov. Tu je 10 najobľúbenejších typov dlhopisov.

- Štátne dlhopisy používané a vydávané vládami na financovanie verejných výdavkov, ako sú štátne dlhopisy (vydávané vládou USA), štátne dlhopisy (vydávané vládami iných štátov) a komunálne dlhopisy (vydávané miestnymi samosprávami).

- Korporátne dlhopisy vydávané podnikmi na účely získania kapitálu na rôzne účely, napríklad na expanziu alebo prevádzku. Líšia sa úverovou kvalitou, pričom dlhopisy investičného stupňa sú považované za bezpečnejšie a dlhopisy s vysokým výnosom (alebo junk bonds) ponúkajú vyššie výnosy, ale väčšie riziko.

- Dlhopisy s vysokým výnosom, známe tiež ako junk bonds, sú vydávané spoločnosťami s nižším úverovým ratingom a obvykle ponúkajú vyššie výnosy ako kompenzáciu za zvýšené riziko nesplatenia.

- Komunálne dlhopisy známe aj ako „munis” sú vydávané štátnymi alebo miestnymi samosprávami za účelom financovania verejných projektov, ako sú školy, cesty alebo verejné služby. Často ponúkajú investorom daňové výhody.

- Cenné papiere chránené proti inflácii (Treasury Inflation-Protected Securities, TIPS) vydáva vláda USA a ich cieľom je chrániť investorov pred infláciou tým, že sa hodnota istiny upravuje na základe zmien indexu spotrebiteľských cien.

- Agentúrne dlhopisy vydávajú štátom sponzorované podniky (GSE), ako sú Fannie Mae, Freddie Mac alebo Ginnie Mae. Tieto dlhopisy nesú implicitnú alebo explicitnú podporu vlády USA a často sa používajú na financovanie špecifických odvetví, ako je bývanie.

- Cenné papiere kryté hypotékami (MBS) sú zaistené súbormi hypoték, pričom splátky istiny a úrokov sa prenášajú na investorov. Sú vydávané vládnymi agentúrami alebo súkromnými inštitúciami.

- Korporátne konvertibilné dlhopisy umožňujú investorom v určitých obdobiach premeniť svoje dlhopisy na vopred stanovený počet kmeňových akcií emitenta, čo im v prípade rastu ceny akcií emitenta prináša potenciálny zisk.

- Dlhopisy s nulovým kupónom nevyplácajú pravidelné úrokové platby, ale predávajú sa s diskontom oproti nominálnej hodnote a pri splatnosti sa odkupujú za plnú nominálnu hodnotu, čo investorom umožňuje profitovať z rozdielu.

- Dlhopisy s pohyblivou úrokovou sadzbou majú premenlivé úrokové sadzby, ktoré sa pravidelne upravujú na základe zmien podkladovej referenčnej sadzby, a poskytujú tak ochranu proti úrokovému riziku.

Dôležité: Úrokové sadzby a ceny dlhopisov majú vzťah ako na hojdačke. Keď úrokové sadzby rastú, ceny dlhopisov klesajú a naopak. To je známe ako úrokové riziko. Je to potenciálne zníženie hodnoty dlhopisu v dôsledku zvýšenia úrokových sadzieb. Dlhodobejšie dlhopisy sú na zmeny sadzieb citlivejšie, a vystavujú tak investorov väčšiemu úrokovému riziku. Pochopenie tohto rizika zohráva kľúčovú úlohu pri vytváraní správnej investičnej stratégie pre dlhopisy.

Riziko a výnos

Pred investíciou do podnikového dlhopisu je najdôležitejšie posúdiť úverovú kvalitu emitujúcej spoločnosti. To zahŕňa analýzu mnohých vecí, ktorá závisí aj od časového horizontu. Na druhú stranu si môžete požičať peniaze (nákupom dlhopisov) aj od slabšej spoločnosti, pokiaľ je pre ňu riziková prémia uspokojivá.

- Finančné ukazovatele

- Likvidita

- Solventnosť

- Prevádzková účinnosť

- Ziskovosť

Tieto opatrenia umožňujú nazerať na celkové zdravie spoločnosti a jej schopnosť plniť svoje finančné záväzky. Sú ako kompas a mapa počas investičnej cesty. Nezabúdajte však, že krajiny by mali byť tiež analyzované.

Dlhopisy s vysokým výnosom alebo „junk bonds” sú ako divoké more trhu s dlhopismi. Ponúkajú potenciálne vyššie výnosy, ale nesú so sebou zvýšené riziko zlyhania a kolísania cien. Tieto dlhopisy síce môžu zvýšiť celkový výnos vášho portfólia, vyžadujú si však opatrnú orientáciu. Investori musia pri zvažovaní týchto dlhopisov zvážiť svoju finančnú situáciu, investičné ciele a toleranciu k riziku.

Aktívne vs. pasívne

Vo svete investovania do dlhopisov existujú dva hlavné prístupy: aktívne a pasívne. Aktívne investovanie zahŕňa priame nákupy dlhopisov a aktívne obchodovanie, ktorého cieľom je prekonať trhové indexy dlhopisov. Na druhej strane pasívne investovanie obvykle zahŕňa nižšiu mieru nákupu a predaja a zahŕňa stratégie, ako je investovanie do podielových fondov a ETF, ktoré sledujú dlhopisový index.

Rovnako ako skúsený námorník číta vietor a vlny, musia investori pri výbere dlhopisov vyvažovať výnosové a inflačné riziko. Ako vodítko slúži výnosová krivka, ktorá zobrazuje vzťah medzi krátkodobými a dlhodobými úrokovými sadzbami. Jej analýzou môžu investori robiť informované rozhodnutia o výbere dlhopisov, ktorých cieľom je dosiahnuť výnosy dostatočné na kompenzáciu inflačného rizika.

7 krokov na investovanie do dlhopisov

- Vyberte si maklérsku spoločnosť: Vyberte si maklérsku firmu, ktorá ponúka služby obchodovania s dlhopismi. Uistite sa, že maklérska spoločnosť poskytuje prístup k typom dlhopisov, o ktorých nákup máte záujem.

- Otvorenie účtu: Založte si maklérsky účet, pokiaľ ho ešte nemáte. To zvyčajne zahŕňa poskytnutie osobných údajov, predloženie dokumentov a overenie. Ďalej môžete svoj účet financovať požadovanou čiastkou peňazí.

- Výskumné dlhopisy: Vykonajte prieskum, aby ste zistili, aké konkrétne dlhopisy chcete kúpiť. Zvážte faktory, ako je emitent, úverový rating, dátum splatnosti a výnos.

- Objednajte si: Akonáhle sa rozhodnete pre dlhopisy, ktoré chcete kúpiť, zadajte príkaz prostredníctvom svojej maklérskej platformy. Uveďte množstvo dlhopisov, ktoré chcete kúpiť, a cenu, ktorú ste ochotní zaplatiť.

- Podrobnosti o objednávke: Pred dokončením nákupu skontrolujte správnosť údajov v objednávke. Potvrďte cenu, množstvo a prípadné súvisiace poplatky.

- Vykonajte obchod: Akonáhle ste spokojní s detailmi príkazu, vykonajte obchod. Vaša maklérska spoločnosť sprostredkuje nákup dlhopisov vašim menom.

- Sledujte svoj majetok: Po nákupe dlhopisov pravidelne sledujte ich výkonnosť a uistite sa, že zodpovedajú vašim investičným cieľom.

Zhrnutie investície do dlhopisov

Investovanie do dlhopisov z vás robí veriteľa, ktorý sa zameriava na výnosy. Trh dlhopisov, ktorý je väčší ako akciový trh, ponúka cestu k dlhodobému bohatstvu prostredníctvom požičiavania peňazí krajinám alebo spoločnostiam. Výber správneho pomeru rizika a výnosu je zásadný, pretože globálne financovanie sa viac ako inokedy opiera o súkromný dlh.Obdobie vyšších úrokových sadzieb však môže byť kratšie a signalizuje vyššie riziko pre držiteľov dlhopisov (preto sú tiež výnosy vyššie).

Investovanie do dlhopisov je ideálne pre tých, ktorí hľadajú pasívny príjem. Tento typ investície poskytuje stabilné výnosy prostredníctvom pravidelných úrokových platieb. Pochopenie rôznych typov dlhopisov, hodnotenie rizík a strategických výhod vám pomôže efektívne začleniť dlhopisy do vášho dlhodobého investičného portfólia a zároveň riadiť potenciálne riziká.

FAQ

Dlhopis je investícia s pevným výnosom, pri ktorej investor požičiava peniaze subjektu, obvykle podniku alebo vláde, na určitú dobu za vopred stanovenú úrokovú sadzbu. Na oplátku sa emitent dlhopisu zaväzuje splácať istinu plus úroky v pravidelných intervaloch až do doby, keď dlhopis dosiahne splatnosť, kedy je istina splatená v plnej výške. Dlhopisy sú bežne využívané vládami a spoločnosťami na získavanie kapitálu av porovnaní s akciami sú považované za relatívne bezpečnejšie investície vzhľadom na ich pevné platby a nižšiu volatilitu.

Pridanie dlhopisov do investičného portfólia môže pomôcť kompenzovať riziká volatilnejších investícií a môže slúžiť ako zdroj príjmov prostredníctvom pravidelných úrokových platieb. Neexistujú však žiadne záruky, a to ani pre investorov s pevným výnosom. Niektoré typy dlhopisov môžu byť počas špecifických trhových podmienok rovnako alebo dokonca viac volatilné ako akcie.

Ak chcete na investovanie do dlhopisov zarobiť, môžete ich držať až do splatnosti a inkasovať úrokové platby alebo ich predať za vyššiu cenu, než ste zaplatili na začiatku. To umožňuje investorom profitovať z dosiahnutých úrokov a potenciálneho zhodnotenia ceny. Najdôležitejšie je riziko zlyhania. V prípade americkej vlády majú trhy istotu, že dlh bude vždy splatený vďaka systému Federálnych rezerv. Ani v prípade investovania s pevným výnosom však nie je nič isté.

Rozdiel medzi bežným výnosom a výnosom do splatnosti spočíva v tom, že bežný výnos sa vypočítava na základe ročnej kupónovej platby dlhopisu a aktuálnej trhovej ceny, zatiaľ čo výnos do splatnosti zohľadňuje celkový výnos, ktorý sa očakáva, pokiaľ je dlhopis držaný do splatnosti.

Dlhopis s vysokým výnosom, známy aj ako „junk bond“, so sebou nesie vyššie riziko nesplatenia, ale má potenciál vyššieho výnosu. Ratingové agentúry môžu tento druh podnikových dlhových cenných papierov veľmi silne ovplyvniť.

Pri investovaní do dlhopisov je dôležité vziať do úvahy, že úrokové výnosy z komunálnych dlhopisov sú obvykle oslobodené od federálnej dane z príjmu, zatiaľ čo úroky z podnikových dlhopisov podliehajú federálnej a prípadne aj štátnej a miestnej dani z príjmu. Majte to na pamäti pri daňovom plánovaní.

Existuje niekoľko typov dlhopisov, ktoré ponúkajú výnosy z úverových investícií. Ide o najobľúbenejšie typy dlhopisov:

- Komunálne dlhopisy

- Korporátne dlhopisy

- Štátne dlhopisy

- Súkromné dlhopisy

- Nevyžiadané dlhopisy

Porozumenie úrokovým sadzbám – Čo sú úrokové sadzby?

Stratégia a pasívne automatické investovanie do ETF v roku 2024

Kryptomeny: Ako investovať v roku 2026 a bude trh rásť?

Tento materiál je marketingovou komunikáciou v zmysle čl. 24 ods. 3 smernice Európskeho parlamentu a Rady 2014/65/EÚ z 15. mája 2014 o trhoch s finančnými nástrojmi, ktorou sa mení smernica 2002/92/ES a smernica 2011/61/EÚ (MiFID II). Marketingová komunikácia nie je investičným odporúčaním ani informáciou odporúčajúcou alebo navrhujúcou investičnú stratégiu v zmysle nariadenia Európskeho parlamentu a Rady (EÚ) č. 596/2014 zo 16. apríla 2014 o zneužívaní trhu (nariadenie o zneužívaní trhu) a o zrušení smernice Európskeho parlamentu a Rady 2003/6/ES a smerníc Komisie 2003/124/ES, 2003/125/ES a 2004/72/ES a delegovaného nariadenia Komisie (EÚ) 2016/958 z 9. marca 2016, ktorým sa dopĺňa nariadenie Európskeho parlamentu a Rady (EÚ) č. 596/2014, pokiaľ ide o regulačné technické predpisy upravujúce technické opatrenia na objektívnu prezentáciu investičných odporúčaní alebo iných informácií, ktorými sa odporúča alebo navrhuje investičná stratégia, a na zverejňovanie osobitných záujmov alebo uvádzanie konfliktov záujmov v zmysle zákona č. 566/2001 Z. z. o cenných papieroch a investičných službách. Marketingová komunikácia je pripravená s najvyššou starostlivosťou, objektivitou, prezentuje fakty známe autorovi k dátumu prípravy a neobsahuje žiadne hodnotiace prvky. Marketingová komunikácia je pripravená bez zohľadnenia potrieb klienta, jeho individuálnej finančnej situácie a nijakým spôsobom nepredstavuje investičnú stratégiu. Marketingová komunikácia nepredstavuje ponuku na predaj, ponuku, predplatné, výzvu na nákup, reklamu alebo propagáciu akýchkoľvek finančných nástrojov. XTB S.A. organizačná zložka nezodpovedá za žiadne kroky alebo opomenutia klienta, najmä za nadobudnutie alebo predaj finančných nástrojov. XTB nezodpovedá za žiadnu stratu alebo škodu, vrátane, bez obmedzenia, akejkoľvek straty, ktorá môže vzniknúť priamo alebo nepriamo, spôsobená na základe informácií obsiahnutých v tejto marketingovej komunikácii. V prípade, že marketingová komunikácia obsahuje akékoľvek informácie o akýchkoľvek výsledkoch týkajúcich sa finančných nástrojov v nej uvedených, nepredstavujú žiadnu záruku ani prognózu budúcich výsledkov. Minulá výkonnosť nemusí nevyhnutne naznačovať budúce výsledky a každá osoba konajúca na základe týchto informácií tak robí výlučne na vlastné riziko.