Este greu să te pensionezi devreme sau să ai bani mai mult decât suficienți la "vârsta de aur" fără să investești bani înainte de pensionare. Dar nu este niciodată prea târziu sau prea devreme. Scopul este să dobândești libertatea financiară cât mai devreme posibil și să te bucuri de viață după pensionare. Acestea sunt reguli esențiale și pași de bază pentru a începe.

Este greu să te pensionezi devreme sau să ai bani mai mult decât suficienți la "vârsta de aur" fără să investești bani înainte de pensionare. Dar nu este niciodată prea târziu sau prea devreme. Scopul este să dobândești libertatea financiară cât mai devreme posibil și să te bucuri de viață după pensionare. Acestea sunt reguli esențiale și pași de bază pentru a începe.

Toată lumea este de acord cu faptul că pregătirea financiară pentru pensionare este foarte importantă. Dar numai câțiva oameni încep să se intereseze de ea suficient de devreme. Majoritatea oamenilor își dau seama de acest lucru în apropierea pensionării. În realitate, cel mai bine este să afli cât mai multe, cât mai devreme posibil, chiar dacă ai doar 20 sau 30 de ani. Cu investițiile potrivite și cu economii suplimentare, îți poți asigura un nivel de trai adecvat pentru tine și familia ta, dar și să te pregătești pentru evenimente neprevăzute sau să îți îndeplinești visurile, chiar și acelea pe care nu ți le-ai putut permite în tinerețe din cauza avalanșei de responsabilități și a lipsei de timp.

Economisind bani suficient de devreme, te poți asigura că îți vei petrece "anii de aur" ai vieții în abundență, urmându-ți visurile și satisfăcându-ți pasiunile. Chiar dacă nu ai visuri "foarte scumpe", o pensie adecvată înseamnă, înainte de toate, securitate financiară, independență și libertate. Acestea sunt valori aproape neprețuite și, fără îndoială, motive suficiente pentru a fi interesat de modul de creare al unui plan de investiții, de analiza riscurilor și de modul în care să începi cu adevărat să economisești pentru pensie. În articolul de față, vei afla elementele de bază necesare pe această temă. Să începem!

Economisește pentru pensie - 6 reguli de bază

Îmbunătățirea venitului tău

Dacă ai un venit mai mare, vei putea economisi proporțional mai mult și investi mai mult. Însă, nu te concentra doar asupra modului de a economisi cât mai mult posibil, pentru că, de fapt, cel mai important este să găsești răspuns la întrebarea „Cum pot câștiga mai mult?”- De regulă, există două soluții.

- Poți munci mai mult sau poți fi mai bine plătit pentru munca ta, fără a crește numărul de ore lucrate pe săptămână sau pe lună. Prima soluție va da probabil rezultate mai rapide, dar ține cont de echilibrul dintre viața profesională și viața personală.

- În general, creșterea volumului de muncă te poate ajuta să obții libertatea financiară mai repede și să te apropii mai mult de obiectivele tale.

- Dacă ai o afacere - din nou, obiectivul tău va fi de a multiplica profiturile companiei tale (ceea ce poate avea ca rezultat potențial o calitate mai bună a vieții tale).

- Amintește-ți că nu ar trebui să fii în mod constant suprasolicitat, deoarece nivelul de fericire va fi scăzut și, în cele din urmă, nu vei fi la fel de eficient. Încearcă să stimulezi din când în când motivația de a lucra.

Economisește bani și controlează cheltuielile

Este posibil ca munca și câștigurile suplimentare să nu fie suficiente pentru a avea o viață prosperă la pensie. Dacă cheltui tot ceea ce ai câștigat - nu îți va rămâne prea mult atunci când vei înainta în vârstă. Perspectiva de a-ți crește veniturile poate fi uneori limitată, dar există multe lucruri pe care le poți îmbunătăți în privința cheltuielilor.

- Economisirea unui anumit procent din capitalul tău în fiecare lună poate fi o soluție adecvată. În mod ideal, acest procent ar trebui să fie de cel puțin 25% din venitul lunar, însă acest lucru depinde adesea de situația personală. Alege o sumă potrivită pentru tine.

- Poți reduce cheltuielile inutile și consumul pentru a economisi mai mult. Ar trebui să ai un buget al gospodăriei și să controlezi pe ce cheltui banii. Nu numai pentru a reduce costul vieții, ci și pentru a dezvolta obiceiuri pozitive.

Calculează totul

Să nu îți fie teamă să contabilizezi. Stabilește cum arată bugetul tău sau al întregii familii. Ia în considerare lucruri precum costurile traiului de zi cu zi, asistența medicală, chiria sau costurile creditelor. Dar și călătoriile și divertismentul. Pe baza acestui buget, vei putea determina aproximativ ce procent din venitul tău poți economisi. Încearcă, de asemenea, să răspunzi la întrebarea „Ce fel de viață îți dorești să ai la pensie?”. Pe baza visurilor tale, poți evalua de câți bani vei avea nevoie anual pentru a te bucura de viață la "vârsta de aur”.

Acumulează cunoștințe

Nu este adevărat că nu ai nevoie de cunoștințe pentru a economisi, planifica și investi banii în mod eficient. Amintește-ți, de asemenea, că dobândind singur aceste cunoștințe, poți economisi serviciile unor instituții externe sau ale unor consilieri financiari. A le urma sfaturile poate fi un lucru bun, dar, de asemenea, nu garantează niciodată succesul sau vreun randament investițional.

Concentrează-te pe învățarea noțiunilor de bază privind modul în care funcționează economia, banii și evaluarea companiilor. De asemenea, poți analiza psihologia bazată pe cicluri, al căror punct de inflexiune sunt panica și mânia. Acest lucru îți poate permite să cumperi acțiuni supraevaluate ale unor companii mari, indici bursieri sau active ieftine la momentul potrivit.

Diminuarea riscului

Investițiile sunt întotdeauna riscante, dar orice investitor ar trebui să fie conștient și interesat de strategiile de reducere a riscurilor. Familiarizează-te cu termeni precum "marja de siguranță" și "prima de risc". Amintește-ți că investirea a prea mulți bani poate crește riscul și îți poate influența negativ mentalitatea. Te poți gândi la risc ca la o gamă variată de scenarii diferite. Rezultatul oricărui astfel de scenariu este necunoscut, înainte de a deveni realitate.

De asemenea, poți citi despre acoperirea riscurilor sau acumularea de active necorelate, care pot reduce nivelul de risc al portofoliului tău general. Economisirea sub forma deținerii de numerar pare să garanteze pierderea puterii de cumpărare a banilor într-un viitor apropiat. Cu atât mai mult în perspectiva a mai multor decenii. Alternative interesante pot fi obligațiunile care returnează investitorului un procent peste rata inflației, metalele prețioase, bunurile imobiliare sau fondurile de piață monetară.

Răspunsul cheie este “pe termen lung”

Conform multor indicatori, investițiile pe termen lung au un avantaj semnificativ față de speculațiile pe termen scurt. Cu atât mai mult dacă investitorul se angajează în acestea fără cunoștințe, experiență și pregătire psihologică adecvate. Pe termen lung, poate fi important să se acumuleze acțiuni ale unor companii relevante sau indici bursieri întregi, cum ar fi S&P 500 sau Nasdaq 100, ceea ce este posibil prin așa-numitele ETF (Exchange Traded Funds).

Cu un orizont de investiții mai lung, de până la câteva decenii, poți beneficia chiar și de mai multe cicluri de piață, care sunt fenomene istorice caracterizate de un lanț cauză-efect. Cărțile unor investitori renumiți, precum "Mastering the market cycle" de Howard Marks, pot fi un fel de ghid pentru tine într-o lume în care achiziționezi active în ideea de a le păstra timp de mai multe decenii.

Fondul de urgență, speranța de viață și inflația

Atunci când îți faci planuri de pensionare, este esențial să ai un buget care să se potrivească stilului de viață dorit. Dar, uneori, se întâmplă lucruri neașteptate, iar un fond de urgență va oferi protecție împotriva cheltuielilor imprevizibile, în timp ce investiția în fonduri de obligațiuni poate oferi beneficii de diversificare. Ambele te vor ajuta să îți menții intacte obiectivele privind economiile pentru pensie. Transferurile automatizate într-un cont de pensie sau într-un cont de Plan de Investiții sunt, de asemenea, utile, deoarece asigură investiții consistente în fiecare lună și oferă siguranță pe viitor, atunci când va fi necesar să se facă retrageri.

În momentul în care planifici cu gândul la pensionare, trebuie luată în considerare speranța de viață. În prezent, durata medie de viață după 65 de ani este de 20 de ani, iar 1 din 10 oameni ajunge la 100 de ani. Acest lucru înseamnă că este esențial să economisești mai mult, deoarece este posibil ca planul tău să nu se potrivească cu vârsta de pensionare stabilită de stat. Acumularea de fonduri suplimentare te va ajuta la acoperirea costurilor de trai, inclusiv a costurilor de sănătate în acea perioadă, fără a rămâne prea devreme fără economii și asigurând o pensie garantată ulterior. Ia în considerare acest aspect atunci când îți concepi planul de pensii, deoarece un flux de numerar suficient după pensionare poate fi esențial pentru a evita riscurile financiare în viitor.

În planificarea pensionării, este important să ții cont de riscul de inflație. Acest lucru înseamnă că puterea de cumpărare a economiilor tale ar putea fi diminuată în timp din cauza climatului financiar și a creșterii prețurilor. Pentru a gestiona acest tip de risc, diversificarea investițiilor în diverse clase de active, precum și investițiile în titluri de valoare care au un anumit nivel de protecție împotriva creșterii prețurilor pot contribui la menținerea unei valori adecvate pentru fondurile tale de pensionare. Din punct de vedere istoric, marii beneficiari ai creșterii inflației au fost acțiunile, proprietățile imobiliare și mărfurile.

Planul de investiții pentru pensionare

Poți crea un Plan de Investiții pentru pensie din câteva clase de active, cum ar fi:

- ETF-uri (în special fonduri indexate cu expunere la S&P 500 sau Nasdaq 100)

- Acțiuni (cele mai riscante și mai volatile - încearcă să selectezi companii cu un nivel scăzut de îndatorare și fluxuri de numerar pozitive)

- Obligațiuni (pot acoperi riscul legat de acțiuni și pot reduce impactul inflației asupra puterii de cumpărare a banilor tăi)

- Numerar (de asemenea, valutele străine și dolarul american)

- Metale prețioase (în special aur și argint)

După alegerea claselor de active, poți decide alocarea unui procent din investiția ta în oricare dintre active. În funcție de vârsta ta, poți deține mai multe obligațiuni, numerar și metale prețioase sau mai multe ETF-uri și acțiuni. Din punct de vedere istoric, investiția în acțiuni oferă investitorilor randamente mai mari, dar ETF-urile pot fi o opțiune mai bună datorită diversificării și a volatilității mai mici, care îți poate crește nivelul de stres sau de incertitudine.

Oportunități oferite de fondurile indexate și ETF-uri

Din punct de vedere istoric, piața bursieră a oferit cele mai mari randamente în comparație cu alte active. Va fi la fel și în viitor? Este un lucru pe care nu îl putem prezice. Dar haideți să încercăm să răspundem la întrebarea: de ce indicii bursieri, istoric vorbind, au oferit investitorilor randamente mai mari decât cele ale proprietăților imobiliare sau ale obligațiunilor?

- În primul rând, companiile private produc și furnizează bunuri dezirabile pentru miliarde de oameni din întreaga lume, în fiecare zi. Cine nu a băut Coca-Cola, nu s-a uitat la un desen animat Disney sau nu a folosit Windows?

- Principala misiune a afacerilor este să crească, iar companiile bine administrate sunt capabile să își multiplice valoarea de-a lungul anilor. Acest lucru se datorează nu numai dezvoltării produselor și sentimentului consumatorilor, ci și gestionării financiare cu costuri limitate a întregii întreprinderi;

- Indicii bursieri, cum ar fi S&P 500 sau Nasdaq 100, sunt compuși numai din acțiuni ale companiilor care se supun selecției indicelui și sunt actualizați în mod regulat (noi companii se alătură și cele mai slabe ies din indici);

- Evaluarea societăților și prețul acțiunilor este în mare măsură legat de evaluarea pieței cu privire la capacitatea de creștere viitoare și la calitatea managementului;

- Timp de mai multe decenii, ratele dobânzilor au încurajat investitorii să investească în acțiuni, deoarece investițiile cu venit fix au oferit randamente din ce în ce mai mici;

- Creșterea globală a PIB-ului în țările bogate și în economiile dezvoltate, cu "credite ieftine" (rate scăzute ale dobânzii) a stimulat cererea de produse ale companiilor private;

- Boom-ul tehnologic (internetul sau acum inteligența artificială) îi determină pe investitori să evalueze oportunitatea unor randamente peste medie și a creșterii afacerilor în rândul companiilor tehnologice;

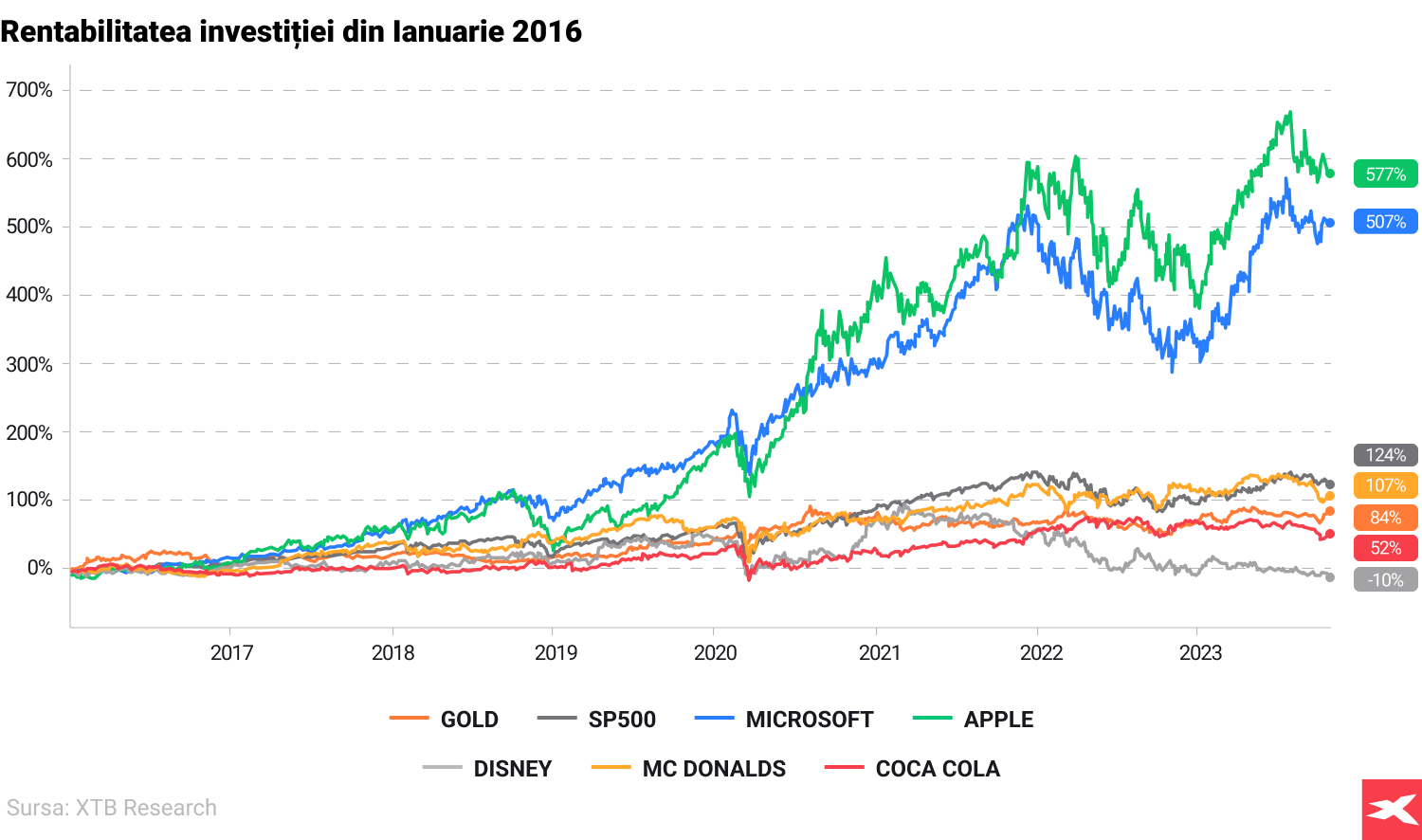

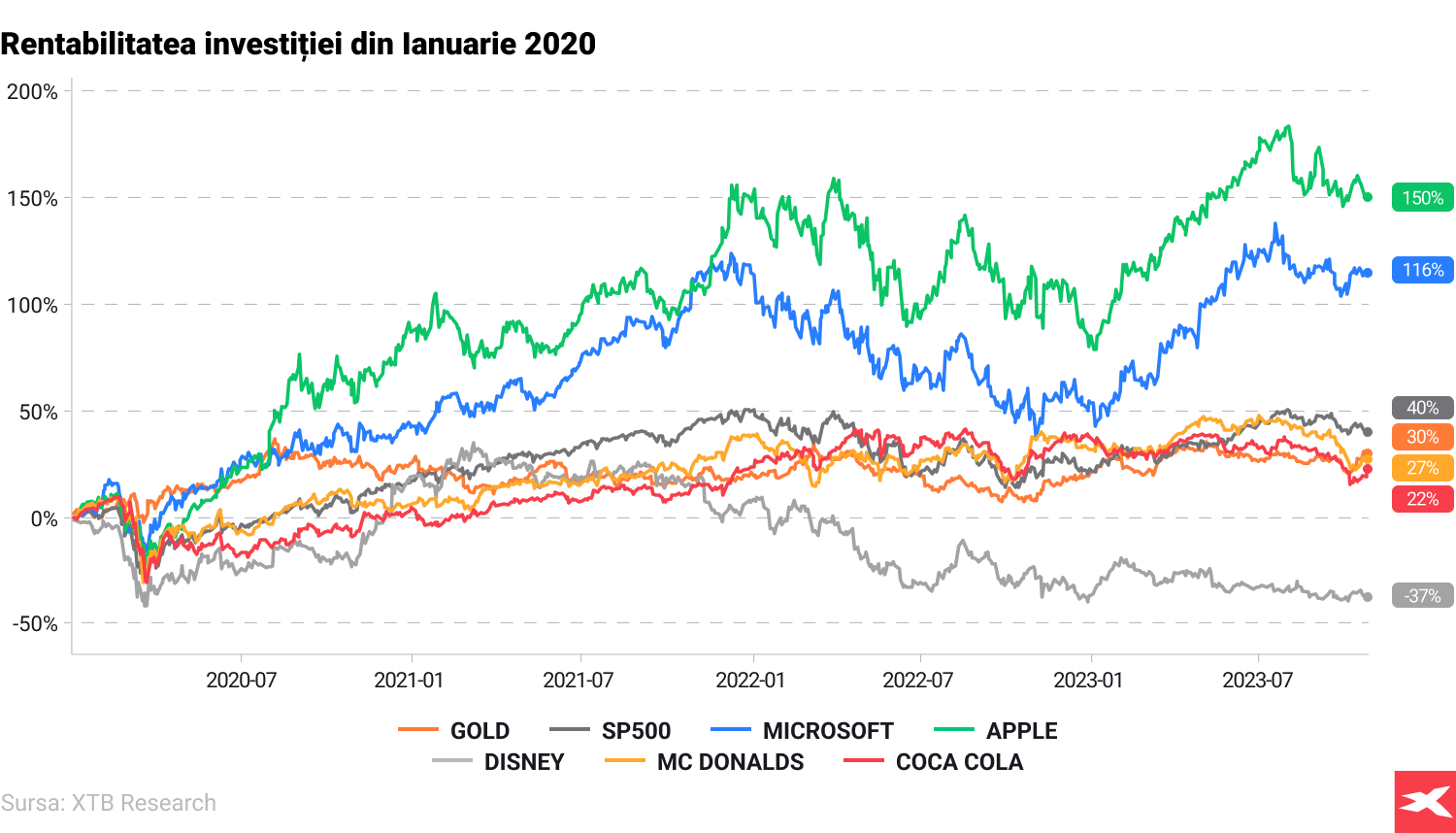

Cu toate acestea, merită luat în considerare faptul că investițiile în acțiuni ale unor companii individuale pot fi uneori foarte riscante, chiar dacă acestea sunt deja companii foarte mari, globale. Un exemplu în acest sens este reprezentat de cazul scăderii acțiunilor Disney pe parcursul a doi ani, între 2021 și 2023. De aceea, investitorii optează adesea pentru o expunere mai diversificată (ETF-uri pentru indici bursieri, compuși din câteva sute de acțiuni ale unor companii).

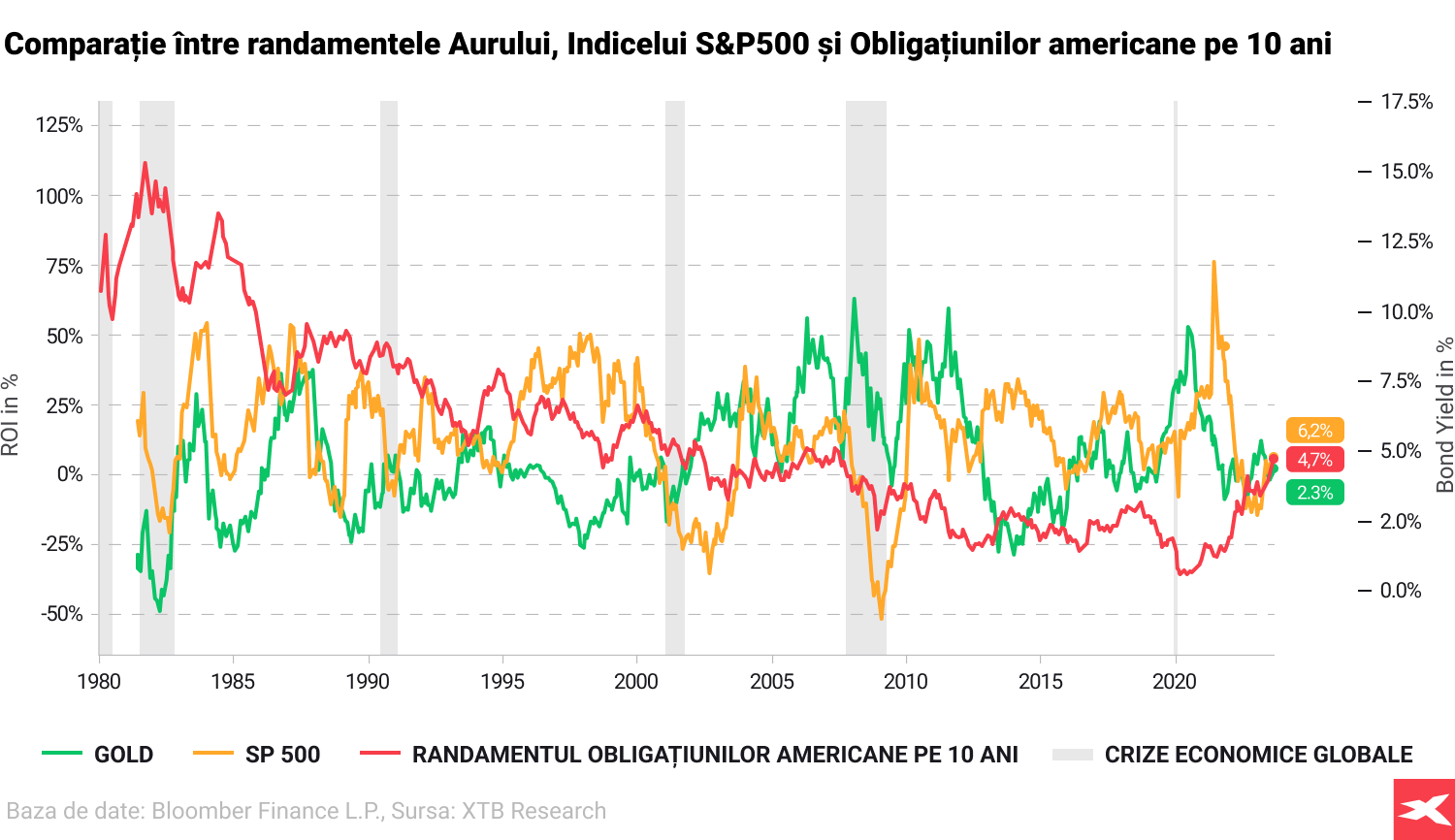

Randamentul mediu anual al aurului fizic (linia aurie), S&P 500 (linia albastră), titluri de trezorerie americane pe 10 ani (linia neagră). De obicei, în perioadele de recesiune (culoare gri), randamentele bursiere și ale titlurilor de stat au fost sub presiune, iar performanța aurului a depășit activele mai riscante. În același timp, pe măsură ce economia a avut tendința de a se normaliza, atât acțiunile, cât și randamentele obligațiunilor au depășit câștigurile anuale ale aurului. Sursa: XTB Research, Bloomberg Finance LP

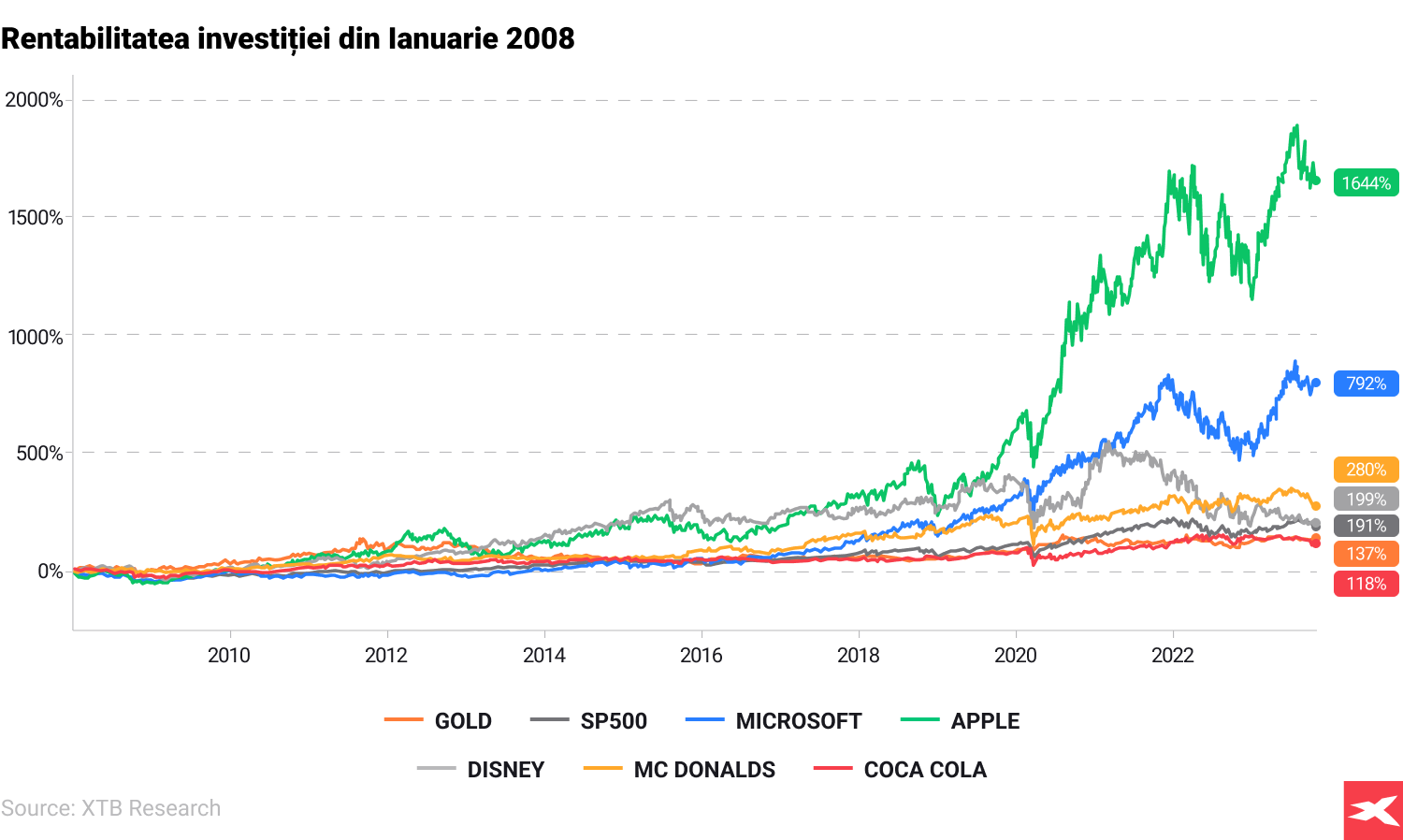

Randamentul investițiilor pentru Gold, S&P 500, Microsoft, Apple, Mc Donald's și Disney în perioada 2008 / 2016 / 2020 până la 25 octombrie 2023. Sursa: XTB Research

Planuri de Investiții

Având în vedere cât de mare este partea din producția mondială reprezentată de companii private (dintre care unele sunt listate la bursă), putem fi aproape siguri că, pe termen lung, unele vor continua să crească, ceea ce va influența probabil creșterea pe termen lung a valorii acțiunilor. O metodă populară de a investi în acțiuni în zilele noastre sunt așa-numitele fonduri ETF.

Datorită acestora, investitorul nu trebuie să analizeze fiecare companie în parte, ci poate achiziționa o acțiune într-un fond ETF care urmărește performanța indicilor bursieri, cum ar fi S&P 500 din SUA. O propunere interesantă pentru investitorii pe termen lung pot fi așa-numitele Planuri de Investiții. Un link către o descriere a modului în care acestea funcționează poate fi găsit aici <link (deoarece articolul COM va fi publicat pe site)>.

Cum să investești pentru a atinge libertatea financiară?

Pensie personală auto-investită? Da, este posibil. Poți utiliza o gamă variată de investiții pentru a crea un Plan de Investiții. Planificarea cu succes a pensiei este crucială, așadar să presupunem că:

- Venitul tău anual poate fi chiar mai important decât procentul de bani pe care îl poți economisi. Încearcă să strângi bani cât de repede poți.

- Poți economisi aceeași sumă în fiecare săptămână sau lună și să o investești sau să o păstrezi în numerar. Cu cât te apropii mai repede de pensie, cu atât mai puțin risc ar trebui să tolerezi în portofoliul tău.

- Planificatorii financiari pot fi de ajutor, precum și analiza nevoilor de venit care te ajută să construiești planuri de pensionare. Nu renunța la a căuta ajutor financiar, dar nu uita că, de obicei, cea mai ieftină metodă este să dobândești cunoștințe pe cont propriu.

- A plăti prea mult pentru acțiuni poate fi riscant (ar trebui să cunoști cel puțin elementele de bază ale analizei fundamentale sau să te concentrezi doar pe fondurile de indici ETF care îți diversifică portofoliul de investiții).

- Nu trebuie să plătești niciun consilier financiar pentru a începe să investești în ETF-uri care urmăresc indici bursieri precum S&P sau Nasdaq 100. Poți face acest lucru pe cont propriu, în contul tău de brokeraj cu acces la ETF-uri. Nu uita că poți oricând să retragi bani.

- Tensiunile geopolitice, recesiunile, perioadele de depresiune sau stagflație pot fi factori de risc uriași pentru partea riscantă a portofoliului tău.

- Scopul investițiilor în obligațiuni este de a reduce influența negativă a inflației, nu de a maximiza profiturile.

- Deciziile tale de investiții trebuie să fie întotdeauna bine gândite. Nu te grăbi în timpul analizei și nu reacționa emoțional.

- A avea o sumă de bani în numerar sau alte investiții lichide pe termen scurt poate fi important, deoarece îți va permite să acumulezi active în timpul prăbușirii sau corecțiilor pieței.

- Pe termen lung, dobânda compusă poate avea un impact pozitiv asupra portofoliului tău - mai ales atunci când investești în acțiuni sau ETF-uri (care sunt, de obicei, mult mai ieftine decât fondurile mutuale).

- Este greu de estimat nivelul de risc al portofoliului tău, dar cu cât ai mai multe active corelate, cu atât poate fi mai riscant.

- Diversificarea este importantă, mai ales în timpul planificării pentru pensionare, unde obiectivul este să te bucuri de banii tăi în viitor.

- Dacă decizi, poți chiar să tratezi contul de investiții ca pe un cont de pensie. În cele din urmă, este decizia ta pentru cât timp îți vei păstra investițiile.

- Dacă toleranța ta la risc este ridicată, acumularea de acțiuni cu capitalizare de piață scăzută îți poate oferi mult mai multe profituri decât cumpărarea de acțiuni cu capitalizare mare datorită potențialului de creștere. În același timp, investiția în capitalizări reduse este mult mai riscantă și mai volatilă. Dacă dorești să investești în anumite companii, trebuie să cunoști analiza fundamentală și să fii capabil să faci partea de cercetare înainte de a investi.

Strategii de investiții pentru economiile de pensionare

Investițiile pentru pensionare reprezintă un pas esențial în conservarea și creșterea economiilor tale. Diversificarea între diferite clase de active, personalizarea echilibrului investițiilor în funcție de toleranța la risc și ajustarea periodică în funcție de fluctuațiile pieței pot contribui la garantarea unei pensii sigure. O strategie sănătoasă constă în construirea unui portofoliu care să permită adaptabilitatea la posibilele schimbări atât în economie, cât și la aspirațiile individuale pentru “anii de aur”. În acest fel, te vei asigura că rămâi constant în direcția atingerii unui succes confortabil la pensie!

Diversificare

Investiția într-un portofoliu diversificat este o modalitate eficientă de a reduce probabilitatea de a suferi pierderi substanțiale din cauza fluctuațiilor pieței. Repartizarea investițiilor între acțiuni, obligațiuni și alte clase de active ajută la minimizarea riscului, oferindu-ți în același timp acces la oportunitățile oferite de diferite sectoare, cum ar fi investiția în fonduri mutuale sau în fonduri indexate pentru o mai mare stabilitate în ceea ce privește prețul acțiunilor și generarea de venituri. Având banii repartizați în diverse domenii, nu numai că te vei putea proteja împotriva scăderilor mari, dar vei putea profita și de șansele care sunt disponibile pe anumite piețe cu ajutorul fondurilor mutuale alese cu grijă.

Alocarea activelor

Determinarea combinației corecte de acțiuni, obligațiuni și alte investiții este o parte importantă a alocării activelor, care depinde de situația ta personală. Proporția diferitelor active dintr-un portofoliu variază în funcție de nivelul sau de toleranța la risc. Portofoliile mai agresive au tendința de a avea cantități mai mari de acțiuni, în timp ce portofoliile mai conservatoare prezintă proporții mai mari pentru alocări în numerar și obligațiuni.

Distribuția activelor poate contribui la gestionarea eficientă a riscurilor, precum și la producerea de randamente, dacă este realizată în mod corespunzător - este esențial să revizuiești acest echilibru în mod regulat, astfel încât să rămână aliniat atât cu obiectivele (scopurile de investiții), cât și cu cerințele individuale, cum ar fi nivelul de aversiune la risc.

Reechilibrare

Reechilibrarea este o parte esențială a gestionării portofoliului tău, deoarece te ajută să menții portofoliul în conformitate cu obiectivele de investiții și cu toleranța ta la risc. Această practică presupune ajustarea alocării activelor prin cumpărarea de active cu o valoare mai mică și vânzarea celor care au o valoare mai mare, totul pentru a te asigura că alocările vizate sunt menținute în timp. Reechilibrarea se poate face în mod regulat - cel puțin anual sau semestrial - sau după ce au loc evenimente majore, cum ar fi obținerea unui nou loc de muncă sau efectuarea unor achiziții mari. Amintește-ți că efectuarea acesteia nu este recomandată începătorilor sau în situațiile în care pur și simplu nu ai timp pentru a face cercetări.

Evenimente și schimbări în viață

Schimbările majore în viață, cum ar fi căsătoria, divorțul, pierderea locului de muncă sau modificarea veniturilor, pot avea un efect serios asupra pensiei tale. Este important să fii pregătit să îți modifici planul de pensionare în funcție de aceste evenimente, astfel încât să rămâi în joc și să rămâi aproape de atingerea obiectivelor dorite pentru pensionare. Adaptarea și reevaluarea atunci când este necesar îți va permite nu doar să menții, ci și să majorezi economiile în vederea atingerii cu succes a obiectivelor tale, făcând în același timp loc pentru orice tranziție imprevizibilă în această perioadă. Pentru a ține pasul cu progresul atât în direcția obiectivelor pe termen scurt, cât și a celor pe termen lung, cum ar fi pensionarea în siguranță, trebuie să te asiguri că investițiile curente sunt monitorizate în mod regulat, deoarece tranzițiile în cadrul nivelurilor de venit le pot afecta, de asemenea, pe acestea.

Riscul este cheia

Beneficiile investițiilor sunt uriașe, dar unul dintre cele mai mari riscuri este acela de a plăti prea mult pentru activele pe care le acumulezi. Imaginează-ți că ai cumpărat proprietatea în timpul ultimei etape a bulei de pe piața imobiliară (2008). Sau că ai cumpărat acțiuni din sectorul tehnologic în timpul maniei "dot-com" din 2000. Nu ar trebui să îți urmezi emoțiile - în special frica și lăcomia - dacă obiectivul tău este să te pensionezi devreme. Controlul riscului poate fi dificil chiar și pentru profesioniști, dar atunci când respecți aceste 10 reguli de bază, ai șansa de a atenua o mare parte din acesta:

- Nu cumpăra nimic doar pentru că prețurile sunt mai mari (poate fi o prejudecată și o capcană).

- Fii conștient de faptul că, de obicei, predicțiile extreme ale pieței nu sunt exacte. În cele din urmă, viitorul de obicei nu este atât de rău pe cât cred "urșii pieței" și nici atât de strălucit pe cât își doresc "taurii pieței”.

- Crizele financiare și prăbușirile bursiere sunt în mare parte imprevizibile - dacă dorești să investești pe termen lung, ar trebui să fii optimist (oamenii vor continua să consume, să muncească și să cumpere lucrurile pe care le produc companiile).

- Uneori, a nu face nimic face parte din joc și atât frica, cât și lăcomia sunt consilieri financiari foarte păguboși. Planifică-ți investițiile înainte și numai după ce ai finalizat cercetările.

- Controlul emoțiilor este crucial și, dacă dorești să investești pe termen lung, ar trebui să analizezi în detaliu. Uneori, atunci când piața se prăbușește, pot exista o mulțime de oportunități de a cumpăra ieftin, dar dacă nu ești pregătit să păstrezi investiția în condiții de volatilitate uriașă - nu ar trebui să investești în acele perioade și mai degrabă să aștepți o perioadă pentru o clarificare a situației.

- Încearcă să investești sume mai mari în ETF-uri sau în acțiuni atunci când prețurile sunt mai mici și investitorii sunt mai pesimiști în privința viitorului (în acele perioade ai probabil o marjă de siguranță și o primă de risc mai mari).

- Nu investi totul pe piața bursieră - gândește-te la rolul obligațiunilor, al proprietăților și al metalelor prețioase (unele ETF-uri urmăresc și prețurile acestora).

- Nu urmări previziunile macro (este foarte greu să găsești pe cineva care să o facă cu acuratețe și, în plus, în mod constant). De obicei, consensul pieței are dreptate în ceea ce privește viitorul macroeconomic.

- Păstrează întotdeauna câteva economii în numerar - îți va permite să cumperi unele lucruri atunci când acestea se vor ieftini și vei putea căuta oportunități.

- Nu investi tot ce ai în doar unul sau două active - dacă prețurile acestora se prăbușesc, vei pierde totul. Încearcă să diversifici portofoliul (dar nu supradiversifica, deoarece performanța slabă a unui activ limitează performanța puternică a altuia).

Rezumat

Prin elaborarea unui Plan de Investiții bine gândit, îți poți asigura o viață mai ușoară și mai confortabilă după pensionare. Pentru tine, pentru membrii familiei tale sau pentru educația copilului tău. Datele istorice indică faptul că piața bursieră oferă cele mai mari randamente pe termen lung, dar performanțele trecute nu reprezintă o garanție a rezultatelor viitoare, iar cel mai mare risc este întotdeauna legat de evaluările companiilor bursiere. În general, cu cât ești mai tânăr, cu atât mai mult risc îți poți asuma în "portofoliul de pensionare". Formele foarte populare de investiții sunt ETF-urile pe acțiuni (de asemenea, fondurile pe indici), metalele prețioase (aur, argint), obligațiunile și numerarul.

Ar trebui să selectezi obiectivele potrivite și să îți amintești că orizontul tău de investiții nu este de câțiva ani, ci probabil de câteva decenii. Este o mare diferență. Dacă deții doar numerar, puterea de cumpărare a banilor tăi pe termen lung poate fi mult mai mică din cauza inflației. Alte economii pot avea o creștere compusă. Efectuarea de investiții inteligente, maximizarea contribuțiilor având în vedere avantajele fiscale, precum și revizuirea și ajustarea periodică pentru a te asigura că toate bazele sunt acoperite. Cu aceste îndrumări bine puse la punct, vei putea privi cu încredere spre viitorul libertății financiare în “anii de aur”.

Este important să începi să economisești cât mai devreme posibil pentru a maximiza randamentele viitoare. Dacă ai 20 de ani, acesta este cel mai bun moment pentru a începe, dar poți crea un plan financiar chiar dacă ai 30, 40 sau 50 de ani. Niciodată nu este prea târziu să începi să te gândești la pensie. În același timp, trebuie să îți amintești despre impactul ratelor dobânzilor guvernului federal asupra portofoliului tău (în special acțiuni și obligațiuni) și alți factori de piață. Dobândirea cunoștințelor financiare poate fi chiar mai importantă decât venitul pe care îl poți avea înainte de vârsta de pensionare. În concluzie, economisirea pentru pensionare poate fi un factor cheie pentru viața ta și a familiei tale în viitor.

Întrebări Frecvente

Pentru o pensie confortabilă, încearcă să economisești aproximativ 35% din venitul tău înainte de impozitare, până la pensionare. Acest lucru ar trebui să echivaleze cu aproximativ două treimi din ceea ce câștigi înainte de a părăsi câmpul muncii, pentru a avea suficienți bani în “anii de aur”. Câți bani trebuie să investești și să economisești depinde, de asemenea, de tipul de viață pe care dorești să o ai la pensie. Dacă dorești să petreci timp în hoteluri de lux și mașini sport, ar trebui să economisești mai mult. Dacă acesta nu este obiectivul tău și îți găsești plăcerea în pasiuni sau activități mai "ieftine", poți investi și economisi relativ mai puțin. Nu uita, totuși, că păstrarea numerarului este aproape o pierdere garantată dacă inflația continuă să crească în următoarele decenii. Cea mai inteligentă modalitate de a economisi pare a fi să investești, lucru care poate menține valoarea de cumpărare a numerarului tău sau o poate crește (cu riscul de a-l pierde).

Nu toată lumea poate economisi 25% sau mai mult, dar obiectivul ar trebui să fie cât mai ridicat posibil. De obicei, consilierii financiari recomandă economisirea a 25% din venitul brut în fiecare an, în primii ani, pentru ca economiile pentru pensie să aibă succes. Deși la prima vedere poate părea un procent copleșitor, acesta te poate ajuta să obții sume adecvate la pensie.

Nu există o barieră de vârstă și nu este niciodată prea târziu. Economisirea banilor pentru pensie ar trebui să fie foarte importantă pentru orice angajator sau chiar angajat, iar dacă nu poți începe la 25 sau 30 de ani, poți începe oricând.

Amintește-ți despre aceste 5 principii fundamentale:

- Acțiunile sau ETF-urile pot fi riscante, dar îți oferă cel mai mare potențial de randament. Deținerea de active necorelate poate reduce nivelul de risc al portofoliului.

- Ar trebui să păstrezi o parte în numerar pentru a reacționa în timpul scăderilor de piață. Dacă investești cu un orizont pe termen foarte lung, scăderile pieței pot fi un bun prilej pentru a cumpăra active (acțiuni, obligațiuni sau chiar proprietăți).

- Cunoștințele îți oferă avantaje uriașe, precum și analiza aspectelor psihologice ale investițiilor și ale prejudecăților umane.

- Scopul este de a obține randamentul investiției și, în fapt, nu este foarte greu (mai ales în timpul unei perioade de creștere). Partea cea mai dificilă este să faci acest lucru ținând riscul sub control, deoarece viitorul este întotdeauna incert.

- După cum spune Howard Marks: "Poate că nu știi unde te duci, dar ar trebui să știi unde te afli". Este greu să prevezi viitorul însă, uneori, analizând prezentul poate fi suficient.

Depinde de tipul de pensie care îți convine. Nu uita că, din cauza inflației, este greu de spus acum de câte economii ai nevoie pentru a te pensiona la 55 de ani. Ar trebui să te concentrezi pe investiții și economii pentru a obține libertatea financiară cât mai devreme posibil sau cât de devreme îți dorești.

Când vine vorba de investiții pe termen lung pentru pensionare, o abordare rezonabilă este crearea unui portofoliu diversificat. În interiorul acestuia pot fi acțiuni, obligațiuni, metale prețioase sau proprietăți (chiar și sub forma unui fond tranzacționat la bursă sau a unui imobil fizic). De asemenea, poți păstra și o parte în numerar (tot sub formă de valute străine). Dar nu uita că inflația, pe termen lung, poate să preseze în mod semnificativ valoarea banilor fiduciari. Nu uita de nivelurile de risc ale investițiilor (care ar trebui să fie mai mici cu cât avansezi în vârstă).

Da, toată lumea poate economisi pentru pensie, dar suma de bani poate fi diferită, în funcție de situația personală (venituri, costul vieții, obiceiuri etc.). Nu uita că investitorii mai în vârstă ar trebui să facă alte lucruri și să investească diferit față de cei mai tineri. De obicei, orizontul de timp mai lung este prietenul tău și, dacă ești tânăr și toleranța ta la risc este ridicată, poți începe să acumulezi acțiuni în întreprinderi bune cu capitalizare de piață mai mică. Sau pur și simplu începe să investești mai devreme în ETF-uri indexate sau în companii cu capitalizare mare (cu posibilitatea unor randamente mai mari în final).

Dar dacă ești o persoană mai în vârstă, ar trebui să îți amintești de capcana volatilității și orizontul tău de investiții poate fi mai scurt, iar apetitul tău pentru risc mai redus. În această situație, ai putea avea o expunere mai mare la obligațiuni, metale prețioase sau proprietăți imobiliare, cu o parte mai mică a portofoliului în acțiuni (care pot fi extrem de volatile și incerte).

A economisi bani înseamnă a deține numerar, iar orice altă opțiune de economisire pentru pensie este riscantă. Poți să îți asumi un risc scăzut deținând doar numerar și să utilizezi unele active cu venit fix (de exemplu, obligațiuni). În acest caz, nivelul de risc în timpul economisirii pentru pensionare este foarte scăzut (ceea ce nu înseamnă că randamentul va fi 100% pozitiv). Probabil că te vei descurca foarte bine cu suma pe care o economisești.

Cu toate acestea, dacă va persista o tendință de inflație de mai multe decenii (ca efect al creșterii economice globale și al unei perioade mai lungi de scădere a ratelor dobânzilor), economiile tale în numerar ar putea valora mai puțin în timp (scăderea puterii de cumpărare). În cele din urmă, există unele posibilități, cum ar fi investițiile sau deschiderea unei afaceri proprii, dar aceste opțiuni sunt întotdeauna riscante.

Putem presupune că oriunde există un factor de risc (deschiderea unei afaceri, cumpărarea unei proprietăți, investiții în acțiuni) reprezintă o investiție (cu diferite niveluri de risc). Reține că economisirea nu este același lucru cu investiția, dar aceste strategii sunt uneori combinate, pentru a obține cel mai bun rezultat.

Probabil că nu, deoarece chiar și deținerea de fonduri fiduciare poate fi riscantă în scenarii extreme. Riscul face parte din viața fiecărui om, iar riscul de a pierde bani "face parte din joc" atât în afaceri, cât și pe piețele financiare. Scopul nu este de a nu îți asuma niciun risc, ci de a-l asuma cu înțelepciune. Acest lucru este de obicei egal cu dobândirea de cunoștințe și controlul emoțiilor precum frica, lăcomia, dar și lenea. Dacă toleranța ta la risc este scăzută, te poți gândi la așa-numitele “active de refugiu" (aur, dolar american, fonduri de piață monetară, trezorerii). Dar nu uita că nu există nicio garanție a profiturilor și că randamentul investițiilor tale poate depinde de psihologie (nu numai a ta, ci și a celorlalți participanților la piață).

Avantajele și dezavantajele investițiilor pe termen lung

Nvidia: Inovația AI și transformarea digitală

Investiții pe timp de criză: Strategii și sfaturi

"Acest material este o comunicare de marketing în sensul articolului 24 alineatul (3) din Directiva 2014/65 / UE a Parlamentului European și a Consiliului din 15 mai 2014 privind piețele de instrumente financiare, și de modificare a Directivei 2002/92 / CE și a Directivei 2011 / 61 / UE (MiFID II). Comunicarea de marketing nu este o recomandare de investiții sau o recomandare de informații sau o recomandare care sugerează o strategie de investiții în sensul Regulamentului (UE) nr. 596/2014 al Parlamentului European și al Consiliului din 16 aprilie 2014 privind abuzul de piață ( reglementarea abuzului de piață) și de abrogare a Directivei 2003/6 / CE a Parlamentului European și a Consiliului și a Directivelor Comisiei 2003/124 / CE, 2003/125 / CE și 2004/72 / CE și a Regulamentului delegat (UE) 2016/958 al Comisiei din 9 596/2014 al Parlamentului European și al Consiliului în ceea ce privește standardele tehnice de reglementare pentru aranjamentele tehnice pentru prezentarea obiectivă a recomandărilor de investiții sau a altor informații care sugerează strategii de investiții și pentru dezvăluirea de interese particulare sau indicații de conflicte de interese sau orice alte sfaturi, inclusiv în domeniul consultanței în materie de investiții, în sensul Legii privind tranzacționarea cu instrumente financiare din 29 iulie 2005 (de ex. Journal of Laws 2019, articolul 875, astfel cum a fost modificat). Comunicarea de marketing este pregătită cu cea mai mare diligență, obiectivitate, prezintă faptele cunoscute autorului la data pregătirii și este lipsită de orice elemente de evaluare. Comunicarea de marketing este pregătită fără a lua în considerare nevoile clientului, situația sa financiară individuală și nu prezintă nicio strategie de investiții în niciun fel. Comunicarea de marketing nu constituie o ofertă de vânzare, oferire, abonament, invitație la cumpărare, reclamă sau promovare a oricărui instrument financiar. XTB SA nu este responsabilă pentru acțiunile sau omisiunile niciunui client, în special pentru achiziționarea sau cedarea instrumente, întreprinse pe baza informațiilor conținute în această comunicare de marketing. XTB SA nu va accepta răspunderea pentru nicio pierdere sau daună, inclusiv, fără limitare, orice pierdere care poate apărea direct sau indirect, efectuată pe baza informațiilor conținute în această comunicare de marketing. În cazul în care comunicarea de marketing conține informații despre orice rezultat cu privire la instrumentele financiare indicate în acestea, acestea nu constituie nicio garanție sau prognoză cu privire la rezultatele viitoare. Performanțele anterioare nu indică neapărat rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc. Acest material nu este emis pentru a influenta deciziile de tranzacționare ale niciunei persoane. Informațiile cuprinse în cadrul acestui material nu sunt prezentate pentru a fi aplicate, copiate sau testate în cadrul tranzacțiilor dumneavoastră. Informațiile cuprinse în cadrul acestui material sunt emise în baza experienței proprii a emitentului și nu reprezintă o recomandare individuală, nu vizează atingerea anumitor obiective, randamente financiare și nu se adresează nevoilor niciunei persoane anume care ar primi-o. Premisele acestui material nu au în vedere situația și persoana dumneavoastră deci nu recomandăm utilizarea acestor informații sub orice formă. Utilizarea informațiilor cuprinse în cadrul acestui material în orice modalitate se face pe propria dumneavoastră răspundere. Acest material este emis de către un analist pentru care își asumă răspunderea XTB SA, persoană juridică autorizată de KNF – Autoritatea de Supraveghere Financiara din Polonia."