Dintre sutele de ETF-uri disponibile, fiecare investitor dorește să îl aleagă pe cel care va aduce cel mai mare randament în viitor. În același timp, cunoștințele noastre despre viitor sunt foarte limitate. Pentru a evalua „calitatea” fondurilor ETF pe care le alegem, ne putem uita la câteva informații de bază care ne vor spune mai multe despre costurile implicate și, cel mai important, dacă acestea reflectă cu adevărat randamentul activului, sectorului sau indicelui pe care îl urmăresc. În articolul prezent, vom analiza care sunt ETF-urile pe care le putem considera cele mai adecvate pentru a le deține în portofoliu.

ETF-urile sunt destinate în principal investitorilor pe termen lung, în căutare de modalități de a-și diversifica portofoliile. Vorbind despre „cele mai bune” fonduri, articolul se va referi la cele a căror calitate, definită în sens larg, este ridicată. Desigur, acest lucru nu prejudiciază randamentele viitoare. Fără îndoială, ETF-urile foarte populare sunt cele care oferă expunere la piața bursieră americană și la indici precum S&P 500 sau Nasdaq 100, deși sunt cunoscute și fondurile pentru economiile piețelor emergente sau pentru metalele prețioase.

Fondurile tranzacționate la bursă (ETF) fac posibilă expunerea diversificată la piețele financiare globale, fără a căuta și cumpăra sute sau o mie de acțiuni. De la metale prețioase, acțiuni ale marilor companii din întreaga lume, la obligațiuni și piețe emergente. Cine a auzit vreodată de ciclurile de creștere ale pieței, de redresarea acțiunilor tehnologice sau de investițiile în metale prețioase? Datorită ETF-urilor, investițiile au câștigat popularitate. Cu toate acestea, în acest articol, vom afla mai multe despre cum să facem selecția unor ETF-uri de înaltă calitate și, ulterior, vom prezenta câteva dintre acestea.

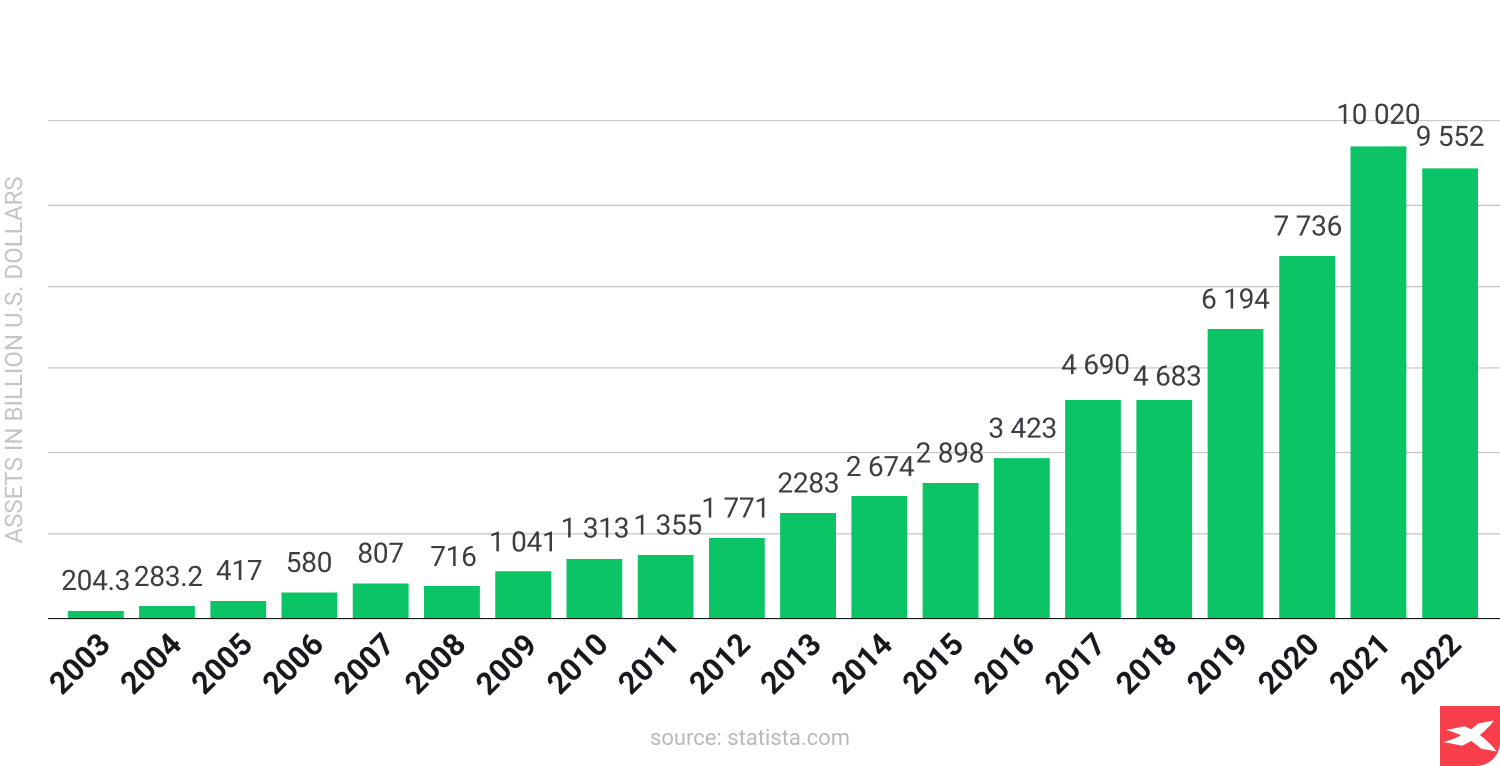

Investiția în ETF-uri devine populară datorită caracterului pasiv (în special fonduri indexate precum S&P 500 sau Nasdaq). Numerarul investit în ETF-uri este în continuă creștere, de la 204 miliarde USD în 2003 la 9,55 trilioane USD în 2022. Sursa: Statista

Puncte forte ale investițiilor în ETF-uri

Fondurile tranzacționate la bursă (ETF) sunt similare acțiunilor de pe piața bursieră - acestea sunt cotate și tranzacționate pe o piață bursieră. ETF-urile urmăresc, de obicei, prețurile indicilor bursieri precum S&P 500 sau Nasdaq 100, sectoare de piață specifice precum tehnologia, finanțele, biotehnologia, industria farmaceutică etc., dar și metale prețioase sau chiar obligațiuni.

Există două strategii de investiții de bază - pasivă și activă. Datorită specificațiilor ETF-urilor, care sprijină investitorii pe termen lung, acestea sunt, de obicei, considerate un element important al portofoliilor diversificate pe termen lung. ETF-urile oferă lichiditate ridicată, diversificare (inclusiv din punct de vedere geografic) și oportunități variate de investiții cu eficiență fiscală. Comisioanele lor sunt, de obicei, mult mai mici decât cele ale fondurilor mutuale tradiționale. Orice investitor poate cumpăra și vinde ETF-uri atunci când piața bursieră este deschisă.

În același timp, ETF-urile prezintă și un anumit risc investițional, legat de activele pe care le urmăresc. Nu uita că este foarte dificil să identifici cele mai bune ETF-uri. Am putea spune mai multe despre ETF-urile care au fost cele mai performante (până acum), dar nu știm niciodată dacă viitorul se va repeta. Nivelul de randament al investițiilor în ETF-uri este determinat de modul în care piața va stabili prețul activelor pe care le dețin în portofoliu (acțiuni, obligațiuni etc.) sau de comportamentul prețurilor activelor pe care le urmăresc (de exemplu, prețul gazelor, aur, argint etc.).

Fondurile tranzacționate la bursă (ETF) oferă investitorilor expunere la aproape toate clasele de active:

- Indici bursieri (indici americani, indici europeni, piețe emergente etc.)

- ETF-uri sectoriale (de exemplu, noi tehnologii, bănci, biotehnologie etc.)

- Investiții ecologice și ESG (energie regenerabilă, mașini electrice etc.)

- Obligațiuni (de la obligațiuni corporative cu randament ridicat, la obligațiunile de trezorerie americane pe 10 ani)

- Energie și materiale (de exemplu, ETF de mărfuri pe gaze naturale, cupru)

- Metale prețioase (aur, argint)

- ETF pe acțiuni cu dividende (ETF-uri cu model „de distribuție”)

Bine de știut

- Rezultatul oricărui fond tranzacționat la bursă este strâns dependent de viitor, de obicei imprevizibil pe termen scurt.

- Dezvoltarea piețelor globale și a economiei poate fi crucială în general, dar sentimentul pieței este motorul randamentelor bursiere, nu doar datele. Piața poate reacționa pozitiv sau negativ exagerat, la aproape orice știre.

- Pe termen lung, o economie globală puternică ar trebui văzută ca un motor pozitiv al pieței bursiere - creșterea consumului înseamnă profituri corporative mai mari și posibilitatea de a depăși așteptările analiștilor - un lucru bun pentru popularitatea și randamentele ETF-urilor.

- Deciziile băncilor centrale pot afecta nu numai piața bursieră, ci mai ales obligațiunile (și ETF-urile pe obligațiuni), dar și metalele prețioase sau materiile prime energetice.

- Un principiu financiar de bază afirmă: „Cu cât riscul este mai mic, cu atât randamentul potențial așteptat al investiției este mai mic” (aceasta nu înseamnă că nu există posibilitatea de a învinge așa-numita teorie a pieței eficiente). Dar implică și opusul său - pentru asumarea unui risc mai mare, investitorii pot aștepta o recompensă mai mare (dar nu este garantat că o vor primi vreodată).

- Informații detaliate despre fiecare fond tranzacționat la bursă pot fi găsite pe site-ul web al emitentului. În cazul celor mai populare, ETF-urile iShares, instituția responsabilă de emiterea lor este BlackRock.

Pro și contra

ETF-urile au avantaje și dezavantaje, pe care le vom descriem mai jos, care ajută investitorii să analizeze potențialul și riscurile acestor investiții. Este important să faci propriile cercetări și să dobândești cunoștințe - chiar dacă investești pasiv. După cum i-a spus odată RIP Charlie Munger lui Howard Marks: „Investiția este simplă, dar nu poate fi ușoară”. Având în vedere acest lucru, să analizăm avantajele și dezavantajele ETF-urilor ca și clasă de active.

Pro

- Excelent pentru investiții pasive și pe termen lung

- Atât pentru începători, cât și pentru profesioniști

- Barieră de intrare redusă, comisioane reduse (TER) și lichiditate ridicată

- Risc limitat și posibilitate de diversificare a portofoliului

- Datorită diversificării, volatilitatea poate fi mai scăzută în comparație cu acțiunile individuale

- Posibilitatea de a investi într-o serie de active precum indici, obligațiuni sau mărfuri

- Investitorul poate fi sigur că fondul indexat dovedește exact aceeași performanță cu indicii bursieri, de exemplu S&P 500 sau Nasdaq 100

Contra

- Poate să nu fie adecvat pentru traderi și investitori pe termen scurt care preferă un stil de investiții mai agresiv

- Riscul mai scăzut este compensat de posibile randamente mai mici

- Fondul tranzacționat la bursă selectat de investitori poate avea performanțe inferioare celor ale companiilor sau indicilor de top în timpul piețelor ascendente

- Diversificarea nu garantează randamentele și poate conduce, de asemenea, la pierderi

- Într-un portofoliu, câteva fonduri tranzacționate la bursă pot deteriora performanța celor care înregistrează rezultate bune

- Riscul de nealiniere a fondurilor ETF într-un portofoliu

- Concentrarea excesivă a capitalului în investiții pasive poate limita opțiunile de alocare către active mai riscante (posibilitatea unor randamente excepționale)

ETF-urile cu fonduri indexate oferă investitorilor, de obicei, o garanție că vor replica exact randamentul instrumentului suport pe termen lung. Aici putem nota iShares Core S&P UCITS și urmărit de indicele său S&P 500 Net Total Return. Reține că performanțele anterioare nu reprezintă un indicator fiabil al performanțelor viitoare. Sursă: Bloomberg Finance LP

ETF-uri de înaltă calitate

După cum am mai spus, este greu să identifici cele mai bune ETF-uri pe care să le adaugi în portofoliul tău, dar vom menționa mai jos 6 ETF-uri de foarte înaltă calitate, cu costuri scăzute (TER) și urmărirea cu succes a indicelui suport.

ETF-uri foarte populare:

- iShares Core MSCI World UCITS EUNL.DE - expunere diversificată pe piața bursieră a țărilor dezvoltate

- iShares S&P 500 UCITS SXR8.DE - acțiuni ale celor mai mari 500 de companii americane, listate în indicele S&P 500

- iShares Nasdaq 100 UCITS SXRV.DE - acțiuni din indicele Nasdaq 100 - indicele principalelor companii tehnologice din SUA

- iShares MSCI World SRI UCITS 2B7K.DE - portofoliu de companii cu un indice ESG ridicat

- iShares Core MSCI Europe UCITS IMAE.NL - cele mai mari companii de pe piața bursieră din Europa

- iShares Core MSCI World EM IMI UCITS IS3N.DE - expunere mai mare la acțiuni de pe piețele emergente

- iShares MSCI Asia EM UCITS CEBL.DE - companii asiatice (de asemenea chineze)

Fondurile tranzacționate la bursă enumerate mai sus sunt cu siguranță printre cele mai populare, dar reprezintă doar o parte din sutele de fonduri diferite care oferă expunere diversificată la diverse segmente ale pieței financiare. Pentru investitorii pe termen lung, rata cheltuielilor este foarte importantă, așa că am ajustat ETF-urile cu această informație.

iShares Core MSCI World

Adresat investitorilor pe termen lung, acest ETF poate fi nucleul unui portofoliu care evaluează oportunitățile de creștere pe termen lung în țările dezvoltate. MSCI World acoperă 85% din acțiunile listate în 23 de economii, ceea ce înseamnă diversificare geografică și alocare între fiecare țară dezvoltată, precum SUA, Canada, Germania, Elveția sau Regatul Unit. Acest ETF are în portofoliul său companii de bază bine dezvoltate cu afaceri globale și oferă o expunere mare pe piața americană.

- Obiectivul investiției: urmărirea performanței acțiunilor companiilor din țările dezvoltate

- Număr de participații: 1513

- TER (Total Expense Ratio): 0.2%

- Politica de distribuție: Acumulare

- 15 cele mai mari dețineri de acțiuni: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, ExxonMobil, J.P. Morgan, Johnson & Johnson, Visa, Broadcom

- Sectoare: Tehnologie (22%), Financiar (14,7%), Sănătate (12,7%), Industrial (10,7%), Consum Discreționar (10,7%)

- Deviație standard (3 ani): 17,64% (la data de 30 septembrie 2023)

- Randament cumulat (5 ani): 42,49% (de la 30 septembrie 2023)

- Evaluare ESG: A

- Reechilibrare: Trimestrial

iShares S&P 500 UCITS

ETF-ul garantează expunerea la 500 de companii americane bine stabilite, cotate la bursă, care desfășoară adesea activități la nivel global. Expunerea la indicele S&P 500 Net Total Return înseamnă că ETF-ul reflectă randamentul indicelui S&P 500 plus dividendele plătite (cu reținere la sursă) de companiile incluse în acesta. Componența indicelui S&P 500 se modifică în timp - unele societăți ies din indice și sunt înlocuite de noi întreprinderi. ETF-urile iau în considerare acest fapt și nu solicită investitorului să gestioneze activ portofoliul. Prin achiziționarea acestuia, investitorul este asigurat că valorile ETF-ului le vor reflecta pe cele ale indicelui S&P 500 - în toate condițiile economice și, de asemenea, pe termen lung.

- Obiectivul investiției: urmărirea performanței S&P 500 NTR (Net Total Return Index)

- Număr de participații: 503

- TER: 0,07%

- Politica de distribuție: Acumulare

- 15 cele mai mari dețineri de acțiuni: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, ExxonMobil, J.P. Morgan

- Sectoare: Tehnologie (28%), Sănătate (13,3%), Financiar (12,6%), Consum Discretionary (10,5%), Comunicații (9%)

- Deviație standard (3 ani): 17,85% (la data de 30 septembrie 2023)

- Randament cumulat (5 ani): 57,98% (de la 30 septembrie 2023)

- Evaluare ESG: A

- Reechilibrare: Trimestrial

iShares Nasdaq 100 UCITS

Investiția în acest ETF înseamnă o expunere amplă la sectoarele de noi tehnologii din SUA, precum software, hardware, semiconductoare, publicitate digitală și AI. În plus, societățile din domeniul biotehnologiei, al comerțului cu amănuntul și al telecomunicațiilor sunt, de asemenea, incluse. Companiile cu capitalizare mare și medie sunt cele care domină ETF-ul, acesta fiind cunoscut și sub numele de indicator global de referință al sentimentului de piață privind sectorul tehnologic.

- Obiectivul investiției: urmărirea performanței celor mai mari 100 de companii (nefinanciare) listate pe Nasdaq

- Număr de participații: 101

- TER: 0,33%

- Politica de distribuție: Acumulare

- 15 cele mai mari acțiuni: Apple, Microsoft, Amazon, Nvidia, Meta Platforms, Tesla, Alphabet, Broadcom, Costco Wholesale, Adobe, PepsiCo, Cisco, Comcast, AMD, Netflix

- Sectoare: Tehnologie (49%), Comunicații (16%), Consum discreționar (13,9%), Sănătate (7%), Consum de bază (6%)

- Deviație standard (3 ani): 22,49% (la data de 30 septembrie 2023)

- Randament cumulat (5 ani): 97,15% (de la 30 septembrie 2023)

- Evaluare ESG: A

- Reechilibrare: Trimestrial

iShares MSCI World SRI UCITS

Indicele este alcătuit din câteva sute de societăți cu scoruri ESG foarte ridicate - Mediu - Social - Guvernanță (energie curată, ecologie, responsabilitate socială și guvernanță corporativă). Indicele analizează expunerea companiilor la industria de apărare (inclusiv arme nucleare, arme de foc convenționale controversate), alcool, jocuri de noroc sau organisme modificate genetic. De asemenea, se aplică restricții suplimentare în ceea ce privește energia verde și protecția mediului, datorită restricțiilor suplimentare impuse întreprinderilor din sectoarele cărbunelui, nisipurilor bituminoase, producerii de energie, extracției de gaze și petrol. De un interes deosebit pentru investitorii care apreciază foarte mult investițiile care îndeplinesc criterii etice și de mediu înainte de toate.

- Obiectivul investiției: Urmărirea indicelui compus din companii din țări dezvoltate cu un rating ESG ridicat

- Număr de participații: 415

- TER: 0,2%

- Politica de distribuție: Acumulare

- 15 cele mai mari acțiuni: Tesla, Microsoft, Home Depot, Novo Nordisk, Adobe, ASML, PepsiCo, Coca-Cola, Walt Disney, Danaher, Intuit, Amgen, Texas Instruments, Verizon Communications, S&P Global

- Sectoare: Financiar (17%), Tehnologie (15%), Consum discreționar (15%), Sănătate (15%), Industria (13%), Consum de bază (8%)

- Deviație standard (3 ani): 16,14% (la data de 30 septembrie 2023)

- Randament cumulat (5 ani): 65,89% (de la 30 septembrie 2023)

- Rating ESG: AA

- Reechilibrare: Trimestrial

iShares Core MSCI Europe

Acest ETF oferă investitorilor o expunere mai mare la piața bursieră europeană. În același timp, numărul mare de acțiuni diversificate ale companiilor din țările dezvoltate certifică poziționarea pe termen lung a Europei ca important jucător financiar (banca elvețiană - UBS), industrial (industria auto - Volkswagen, BMW, Porsche sau Mercedes), de consum discreționar (Nestle), de sănătate (Novo Nordisk) și mărci de lux (LVMH) pe scena mondială.

- Obiectivul investiției: ETF-ul urmărește performanța celor mai mari companii listate la bursă din țările europene

- Număr de participații: 428

- TER: 0,12%

- Politica de distribuție: Distribuire (dividende plătibile semestrial)

- 15 cele mai mari acțiuni: Nestle, Novo Nordisk, ASML, Shell, LVMH, AstraZeneca, Novartis, Roche, HSBC, Total Energies, SAP, Sanofi, Unilever, BP, Siemens

- Sectoare: Financiar (17%), Industrial(16%), Sănătate (15%), Consumatori de bază (11%), Consumatori discreționari (11%), Materiale (7%)

- Deviație standard (3 ani): 15,59% (la data de 30 septembrie 2023)

- Randament cumulat (5 ani): 34,9% (de la 30 septembrie 2023)

- Rating ESG: AA

- Reechilibrare: Trimestrial

iShares MSCI Asia EM

Acest fond ETF oferă investitorului o expunere diversificată la acțiunile asiatice și, de asemenea, la acțiunile indiene sau vietnameze, care pot avea un potențial de creștere chiar mai mare decât China datorită creșterii populației și numărului mare de companii tehnologice de succes.

- Obiectivul investiției: Urmărirea performanței companiilor „asiatice” selectate din anumite economii emergente (MSCI EM Asia Index Net Total Return)

- Număr de participații: 642

- TER: 0,18%

- Politică de distribuție: Acumulare

- 15 cele mai mari acțiuni: China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy, Netease, Ping an Insurance, Baidu, Mediatek, JD Com, Samsung, Bank Central Asia, BYD Ltd, Bank of China, POSCO

- Sectoare: Tehnologie (24%), Financiar (23%), Consum Discreționar (15%), Comunicații (10%), Industrial (5%)

- Deviație standard (3 ani): 19,64% (la 30 septembrie 2023)

- Randament cumulat (5 ani): 3,38% (la data de 30 septembrie 2023)

- Rating ESG: BBB

- Reechilibrare: Trimestrial

iShares Core MSCI World EM IMI

Accesul la piețele emergente poate fi limitat pentru unii investitori, dar iShares Core MSCI World EM IMI este aici pentru a rezolva această „problemă”. Indicele oferă expunere la peste 2.800 de companii din țări precum China, Brazilia, India sau chiar Vietnam. Datorită acestuia, investitorii nu vor rata potențialul de creștere ascuns al companiilor mici din afara economiilor dezvoltate. Acest ETF poate fi mai riscant din cauza numărului mai mare de țări mici, de pe piețe „exotice”, dar totuși poate fi un nucleu foarte important al portofoliului diversificat, global.

- Obiectivul investiției: urmărirea indicelui compus din companii mari, mijlocii și mici de pe piețele emergente

- Număr de participații: 3186

- TER: 0,18%

- Politica de distribuție: Acumulare

- 15 cele mai mari acțiuni: Taiwan Semiconductor, ISH MSCI China, Tencent Holdings, Samsung, Alibaba, Meituan, Reliance Industries, PDD Holdings, Infosys, Icici Bank, China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy

- Sectoare: Tehnologie (20%), Financiar (20%), Consum Discretionar (13%), Comunicații (8%), Materiale (8%)

- 15 cele mai mari acțiuni: Taiwan Semiconductors, Tencent Holdings, Samsung,

- Deviație standard (3 ani): 17,49% (la 30 septembrie 2023)

- Randament cumulat (5 ani): 6,44% (de la 30 septembrie 2023)

- Rating ESG: BBB

- Reechilibrare: Trimestrial

*Utilizând iShares Nasdaq 100 UCITS ETF ca exemplu - un cost TER de 0,33% înseamnă că după o investiție de 10.000 $ - comisioanele din primul an vor fi de 33 $. Total Expense Ratio (TER) constă, în principal, din comisionul de administrare și alte cheltuieli, cum ar fi comisioanele de administrator, custodie, înregistrare și alte cheltuieli operaționale. Datele prezentate mai sus se pot modifica în timp - informațiile sunt calculate în medie, la 9 octombrie 2023.

În căutarea celor mai bune ETF-uri

Alt text: stive de monede reprezentând creșterea investițiilor și o lupă reprezentând analiza investițiilor.

Selectarea ETF-urilor adecvate este un pas esențial în călătoria ta investițională. În timpul evaluării ETF-urilor, este important să iei în considerare următorii factori cheie pentru alinierea la obiectivele tale de investiții:

- Rata cheltuielilor totale (TER)

- Obiective și strategie

- Performanța și istoricul de urmărire

- Lichiditate și diversificare

- Dimensiunea globală a fondului (AUM), participațiile și componența

- Eficiența fiscală

- Cercetare și due diligence

- Contul de brokeraj

Pentru a evalua eficient performanța ETF-urilor sunt recomandate:

- Compararea cu alte ETF-uri și cu indicele de referință

- Analiza minuțioasă a comisioanelor

- Monitorizarea performanței prin intermediul extraselor de cont

- Evaluarea eficienței fiscale prin istoricul distribuțiilor și al câștigurilor de capital

Important: Dacă unul din ETF-urile din portofoliul tău are performanțe inferioare unui anumit sector de piață sau indice pe care îl urmărește, probabil că ar trebui să reevaluezi decizia de păstrare a acestui ETF. Cei mai cunoscuți emitenți de ETF-uri sunt BlackRock (iShares), Vanguard, Invesco, State Street, VanEck, WisdomTree, JP Morgan, ProShares, Global X și PIMCO.

Întrebări Frecvente

ETF-urile oferă, de obicei, expunere la zeci sau sute de societăți cotate, diferite. Investiția în acțiuni individuale presupune cumpărarea de acțiuni ale unei singure companii (sau mai multe, dacă un investitor cumpără mai multe acțiuni ale unei companii). Din cauza numărului mai mare de acțiuni pe care ETF-urile le acumulează, acestea au, de obicei, o volatilitate mai scăzută în comparație cu acțiunile. De asemenea, acestea nu sunt atât de predispuse la riscurile asociate cu investiția într-o singură societate. Unele fonduri indexate urmăresc evoluția prețurilor unor indici bursieri întregi, care includ zeci sau sute de acțiuni ale unor companii diferite. Acțiunile individuale sunt de obicei mult mai volatile decât ETF-urile.

ETF-urile de tip „Distribuire” (Dist.) plătesc dividende investitorilor în funcție de cât de mult plătesc companiile din portofoliul lor. Alte ETF-uri numite „Acumulatoare” (Acc.), în loc să plătească dividende, pun deoparte echivalentul în prețul ETF-ului în sine. Printre altele, indicele german DAX face acest lucru în mod similar, ca un așa-numit „indice de performanță”. Prețurile sale iau în considerare nu numai modificările prețurilor acțiunilor, ci și dividendele plătite de societățile germane.

Da, ETF-urile pot fi potrivite pentru investitorii pasivi care intenționează să obțină randamente pe termen lung și care sunt concentrați pe gestionarea patrimoniului. Acest lucru se datorează diversificării ușoare, costurilor reduse de investiții și simplității gestionării unui portofoliu compus din astfel de active ETF. În același timp, și speculatorii sau traderii pe termen scurt le pot tranzacționa.

Piața bursieră a răspuns pozitiv tendinței de globalizare, expansiunii economice, noilor tehnologii și politicilor stimulative ale băncilor centrale precum Fed sau BCE. Din ce în ce mai mulți investitori și fonduri mutuale s-au alăturat pieței și s-au asigurat că ETF-urile sunt o alternativă interesantă de investiții. Aceste intrări de capital au accelerat popularitatea ETF-urilor. Performanța excelentă a pieței bursiere a convins investitorii că ETF-urile sunt cele care permit obținerea unei expuneri instantanee la indicii pieței bursiere - fără a fi nevoie de cunoștințe de specialitate.

În primul rând, ETF-urile au avantajul faptului că fac mai accesibile segmente de piață precum obligațiunile și indicii bursieri. Dacă nu ar exista ETF-urile pe S&P 500, un investitor ar trebui să aleagă singur societățile în care să investească și să stabilească ponderea acestora în portofoliul său pentru a reflecta comportamentul indicelui. În plus, ar trebui să îl gestioneze activ și să facă schimbări în conformitate cu performanța burselor. Folosind ETF-urile, nu este nevoie să facă acest lucru. Un avantaj puternic al ETF-urilor îl reprezintă și comisioanele reduse pentru deținerea lor.

Este foarte dificil să alegi cel mai bun ETF deoarece ceea ce a funcționat în trecut s-ar putea să nu mai funcționeze niciodată în viitor. Cu toate acestea, ETF-urile care oferă investitorilor o perspectivă de randamente mai mari (și, de obicei, și un risc mai mare) sunt cele legate de piețele emergente și de noile tehnologii. De exemplu, ETF-urile pe indicele Nasdaq 100 sau cele care au portofolii de companii din sectorul cloud computing și semiconductoare. De asemenea, AI și robotica sunt tendințe emergente foarte puternice, care pot aduce trilioane de dolari unui număr mare de companii (și ETF-uri) în viitor.

ETF-urile sunt fonduri care reunesc banii mai multor investitori pentru a investi într-un coș de valori mobiliare, cum ar fi acțiuni, obligațiuni sau mărfuri. Acest lucru poziționează investitorii pentru a participa la creșterea viitoare a companiilor de top prin doar câteva tranzacții. Nu uita că reducerea riscurilor ar trebui să fie o prioritate a investițiilor și „Sfântul Graal” al înțelepciunii de pe Wall Street. Robo-consilierii și brokerii au început să includă ETF-urile ca parte a unei strategii globale de portofoliu, facilitând implicarea pe piețele financiare la un cost mai scăzut.

Pentru a începe să investești în ETF-uri sau fonduri tranzacționate la bursă, trebuie doar să știi câți bani dorești să investești. În consecință, va trebui să investești valoarea actuală a acelei unități specifice atunci când îți cumperi prima participație într-un ETF. Ar trebui să începi să investești încet, pornind cu un capital redus. Fondurile indexate vor fi, probabil, cea mai bună opțiune pentru investitorii începători. Poți utiliza întotdeauna Planurile de Investiții pentru a începe o călătorie pe termen lung prin intermediul ETF-urilor. Fondul tranzacționat la bursă (ETF) este gestionat pasiv și poate fi o parte sau chiar o cheie a succesului pe termen lung.

ETF-urile reprezintă o opțiune excelentă întrucâtprezintă avantaje precum diversificarea și lichiditatea, care sunt adesea mai bune decât cele ale fondurilor mutuale. De asemenea, ETF-urile tind să aibă asociate comisioane mai mici. Reține că ETF-urile administrate activ, precum și orice alte fonduri de investiții, nu pot garanta rezultatele investiției și sunt, de obicei, mult mai scumpe.

Investitorii își pot diversifica portofoliile alegând dintr-o gamă variată de ETF-uri, care include fonduri de acțiuni, obligațiuni, fonduri bazate pe mărfuri, precum și fonduri sectoriale și industriale specifice. Tranzacționarea ETF-urilor oferă investitorilor oportunități multiple prin simplificarea expunerii la acțiuni de creștere, prin investiții în sectoare precum AI, centre de date, vehicule electrice, surse regenerabile de energie și zeci de alte sectoare. Mai mult, investitorii au acces la diverse clase de active datorită ETF-urilor pe mărfuri sau claselor de ETF-uri cu efect de levier. Fondurile mutuale pot oferi, de asemenea, o astfel de expunere, dar sunt de obicei mai scumpe pe termen lung.

Pentru a cumpăra o participație la un fond tranzacționat la bursă ETF de la orice furnizor de ETF precum BlackRock sau Vanguard, trebuie să deschizi un cont de investiții. Majoritatea ETF-urilor din Europa sunt listate la Bursa de Valori din Londra (LSE). Nu uita că investirea banilor este riscantă, iar fondurile tranzacționate la bursă (ETF) îți pot aduce nu doar câștiguri, ci și pierderi. Obligațiunile corporative sunt, de asemenea, percepute ca fiind mai riscante, în special în perioadele în care politica financiară a băncilor centrale este încă expansivă, cu condiții de lichiditate susținute.

În general, ETF-urile pot oferi unele beneficii de diversificare, dar ar trebui utilizate cu moderație, astfel încât este înțelept să investești în ele doar o mică parte din activele tale. Prin urmare, probabil că cea mai mare parte a banilor tăi nu ar trebui investită doar în ETF-uri. Nu uita că orice ETF deține active, a căror performanță determină succesul.

Riscul de portofoliu reprezintă posibilitatea ca mixul de investiții din cadrul unui portofoliu să nu reușească să îndeplinească obiectivele financiare, un potențial de randament mai ridicat implicând de obicei un risc mai mare. De asemenea, poate însemna pierderea parțială sau totală a investiției inițiale, afectându-ți astfel obiectivele financiare.

Investițiile în ETF-uri oferă diversificare, gestionarea riscurilor și oportunități potențiale de creștere, oferind investitorilor expunere la o gamă variată de active. De asemenea, ETF-urile sunt, de obicei, mult mai ieftine decât investițiile în fonduri mutuale.

Investiția în ETF-uri implică riscuri precum cel de piață, riscul emitentului și riscuri asociate unor tipuri specifice de ETF-uri, cum ar fi riscul valutar pentru ETF-urile internaționale. Nu uita că performanța ETF-urilor pe indici sau a oricăror ETF-uri pe acțiuni depinde de piața bursieră, ceea ce înseamnă volatilitate ridicată, incertitudine și întotdeauna un element de risc (filosofia risc/randament).

Cum să cumperi un ETF? - Investițiile în ETF-uri pentru începători

Investiția în ETF-uri - Scurt ghid

Ce sunt Planurile de Investiții? Investiții pasive la XTB

"Acest material este o comunicare de marketing în sensul articolului 24 alineatul (3) din Directiva 2014/65 / UE a Parlamentului European și a Consiliului din 15 mai 2014 privind piețele de instrumente financiare, și de modificare a Directivei 2002/92 / CE și a Directivei 2011 / 61 / UE (MiFID II). Comunicarea de marketing nu este o recomandare de investiții sau o recomandare de informații sau o recomandare care sugerează o strategie de investiții în sensul Regulamentului (UE) nr. 596/2014 al Parlamentului European și al Consiliului din 16 aprilie 2014 privind abuzul de piață ( reglementarea abuzului de piață) și de abrogare a Directivei 2003/6 / CE a Parlamentului European și a Consiliului și a Directivelor Comisiei 2003/124 / CE, 2003/125 / CE și 2004/72 / CE și a Regulamentului delegat (UE) 2016/958 al Comisiei din 9 596/2014 al Parlamentului European și al Consiliului în ceea ce privește standardele tehnice de reglementare pentru aranjamentele tehnice pentru prezentarea obiectivă a recomandărilor de investiții sau a altor informații care sugerează strategii de investiții și pentru dezvăluirea de interese particulare sau indicații de conflicte de interese sau orice alte sfaturi, inclusiv în domeniul consultanței în materie de investiții, în sensul Legii privind tranzacționarea cu instrumente financiare din 29 iulie 2005 (de ex. Journal of Laws 2019, articolul 875, astfel cum a fost modificat). Comunicarea de marketing este pregătită cu cea mai mare diligență, obiectivitate, prezintă faptele cunoscute autorului la data pregătirii și este lipsită de orice elemente de evaluare. Comunicarea de marketing este pregătită fără a lua în considerare nevoile clientului, situația sa financiară individuală și nu prezintă nicio strategie de investiții în niciun fel. Comunicarea de marketing nu constituie o ofertă de vânzare, oferire, abonament, invitație la cumpărare, reclamă sau promovare a oricărui instrument financiar. XTB SA nu este responsabilă pentru acțiunile sau omisiunile niciunui client, în special pentru achiziționarea sau cedarea instrumente, întreprinse pe baza informațiilor conținute în această comunicare de marketing. XTB SA nu va accepta răspunderea pentru nicio pierdere sau daună, inclusiv, fără limitare, orice pierdere care poate apărea direct sau indirect, efectuată pe baza informațiilor conținute în această comunicare de marketing. În cazul în care comunicarea de marketing conține informații despre orice rezultat cu privire la instrumentele financiare indicate în acestea, acestea nu constituie nicio garanție sau prognoză cu privire la rezultatele viitoare. Performanțele anterioare nu indică neapărat rezultatele viitoare și orice persoană care acționează pe baza acestor informații o face pe propriul risc. Acest material nu este emis pentru a influenta deciziile de tranzacționare ale niciunei persoane. Informațiile cuprinse în cadrul acestui material nu sunt prezentate pentru a fi aplicate, copiate sau testate în cadrul tranzacțiilor dumneavoastră. Informațiile cuprinse în cadrul acestui material sunt emise în baza experienței proprii a emitentului și nu reprezintă o recomandare individuală, nu vizează atingerea anumitor obiective, randamente financiare și nu se adresează nevoilor niciunei persoane anume care ar primi-o. Premisele acestui material nu au în vedere situația și persoana dumneavoastră deci nu recomandăm utilizarea acestor informații sub orice formă. Utilizarea informațiilor cuprinse în cadrul acestui material în orice modalitate se face pe propria dumneavoastră răspundere. Acest material este emis de către un analist pentru care își asumă răspunderea XTB SA, persoană juridică autorizată de KNF – Autoritatea de Supraveghere Financiara din Polonia."