Os bancos centrais desempenham um papel crucial na liquidez dos mercados, fixando as taxas de juro e recorrendo a outras práticas diferentes. Como é que isso acontece?

Os bancos centrais desempenham um papel crucial na liquidez dos mercados, fixando as taxas de juro e recorrendo a outras práticas diferentes. Como é que isso acontece?

Descubra o papel fundamental da liquidez nos mercados financeiros e nas transações comerciais. Saiba como a facilidade de conversão de ativos em dinheiro pode orientar as estratégias de investimento e garantir a estabilidade das empresas. Este artigo analisa os benefícios, os riscos e as informações essenciais sobre o papel da liquidez nas operações comerciais e financeiras globais.

Principais conclusões

- A liquidez refere-se à facilidade com que um ativo pode ser comprado ou vendido no mercado sem afetar o seu preço. Existe também um termo de liquidez relacionado com a política dos bancos centrais, que é ainda mais profundo.

- Uma liquidez elevada significa que os ativos podem ser rapidamente convertidos em dinheiro com um impacto mínimo no preço, enquanto uma liquidez baixa significa que os ativos demoram mais tempo a ser vendidos e podem afetar o seu preço.

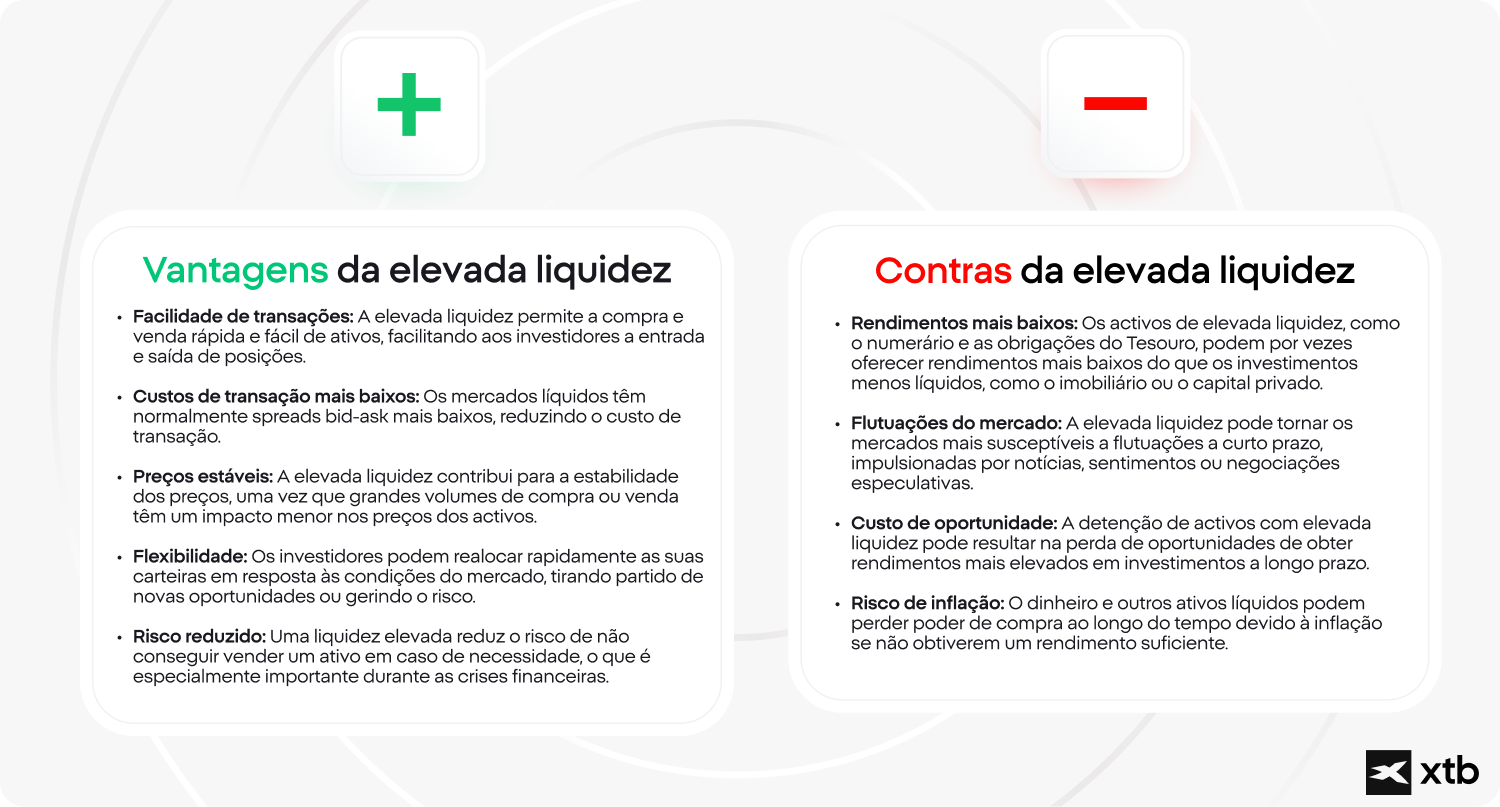

- As vantagens de uma elevada liquidez incluem a facilidade das transações, custos de transação mais baixos e preços estáveis.

- Os contras de uma elevada liquidez podem incluir retornos mais baixos em comparação com investimentos menos líquidos e uma maior suscetibilidade a flutuações de mercado a curto prazo.

O que é a liquidez nos mercados financeiros e no mundo empresarial?

Fonte da imagem: Adobe Stock Photos

A liquidez nos mercados financeiros e nas empresas é uma medida da facilidade com que os ativos podem ser convertidos em dinheiro sem afetar significativamente o seu preço. Desempenha um papel crucial no bom funcionamento dos sistemas financeiros e na eficiência operacional das empresas. Pode ser entendida a dois níveis:

- Liquidez de mercado: Refere-se à capacidade de comprar ou vender ativos no mercado financeiro rapidamente sem causar uma mudança drástica no preço do ativo. Os mercados altamente líquidos, como os das obrigações do Estado e das ações de grande capitalização, permitem transações rápidas com um impacto mínimo nos preços. Por outro lado, os mercados ilíquidos, como o imobiliário ou ações pouco transacionadas, exigem mais tempo e podem implicar concessões de preços para executar as transacções.

- Liquidez da empresa: Refere-se à capacidade de uma empresa para cumprir as suas obrigações financeiras a curto prazo utilizando os seus ativos disponíveis. Isto inclui ter dinheiro suficiente ou ativos facilmente convertíveis para cobrir despesas operacionais, reembolsos de dívidas e outros passivos imediatos. Uma boa liquidez da empresa assegura o bom funcionamento e a estabilidade financeira a curto prazo.

Pros e Contras da elevada liquidez

Papel do Banco Central

A liquidez dos mercados financeiros e das empresas é significativamente influenciada pelas taxas de juro e pelas políticas monetárias dos bancos centrais. Os bancos centrais desempenham um papel crucial na determinação da liquidez dos mercados financeiros através do seu controlo das taxas de juro e da oferta de moeda. Tudo isto é essencial para os mercados financeiros e para as operações comerciais, afetando tudo, desde as estratégias de investimento à gestão diária do fluxo de caixa. Aqui, vamos aprofundar a forma como a interação destes fatores afeta a liquidez.

Bancos Centrais e taxas de juro

Os bancos centrais, como a Reserva Federal dos Estados Unidos, o Banco Central Europeu (BCE) e outros, utilizam as taxas de juro como principal instrumento para gerir a estabilidade e o crescimento económico. Eis como influenciam a liquidez:

Definição de taxas de juro de referência: Os bancos centrais estabelecem taxas de juro de referência, como a taxa dos fundos federais nos EUA, que influenciam as taxas que os bancos cobram uns aos outros pelos empréstimos overnight. Esta taxa de referência serve de base para outras taxas de juro na economia, incluindo as taxas de empréstimos, hipotecas e contas de poupança.

Instrumentos de política monetária:

- Operações de Mercado Aberto (OMO): Os bancos centrais efectuam OMOs através da compra ou venda de títulos do Estado no mercado aberto. A compra de títulos injecta dinheiro no sistema bancário, aumentando a liquidez, enquanto a venda de títulos retira dinheiro, reduzindo a liquidez.

- Taxa de referência: Esta é a taxa de juro cobrada pelos bancos centrais aos bancos comerciais para empréstimos de curto prazo. A redução da taxa de referência torna os empréstimos mais baratos para os bancos, aumentando a liquidez, enquanto o seu aumento torna os empréstimos mais caros, reduzindo a liquidez.

- Reservas obrigatórias: Os bancos centrais estabelecem as reservas mínimas que cada banco deve deter. A redução das reservas mínimas liberta fundos para os bancos emprestarem, aumentando a liquidez. Aumentá-las reduz o montante de fundos disponíveis para emprestar, diminuindo a liquidez.

Quantitative Easing (QE): Em tempos de recessão económica, os bancos centrais podem implementar a QE através da compra de títulos de longo prazo no mercado aberto para aumentar a oferta de moeda e incentivar o crédito e o investimento. Isto aumenta a liquidez, fornecendo aos bancos mais capital para emprestar.

Quantitative Tightening (QT): Por outro lado, a restritividade quantitativa é o processo em que os bancos centrais reduzem a quantidade de dinheiro na economia, vendendo os activos que tinham comprado anteriormente durante a QE ou permitindo que se vençam sem reinvestir os lucros. Este processo diminui a liquidez ao retirar dinheiro do sistema bancário e pode ajudar a arrefecer uma economia em sobreaquecimento.

Impacto das taxas de juro na Liquidez

As taxas de juro têm um impacto direto na liquidez das seguintes formas:

- Custo do crédito: Taxas de juro mais baixas reduzem o custo dos empréstimos para indivíduos e empresas. Este facto incentiva a despesa e o investimento, aumentando o fluxo de dinheiro na economia e reforçando a liquidez.

- Incentivos à poupança: Taxas de juro mais elevadas oferecem melhores rendimentos da poupança, incentivando as pessoas a poupar em vez de gastar. Este facto pode reduzir a liquidez, uma vez que mais dinheiro é armazenado nos bancos em vez de circular na economia.

- Decisões de investimento: Quando as taxas de juro são baixas, os investidores podem procurar rendimentos mais elevados em ações e outros investimentos, aumentando a atividade e a liquidez do mercado. Inversamente, taxas de juro elevadas podem levar a uma redução do investimento em ativos de maior risco, diminuindo a liquidez do mercado.

- Despesas dos consumidores e das empresas: As taxas de juro baixas tornam mais barato o financiamento de grandes compras, como casas e automóveis, e a expansão das empresas. Isto estimula a atividade económica e a liquidez. Taxas de juro elevadas podem ter o efeito oposto, diminuindo a despesa e reduzindo a liquidez.

Bancos centrais e gestão da liquidez

Os bancos centrais procuram equilibrar o crescimento económico, a inflação e o emprego através das suas políticas monetárias. Eis como gerem a liquidez:

- Controlo da inflação: Ao ajustarem as taxas de juro, os bancos centrais controlam a inflação. Uma inflação elevada conduz frequentemente a taxas de juro mais elevadas para arrefecer a economia, reduzindo a liquidez. Por outro lado, uma inflação baixa pode levar a taxas de juro mais baixas para estimular a despesa e o investimento, aumentando a liquidez.

- Estabilidade económica: Durante as recessões económicas, os bancos centrais podem baixar as taxas de juro e implementar o QE para aumentar a liquidez, apoiar os empréstimos e estimular o crescimento económico. Durante períodos de crescimento rápido, podem aumentar as taxas de juro para evitar o sobreaquecimento e controlar a inflação, reduzindo a liquidez.

- Gestão de crises: Em tempos de crise financeira, os bancos centrais atuam para garantir liquidez suficiente no sistema financeiro. Isto pode incluir a redução das taxas de juro, a realização de OMOs e a concessão de facilidades de crédito de emergência aos bancos para garantir que estes possam cumprir as suas obrigações e continuar a conceder empréstimos.

Oferta Monetária

Fonte da imagem: Adobe Stock Photos

Como já foi referido, a liquidez global refere-se à facilidade com que os ativos podem ser comprados ou vendidos no mercado global sem afetar o seu preço. É um aspecto crítico da estabilidade financeira e do crescimento económico. Um dos componentes fundamentais que influenciam a liquidez global é a massa monetária, que é categorizada em diferentes medidas: M1, M2 e, por vezes, M3.

Oferta M1: O M1 inclui as formas mais líquidas de moeda. É constituída por:

- Moeda física em circulação (moedas e notas)

- Depósitos à ordem (contas correntes)

- Outros depósitos passíveis de serem verificados

O M1 representa a moeda que está prontamente disponível para transações e é um indicador direto dos fundos disponíveis para despesas.

Oferta de M2: O M2 é uma medida mais alargada da oferta de moeda, englobando todos os elementos do M1 mais:

- Contas de poupança

- Depósitos a prazo (tais como certificados de depósito) inferiores a $100.000

- Contas de depósito do mercado monetário para particulares

O M2 inclui fundos que são menos líquidos do que os do M1, mas que podem ser rapidamente convertidos em dinheiro ou depósitos à ordem. É uma medida mais inclusiva que reflete o dinheiro disponível para poupança e investimento.

Oferta de M3: Embora menos utilizado atualmente, o M3 inclui todos os componentes do M2 mais:

Grandes depósitos a prazo

Fundos institucionais do mercado monetário

Acordos de recompra de curto prazo

Outros activos líquidos de maior dimensão

O M3 proporciona a visão mais abrangente da massa monetária, embora seja comunicado com menos frequência por alguns bancos centrais.

Importância de Liquidez Global

A massa monetária desempenha um papel crucial na determinação da liquidez mundial por várias razões:

- Estabilidade económica: Os bancos centrais, como a Reserva Federal ou o Banco Central Europeu, gerem a massa monetária para controlar a inflação e estabilizar a economia. Uma oferta monetária adequada garante que as empresas e os consumidores tenham a liquidez necessária para realizar transações, apoiar o crescimento e atenuar as recessões económicas.

- Investimento e despesa: Um aumento da massa monetária reduz normalmente as taxas de juro, tornando os empréstimos mais baratos. Isto incentiva as empresas a investir e os consumidores a gastar, impulsionando a atividade económica. Por outro lado, uma redução na oferta de moeda pode ajudar a arrefecer uma economia sobreaquecida.

- Comércio global e fluxos de capital: Uma oferta de moeda estável e previsível apoia o comércio e o investimento internacionais. Quando a liquidez global é elevada, facilita as transacções e os investimentos transfronteiriços, aumentando a integração económica global.

- Estabilidade dos mercados financeiros: Uma liquidez adequada nos mercados financeiros garante que os ativos podem ser transacionados sem problemas, minimizando o risco de movimentos bruscos de preços. Esta estabilidade é crucial para manter a confiança dos investidores e apoiar um crescimento económico sustentável.

Em resumo, as diferentes medidas da massa monetária - M1, M2 e M3 - desempenham um papel fundamental na influência da liquidez mundial. Ao compreender e gerir estas medidas, os decisores políticos podem promover a estabilidade económica, encorajar o investimento e manter o bom funcionamento dos mercados financeiros a nível mundial.

Quedas no M1,M2 e M3

1. Redução da liquidez:

- M1 em queda: Indica uma diminuição das formas mais líquidas de dinheiro, como o numerário e os depósitos à ordem. Isto pode levar a uma redução da capacidade de despesa dos consumidores e das empresas, uma vez que há menos dinheiro prontamente disponível para transacções.

- M2 e M3 em queda: Sugere uma redução mais alargada da liquidez, englobando a poupança e os depósitos a prazo. Isto pode significar que as pessoas estão a poupar menos ou a retirar as suas poupanças, potencialmente devido a uma falta de confiança na economia ou a melhores oportunidades de investimento noutros locais.

2. Abrandamento económico:

- Uma diminuição da oferta de moeda pode levar a taxas de juro mais elevadas, uma vez que os bancos têm menos capital para emprestar. O aumento dos custos dos empréstimos pode reduzir os investimentos das empresas e as despesas dos consumidores, abrandando o crescimento económico.

3. Pressões deflacionistas:

- Uma redução da oferta de moeda pode conduzir à deflação, em que o valor da moeda aumenta, mas os preços dos bens e serviços descem. Embora isto possa parecer benéfico, a deflação pode prejudicar o crescimento económico, uma vez que os consumidores adiam as compras na expectativa de preços mais baixos e as empresas vêem as suas receitas reduzidas.

4. Aperto da política monetária:

- Os bancos centrais podem reduzir intencionalmente a oferta de moeda através de uma política monetária mais restritiva para combater a inflação. Esta medida pode estabilizar uma economia sobreaquecida, mas também pode provocar uma recessão se não for gerida com cuidado.

Aumento da oferta de M1, M2 e M3

1. Aumento da liquidez:

- Aumento do M1: Indica um aumento nas formas mais líquidas de dinheiro. Mais dinheiro e depósitos à ordem significam que os consumidores e as empresas têm mais fundos prontamente disponíveis para transacções, aumentando os gastos e a atividade económica.

- Aumento de M2 e M3: Reflecte um aumento mais amplo da liquidez, incluindo depósitos de poupança e a prazo mais elevados. Isto pode indicar uma maior confiança na economia, com mais fundos disponíveis para investimento e empréstimos.

2. Crescimento económico:

- Um aumento da massa monetária conduz frequentemente a taxas de juro mais baixas, uma vez que os bancos têm mais capital para emprestar. A redução dos custos dos empréstimos pode estimular os investimentos das empresas e as despesas dos consumidores, promovendo o crescimento económico.

3. Pressões inflacionistas:

- Um aumento da oferta de moeda pode levar à inflação, em que o valor da moeda diminui e os preços dos bens e serviços aumentam. Embora uma inflação moderada seja normal numa economia em crescimento, uma inflação excessiva pode corroer o poder de compra e as poupanças.

4. Flexibilização da política monetária:

- Os bancos centrais podem aumentar a oferta de moeda através da flexibilização da política monetária para estimular o crescimento económico, especialmente durante uma recessão. Isto pode envolver a redução das taxas de juro ou a adoção de medidas de flexibilização quantitativa para aumentar a quantidade de dinheiro em circulação na economia.

Alterações massa monetária

- M1/M2/M3 em queda: indica uma liquidez reduzida, um potencial abrandamento económico, pressões deflacionárias e uma possível maior restritividade da política monetária.

- Subida do M1/M2/M3: Indica um aumento da liquidez, um potencial crescimento económico, pressões inflacionistas e uma possível flexibilização da política monetária.

A compreensão destas dinâmicas ajuda os decisores políticos, as empresas e os investidores a tomarem decisões informadas para navegarem eficazmente pelas condições económicas.

Exemplo Prático

Crise financeira mundial (2007-2009): Durante a crise financeira global, os bancos centrais de todo o mundo, em particular a Reserva Federal, tomaram medidas sem precedentes para aumentar a liquidez:

- O Fed baixou a taxa de fundos federais para quase zero.

- Implementou várias rondas de QE, comprando grandes quantidades de títulos do Estado e títulos garantidos por hipotecas para injetar dinheiro na economia.

- Criou programas de empréstimos de emergência para apoiar bancos e instituições financeiras.

Estas medidas aumentaram significativamente a liquidez, ajudando a estabilizar os mercados financeiros, a restaurar a confiança e, eventualmente, a apoiar a recuperação económica.

Resumo

A liquidez nos mercados financeiros e nas empresas está profundamente ligada às taxas de juro e às políticas dos bancos centrais. Ao ajustarem as taxas de juro e gerirem a oferta de moeda através de vários instrumentos, os bancos centrais influenciam a disponibilidade e o custo da moeda na economia. Compreender esta dinâmica é crucial para os investidores, as empresas e os decisores políticos navegarem nos ciclos económicos, gerirem os riscos e aproveitarem as oportunidades no panorama financeiro.

A liquidez é um conceito fundamental tanto nos mercados financeiros como nas operações comerciais. Assegura que os ativos podem ser rapidamente convertidos em dinheiro sem um impacto significativo nos preços, proporcionando estabilidade e flexibilidade tanto aos investidores como às empresas. Embora a elevada liquidez ofereça várias vantagens, como a facilidade das transações e custos mais baixos, também tem alguns inconvenientes, incluindo rendimentos potencialmente mais baixos e vulnerabilidade às flutuações do mercado a curto prazo. Compreender o papel da liquidez e geri-la eficazmente é essencial para alcançar a estabilidade e o sucesso financeiro.

FAQ

Os ativos líquidos incluem dinheiro, depósitos bancários, ações, obrigações e títulos negociáveis. Estes podem ser rapidamente convertidos em dinheiro com um impacto mínimo no preço.

A liquidez é crucial para as empresas cumprirem as suas obrigações a curto prazo, como o pagamento a fornecedores, funcionários e outras despesas operacionais. Uma boa gestão da liquidez garante a estabilidade financeira e a eficiência operacional.

A liquidez nos mercados financeiros é frequentemente medida pelo diferencial entre o preço de compra e venda, o volume de transacções e a profundidade do mercado. Spreads bid-ask mais estreitos, volumes de transação mais elevados e mercados mais profundos indicam uma maior liquidez.

A liquidez refere-se à capacidade de cumprir as obrigações a curto prazo com os ativos disponíveis, enquanto a solvabilidade se refere à capacidade de cumprir as obrigações a longo prazo e de manter as operações ao longo do tempo. Uma empresa pode ser líquida mas não solvente, e vice-versa.

Os bancos centrais influenciam a liquidez do mercado através de ações de política monetária, tais como a fixação de taxas de juro, a realização de operações de mercado aberto e a concessão de facilidades de crédito de emergência. Estas ações afetam a disponibilidade de crédito e a facilidade de realização de transações financeiras.

Como investir em ações de semicondutores?

Como diversificar os seus investimentos: Guia para principiantes

Como controlar as emoções quando se investe dinheiro?

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.