O investimento é frequentemente visto como uma estratégia a longo prazo, como a abordagem de Warren Buffett, ou como uma especulação ativa no mercado de futuros Ambas as estratégias têm prós, contras e riscos distintos. O investimento passivo é mais eficaz do que o ativo? Esta comparação examina ambas para determinar qual é a melhor.

O investimento é frequentemente visto como uma estratégia a longo prazo, como a abordagem de Warren Buffett, ou como uma especulação ativa no mercado de futuros Ambas as estratégias têm prós, contras e riscos distintos. O investimento passivo é mais eficaz do que o ativo? Esta comparação examina ambas para determinar qual é a melhor.

Neste artigo, aprenderá

- Fundamentos das estratégias passivas e ativas

- Prós e contras

- Ferramentas de investimento

- Resumo

- PERGUNTAS FREQUENTES

Principais conclusões

- O investimento passivo centra-se no crescimento a longo prazo, imitando os índices de mercado, oferecendo comissões mais baixas e uma abordagem não interventiva. A venda de títulos não é típica de um gestor de património passivo, mesmo que invista em ações de crescimento. O investimento ativo procura superar o desempenho do mercado através da seleção de ações e do market timing no mercado de futuros. Os investidores utilizam indicadores técnicos e observam os dados atuais, tais como a instabilidade macroeconómica e política, para ganhar em Wall Street.

- Historicamente, o investimento passivo tem muitas vezes superado o investimento ativo a longo prazo, mas o investimento ativo pode potencialmente oferecer rendimentos mais elevados a curto prazo ou em condições de mercado específicas. É considerado mais arriscado; pode ser possível obter um bom desempenho global, mas nunca pode ser garantido, requer trabalho e conhecimentos.

- A escolha entre investimento passivo e ativo deve ser feita em função dos objetivos do investidor, da sua tolerância ao risco específico, da sua situação financeira e do seu horizonte de investimento. É possível combinar estratégias e abordagens de investimento utilizando planos de investimento, bem como os instrumentos de risco CFDs, destinados a investidores ativos

Os investidores passivos podem utilizar instrumentos como ETFs (e outros ETPs), obrigações e, eventualmente, ações. O objetivo das estratégias passivas é geralmente a segurança financeira através da gestão do património. Os ETF podem melhorar o planeamento financeiro sem os honorários do consultor financeiro. Os investidores ativos podem utilizar os mesmos instrumentos e observar os preços das ações, mas também podem ter em conta as criptomoedas, as matérias-primas, o forex e outros instrumentos com alavancagem. Os mercados financeiros oferecem aos investidores, bem como aos gestores de património, uma série de oportunidades.

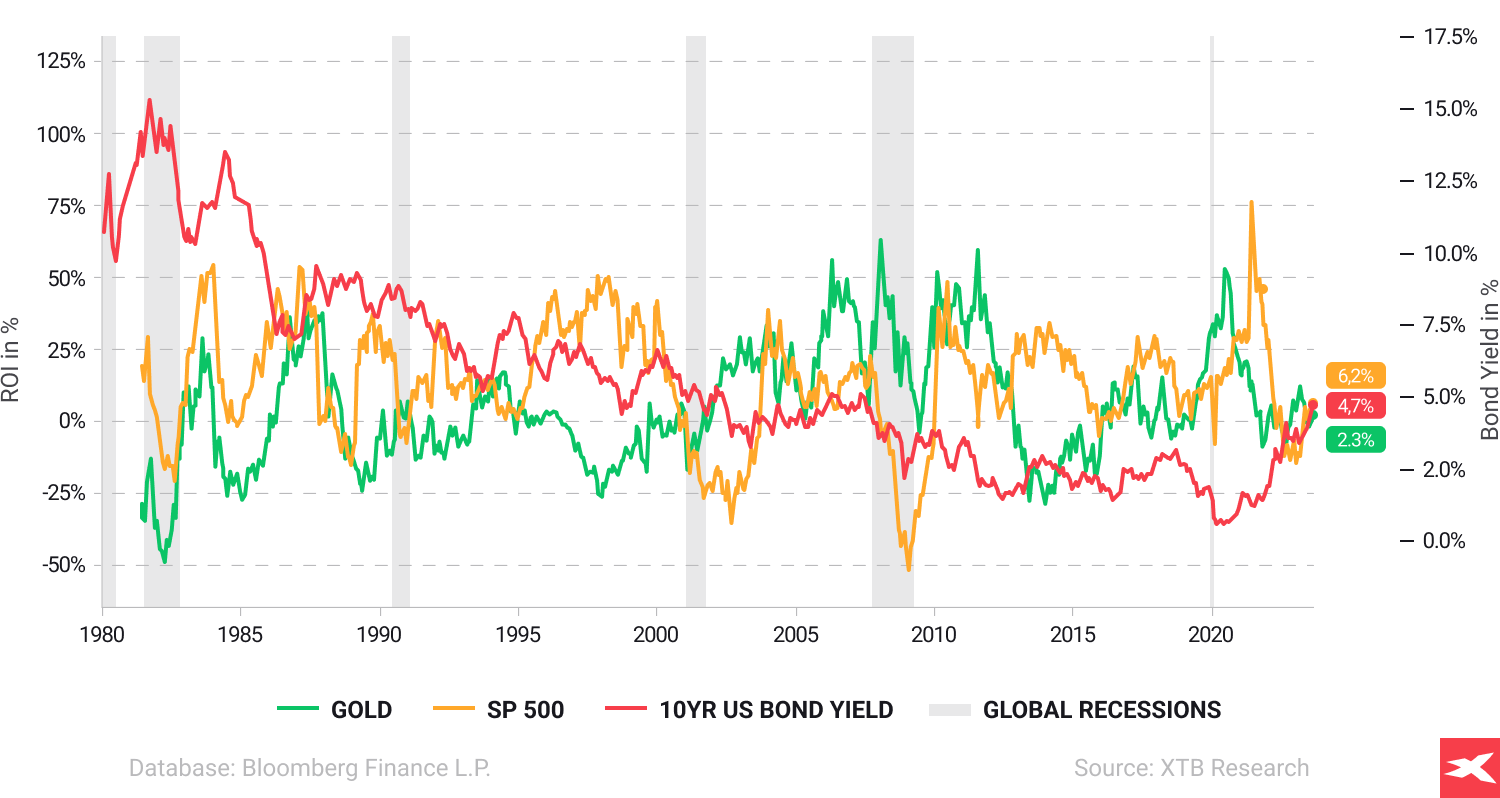

Rendimentos anuais e rendimentos das obrigações do Tesouro dos EUA, comparação

Rendimento médio anual do ouro físico (linha dourada), S&P 500 (linha azul), obrigações do tesouro dos EUA a 10 anos (linha preta). Normalmente, durante as recessões (cor cinzenta), os rendimentos do mercado bolsista e dos títulos do tesouro estiveram sob pressão e o desempenho do ouro foi superior ao dos ativos de maior risco. Ao mesmo tempo, à medida que a economia tendia a normalizar-se, tanto as ações como os rendimentos das obrigações superavam os ganhos anuais do ouro. Fonte: XTB Research, Bloomberg Finance LP

Fundamentos das estratégias passivas e ativas

No domínio das estratégias de investimento, é provável que esteja a ponderar uma decisão crítica: deve envolver-se no investimento ativo e tentar superar o desempenho do mercado, ou optar pelo investimento passivo e tentar igualar os rendimentos do mercado? O investimento ativo exige uma abordagem tática e prática; o investimento passivo favorece um estilo de “definir e esquecer”. Compreender as recompensas, os riscos e os custos destas estratégias é fundamental para se alinhar com os seus objectivos financeiros. O que é mais importante para tomar esta decisão? Estes são 5 aspectos fundamentais.

1. Situação Financeira Pessoal

- Ativo: Pode exigir mais capital inicial devido a taxas de transação e custos de gestão mais elevados. Adequado para investidores que podem suportar estes custos e que têm como objetivo obter maiores ganhos a curto prazo.

- Passivo: Mais acessível para investidores com diferentes antecedentes financeiros devido ao custo mais baixo. Adequado para construir riqueza gradualmente com um investimento inicial mais pequeno.

2. Tolerância ao Risco

- Ativo: Ideal para quem tem uma maior tolerância ao risco. As estratégias ativas envolvem muitas vezes investimentos mais especulativos e tentativas de antecipar o mercado, o que pode conduzir a uma volatilidade significativa.

- Passivo: Ideal para investidores com uma menor tolerância ao risco. As estratégias passivas envolvem normalmente investimentos a longo prazo em carteiras diversificadas que refletem o mercado global, conduzindo a uma volatilidade potencialmente mais baixa.

3. Horizonte Temporal

- Ativo: Frequentemente orientado para ganhos a curto prazo, exige que os investidores monitorizem ativamente os seus investimentos e as condições de mercado, o que o torna mais adequado para quem tem um horizonte de investimento mais curto.

- Passivo: Concebido para o longo prazo, é mais adequado para investidores com um horizonte de investimento mais longo, dando tempo para que o crescimento composto dos investimentos se materialize.

4. Conhecimento do Mercado e Envolvimento

- Ativo: Requer um elevado grau de conhecimento do mercado e um envolvimento contínuo para tomar decisões informadas sobre quando comprar ou vender. Destina-se a quem gosta de investigar e gerir ativamente os seus investimentos.

- Passivo: Requer menos tempo e conhecimentos para ser mantido, o que o torna adequado para investidores que preferem uma abordagem do tipo “definir e esquecer” ou que não desejam passar muito tempo a monitorizar as flutuações do mercado.

5. Objetivos Financeiros

- Ativo: Adequado para investidores com objetivos financeiros específicos que exigem bater o mercado ou obter rendimentos mais elevados num período de tempo mais curto.

- Passivo: Ideal para investidores cujo principal objetivo é acumular riqueza ao longo do tempo ou poupar para objetivos a longo prazo, como a reforma, sem tentar adivinhar os movimentos do mercado.

Ao escolher entre investimento ativo e passivo, é crucial considerar estes fundamentos em relação à sua situação financeira, objetivos e preferências específicas. Não existe uma resposta única para todos os casos, e alguns investidores podem até achar que uma combinação de ambas as estratégias é a que melhor se adapta às suas necessidades. A gestão ativa do dinheiro pode ser simples, mas não pode ser fácil. O mercado financeiro é um jogo altamente competitivo.

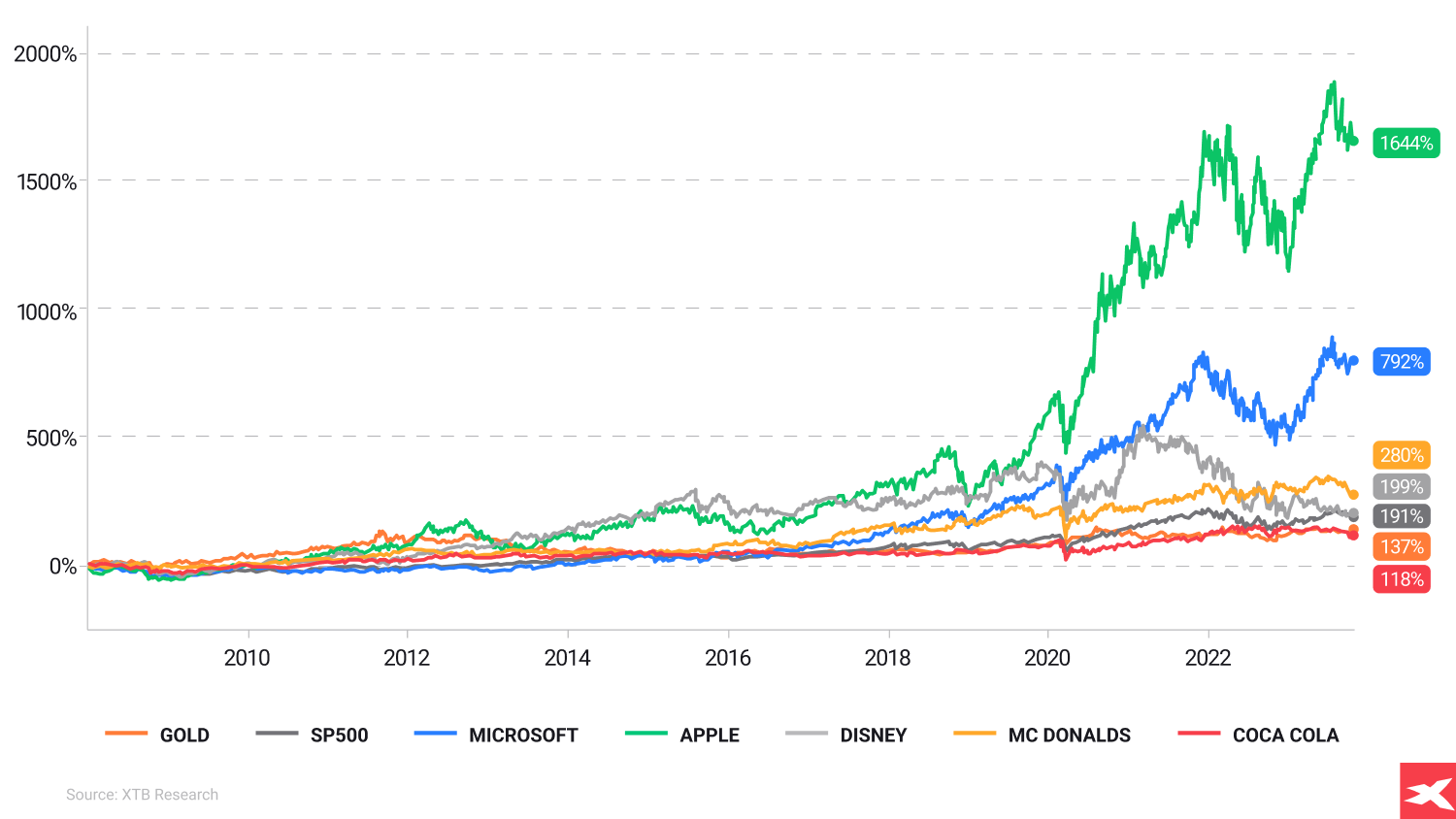

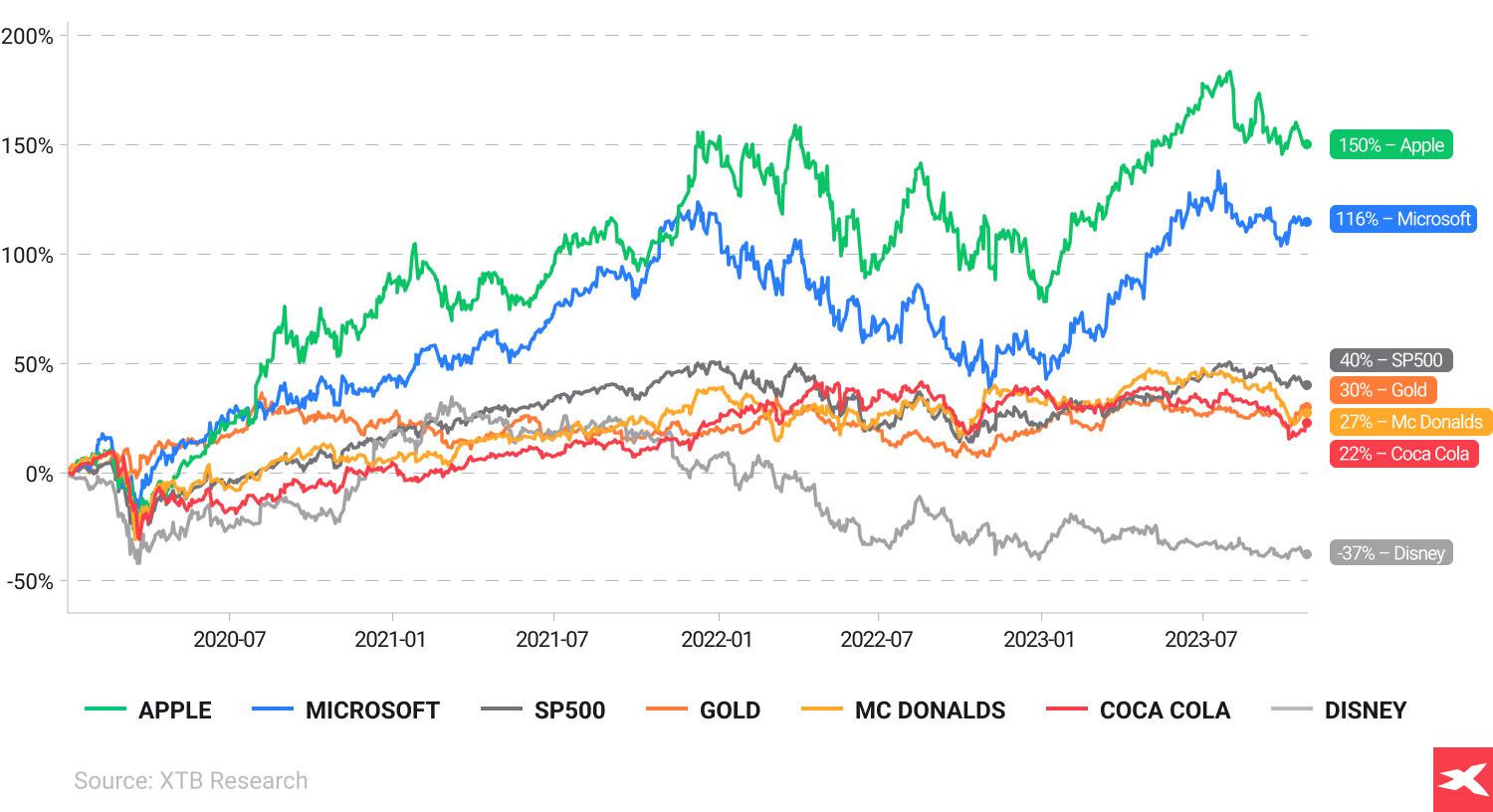

Retorno do Investimento desde Jan. 2008

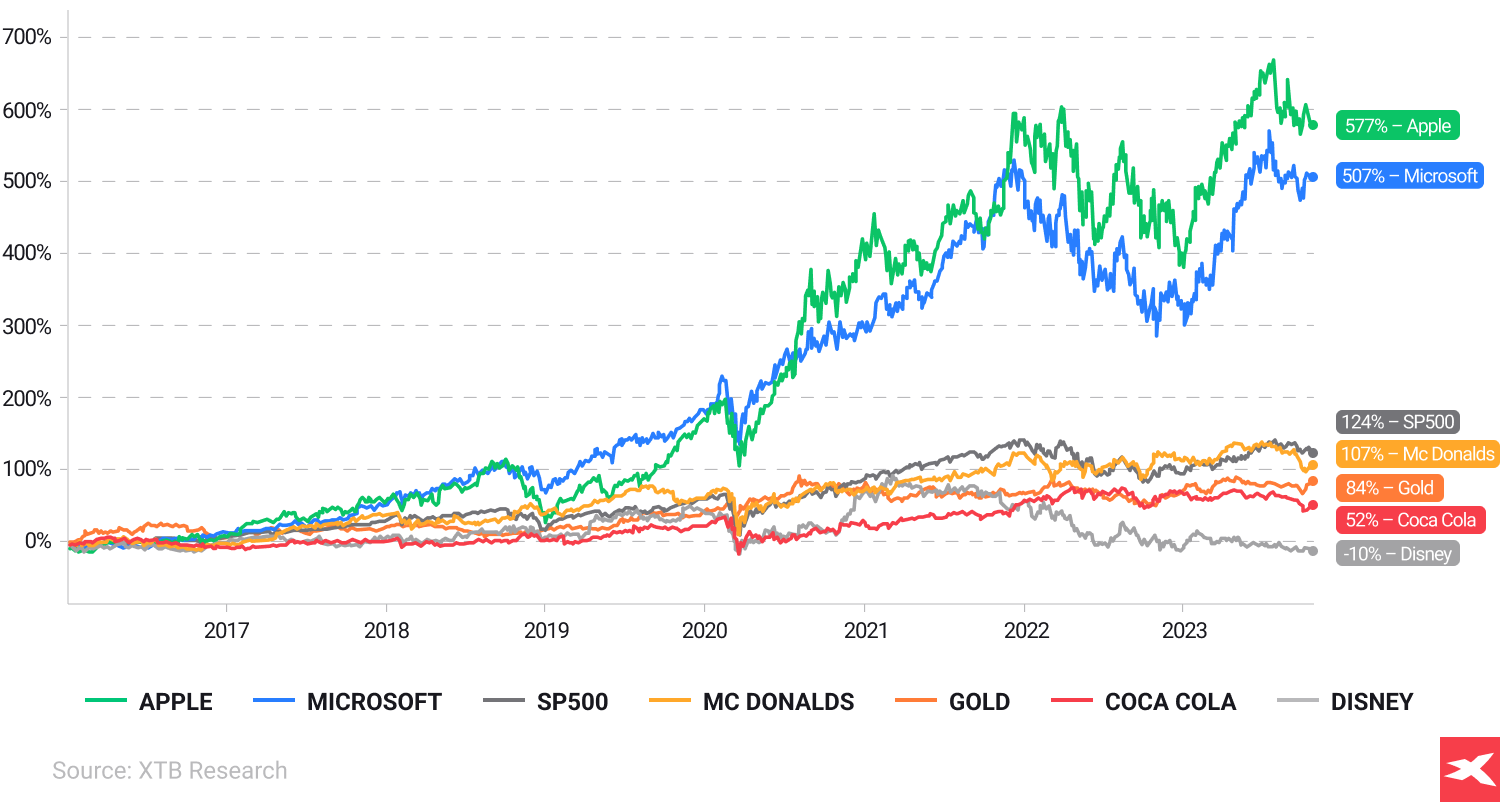

Retorno do Investimento desde Jan. 2016

Retorno do Investimento desde Jan. 2020

Retorno do Investimento desde Jan. 2020

Os últimos anos no mercado de acções foram muito bons para os investidores em S&P 500, Microsoft, Apple, Mc Donald's e Disney de 2008 / 2016 / 2020 a 25 de outubro de 2023. Fonte: XTB Research

Importante: As estratégias de trading de compra e venda podem funcionar durante o período de expansão económica, enquanto o valor do ativo aumenta, mas as estratégias de acompanhamento de tendências também podem acarretar riscos significativos. Os mercados são difíceis de prever e gerir. Historicamente, a direção das tendências era unilateral (popularizando os investimentos passivos). Mas não pode ser garantida. Qualquer empresa pode perder quota de mercado durante um mercado em baixa. A gestão dos riscos continua a ser crucial.

Prós e Contras

O investimento ativo é dirigido a investidores apaixonados, que fazem a sua própria investigação e adquirem conhecimentos significativos, lendo sobre investimentos e avaliações. E praticam-no arriscando o seu próprio dinheiro. Exige muito tempo e mesmo um grande esforço não pode garantir o sucesso financeiro e as mais-valias.

Por outro lado, o investimento a longo prazo através de métodos de investimento passivo não requer tanto tempo. É normalmente utilizado tanto por especuladores ativos como por investidores passivos. As classes de ativos mais populares para os investidores a longo prazo são, sem dúvida, os ETFs (por exemplo, o índice S&P 500 dos EUA) e as obrigações. Alguns investidores, que acreditam no potencial de negócio a longo prazo de uma determinada empresa de ações. Analisemos os prós e os contras de cada estilo de investimento.

Investimento Passivo

Vantagens

- Simplicidade: Fácil de compreender e gerir, adequado tanto para profissionais como para principiantes

- Eficiência de tempo: Uma vez que a estratégia passiva é simples (por exemplo, através de planos de investimento), é também eficiente em termos de tempo; o investimento é uma parte da vida e não um trabalho a tempo inteiro

- Custos mais baixos: Taxas mínimas devido à menor frequência de negociação e à não necessidade de gestão ativa.

- Eficiência fiscal: Menos transacções significam impostos potencialmente mais baixos sobre as mais-valias.

- Simplicidade: Fácil de compreender e gerir, adequado tanto para profissionais como para principiantes.

- Transparência: Os investimentos reflectem índices conhecidos, pelo que o investidor sabe o que está a deter.

- Diversificação: A exposição alargada ao mercado reduz o risco de perdas significativas num único investimento.

- Disciplina: A estratégia evita o market timing, mantendo-se fiel a um plano de investimento a longo prazo.

- Sucesso histórico: A longo prazo, tende a ter um desempenho superior ao da maioria dos fundos geridos ativamente.

Desvantagens

- Resultados medianos: Não pode bater o mercado, apenas tem como objetivo igualar o desempenho do mercado e os resultados médios (que podem ser mais do que satisfatórios)

- Flexibilidade limitada: Não consegue adaptar-se rapidamente às mudanças ou oportunidades do mercado a curto prazo.

- Quebras de mercado: Totalmente expostos às quedas do mercado sem medidas ativas para atenuar as perdas.

- Risco de concentração: Alguns fundos de índice podem ser fortemente orientados para determinados setores ou ações.

- Risco de inflação: Os fundos passivos podem não reagir rapidamente às pressões inflacionistas.

- Dependência excessiva da capitalização bolsista: Pode levar a uma sobre-exposição às maiores empresas por capitalização bolsista.

- Volatilidade: O investimento passivo é normalmente muito menos volátil, mas lembre-se que o mercado de ações é volátil e até o Dow Jones perdeu mais de 22% durante o crash de 1987

- Erros de estrutura: O investimento passivo pode expor os investidores a preconceitos do mercado financeiro, levando a uma exposição excessiva em alguns sectores do mercado, como a tecnologia ou a energia

Investimento Ativo

Vantagens

- Potencial para superar o mercado: O objetivo é superar o mercado através de uma seleção estratégica, de um calendário e de uma tomada de decisões de qualidade

- Flexibilidade: É capaz de adaptar rapidamente as estratégias em função das condições do mercado.

- Gestão do risco: Potencial para evitar períodos de recessão ou setores voláteis através de uma tomada de decisões ativa.

- Personalização: Pode alinhar os investimentos com crenças e valores pessoais ou objetivos financeiros específicos e situação pessoal

- Oportunismo: Capacidade de capitalizar as ineficiências do mercado a curto prazo, por exemplo, ações subvalorizadas

- Opções de cobertura: Pode utilizar várias técnicas para se proteger contra perdas.

- Especialização: Concentrar-se em setores ou tipos de investimento específicos para obter rendimentos potencialmente mais elevados.

Desvantagens

- Custos mais elevados: As comissões de gestão e de transação podem reduzir os rendimentos.

- Desempenho inconsistente: Muitos fundos ativos não têm um desempenho consistentemente superior ao dos seus índices de referência.

- Risco de erro humano: Depende da capacidade e da tomada de decisões do próprio gestor, o que pode conduzir a erros. Mesmo decisões de elevada qualidade não podem garantir o sucesso futuro devido à natureza e aleatoriedade do mercado

- Ineficiência fiscal: Uma rotação elevada pode conduzir a impostos mais elevados sobre as mais-valias.

- Risco de auto-confiança: Os investidores devem ter confiança nas suas próprias capacidades, o que pode levar a um comportamento demasiado confiante

- Negociação excessiva: A negociação excessiva pode conduzir a custos mais elevados e a rendimentos mais baixos, bem como a stress psicológico

- Market timing: Prever os movimentos do mercado é um desafio e pode não ser bem sucedido, levando a perdas de capital.

Ferramentas de investimento

Um mecânico precisa de um conjunto de ferramentas para efetuar uma reparação. Da mesma forma, um investidor precisa de saber quais as ferramentas que pode utilizar para atingir os seus objetivos. As ferramentas que os investidores a longo prazo utilizam são muitas vezes diferentes das utilizadas pelos investidores ativos. Mas é tudo uma questão de abordagem de investimento. Naturalmente, a chave para este tópico é a abordagem e a atitude em relação ao tipo de ativo. Até os ETFs podem ser utilizados como instrumentos de especulação a curto prazo. Mas vamos considerar o papel que os ativos podem desempenhar, dependendo da mentalidade do investidor. Mencionamo-lo a seguir:

- Exchange Traded Funds (ETFs): Os ETFs, bem como o setor mais vasto dos produtos transaccionados em bolsa (ETP), destinam-se a investidores a longo prazo. Graças a eles, os investidores podem investir em índices norte-americanos bem conhecidos, de desempenho a longo prazo, como o S&P 500 ou o Nasdaq 100. Estes produtos também podem dar exposição à Bitcoin (através de ETN) ou a setores específicos como as tecnologias da informação, a indústria transformadora, a robótica, os veículos eléctricos, os semicondutores, etc.

- Ações: Os investidores a longo prazo vêem as ações como uma verdadeira participação no negócio. Significa mantê-las a longo prazo, ignorando normalmente as ações de curto prazo de ambos os lados. O mercado de ações é movido por leilões e ninguém o obrigará a vender se não aceitar o preço atual e não o quiser fazer. Esta abordagem imita a filosofia de investimento de Warren Buffett. Mas também apresenta riscos, porque as empresas podem ter um desempenho inferior e até perder a batalha comercial com os seus concorrentes. O investidor pode cometer erros, escolhendo empresas más ou demasiado valorizadas.

- Obrigações: O investimento em obrigações é considerado menos arriscado. É, de facto, ser um credor e pedir dinheiro emprestado num determinado prazo (vencimento da obrigação), a uma taxa fixa. O maior risco é o de um credor ir à falência e não reembolsar o dinheiro emprestado. Os investidores em obrigações investem tanto em dívida privada (por exemplo, obrigações de alto rendimento) como em dívida pública (obrigações do tesouro).

- Futuros: Por vezes, os investidores a longo prazo utilizam o mercado de futuros para cobrir a exposição, por exemplo, ao risco cambial

Contratos por Diferença (CFDs)

- CFD de ETFs - Embora os ETFs tenham sido criados a pensar no investidor a longo prazo, os investidores a curto prazo podem utilizar CFDs de ETFs, por exemplo, para tomar posições em empresas de um sector específico. Desta forma, podem, por exemplo, ganhar dinheiro com o fraco desempenho do sector dos carros eléctricos, das tecnologias de informação ou com a queda das ações das empresas de petróleo e gás.

- CFD sobre ações - Os especuladores a curto prazo podem utilizar CFDs sobre ações para beneficiar de picos de volatilidade, tais como: resultados trimestrais fracos ou muito fortes, relatórios de investidores ativistas, divulgações de resultados de lucros das empresas, avaliação ou outros eventos específicos que afetam o preço das ações.

- Futuros - Os investidores a curto prazo também utilizam normalmente os mercados de matérias-primas, forex e criptomoedas para obterem rendimentos satisfatórios.

Resumo

Ao chegarmos ao fim da nossa explicação, refletimos sobre a temática do investimento ativo e passivo. Desde a abordagem prática da gestão ativa até à filosofia de definir e esquecer das estratégias passivas, percorremos o panorama do crescimento das carteiras, descobrindo os meandros de cada caminho. A escolha entre investimento passivo e ativo deve estar de acordo com os objetivos financeiros, a tolerância ao risco e o horizonte de investimento do investidor. Uma abordagem de investimento diversificada, possivelmente combinando ambas as estratégias, pode ser utilizada para atenuar os riscos, otimizando simultaneamente os rendimentos. Mas ambas as estratégias comportam alguns riscos e oportunidades, que devem ser bem compreendidos.

- O investimento passivo centra-se no crescimento a longo prazo, imitando os índices de mercado, oferecendo comissões mais baixas e uma abordagem não interventiva. É considerado mais simples do que o ativo. O investidor passivo deve também estar consciente da natureza volátil do mercado e dos seus riscos

- O investimento ativo procura superar o desempenho do mercado através do seu timing. Por vezes, exige a tomada de decisões impopulares, procurando a ineficácia do mercado e a valorização das pechinchas. Mas exige mais conhecimentos especializados e implica custos mais elevados.

- Historicamente, o investimento passivo tem muitas vezes superado o investimento ativo a longo prazo. Sobretudo quando se consideram as rendibilidades líquidas após comissões. O investimento ativo pode potencialmente oferecer rendimentos mais elevados a curto prazo ou em condições de mercado específicas. Mas com um risco e uma volatilidade geralmente mais elevados;

- O investimento passivo é eficiente em termos de custos, com comissões de gestão e custos de transação mais baixos, o que aumenta a potencial rendibilidade líquida do investimento ao longo do tempo. O investimento ativo implica comissões mais elevadas devido à gestão ativa, o que pode provocar a erosão dos rendimentos se não for compensado por um desempenho superior.

- As estratégias passivas têm normalmente um perfil de risco mais baixo e são mais eficientes em termos fiscais devido ao menor número de transacções. As estratégias ativas, embora potencialmente mais compensadoras, implicam um risco mais elevado e podem conduzir a obrigações fiscais mais elevadas devido a transações frequentes.

FAQ

Depende da sua situação de investimento, dos seus objetivos e da sua tolerância ao risco. O investimento passivo é frequentemente recomendado para quem procura um crescimento a longo prazo com taxas mais baixas e um esforço mínimo, enquanto o investimento ativo pode ser adequado para quem procura ganhos potencialmente mais elevados a curto prazo e está disposto a assumir mais riscos e a envolver-se mais. Lembre-se de que o mercado é arriscado e que ambas as estratégias podem causar stress durante os períodos de rendimentos mais fracos. A melhor receita para o fazer é ter consciência e seguir a estratégia.

- Custos mais baixos: Normalmente, tem taxas de gestão e de transação mais baixas.

- Simplicidade: Fácil de compreender e requer menos tempo e esforço para gerir.

- Otimização fiscal: Uma negociação menos frequente significa um imposto potencialmente mais baixo sobre as mais-valias.

- Transparência: As participações reflectem índices bem conhecidos, tornando claro em que é que está a investir.

- Desempenho historicamente sólido: A longo prazo, tende a ter um bom desempenho em comparação com os fundos geridos ativamente, especialmente após o pagamento de comissões.

- Potencial limitado: O seu objetivo é apenas igualar, e não superar, os rendimentos do mercado. É como uma garantia de atingir a média do mercado

- Sem proteção contra perdas: Durante as recessões do mercado, os investimentos passivos refletirão totalmente a queda: Sem quase nenhuma opção para superar o desempenho e criar o chamado “alfa”.

- Flexibilidade: Não podem ajustar-se rapidamente para tirar partido das oportunidades de mercado a curto prazo.

- Risco de concentração: Alguns índices podem ser fortemente orientados para setores ou empresas específicos. Investir através de um índice de mercado pode trazer esse problema “estrutural”, com demasiada exposição a alguns setores. Estes podem ter um desempenho inferior ao de outros setores no futuro

- Enviesamento da capitalização bolsista: os fundos de índice compram mais das maiores empresas, expondo potencialmente em excesso determinadas ações. É como garantir que o rendimento do investidor não reflectirá os futuros vencedores (mas, o que é importante, também os perdedores)

A percentagem exacta varia consoante o mercado e ao longo do tempo. É importante notar que o panorama do investimento é dinâmico e que o equilíbrio entre investidores passivos e ativos pode mudar devido a vários factores, incluindo as condições do mercado e o sentimento dos investidores. Para obter as estatísticas mais atuais, é necessário consultar relatórios financeiros recentes ou análises do sector do investimento.

O investimento passivo é geralmente considerado de menor risco em comparação com o investimento ativo devido à sua abordagem diversificada e horizonte de longo prazo. No entanto, como todos os investimentos, continua a comportar um certo nível de risco de mercado. Os investidores a longo prazo podem também correr o risco de ter alguns anos maus. Esta situação verificou-se, por exemplo, de 2000 a 2014, no Nasdaq, entre os anos 20 e 50, no mercado bolsista dos EUA. Mas o mercado de ações cresceu após cada um dos maus acontecimentos e períodos de depressão.

É preferível combinar estratégias de investimento ativas e passivas para se adaptar às diferentes condições de mercado e aumentar o sucesso global do investimento. A combinação de estratégias ativas e passivas pode ajudar a navegar através de vários climas de mercado e potencialmente produzir melhores resultados.

O investimento ativo envolve uma tentativa de superar o desempenho de um índice de referência específico, enquanto o investimento passivo visa igualar o retorno do mercado seguindo um índice específico (Investopedia).

Os day traders têm como objetivo ganhar 1%-2,5% do saldo da sua conta diariamente, mas correr riscos mais elevados pode levar a retornos mais elevados e perdas potenciais.

Os consultores financeiros desempenham um papel crucial nas estratégias de investimento ativo, fornecendo estudos de mercado, análises técnicas e orientações sobre decisões de investimento complexas. A sua experiência ajuda os investidores a navegar nos ciclos de mercado e a selecionar investimentos especializados como os REIT.

Sim, o investimento ativo tem normalmente comissões mais elevadas devido à negociação frequente e à investigação aprofundada, ao passo que o investimento passivo tem normalmente comissões mais baixas, uma vez que envolve menos negociação e visa replicar índices de mercado ou manter ações.

eWallet na XTB: O guia definitivo

Como investir em ações de semicondutores?

Como diversificar os seus investimentos: Guia para principiantes

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.