Está exausto de acompanhar o mercado de ações ou talvez não tenha tempo para o fazer todos os dias? Existe uma solução para os investidores que preferem uma visão a longo prazo com um mínimo de tempo necessário para gerir uma carteira. A abordagem passiva pode proporcionar-lhe oportunidades de investimento atrativas e abrir-lhe a mente para objectivos financeiros a longo prazo.

Está exausto de acompanhar o mercado de ações ou talvez não tenha tempo para o fazer todos os dias? Existe uma solução para os investidores que preferem uma visão a longo prazo com um mínimo de tempo necessário para gerir uma carteira. A abordagem passiva pode proporcionar-lhe oportunidades de investimento atrativas e abrir-lhe a mente para objectivos financeiros a longo prazo.

As matérias-primas são, desde há séculos, um dos ativos de negociação mais populares do mundo. Leia este artigo para saber como investir em matérias-primas. O que são investimentos passivos?

- Vantagens do investimento passivo

- Fundos de índice e ETFs

- Estratégias ativas e passivas

- Investimento passivo na XTB

- FAQ

Está exausto de monitorizar constantemente o mercado de ações e de tomar decisões de investimento? Ou talvez simplesmente não tenha tempo para o fazer todos os dias ou todas as semanas? Já ouviu falar de investidores como Warren Buffett, Peter Lynch ou John C. Bogle? Nos mercados, existe uma solução para os investidores que preferem uma visão a longo prazo com um mínimo de tempo necessário para gerir uma carteira. A abordagem passiva pode proporcionar-lhe oportunidades de investimento atrativas e abrir-lhe a mente para objetivos financeiros a longo prazo. Este artigo abordará o conceito de investimento passivo e fornecerá orientações sobre a forma de expandir a sua carteira sem esforço, mantendo os ativos a longo prazo. Tanto as estratégias activas como as passivas têm alguns aspectos positivos, mas neste artigo vamos concentrar-nos nos fundos passivos. Vamos explorar o domínio dos ETF, das ações e de várias abordagens de “buy and hold”.

O que é que são investimentos passivos?

Os métodos passivos podem ajudar a crescer o seu portfólio com um esforço mínimo. Os gestores ativos negoceiam com muita frequência e, normalmente, fazem alterações na carteira em função das expectativas do mercado. Os gestores passivos fazem-no de forma diferente, com eficiência fiscal. A passividade pode ser a estratégia correcta para os investidores, especialmente com um horizonte de investimento a longo prazo. Em geral, envolve o investimento em ETFs, especialmente de índice e, por vezes, também de ações. É a adoção de uma estratégia de "comprar e manter", o que significa manter os investimentos durante um longo período de tempo sem negociar ativamente ou fazer alterações frequentes.

Esta abordagem permite que os investidores (e também os profissionais de investimento) beneficiem do crescimento global de uma empresa específica, de um sector ou de todos os mercados ao longo do tempo, em vez de tentarem cronometrar o mercado ou fazer transações rápidas. A frase clássica sobre ações diz-nos: "Não é o timing, mas o tempo no mercado que é crucial para o sucesso financeiro a longo prazo".

O investimento passivo pode ser bom tanto para principiantes como para investidores avançados. A história comprova-o com as biografias e os êxitos de investidores lendários de Wall Street, como Peter Lynch ou Warren Buffett.

Graças ao trabalho de John C. Bogle, o Grupo Vanguard, pela primeira vez, deu aos investidores de retalho a possibilidade de investir em fundos de índice. Este foi um momento-chave para a filosofia de investimento passivo.

- Os investidores ativos e os gestores de carteiras tinham muitos problemas em bater constantemente o rendimento médio anual do S&P 500. O seu desempenho era simplesmente fraco em comparação com os fundos de índice. Esta foi a principal razão para a adoção e popularidade do investimento passivo!

- Graças ao desenvolvimento tecnológico, os investidores têm a oportunidade simplificada de comprar um ETF sobre índices das principais ações dos EUA ou da Europa. E esperar, no mínimo, um desempenho médio durante os bons e maus momentos.

- Os fundos de índices limitam-se a reproduzir o desempenho de um índice de referência. Pode ser o S&P 500, o Nasdaq ou mesmo segmentos específicos como a biotecnologia ou os preços das matérias-primas.

Se está cansado de monitorizar constantemente o mercado de ações e de tomar decisões de negociação ou se simplesmente não tem tempo suficiente, o investimento passivo pode ser a solução para si.

Benefícios do investimento passivo

O investimento passivo oferece várias vantagens aos investidores. Em primeiro lugar, elimina a necessidade de um acompanhamento constante do mercado de ações, permitindo aos investidores poupar tempo e esforço. Em vez de tomar decisões de negociação frequentes, o investimento passivo promove uma estratégia de investimento a longo prazo, que pode ser menos stressante e demorada. E mais? Quais são os aspectos positivos e negativos das estratégias passivas?

Prós

- Desempenho médio da carteira (pode ser pelo menos satisfatório durante o período de alta das ações)

- Custos baixos (comissões reduzidas, custos de manutenção de posições, etc.)

- Eficácia em termos de tempo (não são necessárias análises e pesquisas aprofundadas)

- Diversificação (crescimento global do mercado ou do setor, não de uma empresa específica)

- Menor volatilidade da carteira (os índices são mais estáveis porque as ações em queda são normalmente compensadas por ações em crescimento)

- Menor risco de investimento devido ao reequilíbrio dos índices de ações (a falência de cada empresa não é um fator de risco)

- Elevadas hipóteses de beneficiar das tendências de longo prazo e de alta do mercado bolsista

Contras

- Quase nenhuma hipótese de obter rendimentos acima da média

- O acompanhamento dos rendimentos médios pode ser um problema quando o mercado está a afundar-se

- Não há possibilidade de superar o desempenho do mercado durante os mercados em baixa ou as correções

- A diversificação pode causar perdas se o ETF escolhido estiver a seguir más empresas

- Maior tempo de espera pelo melhor sentimento do mercado após movimentos descendentes (menor volatilidade e melhor rendimento da carteira)

- O investidor não é o criador daquilo que possui (dependência do desempenho dos ETF ou dos índices de ações)

- Pode não participar numa tendência de crescimento específica devido à exposição diversificada

Normalmente, os investidores "buy and hold" que preferem ETFs de índices podem beneficiar do crescimento global do mercado, em vez de dependerem do sucesso de uma empresa ou sector individual. Ao mesmo tempo, o investimento passivo tem taxas e despesas mais baixas em comparação com os programas de gestão ativa da carteira, o que o torna uma opção rentável.

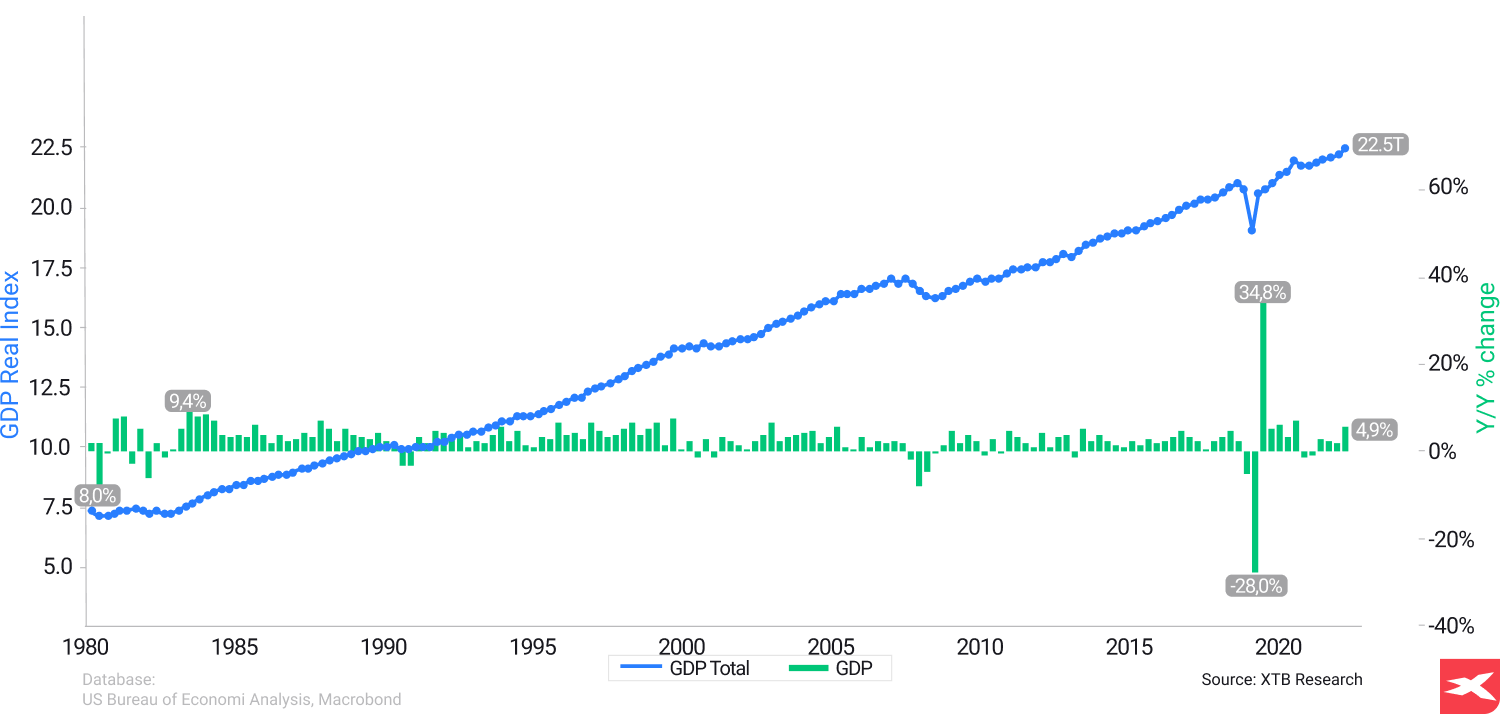

A longo prazo, o mercado de ações está correlacionado com o crescimento económico. Como podemos ver acima, o PIB dos EUA está a aumentar desde a década de 1980, com um ritmo extraordinário. Uma economia forte significa consumidores saudáveis com rendimentos mais elevados, o que é um fator positivo para as margens e os lucros das empresas. Fonte: XTB Research

A longo prazo, o mercado de ações está correlacionado com o crescimento económico. Como podemos ver acima, o PIB dos EUA está a aumentar desde a década de 1980, com um ritmo extraordinário. Uma economia forte significa consumidores saudáveis com rendimentos mais elevados, o que é um fator positivo para as margens e os lucros das empresas. Fonte: XTB Research

Fundos de Índices e ETFs

O investimento passivo é apresentado como um método para aumentar a carteira de investimentos com um esforço mínimo. Envolve o investimento em fundos de índice e a adoção de uma estratégia de “buy and hold”, o que significa manter os investimentos durante um longo período de tempo sem se envolver em investimentos ativos ou fazer alterações frequentes. Os benefícios do investimento passivo também são destacados, incluindo a eliminação do acompanhamento constante do mercado de ações, a poupança de tempo e esforço, uma estratégia de investimento a longo prazo, a capacidade de beneficiar do crescimento global do mercado, taxas e despesas mais baixas e uma abordagem mais relaxada e simplificada em relação à abordagem ativa.

Os fundos de índice acompanham e reproduzem o desempenho de um índice específico, como o Nasdaq100, o S&P 500 ou o Stoxx Europe 600. Investem numa carteira ampla e diversificada de ações, em proporções que refletem a composição de base dos ativos de cada fundo. O objetivo dos fundos de índice é proporcionar aos investidores uma ampla exposição ao mercado e igualar os rendimentos do índice que acompanham. São uma escolha popular para os investidores passivos porque oferecem uma forma económica e de baixa manutenção de investir no mercado global. Além disso, ao investir neles, é possível selecionar ETFs de diferentes segmentos, por exemplo: mercados emergentes, petróleo, mineração de urânio ou mesmo IA.

Como funciona um fundo de índice?

Os fundos de índices funcionam através do investimento numa carteira diversificada de ações que compõem um índice de mercado específico ou fundos de ações. A composição da carteira reflete a do índice, com o objetivo de reproduzir o seu desempenho. Os fundos são concebidos para proporcionar uma exposição alargada ao mercado e igualar os rendimentos do índice monitorizado. Os investidores passivos escolhem os fundos de índice porque oferecem uma abordagem económica e de baixa manutenção para investir no mercado global.

Vantagens dos fundos de índice

As maiores vantagens dos fundos de índice incluem a capacidade de proporcionar uma ampla exposição ao mercado com uma abordagem de investimento de baixo custo e baixa manutenção. O mercado de ações é bem conhecido pela sua tendência de crescimento a longo prazo. Se acumular fundos de índice, tem a garantia de que fará parte dessa tendência.

- Ao investir passivamente em fundos de índice, não corre o risco de as ações de uma empresa específica não participarem nesta tendência, porque as ações de um índice como o S&P 500 são selecionadas automaticamente, com restrições. Mas lembre-se sempre do risco de investimento porque as extrapolações podem ser arriscadas.

- O principal fator de risco para os índices de ações a longo prazo é a depressão económica (semelhante ao crash de 1929 nos EUA) e as suas consequências, tanto reais como psicológicas, para os investidores.

- Em geral, ao investirem numa carteira diversificada que reflete um índice de mercado específico, os fundos de índice permitem que os investidores beneficiem do crescimento global do mercado. Alguns fundos de índice (ETFs) pagam regularmente dividendos às partes interessadas. Podem criar rendimentos passivos de dividendos

- Além disso, os fundos de índice têm normalmente custos e despesas reduzidos em comparação com os fundos geridos ativamente, o que os torna uma opção rentável.

Além disso, os fundos de índice exigem um esforço mínimo, uma vez que adotam uma estratégia de “buy and hold”, eliminando a necessidade de um acompanhamento constante e de negociações frequentes. Em geral, os fundos de índice oferecem uma abordagem simplificada e descontraída ao investimento.

Estratégias de Investimento Passivo

O desenvolvimento de uma estratégia de investimento passiva envolve a utilização de ETFs como uma componente chave, em contraste com as estratégias ativas. Os ETFs são fundos de investimento que têm como objetivo reproduzir o desempenho de investimentos específicos, como o S&P 500, o Nasdaq100 ou o Dow Jones. Ao investir numa carteira diversificada de ações que espelham a composição do índice, os fundos de índice proporcionam uma ampla exposição ao mercado e a capacidade de beneficiar do crescimento global do mercado. A escolha dos ETFs certos e dos fundos de índice adequados envolve a seleção de fundos que espelhem o desempenho de um índice de mercado específico.

O objetivo é conseguir uma ampla exposição ao mercado e replicar os rendimentos do índice seguido. Os investidores passivos optam por fundos de índice porque estes proporcionam uma abordagem económica e de baixa manutenção para investir no mercado global. Alguns deles preferem o investimento passivo em ações de empresas, mas é mais arriscado e requer conhecimentos específicos sobre avaliação, análise fundamental e análise aprofundada do ciclo e da psicologia do mercado, que afetam sempre os preços.

Diversificação

Diversificar a sua carteira implica investir numa variedade de ativos diferentes para distribuir o risco. No contexto dos ETFs, isto significa selecionar uma mistura de ETFs que acompanhem diferentes índices de mercado.

- Ao diversificar a sua carteira com fundos de índice, pode obter uma exposição alargada ao mercado e beneficiar do crescimento global do mercado.

- Isto é particularmente atrativo para os investidores passivos que preferem uma abordagem de investimento de baixo custo e baixa manutenção.

- Antes de escolher cada ETF específico, pode ler o que segue exatamente ou como é a sua carteira.

Determinação da tolerância ao risco

Determinar a sua tolerância ao risco envolve avaliar a sua vontade e capacidade de suportar flutuações no valor dos seus investimentos. Esta é uma consideração importante ao selecionar fundos de índice, uma vez que diferentes fundos podem ter níveis de risco diferentes. É crucial escolher fundos de índice que estejam de acordo com as suas preferências de risco para garantir que se sente confortável com as potenciais subidas e descidas do mercado.

- Os investidores passivos dão frequentemente prioridade a uma abordagem mais conservadora e podem optar por fundos de índice que ofereçam estabilidade e menor volatilidade, como o S&P 500 ou o Dow Jones. Isto deve-se ao facto de as empresas que integram esses índices serem normalmente menos voláteis (mais empresas da "velha economia", empresas de elevada capitalização com modelos de negócio mais previsíveis)

- Normalmente, os ETFs de tecnologia e os índices de pequena capitalização são mais voláteis (por exemplo, os ETFs do Nasdaq100 ou Russell2000). Durante um bull market, a tecnologia costuma ter um desempenho superior ao de qualquer outro sector de atividade, mas se os sentimentos forem mais defensivos, outras empresas podem ter um desempenho superior, mesmo o sector do petróleo (o ano de 2022 é um bom exemplo).

Mas também durante eventos específicos, os ETF ligados a instituições financeiras, incluindo bancos, podem ser igualmente voláteis. É difícil medir o risco, mas os fundos de índices como o S&P 500 ou o Nasdaq são construídos a partir das ações das maiores empresas americanas. Ao mesmo tempo, qualquer empresa tem de passar por requisitos restritivos para integrar o índice.

Buy and hold

Uma estratégia de buy and hold é quando um investidor compra títulos e os mantém durante um longo período de tempo, independentemente das flutuações do mercado a curto prazo. Esta estratégia é normalmente adoptada pelos ETFs, uma vez que visam reproduzir os rendimentos de um índice de mercado específico ou das ações de uma empresa a longo prazo. Alguns investidores em ações também utilizam esta estratégia.

- Ao adotar uma estratégia de buy and hold, não há necessidade de um acompanhamento constante e de negociações frequentes. Esta abordagem é preferida pelos investidores passivos que preferem uma abordagem mais descontraída e simplificada para aumentar a sua carteira de investimentos. Além disso, os investidores que não acreditam que podem bater a média do mercado ou que não têm tempo para estudar podem utilizar esta estratégia com diferentes classes de ativos. O crucial é sempre comprar preços e selecção de activos;

Implementação da estratégia

A implementação de uma estratégia de buy and hold envolve a compra de títulos e a sua manutenção durante um período de tempo significativo, independentemente das flutuações do mercado a curto prazo. Não é fácil, especialmente quando os sentimentos do mercado são negativos e a pressão de venda aumenta. Durante esses períodos, o comentário de Warren Buffet pode ser apropriado: "Comprar ações é como comprar uma casa, mas alguém fica a gritar preços de compra, todos os dias, a todas as horas". A gestão ativa pode ser um problema, especialmente quando um gestor de carteira ativo (investidor) faz alterações devido à emoção (por medo ou por ganância). Os gestores de fundos podem pensar em ajustar os seus estilos ativos e passivos.

- Os investidores passivos têm a vantagem de poderem simplesmente não olhar para o mercado durante os períodos de queda;

- É importante lembrar que a preferência por estratégias passivas não significa que se possa comprar qualquer coisa, a qualquer preço, e esperar pelo crescimento a longo prazo;

- Para os investidores a longo prazo, historicamente, os melhores períodos para comprar são durante as quedas do mercado de ações e os mercados em baixa.

Benefícios a longo prazo da estratégia de buy and hold

A estratégia buy and hold oferece benefícios a longo prazo, permitindo aos investidores comprar títulos e mantê-los durante um período de tempo significativo, independentemente das flutuações do mercado a curto prazo. Esta abordagem é frequentemente adotada pelos fundos de índice, que visam reproduzir o desempenho de um índice de mercado específico a longo prazo. Ao adotar uma estratégia de buy and hold, os fundos de índice eliminam a necessidade de monitorização constante e de negociação frequente. Esta estratégia é popular entre os investidores passivos que preferem uma abordagem mais descontraída e simplificada para aumentar a sua carteira de investimentos.

Investimento passivo na XTB

Pode começar a investir em ETFs na XTB, sem taxas e custos de posição (se o seu volume de negócios* for inferior a 100.000 EUR mensais). Eis alguns exemplos de fundos de investimento passivos (ETFs):

ETFs de índices

- Accumulating ETF iShares Core S&P 500 CSPX.UK

- iShares S&P500 UCITS IDUS.UK

- SPDR S&P 500 ETF SPY5.UK

- iShares Nasdaq 100 CNDX.US

- Invesco EQQQ Nasdaq100 UCITS EQQQ.UK

- iShares Dow Jones Industrials Avg UCITS CIND.UK

- iShares Dow Jones Asia Pacific Sel Dividend 30 UCITS APSDEX.DE

ETFs de mercados emergentes e globais

- iShares Core MSCI EM IMI UCITS EIMI.UK

- Amundi MSCI EM Asia UCITS AASI.FR

- iShares MSCI China A UCITS CNYA.DE

- Lyxor MSCI China ESG Leaders Extra UCITS ASR.FR

- iShares MSCI World Small Cap UCITS IUSN.DE

- iShares MSCI Brazil 4BRZ.DE

- iShares MSCI EM Value Factor UCITS 5MVL.DE

- iShares MSCI Emerging Markets Islamic UCITS ISDE.UK

- iShares MSCI Brazil IBZL.NL

- iShares MSCI Turkey ITKY.NL

- Xtrackers MSCI Malaysia UCITS XCS3.DE

- Xtrackers MSCI Thailand UCITS XCS4.DE

- iShares MSCI World IQQW.DE

ETFs da Europa, Norte América e Ásia

- iShares MSCI Europe SRI UCITS IESE.NL

- iShares Edge MSCI Value Factor UCITS CEMS.DE

- iShares Core MSCI EMU UCITS CEU1.UK

- iShares MSCI North America UCITS IDNA.UK

- iShares MSCI USA ESG Screened UCITS SASU.UK

- iShares MSCI Japan UCITS SJPA.UK

- Xtracker MSCI Singapore UCITS XBAS.DE

Também é possível investir passivamente em ETFs de segmentos específicos como:

- Lyxor MSCI Robotics & AI ROAI.DE

- Communication sector ETF S&P 500 iShares IUCM.UK

- Consumer discretionary ETF S&P 500 iShares IUCD.UK

- Energy sector S&P 500 ETF iShares IUES.UK

- Financial sector S&P 500 ETF iShares IUFS.UK

- Information technology S&P 500 ETF iShares QDVE.DE

- Utilities ETF S&P 500 iShares IUUS.UK ETF

- iShares Nasdaq US Biotechnology (BTEC.DE)

ETFs de ouro e prata

- IGLN.UK iShares Physical Gold

- ISLN.UK iShares Physical Silver

- GDX.UK VanEck Vectors Gold Miners UCITS ETF (Acc)

- GDXJ.UK VanEck Vectors Junior Gold Miners ETF

- IAUP.UK iShares Gold Producers UCITS ETF

- IS0E.DE iShares Gold Producers UCITS ETF

ETFs de matérias-primas

- Deutsche Boerse Commodities GmbH ETC (4GLD.DE)

- iShares Commodity Diversified Swap (ICOM.UK)

- ETF WTI Crude Oil (OD7F.DE)

- iShares Oil & Gas Exploration & Production (IOGP.UK)

- iShares Stoxx 600 Oil & Gas (SXEPEX.UK)

- ETFS Natural Gas (NGAS.UK)

- SPDR S&P Oil & Gas Exploration (XOP.US)

- ETF Industrial Metals (AIGI.UK)

- ETF Dow Jones Industrial Average UCITS ETF (CIND.UK)

- SPDR Industrial Average Trust (DIA.US)

Ações

Também oferecemos acções de empresas cotadas no S&P 500, Nasdaq ou Dow Jones, incluindo Apple AAPL.US, Microsoft MSFT.US, Nvidia NVDA.US Amazon AMZN.US ou Berkshire Hathaway BRKA.US, Coca-Cola KO.US ou McDonald's MCD.US e milhares de outras empresas.

*O volume de negócios é calculado como a soma das posições fechadas e abertas em ações e ETFs nas contas de investimento XTB.

Principais considerações para o investimento passivo no mercado de ações

- Lembre-se sempre de que a psicologia do mercado tem a maior influência nos preços dos activos

- A longo prazo, se a empresa ou o setor estiver a ter um bom desempenho, as ações ou o ETF provavelmente também o terão

- Para os investidores a longo prazo, o mais importante é o preço de compra, quanto mais barato, melhor

- Naturalmente, isto significa que as maiores oportunidades no mercado surgem durante os mercados em baixa

- Os investidores passivos devem comprar ações e ETFs durante os períodos de baixa devido ao prémio de risco e à estratégia de margem de segurança

- Comprar ETFs ou empresas de fundos de índice durante o mercado em alta não é um erro e pode também proporcionar rendimentos atrativos

- Controlar as emoções para atingir os objectivos de investimento a longo prazo

- O investimento passivo também pode ser arriscado e acontecimentos inesperados podem afetar os preços dos activos

- Pode equilibrar a sua carteira passiva comprando ativos não correlacionados ou negativamente correlacionados (por exemplo, comprar um ETF de ouro físico como o IGLN.UK para equilibrar o risco do ETF Nasdaq100 QQQ.UK)

Na XTB pode combinar investimento passivo e ativo na mesma conta ou noutra (um Cliente XTB pode ter até 4 contas em diferentes moedas e carteiras). A combinação de investimento passivo e ativo envolve a incorporação de uma estratégia de buy and hold para estabilidade a longo prazo e uma abordagem de gestão mais ativa para potenciais ganhos a curto prazo. Esta combinação permite que os investidores beneficiem do crescimento estável e da diversificação proporcionados pelo investimento passivo, ao mesmo tempo que tiram partido das oportunidades de maiores rendimentos (para um risco mais elevado) através da negociação ativa e do investimento a curto prazo.

3 mitos sobre o investimento passivo

O investimento passivo é muitas vezes mal compreendido devido a, pelo menos, três ideias erradas. Apresentamo-las a seguir:

- Uma crença comum é o de que se trata de uma abordagem preguiçosa ou pouco empenhada ao investimento. No entanto, o investimento passivo requer uma análise cuidadosa e uma investigação exaustiva ao selecionar as empresas específicas ou os fundos negociados em bolsa (ETFs) adequados para investir

- Outro mito é que o investimento passivo concentra-se apenas nos ganhos a longo prazo e não tem em conta as alterações do mercado a curto prazo. Embora os investidores passivos tendam a manter os seus investimentos durante muito tempo, continuam a ter em conta as tendências do mercado e ajustam a sua carteira quando necessário.

- Algumas pessoas acreditam que o investimento passivo limita os potenciais rendimentos em comparação com a negociação ativa. No entanto, os estudos demonstraram que, a longo prazo, o investimento passivo geralmente supera o desempenho dos investidores ativos devido ao seu enfoque em taxas baixas, à ampla exposição ao mercado e ao fraco desempenho dos investidores ativos;

É importante desmistificar estas ideias erradas e reconhecer o valor dos estilos passivos para atingir os objectivos de investimento a longo prazo. Os investidores passivos não são preguiçosos nem desinteressados, uma vez que continuam a ter de efetuar pesquisas e selecionar cuidadosamente os investimentos. Além disso, o investimento passivo tem em conta as alterações do mercado a curto prazo e pode ajustar as alterações da carteira, se necessário.

Resumo

O investimento passivo pode ser uma boa opção para as pessoas que não têm tempo para analisar o mercado todos os dias. É também a estratégia dos melhores investidores de Wall Street, como Warren Buffett. Ou Peter Lynch, que geriu o fundo Magellan com um rendimento médio anual impressionante de mais de 29,2%. Os melhores investidores podem ser agressivos e gerir ativamente as suas carteiras durante as recessões do mercado e fazer muito poucas alterações quando os índices estão novamente em alta.

Para qualquer investidor principiante, que queira educar-se e ler sobre análise de risco com consciência, a melhor estratégia de investimento pode ser apenas o investimento passivo em ETFs de índices. A XTB oferece aos investidores amplas possibilidades de investimento - se estiver concentrado num sector específico ou tiver conhecimentos sobre qualquer segmento de mercado - pode analisar o investimento passivo num ETF ou empresa específica.

FAQ

FAQ

Uma das principais vantagens do investimento passivo é a sua relação custo-eficácia. Uma vez que o objetivo dos investidores passivos é acompanhar o desempenho de um determinado índice, não precisam de pagar comissões elevadas aos gestores de investimentos ou comissões de negociação para negociar ativamente no mercado. Isto resulta normalmente em despesas mais baixas em comparação com as carteiras geridas ativamente. Custos mais baixos significam que mais dinheiro fica no seu bolso, permitindo-lhe obter rendimentos potencialmente mais elevados a longo prazo.

O investimento passivo proporciona aos investidores uma diversificação instantânea. Ao investir num fundo que acompanha um índice, o investidor ganha exposição a uma vasta gama de empresas de várias indústrias e sectores. Isto ajuda a distribuir o risco e a reduzir o impacto das flutuações de ações individuais na sua carteira global. A diversificação é importante porque pode ajudar a proteger os seus investimentos da volatilidade das ações individuais.

O investimento passivo tem como objetivo reproduzir o desempenho de um índice ao longo do tempo. Embora possa não ter um desempenho superior ao do mercado, também evita um desempenho inferior. Ao investir num índice diversificado, pode esperar obter retornos que espelham de perto o desempenho do mercado global. Isto pode proporcionar uma sensação de estabilidade e previsibilidade.

O investimento passivo pode ser qualquer coisa que se compre e mantenha como elemento-chave de uma estratégia a longo prazo. Um dos investimentos passivos mais populares é o mercado acionista. Historicamente, os rendimentos dos fundos de índice ou das ações de empresas bem geridas superaram qualquer outro ativo (talvez com exceção da Bitcoin ou de outras criptomoedas durante a última década). Assim, o exemplo de investimento passivo pode ser ações de qualquer empresa ou um ETF com exposição ao desempenho de um índice ou de um sector específico.

É difícil dizer que o investimento passivo é melhor do que o ativo, porque a maior parte das coisas depende do investidor individual e das suas decisões. Há investidores que compraram uma ação muito barata mas venderam-na com prejuízo porque a queda de 5 ou 10% os fez sentir medo. Ter um horizonte de longo prazo não é simples. Os investidores a longo prazo devem ter muita fé e auto-confiança para manter a estratégia de negociação. O mercado é volátil. Mas, ao mesmo tempo, há uma série de estudos que dizem aos investidores que o investimento passivo pode ser melhor a longo prazo.

O risco é um elemento dos mercados financeiros, mas devido à diversificação, o investimento passivo pode ser menos volátil (claro que não é uma medida fundamental do risco) e dá-lhe menos exposição ao risco específico associado a cada empresa. Mas lembre-se, o investimento passivo não atenua o risco e a diversificação não é garantia de resultados positivos do investimento.

Alguns investidores ativos batem o mercado, mas o segredo é fazê-lo constantemente. Especialmente durante os bear markets. Os investidores que superam o desempenho dos mercados tanto nos mercados em baixa como nos mercados em alta são apelidados de "alfa". Mas não há muitos investidores e especuladores que superem regularmente os índices e os mercados a longo prazo. É por isso que as estratégias passivas se tornaram tão populares.

eWallet na XTB: O guia definitivo

Como investir em ações de semicondutores?

Como diversificar os seus investimentos: Guia para principiantes

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.