Investir em obrigações faz de si um mutuante, concentrando-se nos rendimentos. O mercado obrigacionista, maior do que o das ações, oferece uma via para a riqueza a longo prazo através de empréstimos a países ou empresas. Escolha sabiamente o seu rácio risco/rendimento, uma vez que o financiamento global se apoia mais do que nunca na dívida privada. Vamos explorar esta estratégia de investimento.

Investir em obrigações faz de si um mutuante, concentrando-se nos rendimentos. O mercado obrigacionista, maior do que o das ações, oferece uma via para a riqueza a longo prazo através de empréstimos a países ou empresas. Escolha sabiamente o seu rácio risco/rendimento, uma vez que o financiamento global se apoia mais do que nunca na dívida privada. Vamos explorar esta estratégia de investimento.

Está a considerar "investir em obrigações"? Esta forma de investimento é um elemento básico para quem procura gerar rendimento passivo. O nosso guia específico irá ultrapassar a complexidade e ajudá-lo a desvendar os tipos de obrigações, as avaliações de risco e as vantagens estratégicas que possuem. Prepare-se para compreender o que impulsiona os rendimentos das obrigações e como incorporar eficazmente as obrigações na sua carteira de investimentos a longo prazo, gerindo simultaneamente os riscos potenciais.

Antes de começar, o que precisa de saber:

- As obrigações são investimentos de rendimento fixo em que o investidor empresta dinheiro a uma entidade. Pode ser uma empresa ou um governo, que, em troca, promete pagar o capital mais os juros na data de vencimento definida.

- O risco de taxa de juro, o risco de liquidez e a inflação são considerações fundamentais para os investidores em obrigações. Preços das obrigações, rendimentos do investimento e valor real dos ativos de rendimento fixo em geral.

- A diversificação, a compreensão das notações das obrigações, as estratégias de investimento ativas versus passivas e as implicações de risco são fatores críticos na construção e gestão de uma carteira de investimentos em obrigações inteligente.

O que são obrigações?

As obrigações são essencialmente empréstimos que os investidores concedem a governos, municípios ou empresas. Quando um investidor compra uma obrigação, está a emprestar dinheiro ao emitente, por um determinado período de tempo. Este período é conhecido como a maturidade da obrigação.

Em troca, o emitente promete pagar o montante do empréstimo, conhecido como capital, no final do período de maturidade. Este pode ser de 3 meses, 1 ano, 10 anos ou mesmo 30 anos. Normalmente, o emitente paga ao investidor pagamentos periódicos de juros ao longo da vida da obrigação. Estes pagamentos de juros são normalmente fixos, embora possam por vezes ser variáveis ou ajustados com base em condições específicas.

- Na sua essência, as obrigações são uma forma de os governos e as empresas angariarem fundos para vários projetos ou operações. Para os investidores, as obrigações são consideradas investimentos de rendimento fixo porque proporcionam um fluxo previsível de rendimento através do pagamento de juros.

No entanto, é importante que os investidores avaliem fatores como o risco de crédito, o risco de taxa de juro e o risco de inflação antes de investirem em obrigações, para garantir que estão de acordo com os seus objectivos de investimento e tolerância ao risco.

Uma obrigação, como qualquer organismo, tem a sua própria anatomia, que inclui três componentes básicos:

- Data de vencimento, uma data pré-determinada em que receberá o seu dinheiro de volta.

- Valor nominal, o montante que receberá quando a obrigação vencer.

- Rendimento do cupão, pagamentos periódicos de juros que receberá como titular da obrigação.

Exemplo real

Imagine que é um investidor. O governo do seu país, a que chamaremos "Newland", decide financiar um grande projeto de infra-estruturas, como a construção de uma nova autoestrada. Para angariar os fundos necessários, o governo emite obrigações para o público. Decide comprar uma destas obrigações do tesouro, que tem um valor nominal de $1.000 e um período de maturidade de 10 anos. A obrigação paga uma taxa de juro anual fixa de 5%.

- Compra: Você compra o título de $1.000 do governo. Ao fazê-lo, está essencialmente a emprestar $1.000 ao governo.

- Pagamentos de juros: Uma vez que a obrigação paga uma taxa de juro anual fixa de 5%, receberá $50 (5% de $1.000) em pagamentos de juros todos os anos durante os próximos 10 anos. Estes pagamentos são normalmente efetuados semestralmente ou anualmente.

- Vencimento: Após 10 anos, o Estado reembolsar-lhe-á o montante principal de $1.000, completando o reembolso do empréstimo. No final, é provável que pague o imposto.

Portanto, neste cenário:

- Você, como investidor, forneceu fundos ao Estado através da compra de uma obrigação. Se o Estado não for à falência nos próximos 10 anos, receberá o seu dinheiro de volta + taxas de juro

- Ao longo da vida da obrigação, recebeu pagamentos regulares de juros como compensação por ter emprestado o seu dinheiro. A regularidade depende da capitalização da obrigação (pode ser mensal, trimestral, anual, etc.)

- No final do prazo da obrigação (maturidade), o governo reembolsa-lhe o montante original emprestado (o capital).

Este exemplo demonstra como as obrigações funcionam na prática. As obrigações são uma forma de os governos e outras entidades mobilizarem capital junto dos investidores. Os investidores recebem um rendimento regular sob a forma de pagamentos de juros e o retorno do seu investimento inicial na data de vencimento.

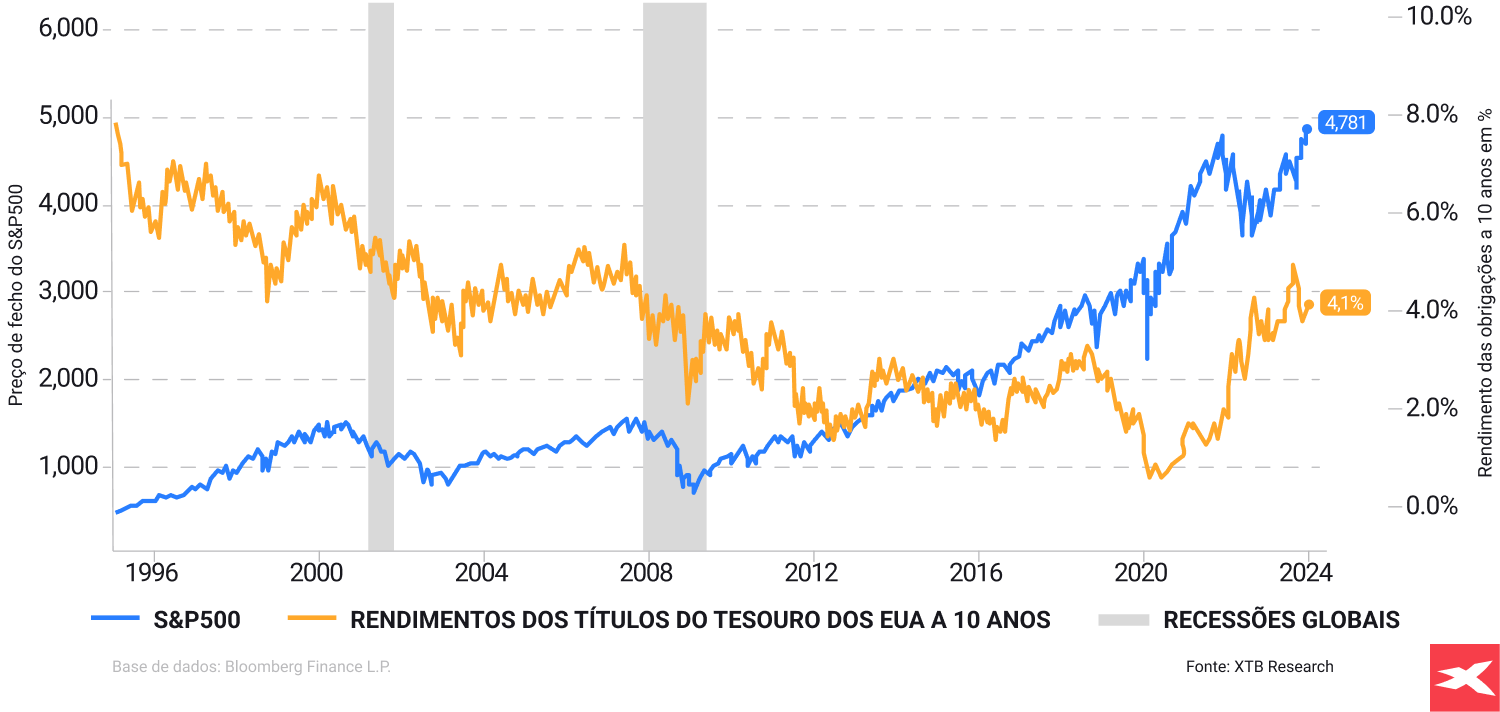

Rendimento dos títulos do Tesouro dos EUA a 10 anos vs. desempenho do S&P 500 desde 1995 até 2024. Fonte: XTB Research, Bloomberg Finance

Rendimento dos títulos do Tesouro dos EUA a 10 anos vs. desempenho do S&P 500 desde 1995 até 2024. Fonte: XTB Research, Bloomberg Finance

Os 6 maiores riscos no investimento em obrigações

Compreender e gerir estes riscos é crucial para os investidores em obrigações tomarem decisões de investimento informadas e mitigarem potenciais perdas nas suas carteiras.

- Risco de taxa de juro: Os preços das obrigações e as taxas de juro têm uma relação inversa. Quando as taxas de juro sobem, os preços das obrigações tendem a descer e vice-versa. Por conseguinte, se vender uma obrigação antes do seu vencimento num ambiente de subida das taxas de juro, poderá receber menos do que o seu investimento inicial.

- Risco de crédito: É o risco de o emitente da obrigação não cumprir os seus pagamentos. As obrigações emitidas por governos ou por empresas com uma notação elevada têm normalmente um risco de crédito mais baixo, enquanto as obrigações emitidas por entidades com uma notação mais baixa ou com uma maior probabilidade de incumprimento têm um risco de crédito mais elevado.

- Risco de inflação: A inflação corrói o poder de compra dos futuros pagamentos de juros e do reembolso do capital. Se a taxa de inflação aumentar significativamente durante o período de detenção da obrigação, o rendimento real do investimento pode ser inferior ao esperado.

- Risco de liquidez: Este é o risco de não conseguir vender a sua obrigação rapidamente ou a um preço justo. As obrigações menos líquidas, como as que têm prazos de vencimento mais longos ou volumes de transação mais baixos, podem ser mais difíceis de vender sem incorrer em perdas.

- Risco de resgate: Algumas obrigações incluem uma cláusula de resgate, que permite ao emitente resgatar a obrigação antes da data de vencimento. Se as taxas de juro descerem após a compra de uma obrigação, o emitente pode decidir resgatar a obrigação e refinanciá-la a uma taxa de juro mais baixa, deixando-o com risco de reinvestimento ou tendo de reinvestir o produto a uma taxa mais baixa.

- Risco de reinvestimento: Este risco surge quando os fluxos de caixa de uma obrigação, como o pagamento de cupões ou o reembolso do capital, são reinvestidos a uma taxa de juro inferior à da obrigação original. Isto pode ocorrer se as taxas de juro prevalecentes diminuírem ao longo do tempo, resultando em rendimentos mais baixos dos fundos reinvestidos.

Os 5 maiores fatores do mercado obrigacionista

- Níveis das taxas de juro: As alterações nas taxas de juro têm um impacto significativo nos preços das obrigações. Quando as taxas de juro sobem, os preços das obrigações descem normalmente e, quando as taxas de juro descem, os preços das obrigações tendem a subir. Isto deve-se ao facto de as novas obrigações emitidas oferecerem taxas de cupão mais elevadas ou mais baixas para corresponderem às taxas de juro prevalecentes, afectando a atratividade das obrigações existentes.

- Indicadores económicos: Os indicadores económicos, como as taxas de inflação, o crescimento do PIB, os dados sobre o emprego e o sentimento dos consumidores, podem influenciar os mercados obrigacionistas. Indicadores económicos fortes podem levar a expectativas de aumento da inflação e das taxas de juro, provocando potencialmente uma descida dos preços das obrigações. Por outro lado, indicadores económicos fracos podem levar a expectativas de taxas de juro mais baixas, aumentando os preços das obrigações.

- Políticas dos bancos centrais: Os bancos centrais, como a Reserva Federal dos Estados Unidos ou o Banco Central Europeu, desempenham um papel crucial na influência dos mercados obrigacionistas através das suas políticas monetárias. As decisões dos bancos centrais sobre as taxas de juro, os programas de compra de obrigações (flexibilização quantitativa) e as orientações futuras podem ter impacto nas taxas de rendibilidade e nos preços das obrigações.

- Dinâmica da oferta e da procura: A dinâmica da oferta e da procura também afeta os mercados obrigacionistas. O aumento da procura de obrigações, seja por parte de investidores individuais, investidores institucionais ou compradores estrangeiros, pode fazer subir os preços das obrigações e baixar as suas taxas de rendibilidade. Inversamente, o aumento da emissão de obrigações ou a redução da procura podem conduzir a preços mais baixos das obrigações e a rendimentos mais elevados.

- Sentimento do mercado e apetência pelo risco: O sentimento dos investidores e a apetência pelo risco desempenham um papel significativo nos mercados obrigacionistas. Em períodos de incerteza económica ou de volatilidade do mercado, os investidores podem procurar a segurança e a estabilidade relativas das obrigações, o que leva a um aumento da procura e a preços mais elevados das obrigações. Inversamente, durante períodos de otimismo ou de comportamento de tomada de risco, os investidores podem favorecer ativos mais arriscados em detrimento das obrigações, o que conduz a uma diminuição da procura e a preços mais baixos das obrigações.

10 tipos de obrigações

As obrigações existem em várias formas, cada uma com as suas características únicas e riscos associados. As obrigações do Tesouro, por exemplo, são investimentos a longo prazo que oferecem segurança mas, normalmente, rendibilidades baixas. As obrigações de empresas, por outro lado, são emitidas por empresas e oferecem rendimentos mais elevados, embora com um risco acrescido.

Existem ainda obrigações internacionais, obrigações municipais, obrigações de agências, obrigações verdes e ETFs de obrigações a considerar. Esta variedade garante a existência de uma obrigação adequada ao apetite de cada investidor. Enquanto as empresas e os países necessitarem de financiamento por dívida, os investidores investem dinheiro em obrigações. Eis os 10 tipos de obrigações mais populares.

- Obrigações do Tesouro utilizadas e emitidas pelos governos para financiar a despesa pública, como as obrigações do Tesouro (emitidas pelo governo dos EUA), as obrigações do Estado (emitidas por outros governos nacionais) e as obrigações municipais (emitidas por governos locais).

- Obrigações de empresas emitidas por empresas para obter capital para vários fins, como expansão ou operações. Variam em termos de qualidade de crédito, sendo que as obrigações com grau de investimento são consideradas mais seguras e as obrigações de elevado rendimento (ou "junk bonds") oferecem rendimentos mais elevados, mas maior risco.

- As obrigações de alto rendimento, também conhecidas como "junk bonds", são emitidas por empresas com notações de crédito mais baixas, oferecendo normalmente rendimentos mais elevados para compensar o risco acrescido de incumprimento.

- Obrigações municipais também conhecidas como "munis", estas obrigações são emitidas por governos estaduais ou locais para financiar projectos públicos, como escolas, estradas ou serviços públicos. Oferecem frequentemente vantagens fiscais aos investidores.

- Os TIPS (Treasury Inflation-Protected Securities - Títulos do Tesouro Protegidos contra a Inflação) são emitidos pelo governo dos EUA e destinam-se a proteger os investidores contra a inflação, ajustando o seu valor principal com base nas alterações do Índice de Preços no Consumidor.

- As obrigações de agências são emitidas por empresas patrocinadas pelo governo (GSE), como a Fannie Mae, a Freddie Mac ou a Ginnie Mae. Estas obrigações têm o apoio implícito ou explícito do governo dos EUA e são frequentemente utilizadas para financiar sectores específicos como o da habitação.

- Os títulos garantidos por hipotecas (Mortgage-Backed Securities - MBS) são garantidos por conjuntos de hipotecas, com pagamentos de capital e juros transferidos para os investidores. São emitidos por agências governamentais ou instituições privadas.

- As obrigações convertíveis de empresas permitem que os investidores convertam as suas obrigações num número pré-determinado de acções ordinárias do emitente em determinados momentos, proporcionando uma potencial vantagem se o preço das acções do emitente subir.

- As obrigações de cupão zero não pagam pagamentos periódicos de juros, mas são vendidas com desconto em relação ao valor nominal e resgatadas pelo valor nominal total na data de vencimento, permitindo aos investidores lucrar com a diferença.

- As obrigações de taxa variável têm taxas de juro variáveis que se ajustam periodicamente com base nas alterações de uma taxa de referência subjacente, oferecendo proteção contra o risco de taxa de juro.

Importante: As taxas de juro e os preços das obrigações têm uma relação de gangorra. Quando as taxas de juro sobem, os preços das obrigações descem e vice-versa. Isto é conhecido como risco de taxa de juro. É a redução potencial do valor de uma obrigação devido a um aumento das taxas de juro. As obrigações a mais longo prazo são mais sensíveis às variações das taxas, expondo assim os investidores a um maior risco de taxa de juro. A compreensão deste risco desempenha um papel fundamental no desenvolvimento de uma estratégia sólida de investimento em obrigações.

Risco e retorno

Antes de investir numa obrigação de empresa, é muito importante avaliar a qualidade de crédito da empresa emissora. Para tal, é necessário analisar uma série de fatores, dependendo também do horizonte temporal. Por outro lado, é possível pedir dinheiro emprestado (através da compra de obrigações) a uma empresa ainda mais fraca, se o prémio de risco for satisfatório para ela.

- Rácios financeiros

- Liquidez

- Solvabilidade

- Eficiência operacional

- Rendibilidade

Estas medidas fornecem uma lente através da qual se pode ver a saúde geral da empresa e a sua capacidade para cumprir as suas obrigações financeiras. São como a bússola e o mapa durante uma viagem de investimento. Mas não se esqueça de que os países também devem ser analisados.

As obrigações de alto rendimento ou "junk bonds" são como os mares bravos do mercado obrigacionista. Oferecem rendimentos potencialmente mais elevados, mas implicam um risco acrescido de incumprimento e de volatilidade dos preços. Embora estas obrigações possam aumentar o rendimento global da sua carteira, exigem uma navegação cuidadosa. Os investidores devem ter em conta a sua situação financeira, os seus objectivos de investimento e a sua tolerância ao risco quando ponderam estas obrigações.

Ativo vs. Passivo

No mundo do investimento em obrigações, existem duas abordagens principais: ativa e passiva. O investimento ativo envolve a compra direta de obrigações e a negociação ativa, com o objetivo de superar os índices do mercado obrigacionista. Por outro lado, o investimento passivo envolve normalmente níveis mais baixos de compra e venda e inclui estratégias como o investimento em fundos mútuos e ETFs que acompanham um índice de obrigações.

Tal como um marinheiro experiente que lê os ventos e as ondas, os investidores devem equilibrar os riscos de rendimento e de inflação quando seleccionam obrigações. A curva de rendimento, que mostra a relação entre as taxas de juro a curto e a longo prazo, serve de guia. Ao analisá-la, os investidores podem tomar decisões informadas sobre a seleção de obrigações que visam obter rendimentos suficientes para compensar o risco de inflação.

7 passos para investir em obrigações

- Escolher uma corretora: Seleccione uma empresa de corretagem que ofereça serviços de negociação de obrigações. Certifique-se de que a corretora fornece acesso aos tipos de obrigações que está interessado em comprar.

- Abrir uma conta: Abra uma conta de corretagem se ainda não tiver uma. Normalmente, isso envolve o fornecimento de informações pessoais, documentos e verificação. De seguida, pode depositar na sua conta o montante de dinheiro pretendido.

- Pesquisar obrigações: Realizar uma pesquisa para identificar as obrigações específicas que pretende comprar. Considere fatores como o emitente, a notação de crédito, a data de vencimento e o rendimento.

- Fazer um pedido: Depois de decidir quais as obrigações que pretende comprar, dê uma ordem através da sua plataforma de corretagem. Especifique a quantidade de obrigações que pretende comprar e o preço que está disposto a pagar.

- Detalhes do pedido: Antes de finalizar a compra, reveja os detalhes da ordem para garantir a exatidão. Confirme o preço, a quantidade e quaisquer taxas associadas.

- Executar a transação: Quando estiver satisfeito com os detalhes da ordem, execute a transação. A sua corretora facilitará a compra dos títulos em seu nome.

- Monitorizar os seus ativos: Depois de comprar títulos, monitorize os seus investimentos regularmente para acompanhar o seu desempenho e garantir que estejam alinhados com as suas metas de investimento.

Resumo

- O investimento em ativos de rendimento fixo pode ser satisfatório, proporcionando aos investidores rendimentos mais elevados durante os períodos de taxas de juro mais altas

- No entanto, os períodos de taxas de juro mais elevadas podem ser mais curtos e indicar um risco mais elevado para os detentores de obrigações (é por isso que os rendimentos também são mais elevados)

- A chave para compreender o negócio e o mercado das obrigações é medir o risco e a recompensa de emprestar dinheiro a uma taxa fixa, durante um período de tempo fixo. Quanto maior for o risco, maior deverá ser a taxa de juro

- Não espere rendimentos mais elevados do investimento em obrigações do que no mercado de acções. Em geral, as obrigações devem proporcionar rendimentos superiores à inflação a longo prazo.

- Estes activos têm especificações totalmente diferentes das ações e provavelmente não proporcionarão aos investidores rendimentos do tipo das acções

- As obrigações podem ser utilizadas como cobertura numa carteira, mas os investidores devem lembrar-se de que não são investimentos isentos de risco, uma vez que qualquer emitente de obrigações pode ir à falência. A história mostra que mesmo as grandes economias não conseguiram pagar as suas dívidas.

- Podemos referir a crise da dívida russa (1998), a "crise da tequila" mexicana (1994) ou a crise da dívida grega (2009). Os países que foram à falência no século XXI são: Argentina (2001), Venezuela (2004), Zimbabué (2000), Quénia (2001), Paraguai (2002). Ao mesmo tempo, centenas de empresas privadas não conseguiram pagar aos seus credores. Um dos casos mais conhecidos é o dilema dos detentores de obrigações AT-1 do Credit Suisse a partir de 2023, quando o maior banco suíço entrou finalmente em colapso.

Por isso, prepare as suas velas e trace a sua rota no mundo do investimento em obrigações. Por vezes, o mar pode ser agitado, mas com as estratégias correctas e a compreensão dos riscos, as recompensas podem ser significativas.

FAQ

Uma obrigação é um investimento de rendimento fixo em que um investidor empresta dinheiro a uma entidade, normalmente uma empresa ou um governo, por um período definido e a uma taxa de juro pré-determinada. Em contrapartida, o emitente da obrigação compromete-se a reembolsar o montante do capital acrescido de juros a intervalos regulares até à data de vencimento da obrigação, altura em que o capital é reembolsado na totalidade. As obrigações são normalmente utilizadas pelos governos e pelas empresas para obter capital e são consideradas investimentos relativamente mais seguros do que as ações, devido aos seus pagamentos fixos e à sua menor volatilidade.

A adição de obrigações à sua carteira de investimentos pode ajudar a compensar os riscos de investimentos mais voláteis e pode servir como fonte de rendimento através do pagamento regular de juros. No entanto, não existem garantias, mesmo para os investidores em rendimento fixo. Alguns tipos de obrigações, em condições de mercado específicas, podem ser tão ou mais voláteis do que as ações.

Para ganhar dinheiro com o investimento em obrigações, pode manter as obrigações até à data de vencimento para receber os pagamentos de juros ou vendê-las por um preço superior ao que pagou inicialmente. Isto permite aos investidores lucrar com os juros obtidos e com a potencial valorização do preço. O mais importante é o risco de incumprimento. No caso do governo dos Estados Unidos, os mercados têm a certeza de que a dívida será sempre reembolsada devido ao sistema da Reserva Federal. No entanto, não há certezas, mesmo no caso do investimento em rendimento fixo.

A diferença entre o rendimento atual e o rendimento até à maturidade é que o rendimento atual é calculado com base no pagamento anual do cupão da obrigação e no preço de mercado atual, enquanto o rendimento até à maturidade tem em conta o rendimento total esperado se a obrigação for mantida até à maturidade.

Uma obrigação de elevado rendimento, também conhecida como "junk bond", comporta um risco de incumprimento mais elevado, mas tem potencial para obter rendimentos mais elevados. As agências de notação de crédito podem influenciar fortemente este tipo de títulos de dívida das empresas.

Ao investir em obrigações, é importante ter em conta que o rendimento de juros de obrigações governamentais está normalmente isento de imposto sobre o rendimento, enquanto os juros obtidos com obrigações de empresas estão sujeitos a imposto sobre o rendimento. Tenha isto em consideração no planeamento fiscal.

Existem vários tipos de obrigações, que oferecem rendimentos de investimentos de crédito. Estes são os tipos de obrigações mais populares:

- Obrigações municipais

- Obrigações de empresas

- Obrigações do Tesouro

- Obrigações privadas

- Obrigações de risco

Importante: As obrigações menos populares são: obrigações de cupão zero, obrigações convertíveis, obrigações ao portador ou obrigações resgatáveis. Normalmente, os rendimentos mais elevados são oferecidos por empresas privadas e empresas públicas. Os pequenos investidores devem investir em obrigações de empresas cotadas na bolsa de valores. Especialmente devido ao acesso às demonstrações financeiras e aos fluxos de caixa, os riscos de solvência.

Como investir em ações de semicondutores?

Como diversificar os seus investimentos: Guia para principiantes

Como controlar as emoções quando se investe dinheiro?

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.