Com base na comparação da rentabilidade e do desempenho, o melhor ETF para a IA pode ser determinado através da análise dos dados sobre os ETFs de IA. Ao procurar o melhor ETF para a IA, considere aquele que tem o retorno e o desempenho mais fortes.

A IA vai mudar o nosso mundo e terá impacto nos modelos de negócio. Então, como beneficiar desta tendência? Leia o artigo para saber como diversificar o investimento em IA, utilizando ETFs.

Neste artigo, irá aprender

Concorda que a tecnologia vai transformar o mundo nas próximas décadas? Em caso afirmativo, é possível considerar investimentos no setor da tecnologia. Depois de a inteligência artificial ter entrado no mundo dos negócios, os mercados financeiros tentaram avaliar esta mudança histórica. É suficientemente poderosa para alterar completamente a avaliação de algumas empresas e perturbar os modelos de negócio. É realmente difícil escolher os vencedores, sem correr o risco de investir em perdedores, uma vez que a tecnologia está em constante mudança. Para alguns investidores, a escolha de ações relacionadas com a IA pode ser demasiado arriscada e acarretar riscos adicionais. Os investidores profissionais e individuais utilizam frequentemente fundos transacionados em bolsa (ETFs).

Porquê? Estes instrumentos permitem uma exposição equilibrada a todas as tecnologias, incluindo o sector da IA. Isto limita o potencial de investir apenas em futuros vencedores, mas também limita o risco de investir em empresas erradas, com os riscos inerentes a esses investimentos. Navegando pelo crescimento da tendência da inteligência artificial, o nosso guia centrado nos ETFs que oferecem exposição direta e indireta à IA. Mostraremos os prós e os contras e tentaremos identificar as principais estratégias para a IA, centrando-nos no Nasdaq100.

Principais conclusões

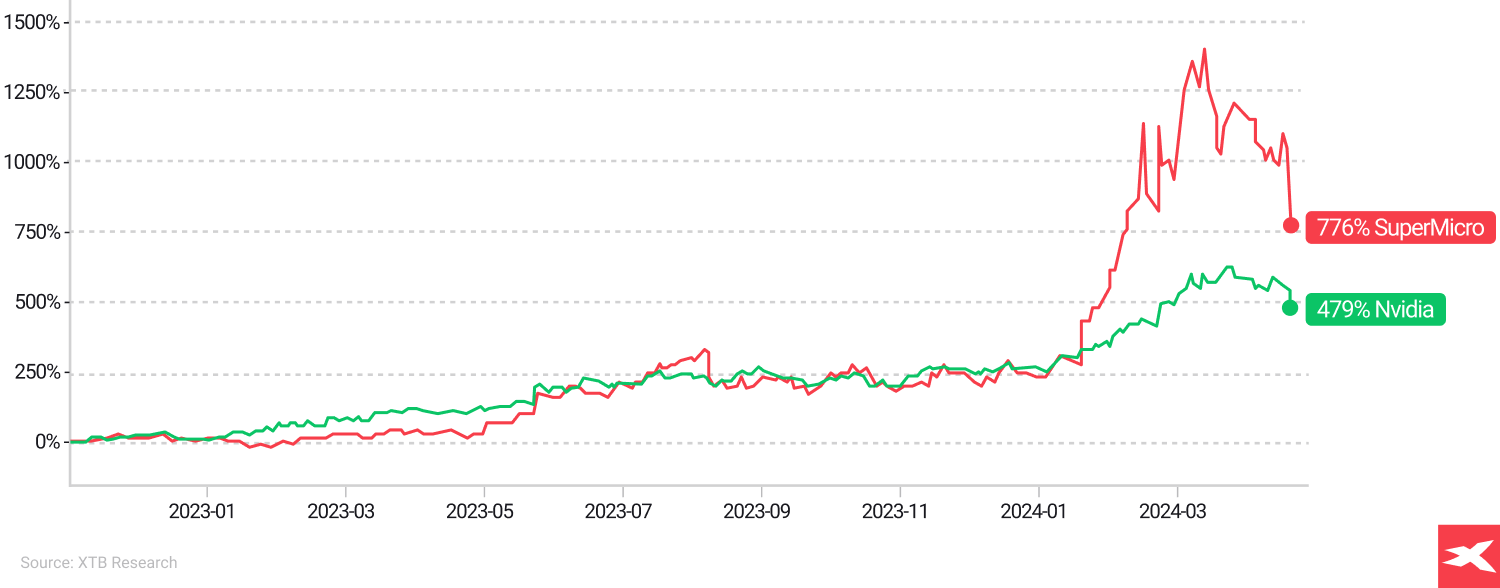

Desde o início do GPT, no outono de 2022, até abril de 2024, as ações relacionadas com a IA, como a Nvidia (o maior produtor de chips de IA e fornecedor de tecnologia) e a Super Micro Computers (produtor de estruturas de servidores para centros de dados), subiram. No entanto, a volatilidade destas ações é elevada e o risco de concentração pode não ser aceite por alguns investidores que procuram diversificação. Além disso, o desempenho passado nunca garante resultados futuros. Fonte: XTB Research, Bloomberg Finance LP

Desde o início do GPT, no outono de 2022, até abril de 2024, as ações relacionadas com a IA, como a Nvidia (o maior produtor de chips de IA e fornecedor de tecnologia) e a Super Micro Computers (produtor de estruturas de servidores para centros de dados), subiram. No entanto, a volatilidade destas ações é elevada e o risco de concentração pode não ser aceite por alguns investidores que procuram diversificação. Além disso, o desempenho passado nunca garante resultados futuros. Fonte: XTB Research, Bloomberg Finance LP

Funcionando de forma semelhante às ações individuais, os ETFs de IA são fundos de investimento que se concentram em empresas envolvidas no desenvolvimento de IA. No entanto, oferecem uma vantagem adicional de diversificação. As empresas são escolhidas para inclusão nos ETFs de IA com base no seu envolvimento em atividades relacionadas com a IA. Desde os fabricantes de chips de IA que produzem o hardware necessário até às empresas em fase de arranque que desenvolvem ferramentas e tecnologias de IA de ponta. Investir num ETF de IA é o mesmo que comprar uma parte de todo o mercado de IA, proporcionando exposição a um vasto leque de ações, que inclui tanto operadores estabelecidos como emergentes.

Os ETFs de IA podem ser classificados, em termos gerais, em dois tipos básicos:

Os ETF temáticos, por outro lado, são concebidos em torno de setores, tendências ou temas específicos. O seu objetivo é capitalizar o crescimento do mercado da IA no mercado de ações. Mas, como mencionámos, continua a ser difícil prever os vencedores e também é difícil prever qual o setor que irá crescer “devido à revolução da IA” a longo prazo. Os ETFs de tecnologia podem ser uma escolha muito mais conservadora.

Fatores como rácios de despesas, desempenho passado e diversificação devem ser considerados ao avaliar ETFs de IA. Eis alguns dos principais fatores a considerar:

A diversificação, por outro lado, pode ajudar a atenuar o risco, distribuindo os investimentos por vários subgrupos de IA, classes de ativos, setores e regiões geográficas, reduzindo assim os riscos associados a qualquer investimento individual. O índice subjacente, que determina o desempenho e a estratégia de investimento do ETF, é outro aspeto importante a compreender.

Não esquecer que a diversificação pode não se limitar a um único ETF, uma vez que gestores de investimentos de classe mundial, como Ray Dalio, sugerem que qualquer investidor deve considerar a compra de ativos não correlacionados, o que pode limitar o risco global da carteira. Os investidores podem considerar a exposição a um ETF de IA não só como um elemento fundamental da carteira, mas também como parte de uma estratégia mais alargada, mas devem saber que uma diversificação imperfeita pode não gerar resultados superiores e que, em geral, a diversificação significa normalmente rendimentos de investimento mais baixos.

Os ETFs que abordam o tema da IA são:

Estes ETF oferecem uma exposição diversificada a uma série de empresas de capital aberto envolvidas em ações de inteligência artificial e tecnologias conexas, relacionadas com setores como

Todos os setores acima mencionados estão, de alguma forma, relacionados com a IA. O desenvolvimento da IA pode mudar cada um destes setores. Algumas das maiores empresas tecnológicas, como a Nvidia, a Alphabet ou a Microsoft, estão presentes em quase todos os ETF mencionados. A melhor fonte para saber mais sobre qualquer um dos ETFs mencionados é o site oficial, relacionado com cada um deles. Não esquecer que os “pesos” das empresas em cada carteira de ETF podem desempenhar um papel fundamental. O mais popular é o iShares Nasdaq100, que dá aos investidores acesso a ações de 100 empresas dos setores tecnológicos e dos maiores setores mundiais dos EUA.

Como qualquer outro investimento, os ETFs de IA também têm a sua quota-parte de riscos. Os principais riscos incluem a volatilidade do mercado e as alterações regulamentares que podem afetar o setor da IA e, consequentemente, o desempenho dos ETF de IA. No entanto, os ETFs alimentados por IA têm a capacidade de ajustar a sua afetação de ativos para favorecer os investimentos que se prevê venham a ter um bom desempenho durante os períodos de volatilidade do mercado.

Como qualquer outro investimento, os ETFs de IA também têm a sua quota-parte de riscos. Os principais riscos incluem a volatilidade do mercado e as alterações regulamentares que podem afetar o setor da IA e, consequentemente, o desempenho dos ETF de IA. No entanto, os ETFs alimentados por IA têm a capacidade de ajustar a sua afetação de ativos para favorecer os investimentos que se prevê venham a ter um bom desempenho durante os períodos de volatilidade do mercado.

No entanto, os potenciais benefícios do investimento em ETFs de IA são significativos, incluindo a diversificação, a adaptabilidade a novos dados de mercado e a capacidade de alavancar o crescimento do setor da IA. Os ETFs de IA oferecem exposição a uma vasta gama de empresas de IA, proporcionando aos investidores a oportunidade de beneficiarem do potencial crescimento do setor.

Analisemos os prós e os contras do investimento em ETFs de IA, para os investidores que aceitam que a diversificação geralmente reduz os retornos do investimento, mas também limita os riscos inerentes relacionados com o investimento não diversificado.

Os investidores podem contemplar várias estratégias quando incorporam ETFs de IA na sua carteira de investimentos. Estas incluem:

A tolerância ao risco é uma consideração importante ao incorporar ETFs de IA numa carteira de investimentos. Os investidores com uma maior tolerância ao risco podem considerar os ETFs de IA particularmente atractivos devido ao seu potencial de aumento dos retornos e de uma exposição adequada ao risco. Para conseguir a diversificação da carteira em diferentes classes de ativos, setores e regiões, é vital manter uma carteira equilibrada que inclua ETFs de IA juntamente com outros tipos de investimentos.

Uma pergunta comum entre os investidores interessados na área de IA é se devem optar por ETFs de IA ou por ações individuais de IA. Os ETFs de IA oferecem aos investidores a oportunidade de ganhar exposição a uma variedade de ações de IA, permitindo assim a diversificação. Em contrapartida, o investimento em ações individuais de IA implica a compra de ações de empresas específicas envolvidas no desenvolvimento da IA.

O investimento em ETFs de IA oferece as seguintes vantagens

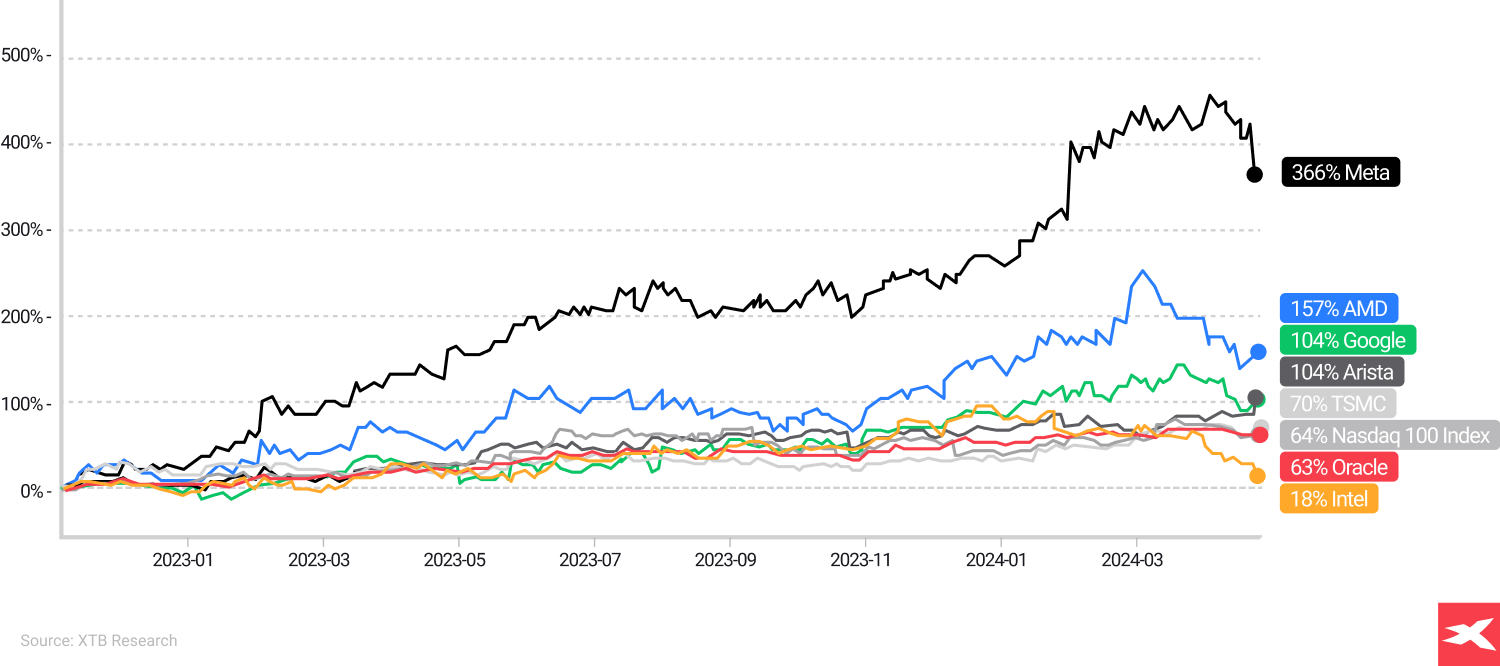

Como podemos ver, desde o outono de 2022 até abril de 2024, algumas das maiores ações relacionadas com a IA (centros de dados, semicondutores, software, anúncios digitais) superaram os retornos do Nasdaq 100, mas a Oracle e a Intel tiveram um desempenho inferior ao benchmark dos EUA com alta tecnologia. Lembre-se, o desempenho passado não garante resultados futuros. Fonte: XTB Research, Bloomberg Finance LP

Como podemos ver, desde o outono de 2022 até abril de 2024, algumas das maiores ações relacionadas com a IA (centros de dados, semicondutores, software, anúncios digitais) superaram os retornos do Nasdaq 100, mas a Oracle e a Intel tiveram um desempenho inferior ao benchmark dos EUA com alta tecnologia. Lembre-se, o desempenho passado não garante resultados futuros. Fonte: XTB Research, Bloomberg Finance LP

Ao olharmos para o futuro, espera-se que a IA exerça uma influência significativa nas estratégias de investimento. Com a capacidade de impulsionar a expansão económica, melhorar as capacidades tecnológicas e revolucionar os processos de investimento, a IA apresenta inúmeras oportunidades para os investidores. No entanto, os potenciais riscos associados ao investimento em IA também devem ser considerados. Estes incluem:

O futuro avanço da IA poderá ter um impacto no desempenho dos ETFs de IA, dotando-os da capacidade de

Além disso, tem-se registado uma notável variabilidade de desempenho entre os ETF de IA, com as principais estratégias temáticas a apresentarem rendimentos impressionantes.

Em conclusão, os ETFs de IA constituem uma oportunidade de investimento interessante para quem procura capitalizar o crescimento e o potencial do setor da IA. Ao compreender os diferentes tipos de ETFs de IA, os investidores poderão escolher as melhores ferramentas para concretizar a sua estratégia de investimento. Os principais fatores a ter em conta ao investir são a compreensão dos riscos e dos potenciais retornos.

Os investidores devem ter em conta os custos de investimento e escolher os ativos certos para atingir os objectivos de investimento a longo prazo. Espera-se que o impacto global da IA no investimento cresça, mas os investidores devem também saber que, se as avaliações forem muito elevadas, as tendências da IA podem não ser suficientes para as fazer subir ainda mais. Um risco importante para qualquer ETF de IA é um possível abrandamento económico. Os investidores devem conhecer bem a importância de compreender e incorporar os ETF nas carteiras de investimento.

Com base na comparação da rentabilidade e do desempenho, o melhor ETF para a IA pode ser determinado através da análise dos dados sobre os ETFs de IA. Ao procurar o melhor ETF para a IA, considere aquele que tem o retorno e o desempenho mais fortes.

Não, a Vanguard não tem um ETF dedicado à inteligência artificial. No entanto, o Vanguard Information Technology ETF (VGT) inclui alguma exposição à IA.

É difícil identificar a melhor oportunidade de investimento em IA. Os investidores devem fazer a sua própria investigação e aceitar o elevado risco desses investimentos. Pode-se verificar as empresas de IA, relacionadas com a tendência da IA, como a NVIDIA Corporation (NVDA.US) e a AMD (AMD.US), pelo seu desenvolvimento de GPUs topo de gama e expansão para capacidades de IA, juntamente com a Arista Networks (ANET.US) ou a SuperMicro Computer (SMCI.US), que podem expandir os negócios devido ao maior CAPEX no setor dos centros de dados. No entanto, é muito importante fazer sua própria pesquisa.

Para investir em ações de IA no Reino Unido, abra uma conta de corretagem com uma plataforma online que ofereça ações e fundos com foco em IA. Diversifique seus investimentos e mantenha-se informado sobre as tendências do setor de IA para tomar decisões informadas.

Os ETFs de IA são fundos de investimento que se concentram em empresas envolvidas no desenvolvimento da IA, proporcionando diversificação e exposição ao crescente setor da IA.

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.

O país de residência especificado não está a funcionar. Selecione outro país.

Alterar o idioma interfere na alteração da autoridade de supervisão financeira