Neste artigo, ficará a saber:

- Características dos ETF curtos

- Dicas de investimento

- 7 estratégias de investimento em ETFs

- ETFs vs acções

- Prós e contras

- Compreender e limitar o risco

O mundo dos Exchange Traded Funds (ETFs) é vasto e diversificado e, com uma estratégia correta e uma abordagem de aquisição de conhecimentos, pode proporcionar muitas oportunidades de investimento. A realização de objetivos financeiros através de ETFs depende de uma estratégia de investimento bem elaborada. Este artigo desmistifica a seleção de ETFs e a afetação de ativos, fornecendo-lhe conhecimentos práticos para afinar a sua abordagem. Talvez depois de o ler, esteja pronto para criar ou melhorar a sua própria estratégia de investimento em ETFs? Vamos começar e aprender sobre estratégias de investimento em ETF.

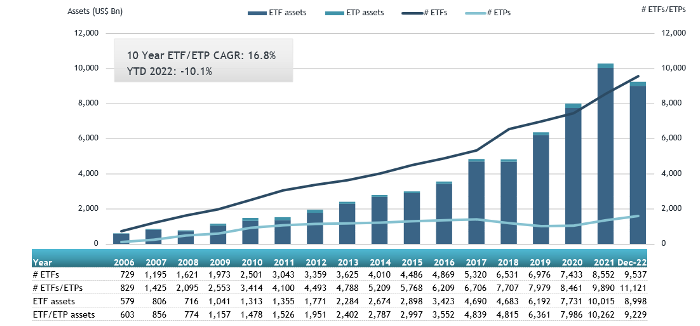

![]() Apesar de um ano de 2022 fraco para as ações, o mercado global de ETFs obteve entradas de 856 mil milhões de dólares, a segunda maior depois de 1,29 biliões de dólares em 2021. Uma média de 10 anos de ativos de ETF / ETP sob gestão CAGR é excelente taxa de 16,8% A indústria global de ETFs tinha 11.119 produtos, com 22.860 listagens, ativos de US $ 9,229 Tn, de 671 fornecedores em 81 bolsas listadas em 64 países no final de dezembro de 2022. Fonte: ETFGi a partir de ETF/ETP, bolsas e registos regulamentares

Apesar de um ano de 2022 fraco para as ações, o mercado global de ETFs obteve entradas de 856 mil milhões de dólares, a segunda maior depois de 1,29 biliões de dólares em 2021. Uma média de 10 anos de ativos de ETF / ETP sob gestão CAGR é excelente taxa de 16,8% A indústria global de ETFs tinha 11.119 produtos, com 22.860 listagens, ativos de US $ 9,229 Tn, de 671 fornecedores em 81 bolsas listadas em 64 países no final de dezembro de 2022. Fonte: ETFGi a partir de ETF/ETP, bolsas e registos regulamentares

Algumas características dos ETFs

Os fundos negociados em bolsa (ETFs) são veículos de investimento diversificados que oferecem exposição a várias classes de ativos, tais como índices, metais preciosos, mercadorias ou sectores específicos, permitindo aos investidores reduzir o risco enquanto procuram oportunidades de crescimento. Os ETFs são negociados em bolsas mundiais da mesma forma que as ações. Os investidores podem optar por ETFs de acompanhamento de índices, ETFs de obrigações, ETFs internacionais ou ETFs específicos de um determinado sector, que lhes permitam ter acesso a tecnologia, ações com dividendos ou mercados de matérias-primas.

A chave é ter uma estratégia e compreender os riscos. Tenha em conta a tolerância ao risco, o horizonte temporal e os objectivos de investimento ao constituir uma carteira. Além disso, o seu reequilíbrio pode ser crucial para a alocação de ativos desejada. O mais importante é que os ETFs permitem aventurar-se em sectores sem exigir um conhecimento e uma investigação aprofundados das ações individuais. Os investidores têm acesso a uma vasta gama de ETF que seguem índices importantes, como o S&P 500 ou o Nasdaq Composite, bem como aqueles que oferecem exposição a classes de ativos, regiões ou sectores específicos, como a tecnologia ou a banca. Comparemos o investimento em ações com o investimento em ETFs.

Dicas de Investimento

![Atalho do ponto A para o ponto B]()

Munido de conhecimentos sobre a estrutura e os tipos de ETFs, pode agora implementar a sua própria estratégia. Quais são as 16 dicas fundamentais mais importantes? Aqui estão elas:

- É fundamental estabelecer o seu objetivo de investimento e o seu horizonte temporal

- Analise o seu orçamento antes de investir para limitar o risco

- Invista um montante limitado em cada ETF, para evitar as consequências da volatilidade do mercado

- Avalie a escala dos seus investimentos de uma forma conservadora

- Controle sempre as suas emoções quando investe dinheiro

- Reequilibre a sua carteira regularmente apenas se os seus conhecimentos e o seu foco de investigação forem elevados

- Escolha ETFs sobre índices de mercado que pretende ter na sua carteira

- Tente equilibrar estratégias de agressividade e de aversão ao risco

- Faça sempre alguma pesquisa sobre qualquer ETF em que invista

- Investimento passivo ou ativo? Analise o potencial e os riscos de ambos

- Familiarize-se com os conceitos de risco/recompensa e margem de segurança

- Tente perguntar a si próprio - porque é que está tão otimista quanto ao futuro de um sector ou índice específico?

- Não entre em pânico durante as correções do mercado, mas esteja preparado para reduzir as perdas, se necessário

- Não tente "cronometrar o mercado" se os seus conhecimentos, confiança e compreensão do risco forem bastante baixos

- Com uma visão de investimento a longo prazo, pode utilizar a estratégia DCA (Dollar-Cost-Average)

- Escolha a melhor corretora para iniciar o processo, mas teste-a antes de investir

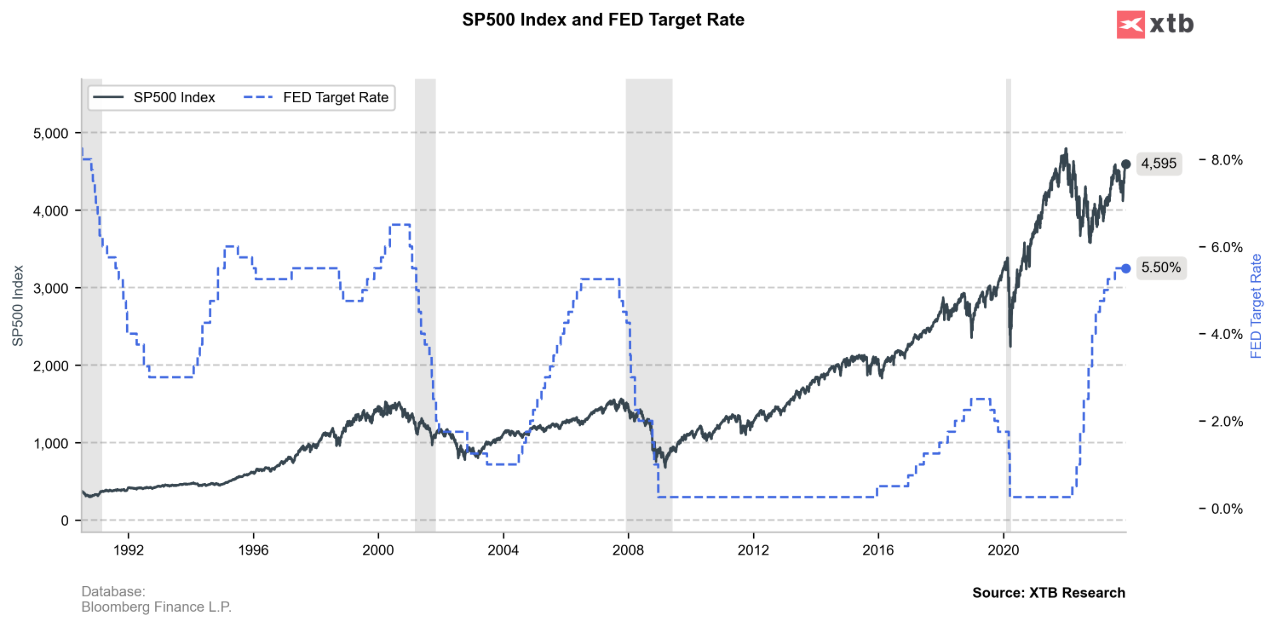

![]() Muito populares são os ETFs sobre o maior índice bolsista, o S&P 500 americano. O gráfico acima reflete o seu desempenho (linha preta) de 1990 a 2023 com os níveis das taxas de juro da Reserva Federal (linha azul). Como podemos ver, a correlação entre o nível das taxas de juro da Reserva Federal e o desempenho do mercado bolsista não é óbvia e definida. Após a chamada bolha dot-com dos anos 2000 e a crise financeira global de 2008, o S&P enfraqueceu à medida que a Reserva Federal baixava as taxas. Ao mesmo tempo, apesar de três crashes bolsistas (2000, 2008 e 2020) e de um desempenho a longo prazo do S&P 500, o maior índice bolsista global é notável (subindo de 400 pontos para 4600 pontos entre 1990 e 2023). Fonte: Bloomberg Finance LP, XTB Research

Muito populares são os ETFs sobre o maior índice bolsista, o S&P 500 americano. O gráfico acima reflete o seu desempenho (linha preta) de 1990 a 2023 com os níveis das taxas de juro da Reserva Federal (linha azul). Como podemos ver, a correlação entre o nível das taxas de juro da Reserva Federal e o desempenho do mercado bolsista não é óbvia e definida. Após a chamada bolha dot-com dos anos 2000 e a crise financeira global de 2008, o S&P enfraqueceu à medida que a Reserva Federal baixava as taxas. Ao mesmo tempo, apesar de três crashes bolsistas (2000, 2008 e 2020) e de um desempenho a longo prazo do S&P 500, o maior índice bolsista global é notável (subindo de 400 pontos para 4600 pontos entre 1990 e 2023). Fonte: Bloomberg Finance LP, XTB Research

7 estratégias de investimento para os ETFs

![conceito de decisão estratégica e de jogada estratégica com o xadrez]()

Investimento a longo prazo / aguentar posições

Os ETF são um instrumento utilizado principalmente por investidores a longo prazo por várias razões. Uma estratégia popular entre os investidores de ETF é simplesmente o investimento a longo prazo. Em poucas palavras, baseia-se na convicção de que o mercado de ações ou outro ativo que o fundo ETF acompanha está numa tendência de alta a longo prazo. Os investidores a longo prazo, os chamados "detentores", não prestam atenção às correções temporárias do mercado e não estão inclinados a vender as suas participações em ETFs. Tendem a utilizar os períodos de queda, quando o sentimento é fraco, para comprar e aumentar as suas posições.

Especulação

Regra geral, os especuladores têm um horizonte de investimento de curto a médio prazo. Muitas vezes, o pressuposto é jogar com um cenário específico. Pode ser, por exemplo, comprar um ETF sobre o preço do ouro na expectativa de um abrandamento económico e de um enfraquecimento do dólar americano. Pode também comprar ETFs sobre os mercados emergentes e a China, esperando que o sentimento melhore após um período desastroso para as ações chinesas. Por outro lado, os especuladores podem também escolher ETF que ofereçam exposição a sectores de mercado específicos, como as novas tecnologias ou os cuidados de saúde.

Trading

Os traders ativos utilizam não só a convicção especulativa, mas também uma série de outros indicadores, incluindo a análise técnica, para abrir posições. Normalmente, os investidores estão no mercado durante um curto período de tempo e mantêm as posições abertas durante um a vários dias. Escolhem frequentemente instrumentos de CFD sobre ETFs, que se caracterizam pela alavancagem. A alavancagem aumenta o risco de investimento, permitindo-lhe abrir posições maiores e obter maiores lucros (ou perdas).

DCA

Alguns investidores acreditam que a principal estratégia para obter benefícios de investimento a longo prazo é a chamada Dollar Cost Averaging, ou DCA, abreviadamente. Isto significa comprar ETFs selecionados numa base regular, sem prestar atenção ao sentimento do mercado ou às condições atuais do mercado. Em vez de abrir uma posição grande, os investidores que praticam a DCA abrem uma série de investimentos mais pequenos, a intervalos regulares, independentemente do preço. A estratégia também significa muitas vezes o chamado "loss averaging".

Momentum

Os investidores de momentum esperam pelo momento certo para começar a investir. Normalmente, é quando o ambiente é muito negativo ou quando acontece algum evento que acreditam que irá despoletar uma procura adicional. Nos mercados, isto pode ser, por exemplo, a inversão da narrativa "hawkish" dos membros da Fed e a expectativa associada de flexibilização monetária através de cortes nas taxas (normalmente positiva para ações e obrigações). Pode também ser a expectativa de notícias que melhorem o sentimento em torno de um determinado sector ou das ações de empresas seleccionadas, por exemplo, a subida do Chat-GPT e a euforia associada às ações tecnológicas e aos fabricantes de chips.

Seguir a tendência

Os investidores que não se sentem à vontade para comprar quando o mercado de ações está a perder tendem a escolher a estratégia de investir de acordo com a tendência. Seguindo o princípio "a tendência é sua amiga", esses investidores ligam-se às tendências atuais do mercado. Normalmente, quanto mais cedo as definirem, mais lucros podem registar com a tendência em curso.

Contrária

Os chamados investidores contrários acreditam que a maioria do mercado está normalmente errado. Mesmo que o consenso esteja certo, os investidores contrários podem esperar um momento em que o otimismo ou o pessimismo do mercado é exagerado.

Tendem a vender ações numa altura em que o otimismo é muito elevado e o mercado se convence de que os índices só podem voltar a subir. Por outro lado, quando o otimismo está a diminuir lentamente e as ações estão a ficar mais baratas, os investidores contrários são mais propensos a comprar ações sobrevalorizadas. São geralmente muito ativos durante os pânicos e as quedas do mercado de ações.

O problema aqui, no entanto, acaba por ser determinar o momento em que o sentimento está exageradamente inclinado em qualquer direção. O problema básico das estratégias contrárias não é apenas o conhecimento, o controlo das emoções e o profissionalismo. Acima de tudo, uma opinião contrária não tem apenas de ser diferente das crenças comuns dos investidores. Tem também de ser mais exacta e melhor, o que torna esta estratégia extremamente difícil.

ETFs vs ações

Os ETFs oferecem normalmente exposição a dezenas ou centenas de empresas cotadas diferentes, através do acompanhamento de índices ou de sectores específicos. O investimento em ações individuais implica a compra de ações de uma só empresa (ou mais, se o investidor comprar mais do que uma ação de uma empresa). Devido ao maior número de ações que os ETFs acumulam, normalmente têm uma volatilidade mais baixa do que as ações singulares. Também não estão tão sujeitos aos riscos associados ao investimento numa só empresa. Alguns fundos de índice acompanham os movimentos de preços de índices bolsistas completos, que incluem dezenas a centenas de ações de diferentes empresas. As ações individuais são geralmente muito mais voláteis do que os ETFs.

Ações

- A análise e a investigação podem exigir mais tempo

- Maior volatilidade

- Risco de as ações que possui não superarem o retorno do índice global

- Risco associado a eventos e à avaliação de uma única empresa

- O prémio de risco pode ser mais elevado

- Possibilidade de bater o desempenho dos mercados

ETFs

- Diversificação dos investimentos e menor volatilidade

- Poupança de tempo, exposição a ações de dezenas ou centenas de empresas ao mesmo tempo

- Possibilidade de escolher entre fundos centrados exclusivamente numa determinada região

- Liberdade de exposição a um sector de mercado selecionado

- Menor volatilidade

- Riscos associados a um declínio mais alargado do sentimento do mercado acionista

- Risco de um determinado ETF ter um desempenho muito mais fraco do que as ações mais fortes

- Custos associados à gestão do fundo (TER)

Importante: Não é verdade que os ETFs não sejam arriscados. É difícil esperar que a valorização de um fundo que acumula dezenas ou centenas de ações de diferentes empresas dependa de uma delas. O risco é o de um possível enfraquecimento mais generalizado do sentimento acionista, que poderia levar a quedas em quase todas as ações cotadas e nos ETFs que acompanham o desempenho dos índices.

Prós e contras

Prós

- Ótimo para investimentos passivos e a longo prazo

- Para principiantes e profissionais

- Barreira de entrada reduzida, comissões reduzidas (TER) e elevada liquidez

- Risco limitado e possibilidade de diversificação da carteira

- Devido à diversificação, a volatilidade pode ser menor em comparação com as ações individuais

- Possibilidade de investir num conjunto de activos como índices, obrigações ou mercadorias

- O investidor pode ter a certeza de que o fundo de índice apresenta exatamente o mesmo desempenho que os índices de ações, por exemplo, S&P 500 ou Nasdaq 100

Contras

- Pode não ser adequado para traders e investidores de curto prazo que preferem um estilo de investimento agressivo

- O risco mais baixo é compensado por possíveis rendimentos mais baixos

- O fundo negociado em bolsa selecionado pelo investidor pode ter um desempenho inferior ao das empresas ou índices de topo durante os mercados em alta

- A diversificação não garante rendimentos e pode também conduzir a perdas

- Numa carteira, alguns fundos negociados em bolsa podem prejudicar o desempenho dos que estão a ter um bom desempenho

- Risco de desalinhamento dos pesos de cada ETF numa carteira

- Uma concentração excessiva de capital em investimentos passivos pode limitar as opções de afetação a ativos mais arriscados (possibilidade de rendimentos excepcionais)

Risco e Diversificação

Agora, vamos examinar o processo de equilibrar o risco e a recompensa na sua carteira. É aqui que entra a alocação inteligente de ativos. A diversificação é um elemento-chave de qualquer estratégia de investimento bem sucedida. Os ETFs permitem-lhe investir numa mistura de classes de ativos. Pode reduzir o risco global do investimento e a volatilidade e otimizar os rendimentos.

Importante: Os investidores mais jovens, em particular, são frequentemente aconselhados a afetar uma parte maior das suas carteiras a fundos de índices de ações. Para maximizar os rendimentos durante os seus anos de pré-reforma. No entanto, esta forte inclinação para as ações deve ser contrabalançada por investimentos noutras classes de ativos para garantir uma carteira bem diversificada. Algumas outras classes de activos a considerar incluem:

- Obrigações

- Matérias-primas

- Ativos alternativos

Os ETFs dão-lhe tudo isso: uma exposição a ações composta por obrigações, mercadorias e fundos negociados em bolsa específicos do sector.

Tolerância ao risco e horizonte de investimento

A tolerância ao risco e o horizonte temporal são dois fatores cruciais que devem influenciar a sua estratégia de investimento em ETFs. A sua tolerância ao risco é a sua vontade e capacidade de lidar com potenciais flutuações e perdas no valor dos seus investimentos em ETFs. Vários fatores, como a idade, a tolerância ao risco e o montante de investimento disponível, devem ser considerados ao avaliar a sua tolerância pessoal ao risco para investimentos em ETFs. Um horizonte temporal prolongado permite-lhe suportar as flutuações do mercado e colher os frutos do desempenho a longo prazo dos ETFs selecionados.

Ajustes e Rebalanceamento

Para além da diversificação e da compreensão da sua tolerância ao risco e do seu período de investimento, a revisão e o ajustamento regulares da carteira para manter a sua alocação de ativos preferida podem ser cruciais, se for um profissional. Este processo envolve a venda de certos ativos e a compra de outros para manter a alocação de ativos desejada. Para determinar a alocação ideal de activos, siga os 8 passos seguintes:

- Faça alguma pesquisa sobre o sentimento dos mercados financeiros

- Analise os índices, as obrigações, os ramos específicos, os sectores, as mercadorias ou os metais preciosos

- Pense na estratégia que pretende adotar

- Analise e escolha os melhores ETFs para atingir os seus objectivos

- Crie um orçamento inteligente para investimentos

- Identifique a afetação pretendida

- Estabeleça a tolerância à volatilidade e aos resultados da carteira

- Executar a compra ou venda de ETFs, por vezes, para atingir a alocação de activos ideal

Importante: Reequilibrar a carteira não é crucial, e os investidores a longo prazo podem negar-se a fazê-lo. O reequilíbrio regular, normalmente de seis em seis meses ou quando a carteira se desviou 5 pontos percentuais ou mais da sua afetação prevista, garante que a sua estratégia de investimento se mantém alinhada com os objectivos financeiros. Algumas corretoras oferecem aos investidores ferramentas especiais para estratégias passivas de ETFs, como os planos de investimento em ETFs da XTB. Lembre-se que o reequilíbrio também acarreta alguns riscos, pode ser um erro. Os ativos que vai vender e comprar podem ter um desempenho inferior aos resultados da sua carteira anterior.

![Teclado com botão FAQ. Botão colorido no teclado cinzento e prateado de um computador portátil moderno. Legenda no botão FAQ.]()

FAQ

Investir em ETFs é uma boa estratégia?

Sim, investir em ETFs é uma boa estratégia devido aos seus baixos custos, diversificação e capacidade de começar com um conjunto de ações. São ideais para investidores principiantes e oferecem um potencial de investimento a longo prazo, mesmo para investidores profissionais. Criar uma carteira diversificada deve ser o objetivo de qualquer investidor a longo prazo. Os ETFs são geralmente muito mais baratos do que os fundos de investimento. Qualquer fundo mútuo pode ser muito mais caro do que os populares ETFs, com resultados incertos.

Há alguma desvantagem em investir em ETFs?

Sim, existem desvantagens no investimento em ETFs, incluindo comissões de compra e venda e um potencial risco de mercado que pode levar a perdas. Os ETFs podem também ser mais caros do que investir em ações individuais devido às comissões de gestão (TER). Os ETFs de índices não são definitivamente tão "seguros" como os títulos de rendimento fixo, como as obrigações ou os fundos de rendimento fixo. A avaliação de qualquer ETF depende dos sentimentos dos investidores, que estão constantemente a mudar.

O que são ETFs, e como funcionam?

Os ETFs, ou fundos negociados em bolsa, são instrumentos financeiros que funcionam de forma semelhante às ações, oferecendo uma carteira diversificada de ativos e respondendo a várias estratégias de investimento, normalmente com um baixo custo de detenção (TER). Sendo ativos dirigidos sobretudo a investidores de longo prazo, os ETFs reflectem geralmente o desempenho de índices do mercado bolsista (como o Nasdaq100, o S&P 500, o DAX, etc.), ou o desempenho de ações de sectores específicos, como a tecnologia, os cuidados de saúde ou o consumo discricionário.

O que é a afetação de ativos e porque é importante no investimento em ETFs?

A atribuição de ativos é importante no investimento em ETFs porque ajuda a equilibrar o risco e a recompensa em qualquer carteira de investimentos. Acontece ao dividir os investimentos entre diferentes classes de ativos com base na tolerância ao risco, nos conhecimentos e nos objetivos. Pode ser crucial para otimizar a estratégia, mas há duas coisas que também são importantes. A primeira é uma visão de longo prazo sobre a detenção de ETFs - por vezes, não fazer nada é uma estratégia melhor (e eficaz em termos fiscais), semelhante à filosofia de investimento de Warren Buffett. A segunda é o facto de todos os investidores cometerem erros. É difícil evitá-los. Além disso, normalmente, qualquer investidor ativo aceita mais riscos do que um investidor com objetivos de investimento a longo prazo.

Como escolher os melhores ETFs?

Não existe um conceito de melhores ETFs porque os resultados futuros de qualquer ETF são desconhecidos. Ao mesmo tempo, podemos ver os ETFs de maior qualidade, que podem fazer parte das finanças pessoais. As suas comissões (TER) são geralmente muito baixas, com resultados excepcionais graças à tendência das ações de crescimento. Esta classe de ativos pode fazer parte das finanças pessoais. Mas lembre-se, o desempenho dos ETFs do mercado de ações depende dos resultados das empresas subjacentes. Não só o mercado de ações, mas também os ETF de ouro são muito populares.

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.

Apesar de um ano de 2022 fraco para as ações, o mercado global de ETFs obteve entradas de 856 mil milhões de dólares, a segunda maior depois de 1,29 biliões de dólares em 2021. Uma média de 10 anos de ativos de ETF / ETP sob gestão CAGR é excelente taxa de 16,8% A indústria global de ETFs tinha 11.119 produtos, com 22.860 listagens, ativos de US $ 9,229 Tn, de 671 fornecedores em 81 bolsas listadas em 64 países no final de dezembro de 2022. Fonte: ETFGi a partir de ETF/ETP, bolsas e registos regulamentares

Apesar de um ano de 2022 fraco para as ações, o mercado global de ETFs obteve entradas de 856 mil milhões de dólares, a segunda maior depois de 1,29 biliões de dólares em 2021. Uma média de 10 anos de ativos de ETF / ETP sob gestão CAGR é excelente taxa de 16,8% A indústria global de ETFs tinha 11.119 produtos, com 22.860 listagens, ativos de US $ 9,229 Tn, de 671 fornecedores em 81 bolsas listadas em 64 países no final de dezembro de 2022. Fonte: ETFGi a partir de ETF/ETP, bolsas e registos regulamentares

Muito populares são os ETFs sobre o maior índice bolsista, o S&P 500 americano. O gráfico acima reflete o seu desempenho (linha preta) de 1990 a 2023 com os níveis das taxas de juro da Reserva Federal (linha azul). Como podemos ver, a correlação entre o nível das taxas de juro da Reserva Federal e o desempenho do mercado bolsista não é óbvia e definida. Após a chamada bolha dot-com dos anos 2000 e a crise financeira global de 2008, o S&P enfraqueceu à medida que a Reserva Federal baixava as taxas. Ao mesmo tempo, apesar de três crashes bolsistas (2000, 2008 e 2020) e de um desempenho a longo prazo do S&P 500, o maior índice bolsista global é notável (subindo de 400 pontos para 4600 pontos entre 1990 e 2023). Fonte: Bloomberg Finance LP, XTB Research

Muito populares são os ETFs sobre o maior índice bolsista, o S&P 500 americano. O gráfico acima reflete o seu desempenho (linha preta) de 1990 a 2023 com os níveis das taxas de juro da Reserva Federal (linha azul). Como podemos ver, a correlação entre o nível das taxas de juro da Reserva Federal e o desempenho do mercado bolsista não é óbvia e definida. Após a chamada bolha dot-com dos anos 2000 e a crise financeira global de 2008, o S&P enfraqueceu à medida que a Reserva Federal baixava as taxas. Ao mesmo tempo, apesar de três crashes bolsistas (2000, 2008 e 2020) e de um desempenho a longo prazo do S&P 500, o maior índice bolsista global é notável (subindo de 400 pontos para 4600 pontos entre 1990 e 2023). Fonte: Bloomberg Finance LP, XTB Research