O que significa diversificação e como diversificar o seu portfólio? Porque é importante investir? Respondemos a estas perguntas no artigo.

O que significa diversificação e como diversificar o seu portfólio? Porque é importante investir? Respondemos a estas perguntas no artigo.

Neste artigo:

Neste artigo:

- A importância de diversificar

- Regras fundamentais para se diversificar bem

- Como é que se pode diversificar num portfólio com CFDs

- Diversificar o portfólio através de matérias-primas

Todos os investidores já devem ter ouvido falar sobre diversificação de portfólio em algum momento da sua jornada enquanto investidor/trader. Este método é frequentemente utilizado pelos institucionais de modo a que consigam diversificar o seu risco da melhor maneira. Por outro lado, os investidores de retalho costumam negligenciar esta prática. Muitos provavelmente questionam-se do que trata “diversificar” e como podem fazê-lo. Neste artigo vamos responder a algumas questões como estas.

Assista ao vídeo seguinte que apresenta de forma breve e clara o tema da diversificação:

A importância de diversificar

Através da diversificação de um portfólio, o investidor consegue reduzir de forma significativa a sua exposição no mercado ou a um determinado ativo mais volátil. Trata-se de abrir várias posições para reduzir o risco total da sua carteira. “Não coloque todos os ovos na mesma cesta”, já dizia o velho ditado. O mesmo pode-se (e deve-se) fazer quando estamos a investir. Como todos os investimentos envolvem risco, a diversificação adequada é crucial, pois espera-se que reduza o risco geral de uma carteira de negociação.

Regras fundamentais para se diversificar bem

Existem várias formas simples a que pode recorrer para diversificar a sua carteira:

- Quantidade de títulos - a ideia de diversificação baseia-se no aumento do número de títulos numa carteira de negociação. No entanto, os investidores que aplicam a abordagem “quanto mais ações eu possuir, melhor” podem comprometer o seu desempenho.

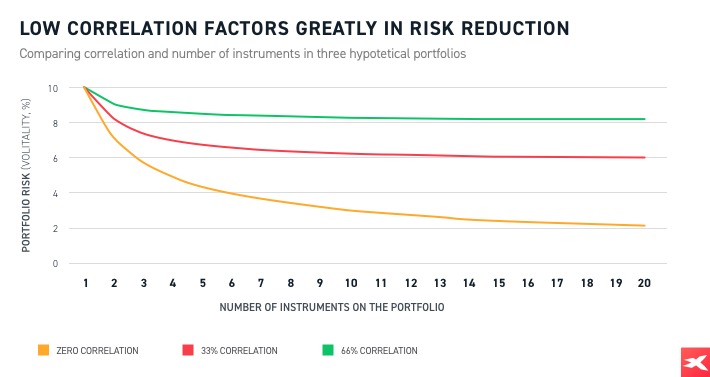

- Correlações - para se considerar que uma carteira está bem diversificada tem de se verificar que é composta por ativos com correlações negativas (ou pelo menos ativos que possuem baixa correlação). Ou seja, o risco pode ser mitigado à medida que os preços de certos ativos se movem em direções distintas.

- Diversificar através de setores – uma carteira diversificada deve ter uma exposição a muitos setores. Isso significa que uma carteira de ações deve ser uma mistura de empresas de diferentes setores da economia.

- Diversificação geográfica – a diversificação de uma carteira de investimentos em diferentes áreas geográficas também reduz o risco.

- Diferentes tipos de ativos – os investidores que desejam construir uma carteira equilibrada devem definitivamente estar familiarizados com os diferentes tipos de ativos. Estes ativos podem ser ações, obrigações, matérias-primas, metais preciosos, dinheiro e imóveis. Uma carteira com diferentes ativos cuidadosamente selecionados deverá ajustar o risco, protegendo, assim, o capital contra períodos de maior volatilidade no mercado.

Esteja ciente de que os dados apresentados referem-se a dados de desempenho passados e não são um indicador confiável de desempenho futuro.

Um portfólio com ativos de baixa correlação contribui muito para a redução do risco quando comparada com carteiras que apresentam ativos com correlações elevadas. Assim sendo, podemos concluir que uma carteira que apresenta uma baixa correlação ou até mesmo uma correlação negativa entre os seus ativos, deve ser tida em conta para investidores que sejam avessos ao risco. Fonte: Columbia Management Investment Advisers (via yieldstreet.com)

Como é que se pode diversificar num portfólio com CFDs

Existem dois tipos de instrumentos que podem ser particularmente úteis para investidores em ações que desejam construir uma carteira diversificada - CFDs e ETFs.

Os CFDs são derivados financeiros que permitem aos investidores e traders aproveitarem as flutuações nos preços dos vários instrumentos financeiros subjacentes. Por esse motivo, é possível fazer hedging de posições através de CFDs se um investidor suspeitar que poderá ocorrer algum movimento de curto prazo no mercado. Ao abrir a posição oposta (por exemplo, inicialmente um investidor possuir 1000 ações da empresa XYZ e, em seguida, vender 1000 ações da empresa XYZ através de CFD), o investidor acaba por conseguir lucrar com o eventual movimento que poderia desvalorizar a sua carteira de ações.

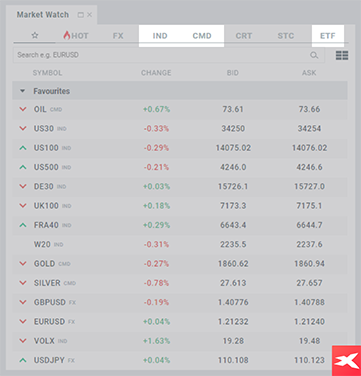

A plataforma de negociação da XTB fornece acesso a uma ampla gama de instrumentos financeiros, incluindo contratos por diferença (CFDs) no ouro, prata, petróleo ou até mesmo em índices de ações - como o DE30, US500, US30 entre outros. Os CFDs podem ajudá-lo a diversificar a sua carteira.

Esteja ciente de que os dados apresentados referem-se a dados de desempenho anteriores e não são um indicador confiável de desempenho futuro. Fonte: xStation5

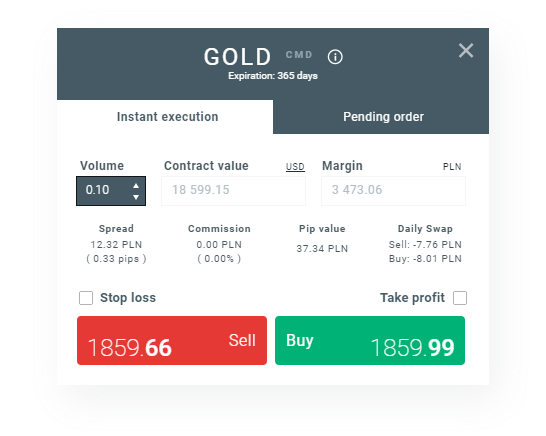

Vamos analisar um dos mercados mais transacionados, o mercado do ouro. Os CFDs são instrumentos alavancados, o que significa que os investidores podem ganhar exposição ao mercado usando um depósito relativamente pequeno. No entanto, os CFDs também estão associados a um risco mais elevado, pois a negociação alavancada pode potencialmente aumentar os ganhos, mas também as perdas.

Um lote do contrato OURO é igual a 100 onças. No entanto, é importante ressalvar que os CFDs permitem a negociação de micro lotes para que os investidores possam personalizar facilmente o tamanho da sua exposição. Por exemplo, se um investidor deseja entrar longo no ouro, poderá escolher o tamanho da sua posição e o risco que pretende assumir. Além disso, os investidores não precisam possuir grandes quantias de dinheiro, pois a alavancagem é de 1:20 neste caso.

Esteja ciente de que os dados apresentados referem-se a dados de desempenho anteriores e não são um indicador confiável de desempenho futuro. Fonte: xStation5

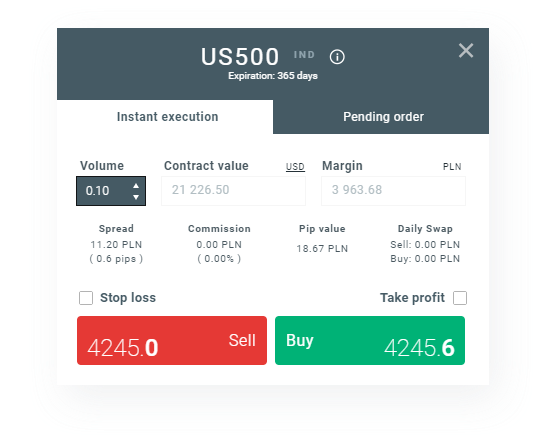

A negociação de outros CFDs é feita de maneira semelhante. No que diz respeito aos índices, os CFDs refletem os maiores benchmarks de ações das principais bolsas de valores. Por exemplo, o US500 acompanha o desempenho das 500 maiores ações norte-americanas cotadas no mercado organizado - índice S&P 500. Aqui, a alavancagem também é de 1:20 e o tamanho mínimo da posição que os investidores podem abrir é de 0,01 lote.

Esteja ciente de que os dados apresentados referem-se a dados de desempenho anteriores e não são um indicador confiável de desempenho futuro. Fonte: xStation5

Por outro lado, os fundos indexados (ETFs) podem ser uma solução interessante para investidores que desejam obter uma exposição em diferentes mercados. Em vez de comprar várias ações, pode-se diversificar o risco comprando um ETF focado num determinado setor (por exemplo, energia, finanças, metais preciosos, etc.). Existem ETFs que aplicam os principais índices de ações, obrigações, mercados de metais preciosos e outras matérias-primas - a variedade desses instrumentos é muito ampla. É por isso que ETFs e CFDs têm vindo a ganhar popularidade entre muitos investidores.

Diversificar o portfólio através de matérias-primas

As matérias-primas também podem ser utilizadas para os investidores equilibrarem as suas carteiras de investimento. Como existe uma forte correlação entre as matérias-primas e os restantes mercados nos últimos anos, estas acabam por ser uma peça fundamental na construção de um portfólio bem diversificado.

Os investidores podem diversificar as suas carteiras através de matérias-primas que podem negociar na plataforma de negociação da XTB. Existem várias maneiras para poderem fazê-lo:

- Negociar matérias-primas através de CFDs – matérias-primas agrícolas (por exemplo, MILHO, SOJA), matérias-primas de energia (por exemplo, PETRÓLEO, NATGAS), metais industriais (por exemplo, COBRE, ALUMÍNIO), metais preciosos (por exemplo, OURO, PRATA) e muitos outros.

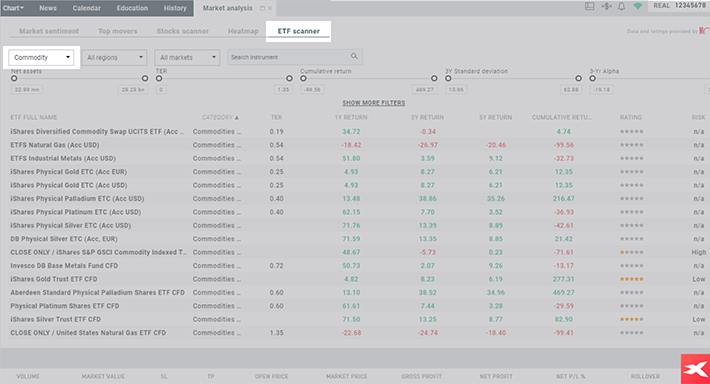

- Negociar matérias-primas através de ETFs – vários ETFs permitem que os investidores possam ter exposição a algumas matérias-primas, por exemplo, ouro, prata, metais industriais ou gás natural. Os fundos negociados em bolsa podem ser uma ótima maneira de diversificar o risco à medida que as preocupações em torno da inflação continuam a aumentar ao longo deste ano de 2021.

Relatórios académicos e investidores profissionais encontraram evidências de que existem correlações entre classes de ativos que se vêm a desenvolver nos últimos anos. No entanto, as matérias-primas são diferenciadas por fatores de risco distintos, em comparação com ações e obrigações e, portanto, devem ser levados em consideração na construção de uma carteira de negociação diversificada. Na verdade, as matérias-primas fornecem uma proteção natural contra perdas em ações e títulos de dívida em períodos em que a inflação se encontra mais alta. As preocupações sobre eventuais aumentos nos níveis de inflação têm disparado nos dias de hoje, o que pode estar associado a um aumento nos preços das matérias-primas, justificado pela reabertura de grandes economias e pela recuperação dos níveis de procura, mas também apoiado pelos enormes estímulos fiscais e monetários.

Esteja ciente de que os dados apresentados referem-se a dados de desempenho anteriores e não são um indicador confiável de desempenho futuro.

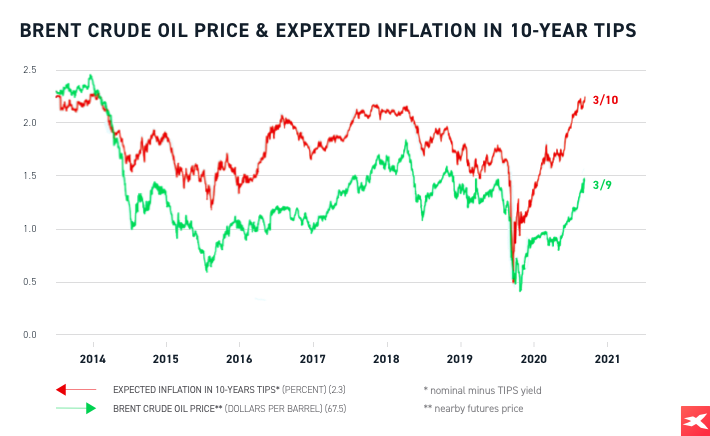

As variações nos preços do petróleo foram positivas e significativamente correlacionadas com as expectativas sobre a evolução da inflação. Fonte: Yardeni Research (yardeni.com)

Esteja ciente de que os dados apresentados referem-se a dados de desempenho anteriores e não são um indicador confiável de desempenho futuro.

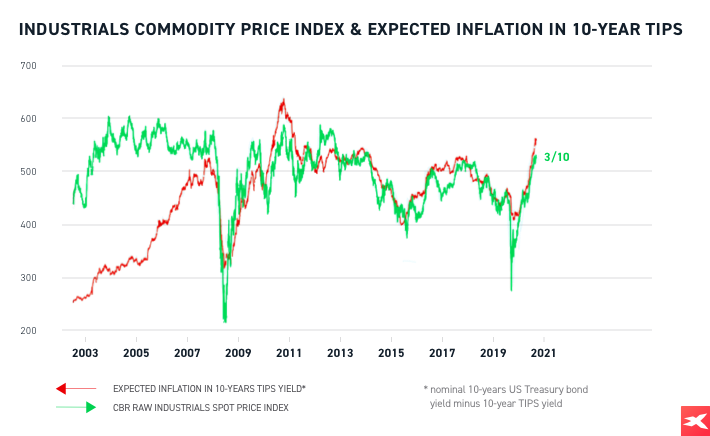

Esteja ciente de que os dados apresentados referem-se a dados de desempenho anteriores e não são um indicador confiável de desempenho futuro.

Os preços das matérias-primas industriais também valorizam em períodos em que as expectativas sobre eventuais aumentos nos níveis de inflação são altas. Fonte: Yardeni Research (yardeni.com)

Por outro lado, os investidores também podem ter exposição indireta aos preços das matérias-primas. Investir em ações, cujos preços dependem fortemente de certas matérias-primas, é outra forma de criar um portfólio diversificado. Como exemplo, as empresas de mineração de cobre dependem do cobre, o que significa que as suas ações estão extremamente correlacionadas com os preços do cobre. A mesma estratégia pode ser aplicada em outras matérias-primas (por exemplo, produtores de petróleo). Vale a pena ressalvar que essas empresas também poderão acrescentar ainda mais valor através do pagamento de dividendos.

Neste artigo, poderá perceber as principais vantagens de se investir em empresas que pagam dividendos “Investir em ações de dividendos”.

Esteja ciente de que os dados apresentados referem-se a dados de desempenho anteriores e não são um indicador confiável de desempenho futuro.

O nosso scanner de ETFa pode ser útil quando pretende procurar um determinado ETF. Fonte: xStation 5

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro.

A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro.

Melhor Plataforma de Trading para Iniciantes: Guia para Tomar uma Decisão Informada

Desenvolvimento da tecnologia financeira: O que é o trading de alta frequência?

O que é o scalping no trading?

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.