- Microsoft anunciou um acordo de $68,7 mil milhões para a aquisição da Activision-Blizzard

- Maior negocio de fusões e aquisições de jogos da história!

- Microsoft tornar-se a terceira maior empresa de jogos do mundo

- A actividade aumentou após as notícias, outros criadores de jogos de vídeo também beneficiaram

- As ações da Sony caíram à medida que a Xbox está a ganhar vantagem sobre a PlayStation

- Expectativas de mais negócios no sector do jogo

- Ubisoft e Electronic Arts estão na mira dos investidores

O início de 2022 está marcado por um aumento da actividade de F&A no sector dos jogos. Take-Two Interactive anunciou a aquisição da Zynga na semana passada e agora a Microsoft anunciou os seus planos para adquirir a Activision-Blizzard no maior negócio de fusões e aquisições de jogos da história! As notícias desencadearam grandes movimentos nos preços das ações na indústria à medida que as expectativas de mais fusões e aquisições no sector dos jogos aumentavam. Vamos dar uma vista de olhos aos potenciais vencedores e perdedores da oferta da Activision-Blizzard.

Microsoft compra a Activision Blizzard

A Microsoft anunciou planos para adquirir a Activision Blizzard num negócio que rondou quase 69 mil milhões de dólares! Este não é apenas o maior negócio de fusões e aquisições totalmente desde o início da pandemia, mas também o maior negócio de fusões e aquisições de jogos da história! É mais um passo na expansão da Microsoft para os jogos depois da aquisição da Bethesda, outra empresa de jogos de vídeo, por 7,5 mil milhões de dólares. A empresa poderá agora adicionar os serviços da Acitivision ao seu serviço de subscrição, aumentando o interesse na sua marca Xbox. A aquisição da Activision poderá também iniciar uma nova tendência numa indústria de jogos em que as empresas de consolas de jogos poderão começar a comprar editoras inteiras em vez de direitos exclusivos sobre títulos apenas seleccionados.

Vencedores: Empresas de vídeojogos

A Microsoft ofereceu um prémio de quase 50% sobre o preço da quota de mercado da Activision. Apesar de a Microsoft propor um negócio que envolve apenas dinheiro, as ações da Activision disparam de $65 para $87. Como este foi o segundo grande negócio de F&A de jogos anunciado recentemente, as ações de outros criadores de jogos de vídeo saltaram em antecipação a uma maior consolidação dentro da indústria. As ações da Ubisoft dispararam 12%, a CD Projekt valorizou 3% enquanto que a Electronic Arts subiu 6%. As ações das empresas japonesas de videojogos Capcom, Square Enix e Konami subiram mais de 2%.

As ações da Activision (ATVI.US) começou as negociações desta terça-feira com um enorme gap de alta. Contudo, o preço das ações não conseguiu atingir os 95 dólares por ação propostos pela Microsoft (MSFT.US). O Rally começou a abrandar junto da zona de resistência nos $86,35, marcada pelos níveis de Fibonacci nos 61,8%. Fonte: xStation5

As ações da Activision (ATVI.US) começou as negociações desta terça-feira com um enorme gap de alta. Contudo, o preço das ações não conseguiu atingir os 95 dólares por ação propostos pela Microsoft (MSFT.US). O Rally começou a abrandar junto da zona de resistência nos $86,35, marcada pelos níveis de Fibonacci nos 61,8%. Fonte: xStation5

Perdedores: Sony

Activision Blizzard é uma conhecida editora de jogos de vídeo que tem alguns títulos de blockbuster no seu portfólio. A Microsoft tornar-se-á a terceira maior empresa de jogos do mundo em termos de receitas após a aquisição da Activision, atrás apenas da Tencent e da Sony. A Sony (SONY.US) pode ser vista como um dos maiores perdedores da fusão Activision-Microsoft. A aquisição da Activision pode encorajar a Microsoft a tornar os serviços da Activision parte dos seus serviços de subscrição - disponíveis apenas nas suas consolas de jogos Xbox, e não na PlayStation da Sony, a fim de impulsionar a venda cruzada dos seus produtos. A Sony não tem a mesma exposição aos mercados de PC e jogos móveis que a Microsoft e o facto de ter um concorrente tão grande a expandir-se no mercado de consolas de jogos pode encorajar a administração a considerar a expansão também. No entanto, a Sony não tem uma posição financeira tão forte como a Microsoft e tanto dinheiro para gastar.

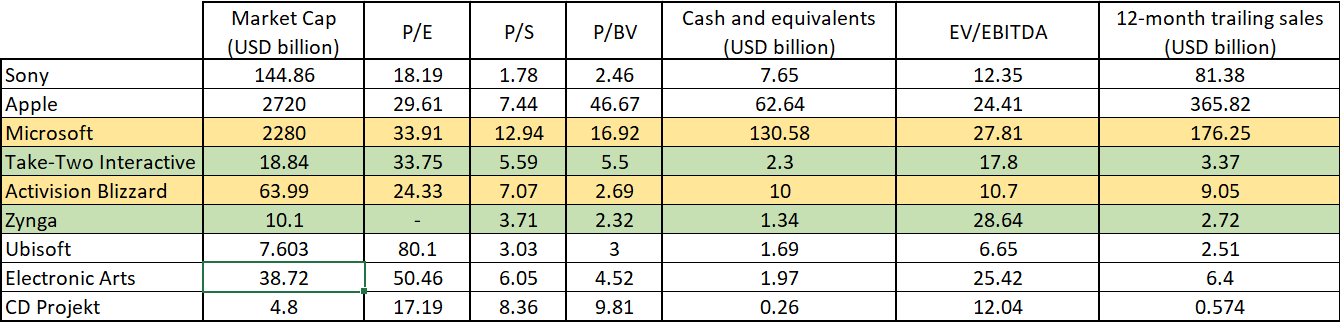

A Sony tem muito menos dinheiro para gastar do que behemoths como a Apple ou a Microsoft. No entanto, é de notar também que a Activision-Blizzard era uma das maiores editoras terceiras e a Sony poderia ainda procurar adquirir algumas empresas mais pequenas. Fonte: Activision-Blizzard: Bloomberg, XTB Research

A Sony tem muito menos dinheiro para gastar do que behemoths como a Apple ou a Microsoft. No entanto, é de notar também que a Activision-Blizzard era uma das maiores editoras terceiras e a Sony poderia ainda procurar adquirir algumas empresas mais pequenas. Fonte: Activision-Blizzard: Bloomberg, XTB Research

Potenciais alvos de M&A no sector dos jogos

A aquisição da Activision Blizzard pela Microsoft não foi o único grande negócio de fusões e aquisições no sector dos jogos anunciado recentemente. Take-Two Interactive, editora norte-americana de jogos de vídeo, anunciou a fusão com a Zynga, desenvolvedora de jogos móveis, no início deste ano. O aumento da actividade de F&A no sector dos jogos no início de 2022 suscitou esperanças de que mais negócios seriam anunciados em breve, especialmente porque as ofertas de aquisição tanto da Take-Two como da Microsoft ofereciam prémios significativos sobre o preço de mercado. Embora já tenhamos mencionado algumas acções que saltaram na sequência da notícia da aquisição da Acitivison, algumas delas parecem ser mais vulneráveis a tornar-se um alvo de aquisição. A Ubisoft, estúdio francês de videojogos conhecido pela franquia "Assassin's Creed", ou o CD Projekt polaco, conhecido pela série "The Witcher", são vistos como potenciais candidatos.

Ubisoft

A especulação sobre uma possível aquisição da Ubisoft (UBI.FR) começou em 2018 quando o gigante chinês Tencent adquiriu uma participação de 5% no estúdio. O investimento ajudou a Ubisoft a defender-se contra uma tentativa de aquisição da Vivendi e desencadeou um debate sobre se a empresa francesa poderia ser adquirida pela Tencent. O facto de a Ubisoft negociar com desconto em relação aos seus pares americanos, ao considerar a relação preço/vendas, alimenta ainda mais a especulação. A empresa tem algumas franquias bem conhecidas na sua carteira, concentrando-se principalmente em jogos para PC e consolas.

A notícia da aquisição da Activision ajudou a Ubisoft (UBI.FR) a quebrar acima do limite superior do canal descendente. As ações continuaram a valorizar nos dias seguintes e são frequentemente apontadas como um potencial próximo alvo de M&A devido à baixa valorização. Fonte: xStation5

A notícia da aquisição da Activision ajudou a Ubisoft (UBI.FR) a quebrar acima do limite superior do canal descendente. As ações continuaram a valorizar nos dias seguintes e são frequentemente apontadas como um potencial próximo alvo de M&A devido à baixa valorização. Fonte: xStation5

CD Projekt

O CD Projekt (CDR.PL) também foi criado como um candidato potencial para as próximas M&A de jogos. A empresa polaca continua a ser negociada 60% abaixo dos máximos históricos após um lançamento falhado do "Cyberpunk 2077". No entanto, enquanto a CD Projekt tem dois grandes nomes na sua carteira - Cyberpunk e The Witcher - quase não tem mais nada de notável. Esta carteira limitada torna-o um alvo um pouco menos provável de empresas Big Tech como a Microsoft ou a Apple.

As ações da CD Projekt (CDR.PL) dispararam após a Activision Takeover News e testaram o limite superior do padrão. No entanto, parte dos ganhos foram anulados após os compradores não terem conseguido quebrar acima da resistência nos 205,00 PLN. O suporte mais próximo pode ser encontrado perto do limite inferior do padrão triangular nos 182,00 PLN. Fonte: xStation5

As ações da CD Projekt (CDR.PL) dispararam após a Activision Takeover News e testaram o limite superior do padrão. No entanto, parte dos ganhos foram anulados após os compradores não terem conseguido quebrar acima da resistência nos 205,00 PLN. O suporte mais próximo pode ser encontrado perto do limite inferior do padrão triangular nos 182,00 PLN. Fonte: xStation5

Electronic Arts

A Electronic Arts (EA.US) também é vista como um alvo potencial de M&A. A EA é muito maior que a Ubisoft ou CD Projekt e tem um portfólio bastante alargado de jogos que são frequentemente escolhidas pelos jogadores de consolas de jogos, como a Fifa ou Battlefield, o que a torna um bom alvo para aquisição por empresas como a Microsoft ou a Sony. Contudo, como a EA é uma grande empresa com um grande portfólio, pode tornar-se um alvo de aquisição por um jogador relativamente novo mas grande no sector dos jogos, potencialmente a Apple ou a Amazon, o que daria ao comprador uma presença imediata e forte dentro desta indústria em expansão.

As ações da Electronic Arts (EA.US) dispararam para o noticiário Activision-Microsoft, mas a maior parte dos ganhos acabaram por ser anulados. Fonte: xStation5

As ações da Electronic Arts (EA.US) dispararam para o noticiário Activision-Microsoft, mas a maior parte dos ganhos acabaram por ser anulados. Fonte: xStation5

Palo Alto adquire a CyberArk. Um novo líder em segurança cibernética!

Abertura do mercado americano: Aumento dos salários diminuem as expectativas de cortes nos juros

Resumo do mercado: Petróleo valoriza com tensões entre EUA e o Irão. Índices europeus apresentam desempenho moderado antes do relatório NFP

PSI abre em alta com Galp e REN a liderar ganhos

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.