Os preços do WTI e do Brent aumentaram mais de 30% apenas em novembro. O preço do WTI disparou acima de 45 dólares por barril, enquanto o Brent ultrapassou a marca dos 48 dólares. Ambos os mercados de referência atingiram os níveis mais altos desde março, quando o mercado de petróleo foi assombrado por um sell-off massivo desencadeada pelo colapso do acordo de corte de produção da OPEC e destruição da procura causada pela pandemia do coronavírus. Os ganhos que podem ser observados no momento são impulsionados por especulações sobre novas ações da OPEC +, bem como notícias promissoras sobre vacinas contra o coronavírus. Além disso, a estabilização da situação política nos Estados Unidos indica que poderá estar para breve um novo projeto de lei de alívio e deverá impulsionar a atividade dos consumidores e empresas. Na nossa análise, delinearemos o balanço atual dos riscos relacionados aos preços elevados, bem como a perspectiva de aumento da oferta devido a fatores geopolíticos.

Vacinas

Atualmente, parece que não temos apenas uma, mas três vacinas candidatas para o combate ao coronavírus com resultados promissores - desenvolvidas pela Pfizer, Moderna e AstraZeneca. Dito isso, há fortes probabilidades de que pelo menos um deles seja aprovado para uso. Além disso, o fato dessas vacinas estarem a ser desenvolvidas por três empresas diferentes aponta para uma maior capacidade de produção. Claro, ainda permanecem rumores e especulações, mas os mercados estão a reagir em alta devido às boas notícias. No entanto, até que a vacinação comece e que uma melhoria significativa seja detectada em termos de, por exemplo, mobilidade, a perspectiva dos níveis de procura permanece inalterada. Na verdade, é até possível que a procura venha a baixar ligeiramente num futuro próximo, devido ao retorno das restrições ao coronavírus.

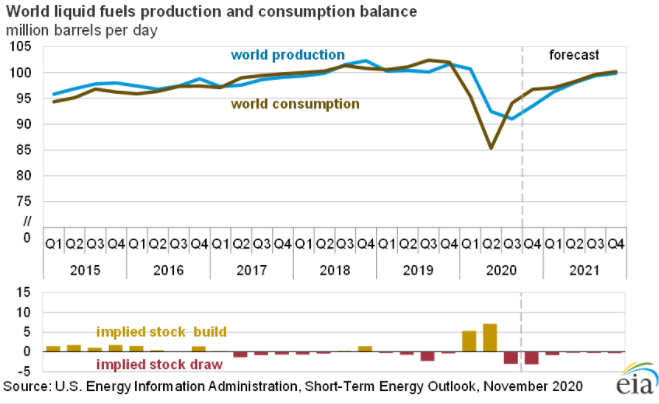

A EIA ainda espera que a crise em curso leve a uma redução implícita nos inventários de petróleo em todo o mundo. Os inventários dos EUA têm diminuído nos últimos tempos. No entanto, a OPEC sabe que levará tempo para que a procura recupere, portanto, cortes de oferta adicionais parecem prováveis a fim de manter os preços relativamente altos. Cerca de 10% da capacidade da refinaria permanece sem uso neste momento. Os dados da Rystad Energy mostram que esse número era de 2-3% antes da pandemia de coronavírus. Fonte: EIA

A EIA ainda espera que a crise em curso leve a uma redução implícita nos inventários de petróleo em todo o mundo. Os inventários dos EUA têm diminuído nos últimos tempos. No entanto, a OPEC sabe que levará tempo para que a procura recupere, portanto, cortes de oferta adicionais parecem prováveis a fim de manter os preços relativamente altos. Cerca de 10% da capacidade da refinaria permanece sem uso neste momento. Os dados da Rystad Energy mostram que esse número era de 2-3% antes da pandemia de coronavírus. Fonte: EIA

OPEC+

O consenso do mercado prevê que a OPEC + estenda os cortes de produção de 7,7 milhões de barris por 3 meses. Na nossa opinião, esse será o cenário mais provável e o grupo pode vir a reunir-se novamente em março para rever as medidas. A extensão de 6 meses que foi avançada antes que as notícias da vacina chegassem aos mercados pode ser vista como um fator positivo de curto-prazo para os preços do petróleo. A extensão de 3 meses deve manter os preços em níveis relativamente altos por enquanto. Podemos esperar algum lucro, caso a OPEC + acompanhe essa decisão. No entanto, a decisão em si não deve ser tomada como certa. O Iraque ou os Emirados Árabes Unidos não querem extensão das medidas, e alguns países podem aceitar preços de petróleo em torno dos US $ 50 por barril. A redução de 2 milhões de barris em janeiro seria um sinal de baixa para os preços desta matéria-prima. A OPEC + tomará uma decisão sobre a extensão dos cortes na produção de petróleo a 30 de novembro e a dia 1 de dezembro.

Biden

A estabilidade política nos Estados Unidos pode ser tratada como uma notícia positiva para os preços do petróleo. A promessa de um estímulo fiscal de US $ 2 trilhões deve impulsionar a procura na maior economia do mundo. Em teoria, Biden também poderia limitar a atividade do setor de xisto, o que deveria limitar a oferta. No entanto, tal decisão não deve ter um impacto direto na produção. A produção provavelmente dependerá dos preços do petróleo. Podemos ver uma recuperação no número de plataformas de petróleo ativas nos EUA neste momento e isso pode levar a um salto na produção em um horizonte de alguns meses. Além disso, as instalações de produção no Golfo do México devem reiniciar a produção após a temporada de furacões. Estima-se que a produção de 700-800 mil barris por dia foi perdida durante o período de verão.

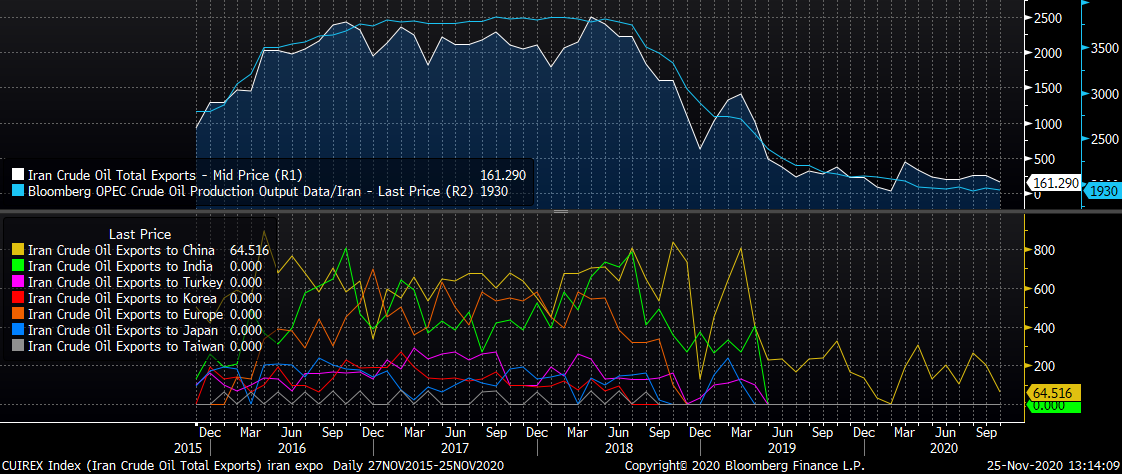

Por outro lado, a vitória de Biden significa que a oferta de petróleo provavelmente aumentará no futuro. Principalmente por causa do retorno do abastecimento iraniano, mas as tentativas de melhorar as relações com a Venezuela também terão um papel importante. A produção e as exportações do Irã podem chegar a 2 milhões de barris por dia. As tentativas de restaurar o acordo nuclear serão um entrave significativo para os preços.

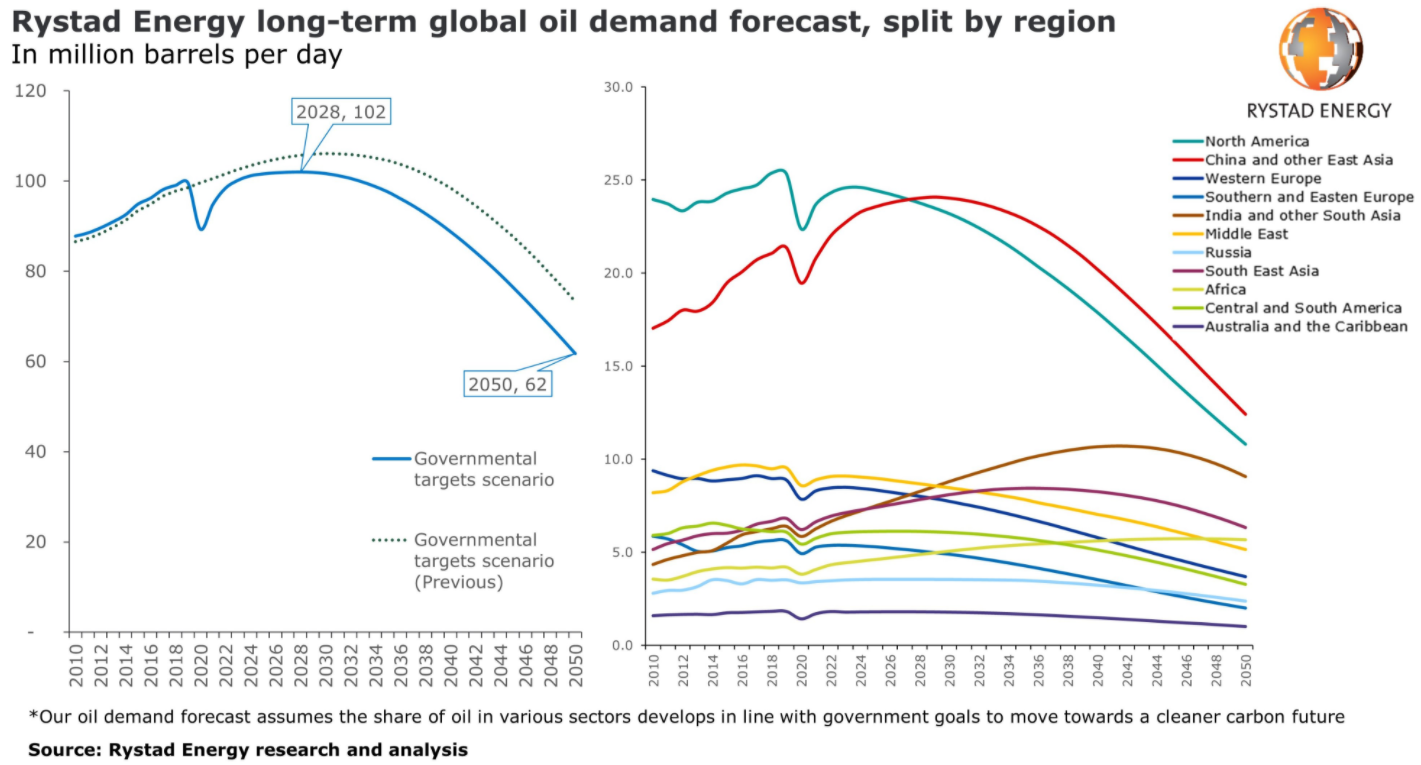

Por último, mas não menos importante, a vitória de Biden pode levar ao aumento da oferta a longo-prazo, mas também uma redução da procura devido à sua agenda climática. A Rystad Energy espera que a procura global de petróleo atinja o pico no próximo ano perto de 103 milhões de barris por dia (atualmente em 90-95 milhões de barris).

A produção e exportação de petróleo do Irã pode chegar aos 2 milhões de barris por dia. O Irã precisa que os lucros vindos do petróleo se mantenham na economia do país enquanto mantém uma grande quantidade de petróleo em armazenamento offshore. China e Índia podem consumir rapidamente a oferta iraniana caso as sanções sejam suspensas. Fonte: Bloomberg

A produção e exportação de petróleo do Irã pode chegar aos 2 milhões de barris por dia. O Irã precisa que os lucros vindos do petróleo se mantenham na economia do país enquanto mantém uma grande quantidade de petróleo em armazenamento offshore. China e Índia podem consumir rapidamente a oferta iraniana caso as sanções sejam suspensas. Fonte: Bloomberg A Rystad Energy espera uma rápida reversão do petróleo. Deve ser visível especialmente nos Estados Unidos, Europa e países do Oriente Médio. Fonte: Rystad Energy

A Rystad Energy espera uma rápida reversão do petróleo. Deve ser visível especialmente nos Estados Unidos, Europa e países do Oriente Médio. Fonte: Rystad Energy

O que esperar do petróleo?

Os preços do petróleo estão bastante elevados neste momento. Notícias mais positivas sobre as vacinas ou expectativas das ações da OPEC + podem fazer com que os preços aumentem alguns dólares americanos adicionais por barril. Nesse cenário, o preço do Brent poderia disparar acima da marca dos 50 USD. No entanto, a situação fundamental atual não suporta tais níveis. Caso o preço consiga romper abaixo do canal ascendente poderá ser um sinal para iniciar um novo movimento de correção na cotação do petróleo. O petróleo estar a ser negociado nos níveis mais altos desde março. No entanto, os fundamentos não são favoráveis e os preços são atualmente impulsionados principalmente pela especulação. Dito isto, poderá surgir algumas correções na cotação do preço desta matéria-prima. Fonte: xStation5

O petróleo estar a ser negociado nos níveis mais altos desde março. No entanto, os fundamentos não são favoráveis e os preços são atualmente impulsionados principalmente pela especulação. Dito isto, poderá surgir algumas correções na cotação do preço desta matéria-prima. Fonte: xStation5

Resumo do dia: Dados fracos enfraquecem otimismo, metais preciosos continuam a corrigir!

NATGAS recua 6%

Três mercados a serem observados na próxima semana (09.02.2026)

Briefing geopolítico (06.02.2026): O Irão ainda é um fator de risco?

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.