El índice del dólar estadounidense se enfrenta a una coyuntura crítica antes de los datos del IPC del miércoles, con expectativas del mercado que apuntan a presiones inflacionarias persistentes que podrían retrasar los recortes de tasas previstos por la Fed. La inflación subyacente se mantiene obstinadamente elevada, mientras que la transición política agrega nuevas capas de incertidumbre a la trayectoria del dólar.

Estadísticas clave del mercado:

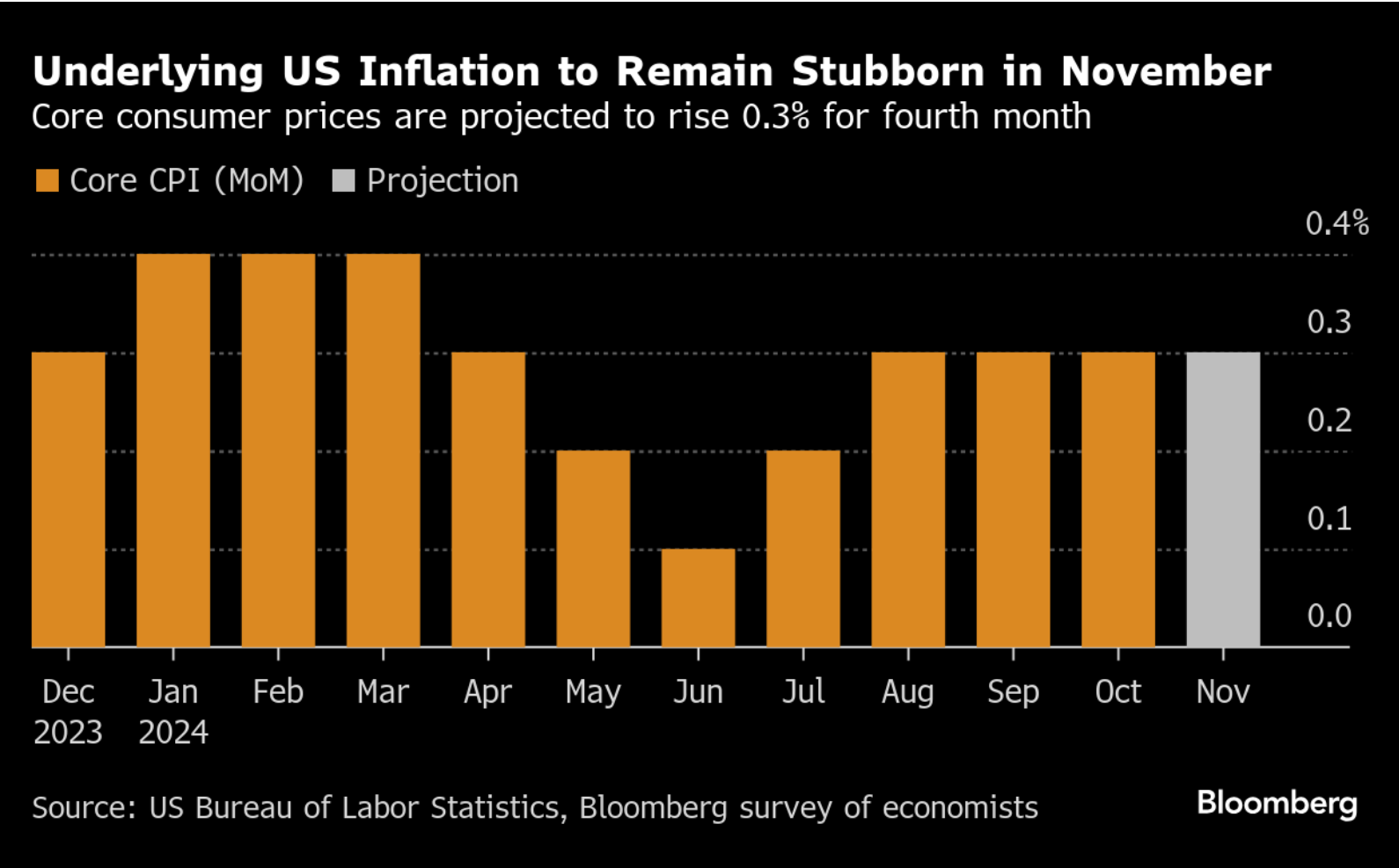

- Se espera que el IPC subyacente sea del 0,3% intermensual para noviembre, lo que marca el cuarto mes consecutivo de lecturas firmes

- La probabilidad implícita del mercado de un recorte de tasas en diciembre disminuye a medida que aumentan las preocupaciones por la inflación

- El dólar encuentra soporte técnico ya que los rendimientos del Tesoro mantienen el piso del 4% en todos los plazos clave

La dirección a corto plazo del dólar depende críticamente del informe de inflación del miércoles, y los pronosticadores anticipan otro mes de presiones de precios rígidas. Se proyecta que el índice de precios al consumidor subyacente, excluyendo alimentos y energía, mantendrá su ritmo mensual del 0,3%, lo que sugiere que el camino de la Reserva Federal hacia su objetivo del 2% sigue siendo desafiante.

Pronóstico del IPC subyacente. Fuente: Bloomberg

Persisten presiones inflacionarias notables en varios sectores, y se espera que los precios de los autos usados aumenten un 1,2% en noviembre, luego de un aumento del 2,7% en el mes anterior. Los costos de la vivienda siguen mostrando signos limitados de desaceleración significativa, y se proyecta que el alquiler equivalente al propietario aumentará entre un 0,3% y un 0,4%, manteniendo su ritmo superior al anterior a la pandemia.

El panorama técnico muestra una mayor cautela entre los inversores institucionales, y los datos de flujo recientes revelan una reducción significativa de la duración y la venta de valores a largo plazo por parte de los fondos mutuos. Este ajuste de posicionamiento, combinado con el reequilibrio de la cartera a fin de año, sugiere un mayor potencial de volatilidad del mercado.

Recortes de tasas implícitos en el mercado. Fuente: Bloomberg

De cara al futuro, la atención del mercado sigue firmemente centrada en la publicación del IPC de hoy y sus implicaciones para la política de la Reserva Federal. Si bien los operadores aún anticipan en gran medida recortes de tasas en los próximos meses, la persistencia de lecturas elevadas de inflación subyacente puede impulsar un enfoque más gradual de flexibilización de la política monetaria de lo que se descuenta actualmente.

La transición política añade otra capa de complejidad a las perspectivas del dólar, con políticas propuestas que incluyen posibles aranceles y recortes de impuestos que podrían crear nuevas presiones inflacionarias. Algunas empresas ya están ajustando las estrategias de precios en previsión de estos cambios de política, lo que podría complicar los esfuerzos de la Fed para combatir la inflación.

El posicionamiento abrumadoramente moderado del mercado crea potencial para un movimiento significativo del dólar si los datos de inflación sorprenden al alza. Los economistas del Deutsche Bank señalan que, si bien sigue siendo posible un recorte de tasas en diciembre, es probable que el mensaje de la Fed enfatice un ritmo más gradual de flexibilización en el futuro, en particular si la inflación continúa mostrando resistencia al ajuste monetario.

A medida que nos acercamos a fin de año, la interacción entre las presiones inflacionarias persistentes, los posibles cambios de política y el posicionamiento del mercado sugiere que el dólar puede enfrentar una mayor volatilidad. Wells Fargo proyecta que el viaje hacia la meta de inflación del 2% de la Fed podría extenderse hasta 2026, con un progreso limitado esperado en el año venidero.

USDIDX (intervalo D1)

El índice del dólar estadounidense se cotiza actualmente por encima del nivel de retroceso de Fibonacci del 38,2%. Una ruptura por debajo de este nivel podría llevar a una nueva prueba de los máximos de julio en 105,728. Por el contrario, los alcistas apuntan al nivel de retroceso de Fibonacci del 23,6% como la próxima resistencia, con la vista puesta en una nueva prueba del máximo histórico (ATH).

El RSI está comenzando a mostrar una tendencia alcista, lo que indica una posible divergencia alcista, lo que sugiere un fortalecimiento del impulso. Mientras tanto, el MACD se está ajustando, lo que indica un probable cruce que podría confirmar el impulso alcista en las próximas sesiones. Estos factores colocan al índice en un punto crucial, con niveles críticos que actúan como marcadores de decisión para su próximo movimiento. Fuente: xStation

Resumen diario: sólido NFP reduce probabilidades de recorte de tasas de la Fed

¿Por qué importa que el banco central sea independiente?

Dólar hoy México: el tipo de cambio sube tras sólido reporte de empleo en EE.UU.

Dólar Hoy en Colombia: Dólar sube a COP 3.675

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "