Il mondo degli Exchange Traded Funds (ETF) è vasto e diversificato e, con la giusta strategia e un approccio basato sulla conoscenza, può offrire molte opportunità di investimento. Raggiungere gli obiettivi finanziari tramite gli ETF dipende da una strategia di investimento ben strutturata. Questo articolo chiarisce la selezione degli ETF e l'allocazione degli asset, fornendoti informazioni pratiche per affinare il tuo approccio. Forse, dopo averlo letto, sarai pronto a costruire o migliorare la tua stessa strategia di investimento ETF? Iniziamo e impariamo sulle strategie di investimento ETF.

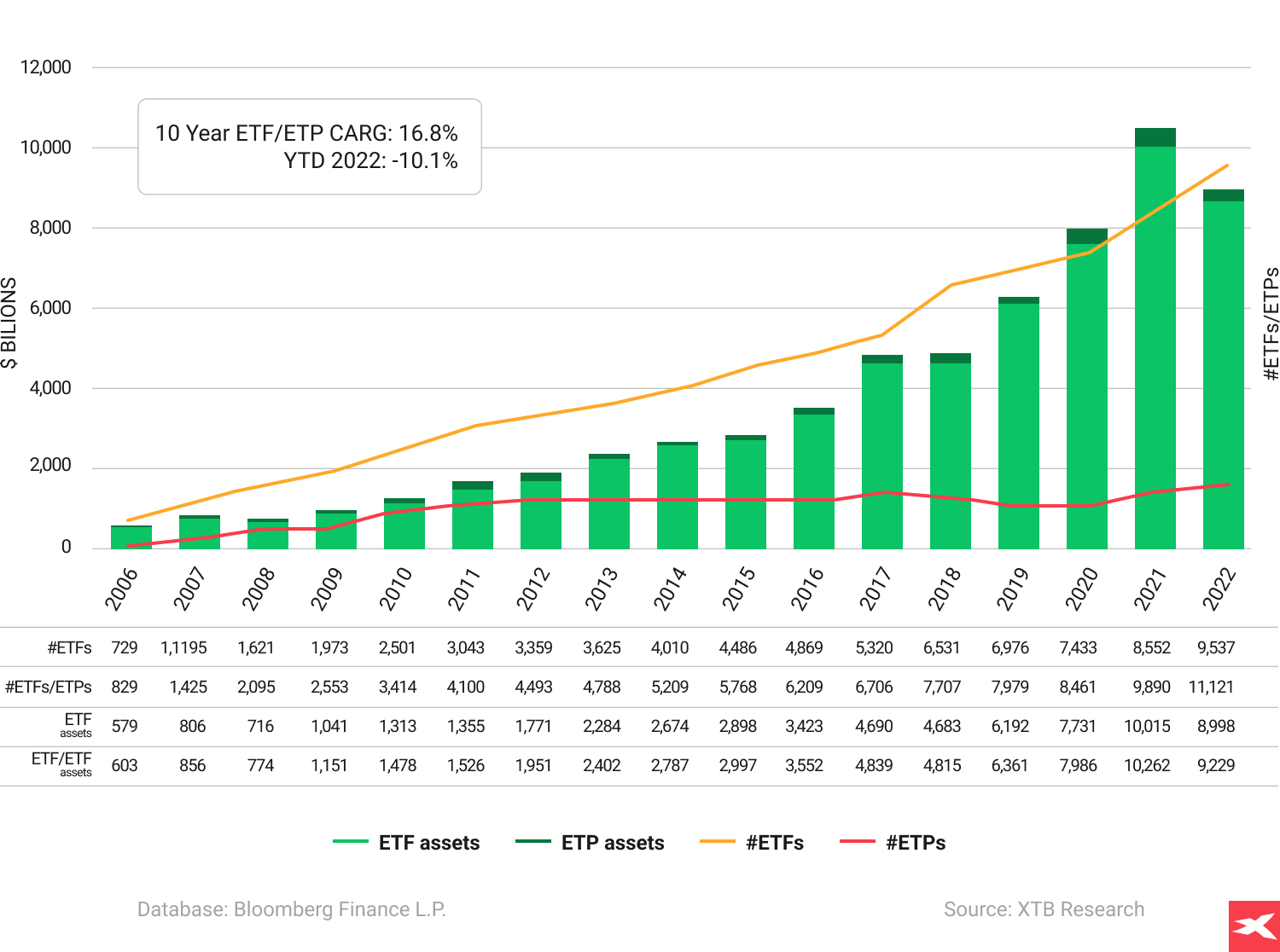

Nonostante un anno debole per le azioni nel 2022, il mercato globale degli ETF ha registrato un afflusso di 856 miliardi di dollari, il secondo più grande dopo 1,29 trilioni di dollari nel 2021. Il tasso medio di crescita annuale composta degli asset degli ETF/ETP negli ultimi 10 anni è eccezionale, pari al 16,8%. L'industria globale degli ETF ha avuto 11.119 prodotti, con 22.860 quotazioni, un patrimonio di 9.229 miliardi di dollari statunitensi, provenienti da 671 fornitori su 81 borse elencate in 64 paesi alla fine di dicembre 2022. Fonte: ETFGi da sponsor di ETF/ETP, borse e documenti regolatori.

Caratteristiche degli ETF a breve termine

Gli Exchange Traded Funds (ETF) sono veicoli di investimento diversificati che offrono esposizione a varie classi di attività come indici, metalli preziosi, materie prime o settori specifici, consentendo agli investitori di mitigare il rischio mentre cercano opportunità di crescita. Gli ETF vengono scambiati sulle borse globali allo stesso modo delle azioni. Gli investitori possono scegliere ETF che replicano indici, ETF obbligazionari, ETF internazionali o ETF settoriali menzionati che offrono agli investitori esposizione ai settori tecnologici, azioni con dividendi o mercati delle materie prime.

Suggerimenti per gli investimenti

Munito di conoscenze sulla struttura e sui tipi di ETF, ora puoi implementare la tua strategia.

Munito di conoscenze sulla struttura e sui tipi di ETF, ora puoi implementare la tua strategia.

Quali sono i 16 consigli fondamentali, molto importanti per i tuoi investimenti?

-

Stabilisci il tuo obiettivo di investimento e l'orizzonte temporale, poiché questi sono fattori cruciali.

-

Analizza il tuo budget prima di investire per limitare il rischio.

-

Investi un importo limitato in ciascun ETF per evitare le conseguenze della volatilità del mercato.

-

Valuta la scala dei tuoi investimenti in modo conservativo.

-

Controlla sempre le tue emozioni quando investi denaro.

-

Ribilancia regolarmente il tuo portafoglio, ma solo se le tue conoscenze e la tua ricerca sono approfondite.

-

Scegli ETF sugli indici di mercato che vuoi avere nel tuo portafoglio.

-

Prova a bilanciare strategie di aggressività e avversione al rischio.

-

Fai sempre ricerca su qualsiasi ETF in cui prevedi di investire.

-

Analizza il potenziale e i rischi sia dell'investimento passivo che di quello attivo.

-

Familiarizza con i concetti di rischio/rendimento e margine di sicurezza.

-

Chiediti perché sei ottimista riguardo al futuro di un settore specifico o di un indice.

-

Non andare nel panico durante le correzioni di mercato, ma sii pronto a tagliare le perdite se necessario.

-

Evita di cercare di "temporizzare il mercato" se le tue conoscenze, la tua fiducia e la tua comprensione del rischio sono basse.

-

Con una visione di investimento a lungo termine, puoi utilizzare la strategia del Dollar-Cost-Average (DCA).

-

Scegli il miglior conto di intermediazione per iniziare il processo, ma testalo prima di investire.

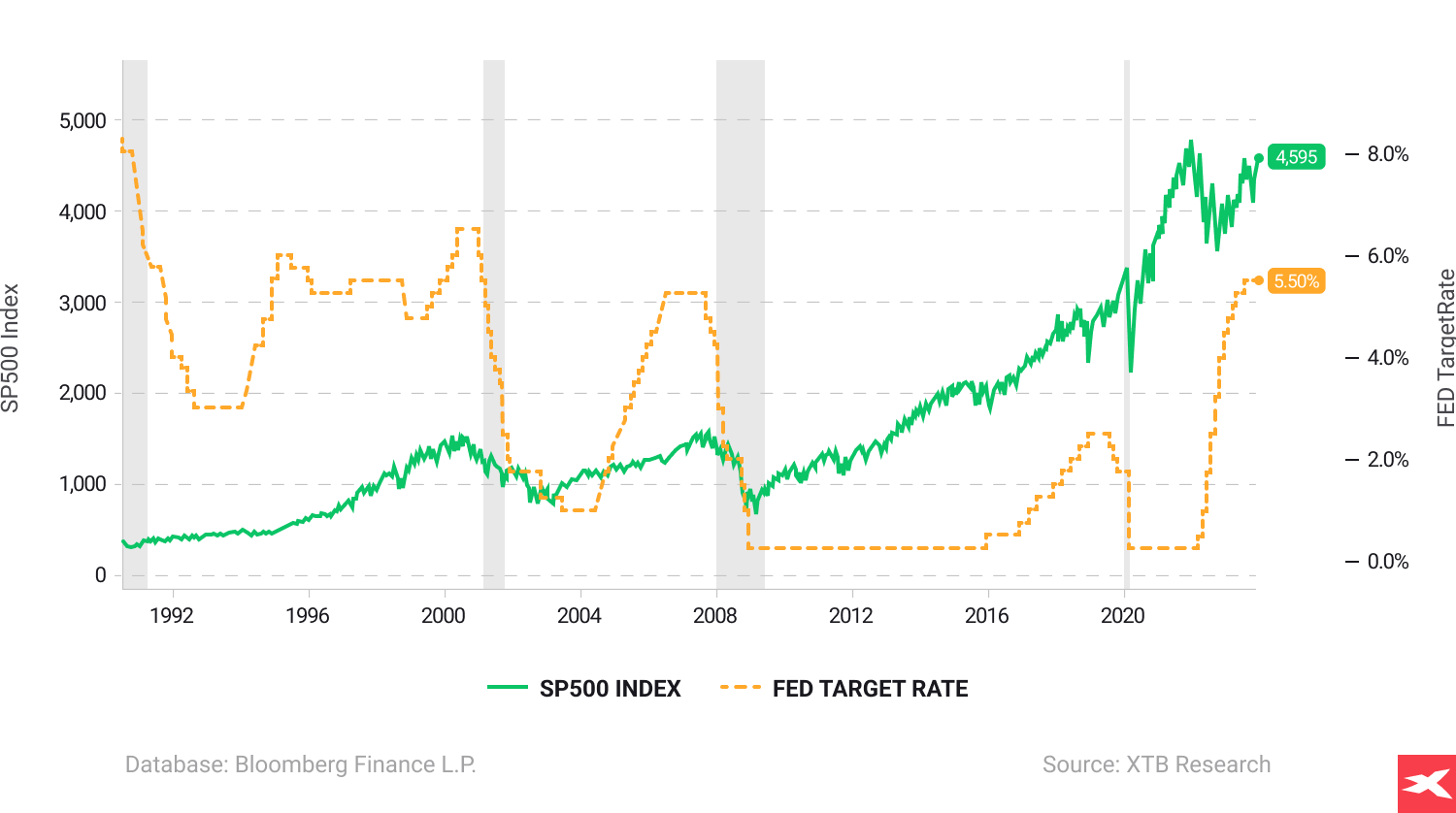

Molto popolari sono gli ETF sull'indice di borsa più grande, l'S&P 500 americano. Il grafico sopra riflette la sua performance (linea nera) dal 1990 al 2023 con i livelli dei tassi di interesse della Federal Reserve (linea blu). Come possiamo vedere, la correlazione tra i livelli dei tassi di interesse della Fed e la performance del mercato azionario non è ovvia e definita. Dopo la bolla delle dot-com degli anni 2000 e la crisi finanziaria globale del 2008, l'S&P si è indebolito quando la Fed ha tagliato i tassi. Allo stesso tempo, nonostante tre crolli del mercato azionario (nel 2000, 2008 e 2020) e una performance a lungo termine dell'S&P 500, il più grande indice di mercato azionario globale è eccezionale (passando da 400 punti a 4600 punti tra il 1990 e il 2023). Fonte: Bloomberg Finance LP, XTB Research

7 strategie di investimento negli ETF

Investimento a lungo termine/possesso

Investimento a lungo termine/possesso

Gli ETF sono uno strumento principalmente utilizzato da investitori a lungo termine per diverse ragioni. Una strategia popolare tra gli investitori ETF è semplicemente l'investimento a lungo termine. In poche parole, si basa sulla convinzione che il mercato azionario o un altro asset che il fondo ETF segue sia in un trend al rialzo a lungo termine. Gli investitori a lungo termine, chiamati 'possessori', non prestano attenzione alle correzioni temporanee del mercato e non sono inclini a vendere le loro partecipazioni negli ETF. Tendono a sfruttare i periodi di declino quando il sentiment è debole per acquistare e aumentare le loro posizioni.

Speculazione

Di solito, gli speculatori hanno un orizzonte temporale di investimento a breve o medio termine. Spesso si presume di giocare un particolare scenario. Potrebbe essere, ad esempio, l'acquisto di un ETF sul prezzo dell'oro in previsione di un rallentamento economico e indebolimento del dollaro statunitense. Potrebbe anche essere l'acquisto di ETF su mercati emergenti e Cina, in previsione di un miglioramento del sentiment dopo un periodo disastroso per le azioni cinesi. D'altro canto, gli speculatori possono anche scegliere ETF che offrono esposizione a settori di mercato specifici come la nuova tecnologia o l'assistenza sanitaria.

Trading

I trader attivi utilizzano non solo convinzioni speculative, ma anche una serie di altri indicatori, inclusa l'analisi tecnica, per aprire posizioni. I trader sono di solito in mercato per il minor tempo possibile e mantengono le posizioni aperte da uno a diversi giorni. Spesso scelgono strumenti CFD su ETF, che si caratterizzano per la leva finanziaria. La leva finanziaria aumenta il rischio di investimento consentendo loro di aprire posizioni più grandi e ottenere maggiori profitti (o perdite).

DCA

Alcuni investitori ritengono che la strategia chiave per ottenere vantaggi dall'investimento a lungo termine sia chiamata Dollar Cost Averaging, o DCA per esteso. Ciò significa acquistare determinati ETF su base regolare, senza prestare attenzione al sentiment del mercato o alle condizioni attuali del mercato. Invece di aprire una grande posizione, gli investitori che praticano il DCA aprono una serie di investimenti più piccoli, a intervalli regolari, indipendentemente dal prezzo. La strategia comporta spesso anche il cosiddetto 'averaging delle perdite'.

Momentum

Gli investitori di momentum aspettano il momento giusto per iniziare a investire. Di solito avviene quando l'umore è molto negativo o quando accade un evento che ritengono possa generare una domanda aggiuntiva. Nei mercati, potrebbe essere, ad esempio, la svolta della narrazione "hawkish" dei membri della Fed e l'aspettativa associata di un allentamento monetario attraverso tagli dei tassi (di solito positivo per azioni e obbligazioni). Potrebbe anche essere l'aspettativa di notizie che migliorano il sentiment attorno a un settore specifico o alle azioni di determinate aziende, ad esempio la crescita di Chat-GPT e l'euforia associata nelle azioni tecnologiche e nei produttori di chip.

Seguire il trend

Gli investitori che si sentono a disagio nell'acquistare quando il mercato azionario sta perdendo tendono a scegliere la strategia di investire insieme al trend. Seguendo il principio "il trend è tuo amico", tali investitori si collegano ai trend di mercato in corso. Tipicamente, più presto li definiscono, maggiori sono i profitti che possono registrare dal trend in corso.

Contrarian

I cosiddetti investitori contrarian ritengono che la maggioranza sul mercato di solito sbagli. Anche se il consenso è corretto, i contrarian possono aspettarsi un momento in cui l'ottimismo o il pessimismo del mercato è esagerato. Tendono a vendere azioni quando l'ottimismo è molto alto e il mercato è convinto che gli indici saliranno nuovamente. D'altro canto, quando l'umore sta gradualmente svanendo e le azioni stanno diventando più economiche, gli investitori contrarian sono più propensi ad acquistare azioni sopravvalutate. Di solito sono molto attivi durante panico e crolli di mercato. Il problema qui, tuttavia, risulta essere determinare il momento in cui l'umore è esageratamente inclinato in una direzione o nell'altra. Il problema fondamentale delle strategie contrarian non è solo la conoscenza, il controllo delle emozioni e la professionalità. Soprattutto, un'opinione contrarian non solo deve essere diversa dalle comuni convinzioni degli investitori. Deve anche essere più accurata e migliore, il che rende questa strategia estremamente difficile.

ETFs vs Azioni

Gli ETF offrono di solito esposizione a dozzine o centinaia di diverse aziende quotate, tracciando indici o settori specifici. Investire in singole azioni comporta l'acquisto di azioni di una sola azienda (o più se un investitore acquista azioni di più aziende). A causa del maggior numero di azioni che gli ETF accumulano, di solito hanno una volatilità inferiore rispetto alle azioni. Inoltre, non sono soggetti ai rischi associati all'investimento in una sola azienda. Alcuni fondi indice seguono le variazioni di prezzo di interi indici di borsa, che includono dozzine o centinaia di azioni di diverse aziende. Le azioni individuali sono di solito molto più volatili rispetto agli ETF.

Azioni

-

L'analisi e la ricerca possono richiedere più tempo

-

Maggiore volatilità

-

Rischio che l'azione posseduta non superi il rendimento dell'indice complessivo

-

Rischio associato agli eventi e alla valutazione di un'unica azienda

-

Il premio di rischio può essere più elevato

-

Possibilità di superare le performance di mercato

ETFs

-

Diversificazione degli investimenti e minore volatilità

-

Risparmio di tempo, esposizione a dozzine o centinaia di aziende in una sola volta

-

Possibilità di scegliere fondi focalizzati esclusivamente su una regione particolare

-

Libertà di esposizione a un settore di mercato selezionato

-

Minore volatilità

-

Rischi associati ad un più ampio declino del sentiment di mercato azionario

-

Rischio che un particolare ETF abbia prestazioni molto peggiori rispetto alle azioni più forti

-

Investire significa accettare prestazioni che riflettono la "media di mercato"

-

Costi aggiuntivi di investimento (TER)

Importante: non è vero che gli ETF non sono rischiosi. È difficile aspettarsi che la valutazione di un fondo che accumula decine o centinaia di azioni di diverse società dipenda da una di esse. Il rischio è un possibile indebolimento più ampio del sentiment azionario, che potrebbe portare a cali in quasi tutti i titoli quotati e negli ETF che replicano gli indici.

Pro e Contro

Pro

-

Ottimo per investimenti a lungo termine e passivi

-

Sia per principianti che professionisti

-

Barriera d'ingresso bassa, commissioni basse (TER) e elevata liquidità

-

Rischio limitato e possibilità di diversificazione del portafoglio

-

Grazie alla diversificazione, la volatilità potrebbe essere inferiore rispetto alle singole azioni

-

Possibilità di investire in una serie di asset come indici, obbligazioni o materie prime

-

L'investitore può essere certo che il fondo indice dimostri esattamente le stesse prestazioni degli indici azionari, ad esempio S&P 500 o Nasdaq 100

Contro

-

Potrebbe non essere adatto per trader e investitori a breve termine che preferiscono uno stile di investimento aggressivo

-

Il rischio inferiore è bilanciato da possibili rendimenti inferiori

-

Un ETF selezionato dall'investitore può avere prestazioni inferiori rispetto alle migliori aziende o indici durante i mercati rialzisti

-

La diversificazione non garantisce rendimenti e può anche portare a perdite

-

In un portafoglio, alcuni ETF possono rovinare le prestazioni di quelli che si comportano bene

-

Rischio di disallineamento dell'ETF in un portafoglio

-

Eccessiva concentrazione di capitale in investimenti passivi può limitare le opzioni di allocazione verso asset rischiosi (possibilità di rendimenti eccezionali)

Rischio e diversificazione

Esaminiamo ora il processo di bilanciamento del rischio e del rendimento all'interno del tuo portafoglio. La diversificazione è un elemento chiave di qualsiasi strategia di investimento di successo. Gli ETF consentono di investire in una combinazione di classi di attività. Questo potrebbe ridurre il rischio complessivo dell'investimento, la volatilità e ottimizzare i rendimenti.

Importante: I giovani investitori, in particolare, vengono spesso consigliati di allocare una parte maggiore dei loro portafogli in fondi indice azionari. Per massimizzare i rendimenti durante gli anni precedenti al pensionamento. Tuttavia, questa forte inclinazione verso le azioni dovrebbe essere bilanciata con investimenti in altre classi di attività per garantire un portafoglio ben diversificato. Altre classi di attività da considerare includono:

-

Obbligazioni

-

Materie prime

-

Asset alternativi

Gli ETF offrono tutto ciò; un'esposizione alle azioni composta da obbligazioni, materie prime e fondi negoziati in borsa specifici per settore.

Tolleranza al rischio e orizzonte temporale di investimento

La tolleranza al rischio e l'orizzonte temporale sono due fattori cruciali che dovrebbero influenzare la tua strategia di investimento in ETF. La tua tolleranza al rischio è la tua volontà e capacità di gestire le potenziali fluttuazioni e perdite del valore dei tuoi investimenti in ETF. Diversi fattori come l'età, la tolleranza al rischio e l'importo degli investimenti disponibili dovrebbero essere considerati nella valutazione della tua tolleranza personale al rischio per gli investimenti in ETF. Un orizzonte temporale prolungato ti consente di sopportare le fluttuazioni di mercato e cogliere i frutti delle prestazioni a lungo termine degli ETF selezionati.

Riequilibrare e aggiustare

Oltre alla diversificazione e alla comprensione della tua tolleranza al rischio e del periodo di investimento, una regolare revisione del portafoglio e l'adattamento per mantenere la tua allocazione di asset preferita possono essere cruciali, se sei un professionista. Questo processo comporta la vendita di determinati asset e l'acquisto di altri per mantenere l'allocazione di asset desiderata. Determinare l'allocazione di asset ideale richiede i seguenti 5 passaggi:

-

Fare ricerca sui sentimenti del mercato finanziario

-

Guardare indici, obbligazioni, rami specifici, settori, materie prime o metalli preziosi

-

Pensare alla strategia che desideri adottare

-

Analizzare e scegliere i migliori ETF per raggiungere i tuoi obiettivi

-

Creare un bilancio intelligente per gli investimenti

-

Identificare l'allocazione obiettivo

-

Stabilire la tolleranza alla volatilità e ai risultati del portafoglio

-

Eseguire l'acquisto o la vendita degli ETF a volte, per raggiungere l'allocazione di asset ideale

Importante: Riequilibrare il portafoglio non è cruciale, e gli investitori a lungo termine potrebbero rifiutarsi di farlo. Il riequilibrio regolare, di solito ogni sei mesi o quando il portafoglio si discosta di almeno 5 punti percentuali dalla sua allocazione obiettivo, assicura che la tua strategia di investimento rimanga allineata agli obiettivi finanziari. Alcune società di intermediazione offrono agli investitori strumenti speciali per strategie passive sugli ETF, come i piani di accumulo ETF. Ricorda che anche il riequilibrio comporta dei rischi, potrebbe essere un errore. Gli asset che venderai e acquisterai potrebbero avere prestazioni inferiori ai risultati del tuo portafoglio precedente.

FAQ

Sì, investire in ETF è una buona strategia grazie ai loro costi ridotti, alla diversificazione e alla capacità di iniziare con una gamma di azioni. Sono ideali per gli investitori principianti e offrono un potenziale di investimento a lungo termine, anche per gli investitori professionisti. Creare un portafoglio diversificato dovrebbe essere un obiettivo per qualsiasi investitore a lungo termine. Gli ETF di solito sono molto più economici dei fondi comuni di investimento. Qualsiasi fondo comune potrebbe essere un modo molto più costoso per investire rispetto agli ETF popolari, con risultati incerti.

Sì, ci sono svantaggi nell'investire in ETF, tra cui commissioni per l'acquisto e la vendita, e rischi di mercato potenziali che possono portare a perdite. Gli ETF possono anche essere più costosi rispetto all'investimento in singole azioni a causa delle commissioni di gestione (TER). Gli ETF indicizzati non sono sicuramente altrettanto "sicuri" come le obbligazioni o i fondi obbligazionari. La valutazione di qualsiasi ETF dipende dai sentimenti degli investitori, che cambiano costantemente.

Gli ETF, o fondi negoziati in borsa, sono strumenti finanziari che funzionano in modo simile alle azioni, offrendo un portafoglio diversificato di asset e soddisfando varie strategie di investimento, di solito a un basso costo di detenzione (TER). Poiché gli asset sono indirizzati principalmente agli investitori a lungo termine, gli ETF di solito riflettono le performance degli indici di borsa (come il Nasdaq100, S&P 500, DAX, ecc.), o le performance delle azioni di settori specifici come tecnologia, assistenza sanitaria o beni di consumo.

L'allocazione degli asset è importante nell'investimento in ETF perché aiuta a bilanciare il rischio e il rendimento in qualsiasi portafoglio di investimenti. Questo avviene dividendo gli investimenti tra diverse classi di asset in base alla tolleranza al rischio, alla conoscenza e agli obiettivi. Può essere cruciale per ottimizzare la strategia, ma due cose sono anche importanti. La prima è una visione a lungo termine sull'investimento in ETF: a volte non fare nulla è una strategia migliore (e fiscalmente efficace), simile alla filosofia di investimento di Warren Buffett. La seconda è che ogni investitore commette errori. È difficile evitarli. Inoltre, di solito ogni investitore attivo accetta più rischi rispetto a un investitore con obiettivi di investimento a lungo termine.

Non esiste il concetto di "migliori ETF" perché i risultati futuri di ogni ETF sono sconosciuti. Allo stesso tempo, possiamo individuare gli ETF di più alta qualità, che possono far parte delle finanze personali. Le loro commissioni (TER) di solito sono molto basse, con risultati eccezionali grazie, ad esempio, alla tendenza delle azioni di crescita. Questa classe di asset può far parte delle finanze personali. Ma ricorda, le performance degli ETF di borsa dipendono dai risultati delle aziende sottostanti. Non solo il mercato azionario, ma anche gli ETF sull'oro sono molto popolari.

Investimenti ESG: guida completa

Wimbledon: un impero da 500 milioni

Investire in Intelligenza Artificiale in Europa: opportunità e ostacoli

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.