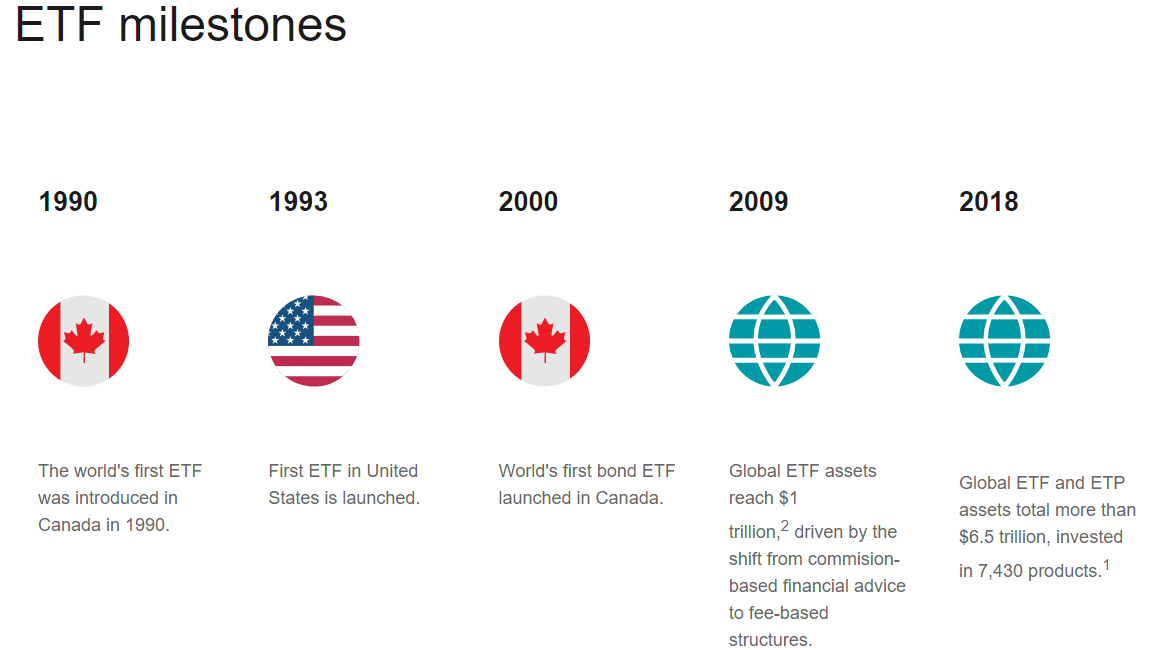

Gli ETF sono diventati sempre più popolari negli ultimi decenni. Dalla creazione del primo fondo indicizzato nel 1976 da John Bogle di Vanguard, hanno conquistato un posto permanente tra le principali classi di attività globali. 14 anni dopo la creazione del primo fondo indicizzato Vanguard S&P 500, la Borsa di Toronto ha introdotto il primo Exchange Traded Fund. Grazie agli ETF, milioni di investitori in tutto il mondo oggi hanno l'opportunità di investire in classi di attività ben definite. Il più grande emittente di ETF, BlackRock (iShares), ha registrato miliardi di dollari di profitti grazie all'aumento degli afflussi di ETF. Investimenti diversificati e semplificati - possibili autonomamente, senza gli alti costi addebitati dai fondi comuni di investimento. L'esposizione diretta ai mercati globali è ora più facile che mai.

Molti investitori sono interessati al potenziale degli ETF, considerando la lunga e grande striscia positiva del mercato azionario statunitense. Un indice delle 500 più grandi aziende statunitensi quotate al New York Stock Exchange, l'S&P 500, ha reso agli investitori 5 punti percentuali in più rispetto ai rendimenti dei titoli di Stato a 10 anni nel lungo termine (e in media il 10% all'anno negli ultimi 100 anni). Ciò è legato sia alla buona tendenza economica che alla politica monetaria di successo. Di conseguenza, una grande quantità di denaro è affluita nell'S&P 500 e i detentori di ETF a lungo termine negli ultimi anni non hanno avuto motivi di lamentarsi.

Gli ETF hanno contribuito a "democratizzare" i mercati finanziari aprendo l'accesso al mercato azionario per milioni di persone attraverso fondi indicizzati e fondi che seguono le azioni delle società e gli asset in settori specifici. Ad esempio, gli ETF sulle materie prime, sulle nuove tecnologie o sui bond.

Successivamente, elencheremo 7 popolari ETF e descriveremo i vantaggi e gli svantaggi degli investimenti in ETF. Questi asset, insieme ai piani di accumulo possono aiutarti in modo significativo a costruire un portafoglio di investimenti a lungo termine. In che modo? Scopriamolo di seguito.

ETF - Vantaggi e svantaggi

Gli ETF non garantiscono rendimenti sugli investimenti. Il livello di rendimento derivante dall'investimento in essi è determinato dal modo in cui il mercato valuta ciò che detengono nel loro portafoglio (azioni, obbligazioni, ecc.) oppure - il comportamento dei prezzi degli asset che tracciano (ad esempio, i prezzi del gas, oro, argento, ecc.). Essi presentano vantaggi e svantaggi, che descriviamo di seguito per aiutare i potenziali investitori ad analizzare il loro potenziale e i rischi. Ecco alcuni di essi.

Gli ETF non garantiscono rendimenti sugli investimenti. Il livello di rendimento derivante dall'investimento in essi è determinato dal modo in cui il mercato valuta ciò che detengono nel loro portafoglio (azioni, obbligazioni, ecc.) oppure - il comportamento dei prezzi degli asset che tracciano (ad esempio, i prezzi del gas, oro, argento, ecc.). Essi presentano vantaggi e svantaggi, che descriviamo di seguito per aiutare i potenziali investitori ad analizzare il loro potenziale e i rischi. Ecco alcuni di essi.

Vantaggi

-

Ottimo per gli investitori a lungo termine che preferiscono uno stile di investimento passivo

-

Barriera di ingresso bassa, commissioni basse (TER) e alta liquidità

-

Rischio limitato e possibilità di diversificazione del portafoglio

-

Volatilità inferiore delle fluttuazioni del valore degli investimenti

-

Sia per principianti che per investitori esperti

-

Possibilità di investire in una serie di asset come indici, obbligazioni o materie prime

-

L'investitore può essere certo che il fondo indice dimostri esattamente la stessa performance degli indici azionari, ad esempio S&P 500 o Nasdaq 100

Svantaggi

-

Potrebbe non essere adatto per trader e investitori a breve termine che preferiscono uno stile di investimento aggressivo.

-

Il rischio inferiore è bilanciato da possibili rendimenti inferiori.

-

Un exchange traded fund selezionato dall'investitore potrebbe avere una performance inferiore rispetto alle migliori aziende o indici durante i mercati rialzisti.

-

La diversificazione non garantisce rendimenti e può anche portare a perdite.

-

In un portafoglio, alcuni exchange traded fund possono compromettere le performance di quelli che stanno andando bene.

-

Rischio di mancato allineamento degli ETF in un portafoglio.

-

La concentrazione eccessiva di capitale in investimenti passivi può limitare le opzioni di allocazione verso asset più rischiosi (possibilità di rendimenti eccezionali).

Gli ETF sui fondi indicizzati offrono solitamente agli investitori la garanzia che replicheranno esattamente il rendimento dello strumento sottostante nel lungo termine. Qui possiamo vedere l'OICVM iShares Core S&P seguito dal suo indice S&P 500 Net Total Return. La performance dell’ETF sull’indice iShares è ancora “migliore” con un rendimento totale del 204% dal 2013 rispetto al rendimento del 194% dell’S&P 500 NTR. Fonte: Bloomberg Finance LP

Gli ETF più popolari

Gli Exchange Traded Fund (ETF) offrono agli investitori l'esposizione a quasi tutte le classi di asset:

-

Indici di mercato azionario (indici statunitensi, indici europei, mercati emergenti, ecc.)

-

ETF settoriali selezionati (ad esempio nuove tecnologie, banche, biotecnologie, ecc.)

-

Investimenti verdi e ESG (energie rinnovabili, auto elettriche, ecc.)

-

Obbligazioni (dalle obbligazioni societarie ad alto rendimento, ai "tesori" decennali statunitensi)

-

Energia e materiali (ad esempio ETF di commodity sul gas naturale, rame)

-

Metalli preziosi (oro, argento)

-

ETF di azioni a dividendo ("modello di distribuzione" ETF)

Importante da sapere:

-

Il risultato di qualsiasi exchange traded fund dipende strettamente dalle future e solitamente imprevedibili evoluzioni dei mercati globali e dell'economia a breve termine.

-

A lungo termine, una solida economia globale dovrebbe essere considerata un fattore positivo per il mercato azionario: un aumento del consumo comporta maggiori profitti aziendali e la possibilità di superare le aspettative degli analisti.

-

Le decisioni delle banche centrali possono influenzare non solo il mercato azionario, ma soprattutto le obbligazioni (e gli ETF obbligazionari), ma anche i metalli preziosi o le materie prime energetiche. Non dimenticare di fare le tue ricerche e acquisire conoscenze finanziarie, anche se investi in modo passivo.

-

Un principio finanziario di base afferma che minore è il rischio, minori sono i potenziali rendimenti degli investimenti. Questa teoria implica anche il suo opposto: per assumere un rischio maggiore, gli investitori possono aspettarsi un maggior rendimento, ma anche maggiori perdite.

-

Informazioni dettagliate su ciascun exchange traded fund possono essere trovate sul sito web dell'emittente. Nel caso degli ETF iShares, l'istituzione responsabile della loro emissione è BlackRock.

-

Gli investitori possono vendere gli ETF quando vogliono, durante l'apertura delle borse.

Alcuni ETF molto popolari includono, ad esempio:

-

iShares Core MSCI World UCITS EUNL.DE - esposizione diversificata al mercato azionario dei paesi sviluppati

-

iShares S&P 500 UCITS SXR8.DE - azioni delle 500 più grandi aziende statunitensi, elencate nell'indice S&P 500

-

iShares Nasdaq 100 UCITS SXRV.DE - azioni dell'indice Nasdaq 100 - principali aziende tecnologiche statunitensi

-

iShares MSCI World SRI UCITS 2B7K.DE - portafoglio di aziende con un alto indice ESG

-

iShares Core MSCI Europe UCITS IMAE.NL - maggiori aziende di mercato azionario in Europa

-

iShares Core MSCI World EM IMI UCITS IS3N.DE - esposizione più ampia alle azioni dei mercati emergenti

-

iShares MSCI Asia EM UCITS CEBL.DE - aziende asiatiche (anche cinesi)

I fondi negoziati in borsa elencati sopra sono certamente tra i più popolari, ma rappresentano solo una frazione dei centinaia di diversi fondi che offrono un'esposizione diversificata ai vari segmenti del mercato finanziario. Per gli investitori a lungo termine, il rapporto spese è molto importante, quindi abbiamo aggiustato gli ETF con tale informazione. Elencheremo solo alcuni di essi qui di seguito:

iShares Core MSCI World

Indirizzato agli investitori a lungo termine, potrebbe essere un elemento fondamentale del portafoglio per valutare opportunità di crescita a lungo termine nei paesi sviluppati. MSCI World copre l'85% delle azioni quotate in 23 economie, il che significa diversificazione geografica e allocazione tra ogni paese sviluppato come Stati Uniti, Canada, Germania, Svizzera o Regno Unito. Questo ETF comprende nel suo portafoglio aziende ben sviluppate con attività globali e offre una grande esposizione sul mercato statunitense.

-

Obiettivo di investimento: Monitorare le prestazioni azionarie delle aziende dei paesi sviluppati

-

Numero di partecipazioni: 1513

-

TER (Total Expense Ratio): 0,2%

-

Politica di distribuzione: Accumulazione

-

15 maggiori partecipazioni azionarie: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, Exxon Mobil, JP Morgan, Johnson & Johnson, Visa, Broadcom

-

Settori: Tecnologia (22%), Finanza (14,7%), Assistenza sanitaria (12,7%), Industria (10,7%), Beni di consumo discrezionali (10,7%)

-

Deviazione standard (3 anni): 17,64% (al 30 settembre 2023)

-

Rendimento cumulativo (5 anni): 42,49% (al 30 settembre 2023)

-

Rating ESG: A

-

Riequilibrio: Trimestrale

iShares S&P 500 UCITS

L'ETF garantisce l'esposizione a 500 aziende statunitensi pubblicamente quotate e ben consolidate che spesso conducono affari a livello globale. L'esposizione all'indice S&P 500 Net Total Return significa che l'ETF riflette il rendimento dell'indice S&P 500 oltre ai dividendi pagati (con ritenuta fiscale) dalle aziende elencate in esso. La composizione dell'indice S&P 500 cambia nel tempo: alcune aziende escono dall'indice e vengono sostituite da nuove imprese che debuttano in esso. Gli ETF tengono conto di questo fatto e non richiedono all'investitore di gestire attivamente il portafoglio. Acquistandolo, l'investitore è certo che le quotazioni rifletteranno quelle del S&P 500 - in tutte le condizioni economiche e anche nel lungo termine.

-

Obiettivo di investimento: Monitorare le performance dell'indice S&P 500 NTR (Net Total Return)

-

Numero di titoli: 503

-

TER: 0,07%

-

Politica di distribuzione: Accumulativa

-

15 maggiori detentori di azioni: Apple, Microsoft, Amazon, Nvidia, Alphabet, Tesla, Meta Platforms, United Health, Eli Lilly, Berkshire Hathaway, Exxon Mobil, JP Morgan

-

Settori: Tecnologia (28%), Assistenza sanitaria (13,3%), Finanza (12,6%), Beni di consumo discrezionale (10,5%), Comunicazione (9%)

-

Deviazione standard (3 anni): 17,85% (al 30 settembre 2023)

-

Rendimento cumulativo (5 anni): 57,98% (al 30 settembre 2023)

-

Rating ESG: A

-

Riequilibrio: Trimestrale

iShares Nasdaq 100 UCITS

Investire in questo ETF significa ottenere una vasta esposizione ai settori tecnologici statunitensi come software, hardware, semiconduttori, pubblicità digitale e anche intelligenza artificiale. Inoltre, le aziende del settore biotecnologico, della vendita al dettaglio, della vendita all'ingrosso e delle telecomunicazioni rappresentano il punto di riferimento per gli investimenti. Questo indice è dominato da grandi e medie imprese a capitalizzazione di mercato. È conosciuto come benchmark globale per il sentiment e il momentum tecnologico.

-

Obiettivo di investimento: Monitorare le prestazioni delle 100 più grandi aziende non finanziarie elencate sul Nasdaq

-

Numero di titoli: 101

-

TER: 0,33%

-

Politica di distribuzione: Accumulo

-

15 azioni più grandi: Apple, Microsoft, Amazon, Nvidia, Meta Platforms, Tesla, Alphabet, Broadcom, Costco Wholesale, Adobe, Pepsico, Cisco, Comcast, AMD, Netflix

-

Settori: Tecnologia (49%), Comunicazione (16%), Beni di consumo discrezionali (13,9%), Assistenza sanitaria (7%), q (6%)

-

Deviazione standard (3 anni): 22,49% (al 30 settembre 2023)

-

Rendimento cumulativo (5 anni): 97,15% (al 30 settembre 2023)

-

Rating ESG: A

-

Riequilibrio: Trimestrale

iShares MSCI World SRI UCITS

L'indice è composto da diverse centinaia di aziende con punteggi molto elevati in termini di ESG (Ambiente - Sociale - Governance) (energie pulite, ecologia, responsabilità sociale e governance aziendale). L'indice valuta le aziende per la loro esposizione all'industria della difesa (compresi armi nucleari, armi convenzionali controverse), alcol, gioco d'azzardo o organismi geneticamente modificati. Si applicano anche restrizioni aggiuntive all'energia verde e alla protezione dell'ambiente, grazie a restrizioni aggiuntive sulle aziende nei settori del carbone, sabbie bituminose, generazione di energia, estrazione di gas e petrolio. Di particolare interesse per gli investitori che attribuiscono grande valore agli investimenti che soddisfano criteri etici e ambientali sopra ogni altra cosa.

-

Obiettivo di investimento: Seguire l'indice composto da aziende dei paesi sviluppati con un alto rating ESG

-

Numero di partecipazioni: 415

-

TER: 0,2%

-

Politica di distribuzione: Accumulazione

-

15 maggiori azioni: Tesla, Microsoft, Home Depot, Novo Nordisk, Adobe, ASML, Pepsico, Coca Cola, Walt Disney, Danaher, Intuit, Amgen, Texas Instruments, Verizon Communications, S&P Global

-

Settori: Finanza (17%), Tecnologia (15%), Beni di consumo discrezionali (15%), Assistenza sanitaria (15%), Industria (13%), Beni di consumo di base (8%)

-

Deviazione standard (3 anni): 16,14% (al 30 settembre 2023)

-

Rendimento cumulativo (5 anni): 65,89% (al 30 settembre 2023)

-

Rating ESG: AA

-

Riequilibrio: Trimestrale

iShares Core MSCI Europe

Questo ETF offre agli investitori un'esposizione più ampia al mercato azionario investendo esclusivamente in azioni europee. Un alto numero di azioni diversificate di aziende dei paesi sviluppati può essere parte di una prospettiva a lungo termine sull'Europa come importante attore finanziario (banche svizzere - UBS), industriale (automobilistico - Volkswagen, BMW, Porsche o Mercedes), Beni di consumo discrezionali (Nestlé), Salute (Novo Nordisk) e marchi di lusso (LVMH) a livello globale.

-

Obiettivo di investimento: L'ETF traccia le prestazioni delle più grandi aziende quotate provenienti esclusivamente da paesi europei

-

Numero di titoli in portafoglio: 428 TER: 0,12%

-

Politica di distribuzione: Distributivo (dividendi pagabili semestralmente)

-

15 maggiori azioni: Nestlé, Novo Nordisk, ASML, Shell, LVMH, AstraZeneca, Novartis, Roche, HSBC, Total Energies, SAP, Sanofi, Unilever, BP, Siemens

-

Settori: Finanziari (17%), Industriali (16%), Assistenza sanitaria (15%), Beni di consumo primari (11%), Beni di consumo discrezionali (11%), Materiali (7%) Deviazione standard (3 anni): 15,59% (al 30 settembre 2023) Rendimento cumulativo (5 anni): 34,9% (al 30 settembre 2023)

-

Rating ESG: AA

-

Riequilibrio: Trimestrale

iShares MSCI Asia EM

Questo fondo ETF offre agli investitori un'esposizione diversificata alle azioni asiatiche e anche alle azioni indiane o vietnamite, che potrebbero avere un potenziale di crescita ancora maggiore rispetto alla Cina a causa della crescita demografica e del grande numero di aziende tecnologiche di successo.

-

Obiettivo di investimento: Tracciare le prestazioni delle società selezionate "solo asiatiche" provenienti da economie emergenti selezionate (MSCI EM Asia Index Net Total Return)

-

Numero di titoli in portafoglio: 642

-

TER: 0,18%

-

Politica di distribuzione: Accumulativa

-

15 maggiori azioni: China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy, Netease, Ping an Insurance, Baidu, Mediatek, JD Com, Samsung, Bank Central Asia, BYD Ltd, Bank of China, POSCO

-

Settori: Tecnologia (24%), Finanza (23%), Beni di consumo discrezionali (15%), Comunicazione (10%), Industria (5%)

-

Deviazione standard (3 anni): 19,64% (al 30 settembre 2023)

-

Rendimento cumulativo (5 anni): 3,38% (al 30 settembre 2023)

-

Rating ESG: BBB

-

Riequilibrio: Trimestrale

iShares Core MSCI World EM IMI

L'accesso ai mercati emergenti potrebbe essere limitato per alcuni investitori, ma iShares Core MSCI World EM IMI è qui per risolvere questo "problema". L'indice offre esposizione a oltre 2.800 aziende provenienti da paesi come Cina, Brasile, India e persino Vietnam. Grazie a questo, gli investitori non perderanno le potenzialità di crescita nascoste delle piccole aziende al di fuori delle economie sviluppate. Questo ETF potrebbe essere più rischioso a causa del maggior numero di paesi piccoli provenienti da mercati "esotici", ma potrebbe comunque rappresentare un elemento centrale molto importante di un portafoglio diversificato a livello globale.

-

Obiettivo di investimento: Tracciare un indice composto da aziende grandi, medie e piccole provenienti dai mercati emergenti

-

Numero di titoli in portafoglio: 3186

-

TER: 0,18%

-

Politica di distribuzione: Accumulativa

-

15 maggiori azioni: Taiwan Semiconductor, ISH MSCI China, Tencent Holdings, Samsung, Alibaba, Meituan, Reliance Industries, PDD Holdings, Infosys, Icici Bank, China Construction, HDFC Bank, SK Hynix, Hon Hai Precision, Tata Consultancy

-

Settori: Tecnologia (20%), Finanza (20%), Beni di consumo discrezionale (13%), Comunicazione (8%), Materiali (8%)

-

Deviazione standard (3 anni): 17,49% (al 30 settembre 2023)

-

Rendimento cumulativo (5 anni): 6,44% (al 30 settembre 2023)

-

Rating ESG: BBB

-

Riequilibrio: Trimestrale

*Utilizzando l'iShares Nasdaq 100 UCITS ETF come esempio - un costo TER dello 0,33% significa che dopo un investimento di $10.000, le commissioni del primo anno saranno di $33. Il Total Expense Ratio (TER) è composto principalmente dalla commissione di gestione e altre spese come trustee, custodia, tasse di registrazione e altre spese operative. I dati provati sopra possono cambiare nel tempo - le informazioni sono una media provata al 9 ottobre 2023.

FAQ

Gli ETF offrono tipicamente esposizione a decine o centinaia di diverse società quotate. Investire in azioni individuali comporta l'acquisto di azioni di una sola azienda (o di più se un investitore acquista azioni di più società). A causa del maggior numero di azioni che gli ETF accumulano, di solito hanno una volatilità inferiore rispetto alle azioni. Inoltre, non sono così esposti ai rischi associati all'investimento in una sola azienda. Alcuni fondi indicizzati tracciano i movimenti di prezzo di interi indici del mercato azionario, che includono dozzine a centinaia di azioni di diverse società.

Alcuni ETF "Distributivi" (Dist.) pagano dividendi agli investitori in base a quanto le aziende nel loro portafoglio distribuiscono. Altri ETF detti "Accumulazione" (Acc.) invece di distribuire dividendi, mettono da parte l'equivalente nel prezzo dell'ETF stesso. Tra gli altri, l'indice tedesco DAX fa questo in modo simile, come un cosiddetto 'Indice di Performance'. I suoi prezzi tengono conto non solo delle variazioni dei prezzi delle azioni, ma anche dei dividendi pagati dalle società tedesche.

Sì, gli ETF possono essere adatti per gli investitori passivi che intendono ottenere rendimenti a lungo termine sui loro investimenti. Questo è possibile grazie alla facile diversificazione, ai bassi costi di investimento e alla semplicità di gestire un portafoglio composto da tali attivi ETF. Allo stesso tempo anche speculatori a breve termine o trader possono negoziarli.

Il mercato azionario ha risposto positivamente al trend della globalizzazione, all'espansione economica, alle nuove tecnologie e alle politiche stimolanti delle banche centrali come la Fed o la BCE. Sempre più investitori e fondi comuni si sono uniti al mercato e hanno fatto in modo che gli ETF fossero un'interessante alternativa di investimento. Questi flussi di capitale hanno accelerato la popolarità degli ETF. L'ottima performance del mercato azionario ha convinto gli investitori che gli ETF sono ciò che permette loro di ottenere un'esposizione immediata agli indici del mercato azionario - senza la necessità di conoscenze specializzate e i dettagli della valutazione aziendale.

Prima di tutto, il vantaggio degli ETF è la loro più facile accessibilità ai mercati, come quelli obbligazionari e gli indici azionari. Se non fosse per gli ETF sull'S&P 500, un investitore dovrebbe selezionare le aziende da solo e determinare il loro peso nel suo portafoglio per riflettere il comportamento dell'indice. Inoltre, a volte dovrebbe gestirlo attivamente e apportare cambiamenti - con gli ETF non c'è bisogno di farlo. Un potente vantaggio degli ETF è anche il basso costo per detenerli.

È molto difficile scegliere quale ETF sia il migliore perché ciò che ha funzionato in passato potrebbe non funzionare mai più in futuro. Tuttavia, l'opinione degli ETF che offrono agli investitori una prospettiva di rendimenti più elevati (e di solito anche un rischio più alto) sono quelli legati ai mercati emergenti e alle nuove tecnologie. Ad esempio, gli ETF sull'indice Nasdaq 100 o quelli che hanno portafogli di aziende del settore del cloud computing e dei semiconduttori. Anche l'intelligenza artificiale emergente e la robotica sono tendenze molto forti, che potrebbero portare trilioni di dollari a un gruppo di aziende (e ETF) in futuro.

Gli ETF sono fondi che raggruppano insieme il denaro di molti investitori per investire in un paniere di titoli, come azioni, obbligazioni e materie prime. Questo permette agli investitori di partecipare alla crescita futura delle aziende leader con poche operazioni. Ricorda che la mitigazione del rischio dovrebbe essere una priorità di investimento e il 'Santo Graal' della saggezza di Wall Street. Robo advisor e broker hanno iniziato a includere gli ETF come parte di una strategia di portafoglio complessiva, rendendo sempre più facile e conveniente coinvolgersi con i mercati finanziari a un punto di costo inferiore.

Per iniziare a investire in fondi negoziati in borsa (ETF), devi solo sapere quanti soldi vuoi investire. Di conseguenza, dovrai investire il valore attuale di quella specifica quota quando acquisti la tua prima azione ETF. Dovresti iniziare a investire lentamente, a partire da un numero minore di capitale. Probabilmente i fondi indicizzati saranno la migliore opzione per gli investitori principianti. Puoi sempre utilizzare Piani di Investimento per iniziare un viaggio a lungo termine con gli ETF. Gli ETF gestiti passivamente possono essere una parte o la chiave del successo a lungo termine.

Gli ETF offrono un'ottima opzione per gli investitori, vantando vantaggi come la diversificazione e la liquidità che spesso sono migliori di quelli dei fondi comuni. Gli ETF tendono anche ad avere costi associati più bassi. I fondi attivamente gestiti così come gli ETF non possono garantire i risultati degli investimenti e di solito sono molto più costosi.

Gli investitori possono diversificare i propri portafogli selezionando tra una vasta gamma di ETF, che includono fondi basati su azioni, obbligazioni, materie prime, così come specifici per settore e industria. La negoziazione degli ETF offre agli investitori molteplici opportunità.

Per acquistare un ETF da qualsiasi fornitore di ETF come BlackRock o Vanguard, devi aprire un conto di intermediazione. La maggior parte degli ETF europei sono quotati alla Borsa di Londra (LSE). Ricorda che investire denaro è rischioso e i fondi negoziati in borsa (ETF) possono portarti non solo guadagni ma anche perdite. Anche le obbligazioni societarie sono percepite come più rischiose, specialmente in tempi in cui la politica finanziaria delle banche centrali è ancora aggressiva con condizioni di liquidità sostenute.

Come costruire un portafoglio di azioni ed ETF?

ETF su uranio: come investire nella trasformazione nucleare?

Taiwan Semiconductor Manufacturing Company (TSM)

Investire è rischioso. Investi responsabilmente. Questo materiale è una comunicazione di marketing ai sensi dell'Art. 24, paragrafo 3, della direttiva 2014/65 / UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, relativa ai mercati degli strumenti finanziari e che modifica la direttiva 2002/92 / CE e la direttiva 2011/61 / UE (MiFID II). La comunicazione di marketing non è una raccomandazione di investimento o informazioni che raccomandano o suggeriscono una strategia di investimento ai sensi del regolamento (UE) n. 596/2014 del Parlamento europeo e del Consiglio, del 16 aprile 2014, relativo agli abusi di mercato (regolamento sugli abusi di mercato) e che abroga la direttiva 2003/6 / CE del Parlamento europeo e del Consiglio e direttive della Commissione 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e regolamento delegato (UE) 2016/958 della Commissione, del 9 marzo 2016, che integra il regolamento UE) n. 596/2014 del Parlamento europeo e del Consiglio per quanto riguarda le norme tecniche di regolamentazione per le disposizioni tecniche per la presentazione obiettiva di raccomandazioni di investimento o altre informazioni che raccomandano o suggeriscono una strategia di investimento e per la divulgazione di particolari interessi o indicazioni di conflitti di interessi o qualsiasi altra consulenza, anche nell'ambito della consulenza sugli investimenti, ai sensi della legge sugli strumenti finanziari del 29 luglio 2005 (ad es. Journal of Laws 2019, voce 875, come modificata). La comunicazione di marketing è preparata con la massima diligenza, obiettività, presenta i fatti noti all'autore alla data di preparazione ed è priva di elementi di valutazione. La comunicazione di marketing viene preparata senza considerare le esigenze del cliente, la sua situazione finanziaria individuale e non presenta alcuna strategia di investimento in alcun modo. La comunicazione di marketing non costituisce un'offerta di vendita, offerta, abbonamento, invito all'acquisto, pubblicità o promozione di strumenti finanziari. XTB S.A. non è responsabile per eventuali azioni o omissioni del cliente, in particolare per l'acquisizione o la cessione di strumenti finanziari. XTB non si assume alcuna responsabilità per qualsiasi perdita o danno, anche senza limitazione, eventuali perdite, che possono insorgere direttamente o indirettamente, intrapresa sulla base delle informazioni contenute in questa comunicazione di marketing. Nel caso in cui la comunicazione di marketing contenga informazioni su eventuali risultati relativi agli strumenti finanziari ivi indicati, questi non costituiscono alcuna garanzia o previsione relativa ai risultati futuri. Le prestazioni passate non sono necessariamente indicative dei risultati futuri, e chiunque agisca su queste informazioni lo fa interamente a proprio rischio.